并购重组业绩承诺与上市公司经营业绩

2017-05-12饶茜侯席培

饶茜+侯席培

内容提要:并购重组业绩承诺违约事件频现,本文以2008年5月18日至2015年12月31日期间发生重大资产重组交易并做出业绩承诺的上市公司为样本,分三个层次分析并购重组业绩承诺到期后上市公司业绩的变化,并购标的业绩承诺达标与否对上市公司业绩的影响,以及不同补偿方式对上市公司业绩的影响。结果表明:业绩承诺到期后,上市公司的经营业绩会下滑;并购标的业绩达标的上市公司,比并购标的业绩不达标的上市公司经营业绩更好;获得股份补偿的上市公司,经营业绩明显好于获得现金补偿的上市公司。期望本研究为并购重组业绩承诺政策的实施提供更为全面的证据,也为监管机构建立更为有效的补偿机制提供政策参考。

关键词:并购重组;业绩承诺;补偿方式;经营业绩

中图分类号:F2751文献标识码:A文章编号:1001-148X(2017)04-0089-08

一、引言

随着中国市场经济的发展,并购重组已经成为企业实现资本扩张的重要手段。企业能通过并购重组在整体上和战略上改善经营管理状况,强化企业在市场上的竞争能力和创新能力。但事实上现阶段中国很多企业进行并购重组更多是一种“跑马圈地”式的交易,通过并购大量的公司来成为某个行业的巨头或者是并购当下热门行业的公司以实现在资本市场“圈钱”的目的。以此为目的的并购重组交易并不能实现企业价值的增加,还很有可能会损害中小股东的利益。

为保护上市公司中小股东的利益,业绩承诺①在并购交易中逐渐被采用。2008年5月18日,中国证券监督管理委员会(以下简称证监会)颁布了《上市公司重大资产重组管理办法》,其中第三十三条规定:“资产评估机构采取收益现值法、假设开发法等基于未来收益预期的估值方法对拟购买资产进行评估并作为定价参考依据的,上市公司应当在重大资产重组实施完毕后3年内的年度报告中单独披露相关资产的实际盈利数与评估报告中利润预测数的差异情况,并由会计师事务所对此出具专项审核意见;交易对方应当与上市公司就相关资产实际盈利数不足利润预测数的情况签订明确可行的补偿协议”。需要注意的是,《上市公司重大资产重组管理办法》中规定的业绩承诺期限为3年,这意味着业绩承诺期满之后并购标的就无需对每年上市公司的利润做出保证。在已有并购重组业绩承诺违约事件频现的大背景下,业绩承诺期满之后上市公司的业绩将存在负面影响的可能,上市公司中小股东的权益也将得不到保障。

截止到2015年12月31日,并购重组业绩承诺的相关规定已经实施7年,越来越多上市公司并购重组所签署的业绩承诺协议到期。为保障业绩承诺期满的上市公司中小股东的权益,2015年,证监会上市公司监管部对业绩承诺期限进行了细化规定,要求上市公司在进行并购重组时,需根据实际情况适当延长业绩承诺期限。

本文考察并购重组业绩承诺到期后上市公司业绩的变化,主要贡献有两方面:(1)通过关注并购重组业绩承诺到期后上市公司业绩的变化,为并购重组业绩承诺提供了新的研究视角和实证证据。(2)细分并购标的公司和补偿方式,从三个层次研究上市公司业绩的变化,为并购重组业绩承诺政策的实施效果提供更为全面的证据,也为监管机构建立更为有效的补偿机制提供重要的政策参考。

二、理论分析与研究假设

自证监会颁布并购重组业绩承诺相关规定(2008年5月18日)起,至2015年12月31日止,800多起并購重组交易签订了业绩补偿协议,约249起并购重组交易的业绩承诺到期,其中近60起并购重组交易中的补偿方未达成预测利润需要进行业绩补偿。对于并购重组业绩承诺这一现象,吕崇华(2014)进行了理论分析并对其实施情况进行了评述,高闯等(2010)、刘建勇和董晴(2014)针对个别交易进行了案例研究,吕长江和韩慧博(2014)对并购重组业绩承诺产生的协同效应进行了实证研究,陈瑶和杨晓娟(2016)对并购重组业绩承诺与标的资产的关系进行了探讨,唐晓佩(2014)探究了并购重组业绩承诺与并购溢价的关系。已有文献大多关注并购重组签署业绩承诺时以及业绩承诺期间并购双方的表现,而忽视了业绩承诺到期之后上市公司业绩的研究。

吕长江和韩慧博(2014)研究发现,在并购中,目标公司的股东是并购交易中的最大受益者,而收购方的股东则并不总那么幸运,无论是短期还是长期异常收益,通常收益较低甚至损失。证监会为了保护重组交易中上市公司及其投资者的利益出台了业绩承诺的相关规定。赵立新和姚又文(2014)认为该机制推动了交易的市场化定价,有利于更多优质资产进入上市公司,提升了上市公司资产质量、增强公司盈利能力,在提高收购方股东的收益同时,有效促进并购交易双方达到“双赢”的效果,也在一定程度上保护了中小股东利益。实施重大资产交易后,会出现两种结果:第一种是并购方能对被并购方形成控制,上市公司成为其母公司,那么并购标的净利润将直接影响到合并报表中“归属于母公司的净利润”;第二种情况是并购方与被并购方形成共同控制或重大影响,根据《企业会计准则第2号——长期股权投资》的相关规定,上市公司在账面上以“长期股权投资”这一科目来体现本次交易。上市公司取得长期股权投资后,应当按照应享有或应分担被投资单位实现净利润或者发生净亏损的份额,调整长期股权投资的账面价值,并确认为当期投资损益。在这两种情况下,只要被并购方净利润下滑,上市公司的业绩势必会受到影响。业绩承诺方所做出的业绩承诺实质上对其是一种约束机制,即业绩承诺协议对业绩承诺方形成了一种外生性的约束。Weisbach(1988)、张敦力和阮爱萍(2013)研究结果表明:外生性的约束作用对业绩增长有正向作用,约束水平综合值与公司业绩成正相关。反之,随着约束机制的消失,公司的业绩相较于有约束机制时期的业绩会下降。业绩承诺到期后,被并购方失去了业绩承诺这一外部约束,业绩将会出现下滑趋势,上市公司的业绩也随之出现下滑趋势。另一方面,吕长江和韩慧博(2014)以2011-2013创业板和中小板并购事件为样本,发现包含业绩承诺的并购交易在宣告日后累计超额收益迅速提升,显著高于不包含业绩补偿承诺的样本组。说明并购标的做出业绩承诺在市场上是传递了正向信号,由此可以推断:业绩承诺到期在市场上会传递负向信号。业绩承诺到期当年,投资者会减持股票以规避业绩承诺到期后的风险,故上市公司的市场价值也会下降。反映上市公司业绩的市场指标也会随着下降。所以提出如下假设:

假设1:并购标的业绩承诺到期后,上市公司的业绩会下滑。

并购重组业绩承诺到期后会出现两种情况:并购标的业绩达标不需要对上市公司进行补偿和并购标的业绩不达标需要对上市公司进行补偿。上市公司对被并购方形成控制时,被并购方的利润会直接影响报表上“归属于母公司的净利润”;上市公司对被并购方形成重大影响或者共同控制时,被并购方的利润会影响到上市公司长期股权投资的账面价值,并确认投资收益,进而影响到上市公司的业绩。故无论此次重大资产重组是否对被并购方形成控制,上市公司的业绩均会受到影响,且与被并购方呈正向变动。若并购标的业绩达标,则反映上市公司业绩指标也会更好;若并购标的业绩不达标,那么反映上市公司业绩指标会更低。同理,交易对方业绩达标在市场上传递了正向信号。相较于交易对方业绩不达标的上市公司,交易对方业绩达标的上市公司市场价值更高,业绩更好。所以提出如下假设:

假设2:业绩承诺到期后,并购标的业绩达标的上市公司相较于并购标的业绩未达标的上市公司经营业绩更好。

业绩承诺到期后,并购标的业绩未达标就意味着需要进行业绩补偿。补偿方式可分为两种:股份补偿和现金补偿②。自2010年以来,证监会大力推行股份补偿方式,并对某些具体交易事项强制要求进行股份补偿。据证监会相关指导意见,上市公司重大资产重组存在以下三种情形之一的,应当采取股份补偿方式 :(1)拟注入资产为房地产业、矿业。(2)拟注入资产评估增值率100%以上。(3)补偿主体明显缺乏现金支付能力。从政策导向上来看,股份补偿将会更有利于上市公司。高闯等(2010)和孙院飞(2015)研究发现:股份回购能够比现金补偿产生更大的正的累计平均超额收益,股份回购方案比现金补偿方案更能改善上市公司财务状况和经营业绩,更能保护中小股东的利益。事实上,股份补偿能够很大程度上抑制有关主体利用收益法过度高估资产价值,大幅度减少收益法所产生的“资产泡沫”,更利于上市公司的发展,因此提出如下假设:

假设3:并购标的业绩不达标对上市公司进行补偿时,收到股份补偿的上市公司相较于收到现金补偿的上市公司,业绩更好。

三、研究设计

(一)样本与数据来源

证监会于2008年5月18日发布并购重组业绩承诺的相关规定,因此本文选取的样本区间为2008年5月18日至2015年12月31日。剔除被ST的上市公司,金融类上市公司以及数据缺失的样本,2008年5月18日至2015年12月31日共发生1370起重大资产重组交易。结合巨潮资讯网公布的各上市公司公告,手动整理出签署业绩承诺协议的并购重组交易851起,其中业绩承诺已经到期的交易249起。在这249起业绩承诺已经到期的样本中,业绩承诺达标无需进行业绩补偿190起,业绩承诺未达标需要进行业绩补偿59起。细分补偿方式,其中股份补偿的样本40个,现金补偿的样本19个。为了减少异常值的影响,对样本数据在1%处进行了winsorize处理。其他的样本数据来自于国泰安并购重组交易数据库。

(二)变量选择

1.被解释变量

本文旨在探究并购重组业绩承诺到期后上市公司业绩的变化,所以被解释变量为衡量公司经营业绩的指标。在公司理财的实证研究中,公司经营业绩的度量指标有会计指标和市场指标。会计指标主要有资产收益率(Roa)和净资产收益率(Roe)等,市场指标主要有托宾Q值,超额价值(EV)等。会计指标主要度量公司的盈利能力,市场指標主要度量公司股票的市场表现。会计指标综合性较强,但容易受到会计计量方法和盈余管理的影响。市场指标反映了特定市场结构和市场行为条件下投资者对未来的价值观,但容易受到市场环境的影响。因此采用单一指标进行实证研究是不稳健的,为保证实证结果的可靠性,本文借鉴张晓岚等(2012)的做法,采用市场指标与会计指标相结合的方式来度量企业经营业绩。本文选取的会计指标为资产收益率(Roa),市场指标为托宾Q值。

2.解释变量

本文从三个层次对并购重组业绩承诺到期的上市公司业绩变化进行研究:业绩承诺是否到期对上市公司业绩的影响;业绩承诺到期后,并购标的业绩是否达标对上市公司业绩的影响;并购标的业绩不达标,补偿方采取不同的补偿方式对上市公司业绩的影响。所以,本文设置了三个哑变量作为解释变量:业绩承诺是否到期(Expiry),并购标的业绩是否达标(Achievement),业绩补偿方式(Type)。

3.控制变量

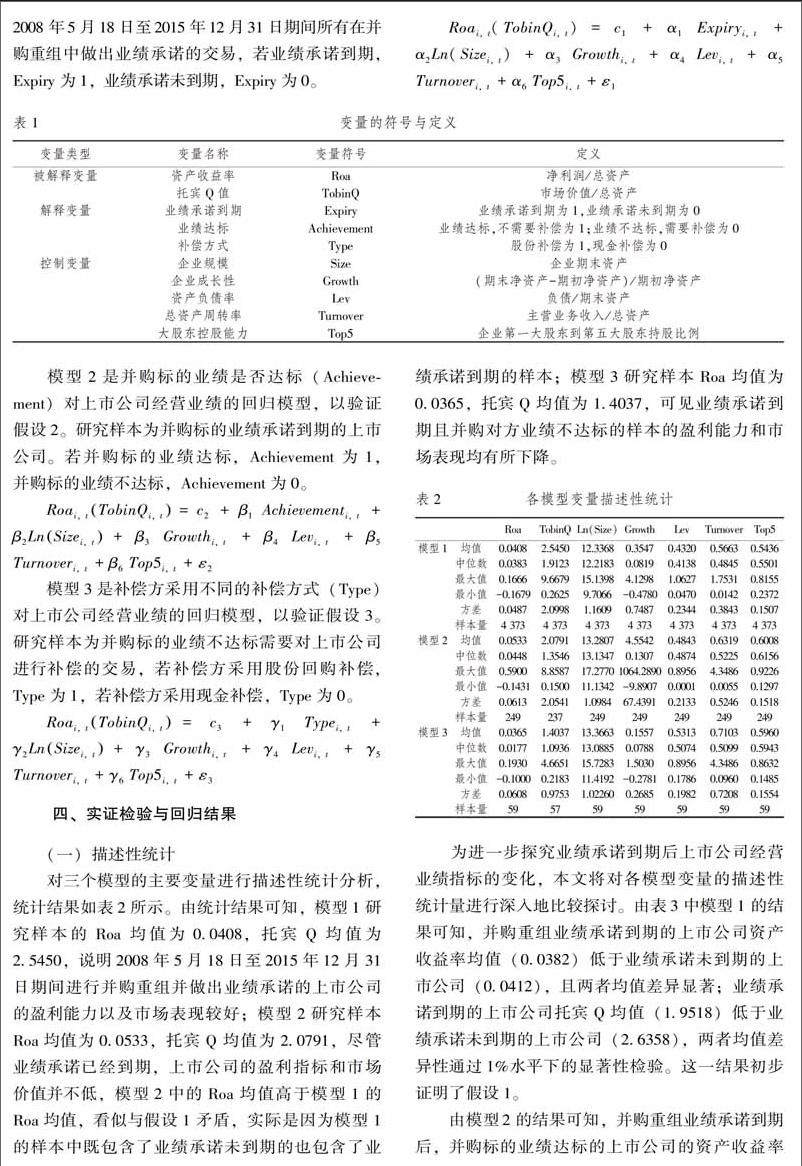

影响企业业绩的因素很多,为确保实证研究变量选取的科学性,本文参照孙院飞(2015)和吕长江、韩慧博(2014)的做法,在企业规模,偿债能力,营运能力,发展能力和治理结构中各选取一个指标作为控制变量。各变量的具体定义和计算如表1所示。

(三)模型设计

为验证各假设,本文建立多元线性回归模型。模型1是业绩承诺是否到期(Expiry)对上市公司经营业绩的回归模型,以验证假设1。研究样本为2008年5月18日至2015年12月31日期间所有在并购重组中做出业绩承诺的交易,若业绩承诺到期,Expiry为1,业绩承诺未到期,Expiry为0。

模型2是并购标的业绩是否达标(Achievement)对上市公司经营业绩的回归模型,以验证假设2。研究样本为并购标的业绩承诺到期的上市公司。若并购标的业绩达标,Achievement为1,并购标的业绩不达标,Achievement为0。

模型3是补偿方采用不同的补偿方式(Type)对上市公司经营业绩的回归模型,以验证假设3。研究样本为并购标的业绩不达标需要对上市公司进行补偿的交易,若补偿方采用股份回购补偿,Type为1,若补偿方采用现金补偿,Type为0。

四、实证检验与回归结果

(一)描述性统计

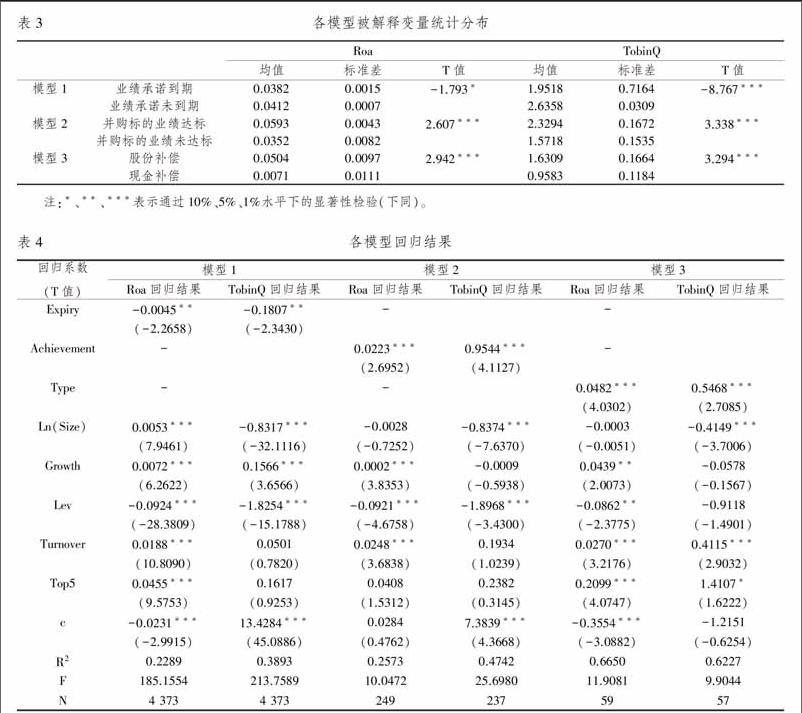

对三个模型的主要变量进行描述性统计分析,统计结果如表2所示。由统计结果可知,模型1研究样本的Roa均值为00408,托宾Q均值为25450,说明2008年5月18日至2015年12月31日期间进行并购重组并做出业绩承诺的上市公司的盈利能力以及市场表现较好;模型2研究样本Roa均值为00533,托宾Q均值为20791,尽管业绩承诺已经到期,上市公司的盈利指标和市场价值并不低,模型2中的Roa均值高于模型1的Roa均值,看似与假设1矛盾,实际是因为模型1的样本中既包含了业绩承诺未到期的也包含了业绩承诺到期的样本;模型3研究样本Roa均值为00365,托宾Q均值为14037,可见业绩承诺到期且并购对方业绩不达标的样本的盈利能力和市场表现均有所下降。

为进一步探究业绩承诺到期后上市公司经营业绩指标的变化,本文将对各模型变量的描述性统计量进行深入地比较探讨。由表3中模型1 的结果可知,并购重组业绩承诺到期的上市公司资产收益率均值(00382)低于业绩承诺未到期的上市公司(00412),且两者均值差异显著;业绩承诺到期的上市公司托宾Q均值(19518)低于业绩承诺未到期的上市公司(26358),两者均值差异性通过1%水平下的显著性检验。这一结果初步证明了假设1。

由模型2 的结果可知,并购重组业绩承诺到期后,并购标的业绩达标的上市公司的资产收益率均值(00593)高于并购标的业绩不达标的上市公司(00352),两者均值差异性通过1%水平下的显著性检验;并购标的业绩达标的上市公司托宾Q均值(23294)高于并购标的业绩不达标的上市公司(15718),且两者均值差异显著。这一结果表明,并购标的业绩达标的上市公司相较于并购标的业绩未达标的上市公司经营业绩更好,初步证明了假设2。

注:*、**、***表示通过10%、5%、1%水平下的显著性检验(下同)。

由模型3 的結果可知,并购重组业绩承诺到期后,并购标的业绩不达标,补偿方需要对上市公司进行补偿时,获得股份补偿的上市公司资产收益率均值(00504)和TobinQ均值(16309)高于获得现金补偿的上市公司(00071和09583),且两者均值差异性通过1%水平下的显著性检验。这一结果表明,并购标的业绩不达标对上市公司进行补偿时,收到股份补偿的上市公司业绩好于收到现金补偿的上市公司,初步证明了假设3。

(二)回归分析

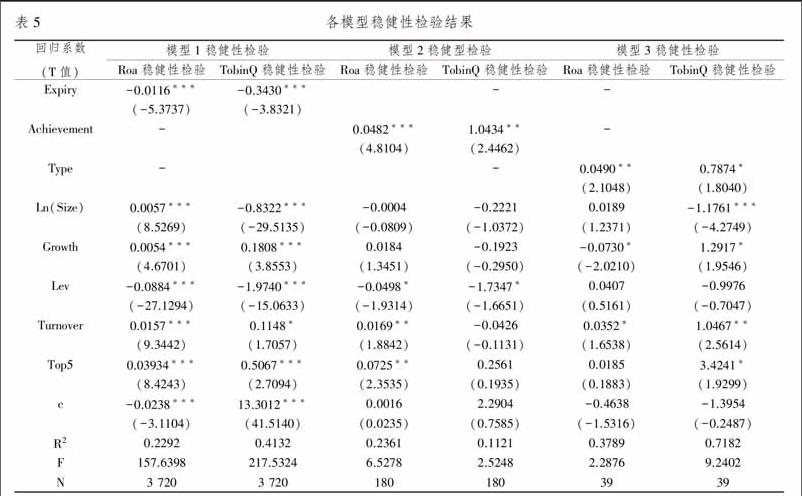

各模型回归结果如表4所示。由模型1 的结果可以看出,解释变量Expiry与Roa负相关,且回归结果在5%的水平下显著,系数为-00045,说明并购重组业绩承诺到期的上市公司的Roa比业绩承诺未到期的上市公司低00045。Expiry与TobinQ在5%显著水平下负相关,回归系数为-01807,说明并购重组业绩承诺到期的上市公司TobinQ值比业绩承诺未到期的上市公司低01807。回归结果表明:业绩承诺到期,上市公司业绩呈下降趋势。这是因为业绩承诺到期后,被并购方失去外部约束机制,业绩有下滑趋势。若上市公司对被并购方形成控制,上市公司合并报表中“归属于母公司净利润”将会下滑;若上市公司未对被并购方形成控制,上市公司的“投资收益”将会下滑,从而影响到净利润。同时,业绩承诺到期意味着上市公司每年应分回的利润将得不到保证,这一事件在市场上传递了负向信号,上市公司的市场表现会受到负面影响,市场指标托宾Q也会随之下降。假设1得到支持。

业绩承诺到期后,上市公司面临着并购标的业绩达标和业绩不达标两种情况。模型2进一步探讨了这两种情况下上市公司的业绩变化情况。由模型2 的结果可以看出,上市公司的Roa与Achievement在1% 的显著水平下呈正相关,回归系数为00223,意味着并购标的业绩达标的上市公司Roa比并购标的业绩不达标的上市公司高00223;TobinQ与Achievement在1%的显著水平下正相关,回归系数为09544,说明并购标的业绩达标的上市公司TobinQ比并购标的业绩不达标的上市公司高09544。这是因为并购标的业绩达标就意味着被并购方已经实现了归属于上市公司的预测利润,无论上市公司是否对其形成控制,上市公司的业绩均会与其呈正相关变动。所以,上市公司在并购标的业绩达标的情况下Roa会更高。同理,并购标的业绩达标在市场上传递了正向信号,相较于并购标的业绩不达标的上市公司,并购标的业绩达标的上市公司市场反应会更好,TobinQ也会更高。模型2的回归结果使假设2得到支持。

并购标的业绩不达标就需要对上市公司进行补偿,补偿方式有现金补偿和股份补偿两种。接下来本文将考察这两种补偿方式对上市公司业绩的影响。由模型3的结果可以看出,Roa与Type在1% 的显著水平下正相关,回归系数为00482,也就是说获得股份补偿的上市公司Roa比获得现金补偿的上市公司要高00482;TobinQ与Type在1%的显著水平下正相关,回归系数为05468,说明获得股份补偿的上市公司的TobinQ比获得现金补偿的上市公司高05468。回归结果表明获得股份补偿的上市公司的业绩比获得现金补偿的上市公司的业绩要好。这是因为股份回购意味着补偿方需要在业绩承诺不达标时按照之前约定的价格回购部分资产,也就是说,如果在进行并购重组时过分高估未来预期收益,补偿方在进行补偿时将付出更高的对价。因此股份补偿能大幅度减少收益法所产生的“资产泡沫”,避免超高溢价收购对会计信息质量所带来的不良影响。股份回购相较于现金补偿将更多地保护了上市公司的利益,所以上市公司的盈利指标和价值指标也会更高。这证明了假设3。

由各模型回归结果可知,Ln(Size)与Roa呈正相关,这是因为在一定条件下,公司规模(size)越大,越容易形成规模经济,企业的盈利能力也会随之增加,与张敦力、阮爱萍等(2013)研究结果一致。企业成长性(Growth)体现了公司发展的速度和潜力,成长性越高的公司经营业绩也会更好,所以Growth与Roa呈正相关,这一结果与夏莹(2014)研究结果一致。资产负债率(Lev)体现了公司的偿债能力,这个比例越低说明企业偿债能力越强,偿债能力强的公司财务风险越低,经营业绩自然也会更好,与张敦力、阮爱萍(2013)研究结果一致。前五大股东持股比例(Top5)反映了公司的治理结构,大股东持股比例越高,股权集中度越高。这是因为集中的大股东能够有效监督和控制管理者,减少代理问题,公司的经营业绩更好,与Agrawal、 Mandelker(1990)以及Lins(2003)的研究结果一致。总资产周转率(Turnover)反映了公司的营运能力,反映企业资金的周转状况和资产管理水平,营运能力越强的公司,经营业绩越高。

Ln(Size)与TobinQ负相关,TobinQ为市场价值与总资产的比值,从数学的角度来说两者自然呈反向变化。从经济学的角度来看,公司规模越大,经营成本越高,公司价值也更低,与Morck et al(1988)研究结果一致。成长性越高的公司市场表现也更好,托宾Q也更高。资产负债率(Lev)与TobinQ值呈负相关,这是因为资产负债率低说明企业偿债能力越强,市场对其评价也就越高,这一结果与Bradley et al(1984)的研究结果一致。前五大股东持股比例(Top5)与TobinQ成正相关,这是因为股份集中有利于大股东监督控制企业管理人员,避免因股权分散而出现的“搭便车”问题,因而股权相对集中有利于提高企业价值,这一结果与Shleifer和Vishny(1997)的研究结果相符。营运能力(Turnover)与托宾Q呈显著正相关,因为营运能力越强代表资产在相同的会计期内实现增值的次数越多。

(三)稳健性检验

上市公司并购重组业绩承诺年限是按整会计年份来计算的,业绩承诺到期均在会计年度年末(即12月31日)。将会计年度的年末作为到期时点,业绩承诺到期对于上市公司业绩的影响会存在滞后的效果,因此用滞后一期的数据进行稳健性检验。稳健性检验结果如表5所示,稳健性检验结果与前文研究结论基本一致。

五、研究结论与展望

本文以2008年5月18日至2015年12月31日期间进行重大资产重组交易并签署了业绩承诺协议的上市公司为研究样本,分三个层次对业绩承诺到期对上市公司业绩的影响进行了实证研究,结论如下:

(1)上市公司的经营业绩与并购标的业绩承诺到期呈显著负相关,并购标的业绩承诺到期后,上市公司的经营业绩会下滑,存在上市公司及其股东利益受侵害的情况。

(2)上市公司的经营业绩与并购标的业绩达标呈显著正相关。业绩承诺到期后,并购标的业绩达标的上市公司比并购标的业绩不达标的上市公司经营业绩更好。

(3)获得股份補偿的上市公司经营业绩明显好于获得现金补偿的上市公司,股份回购补偿方案比现金补偿方案更能保护上市公司及其中小股东的利益。

本文的研究为并购重组业绩承诺提供了新的研究视角和实证结果,也为并购重组业绩承诺政策的实施效果提供了更为全面的证据,并为监管机构政策的制定提供了重要的理论依据。作为监管机构,应加强并购重组交易的监管审核力度,杜绝非理性并购交易,促进承诺方业绩达标;可采用政策的方式强制延长业绩承诺期,对并购重组业绩承诺到期后上市公司业绩的变化加大监管力度;应鼓励并购标的公司多采用股份补偿形式,并建立起更为有效的补偿机制。

由于实际交易中不同的企业签署的业绩承诺有较大的差异,实际交易中补偿方式也并不是固定不变的,经各方协商一致,可就补偿方式做出变更。随着并购重组业绩承诺制度的逐渐成熟,实际交易中已有少数交易采取现金补偿和股份补偿相结合的方式,鉴于样本量过小,本文没有就这种补偿方式进行探究。

注释:

①业绩承诺,又称盈利预测补偿,业绩补偿,利润补偿协议,业绩承诺与对价调整协议等,是上市公司与盈利承诺方就交易标的未来一定期限内的实际盈利数不足预测盈利数的情况签订的补偿协议,本文统称业绩承诺。

②现金补偿通常是补偿方以现金的方式向上市公司直接补足利润,股份补偿通常是补偿方进行股份回购或者将股份无偿赠送给上市公司。

参考文献:

[1]陈瑶, 杨小娟.上市公司重大资产重组业绩补偿承诺研究[J].财会通讯, 2016(18):42-46.

[2]高闯, 孙宏英, 胡可果.并购重组中大股东补偿承诺与中小股东权益保护——基于苏宁环球与世荣兆业的比较案例研究[J].经济管理, 2010,11(32): 55-62.

[3]刘建勇, 董晴.资产重组中大股东承诺、现金补偿与中小股东利益保护——基于海润光伏的案例研究[J].财贸研究, 2014(1): 136-142.

[4]吕崇华.上市公司重大资产重组业绩补偿模式研究[J].中国律师, 2014(12):69-71.

[5]孙院飞.定向增发购买资产中大股东补偿承诺问题研究[D].徐州: 中国矿业大学, 2015.

[6]唐晓佩.并购交易中对赌协议的经济效果研究[D].北京: 对外经济贸易大学, 2014.

[7]夏莹.创业板上市公司业绩研究——基于股权集中度和成长性角度[J].财会通讯, 2014(2): 54-56.

[8]张敦力, 阮爱萍.股权激励、约束机制与业绩相关性[J].会计与经济研究, 2013(1):3-12.

[9]Agrawal A, Mandelker G N.Large Shareholders and the Monitoring of Managers: The Case of Antitakeover Charter Amendments[J].Journal of Financial & Quantitative Analysis,1990,25(2):143-161.

[10]Bradley M,Jarrell G A and Kim E H.On the existence of an optimal capital structure: Theory and evidence[J].Journal of Finance, 1984, 39(3):857-878.

[11]Lins,K.V.Equity ownership and companies value in emerging markets[J].Journal of Financial and Quantitative Analysis, 2003,38(1):159-184.

[12]Morck R, Shleifer A& Vishny R W.Management ownership and market valuation[J].Journal of Finance Economics, 1988, 20: 293-315.

[13]Shleifer A and Vishny R.A Survey of Corporate Governance[J].Journal of Finance, 1997, 52:737-783.

[14]〖JP+1〗Weisbach M.Outside directors and CEO turnover[J].Journal of Financial Economics,1988,20:431-460.

(责任编辑:周正)

收稿日期:2016-12-06

作者简介:饶茜(1976-),女,四川德阳人,重庆大学经济与工商管理学院副教授,研究生导师,会计学博士,研究方向:财务管理、会计政策和税收筹划;侯席培(1994-),女,四川眉山人,南开大学商学院研究生,研究方向:财务管理,公司理财。

基金项目:〖JP4〗国家社会科学基金项目,项目编号:14BGLO48;中央高校基本科研业务项目,项目编号:106112016CDJXY020012。