我国互联网保险发展现状及存在问题

2017-02-08王静

王静

(1.天津外国语大学国际商学院,天津市300270;2.南开大学滨海开发研究院,天津市300071)

我国互联网保险发展现状及存在问题

王静1、2

(1.天津外国语大学国际商学院,天津市300270;2.南开大学滨海开发研究院,天津市300071)

信息技术和移动网络的普及推动金融商业模式转变,同时还改变了金融消费者的行为偏好,在保险领域体现为互联网保险在各国均获得快速发展。就我国而言,互联网保险渠道趋向多元化,纯网络保险公司出现,突破传统保险盈利实现周期;互联网渠道保费规模近两年大幅提升;标准化、简单化保险产品迁移至互联网渠道。我国保险密度和保险深度与全球平均水平仍存在差距,互联网保险对于弥补这一差距有积极的推动作用。此外,我国互联网保险的发展还改变了保险行业销售渠道结构、产品服务创新方式以及定价模式。但安全性问题以及创新瓶颈成为未来发展中亟须解决的问题,应重视消费者消费趋势的改变,突破产品同质化困境,以技术和数据支撑建立未来竞争优势,在监管层面加强审慎监管、切实保护金融消费者权益。

互联网保险;金融科技;金融消费者;金融效率

一、引言

近年来,互联网与金融业的融合及渗透拓展了传统金融边界。商业模式和产业趋势变化给金融体系带来重要改变的同时,信息技术和移动网络的普及改变了金融消费者的行为偏好。在保险领域体现为互联网保险在各国均获得快速发展,互联网成为被消费者接受度很高的保险销售渠道。例如,英国居民通过互联网渠道购买保险的比例,由2000年的29%增长到2008年的42%,与此同时,传统保险经纪渠道占比从42%下降到29%。德国2009年车险和家财险网络渠道份额为26%和13%,但在2010年即快速上升到45%和33%。

根据中国保险监督管理委员会(以下简称“保监会”)的统计数据测算,截至2015年底,我国保险密度(以人口计算的人均保费收入,反映一国保险普及程度和保险业发展水平)为人均1 766.49元,约合271.77美元,而全球人均保费支出为662美元,发达市场人均保费支出为3 666美元。我国还不到全球平均水平的1/3,与发达市场差距很大。从保险深度(保费收入占GDP比重,反映保险业在整个国民经济中的地位)来看,2015年底为3.59%,全球平均保险深度为6.2%;而2014年这一数据英国为10.6%、日本为10.8%、美国为7.3%、法国为9.1%,也存在较大差距。2014年国务院印发的《关于加快发展现代保险服务业的若干意见》指出,要继续提高保险深度和密度,发挥其社会“稳定器”和经济“助推器”作用。那么,我国互联网保险的发展是否有助于这一目标的更快实现,其对目前保险行业有何影响及其发展中是否存在新的问题,是本文所要研究的主题。

二、互联网保险在我国的发展

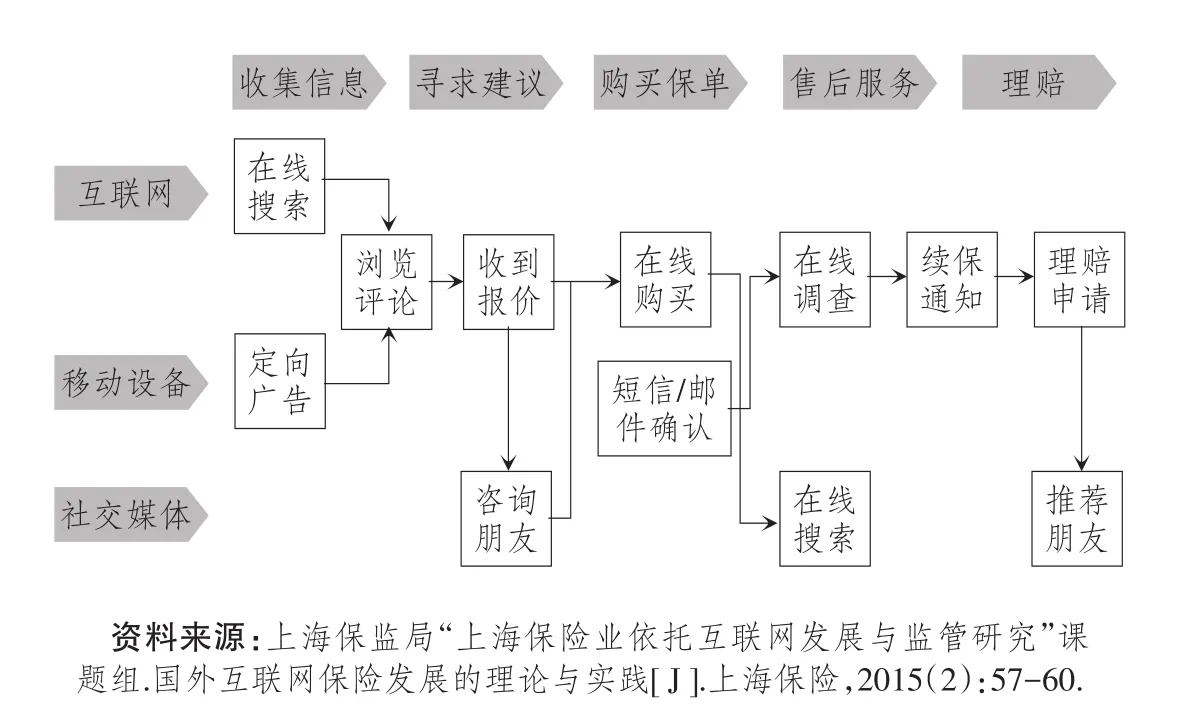

互联网对保险业的影响可以渗透在产品开发、销售、承保、理赔、服务、后援、风控各个环节(如图1所示)。

图1 互联网保险购买流程

互联网保险在我国的发展主要体现在经营主体和渠道建设、互联网销售保费规模、产品竞争等方面。

(一)互联网保险渠道趋向多元化

目前国内保险公司的互联网销售渠道有三种不同的建设方式。一是自建网络平台(共有17家公司)。国内主要保险公司基本上都建立了自有网络销售平台,如中国平安的万里通和一账通,中国人寿的国寿e家,新华保险、太平洋保险、太平人寿的网上商城,以及泰康保险的泰康在线。二是与专业第三方保险销售网站合作,由保险代理、经纪等提供的保险服务,如中民保险网、慧择保险网。三是与电商平台合作(共有16家公司),例如与淘宝、京东、腾讯、网易合作的在线保险销售。目前有61%的保险公司既有自建平台又与第三方平台进行合作(共52家公司),采取了双管齐下的做法。

(二)互联网渠道保费规模大幅提升

从国外的研究来看,保险信息搜索成本的降低、竞争的加剧能够提高保险密度。布朗和古斯比(Brown J&Goolsbee A)[1]研究发现:互联网价格比较平台可以有效降低保险消费者的信息搜寻成本,进而降低保险价格,并提高保险市场的竞争性。盖文(Garven J)[2]持有相同观点,并认为互联网通过让客户“买得起”而提高了客户的购买能力。从国内的研究来看,互联网保险拓宽了居民投资渠道,是保障和改善民生的重要工具,促进了保险行业的改革。互联网保险提高了便捷性和满意度,大大降低了保险企业的人力成本和运营支出。[3]

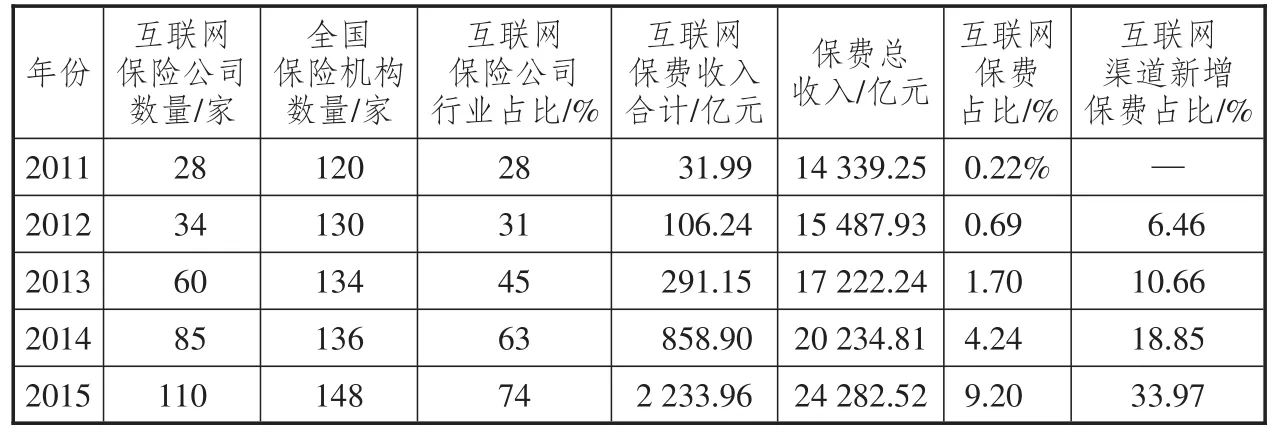

我国互联网保险规模在2010年仅为17.7亿元,到2015年即达到2 233.96亿元(参见表1),增长了126倍,这一规模快速增长与互联网访问量激增相关。2014年和2015年互联网渠道保费占比大幅提高,这与互联网金融在金融消费者群体中的普及度和被接受度提高有很大关系。特别是从新增保费中通过互联网渠道获取的比例来看,其对保险销售越来越重要,2015年33.97%的新增保费是通过互联网渠道实现的,互联网保费收入增速高于保费总收入增速,这对于提高我国保险密度和深度确有裨益。

表1 2011—2015年我国互联网保险数据

(三)标准化、简单化保险产品多转移至互联网渠道

根据2013年的数据,互联网保险产品中占比最高的依次是车险(52.4%)、理财险(27.9%)和意外险(14.8%)。线下产品转移到网上销售拓宽了销售渠道,在初期,互联网销售选择价格便宜、责任简单的保险。车险本身结构比较复杂,从投保性质分为车强险(国家规定强制购买)和商业险(车损险、第三者责任险、盗抢险等),车强险的标准特性以及相对较低的价格使其更容易线上化。理财险较强的投资理财特征更容易让用户理解和接受,保障功能不强、核保要求不高的特征也带来了客户黏性和规模效应,成为互联网保险的主力。由于意外险价格便宜,无法实现渠道保费收入的规模要求,借由互联网渠道可以更好地降低其成本,这也是互联网保险现有产品结构形成的原因所在。

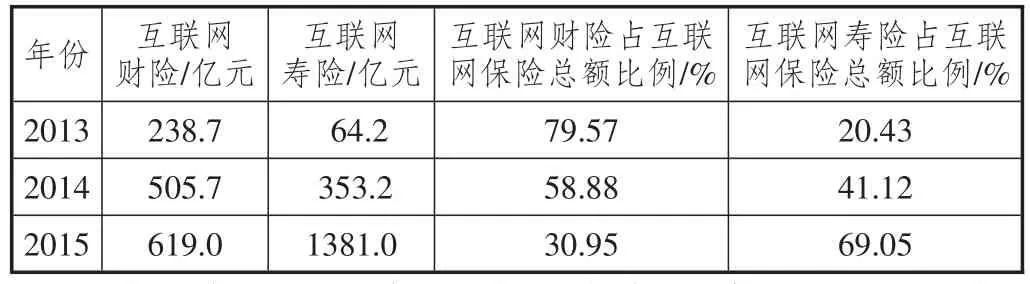

2015年,保监会规定万能险最低保障利率由保险公司自行决定,不再执行2.5%的标准;下调基本保险费初始费用和退保费用上限比例,实际上提高了万能险的收益率,从2015年的数据来看,互联网寿险金额明显超过了互联网财险,成为互联网保险的主力(如表2所示)。

表2 2013—2015年我国互联网保险险种结构

三、互联网保险对保险行业的影响

(一)销售渠道结构改变

保险行业传统营销渠道包括直销、银行代理、电话销售等,在增长上面临空间的有限性和成本相对高企等问题,而互联网渠道拓展了营销的宽度。姚(Yao)[4]针对新西兰保险业进行分析,发现互联网对保险业的影响主要在于提供充分保单信息。基于“云”的平台不仅降低了前端成本,而且减少了持续的基础设施投资,进而带来规模持续增加的潜在客户群体。

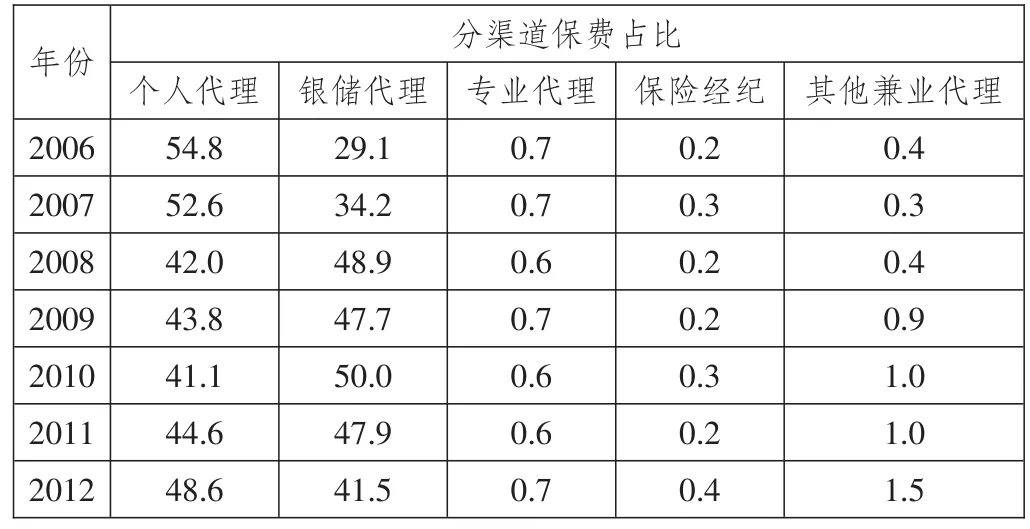

观察2006—2012年我国寿险业渠道保费占比(如表3所示)可以发现,个人代理和银储代理的渠道增长乏力。一是代理人招募困难,缺少新增人员;二是脱退率上升,人员保有量不足;三是社区门店渠道的开展与代理人定位重叠。鲁兹维克(Luzwick P)[5]指出:从长远看,互联网营销方式下,保险代理人营销模式会逐步削弱。与以上销售渠道形成鲜明对比的是,2011—2015年,互联网渠道保费规模提高126倍,对全行业保费增长贡献率达到近34%。对于保险营销团队而言,互联网保险的出现将首先用于标准化、简单型的保险产品销售,从而推动保险营销团队转向非标准化、更需要专业知识的产品营销,保险经纪代理面临转型挑战,这将促使保险公司组织结构的创新。传统保险公司的组织结构通常为总分支结构,而互联网保险突破地域限制,无须设立分支机构,具有明显的成本优势。而且,组织结构更加扁平化,更利于互联网保险公司向“轻资产”模式转化。例如,众安在线作为首家专业互联网保险试点公司,2014年实现保费收入近8亿元,开业当年即实现盈利,而传统保险公司大致需要7~8年才能实现盈利。

(二)嵌入场景的产品和服务创新

基于互联网系统的嵌入消费场景的创新,通过供给创造需求,以此唤醒大众投保意识,从“知道要买”到“有的可买”,再到“买得起”,且购买之后的支付、理赔等环节衔接顺畅,体验良好。较有代表性的产品创新包括退货险、微互助等,险种发展呈现出多样化趋势。例如,华泰财险的退货险在淘宝网上嫁接应用,为其赢得了相当快速的保费规模增长,尤其是在每年的“双十一”期间,2013年当天签到8亿多元的单,保费收入9 000万元,全年保费收入6.8亿元。同样,互联网也可以应用于理赔服务,2014年,天安财险推出“车易赔”车险移动视频查勘系统,客户通过手机APP即可对事故现场进行全程视频监控,同步完成查勘、定损、报价、核损、理算、核赔直至赔款支付的所有理赔环节,最短理赔时效为16分钟,有效提升了车险理赔的便捷性。

表3 2006—2012年我国寿险业代理人和银行、邮储渠道保费占比%

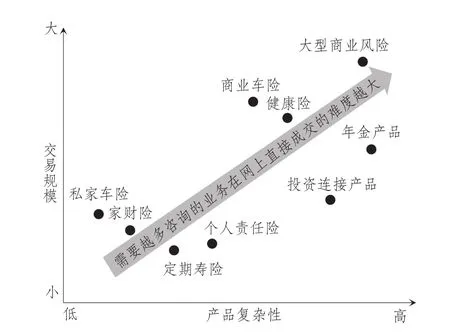

那么,是否所有保险产品都适合通过网络销售呢?汉德尔(Gandel S)[6]发现:产品越简单、客户越容易理解、交易金额越小的保险产品,越易于在网上进行销售。达姆和霍伊特(Dumm R E& Hoyt R)[7]指出,客户使用网络渠道购买保险的主要考虑因素有渠道覆盖面、降低交易成本的能力和渠道的可信任程度。

目前适合互联网渠道销售的保险产品包括短期简单理财险、短期健康险、意外险、简单标准化定期寿险、车险等,但不适合通过互联网渠道销售的如长期分红险、长期寿险、健康险、农险、企业财产险等复杂财险(如图2所示)。

图2 保险产品的网络适销性

(三)定价模式发生变化

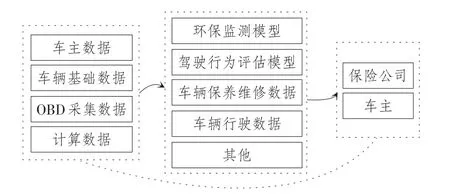

车联网技术的应用,使得传统车险定价模式从按车型定价、按照使用行为(如行驶里程数)定价(Pay as You Drive)转向根据驾驶行为定价(Pay how You Drive)成为可能,并能协助投保人完善驾驶习惯(Manage how You Drive)。[8]车联网通过全球定位系统、射频识别(RFID)、传感器、摄像头图像处理器等配置,完成车辆自身环境和状态信息采集,借由互联网将信息传输汇集到中央处理器,再基于这些信息进行进一步的分析和处理,实现纳入驾驶员历史行为(如每日行驶里程、驾驶时速、刹车次数、驾驶时间、有无安全驾驶等),并基于其使用行为进行定价的模式(Usage Based Insur⁃ance,UBI)创新。基于乐乘盒子(OBD)或智乘(TBOX)整合车主基本信息、车辆基础数据及车载硬件采集的车辆数据,建立驾驶员驾驶行为评估等数据模型,在为车主提供丰富的车联网服务的同时,有效地辅助保险公司依据多维度数据对每个车主进行独立界定(如图3所示)。

图3 车联网系统定价数据采集示意图

在健康险产品定价方面,充分考虑个人基因、家族遗传、饮食运动习惯、职业等[9],通过智能可穿戴设备实时监控佩戴者各项生理机能和运动状态,使得保险公司借由数据分析、对不同生活习惯的客户进行定价成为可能,从而使定价模式从静态定价转向动态定价。例如,2015年8月众安保险发布的“步步保”产品,其特色在于用户运动步数可以抵扣保费,督促客户健康生活,以预防疾病发生、优化健康状况,减少客户可能发生的理赔事件。保险精算效率的提高,有助于接近自愿、自由、公平进行风险转移的完美模型[10]。此外,互联健康(Connected Health)和P4医学(指预测性(Pre⁃dictive)、预防性(Preventive)、个体化(Personal⁃ized)、参与性(Participatory))已在现实中推进,它通过收集多个身体特性指标,构建个体模型,以形成识别和优化指标体系,用以量化健康状况并阐明疾病。健康数据、活动数据等新的数据来源可以帮助保险公司以更碎片化、更具体的方式(Gran⁃ular Way)评估风险和进行承保,而不一定要求投保人进行体检。

四、互联网保险发展中潜在的问题

(一)技术与安全问题成为最大隐患

蒂亚戈(Tiago M T P M B)[11]认为,电子商务在互联网保险中的深入应用将对保险业带来巨大影响,如降低交易成本、提高保险产品个性化和竞争力、带来更多投资机会;但互联网技术标准、安全和隐私问题限制了互联网保险的渗透率。互联网保险属于互联网金融,其本质仍是金融交易[12],因此其风险具有二重性:一是与传统金融的共性风险,即同样面临信用、市场、流动性、操作性、声誉等一切常规金融风险问题[13];二是互联网金融的个性风险,如信息科技风险和长尾风险[14],用户敏感信息和个人财产安全存在隐患[15],以及互联网金融法律法规滞后的法律风险。

就互联网保险而言,其主要潜在风险包括网络技术风险和信息安全风险。

1.网络技术风险

互联网保险的发展离不开网络技术的创新发展,安全协议、数据处理、信息加密等网络技术为互联网保险发展提供了有力的支持和保障。但是,由于网络技术也存在漏洞,这就使得互联网保险面临着一定的技术风险,并主要来自各类黑客的侵犯和破坏。在全球经济竞争日益激烈和技术手段不断发展的背景下,金融网络逐渐成为各类黑客攻击的目标,他们利用系统漏洞和缺陷非法进入主机进行各种危害活动,如恶意破坏计算机系统的功能从而窃取信息、诈骗和盗用资金等。此外,计算机病毒通过网络传播,导致操作系统瘫痪,形成病毒威胁。

2.信息安全问题

互联网保险依赖于信息技术、互联网和移动网络的基本架构,只有设备、软件、内外部系统之间良好的兼容性才能保障业务连续进行和交易不延迟,从而实现技术上的基本保障和效率。由于网络的自由开放性,个人信息存在着被泄露的隐患。2015年,超过20家保险机构的互联网平台检测出信息漏洞,导致客户私人信息被泄露,造成信息安全隐患。

(二)产品同质化现象突出,亟待突破创新瓶颈

目前国内的互联网保险产品创新更多地表征为“新奇”产品,成为某一时间的大众讨论热点,更类似于一种公司营销手段,并非互联网技术驱动的产品创新,而这正是目前部分国外保险公司通过互联网不断构筑自身竞争力的切入点。以美国的政府雇员保险公司(Geico)为例,其基于数据信息,根据客户的背景、忠诚度等信息对其进行差别定价,从而实现利润提升。如车险在线报案和理赔,通过对案件进行分类,允许其就近选择汽车修理地点、查看索赔记录等;手机应用方便客户查询距其最近的拖车服务点、续期缴纳时间和金额提醒等,提升了客户体验。再比如,移动保险的使用可以通过远程信息处理技术进行创新。以前进保险公司(Progressive Insurance Company)基于驾驶行为的保险为例,其根据汽车里程确定保费;针对多次缴费但单次保费低的产品,借由手机或网络或短信确认方式进行承保,降低了成本。

五、相关建议

(一)重视消费者消费趋势的变化

在互联网环境中,由于大量资讯给金融消费者带来的“心理冲击”和网络分享带来的“扩散效应”(指新的想法从一个消费者传达到另一个消费者的速度),消费者要求实现多元选择和更多主控权。全球消费正在转向“移动消费”,中国尤为突出,由此,金融消费者行为发生数字化转型与变迁,出现随时、随地的移动金融诉求[16]。安联保险在2015年的研究发现,变化中的客户需求将对保险公司经营产生两方面影响:一是由承保新风险引致的全新业务机会;二是可能改变保险公司与客户沟通互动的方式。将客户置于中心,在其生活场景和生产场景中置入保险服务将成为行业发展趋势。[17]

(二)重视产品和服务创新,实现精准营销、差别定价

如前所述,互联网渠道的应用能够降低成本,但对于保险公司来讲,这并不能保证它们获得竞争优势,因为这会引起快速跟进者(Fast-Follow⁃ers)迅速复制,从而使得被复制者的竞争优势并不能得以长久保持。

在互联网生态中,保险业创新驱动主要来自于两个方面:一是新的客户需求,二是深层次风险的洞察,而这些都应借助于创新技术应用来实现。时至今日,金融消费者对于需求快速响应有更高的要求,保险公司通过与金融科技初创公司合作,发现投保需求趋势与风险,从而可以尽早建立优势。同时,金融消费者还期望增强互动效果,如机器人投资顾问及智慧解决方案,更佳的客户体验将通过互联网络随时且实时分享。这一方面对于保险公司品牌建设具有重要意义,另一方面还开拓了新的保险产品,如P2P风险计划。通过社交媒体创建团体,金融消费者可以通过这些团体彼此承保风险或与保险公司协商更好的保险条款,即P2P风险计划。典型的例子如德国的“朋友保险”、英国的自由计划(jFloat)、美国的同级保险(Peercover)计划等。因此,产品和服务的创新将更好地获取和维系客户,实现精准营销。

(三)以技术和数据支撑未来竞争优势的建立

金融科技技术和大数据驱动发展已成为金融行业的共识,保险业也不例外。人工智能(AI)、物联网、互联健康和区块链(Block Chain)或成为影响保险行业未来发展以及竞争优势建立的重要技术应用。

就人工智能而言,一些保险公司已经在销售、客户识别、客户服务等方面开始使用,以提高内部运作、客户需求响应及自动处理程序的效率。例如,早期的智能投顾(Robo-Adviser)通过金融消费者的年龄、工资、投资目标和风险偏好等一系列参数,自动设计投资组合,较之于传统的面对面交流更为快捷,成本也更低;而下一阶段的智能投顾将基于客户需求提供更优智慧、基于全球保险和金融产品的投资设计。总体而言,人工智能对于保险业的影响最初仅仅是在提高客户互动效率、承保和理赔环节,但随着时间的推移,人工智能将应用于识别、评估、承保、确认收益来源等环节,并弥补新生代工作人员在经验上的不足,从而给保险业带来深远影响。

物联网和互联健康在保险业最主要的应用集中于风险分析和以此为基础的差别定价,即传感器驱动方法(Sensor-Driven Approach),引入车联网、驾驶员协助系统(ADAS)根据驾驶行为定价(Pay how You Drive)以及通过互联健康对健康险实现动态定价,引入无人机进行现场勘查和损失评估,都更有助于互联网保险公司在降低成本的基础上提高收益,以及更为主动地进行风险管理,从基于保护的模式(Protection-based Model)转向主动预防模式(Pro-active Prevention Model)。此外,基于行为的分析还有助于保险公司更深地理解投保人的行为趋势。根据英国保险业协会的数据,车载智能通信的订单预计每年增长80%左右,到2018年全球订单数量将超过一亿。

区块链技术的本质是去中心化且寓于分布式结构的数据存储、传输和证明的方法,用数据区块(Block)取代目前互联网对中心服务器的依赖,使得所有的数据变更或者交易项目都记录在一个云系统之上,理论上实现了数据传输中对数据的自我证明。从长远来说,这超越了传统和常规意义上需要依赖中心的信息验证范式,降低了全球“信用”的建立成本,这种点对点验证将会产生一种“基础协议”,是分布式人工智能的一种新形式,将建立人脑智能和机器智能的全新接口和共享界面。区块链的广泛应用,将支持智能合同实现、反欺诈、反洗钱、非公开信息安全性保护等。

(四)完善监管,保护消费者权益

我国目前的金融监管采用分业监管,“一行三会”(中国人民银行、中国银行业监督管理委员会、中国证券监督管理委员会和中国保险监督管理委员会)分负不同责任。就互联网保险而言,政府监管、行业自律、保护消费者权益应成为防范风险、促进互联网保险健康发展的重点。就政府监管和行业自律而言,可以借鉴美国与日本的经验。美国对于互联网保险的监管,主要是修订和完善原有保险业监管法规,使其同样适用于互联网保险,同时行业协会发挥自律作用。例如,全美保险监管协会在1998年发布的《互联网营销保险》(Mar⁃keting Insurance Over the Internet),对互联网保险合同形式、执业认证、隐私保密、电子签名等进行了详细规定;2000年发布的《电子签名法案》为电子交易的可靠性提供了法律保障。日本金融厅对互联网保险的监管,采取与传统保险监管相同的标准和措施,遵循“一致性原则”,同时其“新保险法”还强制性要求保险企业披露信息,提高信息透明度,进一步降低互联网保险的风险。2015年,中国保监会印发了《互联网保险业务监管暂行办法》,对风险管控、经营条件、经营区域、信息披露、监督管理等方面都提出了明确要求,但是鉴于我国金融混业经营的发展趋势,应加强国内联合监管以及国际监管合作与协调。

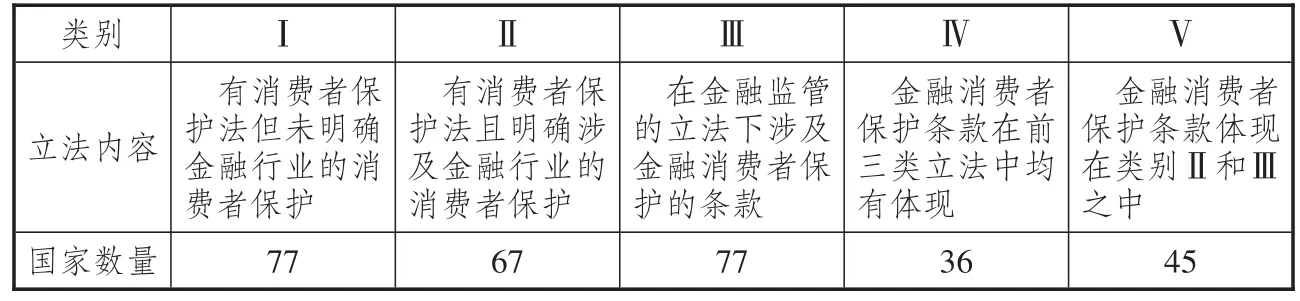

就公众利益而言,主要应建立并完善金融消费者权益保护机制。金融消费者保护的理论来源有二:一是金融市场信息不对称要求政府作为公权力介入,保护金融消费者合法权益不被侵害;二是有利于维护公众对市场的信心,提高金融可获得性和金融效率。表4中列出了目前各国保护消费者立法的情况,而我国还属于类别Ⅰ。显然,在互联网金融快速发展的今天,已迫切需要完善我国金融消费者权益保护机制。

表4 消费者保护立法的国家分布

[1]BROWN J R,GOOLSBEE A.Does the internet make markets more competitive?evidence from the life insurance industry [J].Journalofpoliticaleconomy,2002,110(3):481-507.

[2]GARVEN J R.On the implications of the internet for insur⁃ance markets and institutions[J].Risk management&insur⁃ance review,2002,5(2):105-116.

[3]李博,董亮.互联网金融的模式与发展[J].中国金融,2013(10):19-21.

[4]YAO J.Ecommerce adoption of insurance companies in new zealand[J].Electron.commerce res,2004,5(1):54-61.

[5]LUZWICK P.If most of your revenue is from e-commerce,then cyber-insurance makes sense[J].Computer fraud&se⁃curity,2001(3):16-17.

[6]GANDEL S.Donaldson lufkin jenrette:pioneer in on-line trading[J].Crains new york business,2000,16(20):76.

[7]DUMM R E,HOYT R E.Insurance distribution channels:markets in transition[J].Journal of insurance regulation,2002,22(9):27-47.

[8]谢平,邹传伟,刘海二.互联网金融的基础理论[J].金融研究,2015(8):1-12.

[9]王和.大数据时代保险变革研究[M].北京:中国金融出版社,2014:18.

[10]ARROW K J.Essays in the theory of risk-bearing[M]//In⁃surance,risk and resource allocation.Amsterdam:North-Holland Pub.Co,1971:134-143.

[11]TIAGO M T P M B.Digital marketing and social media:why bother?[J].Business horizons,2014,57(6):703-708.

[12]陈志武.互联网金融到底有多新[J].新金融,2014(9):9-13.

[13]洪娟,曹彬,李鑫.互联网金融风险的特殊性及其监管策略研究[J].中央财经大学学报,2014(9):42-46.

[14]谢平,邹传伟,刘海二.互联网金融监管的必要性与核心原则[J].国际金融研究,2014(8):3-9.

[15]黄海龙.基于以电商平台为核心的互联网金融研究[J].上海金融,2013(8):18-23.

[16]KING B.Bank 3.0:why banking is no longer somewhere you go but something you do[M].Singapore:John Wiley& Sons Inc,2013:5-41.

[17]安联保险集团经济研究团队.未来的保险客户——基于互联网及相关技术的调查报告[J].保险研究,2015(9):23-38.

责任编辑:林英泽

Research on the Development and Problems of Internet Insurance in China

Wang Jing1,2

(1.Tianjin Foreign Studies University,Tianjin300270,China;2.Nankai University,Tianjin300071,China)

The popularization of IT and mobile network promote the transformation of financial commercial pattern and change the behavioral preference of financial consumers,which is demonstrated as the rapid development of internet insurance in the field of insurance.In China,the channel of internet insurance has been diversified;the insurance companies that only operate online are emerging;the traditional profit cycle of insurance has been broken through;the insurance premium earned from the channel of internet has been increased significantly during the past two years;and the standardized and simplified insurance products have been transferred to the channel of internet.China still lagged behind in terms of insurance density and depth,and internet insurance can help us to narrow this gap.Besides,the development of internet insurance in China also change the channel structure of insurance selling,the pattern of product service innovation,and the pattern of pricing.But,the safety problem and innovation bottleneck will become the issues that should be solved in the future development of internet insurance.We should pay more attention to the change of consumption trend,break through the dilemma of product homogenization,cultivate our own competitive edges with the help of technologyand data,strengthentheprudentsupervision,andprotecttherightandinterestsoffinancialconsumers.

internet insurance;financial technology;financial consumer;financial efficiency

F842.5

A

1007-8266(2017)02-0086-07

2016-12-05

天津市哲学社会科学规划项目“基于金融功能视角的互联网金融发展与监管研究”(TJYY15-039)

王静(1975—),女,山东省淄博市人,天津外国语大学国际商学院副教授,硕士生导师,经济学博士,南开大学滨海开发研究院特约研究员,天津国际发展研究院研究员,主要研究方向为互联网金融、小微金融。