中国资产负债表错配与金融稳定

2016-12-23赵米芸张慧芳

赵米芸,余 力,张慧芳

(西安交通大学 经济与金融学院,陕西 西安 710061)

中国资产负债表错配与金融稳定

赵米芸,余 力,张慧芳

(西安交通大学 经济与金融学院,陕西 西安 710061)

在国际资本流动和政府财政赤字作用下,中国信贷不断扩张,金融不稳定隐患增加。以货币危机理论为基础,运用资产负债表方法,分析了中国资产负债表中经济部门过度负债的资本结构错配、经济总体债务趋向短期的期限错配和日趋显性且加剧的债权型的货币错配现象,阐释了国家资产负债表错配的原因,从中国经济全貌着手分析了其可能存在的金融不稳定性。为促进金融稳定,应积极运用创新金融产品盘活货币存量,破冰预算软约束,对资本项目实施宏观审慎监管,进而化解国家资产负债表错配的风险。

国际资本流动;信贷扩张;资产负债表错配;金融稳定

据统计数据显示,截至2015年末,我国外汇储备达3.3万亿美元,储备规模位居世界第一,而世界排名第二的日本,其外汇储备仅为1.2万亿美元,相当于我国的36.4%;我国财政赤字达2.4万亿元,占同期GDP的比值为3.5%,是1999年以来最严重的状况。同时,我国广义货币供应量M2余额为139.2万亿元,接近国内生产总值的206%,远高于美国的67%、欧元区的95%、英国的133%和日本的174%。与此同时,2012年我国持续了13年的“经常项目、资本与金融项目双顺差”,首次转变为“经常项目顺差、资本与金融项目逆差”。从上述数据可以看出,我国金融稳定存在下述隐患:第一,在外汇储备压力和政府财政赤字作用下,我国货币供给过快扩张。而这一现象容易导致由预期自我实现和财政失衡所引发的资产负债表错配风险[1]。一方面,我国长期以来在“经常项目、资本与金融项目双顺差”作用下,外资的大量流入绝大部分形成了储备资产的增加。我国现行有管理的浮动汇率制度,倒逼中央银行投入数以万亿计的基础货币购买商业银行手中的外汇,增加基础货币投放的同时,容易造成信贷扩张下的经济部门过度负债。另一方面,过度依赖负债融资极易导致经济部门在面临随机冲击时出现财务困难。特别是政府债务过重时,极易出现“银行券印刷机”式的债务融资[2],更加恶化了资本结构错配风险。第二,国际资本的流入,造成我国经济总体外债积累的同时,也导致经济部门过度负债,出现了资产负债表错配现象。特别是伴随急剧的、未预期到的资本账户变化,资产负债表中的期限错配和货币错配问题趋于加剧。鉴于此,本文致力于对我国国际资本流动和政府财政赤字下的资产负债表错配现象进行分析,旨在从我国经济全貌着手,分析其可能存在的金融不稳定性。

一、文献综述

一个典型的经济体可看作包含所有经济部门的资产负债表系统[3]。经济总体资产负债表在一定程度能够反映一国的金融稳定性,但金融不稳定的诱因不仅在于经济总体资产负债表是否存在问题,而且在于经济部门资产负债表是否存在问题。因此,基于金融稳定视角,国家资产负债表应包含经济总体资产负债表和各经济部门资产负债表[4-6]。国家资产负债表中资产和负债的规模与构成是一国脆弱性的重要来源,国家总体资产和负债存量的构成很大程度上决定着一国经济在面对一系列冲击时的弹性[3]。一个具有不稳定资产负债结构的国家遭受足够大的冲击,导致国家债务结构不断恶化的情况被形象地称为资产负债表错配。具体来说,资产负债表错配主要包括国家资产负债表中资本结构错配、期限错配和货币错配三个方面[3,7]。

刘锡良等[1]认为,新兴市场或发展中国家,金融市场不完全,企业在国内难以筹集到长期资金。因此,企业或者在国内市场上借入短期贷款当作长期资金使用,或者在国际市场上筹集外币资金满足其长期资金需求。这使企业面临两难选择——借短用长而导致期限错配或者借入外币而出现货币错配。因此,期限错配主要指经济主体的资金来源、使用在期限上不匹配,致使资金缺口暴露于市场利率风险之中。货币错配是指经济实体(大到主权国家,小到企业和家庭)的资产负债表中的资产净值额或损益表中的净收入额对汇率变动的敏感性。

侯杰[5]认为,资本结构错配是指国家经济总体对外负债过度和国内经济部门负债过度。其中,国家经济总体对外过度负债可以通过国家资产负债表计算经济总体的“国外金融负债/净值(储备资产)”“国外金融资产(国外金融资产+储备资产)”等指标来反映;国内经济部门负债过度可以通过各经济部门资产负债表计算相应部门的“金融负债/净值”“金融负债/资产总额”等指标来反映。

裴平等[8]从国际收支失衡的角度,采用AECM指数体系,实证得出了我国货币错配日益严重、虽然货币错配风险可控但已对经济产生了较大负面影响的结论。朱超[9]运用综合货币错配绝对指标(ACMAQ)测度了我国总体以及分部门的货币错配,发现我国面临巨大的净外币资产型的货币错配,并已造成巨大损失,且货币错配主要集中在公共部门(79%)和银行部门。值得注意的是,上述文献中的AECM指数含三部分:净外币资产额、外币债务在总债务中所占比重以及商品和服务出口(进口)额。而ACMAQ指数则是在AECM指数基础上进行的简单扩充。究其本质,AECM指数和ACMAQ指数中包含的指标也来自于国家资产负债表,而且只反映了国家资产负债表所包含信息的冰山一角。

资产负债表方法(Balance Sheet Approach,BSA)和国家资产负债表数据在研究金融稳定性等方面的重要作用越来越受到广大研究者的关注。BSA可以依靠一系列数据处理的方法,揭示经济主体间的债权债务关系,勾画出部门(国家)经济运行的机制,评价和预测经济活动和金融状况,给予相关经济决策直接、详尽的信息。与传统基于流量(如GDP、经常账户、财政收支)的分析不同,BSA侧重于存量(如一国经济总体或部门资产负债表的资产和负债)分析,代表着识别经济体以存量为基础的脆弱性以及这些脆弱性在不同经济部门传导并引发金融危机的框架,正广泛应用于经济金融研究。加拿大、英国、日本和澳大利亚等发达国家已定期发布其国家资产负债表。具体到我国,2012年由李扬、曹远征和马骏分别牵头的三支队伍,对我国国家资产负债状况展开了研究并发布了各自编制的资产负债表[10-14]。但仍然存在以下三方面问题:第一,其资产负债表中的项目取舍和项目估值技术不同,如分别采用不同的估值技术得出了十分不同的政府资产负债表中的净资产规模;第二,其资产负债表中仅涉及资产和负债方面的数据,没有按期限和币种对资产和负债进行细分;第三,其没有立足我国经济事实,从资产负债表错配中的三个方面系统的对我国资产负债表错配的原因进行剖析。

基于此,本文借鉴货币危机理论,结合我国经济事实,从国际资本流动和政府财政赤字视角,运用资产负债表方法分析我国资产负债表错配状况时有以下四点考虑:第一,针对本文的研究对象和研究目的,主动对资产负债表中的项目进行取舍;第二,将国家资产负债表错配界定为包括资本结构错配、期限错配和货币错配的三种情况,分别对应负债程度、负债期限和负债币种三个层面;第三,资本结构错配主要考察非金融部门(企业部门和政府部门)负债程度,期限错配主要关注经济总体负债(外债)的期限错配状况,货币错配情况则主要从对外资产负债表进行考察;第四,对我国资产负债表错配的原因进行深入系统剖析,旨在从我国经济全貌着手,分析其可能存在的金融不稳定性。

二、资本结构错配

资本结构错配通常用来衡量一国经济总体对外债务程度和各经济部门的负债状况。从国家资产负债表来看,我国经济中的负债包括经济总体对外债务(即经济部门对外债务)和各经济部门相互间的金融债权和债务。无论经济总体过度负债还是某经济部门过度负债都会对我国金融稳定性造成影响。实际上,经济总体过度负债和各经济部门过度负债两者之间紧密相关。各经济部门的部分负债可能来源于外资(即经济总体对外负债),而外资大量流入形成各经济部门对外负债增加的同时,也会通过外汇占款增加基础货币投放引发信贷扩张,进而造成各经济部门过度负债。我国的经济事实是:企业部门过度负债一定程度上与外资流入相关,而政府部门过度负债则集中于利用公共债务为巨额财政赤字融资。下文从经济总体、企业部门和政府部门三方面分别考察我国资产负责表中的资本结构错配现象。

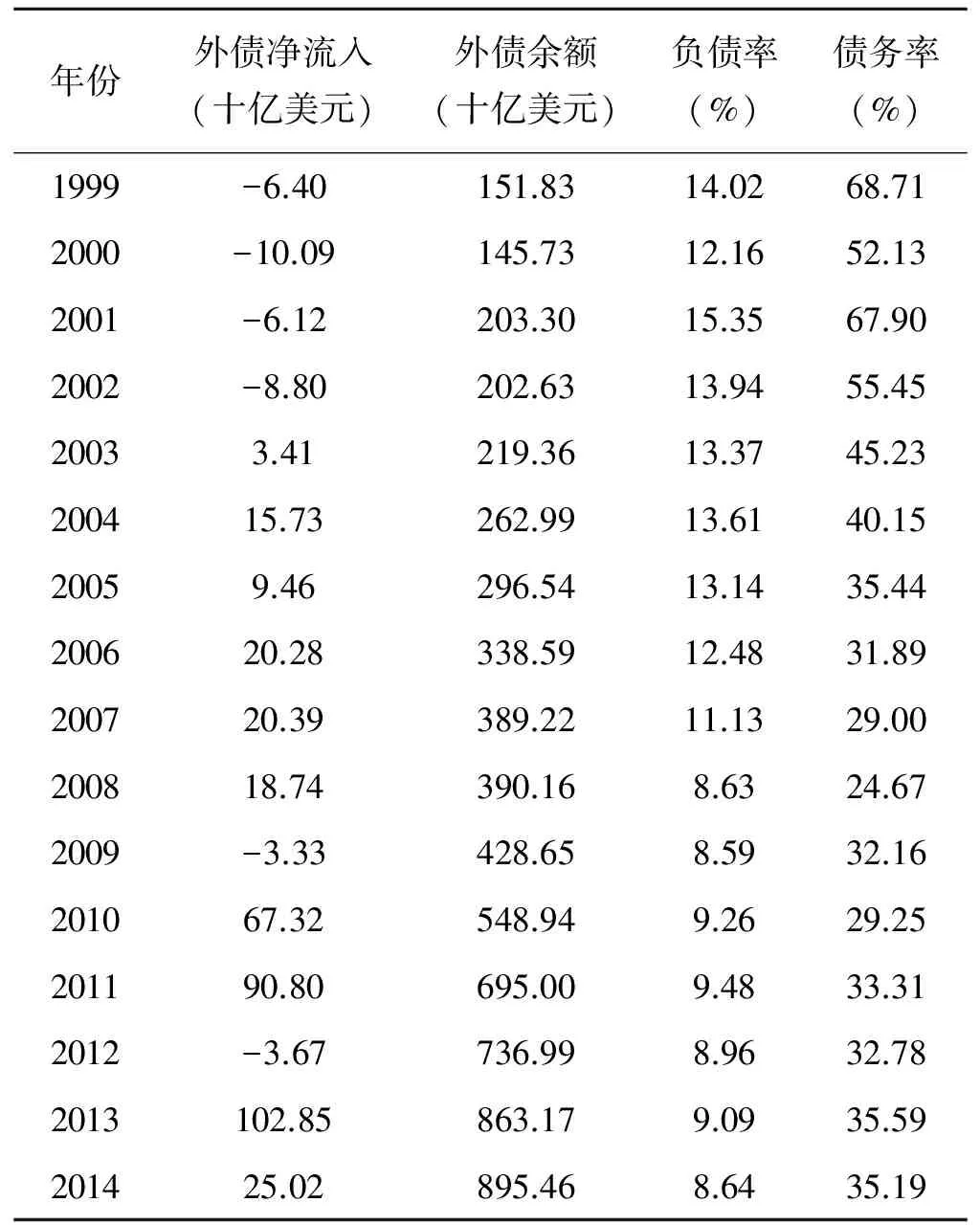

(一)经济总体外债程度

本文分别从外债流量、存量两方面来分析我国外债情况(见表1)。首先,从流量方面来看,我国外债流入状况近年来呈现出波动性的变化。1999年以前,我国外债一直处于净流入状态,1999-2002年间转为净流出,2003年又变成净流入。2007年末,我国外债净流入203.9亿美元,为1999年以来的最大值。2009年,我国外债净流入开始出现双向波动,而且双向波动频率和波动幅度都开始加大。其次,从存量方面来看,除2000年、2002年我国外债余额分别下降4%、0.33%之外,其他年份都逐年增加。2014年末,我国外债余额8 956.4亿美元。

表1 1999-2014年中国外债净流入及其资本结构

注:(1)负债率是指年末外债余额与当年国内生产总值的比率,国际上比较公认的负债率安全线为20%。(2)债务率是指年末外债余额与当年国际收支统计口径的货物与服务贸易出口收入的比率,目前国际上比较公认的债务率安全线为100%。(3)表中数据依据Wind资讯整理;外债净流入数据截止2014年末。

另外,从负债率和债务率指标来看,我国外债负债率总体呈下降态势,特别是2008年以来,一直在10%以内,触及国际公认20%的安全线的可能性微乎其微。我国债务率总体也在逐年降低,2005-2014年十年间的平均水平为31.93%,距离国际公认的100%的安全线还相当远。

(二)企业部门过度负债

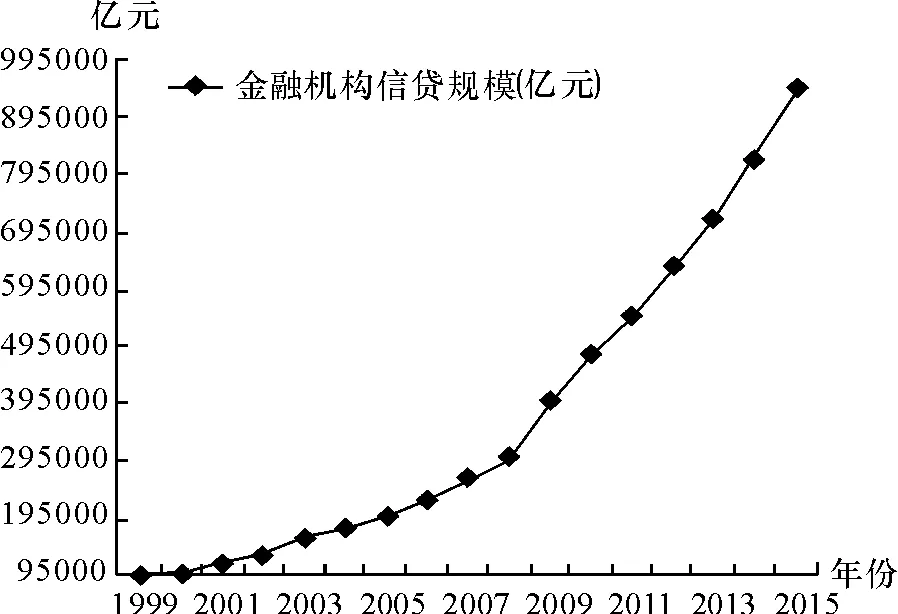

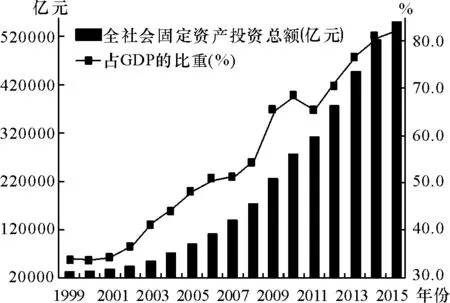

由于我国还未正式公布各年国家资产负债表,而有关学者或机构发布的资产负债表统计口径不一,在此,本文借助金融机构信贷规模(见图1)和全社会固定资产投资数据(见图2)间接考察我国企业部门资本结构错配状况。

图1 1999-2015年的金融机构信贷规模

数据来源:CEIC

图2 1999-2015年的全社会固定资产投资规模及其GDP占比

数据来源:CEIC

我国金融机构信贷规模从1999年的3.0万亿元增加到2015的71.9万亿元,全社会固定资产投资总额从1999年的3.0万亿元增加为2015年的55.2万亿元。全社会固定资产投资总额占GDP的比重从1999年的32.6%增长到2015年的81.5%,扩大2.5倍,年均比值约为54.9%。其中,2011年开始,我国房地产投资占全社会固定资产投资的比重显著增长,达到了26%以上。

根据费希尔(Fisher)[15]的债务通货紧缩理论,我国国内信贷不断扩张,企业部门通过借贷增加投资,负债逐渐积累。特别是,自1998年我国房地产市场化改革以来,房地产价格一路高歌猛进,显现出一片非理性繁荣的景象,房地产业一度成为中国的支柱产业。然而,2008年下半年,国际上受金融危机的影响,国内由于“抑制过热”政策叠加、住房保障制度的推进,以及经济进入调整期等因素的影响,楼市出现涨幅下降的趋势。2015年,我国经济整体处于下滑趋势,全国房地产市场跌入下行通道。房地产行业的资金需求高度依赖于银行信贷,在房价趋于下降时,企业偿债能力明显减弱。2015年末,我国银行业金融机构不良贷款余额1.43万亿元,不良贷款率1.6%。其中,商业银行不良贷款余额8 426亿元,比年初增加2 506亿元,已连续13个季度反弹;不良贷款率1.25%,比年初增加0.25个百分点。

(三)政府部门过度负债

政府债务是整个社会债务的重要组成部分,是政府凭借其信誉筹集财政资金、弥补财政赤字、调控经济运行的方式。因此,财政收支与政府债务息息相关。

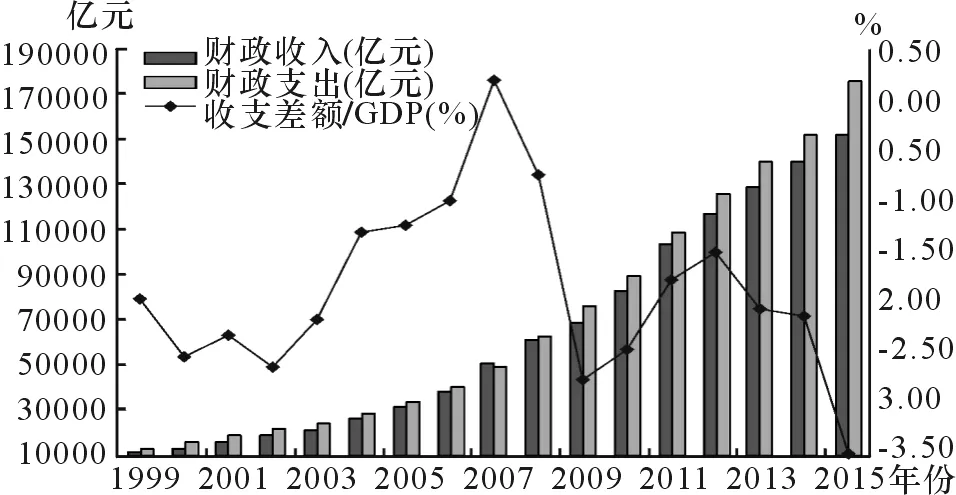

我国财政收支长期处于赤字状态(见图3)。1999-2003年财政支出严重大于财政收入,财政赤字最严重时占GDP的2.6%;2004-2007年财政支出逐步回落,增加额小于财政收入,财政赤字状况有所缓解。2007年末,甚至出现小幅财政盈余,财政盈余与GDP比值为0.2%。2008年开始,在宽松财政政策作用下,我国财政支出较财政收入大幅上升,财政赤字快速上升。2009年财政赤字与GDP的比例高达2.8%,随后逐渐下降。但2013年财政赤字又开始不断攀升。截止2015年末,财政赤字占GDP的比例为3.5%,是1999年以来是最严重的状况。

数据来源:CEIC

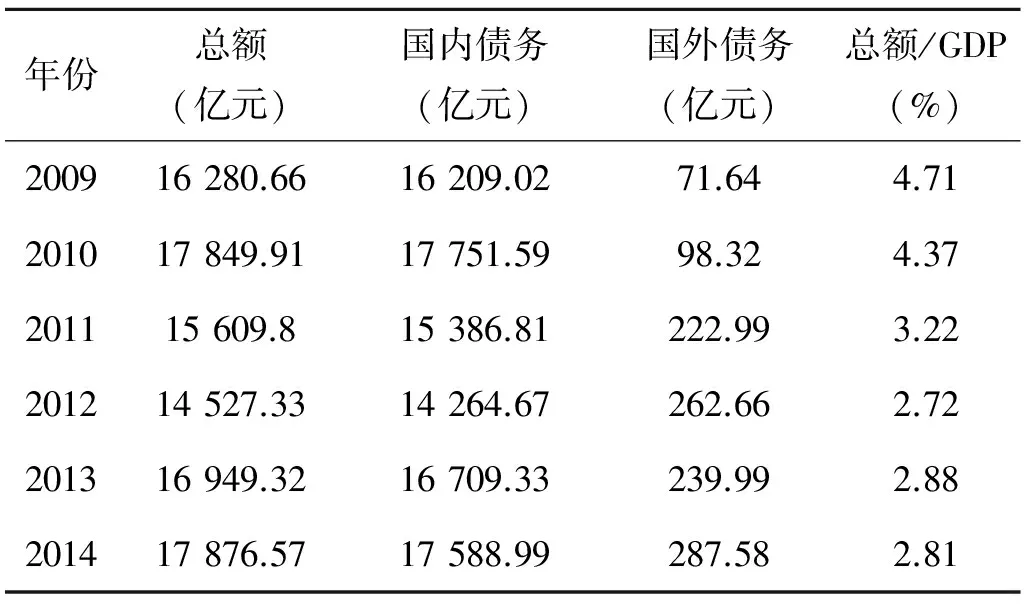

为了给财政赤字融资,我国政府债务不断积累,其中主要是国内债务(见表2)。从政府债务存量来看,2009年、2010年末,我国政府债务占GDP比重分别高达4.7%、4.4%。2014年末,我国政府债务总额为1.8万亿元,占该年GDP的2.8%。加之未来债务,特别是政府隐性债务、或有债务,中国未来财政压力(养老金缺口、卫生费用)和财政支出(地方债、铁路债、环保治理成本)如果不改革,在2040-2050年将面临目前欧美式的债务风险[14]。

图3 1999-2015年的中国财政收支状况

年份总额(亿元)国内债务(亿元)国外债务(亿元)总额/GDP(%)200916280.6616209.0271.644.71201017849.9117751.5998.324.37201115609.815386.81222.993.22201214527.3314264.67262.662.72201316949.3216709.33239.992.88201417876.5717588.99287.582.81

注:表中数据依据CEIC整理;政府债务数据截止2014年末。

三、期限错配及货币错配

我国资本结构错配主要体现在企业部门和政府部门的过度负债,而经济总体和各经济部门的负债结构情况也与国家金融稳定性之间息息相关。负债结构主要包括负债的期限结构和币种结构,即期限错配和货币错配。由于我国金融市场不发达,经济部门面临的融资约束压力越来越大,在国内难以筹集到长期资金。因此,经济部门进行长期筹资时面临两难选择,要么在国内借入本币短期贷款用作长期资金而导致期限错配,要么在国际市场上进行外币筹资而出现货币错配。下文对我国资产负债表中的期限错配和货币错配分别进行分析。

(一)期限错配风险不大

本文主要基于国际资本流动的开放经济视角对我国资产负债表错配进行分析,因此讨论期限错配时,没有关注经济部门国内负债的期限错配,而是直接从经济总体考察我国期限错配情况。期限错配主要由短期外债与政府和私人部门持有的具有流动性的硬通货储备的对比来反映。由于流动性硬通货储备数据难以获得,本文借助外汇储备数据来反映流动性硬通货储备的情况。

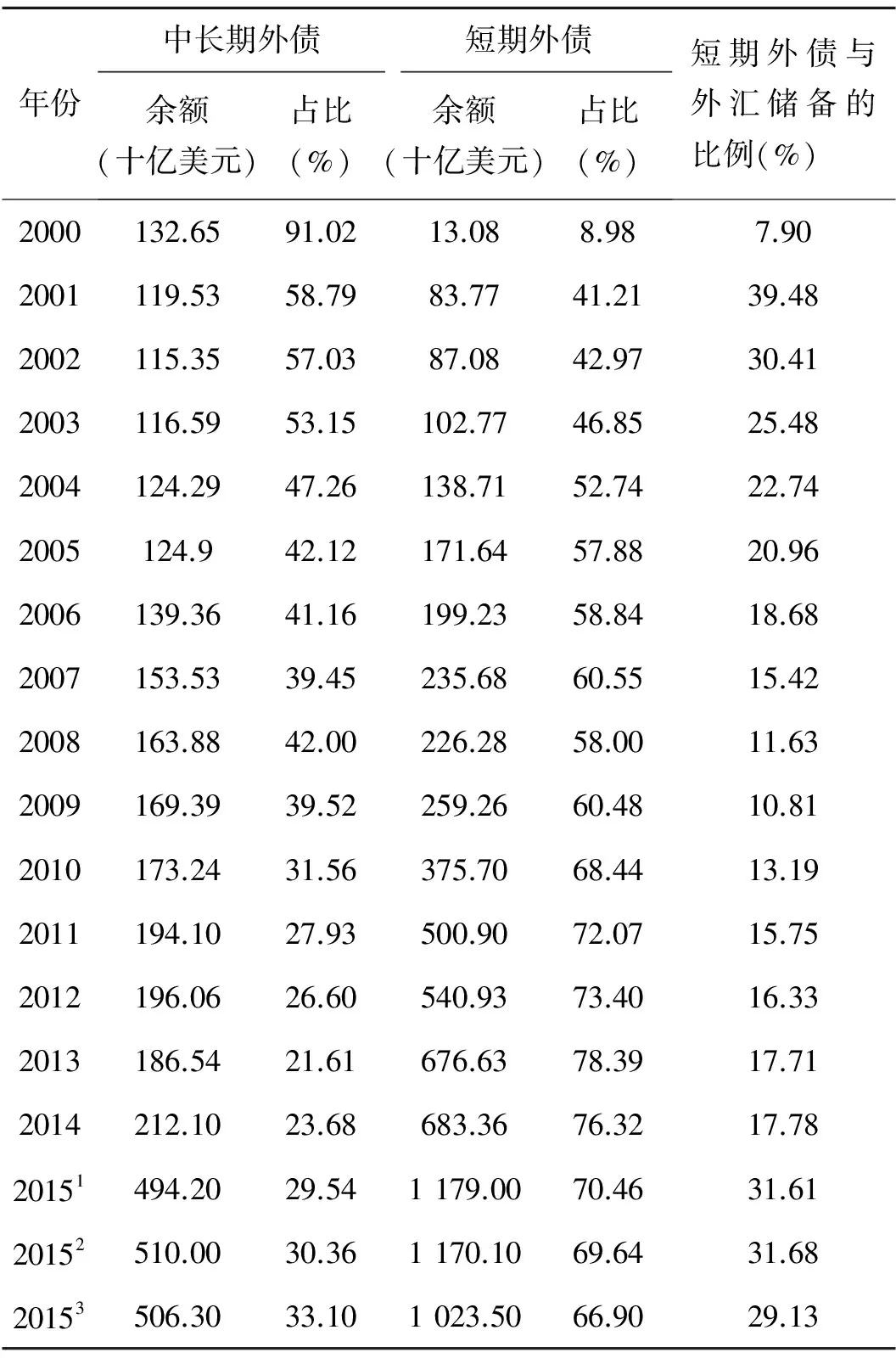

我国短期外债增速较快,其余额占外债总额的比重逐年上升,而中长期外债占外债总额的比重则不断下降(见表3)。2001年以来,我国短期外债占比不断增加,2004已超过50%,达到52.74%。截至2014年末,短期外债余额6 833.6亿美元,占外债总额比重76.3%,远高于国际标准的25%;中长期外债余额2 121亿美元,占外债总额比重23.7%。拉德勒特(Radelet)等[16]研究发现,金融不稳定与短期外债占外汇储备比例关系显著,与长期外债占外汇储备比例无显著关系。2014年末,我国短期外债与外汇储备的比例为17.8%,低于100%的相应国际标准。而且,一方面,我国绝大多数偿债指标均处在国际公认标准内。2014年末,我国短期外债负债率8.6%、债务率35.2%,分别低于20%、100%的相应国际标准。另一方面,我国严格控制登记外债规模,而贸易信贷主要与生产经营相关,投机风险甚微。可见,我国外债期限短期化特征明显,但外债债务风险不大。

表3 2000-2015年的中国外债期限结构

注:表中数据依据Wind资讯整理;2015年为季度数据,截止第三季度末。

(二)货币错配风险显化并加剧

货币错配由以硬通货计值的对外净资产(或净负债)来反映。货币错配包括经济总体和各经济部门负债的货币错配。

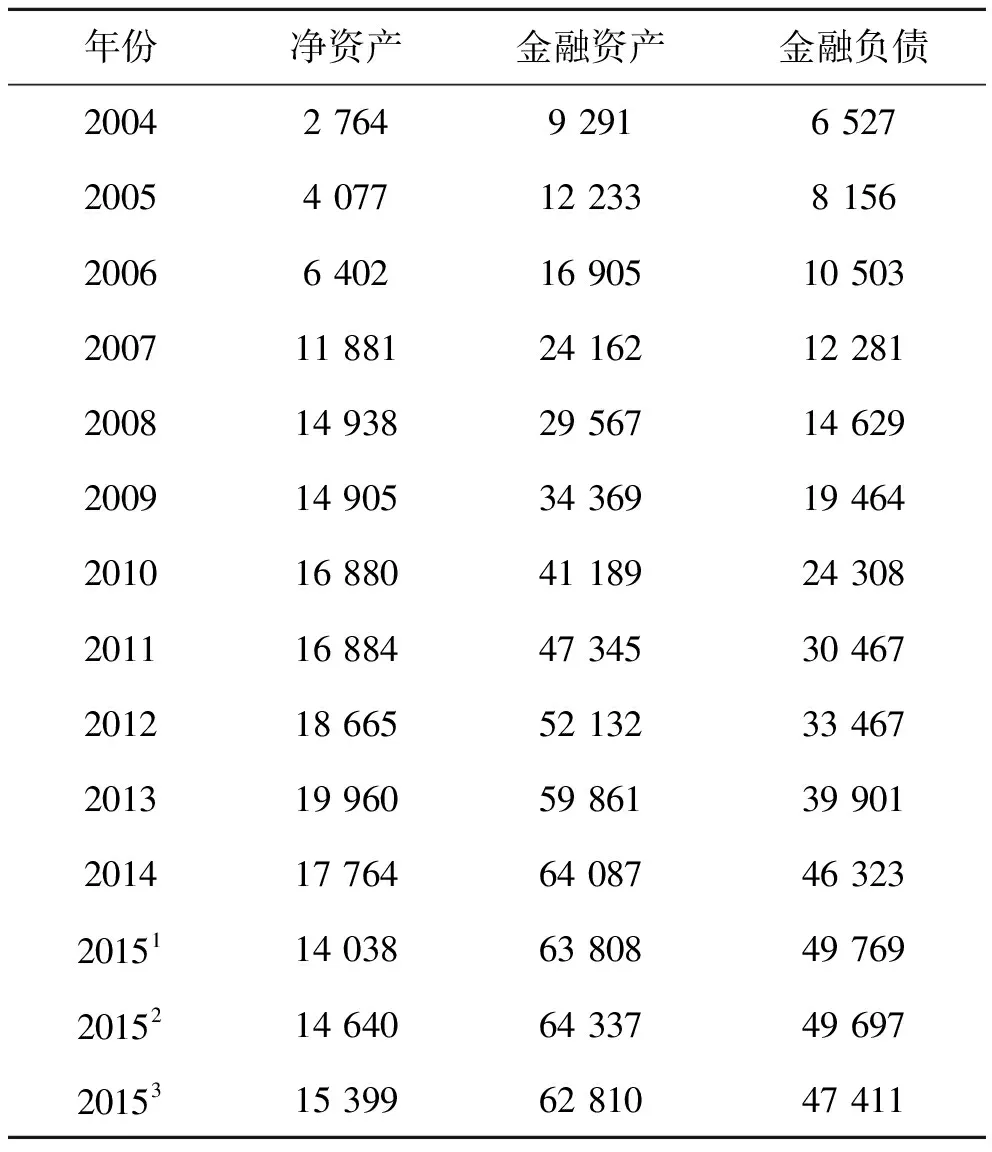

根据表4反映的经济总体货币错配情况可知,近12年来我国一直保持着正的净国际投资头寸(对外金融资产大于对外金融负债)。2015年第三季度末,我国对外金融负债4.7万亿美元,对外金融资产6.3万亿美元,净国际投资头寸1.5万亿美元。因此,与欧亚等国债务危机中出现的债务型货币错配不同,我国已属债权型货币错配比较严重的国家。只要有持续的资本流入支持汇率,货币错配是可以掩盖的;而一旦汇率水平、汇率制度变动便会立刻痛切地感受到。

表4 中国经济总体货币错配情况 (单位:亿美元)

注:表中数据依据Wind资讯整理;自2004年开始有统计数据;2015年为季度数据,截止第三季度末。

我国外汇储备资产中,美元资产占60%-70%。自2005年7月我国启动人民币汇率形成机制至2015年末,人民币对美元汇率中间价累计升值近20%*2005年7月21日人民币对美元汇率中间价8.11;2015年12月31日人民币对美元汇率中间价6.4936。,如此一来,我国外汇资产严重缩水。2009年以来,我国对外金融负债增速加快,对外金融负债增速高于对外金融资产增速,因此对外净头寸增速逐年下降。2015年第三季度末,对外净头寸从2014年的17 764亿美元下降到15 399亿美元,出现负增长,下降15%。这反映出2008年国际金融危机以来,我国经常项目顺差额出现下降,资本流入逐渐减少,货币错配风险加剧。

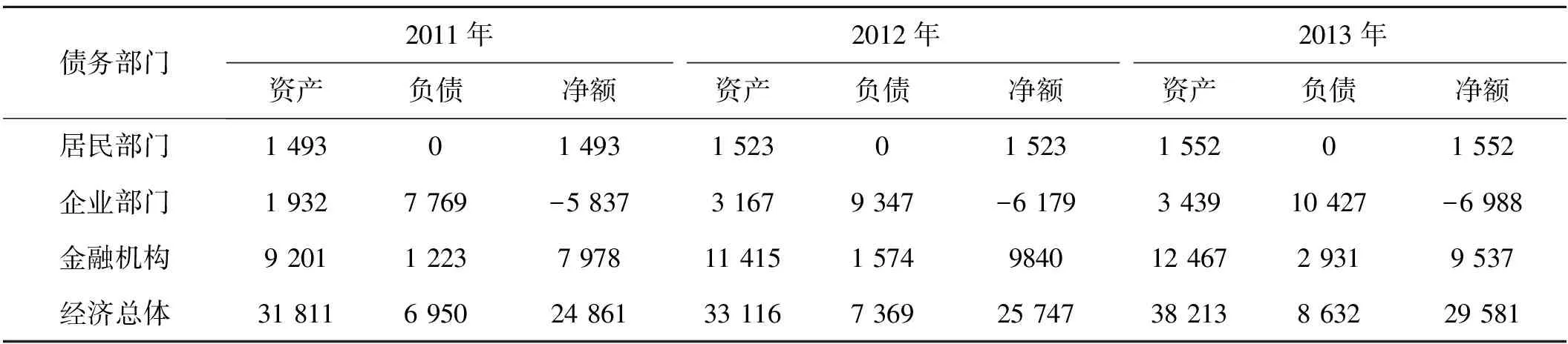

分部门来看,根据2011、2012和2013年末我国对外债务简表可知,我国外债在不同债务人之间的分布表中不包含居民部门,可见居民部门外债余额相对微小,可以忽略不计。而且,现阶段我国外币贷款主要是发放给企业部门,居民部门的外币贷款可近似为0,因此居民部门外币负债数据为0。如表5所示,2011-2013年我国居民部门存在正的净外币资产头寸,由于居民部门外币资产当中的外币现金数据是作者估算且三年取值相同,因此净外币资产头寸的变化趋势没有反映;企业部门存在负的净外币资产,换句话说,其为净外币负债头寸,而且该头寸逐年增加;金融机构存在正的净外币资产,2012年净外币资产同比增加1 862亿美元,增长23.3%;2013年同比减少303亿美元,下降3.1%,其中,外币负债(即金融机构的外币存款)同比上升86.2%,外币资产只增长9.2%。经济总体的狭义外币资产负债为正的净外币资产,且净额逐年增加。

表5 2011-2013年中国分部门货币错配(外币资产负债)情况 (单位:亿美元)

注:表中数据依据外汇局公布的中国对外债务简表(2011-2013)、人民银行网站公布的金融机构外汇信贷收支表(2011-2013)和其他存款性公司资产负债表(2011-2013)相关数据整理并计算;中国对外债务简表公布截止2013年末。

综上,我国居民部门和金融机构存在汇率升值的金融风险,而企业部门则存在汇率贬值的金融风险。在固定汇率制度下,居民、企业等私人部门不会将汇率风险完全内部化。但在我国现行的有管理的浮动汇率制度下,人民币汇率逐渐趋向合理均衡水平,由单边升值预期转化为双向波动预期,我国居民部门、企业部门、金融机构部门的货币错配风险开始显化[17]。

四、资产负债表错配与金融稳定

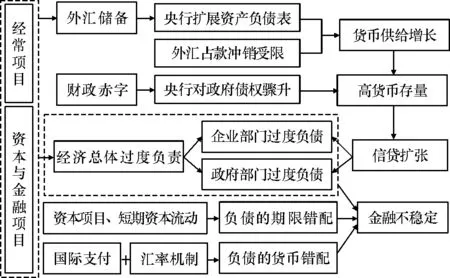

我国国家资产负债表资本结构错配主要体现在企业和政府过度负债,期限错配中外债短期化特征明显,货币错配风险趋于显化并逐步加剧。因此,微观经济体在过度偿债压力下,易引发“债务-通缩”的恶性循环和违约风险,从而导致金融不稳定。加之,当外债期限结构失衡和货币错配时,经济也极易陷入流动性不足的困境,一旦这时遭遇冲击,经济体就会面临危机,金融不稳定势必加剧。下文对上述现象背后的作用机理(见图4)作以剖析。

图4 资产负债表错配与金融稳定

(一)资产负债表错配机理

1.外汇储备积累与资本结构错配

外资大量流入形成经济总体及经济部门对外负债增加的同时,也会通过外汇占款增加基础货币投放引发信贷扩张,进而造成经济部门过度负债。如在经常项目和资本与金融项目“双顺差”作用下,大量国际资本流入我国,在未用于实际资源进口的情况下,绝大部分造成了储备资产的增加。2015年末,我国外汇储备3.3万亿美元。积累的大量外汇储备,要求我国央行扩张资产负债表,从而相应的基础货币投放不断增加,但大量外汇占款的冲销渠道和效应却受到限制。

从金融资产方来看,与历年外汇储备相比,2004-2007年间我国国债存量严重偏低,不到3 000亿元,公开市场操作规模受限。2007年开始为了应对金融危机,我国政府实施宽松财政政策,财政支出大幅提高,央行对政府债权骤然上升到了16 318亿元,相当于2006年的5.7倍,而且截止2015年末一直保持在高位15 000亿元之上,国债不但没能冲销外汇占款的基础货币投放,更是加大了基础货币投放力度。此外,2004-2009年商业银行再贷款总体下降,2010-2015年商业银行再贷款处于上升趋势,2015年商业银行再贷款增加到26 626亿元,央行通过再贷款利率调整释放基础货币、扩大银行信贷规模。

从金融负债方来看,我国金融性公司存款不断增加,商业银行头寸充足,法定存款准备金调整影响较小;2004-2008年央行票据规模处于上升阶段,2008年达到峰值45 780亿元后,随着宽松政策的实施,央行票据规模明显下降,2015年末为6 572亿元。央票期限短期化与外汇储备长期增加难以匹配,其冲销作用甚微。

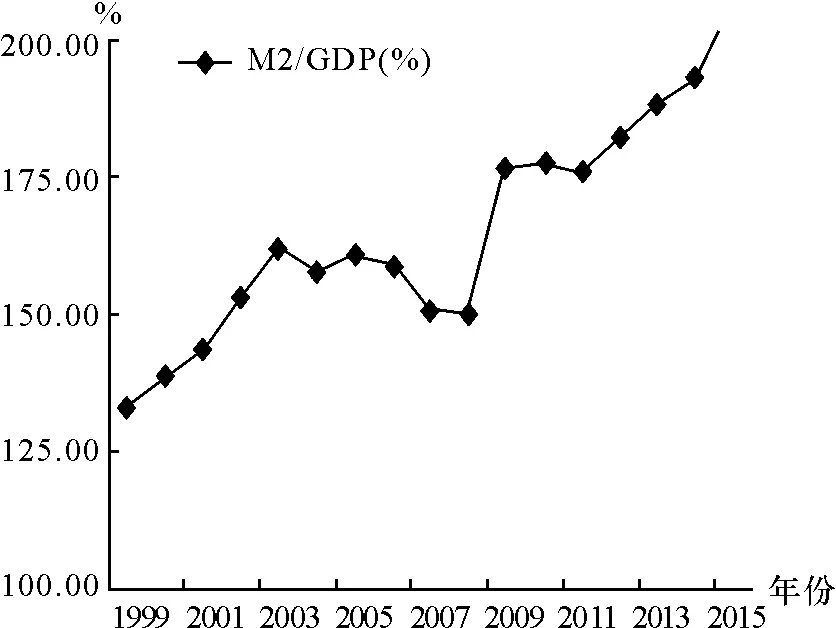

综上,货币供给量井喷式增长,货币存量高攀,信贷扩张。预期的自我实现加强:信贷扩张增加经济部门举债的过程,同时是增加银行存款、货币供应量的过程。高货币存量造成了经济价格水平持续上涨、通货膨胀呈现,从而导致经济中的债权债务关系重新配置,结果是实际债务减少、资产价格增加,金融机构信贷规模进一步扩张,出现过度负债的资本结构错配。与此同时,虚拟经济规模相对于实体经济规模不断膨胀,甚至出现经济脱实向虚、资金空转现象。在我国两大金融指标中,近年来,金融相关比一直较低,且不但大幅低于作为国际金融中心的英国,而且低于实体经济部门较发达的德国和日本[12],而M2/GDP却迅速攀升(见图5),表明我国直接融资发展滞后,经济活动所需资金大量依赖于银行信贷。且较低的金融相关比反映出我国固定资产比重、体量较大,导致高额货币存量固化,需大量货币增量(货币发行)予以弥补。

图5 1999-2015年中国的M2/GDP水平

数据来源:CEIC

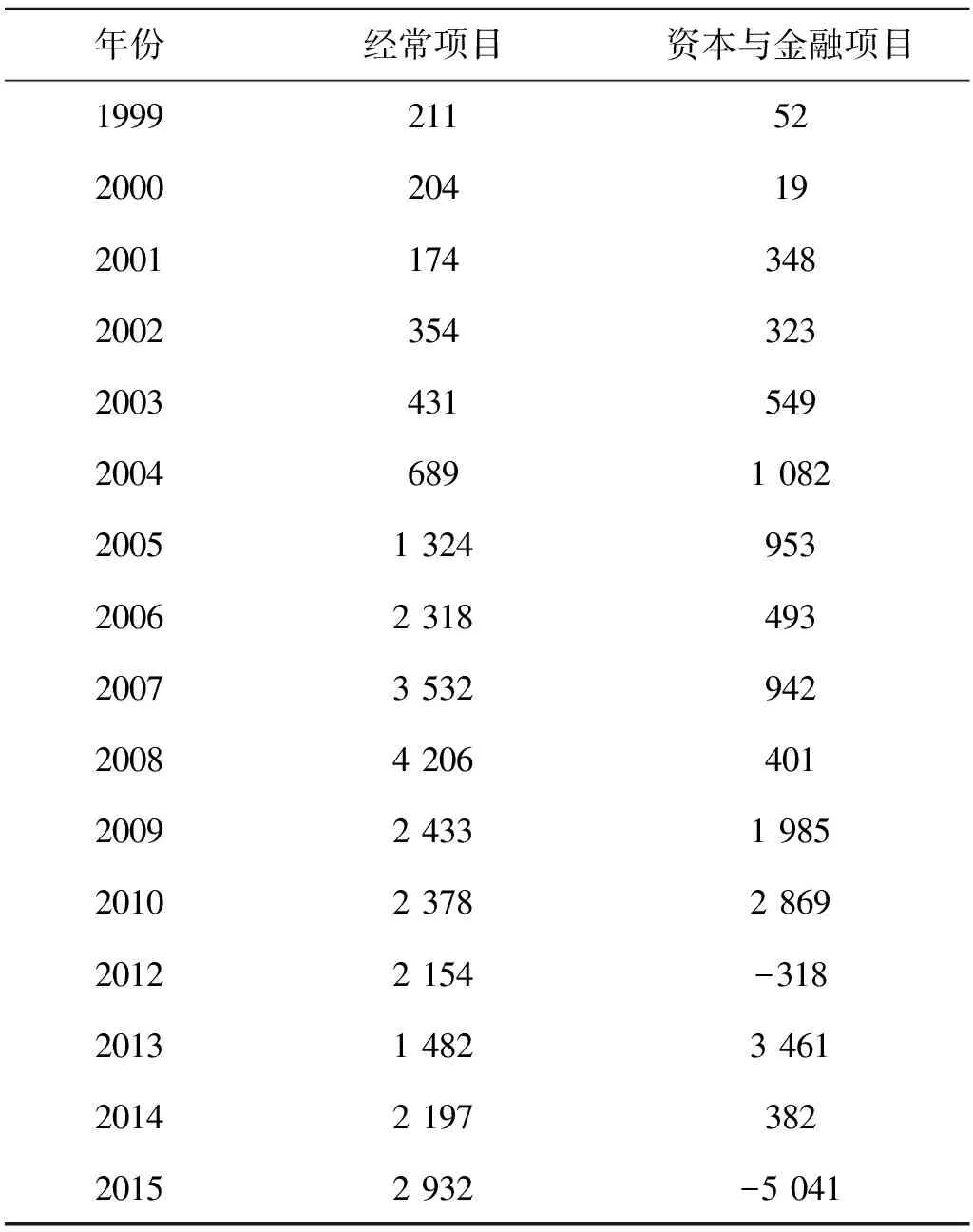

2.短期资本流动与期限错配

2012年我国持续了13年的“经常项目、资本和金融项目双顺差”,首次转变为“经常项目顺差、资本与金融项目逆差”。2012-2015年呈现“经常项目顺差、资本与金融项目双向波动”的新格局。特别是,2007-2015年我国资本和金融项目一系列数字(见表6)跟我国的经济形势好坏基本一致。可见,国内经济金融环境动荡时,国际短期资本极具敏锐性、时效性和大规模高流动性。

表6 1999-2015年中国经常项目、资本与金融项目简表 (单位:亿美元)

注:表中数据依据Wind资讯整理。

我国虽然实行资本管制,但主要是对短期金融类资本管制甚严,对外商直接投资(FDI)等长期投资性资本采用宽进严出的方针。在人民币升值预期强烈的背景下,国际短期投机资本通常采用资本项目下的贸易信贷、同业借贷存放等,经常项目下的跨国公司或关联企业等,或者虚假直接投资绕开管制,一旦国际国内金融形势逆转,短期资本依然会大规模同时流出。大量资本外流时,为了维护人民币汇率在合理均衡水平上的基本稳定,政府可以选择出售外汇储备或者提高利率阻止资本外流。如果选择出售外汇储备,则外汇储备的枯竭必然导致汇率稳定难以维持。如果提高利率水平,则会加重国内经济部门负债融资成本、严重损害经济,进而对我国的金融稳定性造成冲击。

3.政策机制与货币错配

布雷顿森林体系崩溃后,我国经济个体在参与国际交易时,如经常项目、资本与金融项目交易很难用本币定值,更难用本币支付,只能接受或支付国际货币,负债货币错配顺理成章。如我国“出口导向”发展战略下的经常项目顺差积累了大量以外币定值的债权,货币错配不可避免。而且,长期以来我国以持有外汇储备的形式来对冲外币债务汇率风险。目前,我国已属债权型货币错配,储备持有的惯性演化成了货币错配加深的基础条件。

2010年6月19日,中国人民银行重启了“进一步推进人民币汇率形成机制改革,增强人民币汇率弹性”的进程。而且,国家“十三五规划建议”明确提出:要扩大金融业双向开放,放宽企业和个人的外汇管理要求,加强国际收支监测,推进资本市场双向开放。随着人民币汇率弹性增加、“藏汇于民”和放松对资本项目与金融项目的管制,各经济部门微观主体的货币错配风险开始显性化。

(二)突破藩篱保持金融稳定

1.积极盘活货币存量,优化货币政策操作。遵照经济学理论,经济增长率+通货膨胀率=货币供应量增长率。根据公式计算,1999-2015年,我国M2增长率年度值除2007年大于实际货币供给量M2增长率年度值2.2%外,其余年份均低于实际值,特别是2009年两者之差高达-19.9%。在外汇储备和债务融资共同作用下,我国央行和商业银行资产负债表中的资产负债项目不断扩张。央行通过扩大资产负债表不断投放基础货币并提供给商业银行;商业银行通过开展多元化的资产业务——放贷、购汇和买债,创造货币供给,致使货币供给量井喷式增长、货币存量不断高攀。可见,我国货币政策操作严重依赖于数量型货币政策工具和行政色彩浓重的直接控制信用的工具。在信用膨胀支撑下的经济高速增长更容易造成国家资产负债表错配。因此,应积极配合价格型货币政策工具对商业银行的信贷数量和成本进行市场化调节,并运用资产证券化等创新的金融产品盘活货币存量。

2.破冰预算软约束,发展我国资本市场。国家资产负债表错配很大程度上与以“银行券印刷机”债务融资、利率汇率波动息息相关。为了化解上述问题,应发展我国资本市场(尤其是债券市场),一方面可以保证我国债权型货币错配趋于货币结构稳健,另一方面利于利率市场化过程中市场利率的决定,能够充分发挥金融市场配置资金供求的作用,增强金融市场的资本定价权、完善金融机构自主经营的能力,从而推动我国从债务性融资向股权性融资格局的转变,降低杠杆率,并及时化解我国资产负债表错配的风险。

3.监控资本账户变化,实施宏观审慎监管。与经常账户失衡引致的金融不稳定相比,我国的金融不稳定性逐渐转变为由急剧的、未预期到的资本账户变化而引致。相对于依靠广泛的行政控制和政府干预来维持金融稳定的金融抑制环境,在金融全球化、金融自由化条件下更需要宏观审慎、有效的金融监管。特别是当市场上流动性骤增——过多的流动性开始争相追逐过少的“优质”金融资产,出清过程中新的、高风险、应急的“流动性出口”导致高杠杆,发展中国家被国际资本“重新发现”,而且发展中国家极易成为“最后金融市场的扮演者”[18]。因此,要在关注我国外债短期化的同时,在金融自由化的过程中对资本项目,尤其是短期资本加以严格监控,警惕短期大规模资本涌入或外逃而造成的金融不稳定。

五、结论

本文以货币危机理论为基础,运用资产负债表分析法,对中国资产负债表中的资本结构错配、期限错配和货币错配进行了详细分析,深入剖析了导致我国资产负债表错配的原因,旨在从我国经济全貌着手分析其可能存在的金融不稳定性。通过分析,本文得出如下结论:

第一,国际资本大量流入形成我国经济总体及经济部门对外负债增加的同时,也通过外汇占款增加基础货币投放引发信贷扩张,进而造成经济部门过度负债,出现了政府和企业部门过度负债的资本结构错配现象。为解决这一问题,应积极运用资产证券化等创新的金融产品盘活货币存量,破冰预算软约束,发展我国资本市场,从而降低我国非金融部门过度负债而引发债务金融危机的可能性。

第二,我国国内经济金融环境动荡时,国际短期资本极具敏锐性、时效性和大规模高流动性。我国负债的(以外债为主)期限错配,一方面由经常账户失衡引致转变为急剧的、未预期到的资本账户变化而引致,另一方面由国际短期投机资本绕开资本监管外逃而引致。因此,对资本项目,尤其是短期资本实施宏观审慎监管,警惕短期大规模资本的涌入或外逃而引发的外债期限错配风险,在一定程度上可以减少我国金融不稳定的隐患。

第三,以外币进行国际支付、人民币汇率弹性增加、“藏汇于民”和放松对资本项目与金融项目的管制等各项政策,使得我国各经济部门微观主体的货币错配风险开始显性化并加剧。为了扭转此类错配,我国应主动优化对外资产负债结构,放缓外币定值资产的积累,推进人民币可自由兑换进程,实行真正意义上的有管理的浮动汇率制度,并在金融全球化、金融自由化过程中实施宏观审慎、有效的金融监管。

[1] 刘锡良,刘晓辉.部门(国家)资产负债表与货币危机:文献综述[J].经济学家,2010(9):96-102.

[2] 邱兆祥,许坤.财政主导下的高货币存量资源错配问题研究[J].经济学动态,2014(8):55-62.

[3] ALLEN M, ROSENBERG C, KELLER C,et al.A Balance Sheet Approach to Financial Crisis[R].IMF Working Paper, 2002:12-20.

[4] GRAY D F, MERTON R C, BODIE Z.A New Framework for Analyzing and Managing Macrofinancial Risks of an Economy[R].NBER Working Paper, 2006: 3-8.

[5] GRAY D F, MERTON R C, BODIE Z.New Framework for Measuring and Managing Macrofinancial Risk and Financial Stability[R].NBER Working Paper, 2007:5-15.

[6] 侯杰.国家资本结构与新兴市场国家金融危机[D].北京:中国人民大学,2006:32-35,123-168.

[7] 陈雨露.国家资本结构陷阱、金融创新与宏观套期[J].河南师范大学学报(哲学社会科学版),2004(3):9.

[8] 裴平,孙兆斌.中国的国际收支失衡与货币错配[J].国际金融研究,2006(8):66-72.

[9] 朱超.中国货币错配:部门层面的交叉测度[J].世界经济,2008(5):34-43.

[10] 李扬,张晓晶,常欣,等.中国主权资产负债表及其风险评估(上)[J].经济研究,2012(6):4-19.

[11] 李扬,张晓晶,常欣,等.中国主权资产负债表及其风险评估(下)[J].经济研究,2012(7):4-21.

[12] 李扬,张晓晶,等.中国国家资产负债表2013:理论、方法与风险评估[M].北京:中国社会科学出版社,2013:10-38,94-210.

[13] 问计国家资产负债表[EB/OL].[2012-06-11].http://magazine.caijing.com.cn /2012-06-11/111886704.html.

[14] 马骏,张晓蓉,李治国,等.中国国家资产负债表研究[M].北京:中国社会科学出版社,2012:123-162.

[15] FISHER I.The Debt-Deflation Theory of Depression[J].Econometrica, 1933(1):337-357.

[16] RADELET S,SACHS J.The Onset of the East Asian Financial Crises[R].Chapter in NBER book Currency Crises, 2000:105-153.

[17] 莫里斯·戈登斯坦,菲利浦·特纳.货币错配——新兴市场国家的困境与对策[M].李杨,曾刚译,译.北京:社会科学文献出版社,2005:115-120.

[18] PALMA J G.资本项目向高度流动性的金融市场开放如何导致拉美两轮半的“疯狂、惊恐和崩溃”周期[J].演化与创新经济学评论,2014(1):14-58.

(责任编辑:张 丛)

Chinese Balance Sheet Mismatches and Financial Stability

ZHAO Miyun,YU Li,ZHANG Huifang

(School of Economics and Finance,Xi′an Jiaotong University,Xi′an 710061,China)

Under the action of the international capital flow and the government budget deficits, bank credit expansion of China was continuous, the financial instability was increased. Based on the currency crisis theory, adopting the Balance Sheet Approach, this paper analyzes the capital structure mismatch of excessive debt of China′s economic sector, the mismatch of economy gross debt which tends to be short term, and the currency mismatch of the creditor′s right that increasingly becomes apparent and aggravated, and illustrates the reason of the mismatching of national balance sheet in order to analyze its possible financial instability from the whole economy. In order to promote financial stability China, we should use innovative financial products to revitalize the money stock, break the soft budget constraint and implement the macro-prudential regulation on capital project, then dissolve the risk of mismatching of national balance sheet.

international capital flow; credit expansion; the balance sheet mismatches; financial stability

10.15896/j.xjtuskxb.201606004

2016-01-19

国家社会科学基金项目(12BJY003);西安市软科学项目(SF1501)

赵米芸(1985- ),女,西安交通大学经济与金融学院博士研究生;余力(1948- ),男,西安交通大学经济与金融学院教授,博士生导师。

时间] 2016-11-04

www.cnki.net/kcms/detail/61.1329.c.20161104.1735.004.html

F830

A

1008-245X(2016)06-0016-09