我国船舶工业信贷支持的难点与对策

2016-12-19冯娟娟

□冯娟娟

我国船舶工业信贷支持的难点与对策

□冯娟娟

船舶工业是为水上交通、海洋资源开发及国防建设提供技术装备的现代综合性和战略性产业,是国家实施海洋强国战略的基础和重要支撑。近年来,随着国际经济复苏放缓,国内经济运行压力加大,我国船舶企业发展面临困境。尽管近两年国家出台了多部支持船舶工业发展的金融政策,但银行业金融机构对船舶工业的信贷政策持续收紧。本文着力分析我国船舶工业信贷支持的难点,在此基础上提出对策建议。

一、我国船舶工业信贷支持的难点

(一)存量船舶建造交付缓慢,存量信贷业务风险凸显。

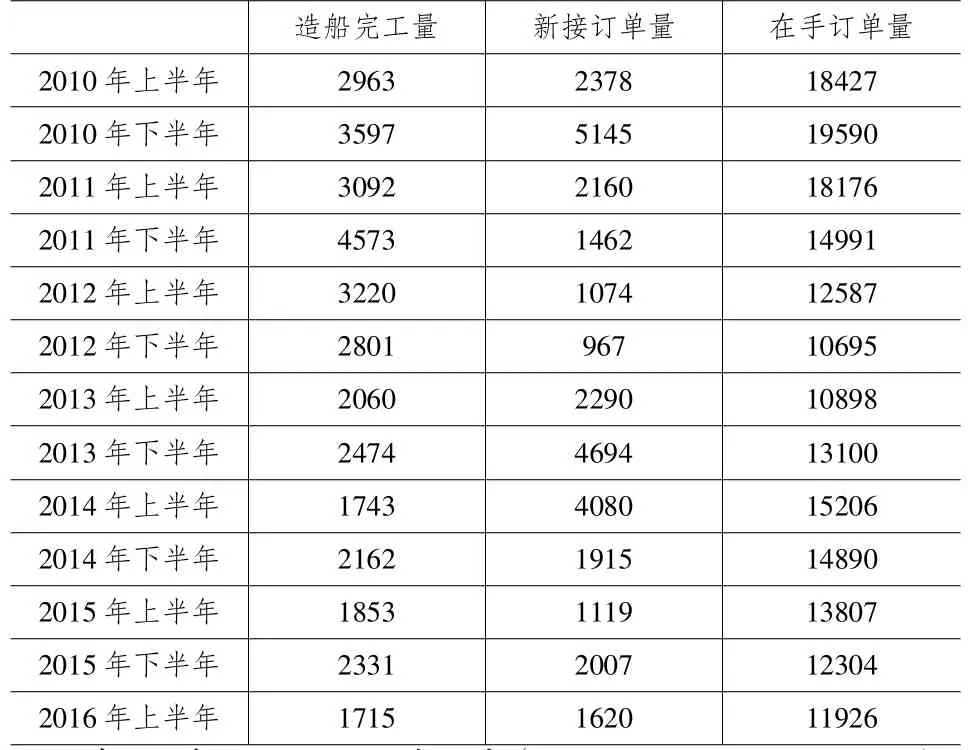

表1 2010年1月—2016年6月我国造船业三大指标单位:万载重吨

从表1可以看出,我国造船完工量在2011年下半年达到顶峰后一路下滑。一方面,由于在手订单不足,船舶企业为确保能够持续生产,倾向于放缓建造速度;另一方面,由于航运市场萎靡,船东无法按时取得理想租约,也会通过商务谈判甚至技术性手段推延接船。

对银行而言,存量的贷款和保函业务将面临较大风险。一是展期风险。获得保函开立银行的同意往往是船舶延期交付的首要生效条件。一旦船东和船舶企业商定了延期交付,必然会向银行施压,要求保函和贷款延期,而迫于索赔压力,银行难以直接拒绝。二是弃船风险。表1显示,新接订单量在2012年下半年到达谷底后,在2013年下半年和2014年上半年有一个爆发式的增长。其中混杂着部分投机性订单,即船东在新船价格处于低谷时大量下订单,以期在市场回暖时博取超额收益,这部分船东往往由海外的基金公司投资组建,缺乏相应的航运背景。近年来航运市场始终处于较为低迷的状态,这部分订单面临着较大的弃船风险。三是船舶企业持续经营风险。如果在手订单无法按期交付,船舶企业不能按时获得交船尾款,加上新接订单不足,船舶企业将面临极大的资金压力,持续性经营风险也将随之暴露。

(二)航运市场低迷,新增业务不足。

目前世界航运市场低迷,BDI指数低位徘徊,新接订单严重匮乏,二手船充斥市场。2014年上半年至今,我国船舶企业在手订单量直线下降,考虑到其中还有部分已经被取消或处于仲裁阶段的订单,船舶企业可以向银行申请融资的有效订单量严重不足。此外,根据中国船舶工业行业协会数据,2016年上半年,全国前10大船舶企业新承接订单集中度达到85%,比上一年进一步提高,新造船市场竞争越发激烈。由于船舶融资具有相当的特殊性,银行对船舶企业的融资一般参照项目贷款管理,不能像对其他制造企业一样给予便利的流动性。即使银行愿意向船舶企业提供融资,由于船舶企业缺乏在手订单或新接订单,也难以获得融资支持。

(三)去产能进程加速,信贷资产质量下降。

2013年10月,《国务院关于化解产能严重过剩矛盾的指导意见》中,将船舶与钢铁、水泥、电解铝、平板玻璃等列为产能严重过剩行业。为了化解低端过剩产能,金融机构采取“有保有压”的方式,收紧了对船舶工业的信贷准入,对船舶企业实施名单制管理,坚决从设备技术落后、产品结构陈旧、无市场竞争力的造船企业中退出,不再给予信贷支持。但是在船舶工业去产能的进程中,银行业金融机构的信贷资产质量受到影响。一方面,部分船舶企业破产导致银行不良贷款快速增加,如东方重工、明德重工等。另一方面,由于不少船舶企业生产经营较为困难,资金周转较为紧张,对银行信贷资金的依赖程度较高,如果信贷资金在短期内快速退出,容易对企业生产造成较大冲击,使其迅速陷入困境,进而影响其他金融机构信贷资产的安全。

(四)跨区域代理合作,信贷管理难度加大。

由于船舶工业具有高负债的特点,且船舶订单经常为批量签署,船舶企业往往难以在银行取得足额授信,因此经常寻求与代理商的合作。通过代理商,一方面,可以向银行申请较为理想的融资和保函额度;另一方面,可以在资金发生临时紧缺时多一重保障。但是根据银行相关制度,代理商对一家船舶企业的代理额度也是有限的,因此部分船舶企业寻求跨区域代理合作,这也加大了银行信贷管理的难度。无论是贷前调查还是贷后管理,都会因为项目异地建造和资金异地管理而存在安全隐患。

二、信贷支持我国船舶工业发展的对策建议

(一)完善信贷准入标准,降低船企融资成本。

首先,对于优质船舶企业,银行业金融机构应加大信贷支持力度,在风险可控的范围内给予优惠的利率政策,切实降低企业融资成本,减轻企业生存压力;对于从事高技术、高附加值船舶和海工建造的骨干船舶企业提供低息贷款等多元化政策支持。其次,合理利用好工信部白名单。2014年以来,工信部共发布三批关于符合《船舶行业规范条件》的企业名单,即白名单。由于白名单分批公布、动态调整,因此不能作为船舶企业准入的唯一标准。对于在白名单内的优质船舶企业,银行应加大信贷支持力度;对于暂时未纳入白名单,但是综合实力较强、在细分行业有订单有市场的船舶企业,银行也应提供合理的信贷支持。

(二)推动兼并重组,积极稳妥去产能。

一是肃清僵尸企业,淘汰落后产能。对于设备技术落后、产品结构陈旧、无市场无竞争力的船舶企业,银行业金融机构要制定切实有效的信贷退出方案,做到科学有序地退出。二是加大兼并重组力度。引导基础好、实力强的企业开展跨地区、跨行业、跨所有制兼并重组,通过并购贷款等方式提供信贷支持,进一步整合造船产能,优化资源配置。三是推动过剩产能转移。引导船舶工业过剩产能向其他制造业领域转移,如钢构件、各类沉井制造等。四是加强国际产能合作。发挥政策性银行和开发性银行的积极作用,通过银团贷款、出口信贷、项目融资等多种方式,加大对国际产能和装备制造合作的融资支持力度。

(三)调整信贷结构,引导船企转型升级。

银行业金融机构应调整信贷结构,实施“一企一策”的差别化信贷政策,区别对待传统船舶产业和新型船舶制造产业,将信贷资源更多地向具有高附加值、高技术船型、海洋工程装备生产能力的企业和地区倾斜。加大对船舶企业业务转型和产品结构调整的信贷支持,鼓励船舶企业增加研发投入,加强前瞻性技术研究,着力优化船舶产品结构,大力发展符合国际造船新标准、新规范的节能环保型船舶,提高市场竞争力。

(四)加强监测预警,防控船舶信贷风险。

监管部门应密切关注国内外航运业的发展动向,以及国家和地方关于船舶工业政策调整的动向,实现信贷政策与船舶工业政策的有效契合,引导船舶工业健康稳健发展。银行业金融机构应及时掌握船舶市场供求、价格趋势、产能过剩等相关情况,合理设置行业授信业务风险预警指标,准确把握贷款质量及迁徙变化情况。银行间也应加强同业沟通与合作,防控因信息不对称而引致的船舶信贷风险。

[1]柏建晖.中国船舶企业困境探析.海外投资与出口信贷[J].2015,04.

[2]毛明来,刘勇.中国船舶工业SWOT分析及金融支持策略研究[J].金融理论与实践,2013,02.

(作者单位:中国人民银行南京分行)