信用缺失与中小企业融资能力测度

2016-12-09林江鹏石涛

林江鹏 石涛

摘要:信用缺失已经成为制约中小企业发展的瓶颈问题,本文利用随机抽样方法,以温州、武汉、重庆等三地的345个中小企业为研究对象。在调查统计数据的基础上,利用改进的Entropy-TOPSIS法实证分析了信用缺失对中小企业融资能力的影响,并通过实验设计验证了中小企业信用缺失阀值的合理性及有效性通过研究发现:中小企业的异质性、历史借贷行为、信用与企业发展和信用教育等因素极大地正向影响了中小企业融资的能力。同时。验证性实验表明本文得出的信用缺失阀值具有较高的参考价值,在阀值范围之内的,企业的信用缺失度较高,不易发生信用活动;反之,则会发生信用活动。因此,通过采取加强中小企业主文化教育、强化中小企业信用制度建设等措施可以抑制中小企业信用缺失,提高中小企业融资能力。

关键词:中小企业;信用缺失阀值;融资能力;改进的Entropy-TOPSIS法

中图分类号:F830 文献标识码:A 文章编号:1003-854X(2016)04-0011-06

一、引言

中小企业融资难是世界范围内的“麦克米伦缺口”问题。国外学者对中小企业融资困境的成因、解决途径主要集中于信贷配给及其大量的扩展理论研究和经验分析。同内学者对中小企业融资难的问题,着重于中小企业信用缺失现象案例分析及破解融资难的对策性研究等方面。苏存认为,狭义的信用缺失就是由于市场交易主体在彼此之间建立某种基于交易的行为准则机制的断裂;吴晶妹认为信用缺失主要表现在基础素质、社会活动、经济活动三个方面的缺失;李士梅认为中国企业信用缺失的形式表现在信用能力和信用道德两方面的缺失。然而,上述学者的研究主要侧重于定性角度对信用缺失进行分析,用定量的方法测度信用缺失对中小企业融资难的影响程度在国内尚属空白。

本文认为,中小企业信用缺失是指中小企业在市场经济活动中由于主客观条件的限制而导致一系列的违约现象。它包括交易信誉、财务信誉、企业信用文化和信用制度等方面在内的信用缺失。结合我国中小企业信用缺失的现状和特征,本文选取了中小企业典型的城市温州、重庆、武汉进行实地调研,运用改进的Entropy-TOPSIS方法测度了信用度与中小企业融资能力之间的关系,并通过实验设计测度出中小企业信用缺失的阀值及其有效性,厘清了信用缺失对中小企业融资的重要影响。

二、研究方法、数据来源及变量设定

为了研究信用缺失度对中小企业融资能力的影响,本文通过以下步骤和方法来进行仿真实验设计。

1.信用缺失的测度方法——改进的TOSIS法

TOPSIS法(Technique for Order Preference hy Simi-larity to an Ideal Solution)是C.L. Hwang和K.Yoon于1981年首次提出的一种有限评价对象与理想值目标接近程度排序、相对优劣评价的方法。由于本文对于信用问题的数据来源于问卷调查,而问卷调查的数据具有极强的主观性,且本文对于信用缺失选取的角度是信用认知这样一个带有主观意愿的角度去研究。为了降低主观性的影响,笔者采取TOPSIS法来进行综合评价。但是,南于传统的TOPSIS法存在一定的缺陷,所以采用改进的TOPSIS法进行综合评价。改进的TOPSIS法用客观赋权法克服了传统方法在处理评价多个指标时主观加权的不合理以及不公平性,以及用正交投影法克服了传统方法的评价误区。

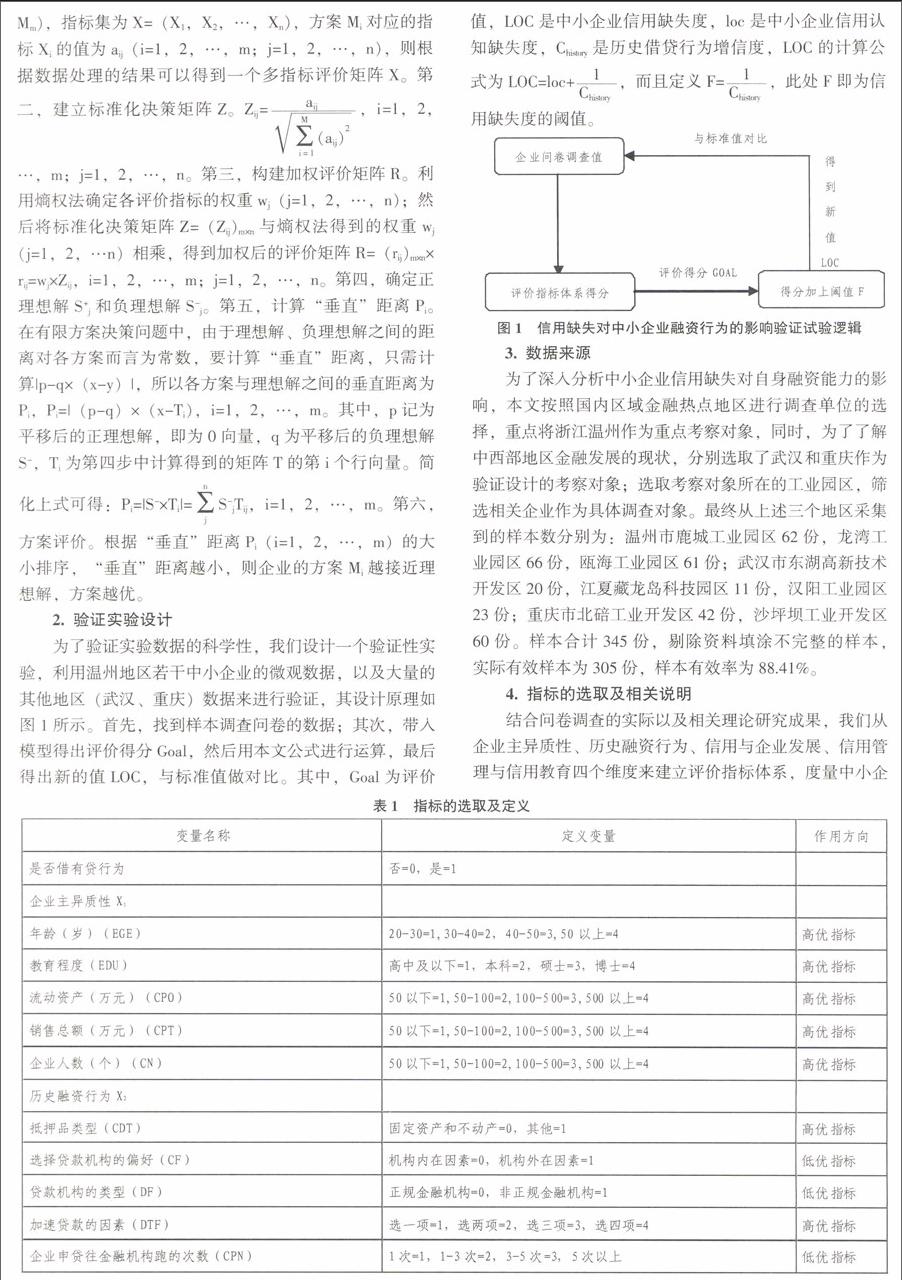

改进的TOPSIS法主要计算步骤为:第一,建立决策矩阵。设多指标决策问题的方案集为M(M1,M2,…,Mm),指标集为X=(X1,X2,…,Xn),方案Mi对应的指标xi的值为aij(i=1,2,…,m;j=1,2,…,n),则根据数据处理的结果可以得到一个多指标评价矩阵x。

3.数据来源

为了深入分析中小企业信用缺失对自身融资能力的影响,本文按照国内区域金融热点地区进行调查单位的选择,重点将浙江温州作为重点考察对象,同时,为了了解中西部地区金融发展的现状,分别选取了武汉和重庆作为验证设计的考察对象;选取考察对象所在的工业园区,筛选相关企业作为具体调查对象。最终从上述三个地区采集到的样本数分别为:温州市鹿城工业园区62份,龙湾工业园区66份,瓯海工业园区61份;武汉市东湖高新技术开发区20份,江夏藏龙岛科技园区11份,汉阳工业园区23份;重庆市北碚工业开发区42份,沙坪坝工业开发区60份。样本合计345份,剔除资料填涂不完整的样本,实际有效样本为305份,样本有效率为88.41%。

4.指标的选取及相关说明

结合问卷调查的实际以及相关理论研究成果,我们从企业主异质性、历史融资行为、信用与企业发展、信用管理与信用教育四个维度来建立评价指标体系,度量中小企业的信用缺失。本文选取的四个维度包括35个指标,如表1所示。其中,对于没有历史融资行为企业的评估,我们选取包括中小企业主异质性、中小企业信用认知与信用评价以及中小企业信用教育三个维度,共计23个指标。对于没有历史融资行为的中小企业我们采用实验设计的方法进行评估,根据各因素所占权重的大小判断其重要性。

三、实证分析

1.有借贷历史行为的中小企业融资分析

依据改进的Entropy-TOPSIS法,我们得出有历史借贷行为的中小企业融资能力要素对信用缺失的影响程度结果,详见下表2所示。

从该表中我们可以看出,对企业信用缺失影响的因子排序为:企业异质性X1、历史融资行为X2、信用与企业发展X3、信用管理与信用教育X4。其中,企业异质性X1与企业历史融资行为X2对信用缺失的影响最大,二者对信用缺失的权重占比超过54%(0.30638+0.23971),这充分说明企业主自身的异质性特征与历史借贷行为对企业的信用缺失影响极大,也是他们未来发生借贷行为的重要参考指标。

在四个维度中,维度X1的权重值最高,而X1中企业主的受教育程度(EDU)和企业规模(CN)所占比重最高。其中,企业主的教育程度高达57%以上。在实地调查中也发现:温州、武汉以及重庆等地高科技行业的企业主教育文化程度较高,企业规模较大,企业资信评级高,相关的人脉资源广,因而相对于其他企业,此类型的企业更容易获得贷款。从表2中可以看出:企业主年龄也占了权重比例的12%,说明企业主年龄越大,人脉越广,这也从侧面反映了信用具有累积性和历史参照性。其中,占比权重最小的是销售总额(CPT),与之相对的是流动资产(CPO)。流动资产权重占比高出销售总额权重占比2倍多,说明在金融机构考虑为企业融资时,首先考量的还是信用风险程度,即金融机构是以收回贷款为首要条件的,而对其销售前景并不太看重,销售前景反映的是未来的现金流,而未来现金流必定具有风险性。因此,对于以外销型为主的温州中小企业来说,融资前景并不乐观,其发展受到严峻的挑战,近年来温州民间金融危机更是深刻地验证了这个结论。

在维度X2的12个子指标权重中,主要占比是:抵押品的类型(CDT)和社会金融机构的优势(SEP),它们各自占12个指标中全部权重的23%和19%。抵押品的类型分为固定资产和其他资产,如果抵押品是其他非固定资产,而非固定资产具有比固定资产更大的风险,企业通过非固定资产抵押能获得资金,一定程度上从反向反映了此类企业具有很高的信用。而对于金融机构自身独特的优势,我们处理数据的时候是根据选项的数量确定的。客观上来讲,选择其他非正规金融机构说明企业无法通过正规金融机构获得足够的贷款,同时,给出的融资理由越多也就越说明正规金融机构很难给予中小企业有效的信贷,所以中小企业对其他非正规金融机构的选择也是历史融资行为中的一个比较重要的反向行为参考依据。而12个变量指标中,企业资信评级系统(CRS)指标所占权重比例很小,仅仅只有5%,说明资信评级系统在我国信用制度体系中还不够完善,存在很多不科学的地方。在实地调查中,当我们与中小企业的财务人员谈起资信评级时,75%的财务管理者都认为评估机构的资质都存在疑虑,更多的是一个企业的摆设。是否参加过社会金融组织(包含SEP、SFI两个指标)占总比率也超过20%,说明能在正规金融机构获得贷款的中小企业,其历史融资行为能够为其增信,更易获得贷款。而在融资行为中,金融机构的服务态度(DP)所占比率非常小,其主要原因可能源于正规金融机构普遍存在的惜贷和从众类聚的现象,这种现象的存在不利于正规金融机构之间的健康竞争。

在维度X3中,更多考量的是个人在工作中对信用的认知程度以及从不同角度反映出的企业本身的信用问题。其中,维度X3的各项权重中占比最大的指标是企业信誉度的决定因素(CRF),高达27%,这表明企业的信誉度是企业存在的立身之本,也是企业能够获得发展的最重要的条件,所以客观赋权也反映出了这个问题。其次,被调查者中对工作中的信用内涵(WCR)权重占比为21%以上,而企业失信的原因(CFI)、信用危机形成的原因(CRP)、企业发展的途径(CDF)这些选项总占比重仅为20%左右,对企业假账根源的认识(DCI)项占比仅为16.6%,因此,我们应该重新审视企业假账问题的危害性。在纬度X3的权重上,所占权重比例最小的是企业信用与顾客忠诚度之间的关系(CCR)的选项。这个问题和维度X4中的信用制度是否需要顾客参与(CCS)这个问题有关联,它们所占的比率都很小,说明在我国目前的国情下,顾客参与信用制度的建设还显得不太重要,也进一步说明了我国信用制度发展的严重缺失,很多制度不完善,需要国家从法律等顶层制度设计来规范市场主体的信用行为。

在维度X4中,占权重比例最高的是企业信用文化最缺乏的因素(FCC)这个选项,这说明了中小企业急需信用教育,尤其是参照组中选择最多的综合素质教育。同时,也从侧面说明信用是全方位、多层次的概念,信用教育对于弥补信用缺失有着重要的意义。其次。中国企业信用管理与西方的差距(CWE)权重所占比例也比较高,说明大多数中小企业的管理者认为中西方的信用管理水平是存在差距的。从表2中还可以看出,对于企业信用制度建设有无必要(RCS)和信用建设是否需要专门的信用管理机构(CGI)这两个问题,66.78%的被调查者对于信用制度的建设持怀疑的态度,认为只需要对员工进行企业信用文化教育,而不需要另外设立监管机构或者出台相关政策。这说明大多数被调查者认为国内的信用制度建设还是存在一定的问题,尤其是对企业信用评价问题存在很大的忧虑。此现象也进一步印证了维度X2的企业评级问题(CRS)指标选项权重占比非常小的基本判断,因为大多数人对信用评级企业的资质持有怀疑态度,他们认为外部监管机构没有用而且也不能达到企业完善信用制度的目的。

2.无借贷历史行为的中小企业融资分析

依据改进的Entropy-Topsis法,我们得出无历史借贷行为的中小企业融资能力要素对信用缺失的影响程度结果,如表3所示。

与有历史借贷行为的中小企业相比,在无历史借贷行为的情况下,中小企业融资能力要素对信用缺失的影响程度变化不大,两种不同借贷行为下最显著的差异表现在历史融资行为要素及企业主异质性要素对信用缺失的影响程度上。在无历史借贷行为条件下,中小企业的融资行为是基于无历史借贷行为影响的基础上进行,中小企业融资的异质性就融合了包含其他行为人历史借贷行为要素的影响,也即中小企业异质性要素近似包含了白噪声的影响,因而,无历史借贷行为下中小企业异质性要素对信用缺失的影响程度显著大于有借贷历史行为下中小企业异质性要素对信用缺失的影响程度,这也进一步说明中小企业的个人能力对企业的融资能力影响极大,中小企业融资可能性与企业主能力具有较高的相关性。

在维度X1中,无历史借贷行为下中小企业融资能力要素对信用缺失的影响程度,与有历史借贷行为下中小企业融资能力要素与信用缺失的影响程度相似。其中,无借贷历史行为下,企业主的教育水平(EDU)对信用缺失的影响程度比有借贷历史行为下的影响程度略低,表明企业主教育文化水平在一定程度上反映了企业主的社会人脉资源,无借贷历史行为的中小企业存在类似社会资源缺乏的问题。但是,企业规模(CN)的程度略高,表明企业的规模更能够作为中小企业异质性代表要素来反映中小企业异质性对于信用缺失的影响程度。由于在无历史借贷行为下不考虑企业的借贷行为,因而不考虑X2对信用缺失的影响程度。

在维度X3中,无历史借贷行为下中小企业融资能力要素对信用缺失的影响程度,与有历史借贷行为下中小企业融资能力要素与信用缺失的影响程度差异较大,其中的重要原因在于,中小企业历史借贷行为是金融机构提供金融服务的重要参考依据。从表3可以看出,无历史融资行为的中小企业被调查者对信用危机形成的原因(CRP)这个选项上的认知权重很大(37.8%),而在有历史借贷行为的维度X3中对这个问题的权重不是很高。未获得借款的企业在这个问题上认为是经营管理的原因。而对于企业信誉度的决定因素是什么(CRF)这个问题上,在有历史融资行为的维度X3中其权重占比为27%,而本次计算中得出权重仅为6%。这说明了一个很严重的问题:很多中小企业无法获得贷款是因为对这个问题认识不同,有历史借贷行为获得过贷款的中小企业,认为企业获得贷款的原因更多是因为顾客才是企业信誉度的决定因素,因此这个选项比重很高,而无历史借贷行为的员工则在这个问题上更多地倾向于选择企业主这个更低得分的选项。但不管有无历史借贷行为,企业信誉与顾客忠诚度的关系(CCR)都以最低影响度排名最后,这进一步说明了我国企业信用制度之缺乏。因此,中小企业信用制度建设显得尤为紧迫。

3.验证性设计:信用缺失度阀值的测算

在现实生活中。大部分有过借贷行为的企业,都可以继续获得再次的融资,这是因为历史借贷行为的参照性很强,所以历史借贷行为会给企业一个较大幅度的增信作用。我们对全部的问卷做一个综合评价,得出各个企业的一个综合得分,然后根据有历史借贷行为企业的最小值和无历史借贷最大值进行对比,便可得出历史借贷行为的增信额度。以此,我们可以设计一个中小企业获得贷款的阀值。也就是说,当企业的信用缺失度大于该阀值的时候,企业就无法获得借贷:反之,如果当企业信用缺失度小于阀值的时候,企业就可以获得借贷。算式为:阀值=abs(min有历史借贷行为信用值-max无历史借贷行为信用值)。

(1)阀值测度结果。计算出企业信用评分值的结果,再根据正态分布的基本原则,删除掉个别极端信用值的企业。结合剔除极端信用值企业的均线走势,可以看出整体震荡趋势的中心是下移的,这就说明了有历史借贷行为的企业信用值比没有历史借贷行为的企业信用值更高,删掉了个别信用值过高的企业对整体的结果是没有影响的,也说明了该方法是有效的。其次,根据协整后的向量,对其进行数据的处理。我们找出有历史借贷行为的企业中的最小值与无历史借贷行为的企业的最大值,并将二者相减得出一个信用度的差值。该差值就是历史借贷行为对企业的增信度,也是企业贷款融资难面临的一个阀值间隔。根据模型,我们得出历史借贷行为对其的参考信用值为0.0082673。通过这个阀值。可以对权重高的指标进行重点管理的方式去获得增信,一定程度上可以解决中小企业信用缺失的问题。

(2)阀值有效性验证。为了验证该阀值的有效性,我们选取了20个武汉企业、20个重庆的企业作为实验样本,其中20个有过历史融资行为,20个无历史融资行为。通过前文设计实验的方法,根据样本得出的企业信用值。企业信用值低于阀值即说明该企业存在信用缺失问题,其获得银行贷款的机会较少:高于阈值的为信用缺失问题不显著,可以获得银行授信。反之,低于阈值则存在信用缺失问题,不能获得金融机构授信。验证结果表明,在无历史借贷行为的企业中,实验信用值也低于阈值,而有过历史借贷行为的企业的实验信用值90%高于阈值,说明该模型在解释信用缺失和中小企业融资能力上具有一定的实际参考意义。

四、结论和政策建议

本文采用了主客观结合的加权法和改进的TOPSIS模型,对温州、武汉、重庆345家企业的信用进行了评价,得出了信用缺失度的衡量方法以及衡量的阀值。由于不同地区的经济情况发展不同,阀值也就相应的不太一样,但是可以得出一个基本结论:阀值对中小企业融资能力有显著的影响,在阀值范围之内的,企业的信用缺失度较高,不易发生信用活动;反之,则会发生信用活动。这个结论是基于主客观相结合的问卷调查得出的,有别于银行等信用机构只偏重客观的财务指标的信用评估方法,为商业银行等金融机构中小企业信贷业务的开展提供了另外一种参考依据。

基于上述结论,提出如下政策建议:第一,提高中小企业管理人员特别是企业主的文化教育程度,增强中小企业主的文化教育水平能够提升对信用认知的能力,促进中小企业信用管理水平的提高。第二,大力开展中小企业的信用文化教育,增强诚实守信意识,让信用观念融入企业文化,形成核心道德价值观,提高其核心竞争力。第三,充分考虑中小企业信用文化和信用管理水平对中小企业融资行为的影响,建立科学的中小企业信用评级方法,增强信用评级的公信力。第四,加强中小企业信用风险评估、预警和防范机制,尤其要加大应收账款和呆坏账的管理力度。第五,建立更加完善的信用监督机制,打造良好的信用环境。第六,建立中小企业信用信息披露机制,培育中小企业信用信息披露的积极主动性。

(责任编辑 陈孝兵)