基于Vasicek模型的公司债券定价研究

2016-12-03刘晶方华

刘晶 方华

摘 要:文章从利率期限结构的角度对公司债券进行研究,并将Vasicek模型应用于公司债券价格估计与未来收益率估计上。通过选取两只剩余期限不同的公司债券对理论进行实证检验,检验结果表明,Vasicek模型对于公司债券定价与确定未来收益率上具有一定参考价值。对剩余期限在一年左右的公司债券,文章的理论价格与市场价格拟合较高。

关键词:公司债券;Vasicek模型;利率期限结构;实证研究

中图分类号:F275.6 文献标识码:A

Abstract: In this paper, we study the corporate bonds from the perspective of the term structure of interest rate, and apply the Vasicek model to the estimation of corporate bonds pricing. By selecting two corporate bonds, which have different remaining term, to carry out an empirical test of the theory. In corporate bonds pricing and future yield rate estimation. The test results show that Vasicek model has certain reference value. For the corporate bond which has one-year remaining maturity, there are higher fitting about theory price and market price.

Key words: corporate bond; Vasicek model; term structure of interest rate; empirical research

0 引 言

近几年,我国债券市场发展迅速,仅2016年第一季度,债券市场发行规模合计81 759.72亿元,较上季度增长11.85%,较上年同期增长超过100%。2015年,我国债券市场发行各类债券16.82亿元,同比增长53.13%,其中,公司债的发行增长较为突出。2015年,我国公司债券市场共发行公司债券940期,募集资金规模为12 615.49亿元,同比分别增长80.77%和362.01%。面对迅速发展的公司债券市场,我国公司债券的研究相对不足,这就要求对公司债券定价的分析更加深入。

研究债券价格的关键在于研究债券未来收益率,也就是远期收益率。而利率期限结构理论正是人们研究收益率的主要理论之一,现代利率期限结构理论研究主要以利率期限结构模型为工具[1]。其中,Vasicek模型的结构较为简单,估计比较方便,该模型被广泛运用于资产定价、风险管理等领域[2]。因此,本文希望以沪深交易所交易的公司债券为研究对象,借助Vasicek模型的理论,比较模型与实际价格的差别,从而对公司债券定价问题给出合理化的答案。

1 模型与分析方法介绍

1.1 利率期限结构理论。利率期限结构所描述的是在某一时刻,债券的到期收益率与其到期期限之间的关系,它反映了时间因素对收益率曲线变化的影响[3]。通常,以时间为变量的收益曲线形状大致分为四种情况,即向上倾斜,向下倾斜,凹凸形以及平坦直线形状。利率期限结构作为资产定价、金融产品设计、套利、利率风险管理及投资等的理论基础,一直是金融研究的主要领域[4]。

20世纪70、80年代,西方各国放松了利率的管制,实行了利率市场化后,利率开始具备了随机性。为了研究利率市场的随机行为,人们引入了随机微积分方程。随机期限结构模型就是通过构建某一时点的利率随机微分方程,描述利率与期限的不确定函数关系,由此对债券进行定价。主要的随机期限结构理论分为均衡模型和无套利模型两大类。其中,均衡模型又被分为单因子模型和多因子模型,两者的区别主要在于影响利率因子的个数。单因子模型结构较为简单,它将收益率曲线看作单一变量的函数。同时,单因子模型理论的假设也较为严格,例如:它从理性人的角度出发,认为市场投资者是风险中性的。

常见的单因子模型主要包括:Merton模型、Vasicek模型和Cox-Ingersoll-Ross模型(简称CIR模型)。以下将会对Vasicek模型进行介绍,并应用该模型解决利率期限结构问题。

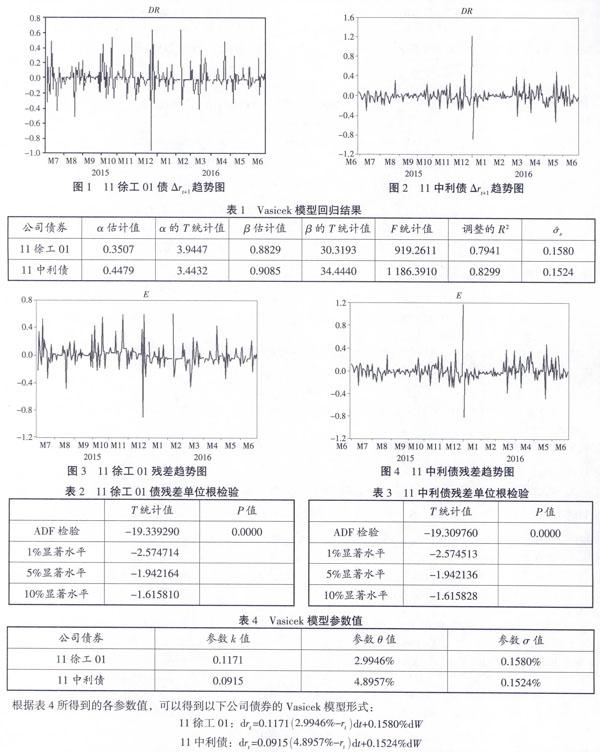

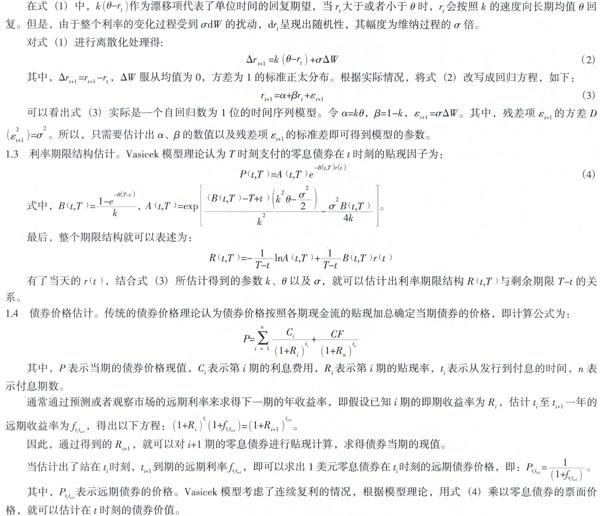

下面对模型进行单位根检验,图3与图4为式(3)模型经过回归处理后的残差序列趋势图。

根据图3和图4,可以看出两只债券的残差序列均无趋势项和截距项,对残差序列进行单位根检验,结果如表2、表3所示:

根据表2和表3的检验数据,两只债券在ADF检验下的T值都较大,P值较小。模型在1%显著水平下T值也非常显著,说明残差序列是平稳的,即不存在单位根。因此两只债券的式(3)模型均存在协整关系。

两只债券样本数据的均值分别为3.0313%和4.9174%。从Vasicek模型的长期均值来看,两只公司债的θ值分别为2.9946%和4.8957%,与实际情况较为符合,且波动率较小。

2.4 债券价格的确定。由于两只公司债券的剩余期限都在一年之内,且均结束了上一期付息,到期日将一次还本付息,所以可以把两只债券看成面值为本息和的零息债券,按照Vasicek模型进行贴现,预测结果如表5所示。

表5中,实际价格采用的是当天的收盘价格。从上面的表3来看,对于剩余期限较长的11中利债的估值误差较小,估计价格与实际价格较为相符,平均价格误差在0.12元左右。而剩余期限较短的11徐工01债的估值存在较大偏差,且估值普遍高于实际价格2.6元左右。这与Vasicek模型在国债定价中的情况恰好相反——随着剩余期限增加,国债的定价误差越大[6]。