债务重组能够提高公司的绩效吗?

——以*ST西北轴承为例

2016-12-02叶婷

叶 婷

(安徽财经大学,安徽 蚌埠 233030)

债务重组能够提高公司的绩效吗?

——以*ST西北轴承为例

叶 婷

(安徽财经大学,安徽 蚌埠 233030)

我国的改革开放促进了经济的增长,上市公司的规模逐渐扩大,这对我国经济的进一步发展起到了良好的促进作用。然而,由于部分上市公司的资产负债率过高、债务结构不合理等问题的存在,使得我国上市公司的发展受到阻碍。通过对*ST西北轴承债务重组之后实现摘星脱帽和提高了公司绩效的分析,得出债务重组是解决过度负债问题的有效途径的结论,这对其他过度负债的债务企业具有借鉴和启发意义。

上市公司;债务重组;过度负债;公司绩效

一、引 言

在债务人发生财务困难的情况下,债权人为了最大程度及最大可能地得到债务偿还,会与债务人达成一定的相关协议或者按照法院的裁定对债务人做出让步。[1]债务人发生财务困难,是债务重组的前提条件;而债权人做出让步是债务重组的必要条件。

上市公司主要通过资产清偿债务、债务转增资本、修改其他债务条件及以上三种方式结合等方式进行债务重组[2]。进行债务重组,有利于上市公司解决债务纠纷,迅速摆脱财务困境;有助于盘活资产,改善财务状况,提高生产经营业绩;有益于操纵利润,粉饰报表并规避政策监管。[3]

债务重组对上市公司而言具有重要的意义:一方面可以减轻债务人的债务负担,改善经营状况;另一方面也可以将债权人的经济损失降到最低。这无论是对债务人还是对债权人来说,都是一个较合理的折中方法。

虽然我国有很多上市公司都通过债务重组这一手段解决公司的财务困境,但学术界关于债务重组大多还是流于理论层面,过于抽象和空洞。罗炜、王永、吴连生(2008)通过研究2001年债务重组准则变更后的经济后果发现,2001年债务重组准则抑制了企业利用债务重组方式得到收益以达到扭亏为盈和撤销ST的动机。[4]许文静(2010)基于“ST*沧化”债务重组案例的研究认为,“ST*沧化”的债务重组行为仅仅是完成了外部的“输血”过程,并通过确认债务重组扭亏为盈,两次避免了公司暂停上市的风险,但公司稳定、持续的营利能力尚未恢复,仍不具备自身的“造血”功能。[5]张昕、任明(2007)认为目前中国上市公司具有普遍规避中国证监会的监管行为,这说明了上市公司大多数都具有盈余管理动机。[6]陈淑贤(2001)研究了在2000年底的最后阶段进行债务重组的多家上市公司,它们当中大部分面临退市风险,并且在这些公司当中有相当一部分公司已经在1999年的“债务重组”中亮相过。[7]笔者通过对有代表性的*ST西北轴承债务重组的案例分析,得到一系列结论和启发,从而说明了债务重组是公司提高经营绩效的有效手段。

二、案例概况

西北轴承股份有限公司(以下简称西北轴承公司)成立于1996年4月,于1996年4月19日在深圳证交所成功发行了我国轴承行业第一支股票。2015年5月28日,公司名称由“西北轴承股份有限公司”变更为“宝塔实业股份有限公司”。公司证券简称由原来的“西北轴承”变更为“宝塔实业”,公司证券代码000595不变。公司主营业务即轴承制造未发生变化。变更企业名称是为了进一步拓展业务,提升核心竞争力,促进传统制造业转型升级,并向中高端轴承领域发展,使企业做大做强。

西北轴承公司因2009年、2010年连续两年亏损,根据深圳证券交易所《股票上市规则》的相关规定,深圳证券交易所于2011年4月20日对本公司股票交易实行“退市风险警示”特别处理,公司股票简称由“西北轴承”变更为“*ST西轴”。

西北轴承公司2012年度财务会计报告经信永中和会计师事务所审计,并出具标准无保留意见的审计报告,显示2012年度公司实现归属于上市公司股东的净利润为8 111 705.58元,比上年同期增加13.19%。根据《深圳证券交易所股票上市规则》的规定,西北轴承公司于2013年3月18日向深圳证券交易所申请撤销股票交易退市风险警示。

经深圳证券交易所审核批准,自2013年4月3日起撤销了该公司股票交易的退市风险警示。

2012年西北轴承股份有限公司进行了第一次债务重组,债务重组方案如下:西北轴承股份有限公司与第二大股东中国长城资产管理公司就借款本金 2.37 亿元、截止 2011 年 12 月 31 日的利息 7 277.10万元进行债务重组,西北轴承公司支付上述利息的 10%后,免除剩余的 90%利息。本次债务重组属市场化交易行为,并非股东的出资行为,故按《企业会计准则第 12 号——债务重组》的规定,将此项债务重组利得计入了营业外收入。

2014年12月31日,西北轴承公司与中国长城资产管理公司兰州办事处签署《债务减让协议》,进行了第二次债务重组,约定如下: 中国长城资产管理公司对西北轴承公司原工行借款债权本息总额为27 245.02万元,在协议签署之日偿还中国长城资产管理公司5 329万元,在协议签订160日内偿还中国长城资产管理公司剩余款项5 680.61万元,在协议签订160日内按照10%的比例偿还中国长城资产管理公司利息。

2014年12月按照约定西北轴承公司已支付首期款项5 329万元,并收到大股东宝塔石化公司的定增资金,足额储存,保证款项支付。

三、案例分析

(一)债务重组的经济后果分析

2011年西北轴承股份有限公司的净利润为766 367.31元,暂时避免了退市。从2012年的利润表可以看到,西北轴承公司的营业利润为-77 163 455.43元,但其营业外收入却高达86 937 493.27元,较2011年增长196.23%,这是因为西北轴承在2012年6月进行了债务重组,此次债务重组接受长城公司的债务豁免,82 147 071.88元成为债务重组利得计入当期损益(营业外收入)。2012年西北轴承股份有限公司的净利润达到8 111 705.58元,一举实现扭亏,债务重组收益对利润总额的贡献度高达1 012.70%。

《无极》投资3.5亿人民币,拍摄耗时3年之久,拥有豪华的明星阵容以及大师级的创作团队,呈现出来的美术、摄影、表演自然是无与伦比[6]56。其文本的人文内涵,体现在人物性格的塑造之上。每个人物都是立体的独立存在。奴隶昆仑从不自由到最自由,是最不受束缚的自然人。他作为奴隶,跟着大将军光明,是因为跟着他有肉吃。他杀死王是因为要救倾城——“人的觉醒”。昆仑身为奴隶却是最不受困惑的自由人,直到命运让其成为鲜花盔甲的主人。而另一个奴隶鬼狼,他一直困惑于背叛雪国的自我求生,但他扪心自问没有对不起任何一个雪国人,折磨他的是“我一直对不起一个人,那就是我自己”。

西北轴承股份有限公司的财务会计报告显示,2013年净利润为-118 977 230.56元,脱帽摘星以后再次出现负利润。2014年净利润为2 058 6471.00元,2014年的利润表显示西北轴承的营业利润为-166 483 780.74元,但其营业外收入却高达205 761 583.68元,较2013年猛增2 641.21%,重要原因是因为西北轴承2014年12月底进行的债务重组,第二大股东长城资产公司豁免了约1.6亿的债务,债务重组利得计入当期损益(营业外收入)。此次债务重组使得原本日常经济业务处于亏损状态的西北轴承的净利润达到20 586 471.00元,账面成功扭亏为盈。债务重组收益对利润总额的贡献度高达767.49%。

从2015年中期报表可知,半年净利润为-4 4431 586.18元,经营状况不容乐观,2014年同期指标为-33 197 583.42元,亏损增加了33.84%。可以大胆预测,如果2015年下半年的市场状况仍然没有起色,企业在不发生重大财务重组的情况下,2015年的净利润期望值仍为负。

(二)债务重组对公司绩效的影响

表1为西北轴承股份有限公司2009~2014年各科目的具体数值。根据这些数值,本文从偿债能力、营运能力、获利能力三个方面进行分析,以体现债务重组对公司绩效的影响。

表1 西北轴承2009~2014年各科目数值 (万元)

1.偿债能力分析

(1)短期偿债能力分析

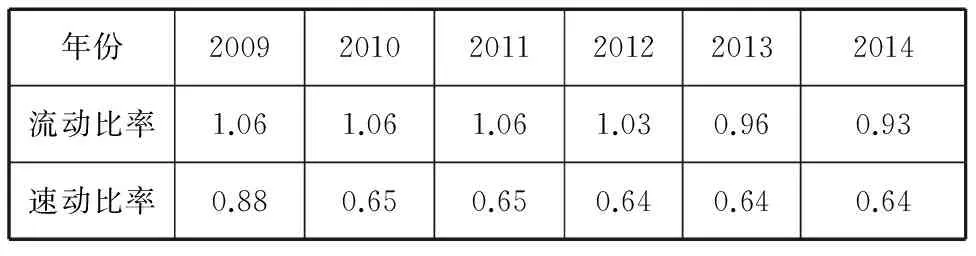

表2 西北轴承2009~2014年流动比率、速动比率数值

表2显示,2009~2012年西北轴承的流动比率多在1:1的水平徘徊,在2013年、2014两年甚至降到了1以下,说明企业偿还短期负债的能力不强。而速动比率5年间远低于1,且基本保持不变,说明企业对于流动负债的保障程度差,面临着偿债风险,短期债务的偿还会产生频繁的现金流出,更具有强制约束性,更容易使公司陷入财务困境。

表3 西北轴承2009~2014年利息保障倍数、资产负债率数值

由3表可看出,西北轴承的资产负债率维持在70%以上,而一般认为该指标在45%以下较为合适,可见该公司已远远低于标准,表明其财务风险相对较高,长期偿债能力不足,虽然2012年和2014年的债务重组使得资产负债比率有了些许降低,但仍然没有改变企业目前所处的困境。

利息保证倍数是反映企业债务利息的保证程度指标。宝塔实业的利息保证倍数除了2011年、2012年、2014年为正数,其余年份都为负数。2011年由于市场逐步恢复,产品价格的提高,报告期地方政府减免公司2008 年至 2010 所欠税费,增加了本期利润,业绩有所好转。而2012年和2014年主要是因为企业进行了债务重组,免除了部分利息支出。

2.营运能力分析

表4 西北轴承2009~2014年营运能力指标数值

从表中可以看出存货周转率一直很低,尽管在2014年稍有提升,但依旧保持在低水平,与此同时应收账款周转率也表现的不够理想,这会影响企业营运资金的充足度。总资产周转率一直不高,这与企业近年来业绩一直不景气有关系,可见债务重组并未改变企业实际营运能力。

3.获利能力分析

表5 西北轴承2009~2014年获利能力指标数值

销售毛利率反映了营业成本与营业收入的比例关系,越大说明营业收入净额中营业成本所占份额越小,企业通过销售获取利润的能力越强。资产净利率反映的则是公司运用全部资产所获利润的水平,指标越高,表明公司投入产出水平越高,资产使用越有效。表5显示西北轴承2009年、2010年的销售毛利率和资产净利率都很小,明显低于正常水平,2011年、2012年、2014年有所好转,说明债务重组对公司获利能力有一定的积极影响。

4.营利质量分析

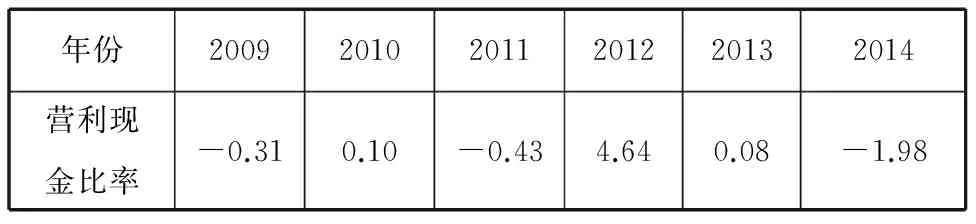

表6 西北轴承2009~2014年营利质量分析

营利现金比率反映企业本期经营活动产生的现金净流量与净利润之间的比率关系,一般情况下,比率越大,企业营利水平就越高。如果比率小于1,说明本期净利润中存在尚未实现的现金的收入。从表6可以看出,仅有2012年的营利现金比率大于1,其他年份比率都小于1,甚至小于0。2012年的营利现金比率好转是因为这一年进行了债务重组,但2014年虽然也进行了债务重组,可营利现金比率为-1.98,原因是2014年的经营活动产生的现金净流量为-4 047.95万元。从以上的分析,我们可以得出结论:在进行债务重组后,西北轴承的营利质量有所好转,但此后因为经营活动产生的现金净流量为负值,说明营利质量并没有得到根本好转。

5.市价比率分析

表7 西北轴承2009~2014年市场价值比率数值

市盈率反映了每股市价与每股收益的比例关系,越大说明投资者对公司增长潜力的认同。市净率反映了每股市价与每股净资产的比例关系,越高说明公司的营利能力越强,也说明公司未来的发展前景越好。市销率反映了每股市价与每股销售收入的比例关系,越小说明该公司股票的投资价值越大。从表7可以看出,西北轴承2012年和2014年债务重组之后,其市盈率、市销率都有所提高,说明债务重组对公司的有利影响是显而易见的;相对应的,其市销率有所下降,说明债务重组后,投资者对该公司的未来发展持看好的态度。

6.市场价值比率分析

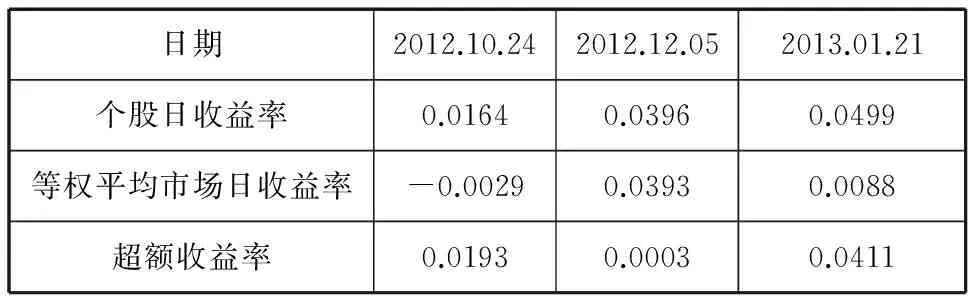

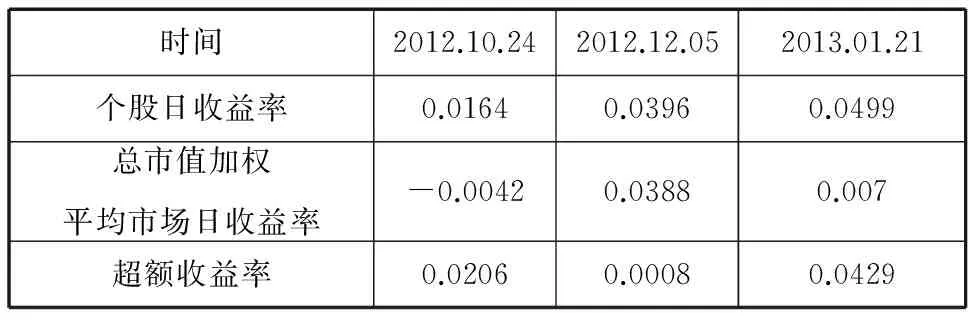

一般地,我们用超额收益率(CAR值)来衡量超过正常收益率的收益率。西北轴承分别在2012年12月5日和2014年12月31日公告了债务重组方案,我们以该公司债务重组公告日为事件日,选取该日前后1个月那一天的个股日收益率和市场日收益率。为了比较不同标准市场日收益率下该公司的超额收益率情况,该公司的市场日收益率分别选取等权平均市场日收益率和总市值加权平均市场日收益率。根据公式:超额收益率=个股日收益率-市场日收益率,得到表8和表9的数值。

表8 2012年以等权平均市场日收益率为基础的CAR值

日期2012.10.242012.12.052013.01.21个股日收益率0.01640.03960.0499等权平均市场日收益率-0.00290.03930.0088超额收益率0.01930.00030.0411

表9 2014年以等权平均市场日收益率为基础的CAR值

从表8和图1我们可以看出,在2012年12月5日这一债务重组公布日,西北轴承的超额收益率仅为0.0003,说明该公司的营利能力很差,债务重组一个月后,到了2013年1月21日,该公司的超额收益率上升为0.0411,上涨了136%。从表9和图2可以看出,2014年11月19日,西北轴承的超额收益率仅为0.0042,在12月31日进行了债务重组时,该公司的超额收益率为0.0305,而债务重组一个月后,即到了2015年2月13日,其超额收益率又有所下降,其值下降为-0.0309。表8、图1、表9和图2表明超额收益率的总体趋势是:债务重组前,超额收益率有下降的趋势;债务重组时或债务重组后,该公司的超额收益率有所好转。

图1 2012年以等权平均市场日收益率为基础的CAR值趋势图

图2 2014年以等权平均市场日收益率为基础的CAR值趋势图

时间2012.10.242012.12.052013.01.21个股日收益率0.01640.03960.0499总市值加权平均市场日收益率-0.00420.03880.007超额收益率0.02060.00080.0429

图3 2012年以总市值加权平均市场日收益率为基础的CAR值趋势图

时间2014.11.192014.12.312015.02.13个股日收益率0.01380.041-0.0121总市值加权平均市场日收益率0.00760.01370.0175超额收益率0.00620.0273-0.0296

图4 2014年以总市值加权平均市场日收益率为基础的CAR值趋势值

从表10和图3我们可以看出,在2012年12月5日,西北轴承的超额收益率仅为0.0008,说明该公司的营利能力很差,在2013年1月21日,该公司的超额收益率上升为0.0429,上升了56.63%。从表11和图2可以得出, 2014年11月19日,西北轴承的超额收益率为0.0062,在2014年12月31日进行债务重组时,该公司的超额收益率上升到了0.0273,而债务重组一个月后,即2015年2月13日,其超额收益率又有所下降,其值下降为-0.0296。表10、图3、表11和图4表明超额收益率的总体趋势是:债务重组前,西北轴承超额收益率存在下降的趋势;债务重组时或债务重组后,该公司的超额收益率有所好转。

综上所述,虽然表7、表8和表9、表10选取的市场日收益率的基础不同,但从图1至图4的变化趋势看,我们大致可以得到同一个结论:债务重组使得西北轴承的超额收益率有所好转,这说明债务重组确实给该公司带来了或小或大的收益,使公司的绩效得到了提高。

四、结 论

企业在面临财务危机时有许多选择,比如股权重组、资产置换,但债务重组与其相比,更容易操作,风险性更小。西北轴承连续两年亏损,虽然2011年的净利润为正,但已经有退市风险。

*ST西北轴承经过2012年和2014年两次债务重组后,成功地进行了摘星脱帽,提高了公司的经营业绩。这说明在企业多年亏损的情况下,可以利用债务重组这一手段实现公司扭亏为盈的目的,使得其进一步拓展业务,提升核心竞争力,推动企业持续健康发展。

[1]邵巧丹.我国上市公司债务重组问题研究[D].成都:西南财经大学,2011:7-9.

[2]谭瑶瑶.上市公司利用债务重组的盈余管理研究[D].天津:天津财经大学,2012:13-15.

[3]李 琛.债务重组对我国ST类上市公司的影响研究[D].成都:西南财经大学,2013:18-23.

[4]罗 炜,王 永,吴连生.债务重组会计准则变更的经济后果[J].中国会计评论,2008,(2):193-205.

[5]许文静.会计准则与上市公司盈余管理研究[M].北京:经济科学出版社,2010:92-264.

[6]张 昕,任 明.关于上市公司盈余管理动机的比较研究[J].财经问题研究,2007,(11):84-86.

[7]陈淑贤.浅析《企业会计准则——债务重组》对上市公司的影响[J].上海会计,2001,(12):34-35.

责任编校:田 旭,马军英

Can Debt Restructuring Improve the Corporations' Performance?

YE Ting

(Anhui University of Finance & Economics,Bengbu 233030,China)

With the development of Chinese economic reform,the listed corporations' scales are gradually enlarged that improves Chinese economic furtherly.However, because of excessive asset-liability ratio and unreasonable construction of debt in some listed corporations,the listed corporations' development have been obstructed. This essay means to analyze the *STXIBEI BEARING CO.,LTD,it has taken off the star and pick a hat and has improved it's performance by the way of restructuring improve.We will come to the conduction:restructuring improve is an effective approach of solve the problem of over-burdened debts,and this conduction can conduct other over-debt corporations to resolve debt difficulties.

Listed corporations; restructuring improve;over-burdened debts;the corporations' performance

2016-06-30

叶 婷,女,硕士,研究方向为财务管理。

10.19327/j.cnki.zuaxb.1007-9734.2016.05.016

F830.9

A

1007-9734(2016)05-0095-06