市场化进程能有效降低金融资源错配吗?

——基于2000-2012年工业企业数据

2016-12-02王玖令

王玖令

(中央财经大学 商学院,北京 100081)

市场化进程能有效降低金融资源错配吗?

——基于2000-2012年工业企业数据

王玖令

(中央财经大学 商学院,北京 100081)

在自上而下的渐进式改革过程中,我国形成了以国有银行垄断为导向的金融体系,金融资源配置表现出显著的非市场性特征。采用2000~2012年我国工业企业面板数据,并引入金融市场化指数,对不同所有制工业企业信贷资源配置状况进行实证分析。结果发现,我国信贷资金配置并非利润导向型,固定资产是影响银行进行信贷资金配置的主要因素,且不同所有制工业企业的融资成本不同,国有工业企业信贷资金变动对利率不敏感,而私营企业信贷量与利率负相关关系显著。我国金融市场化进程在一定程度改善了金融资源错配状况,信贷配置逐渐转向以盈利性和安全性为导向。

资源错配;所有制歧视;金融市场化

一、引 言

金融是现代经济的核心,完善的金融体系能降低交易成本、改善信息不对称等问题。充分发挥金融资源配置功能可有效提高资源利用效率,有利于一国经济总量增加和经济结构合理调整,实现经济金融的可持续发展。同时,金融还是一种资源,它既是一种社会资源,也是一国战略性稀缺资源(白钦先,1998)。一方面作为市场经济活动中最活跃的经济要素,金融资源有限性、稀缺性的本质属性要求对其进行合理配置;另一方面,金融资源具有引导和配置其他资源的特殊属性,需要金融资源与其他资源不断相互作用、协调,提高整体资源配置的效率和质量。强调“价格机制”和“竞争机制”作用的市场机制是合理有效配置金融资源,实现金融服务实体经济发展的基础和前提。党的十八届三中全会再次重述市场与政府的关系,突出强调市场在资源配置中的决定性作用。

区别于其他国家,我国经济金融改革具有自身独特性。改革开放前,在高度集中的计划经济体制下我国形成了结构单一、资源配置权力高度集中于政府的传统金融体制,其主要目的是支持国家经济发展。在由计划经济向市场经济转轨时期,我国快速的经济发展史无前例,短短三十年时间成为世界第二大经济体,然而,金融体制改革、金融市场化进程却严重滞后于经济发展。

在渐进式改革过程中,政府干预和管制市场成为常态,资源配置表现出显著的非市场特征,形成了错综复杂的政企、银企关系(苟琴,2014)。为发展国有经济,金融领域自上而下的强制性制度变迁形成了以国有中介机构垄断为特征的金融体系(Guariglia & Poncet,2006)。银行的国有化垄断和政府对市场准入的限制严重阻碍了金融体系资源配置核心功能的发挥。国有银行的垄断地位、信贷份额寡占、资源配置的国家控制使得资金在配置过程中体现出明显的所有制偏好和规模偏好(田树喜、白钦先,2012)。不同所有制、不同规模企业在融资能力和融资成本上存在巨大差异,大量资金流向了低效率国有企业。在支持国有经济发展的过程中,政府以显性或隐性方式参与分配并为其提供担保,弱化了国有企业的利率敏感性,扭曲了其真实融资约束,刺激国有企业不断扩大信贷规模。在资金运用过程中,国有企业忽视对收益和风险的衡量,降低了资金使用效率。更甚者,作为经济发展的中坚力量——民营企业的资金被大量挤占,高效率民营企业无法获得长期资金支持,金融资源错配严重,日益形成“国强民弱”的发展局面。据统计,占据我国企业总数99%的中小企业贡献了60%的国内生产总值,提供了75%的就业率,却仅能获得30%的银行信贷资源,利息成本高达8%。 在信贷资金总量充裕的环境下,实体经济缺血严重,中小企业融资难、融资贵成为长期困扰我国经济发展的难题。

近年,随着我国存贷款利率限制和市场准入的逐步放开,金融市场化进程加速。金融市场发展和金融工具增多为体内庞大的货币资金提供了多元化投资渠道。金融体系日益完善,银行不再是企业融资的唯一渠道,股权融资、债权融资被多数企业青睐,市场在资源配置中的作用凸显。然而,在金融蓬勃发展的同时我国经济却陷入低迷。目前,我国经济下行压力较大,经济增速放缓,各地区、各行业发展的结构性问题突出,金融发展“脱实向虚”。在“新常态”的经济特征下“盘活存量、用好增量”实现经济的可持续发展既依赖于金融资源总量的增加,更取决于金融资源配置效率的提高。全面认识我国金融资源配置状况,并将其与我国金融市场化进程相连,充分理解市场化在改善我国金融资源配置状况、提高资源配置效率中发挥的作用,是实现金融发展为实体经济服务的关键所在。

现有相关研究在对资源配置状况进行分析时大多从不同地区、行业(李静,2015),不同企业规模(邵宜航等,2013)、所有制结构(邵挺,2010;靳来群,2015)等宏、微观层面不断深入,通过理论与实证相结合的方式研究资源错配对经济增长的影响。区别与以往,本文通过对我国不同所有制工业企业2000~2012年的面板数据进行整理、回归分析,在纳入金融市场化因素后,尝试了解市场化进程对我国资源配置的影响,特别是针对不同所有制企业,探析市场化进程能否有效缓解资源错配状况。在指标选取方面,引入代表金融深化程度、金融业竞争度、利率市场化程度指标构建金融市场化指数,反映我国金融市场化进程,通过固定效应模型回归说明市场化在缓解我国金融资源错配中的作用。

二、研究设计与实证分析

20世纪90年代,我国市场化改革导向正式确立。在由计划经济向市场经济转轨初期,受国家制度影响,我国逐步形成了以国有银行为基础的银行主导型金融体系,银行信贷成为企业外源融资主要渠道,信贷资金配置多寡较大程度上决定了企业能否实现持续发展。然而在经济发展迅速,实体经济不断“赶超”的同时,金融改革相对滞后,金融市场发展缓慢,现行金融体系难以满足实体经济的发展需求。国有银行垄断下信贷配给严重,银行信贷资源配置不以盈利为导向,大量信贷资金流向低效率国有企业,而部分成长性较好、收益较高的中小企业却长期得不到资金支持,信贷配置的所有制歧视严重阻碍了我国实体经济发展(林毅夫、李永军,2001)。市场化改革就是要以市场为导向,实现由市场决定资源配置。具体到银行体系,在配置信贷资金时应以盈利为主要目标,充分考虑贷款对象的经营状况、还款能力、项目可操作性等众多因素后择优选择。随着国有银行商业化改革,银行经营自主性有了明显提高,信贷资金配置朝着更加有效的市场化方向转变(Cull & Xu,2003;Firth et al.,2009)。市场化是否能有效降低银行信贷错配程度、弱化所有制歧视、提高信贷资源配置效率是本文研究的主要问题。

本文以银行信贷为研究对象,在深入分析银行选择贷款对象依据的基础上建立模型。理论上,企业盈利性,即企业利润率高低,是银行选择贷款企业的首要因素,利润高、收益好的企业具有较好的成长性,能有效覆盖企业借款成本,因而信贷资金对该类企业具有强烈偏好,两者正相关性越高,表明信贷资源配置状况越好(刘小玄,2011)。考虑到企业利润受市场影响较大,波动明显,单一指标并不能完全决定银行贷款决策。通常,为提高银行贷款可收回性,降低不良贷款率,贷款企业往往需要提供一定固定资产作为抵押,当企业无法按时归还欠款时,银行可通过变卖抵押资产的方式优先获得还款。因此,出于安全性考虑,固定资产规模也是银行选择贷款对象的主要依据,企业固定资产规模越大,可获得信贷资金越多。

(一)指标选取及说明

本文数据来源于国家统计局工业企业按行业分类数据,为使数据保持完整性、连续性,本文时间跨度选定为2000~2012年。这12年也是较能反映我国金融市场化进程变化的阶段。在此期间我国对工业企业行业分类标准进行了两次调整,基于一致性和可比性原则,本文以2012年国民经济行业分类为依据,对之前年度相关行业不同统计口径数据合并整理,如2012年之前对橡胶制品与塑料制品分类统计,2012年时将两者合并统计,数据处理上则将之前年度数据加总。删除存在数据缺损的少部分行业,如其他采矿选业、汽车制造业等,最终保留35个行业,包含约30万个企业样本,形成面板数据。同时,以不同所有制为标准,将工业企业分为国有控股、私营两种类型进行对比分析。

在指标选择上,以银行信贷为研究对象,考虑到数据的可获得性,本文选用流动负债作为因变量。微观层面,企业流动负债主要是企业外源融资中的短期借款,根据我国企业融资状况,通常流动负债在总负债中占比超过90%,因此,以流动负债作为企业获得银行信贷额的近似指标考察企业的间接融资情况,具有一定的代表性。

基于上文分析,盈利性和安全性是市场经济中银行选择贷款对象的基本标准,本文以营业利润、固定资产规模、实际利率作为自变量。从企业角度来看,一方面,营业利润是衡量企业经营质量、判断企业能否实现持续发展的主要指标,同时高收益也是偿还企业借款本息的根本保障。据此,在不存在信贷资源配置扭曲的情况下,高营业利润企业应更容易获得银行信贷资金。另一方面,由于营业利润可能会受到经济周期、行业所处不同发展阶段的影响,波动较大,在市场发生逆转时,企业利润急剧下降,可能导致无法偿还借款。出于对信贷资金安全性和可收回的考虑,银行在给予企业借款时,通常需要企业提供一定的抵押,以便在企业无法还款时将抵押物变现偿还。因此,固定资产规模大小是银行进行信贷资源配置的重要依据之一。除此之外,融资成本高低也是影响企业做出信贷决策的关键性因素。利率是信贷资金的价格,当利率提高时企业融资成本上升,企业信贷量下降。价格双轨制一直是我国长期存在的现象,在信贷市场,不同所有制下的价格差异显著存在,是影响我国信贷资源配置的重要因素。本文以各行业财务费用占总负债的比重作为实际利率。

为研究金融市场化进程中信贷资源配置状况能否有效改善,本文引入金融市场化指数。樊纲(2011)从省级层面测算各地区市场化进程,编制了中国市场化指数(NERI INDEX),测度范围涵盖政府与市场关系、非国有经济发展、产品及要素市场发育程度、法制环境五个方面。据此,本文选择M2/GDP,非国有商业银行存款/金融机构存款衡量我国金融市场化进程。其中,M2/GDP为常见金融深化指标,非国有商业银行存款占金融机构存款总额的比重可用于反映一国存款类金融机构竞争程度(樊纲,2011)。此外,利率是货币资金配置的重要价格因素,从利率管制到利率市场化是我国金融发展过程中消除金融抑制的重要举措。参考张孝岩等(2011)、刘磊(2015)对我国利率市场化进程测度,引入利率市场化指标作为反映金融市场化的又一指标。本文以加权平均的方式将上述三个指标汇总构建金融市场化指数。

为排除不同行业规模、开放程度对信贷资源配置可能造成的影响,本文选择不同行业工业产值和出口额作为控制变量,提高研究结论的可靠性。

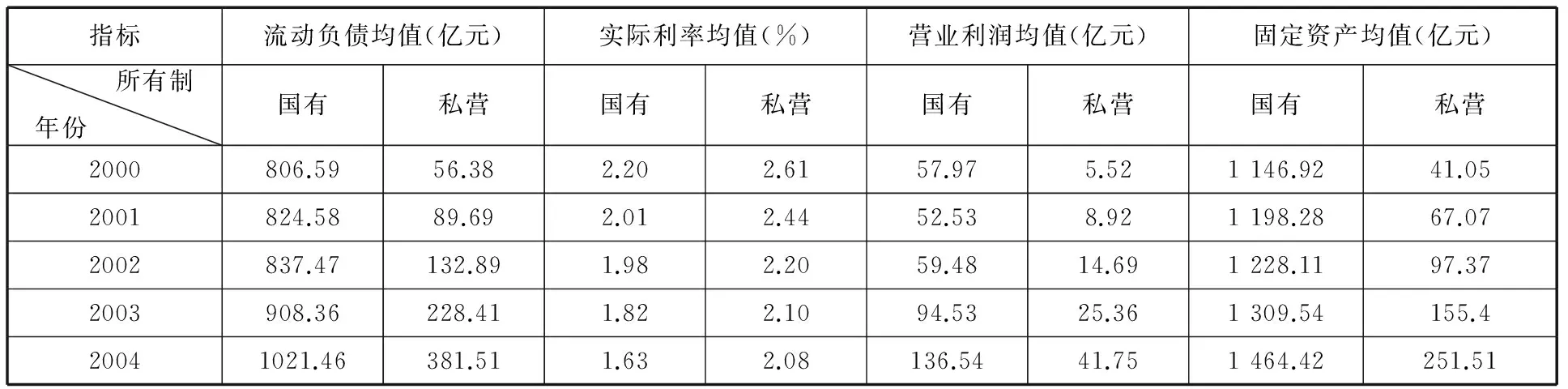

表1 不同所有制工业企业相关指标统计描述

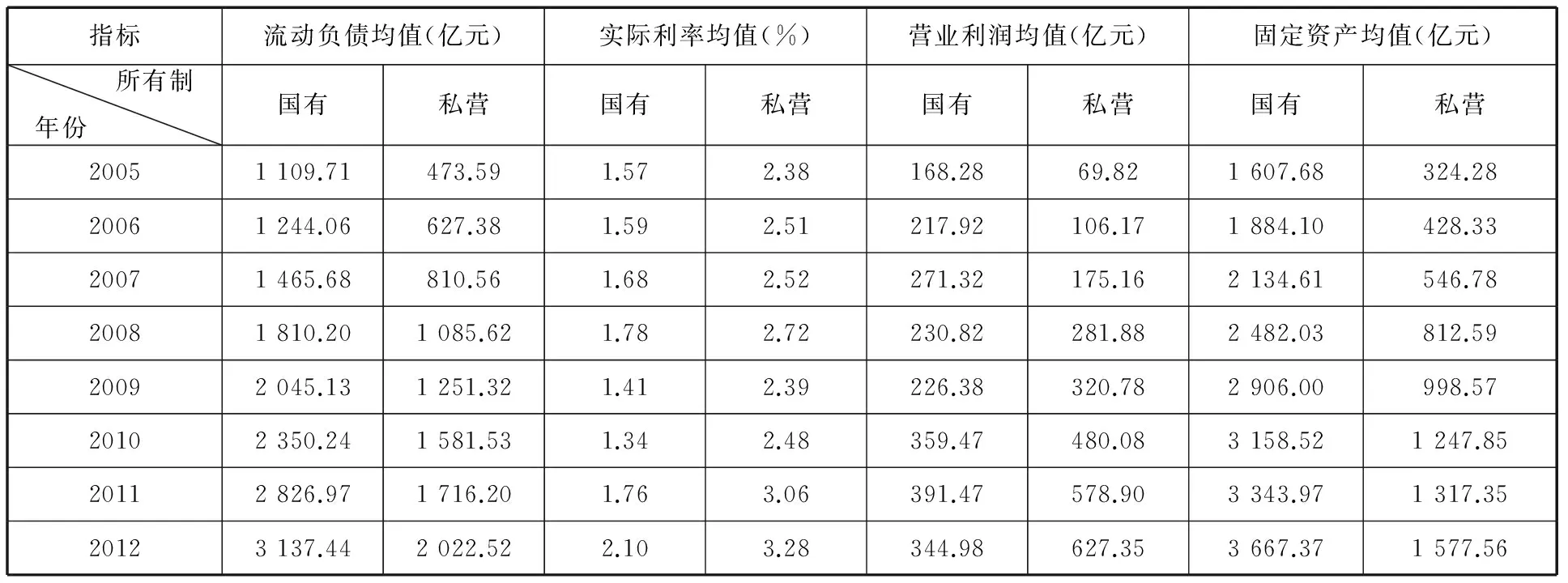

续表1 不同所有制工业企业相关指标统计描述

注:本文以财务费用占总负债的比重作为企业借款实际利率.

表1给出了不同所有制工业企业相关指标的统计描述。总体来看,2000~2012年,国有控股工业企业和私营工业企业流动负债、营业利润、固定资产均呈上升趋势,企业收入不断增加,外部融资规模持续上升。但对比国有控股工业企业与私营工业企业发现,两者之间差距较大。第一,2007年前私营工业企业收益较差,营业利润始终低于国有控股工业企业,但近年来,私营企业发展迅速,截止到2012年年底,其营业利润达到627.35亿元,约为国有控股企业的两倍,然而其流动性负债却远低于国有企业。这说明国有控股工业企业控制着大多数信贷资源,有着高收益的私营企业仍非银行信贷资源配置的首选,信贷配置存在严重的所有制歧视。第二,国有控股工业企业融资成本较低,经粗略测算,长期以来国有控股工业企业实际利率一直低于私营企业,特别是2009年后,私营工业企业融资成本快速上升,达到3.28%,融资难、融资贵始终是严重阻碍我国民营经济发展的瓶颈。

(二)模型设计

根据上述对银行信贷决策依据的分析,并加入金融市场化因子,建立不同所有制下工业企业信贷配置方程如下:

LDit=β0+β1OPit+β2FAit+β3RIit+β4FL*OPit+β5FL*FAit+Control+μit

其中,LD代表各行业流动负债,OP表示各行业营业利润,FA表示各行业固定资产,RI代表实际利率,FL为金融市场化指数,Control为控制变量,μ为残差项,i,t分别表示不同行业和年份。

本文以流动负债为因变量,营业利润和固定资产为自变量建立线性回归方程,以交叉项形式引入金融市场化因子,来说明市场化进程对银行信贷资源配置状况的影响,将可能影响银行信贷抉择的其他因素,如不同行业规模、对外开放程度作为控制变量加入方程中。使用STATA软件对面板数据进行回归,由于不同指标量纲不同,在实证分析前对所有指标做了标准化处理,以便将其放在相同坐标参照系下比较分析。基于面板数据融合时间和个体双重维度的特征,在回归前使用Hausman检验,确定选择固定效应模型(fixed effects model)抑或随机效应模型(random effects model)。基本假设不同是两个模型的最大不同,固定效应模型假设个体不随时间的改变而变化,包含个体影响效果的变量是内生的,与此相反,随机模型下假设个体效应是随机的、外生的(Mundlak,1978)。经过Hausman检验,各组模型统计量的伴随概率均小于0.05,因此拒绝原假设,选择固定效应模型对文章各模型进行回归估计。

(三)实证结果及分析

表2以流动性负债为因变量,并按不同所有制分组进行回归。在回归方程一中仅以营业利润、固定资产、实际利率为自变量。从方程一国有控股工业企业的回归结果来看,国有控股工业企业的固定资产与流动负债呈显著正相关关系,固定资产每增加1单位,国有控股工业企业流动负债将增加0.461个单位。而国有控股工业企业营业利润与其流动负债却不存在相关关系。

据此表明,在银行配置信贷资源时,国有控股工业企业的固定资产规模是银行考察的主要因素,固定资产规模越大,能获得的银行贷款越多,而企业营业利润高低与能获得的信贷资源多寡并无关系。这充分反映了银行信贷配置在国有控股工业企业内部存在着低效率配置的扭曲现象。一方面,在国有控股工业企业内部,能获得高收益,具有长期持续发展潜质的企业并非能获得银行信贷,拥有较高固定资产抵押能力的企业却在信贷资源配置中占据明显优势。这可能导致为强占信贷资源,原本规模庞大的国有企业不断盲目扩张,甚至以牺牲企业盈利为代价扩大企业规模。长此以往这种低效率信贷资源配置方式可能导致部分行业出现产能过剩、大量资金被用于低效率行业,不利于实现产业结构升级目标。另一方面,回归结果显示国有企业实际利率与流动性负债呈正相关关系,1单位实际利率的增加会相应提高0.039个单位的流动性负债,这与我们通常认为利率上升、贷款减少的实际不相符,这种现象的出现可能是因为国有控股工业企业借贷对利率的变化并不敏感,其在寻求借贷资金时对融资成本变化反应迟缓、利率变动基本没有调节弹性,国有企业融资软约束较强,信贷资源配置效率较低(刘小玄,2011)。

从回归方程一中对私营工业企业的回归可看出,各指标回归显著性效果较好,以下对其逐一分析。首先,营业利润与流动性负债呈显著负相关关系,私营工业企业1单位营业利润增加将导致流动性负债减少0.417个单位。从信贷资源

供给的角度看,银行通常会选择收益高私营企业作为信贷配置对象,但从信贷资源需求角度,利润率高、收益良好的私营企业一般自有资金较多,可通过内部融资方式为企业提供长期资金,而不需要花费高额融资成本。抑或虽部分私营工业企业效益较好,但其无法满足银行贷款要求而被排除在外。因此,高营业利润私营工业企业的流动性负债可能较少。其次,私营工业企业固定资产规模与流动负债正相关关系显著,1单位固定资产增长能提高私营工业企业0.644个单位信贷资源增加。同国有控股工业企业一样,私营工业企业固定资产规模是银行决定信贷资源配置的主要参考指标。最后,私营工业企业实际利率与流动性负债呈负相关关系,当实际利率增加,融资成本上升时,私营企业将减少负债。

在回归方程一中对比国有控股工业企业与私营工业企业回归结果发现:在不同所有制下,固定资产规模大小始终是影响银行信贷资源配置的关键因素,这可能导致规模远超过私营企业的国有工业企业垄断大量信贷资金,不同所有制下信贷资源分布不均,形成“国强民弱”困局;而在国有控股工业企业内部,流动性负债对营业利润的不显著和对实际利率的不敏感揭示了国企内部存在一定程度的资源浪费、资源配置低效率等问题。

表2 按所有制分组的各模型回归结果

注:括号内为回归系数t值,***、**和*分别表示1%、5%和10%的显著性水平.

将加入金融市场化因子的交叉项纳入方程一后进行回归得到不同所有制的回归方程二。根据国有控股工业企业的回归结果可见,金融市场化程度的提高显著缓解了国有工业企业内部信贷资源错配程度。国有控股工业企业的营业收入和固定资产成为银行配置信贷资源的主要参考指标,两指标均正向显著,对企业流动负债增加的贡献度超过50%。同时,交叉项系数显著为正,表明金融市场化程度的提高将扩大营业收入、固定资产对流动负债的正向影响。在市场化进程中,信贷资源配置将逐步转向以盈利性、安全性为导向,有利于降低国有工业企业内部资源配置扭曲程度。但国有工业企业流动性负债与实际利率的正相关关系反映出信贷对利率变化的敏感度仍较低。方程二对私营工业企业的回归交叉项的正向回归结果同样表明金融市场发展的不断深入强化了市场因素在信贷资源配置中的决定性作用。由此表明,金融市场化程度的提高不仅有利于缓解国有控股工业企业内部信贷资源错配,还能显著降低所有制对信贷资金流向的影响,逐渐实现信贷资源的市场化配置。

三、结论与政策建议

改革开放以来,我国持续保持的三十年高速经济增长为世人瞩目,但近年经济发展进入换挡期,经济增速放缓、结构性矛盾突出、增长动力不足成为我国经济新常态下的主要特征。充分发挥市场在资源配置中的决定性作用,有效提高资源配置效率,盘活存量、用好增量是突破目前经济增长瓶颈的关键。

我国金融改革一直滞后于经济发展,受制度因素的影响,金融资源配置效率低下,信贷配置的所有制歧视严重,非市场化特征显著。本文利用2000~2012年工业企业数据对我国不同所有制结构下的信贷资源配置状况进行了分析,并引入金融市场化指数,探讨市场化进程对资源配置的影响。实证结果显示,固定资产是影响银行进行信贷资金配置的主要因素,国有控股工业企业利润对流动负债的影响不显著,私营工业企业利润与流动负债显著负相关,不同所有制工业企业的融资成本不同,信贷资金对实际利率变动的敏感度差异较大。这表明信贷资源在国有控股工业企业与私营工业企业之间严重错配,国有工业企业内部也存在资源配置效率低下的问题。然而,金融市场化进程扩大了营业利润、固定资产对信贷流向的正向影响,逐步实现银行信贷资源配置以盈利性、安全性为导向,能有效提高信贷资源配置效率,缓解由所有制歧视引起的资源配置扭曲问题。

以上分析引申以下政策建议:第一,不断推进金融市场化进程,降低金融市场准入门槛,促进金融市场充分竞争,发挥市场作用,提高金融资源配置效率,实现不同所有制下信贷资源公平、合理配置;第二,利率市场化是金融深化的重要举措,加快利率市场化步伐,逐步实现银行商业化改革,充分发挥金融的资源配置功能,降低私营企业融资成本,缓解中小企业融资难问题;第三,加大国有企业市场化改革和企业内部良性竞争,国有企业经营逐步转向以盈利为导向,提高信贷资金使用效率,实现国有企业在市场竞争中的优胜劣汰。

[1]Chen G, Firth M, Xu L. Does The Type Of Ownership Control Matter? Evidence From China's Listed Companies[J]. Journal of Banking & Finance, 2009, 33(1):171-181.

[2]Cull R, Xu L C. Who gets credit? The behavior of bureaucrats and state banks in allocating credit to Chinese state-owned enterprises[J]. Journal of Development Economics, 2003, 71(3):533-559.

[3]Guariglia A, Poncet S. Are Financial Distortions an Impediment to Economic Growth? Evidence from China[R]. 2006.

[4]Hellmann T, Murdock K, Stiglitz J. Financial restraint and the market enhancing view[C].IEA CONFERENCE VOLUME SERIES. THE MACMILLAN PRESS LTD, 1998, 127: 255-279.

[5]白钦先, 丁志杰. 论金融可持续发展[J]. 国际金融研究, 1998, (5): 28-32.

[6]李 静, 彭 飞, 毛德凤. 资源错配与中国工业企业全要素生产率[J]. 财贸研究, 2012,(5):46-53.

[7]李青原, 李江冰, 江 春,等. 金融发展与地区实体经济资本配置效率——来自省级工业行业数据的证据[J]. 经济学:季刊, 2013, 12(2):527-548.

[8]苟 琴, 黄益平, 刘晓光. 银行信贷配置真的存在所有制歧视吗?[J]. 管理世界, 2014 ,(1): 16-26.

[9]林毅夫, 李永军. 按照比较优势调整产业结构,减少金融风险[J]. 改革, 2001,(1):57-64.

[10]刘 磊. 我国利率市场化与金融资源配置效率实证研究[J]. 征信, 2015,(4):68-72.

[11]刘小玄, 周晓艳. 金融资源与实体经济之间配置关系的检验——兼论经济结构失衡的原因[J]. 金融研究, 2011,(2):57-70.

[12]田树喜, 白钦先. 金融约束, 金融倾斜与经济增长[J]. 上海金融, 2012,(12):3-7.

[13]邵 挺. 金融错配, 所有制结构与资本回报率: 来自 1999~2007 年我国工业企业的研究[J]. 金融研究, 2010,(9): 47-63.

[14]靳来群, 林金忠, 丁诗诗. 行政垄断对所有制差异所致资源错配的影响[J]. 中国工业经济, 2015,(4):31-43.

[15]张孝岩, 梁 琪. 中国利率市场化的效果研究——基于我国农村经济数据的实证分析[J]. 数量经济技术经济研究, 2010,(6):35-46.

责任编校:张 静,罗 红

Whether the Marketization can Ease Financial Misallocation

WANG Jiu-ling

(Central University of Finance and Economics Business School, Beijing 100081,China)

In the process of top-down progressive reform, China formed the state-owned banks oriented financial system. The financial resource allocation showed the significant non-marketing feature. This paper analyzes the credit resource allocation in different ownership industries by using the panel data from industrial enterprises in China from 2000-2012 and introducing the financial marketization index. The results show that the credit allocation is not profit-oriented, fixed assets are the main factors that attracting the bank credit capital. The industrial enterprises of different ownership financing cost is different, the state-owned industrial enterprises credit funds is not sensitive to interest rate changes, and negative correlation between the private enterprise credit and the interest rate is significant. But in the process of our financial marketization to a certain extent improve the mismatching of financial resources, credit allocation gradually turned to profitability and safety oriented.

financial misallocation;proprietorship discrimination;financial marketization

2016-08-05

王玖令,男,河南济源人,硕士,研究方向为金融管理。

10.19327/j.cnki.zuaxb.1007-9734.2016.05.013

F830

A

1007-9734(2016)05-0073-07