中国股票市场信息含量与股价联动性关系研究——基于定向增发折价的实证

2016-11-30高雨菲天津大学管理与经济学部天津300072

高雨菲(天津大学管理与经济学部,天津 300072)

中国股票市场信息含量与股价联动性关系研究——基于定向增发折价的实证

高雨菲

(天津大学管理与经济学部,天津 300072)

本文采用我国证券市场2006年到2015年A股增发数据,通过分析研究股价联动性对折价率的影响来说明联动性与股价信息含量之间的关系。研究发现股价联动性与折价率存在负相关关系,且随着分析师报告数量的增加该负相关程度逐渐减弱。研究结果表明在中国证券市场,股价联动性高的公司,其股价信息含量越多,股价联动性正向反映信息含量。而分析师报告也具有信息含量,分析师能够通过搜寻挖掘公司特质信息,提高增发股定价的效率。本文实证给出了股价信息含量与股价联动正相关的可靠证据,对深入研究中国股市信息含量衡量市场有效性有重要意义。

定向增发折价;信息不对称;股价信息含量;噪音

1 假设提出

由于信息不对称存在,定向增发时,股价中蕴含的信息含量越高,投资者的信息不对称程度越低,所面临的逆向选择风险越小,信息收集成本越少,因此投资者所要求的增发折价率越低。在噪音较少的股票市场,信息是引起股价波动的最主要动因,公司特质信息越少,股价随市场行业同步波动的程度越高(Roll、Jin等),股价联动性与股价信息含量负相关。在噪音较多的市场,大多数投资者无法识别和区分信息与噪音,噪音阻碍信息融入,增加股价的波动,降低了股价联动性;而更好的透明度和信息环境能帮助信息快速融入股价,并减弱了噪音对未来运动不确定性的影响,使得股价联动性提高(Lee、王亚平),即R2越低表示信息含量越少。中国作为新兴市场普遍认为噪音较大(张艳、郭磊等),因此我们提出假设1。

假设1:股价联动性是股价信息含量的正向指标,与折价率成负相关关系。

分析师作为金融市场中介,负责搜集分析并传播信息,有着独特的专业素养和信息优势,在证券市场扮演了重要的角色,通过分析师搜寻并加工公司层面的信息,股价信息含量得以提高(朱红军、Lys和Womack)。Bowen在增发市场的实证研究中发现分析师跟进可以降低信息不对称程度从而减少筹集资金的成本。因此我们认为分析师报告可以减弱信息不对称,进而降低折价率。当分析师报告少或无的时候,对于联动性低的上市公司,投资者拥有的信息较少,信息不对称程度较高,因此在增发过程中会要求更高的折价,此时折价率与股价联动性之间负相关关系较强;随着分析师报告数量的增加,联动性低的公司所具有的信息更多地被分析师揭示出来并传递至市场,从而减弱了投资者与公司之间的信息不对称程度,降低了增发折价率,因而可知分析师报告的增加会减弱折价率与联动性之间的负相关关系。综上提出假设2、3。

假设2:分析师报告具有信息含量,报告数量越多,增发折价率越小。

假设3:分析师报告的增加可以减弱股价联动性与折价率之间的负相关关系。

2 研究设计

本文选取了在2006.06-2015.06的定向增发股作为样本,以证监会核准日为增发日期。数据来源于锐思数据库,并剔除了数据缺失、增发前被ST及*ST、增发日前停盘超过1个月以及增发日[-250,-20]窗口期内的总交易日小于100天的股票。

2.2.1折价率discount

本文选取p为增发日前20天的平均收盘价,增发日为证监会公告日,表示增发价格,discount表示所有样本的折价率。

2.2.2股价联动性SYNCH

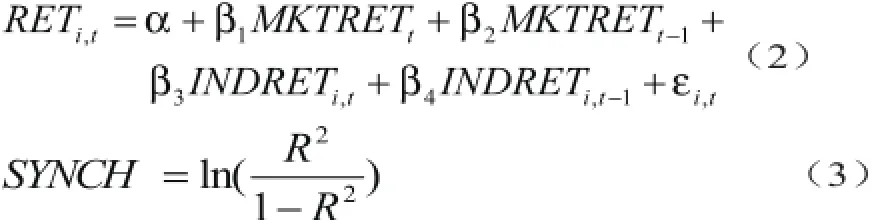

本文选取了增发日[-250,-20]窗口期内的个股收益率(RETi,t)、对应行业收益率(INDRETi,t)及其滞后变量、市场收益率(MKTRETt)及其滞后变量来估计股价联动性(SYNCH)。R2为方程(2)的可决系数。根据统计学原理,R2经济含义可解释为股价的变动可被市场(行业)波动解释的比例,因此R2越大,表示个股与市场同步波动的程度越大。本文参照以往研究(Morck、Piotroski)将R2作对数变换使之符合正态分布要求,得到度量股价联动性的指标SYNCH。

2.2.3分析师报告ANALYST

采用每支股票增发日前12个月至前1个月内所有分析师盈余预测报告的数量。

2.2.4控制变量的定义

ln(TOTAL_VOL):方程(2)中的总体波动性的自然对数。总体波动性(TOTAL_VOL)为RETi的标准差,股票特质波动性(IDIO_VOL)为方程(2)残差项的标准差,系统波动性(SYS_VOL)为总体波动性与特质波动性之差。Corwin等认为TOTAL_VOL反映了增发前上市公司价值的不确定性,预测其与折价率正相关。

Ln(SIZE):上市公司规模,以增发日前一天的总市值衡量。叶陈刚等认为规模越大,信息透明度越高,信息不对称程度越低,因此折价率越低。

RELSIZE:相对发行规模,以增发股数占增发前总股数的比例来衡量。俞静等认为增发的股票代表了上市公司潜在的投资机会,而增发前总股数则代表了公司目前拥有的资产价值,该比例越大,表明未来投资机会相对于已有的投资比例越大,公司的不确定性越大,折价越高,因此RELSIZE与折价率正相关。

BM:账面市值比B/M,即账面价值/市场价值,本文采用增发前上月末的市净率计算。

何贤杰等认为该指标衡量了信息不对称程度,账面市值比越大,表明越容易评估公司价值,投资者评估成本越小,折价率就越小,即与折价率负相关。

INST:虚拟变量。增发对象为机构投资者时为1,为其他投资者时为0,王俊飚等认为机构投资者会对上市公司有更专业细致的调查研究,可以减轻信息不对称,降低折价率。

RULE:虚拟变量。2007年9月17日《上市公司非公开发行股票实施细则》正式发布,记该准则发布前RULE为0,发布之后RULE为1。 智高等认为该准则在一定程度上约束了大股东优先认购的权利,限制了大股东的机会主义行为,因此《实施细则》的发布应降低折价率。

2.3.1Tobit 模型

Tobit模型是一种受限因变量模型。对于断尾与截取样本,普通最小二乘法不再适用于估计回归系数,Tobin提出了遵循极大似然法估计的Tobit模型(censored model),基本形式为:

Tobin指出使用极大似然估计可得到的一致估计量。

2.3.2模型建立

为了研究折价率与股价联动性和分析师三者之间的关系验证以上假设,我们建立如下回归方程:

c为截距项,CONTROL表示所有控制变量(ln(TOTAL_VOL),ln(SIZE),RELSIZE,B/M, INST,RULE)。本文同时采用了最小二乘回归(方程(6))与tobit回归模型(方程(6)、(7))进行研究。交互项系数显示了分析师报告对于折价率和股价联动性关系的影响,根据假设3分析师报告降低信息不对称从而减弱折价率对于股价联动性的敏感性,即应为0。

3 实证结果与分析

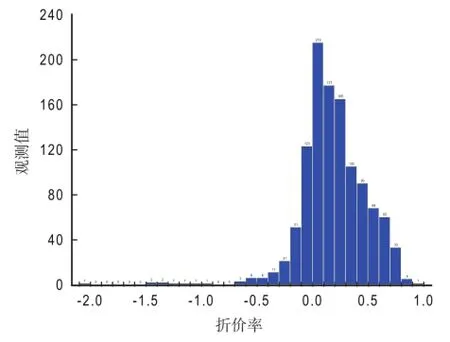

表1为变量描述性统计量结果,增发前股票的R2均值为38.7%,比Morck报告的R2稍低一些,但仍高于大多数发达国家和发展中国家;异质波动IDIO_VOL均值比系统波动SYS_VOL均值更大一些,说明总体波动性主要受公司特质波动影响;样本中上市公司的平均市值达22.336亿,平均发行规模达1.9亿,增发占比44%;增发折价率均值为19%,中位数为17.1%,这说明中国市场增发价格的确明显低于股票市场价格,与大多数国内学者(章卫东、何贤杰)研究基本一致,但比他们计算的折价率均值低许多,可能是因为他们选取的是2006年附近的数据,而本文的时间跨度更长,说明我国定向增发市场在不断完善规范。

从图1中可以看到折价率的大致分布,只有一小部分上市公司溢价发行,80%的公司则是折价发行,且考虑到溢价发行的原因多种多样与信息含量并无关系,使用全样本作最小二乘回归估计结果恐有偏误,因此本文又将溢价发行样本的折价率均设为0,进一步采用截取样本回归模型(tobit模型)进行回归估计,最终得出一致结论。

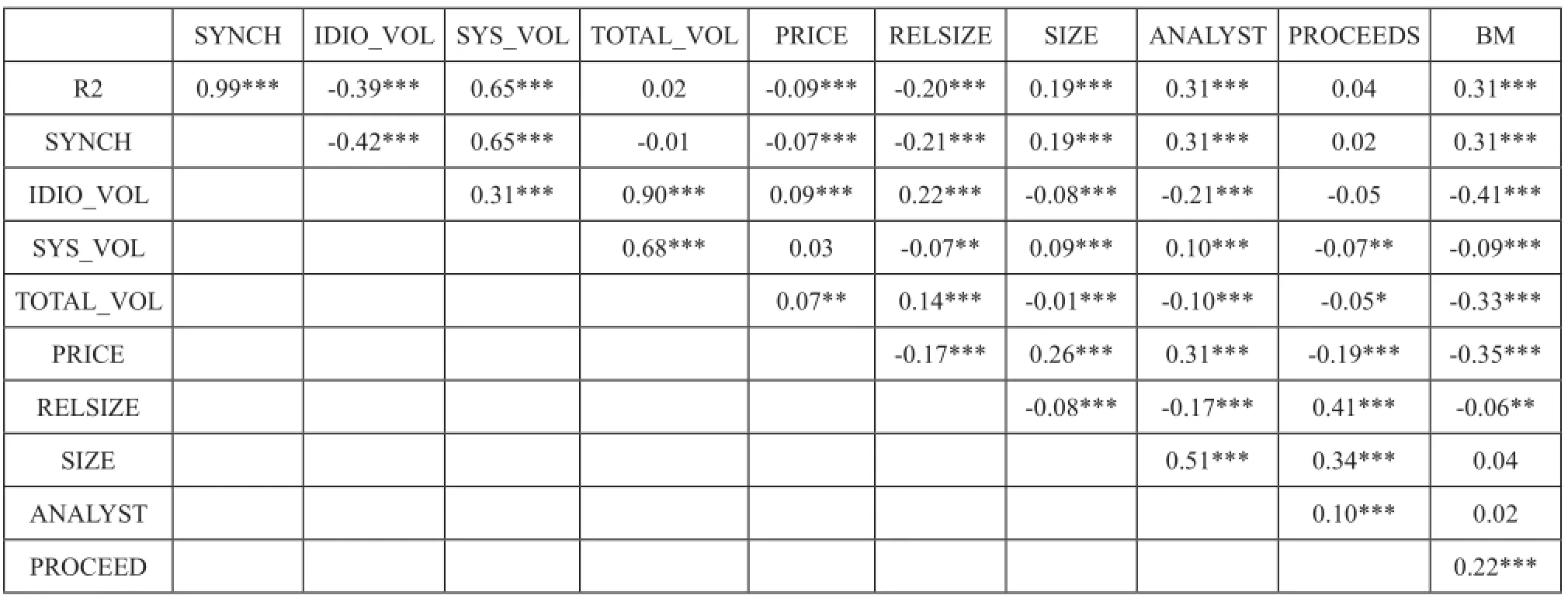

表2为增发各变量之间相关性结果。可以看到,分析师报告数ANALYST 与股价联动性SYNCH成正比,说明分析师跟踪多的公司股价同步性高;公司规模SIZE与发行规模PROCEEDS成正比,与相对发行规模RELSIZE成反比,即大公司通常发行的绝对数量大但发行占比小,且SIZE与SYNCH和ANALYST均成正比,说明大公司一般同步性越高,跟踪的分析师数量越多,与Chan研究结果相一致;账面市值比B/M高的公司通常也有更高的同步性和更多的分析师跟踪。

表1 变量描述性统计

图1 折价率分布

表3中,前三列是用最小二乘法估计的结果,被解释变量为discount,后三列是用tobit模型估计的结果,被解释变量为discount'。6个模型均通过了整体显著性检验,F统计量显著,说明模型整体设立正确。从模型1我们可以看到SYNCH的系数为-0.17***,说明SYNCH与discount有显著的负相关的关系,反映了股价联动性是信息含量的正向代理指标,与Dasgupta、王亚平结论一致,在中国市场,股价联动性主要受噪音影响,股价联动性高表示公司信息环境越好,减弱了噪音对未来运动的不确定性影响,同时使得信息快速融入股价,股价信息含量越高,人们对于定向增发要求的折价率就越低,验证了假设1。

表2 相关性系数表

表3 回归结果

在模型2中我们观察了分析师报告对discount的影响,发现ANALYST与discount也显著负相关,说明分析师对减轻信息不对称程度增加股价信息含量有正向的影响(Womack),与国内朱红军、曹新伟等研究结果均相同,分析师搜寻挖掘了公司层面的信息,对提升资本市场股价信息含量与促进市场定价效率有积极作用,由此证明了假设2。

模型3中我们在模型1的基础上添加了分析师报告ln(1+ANALYST),和ln(1+ANALYST)与SYNCH的交互项,发现ln(1+ANALYST)前的系数变得不显著,且交互项的系数显著为正,说明ANALYST和SYNCH这两者同样具有信息含量,都可以提高股价信息含量,但是分析师报告包含的大部分信息与股价联动性中包含的信息相一致,分析师报告的增加使得一部分公司特质信息已由分析师传导给了市场,降低了信息不对称程度,因此减弱了股价联动性与折价率之间的负相关关系,证明了假设3。模型(4)(5)(6)用tobit模型再次验证了三个假设,与模型(1)(2)(3)回归结果一致,且一些不显著的变量在tobit模型中变得显著,例如ln(1+ANALYST)在第三列中不显著,在第六列中在10%的检验水平下显著;INST在模型(1)(2)(3)中不显著,在模型(4)(5)(6)中也显著为负,表示机构投资者的参与的确可以降低折价率,与王俊飚的实证结果相一致。ln(SIZE)在所有模型中都显著为正,与预期不相符合,以往研究折价率的文献(王秀丽等)中也出现过,可能是由于中国增发市场的特殊性导致,证监会在核准增发时给大盘股的折价大,小盘股折价小。其他控制变量均与预期符号一致,与何贤杰等国内学者得到的结果也相符。

4 结论

本文选取2006-2015年的增发股为样本,在以往增发折价的模型里加了股价联动性和分析师报告,通过研究股价联动性和分析师对折价率的影响来探究股价联动性与股价信息含量之间的关系,发现股价联动性是股价信息含量的正向指标,与折价率成负相关关系;而分析师报告也具有信息含量,可以减弱信息不对称程度;分析师报告的增加可以减弱股价联动性与折价率之间的负相关关系。

总体来说,以往文献一部分认为股价联动性高表示了公司特质信息融入少,而另一部分认为噪音小,信息透明度高,信息快速融入股价。本文通过实证证明了第二种观点,奠定了股价信息含量研究的微观基础,也为噪音论提供了依据,丰富了国内定向增发市场和股价联动性的研究文献;同时说明公司应当加强信息披露,增强股价联动性,减少噪音,增加股价中蕴含的信息;另外分析师报告中包含的信息有助于缓解市场中的信息不对称,因此应鼓励分析师多挖掘公司特质信息,促进股票市场合理定价。

[1] Roll R. R2 [J]. The Journal of Finance, 1988,43(3):541-66.

[2] Morck R, Yeung B, Yu W. The information content of stock markets: why do emerging markets have synchronous stock price movements?[J]. Journal of Financial Economics, 2000,58(1–2):215-60.

[3] Durnev A, Morck R, Yeung B, Zarowin P. Does Greater Firm-Specific Return Variation Mean More or Less Informed StockPricing?[J]. Journal of Accounting Research, 2003,41(5):797-836.

[4] Hutton AP, Marcus AJ, Tehranian H. Opaque financial reports, R2, and crash risk[J]. Journal of Financial Economics, 2009,94(1):67-86.

[5] 游家兴, 张俊生, 江伟. 制度建设、公司特质信息与股价波动的同步性——基于R2研究的视角[J]. 经济学(季刊), 2006,6(1):189-206.

[6] 侯宇, 叶冬艳. 机构投资者、知情人交易和市场效率——来自中国资本市场的实证证据[J]. 金融研究, 2008(04):131-45.

[7] Skaife HA, Gassen J, Lafond R. Does Stock Price Synchronicity Represent Firm-Specific Information? The International Evidence[J]. Ssrn Electronic Journal, 2006.

[8] Kelly PJ. Information efficiency and firm-specific return variation[J]. The Quarterly Journal of Finance, 2014,4(04):1450018.

[9] Easley D, Kiefer NM, O'Hara M, Paperman JB. Liquidity, Information, and Infrequently Traded Stocks[J]. Journal of Finance, 1996,51(4):1405–36.

[10] Dasgupta S, Gan J, Gao N. Transparency, Price Informativeness, and Stock Return Synchronicity: Theory and Evidence[J]. Journal of Financial and Quantitative Analysis, 2010,45(05):1189-220.

[11] 王亚平, 刘慧龙, 吴联生. 信息透明度、机构投资者与股价同步性[J]. 金融研究, 2009(12):162-74.

[12] 周林洁. 公司治理、机构持股与股价同步性[J]. 金融研究, 2014(08):146-61.

[13] Hertzel M, Smith RL. Market discounts and shareholder gains for placing equity privately[J]. Journal of Finance, 1993:459-85.

[14] 何贤杰, 朱红军. 利益输送、信息不对称与定向增发折价[J].中国会计评论, 2009(03):283-98.

[15] 章卫东, 李德忠. 定向增发新股折扣率的影响因素及其与公司短期股价关系的实证研究——来自中国上市公司的经验证据[J]. 会计研究, 2008(09):73-80+96.

[16] Corwin SA. The determinants of underpricing for seasoned equity offers[J]. The Journal of Finance, 2003,58(5):2249-79.

[17] Marquardt C, Wiedman CI. Voluntary Disclosure, Information Asymmetry, and Insider Selling through Secondary Equity Offerings*[J]. Contemporary Accounting Research, 1998,15(4):505-37.

[18] Lee G, Masulis RW. Seasoned equity offerings: Quality of accounting information and expected flotation costs[J]. Journal of Financial Economics, 2009,92(3):443-69.

[19] Dempsey SJ. Predisclosure information search incentives, analyst following, and earnings announcement price response[J]. Accounting Review, 1989:748-57.

[20] Bowen RM, Chen X, Cheng Q. Analyst coverage and the cost of raising equity capital: Evidence from underpricing of seasoned equity offerings[J]. Contemporary Accounting Research, 2008,25(3):657-700.

[21] 朱红军, 何贤杰, 陶林. 中国的证券分析师能够提高资本市场的效率吗——基于股价同步性和股价信息含量的经验证据[J].金融研究, 2007(02):110-21.

[22] Jin L, Myers SC. R 2 around the world: New theory and new tests[J]. Journal of Financial Economics, 2006,79(2):257-92.

[23] Lee DW, Liu MH. Does more information in stock price lead to greater or smaller idiosyncratic return volatility?[J]. Journal of Banking & Finance, 2011,35(6):1563-80.

[24] 张艳. 我国证券市场泡沫形成机制研究——基于进化博弈的复制动态模型分析[J]. 管理世界, 2005(10):34-40.

[25] 郭磊, 吴冲锋, 凌传荣. 股票市场羊群行为的中美比较[J]. 上海交通大学学报, 2006(04):705-8.

[26] Lys T, Sohn S. The association between revisions of financial analysts' earnings forecasts and security-price changes[J]. Journal of Accounting and Economics, 1990,13(4):341-63.

[27] Womack KL. Do brokerage analysts' recommendations have investment value?[J]. The journal of finance, 1996,51(1):137-67.

[28] Piotroski JD, Roulstone DT. The Influence of Analysts, Institutional Investors, and Insiders on the Incorporation of Market, Industry, and Firm-Specific Information into Stock Prices[J]. The Accounting Review, 2004,79(4):1119-51.

[29] 叶陈刚, 武剑锋, 萧蔚. 信息不对称视角下定向增发动因研究——来自中国上市公司的经验证据[J]. 审计与经济研究, 2013(01):87-94.

Research on the Relationship between Information content and Return Synchronicity in Chinese Stock Market——Evidence From the Underpricing of Seasoned Equity Offerings

Gao Yufei

Based on the seasoned equity offerings (SEOs) of china’s A-stock market from 2006 to 2015, we illustrate the relationship between price informativeness and return synchronicity by analyzing how synchronicity influence the discount of SEOs. We find a negative relation between synchronicity and discount and the relation is gradually weakened as analyst coverage increases. It indicates, in Chinese stock market, price ismore informative when synchronicity is higher, while analyst coverage delivers companies information to market and mitigate information asymmetry and then promote the rational pricing of SEOs. This paper provide the empirical evidence of the relation between price informativeness and return synchronicity, and it makes sense to further research of price informativeness and measure the efficiency of Chinese stock market.

discount of SEOs, information asymmetry, informativeness, noise

F830.91

A

高雨菲,天津大学管理与经济学部硕士研究生,研究方向:证券市场微观结构与公司金融。