夜盘交易与期货市场效率

2016-11-21

(西北工业大学人文与经法学院,陕西 西安 710072)

引言

为解决与国际市场联动性较强的期货品种持仓隔夜风险和价格跳水等问题,提升我国期货市场国际定价能力与影响力,强化期货市场的价格发现和风险管理效率,上海期货交易所(SHFE)率先于2013年7月推出了黄金、白银期货夜盘交易,以延长交易时间从而扩大交易覆盖时区。在2013年12月,SHFE又增加了铜、铝、铅和锌四个有色金属期货夜盘交易,规定20∶ 55~21∶ 00为集合竞价时间,21∶ 00~次日凌晨2∶ 00为夜盘交易时间。至今,国内三大期货交易所开展夜盘交易的期货品种已达23个,占国内45个商品期货品种64%以上。

国际著名的商品交易所都通过各种交易机制安排延长期货交易时间,以增强其期货品种在国际资本市场影响力。例如,伦敦金属交易所(LME)除了公开喊价交易平台(Ring Trading)在日间进行正常交易外,其电子盘(LME Select)交易平台在1:00到19∶ 00连续开放,会员电话系统(Inter-Office Telephone Market)更是全天24小时不间断提供交易。另外,纽约-泛欧交易集团、芝加哥商品交易所等国际知名交易所也都通过不同的制度安排延长了交易时间,基本上每个交易日的交易时间已超过20小时。

对任何一个资本市场而言,制度都是市场机制发挥作用的基石,其对市场安全与效率的提升均有着重要的影响,外部交易环境的改变可能会使一个市场的效率由高变低,也可能使一个低效率的市场在经历变革后在某些方面或整体上提高效率。对期货市场而言,交易制度的创新与变革都是提高市场效率、降低交易成本的有效途径(欧阳日辉,2005)[13]。夜盘交易作为一项重要交易制度创新,能否真正推动我国期货市场国际化进程,提升我国期货市场的定价影响力?夜盘交易推出后期货市场运行效率是否得到有效提升?这些问题都值得深入研究。

文献回顾与研究假设

一、文献回顾

国内外研究交易制度创新对资本市场效率影响的文献较为丰富,许多学者从不同的侧重角度通过不同的效率指标体系考察了不同的交易制度创新对资本市场效率的影响。例如,在对融资融券制度的研究上,吴术等(2014)[14]通过计算实验方法构建引入融资融券机制前后的市场模型,其结论显示引入融资融券制度后,市场从不满足弱式有效提升为弱式有效,尽管未达到完全半强式有效,但价格对信息反应更加迅速,市场有效性得到显著提高;陈海强和范云菲(2015)[7]和Sharif et al.(2013)[4]通过对比融资融券标的股在融资融券前后收盘价、日收益波动率及换手率等指标,证明了融资融券制度能有效降低融资融券标的个股的波动率;Werner et al.(2011)[5]、Boehmer(2013)[1]、方立兵和肖斌卿(2015)[10]及许红伟和陈欣(2012)[17]的研究证明了融资融券等卖空制度对股票的定价效率具有影响,但在影响程度上不同文献的结论存在明显的分歧。在研究“沪港通”对股票市场效率的影响方面,徐晓光等(2015)[16]从市场融合角度采用时变SJC-Couple方法分析了“沪港通”的制度效率,其结论认为“沪港通”实施后沪港两市的相关性结构发生变化,市场的融合程度增强,市场同步上涨概率大于市场同步下降概率;刘荣茂和刘恒昕(2015)[12]的结论证明了“沪港通”对沪市股票市场的有效性产生了积极的影响,沪市股票市场的长期记忆性与短期记忆性在“沪港通”之后均显著下降;杨瑞杰和张向丽(2015)[19]则从波动溢出效应视角论证了“沪港通”对大陆股票市场信息溢出的积极影响。另外,很多学者研究了股指期货制度对股票市场效率的影响,陈海强和张传海(2015)[8]从跳跃风险角度分析了股指期货交易对股市的影响,其结论认为股指期货交易会减少股票市场大跳风险但会增加小跳风险,股指期货推出对于股票市场跳跃风险的影响具有双刃剑的作用,我国股指期货功能有待健全;许红伟和吴冲锋(2015)[18]通过构建联立方程模型实证了股指期货未能改善我国股票市场质量,并造成了股票市场日间流动性和日内波动性恶化;而郦金梁等(2012)[11]与Chen (2013)[2]的研究结论则认为引入股指期货制度显著降低了中国股票市场的波动性,并且股票市场的流动性和价格发现能力也得到提升。

梳理上述文献可知,在研究思路上,这些文献均为从某个角度出发通过不同的指标体系考察交易制度创新对资本市场效率的影响,其研究结论都表明制度创新必然对资本市场的运行效率造成影响,但从不同的研究角度出发得到的研究结论却不尽相同,甚至相反。上述文献给本文研究夜盘交易提供了重要的启示:第一,夜盘交易作为期货市场一项重要的制度创新,其必定会对期货市场的效率形成重要影响;第二,资本市场效率的内涵十分丰富,根据度量角度的不同,效率度量指标也千差万别,进而文章结论也存在巨大差异,针对期货市场效率的特点有针对性地选择效率指标体系对本文研究结论的科学性有重要意义。

夜盘交易作为推动国内期货市场与国际市场接轨的一项重要交易制度创新,虽已有大量财经报道认为其对加快我国期货市场的国际化进程及提升国际定价影响力具有积极意义,但目前学术界却甚少从定量分析角度研究夜盘交易制度对期货市场效率所造成的影响。由此,实证考察夜盘交易启动迄今对期货市场运行效率的影响具有非常重要的意义。基于此,本文选择SHFE交易较活跃的铝期货为研究对象,根据陈蓉和郑振龙(2008)[9]和欧阳日辉(2005)[13]对期货市场运行效率指标的评价研究,构建一个由流动性、定价效率及信息效率组成的期货市场效率评价体系,深入分析夜盘交易制度对期货市场效率的影响。

二、研究假设

期货市场信息效率是指期货价格能够及时充分吸收并反映所有会对期货价格造成影响的信息的能力。由于现实经济活动中的信息均不能完全披露和传递,解决信息不完全与信息不对称问题成为了信息效率提升的关键。改进因信息不完全而弱化的信息效率,关键在于完全信息的产生与收集;而解决因信息不对称而弱化的信息效率的重点是要通过优化信号传递和表达的合同设计,以消除逆向选择和道德风险(欧阳日辉,2005)[13]。夜盘交易虽不能缓解信息不完全,但却能有效优化信息在国内期货市场的传递和表达。在欧美市场交易时段开市的夜盘,为国内期货市场投资者提供了一个有效的信息表达机制,当期货市场面对来自国际市场的信息冲击时,投资者能够及时地通过夜盘交易对新信息做出反应,避免了由于市场交易时间差异而造成的信息传递障碍。由此,提出以下假设:

假设1:夜盘交易能够有效提升期货市场的信息效率。

期货市场的流动性是考察期货市场是否成熟的重要指标,其主要指期货合约价格在没有发生大幅波动的情况下,交易双方能按自身意愿迅速成交的能力。交易制度的变革会对资本市场流动性产生影响,宽松的交易制度创新有助于降低投资者的交易成本,从而有利于提高整个市场的流动性水平(徐辉等,2007)[15];其次,交易制度变革、市场信息不对称程度及市场流动性存在密切联系,若交易制度的变革使得市场信息部不对称程度下降,则会提升市场的活跃程度,提高流动性(才静涵和夏乐,2011)[6]。对投资者来说,增加在欧美市场交易时段开市的夜盘,一方面能为套期保值者提供更灵活的交易选择,也有利于投资者进内外盘、行板块间的套利交易,提高期货市场的活跃程度,另一方面,投资者可以根据定价有关的国际信息在夜盘做出迅速的反应,提高定价信息在国内期货市场的扩散与吸收速度,缓解期货市场的信息不对称,从而提高流动性。因此,提出以下假设:

假设2:夜盘交易的开展将显著提升期货市场的流动性。

期货市场定价效率是指期货价格对供给和需求变化信息的应变速度,以及期货价格引导现货价格走势,在价格发现过程中发挥主要作用的能力(陈蓉和郑振龙,2008)[9]。期货价格的连续性具有重要影响,若期货价格经常出现不连续波动,则会导致期货市场价格发现延迟(曾长虹,2004)[20],从而削弱期货市场定价效率;另外,期货市场的流动性与定价效率紧密相关,改善期货市场的流动性,必将提高市场的竞争能力及交易信息的有效传播,从而提高定价效率(欧阳日辉,2005)[13]。对期货市场来说,夜盘交易能有效促进国内外市场价格及时联动,使国内期货品种内外盘的联系更为紧密,在面对国际市场突发的异常波动时,投资者能以最快速度做出反应,减少因为时间差异而造成的价格调控缺口,避免期货(特别是金融属性较强的期货)价格跳空,防止期货价格在下一个交易日出现较为剧烈的波动风险,提升国内期货价格的连续性及市场流动性,强化期货市场的价格发现功能。由此,提出以下假设:

假设3:夜盘交易的开展有利于期货市场定价效率的提升。

研究方法

一、流动性分析

Kyle等(1985)[3]为分析证券市场的交易行为对证券价格造成的影响程度,提出了一个把证券成交量与价格结合起来衡量证券市场流动性的市场深度模型,模型的表达如下∶

在式(1)中,P(v)表示证券价格,v为该证券的成交量,γ表示证券的真实价值,η为证券价格对成交量的程度,D用于度量该证券市场的深度,市场深度越大,表明证券价格对市场交易带来的冲击的抵抗力越大,证券市场的流动性也越好。从式(1)出发,可以推导出许多以市场成交量和价格综合起来衡量市场流动性的流动性比率,例如Martin,Amivest和Hui-Heubel等流动性比率。由于Hui-Heubel流动性比率反映了金融资产的流动市值及市场成交情况,用其衡量期货市场的流动性较为合理,因而,本文采用Hui-Heubel流动性比率来测算铝期货市场的流动性比率。该指标的表达式如式(2)所示:

式(2)中,Pt表示t期期货价格,Pt-1表示t-1期起火价格,Vn表示从t-1期到t期期货市场的成交量,Nt表示t期期货市场的持仓总量。其中,Vn/Nt可以表示期货市场的换手率,而ln(Pt)-ln(Pt-1)为期货市场的对数收益率。观察式(2)可知,当换手率一定,期货价格价差越大时,该指标越大,市场流动性越低;当价格波动一定,换手率越高,市场交易越活跃,该指标越小,市场流动性越强。

二、市场信息效率检验

重标极差分析法(R/S分析法)是由水文专家Hurst提出的一种时间序列分析法,目前已被大量的经济学家用于对经济时间序列的长期记忆性的研究,其基本思路是:将所分析的时间序列Yt,分成m个长度为n的等长区间,第a个子区间(α=1,2, …m)内第t个元素的累计离差Yt,a可表述为∶

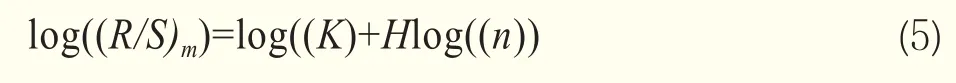

由于样本区间长度m可变,取不同的样本区间长度会得到不同的R/S,跟据Hurst的结论,可将m与R/S的关系变述为:(R/S)m=KmH,其中K为常数,H为即为Hurst指数。对该关系式两边取对数后进行最小二乘分析可得:

根据式(5)所计算的H值可判断yt是否为随机游走过程:当H=0.5时,表明时间序列yt可以用随机游走来描述;当0.5<H≤1时,说明yt是一个具有长期记忆的时间序列,其遵循一个有偏的随机游走过程,H值越大,yt保持原有趋势的惯性越大;当0≤H<0.5时,表明yt呈现一个均值回复过程,即如果yt此刻上升(下降),则下一个很大可能下降(上升),H值越小,其改变原有趋势的可能性则越大。

三、定价效率检验

根据陈蓉和郑振龙(2008)[16],本文在数据协整的基础上构建向量误差修正模型(VECM),分析期现货市场在长期和短期的均衡关系及其领先-滞后关系,并在VECM的基础上构建共同因子模型,计算期现货市场对价格发现的贡献度来分析深入期货市场的定价效率。

1. 向量误差修正模型(VECM)

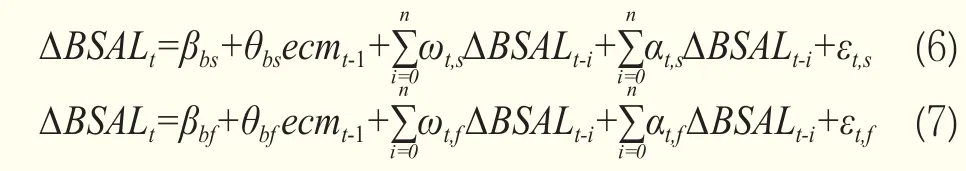

向量误差修正模型同时综合了变量在长期和短期的相互影响效应,能够有效刻画变量间的长短期关系,其建模的前提是用于建模的时间序列存在协整关系。本文在数据协整的基础上对夜盘交易前期现货市场时间序列建立如下VECM。

式(6)和(7)的含义为:ecmt-1为误差修正项,反应前一期期现货价格偏离长期均衡关系的程度,θbs和θbf为误差修正项系数,分别表示现货和期货市场偏离长期均衡的调整力度和调整方向。ecmt-1为对存在协整关系的期现货价格BSAL和BFAL进行线性回归后得到的残差项。根据VECM的估计结果,如果θbs显著不为零,则认为夜盘交易前从长期看铝期货对铝现货具有格兰杰因果关系,如果θbf显著不为零,则认为夜盘交易前从长期看铝现货对铝期货具有格兰杰因果关系。αt,f的系数如果中有一个显著不为零,则认为夜盘交易前铝现货对铝期货在短期具有格兰杰因果关系,如果ωt,s有一个显著不为零,则认为夜盘交易前铝期货对现货在短期具有格兰杰因果关系。如果上述的所有系数均显著,则认为夜盘交易前铝现货和铝期货在长期和短期具有双向的因果关系。ωt,s显著不为零的系数表明期货领先于现货,αt,f显著不为零的系表明现货领先于期货。

同理,可建立夜盘交易后铝期现货市场之间的响亮误差修正模型。

2. 共同因子模型

为了更加准确地比较夜盘交易开展先后铝期货市场的定价效率变化情况,本文选择通过共同因子模型,从数量上精确刻画夜盘交易前后铝期货市场在价格发现过程的贡献程度变化情况。

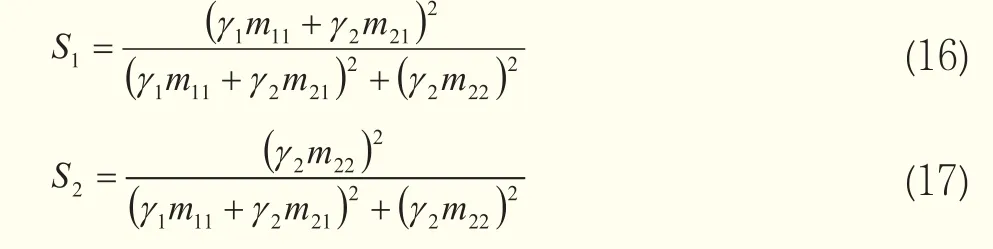

共同因子模型由PT模型和IS模型两部分组成。PT模型主要通过刻画系统的误差修正过程来刻画价格发现,并通过误差修正系数来衡量各个市场对共同因子的贡献程度。以夜盘交易开展前率期现货市场为例,建立PT模型的主要过程为:BSALt和BFALt为夜盘交易前铝现货价格和期货价格,Cbt为共同因子,(γbs,γbf)为共同因子系数向量,由于现货价格和期货价格有一个共同的变动趋势,因而可以将BSALt和BFALt分解成两部分,一部分为期现货市场的共同有效价格Cbt,即共同因子,Cbt可代表期现货价格的共同变化趋势,为两市场的共同有效信息永久融入价格中的成分,另一部分为期现货市场的噪声εbf和εbs,表示两个市场中各自的特定变化,能使两个市场中的噪声信息暂时地融入价格中的成分。即有:

另外,PT模型定义(γbs,γbf)与误差修正系数向量正交,并且γbs+γbf=1,则夜盘交易前铝期现货市场的共同因子权重Sbs,Sbf分别为:

同理,可得夜盘交易后铝期现货市场的共同因子权重。

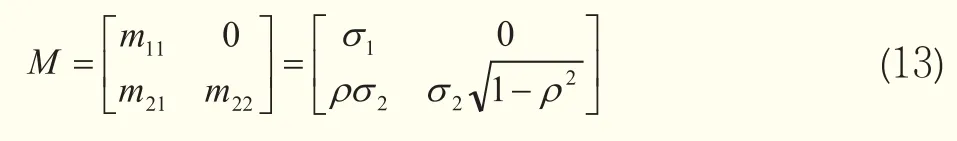

IS模型主要通过衡量每个市场对共同因子新信息方差的相对贡献程度来确定不同市场的对市场新信息的贡献,建立IS模型的具体过程为:设σi表示VEC中i(i=1,2)市场的随机扰动项标准差,ρ为VEC中两个市场随机扰动项的相关系数,则:

因而,当新信息之间不存在相关性时,现货市场和期货市场的新信息份额Ss和Sf分别为:

当新信息之间存在相关时,两个市场的新信息份额分别为:

因为乔里斯基因子分解对排在第一的市场赋予了较大信息份额,所以通过改变模型中变量在乔里斯基分解中的排序可得到不同变量信息份额的上下限,当该作为第一(二)市场时所计算出来的信息份额为该市场信息份额的上(下)限。并且随着市场间新信息方差的相关程度增强,模型所计算的信息份额的上(下)限会越大(小)。一般认为可将上下限的均值作为各个市场的准确信息份额,故本文将夜盘交易前铝期现货市场的上下限均值作为其市场的信息份额。

数据来源与实证分析

一、数据来源

SHFE铝期货于2013年12月20日正式开展夜盘交易,为比较夜盘交易前后期货市场效率的变化情况,本文研究选取的时间跨度为2012年6月1日~2015年6月30日,其中2012年6月1日~2013年12月19日代表夜盘交易前的研究区间,2013年12月21日~2015年6月30日代表夜盘交易后的研究区间,以SHFE铝期货收盘价格代表期货价格,以长江有色金属全国铝现货均价代表现货价格,期货价格数据来自SHFE官网,现货价格数据来自Wind资讯。

相对于现货价格的连续性,由于期货合约存在一定的存续期,期货合约到达交割期后将不复存在,因而期货价格不具备连续性的特点。为得到连续的期货价格,本文对2015年1~6月市场上正在交易的铝期货合约成交量进行了统计,发现距离交割月前两个月的期货合约交易最为活跃,因而本文选取距离交割月还剩两个月的期货合约的收盘价为当月期货价格。除去期现货交易时间不一致的交易数据后,夜盘交易前后研究阶段得到的交易数据分别为376组和371组。

二、描述性统计

表1列示夜盘交易前后两阶段期货价格和现货价格的描述性统计结果,AFAL与ASAL分别表示夜盘交易后研究阶段期货价格和现货价格,BFAL与BSAL分别表示夜盘交易前研究阶段的期货价格和现货价格。

可以看到,夜盘交易前后期货价格和现货价格序列均不服从正态分布,但在夜盘交易前期现货价格序列均呈现平顶峰度状态,夜盘交易后期现货价格序列呈现出尖峰厚尾的特征。观察夜盘交易前后期货价格的标准差可以发现,AFAL的标准差明显低于BFAL,说明夜盘交易后铝期货价格的波动变缓。利用ADF单位根检验对AFAL,ASAL,BFAL,BSAL进行序列平稳性检验,发现它们均为I(1)序列。

三、夜盘交易前后铝期货市场流动性比较

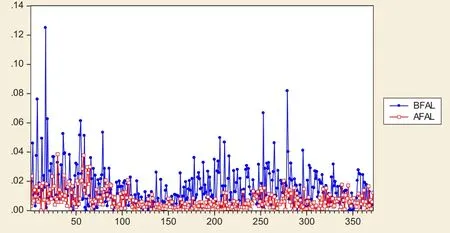

图1所示的是在夜盘交易推出后,根据式(2)所计算的铝期货市场的流动性变化情况。根据式(2),L值越大,说明市场的流动性越低,由此可知,在夜盘交易启动后,价格波动幅度缩小,换手率明显提升,铝期货市场的流动性显著提高。

表1 描述性统计结果

图1 夜盘交易前后铝期货流动性对比

四、夜盘交易前后铝期货市场信息效率比较

运用R/S分析法在Matlab中对夜盘交易前后铝期货价格时间序列的长期记忆性进行分析,结果如表2所示。

夜盘交易前后铝期货价格时间序列的Hurst指数取值均大于0.5,这说明铝期货价格存在明显的长期记忆性特征,如果铝期货在前一个交易日是上涨(下跌)的,则其在下一个交易日将具有明显的上涨(下跌)趋势。另外,夜盘交易前后铝期货市场的关联尺度均不等于零,这说明铝期货价格波动一直存在显著的关联性,期货价格的波动在一定程度上受到历史信息的影响。对投资者而言,充分掌握对定价有关的历史信息将有可能帮助其从中获利。

对比BFAL与AFAL的Hurst指数及关联尺度发现,夜盘交易的开展,使得铝期货价格的长期记忆性明显下降,其价格波动的关联性也明显降低,铝期货价格时间序列在夜盘交易开展后更加倾向于随机游走,历史信息对铝期货价格的影响明显变小。这说明了夜盘交易使得对期货定价存在影响的信息得到了及时的表达,信息不对称现象得到了明显的改善,期货市场的信息效率在夜盘交易后得到了明显的提升。

五、夜盘交易前后铝期货市场定价效率比较

1. 向量误差修正模型分析

表2 R/S分析法实证结论

为对比铝期货市场在夜盘交易前后的定价效率变化情况,使用夜盘交易前后铝期现货市场的交易数据建立误差修正模型。

在建立VECM前先对数据使用EG两步法对BFAL与BSAL,AFAL与ASAL之间是协整关系进行检验,主要做法是:先对BFAL与BSAL,AFAL与ASAL序列进行最小二乘回归,提取回归方程的残差序列,再对残差序列的稳定性进行检验。检验结果发现,两个残差序列均为平稳时间序列,说明BFAL与BSAL,AFAL与ASAL之间存在协整关系。然后建立VECM模型,模型的拟合型结果如表3、表4所示。

从表3可以发现,夜盘交易前铝期货市场和铝现货市场的长短期格兰杰因果关系和领先-滞后关系如下:从长期来看,D(BFAL)方程的误差修正系数显著不为零,而D(BSAL)方程的误差修正系数显著为零。在夜盘交易前,铝现货市场在长期对铝期货市场具有格兰杰关系,但铝期货市场在长期对铝现货市场不具有格兰杰原因。这说明夜盘交易前铝期货市场和现货市场之间名没有形成一个稳定的均衡价格体系。从短期来分析铝期现货的领先-滞后关系发现,铝现货领先铝期货2个工作日,而铝期货领先铝现货1个工作日,铝现货在价格发现中发挥主要作用。

分析表4可知,从长期来看,铝期货市场与铝现货市场之间都存在显著的双向格兰杰原因,从误差修正系数的数值来看,两者的正负相同绝对值大致相等,说明在系统偏离均衡时,铝期现货市场对系统失衡的调整程度和调整方向都是相同的,当市场价格偏离系统的均衡价格时,两者会相互影响使得现时逐步像均衡价格收敛。这也进一步说明了铝期货市场是一个定价机制相对完善的市场。从短期来看,铝现货领先铝期货2个工作日,铝期货领先铝现货1个工作日,铝现货在短期中仍然占据主导地位。

通过对比可以发现,夜盘交易推出后,虽然在短期铝现货市场对于铝期货市场仍然具有领先关系,但在长期,铝期货市场对现货市场具有格兰杰关系,铝期货价格的变动能够对铝现货价格体系产生显著影响。因而,夜盘交易后,铝期货市场的定价效率得到提高。

2. 共同因子模型分析

采用本文介绍的共同因子模型来测算夜盘交易前后铝期现货市场在价格发现过程中的贡献程度,结果如表5和表6所示。可以看到,无论夜盘交易前还是夜盘交易后,铝现货市场均在价格发现过程中发挥主导作用。但是,夜盘交易推出后,铝期货市场对价格发现的贡献度明显提高,铝期货市场的共同因子权重由夜盘交易前的7.60%提高到了夜盘交易后的41.44%,其信息份额均值也从夜盘交易前的21.55%提升到了42.55%,提升幅度十分明显。因而,夜盘交易的推出对铝期货市场提升其在价格发现过程中的地位产生了显著的作用。

六、实证结果分析与解释

上文实证结论显示,夜盘交易的开展对以铝期货为代表的期货市场效率的提升具有重要推动作用,期货市场的流动性、信息效率及定价效率这三个重要的效率指标在夜盘交易后均得到明显的改善。本文认为,这主要缘于以下三个原因:

表5 夜盘交易前共同因子模型估计结果

表6 夜盘交易后共同因子模型估计结果

第一,夜盘交易的启动扩大了国内期货市场交易间段所覆盖的时区,使与国内期货品种定价相关的信息得到迅速表达。目前,多数大宗商品的定价中心均不在中国,国内大宗商品的价格受国际价格波动的影响十分明显。国内期货市场从21∶ 00开始、持续时间长达四到五个小时的夜盘使得国内开展夜盘交易的期货品种的交易时间基本上覆盖了东京、纽约及伦敦等全球多数大宗商品定价中心的交易时区,这对期货(特别是金融属性较强的期货)市场投资者根据来自国际市场的定价信息及时做出反应具有重要意义。

第二,夜盘交易的开展使国内期货市场的价格跳空现象得到缓解,价格连续性增强,期货市场价格发现功能得到有效提升。夜盘交易开展前由于国内期货市场交易时段与纽约、伦敦等国际定价中心交易时间的错配所导致的盘后价格跳空一直是影响我国期货市场价格连续性的重要因素,夜盘交易的启动有效减少了因时间差异而造成的价格跳空缺口,面对国际市场突发的剧烈波动时,国内投资者可以通过夜盘交易第一时间作出反应,避免了国内期货价格在下一个交易日出现过度剧烈反应,增强了国内期货价格的连续性,使得期货市场的价格发现功能明显提升。

第三,在我国期货市场尚未完全对外开放的现实下,通过与国际期货市场交易时段接轨,能使国内期货市场的价格充分反映国际因素,提升国内相关大宗商品价格的影响力,这对于吸引国内的外盘投资者回归国内期货市场,增强国内期货市场的活跃程度、提升期货市场的流动性具有重要的推动作用。

稳健性检验

为保证本文实证分析部分的所有结论仅由于2013年12月20日开展夜盘交易这一事件而发生的,本文利用移动式Chow结构转变检验,分析夜盘交易前后的四个变量研究期内是否存在结构突变点。主要做法是:先对变量进行自相关分析,根据ACF和PACF的数值走势确定ARMA模型的滞后期,并从每个变量的第20个值作为检验起点进行检验,检验点间的间距约为样本数的5%,故每个变量均选取了18个点作为待检验点,检验结果如表7所示。

表7 Chow检验结果

可以看出,所有变量都接受了不存在结构突变点的原假设,说明本文所分析的四个变量的在各自的研究期内都不存在结构突变点,这些研究期内所计算的所有指标的变动均能够有效地反映夜盘交易的开展对铝期货市场效率的影响。

结论与政策建议

在铝期货市场开展夜盘交易是加快我国期货市场与国际期货市场接轨的重要举措,其主要目的是提高我国期货市场的国际定价能力与国际影响力。本文从市场流动性、信息效率和定价效率角度分析了夜盘交易前后铝期货市场的效率变化情况,得到以下结论:(1)夜盘交易启动后,铝期货价格波动幅度变小,期货交易的换手率显著提升,铝期货市场的流动性明显提高;(2)R/S分析结论显示,夜盘交易的开展明显削弱了铝期货价格的长期记忆性,历史信息对铝期货价格的影响亦明显变小,铝期货市场信息效率在夜盘交易后明显提高;(3)VECM模型及共同因子模型的实证结果显示,夜盘交易后,铝期货价格在长期对铝现货价格的引导作用显著提升,铝期货市场在价格发现中相对现货市场所发挥的贡献也明显扩大,铝期货市场的定价效率得到了有效提升。

结合上述分析结论,本文进一步提出以下建议:

(1)优化夜盘交易时间段,进一步增强我国期货市场的国际影响力。目前国内夜盘交易时段持续时间最长的为21∶ 00~次日2∶ 30,这虽然覆盖了大部分国际市场的交易时段,但仍存在部分时间不能与国际接轨的问题,例如美联储每年8次的议息会议大约均在北京时间3∶ 00左右公布会议结果,国际市场在非交易时段发布重要数据会极有可能使期货市场下一个交易日出现价格跳空。

(2)加快国内期货市场国际化进程,进一步增强国内期货市场的活跃程度。活跃的市场交易对一个市场的发展是不可或缺的。当局应加快对境外经纪机构和境外交易者参与国内期货交易的立法进程,吸引国际投资者参与国内期货交易,以此提升国内期货市场的国际影响力与提高国内市场的活跃程度。