“沙特阿拉伯2030愿景”下的中沙油气合作展望

2016-11-15任重远邵江华

任重远,邵江华

( 1.中国石油集团经济技术研究院;2.中国石油天然气集团公司办公厅 )

“沙特阿拉伯2030愿景”下的中沙油气合作展望

任重远1,邵江华2

( 1.中国石油集团经济技术研究院;2.中国石油天然气集团公司办公厅 )

“沙特阿拉伯2030愿景”明确了沙特经济多元化的发展目标,其对外合作的意愿强烈,油气全产业链合作机遇凸显。近年来中沙油气合作快速发展,在原油贸易、炼油化工、天然气勘探、工程建设服务等领域均有合作。未来,在“沙特2030愿景”的推动下,两国在原油贸易、天然气勘探、炼油化工、工程技术服务、装备制造等方面合作空间将更加广阔。

沙特;沙特2030愿景;多元化;中沙油气合作

2016年4月,沙特阿拉伯王国(简称沙特)副王储萨勒曼正式发布了“沙特阿拉伯2030愿景”(Saudi Arabia's Vision 2030,以下简称为“愿景”或“沙特2030愿景”)战略计划,为沙特确定了“阿拉伯与伊斯兰世界心脏”、“全球性投资强国”、“亚欧非枢纽”三大愿景,提出了社会、经济、国家建设三大主题,强调要实现“社会欣欣向荣、经济繁荣兴旺、国家理想远大”的宏伟目标,明确了未来15年在经济、政治、军事、社会等方面的发展方向。“愿景”提出,通过改善商业环境、支持中小企业发展、国家投资、发展非石油产业、发展私营企业等途径,实现沙特经济战略转型,由单纯依靠石油出口向经济多元化发展,这将对沙特油气行业及其对外合作产生重大影响。

1 “2030愿景”对沙特油气行业的影响

沙特作为全球最大的原油生产国和出口国,其经济改革与石油行业密不可分,虽然“沙特2030愿景”中与油气行业直接相关的内容并不多,但对沙特油气行业的影响较大。主要体现在以下几个方面。

1.1沙特阿美的战略转型

“沙特2030愿景”提出,沙特阿拉伯国家石油公司(SaudiAramco,简称沙特阿美)要实行战略转型,从石油生产商向多业态的全球工业集团转变,打造成多个行业的领先企业。近年来,沙特阿美将自身定位为综合性能源公司。未来,天然气、炼油化工、技术装备、新能源等都是沙特阿美的发展方向,石油在其业务结构中的占比将逐步降低。

沙特阿美要在国内或海外资本市场上市。沙特副王储萨勒曼掌权后,力推沙特阿美改革,计划逐步让沙特阿美与沙特石油部脱离,并将部分业务上市。由于油价持续处于低位,沙特财政赤字规模扩大,外汇储备大幅下降,更加速了沙特阿美的上市进程。未来,沙特阿美从下游业务开始逐步上市的可能性很大。

1.2石油产能和出口总体保持稳定

“沙特2030愿景”指出,要提高“非油产业”发展水平。到2030年,将非油外贸出口占比从16%提升至50%,政府非油财政收入将从目前的1630亿里亚尔提高至1万亿里亚尔。

沙特所谓的“非油产业”指的是除原油生产和出口以外的其他所有产业,包括炼化等石油中下游产业。根据2030年发展目标,沙特的原油出口收入将维持在1万亿里亚尔左右,这与油价暴跌前的沙特原油出口收入相差不大,2014年沙特原油出口收入为9309亿里亚尔。未来15年沙特不会轻易扩张产能、提高原油产量和出口量,原油产能将长期维持在1250万桶/日左右,原油出口量总体保持稳定。石油作为沙特经济支柱的地位不会改变,50%的财政收入仍将来自原油出口,政府需要依赖石油收入向民众提供福利,创造就业,稳定政局,并为其他领域发展提供经济基础。

1.3天然气产量翻番

“沙特2030愿景”明确提出要实现天然气产量翻番,建设覆盖全国的天然气输送网。2015年,沙特天然气产量超过1000亿立方米,居全球第8位,中东地区第3位。但与巨大的天然气储量和资源量相比,产量提升空间巨大。基础设施不完善是制约沙特天然气生产的重要因素之一。未来沙特将致力于完善国内天然气设施,提高天然气开发利用水平,增加天然气在国内一次能源消费中的比例,减少电力行业的石油燃烧,使更多石油用于出口。预计2030年,沙特的天然气产量可达2300亿立方米。

1.4重点发展炼油化工产业

“沙特2030愿景”提出新建能源城,并利用其上游优势,扩大全产业链布局。在低油价下,沙特将更加注重下游高附加值产业发展。目前沙特阿美只是全球第4大炼油商,排在埃克森美孚、壳牌和中国石化之后。沙特阿美2013年提出下游发展规划,未来几年要将其在全球的炼油能力扩大一倍至800万桶/日,在2020年前后成为全球最大的炼油商。石化方面,沙特阿美致力于建设多个石化综合体,提高产能,完善产品结构,不断加大石化领域投资,使沙特成为全球第3大石化产品生产国。

1.5推动油气行业特别是技术服务和装备制造本地化

“沙特2030愿景”提出继续实现油气行业的本地化,特别是工业装备制造本地化。沙特政府计划提高沙特阿美在本国采购商品和服务的比例,并鼓励石油工程技术服务公司在沙特生产设备,以提供就业,推动沙特油服行业发展,到2030年,使沙特油气行业本地化水平从40%提升至75%。沙特“本地总价值提升计划(IKTVA)”提出,2020年将沙特阿美采购商品和服务本地化的占比提升至70%,并将沙特本地商品出口比例提升至30%,将公共和私人领域本地化采购比例提升至50%。未来,在沙特本地合资组建技术服务和装备制造公司是发展趋势。

1.6发展可再生能源不会对油气地位产生冲击

“沙特2030愿景”表示,将推动可再生能源发展,实现可再生能源发电950万千瓦的初步目标,但尚未出台任何具有法律效力的可再生能源发展法案。即使实现这一目标,可再生能源也仅占沙特电力消费的5%,未来石油和天然气仍是沙特发电的主要燃料。

2 中沙油气合作现状

当前,中沙油气合作包括石油贸易、炼化、天然气勘探和工程技术服务4个方面,共有6个合作项目(见图1)以及5000万吨/年的原油贸易量。

2.1油气合作以石油贸易为主

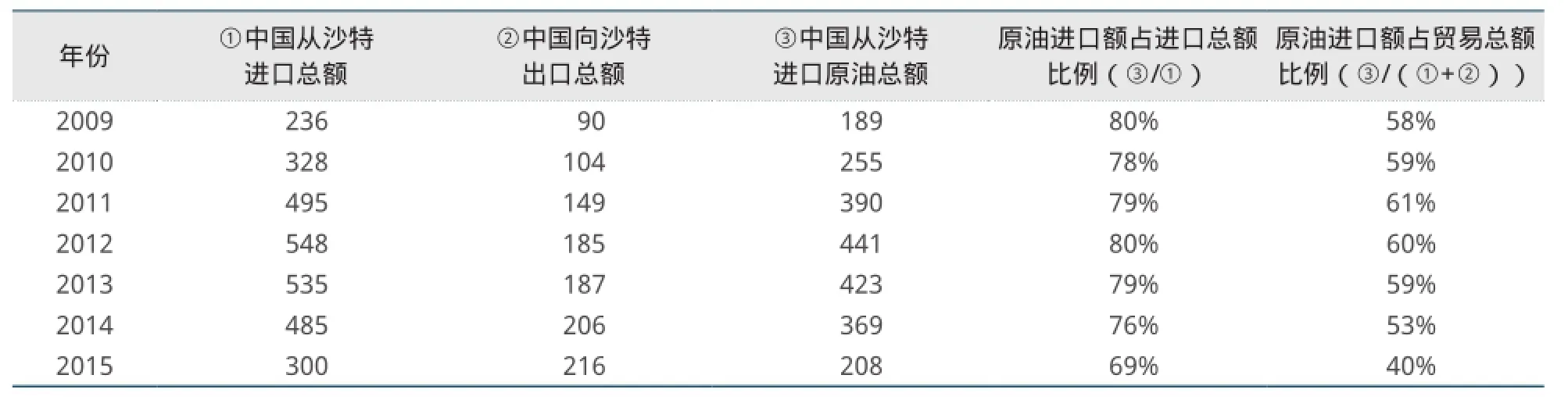

近年来,中国从沙特进口的原油量占中国从沙特进口商品总量的70%~80%,占中沙贸易总量的40%~60%(见表1)。

图1 中沙油气合作历程

中国是沙特主要的原油贸易国。近年来,中国从沙特进口原油已突破5000万吨/年,占沙特原油出口总量的1/7(见表2)。

2.2炼化合作向深度和广度发展

当前,中国与沙特共有3个已投产的炼化合作项目。其中,规模最大的是延布炼厂,由中国石化与沙特阿美合资建设。延布炼厂是中国石化在海外的第一个炼厂项目,也是中国石油企业在海外的第一个高端炼厂项目,拥有世界领先的炼化设备,生产的汽柴油质量水平可达到美国和欧Ⅴ标准,产品主要面向欧美市场。沙特阿美还与中国石化在中国福建合资建设了福建炼厂。此外,沙比克(SABIC)与中国石化在天津合资建设了炼化一体化项目(见表3)。

2.3其他油气合作项目

除炼化项目外,中国与沙特还有3个油气合作项目,分别为:沙特B区块的天然气勘探项目、中石化森美在中国福建的成品油销售项目以及中国石油管道局中标的拉斯坦努拉管道项目。

表1 中沙贸易情况单位:亿美元

表2 中沙原油贸易统计单位:亿美元

表3 中沙炼化合作项目

2004年3月,中国石化与沙特石油与矿产资源部签订位于沙特南部鲁卜哈利沙漠北部B区的天然气勘探开发合同,区块面积3.88万平方千米,初期投资达3亿美元。截至2015年底,累计投资近5亿美元,目前未获得有价值的商业发现。

中石化森美(福建)石油有限公司由中国石油化工股份有限公司、埃克森美孚中国石化有限公司、沙特阿美中国有限公司按55%、22.5%、22.5%的股比投资设立,注册资本金18.4亿元,是中国境内第一家整体合资的省级成品油销售企业,于2007年3月28日注册成立,同年7月24日正式投入商业运营,目前是中国福建省最大的成品油销售企业。

2016年7月,中国石油管道局成功中标沙特拉斯坦努拉管道项目,新建24~48英寸各类口径陆上管道250千米,合同额3.3亿美元。

3 中沙油气合作展望

在当前“一带一路”合作不断推进的大背景下,沙特作为中东的地区大国和石油大国,在中国能源外交中的地位显著。2016年1月,习近平主席访问沙特,将两国关系提升为全面战略伙伴关系。两国同意“加强能源政策协调,提高能源合作水平,构建长期稳定的中沙能源战略合作关系”,并将此写进《中华人民共和国和沙特阿拉伯王国关于建立全面战略伙伴关系的联合声明》。中国和沙特作为世界主要的石油进口国和出口国,油气合作是两国外交的主要抓手,未来中沙油气合作机会主要集中在原油贸易、天然气开发利用、炼油化工、工程技术、装备制造等领域。

3.1原油贸易合作:有助于中沙共同维护油市稳定

沙特是世界第一大原油出口国,2015年原油出口量达3.6亿吨,占世界原油出口贸易总量的17.2%。根据沙特规划,未来石油产能总体保持稳定,出口量也将基本保持稳定。根据中国石油集团经济技术研究院预测,预计2020年,沙特原油出口量为3.5亿吨,2030年和2035年均为3.3亿吨。

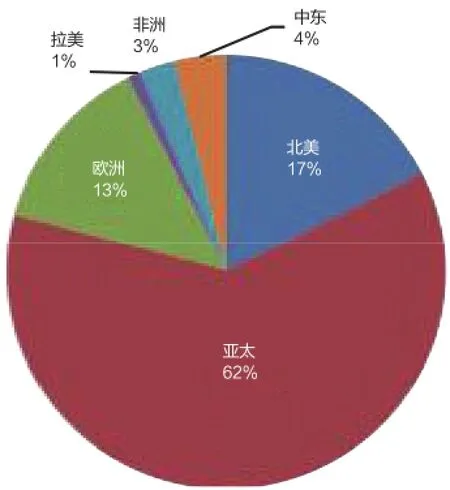

图2 2015年沙特原油出口流向

沙特的原油出口主要流向亚太、北美和欧洲,其中亚太占62%(见图2)。未来,随着美国非常规油气资源的开发以及能源独立战略的实施,其从沙特进口的石油量还将逐步降低,沙特石油出口将更加向亚太市场倾斜。日韩的石油需求已过高峰,呈逐年下降趋势,中国市场已成为沙特最重要的目标市场。近年来中沙原油贸易稳定增长,沙特已成为中国最大的原油进口来源国,并且未来仍有较大发展空间。预计2030年,沙特可供向中国的原油出口量将超过1亿吨。

沙特拥有250万桶/日的原油剩余产能,长期以来一直扮演国际石油市场调节者的角色,通过释放和收缩产能,控制出口量,从而调控市场。但调控成本高,难度大,易对沙特经济发展形成冲击。2014年初,沙特提出各国共同调节石油市场,但没有响应者,沙特随即放弃调控价格,力保市场份额,从而引发本轮低油价。

沙特希望寻求合作者共同调节石油市场。中国作为未来世界最大的油气消费市场,有能力与沙特共同维护石油市场的稳定。通过与沙特的原油贸易,在沙特调节剩余产能的基础上,中国调节剩余消费能力(库存),可共同调控国际石油市场。这将有力地提升中国在世界石油市场中的影响力。

3.2天然气勘探开发合作:沙特有资源、有意愿

据BP世界能源统计,2015年沙特的天然气剩余探明储量为8.3万亿立方米,占世界天然气探明储量184.4万亿立方米的4.5%,居全球第6位,中东地区第3位,储采比78。沙特还拥有丰富的非常规天然气资源,技术可采储量达18万亿立方米。

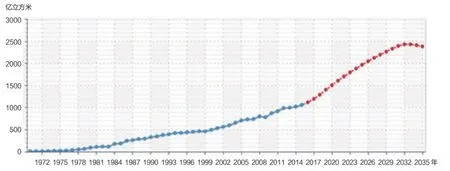

“沙特2030愿景”中提出天然气产量翻番的目标。新任能源部长法利赫(Khalid al-Falih)近期提出,增加天然气在沙特能源结构中的占比,从50%提高到70%。2015年,沙特的天然气产量为1064亿立方米,预计2020年可达1512亿立方米;2030年和2035年分别达到2339亿立方米和2390亿立方米(见图3)。中国石油企业可与沙特阿美以及西方石油公司合作,参与沙特西北的泰布克区海域、东部的南加瓦尔地区和南部的鲁卜哈利沙漠等地区天然气资源的勘探开发。

3.3炼油化工合作:中沙及第三方均有机会

图3 沙特天然气产量预测

“沙特2030愿景”提出,未来沙特要加快经济多元化建设,炼油化工是发展重点。目前,沙特阿美和沙比克在全球运营着多个合资炼化项目。

沙特阿美在沙特国内的炼化合作项目有6个,合作对象均为世界一流的石油石化生产企业,包括埃克森美孚、壳牌、道达尔、中国石化、住友商事、陶氏等,合资炼厂炼油能力合计9600万吨/年。合资化工项目都将于2016年投产。其中拉比格(PetroRabigh)项目二期耗资85亿美元,投产后年产能包括乙烯120万吨、聚乙烯60万吨、苯40万吨、对二甲苯85万吨等;萨达拉石化(Sadara Chemical)项目耗资200亿美元,投产后年产能包括乙烯150万吨、丙烯40万吨、低密度聚乙烯35万吨、MDI 40万吨和TDI 20万吨等。另外,沙特阿美在沙特境外共有6个合资项目或公司,其中4个涉及炼化,主要分布在美国和亚太地区。

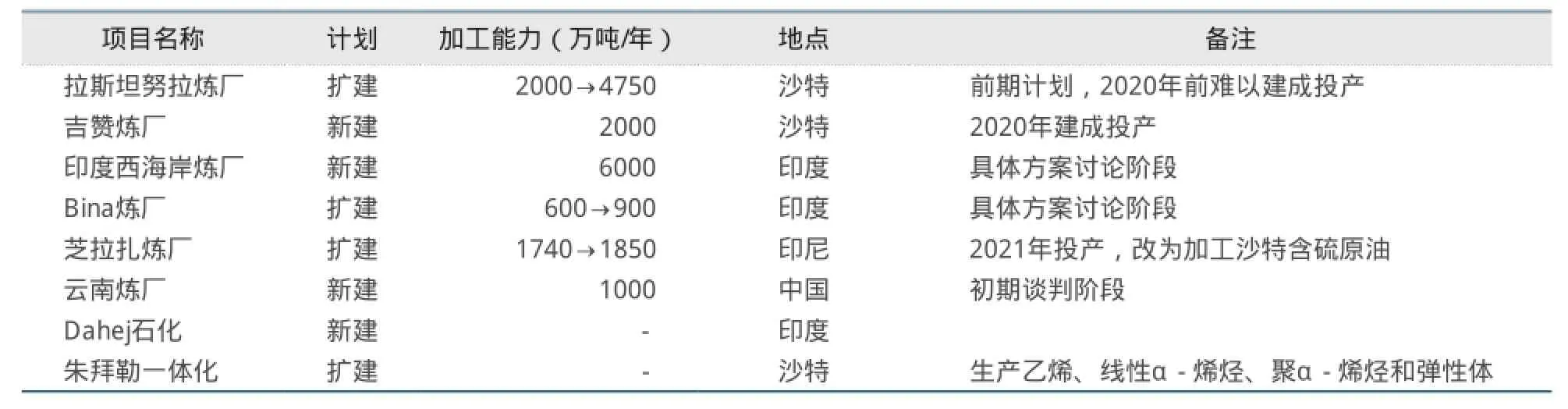

沙特阿美计划未来几年将其炼油能力大幅提高至800万桶/日,超过埃克森美孚,成为全球最大的炼油商。在沙特国内,计划扩建拉斯坦努拉炼厂,新建吉赞炼厂;在海外,计划在印度、印度尼西亚、中国等国家投资新建或扩建炼厂(见表4)。此外,沙特阿美和沙比克还有一些合资化工项目建设计划。

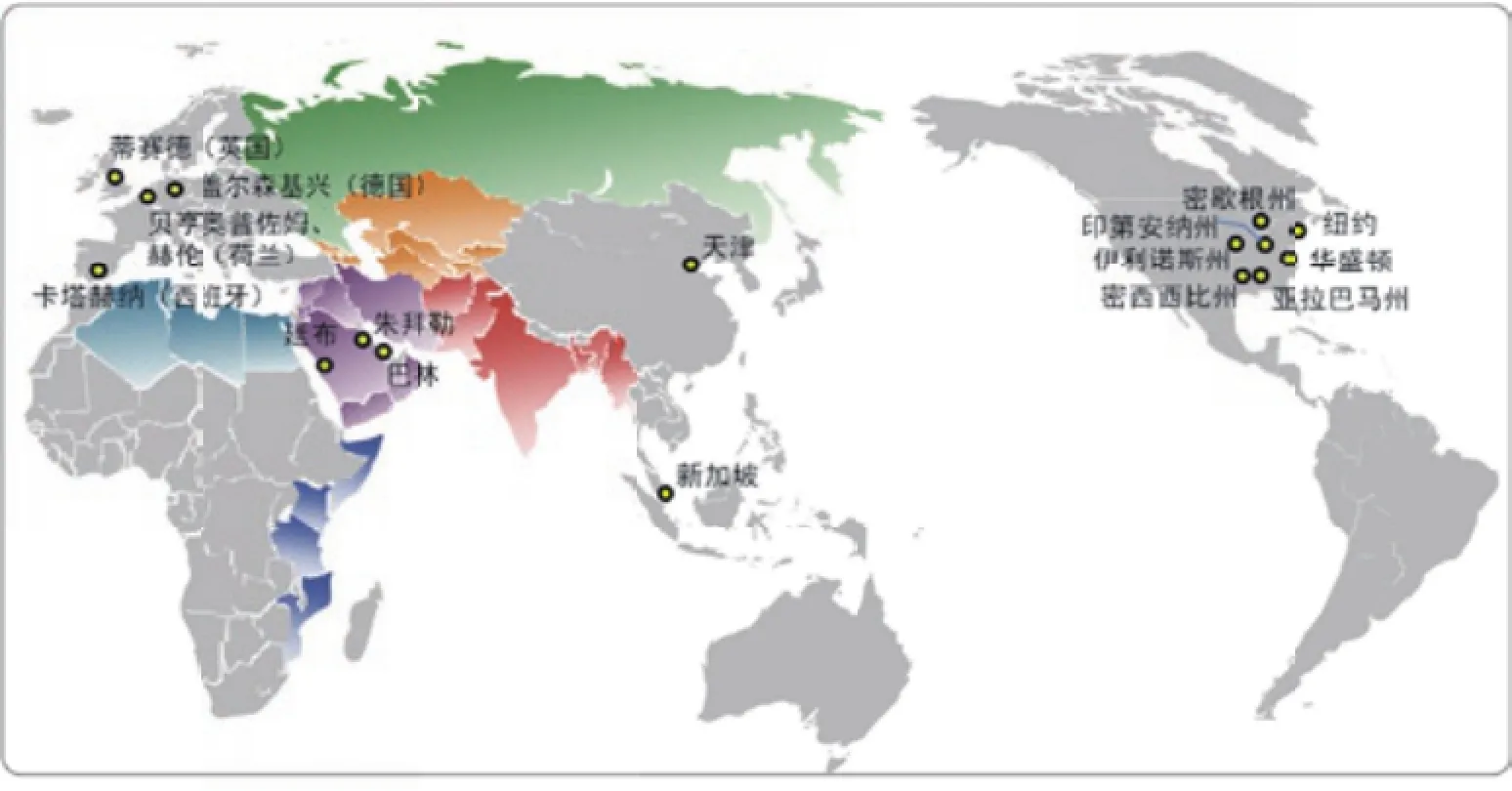

沙比克在全球共有38个化工项目,其中沙特本土21个,海外17个。本土的21个项目中,仅有3个为独资项目,18个为合资项目,合作伙伴既包括埃克森美孚、壳牌等行业巨头,也包括中东、亚太的财团,还有私人投资者。沙比克海外项目主要分布在海湾国家、欧美和亚太地区。其中,海湾国家3个、美国7个、欧洲5个、亚太2个(见图4)。在欧美的项目均为沙比克独资,在海湾国家和亚太的项目均为合资,合作对象主要是当地政府或石油石化企业。

表4 沙特炼化项目合作计划

图4 沙比克全球炼化项目分布

未来,中国石油企业可与沙特阿美以及沙比克在中国、沙特甚至第三国合作建设千万吨级以上炼油、百万吨乙烯的大项目,并配套建设下游化工项目。既有利于提高中国石油企业下游国际化水平,又可以利用沙特原料价格低的优势,冲抵中国-海合会自贸区对中国石化市场带来的负面影响。

3.4工程技术合作:技服市场容量大、标准高

沙特油气工程技术服务市场容量大,在低油价背景下工作量并未减少。2015年,沙特动用钻机数达145台,在各国普遍削减勘探开发投资的大背景下,仍与2014年持平,居全球第5位,仅次于中国、美国、俄罗斯和委内瑞拉;完井数达616口,占石油输出国组织国家完井总数的16%,在全球完井总量大幅下降26%的背景下,沙特完井数较2014年增长78口,增幅达14%。

沙特工程技术服务市场发展多年,属高端成熟市场,形成了世界一流的标准和要求,市场准入和退出体系完善,注重HSE管理。斯伦贝谢、哈里伯顿、贝克休斯等国际一流的工程技术服务商占据了沙特技术服务市场70%以上的份额。在石油公司的高标准、严要求下,沙特本地也有数家优质的工程技术服务承包商。

中国企业进入沙特市场,可以学习先进的标准和管理理念。可借助中国石油管道局中标的拉斯坦努拉管道项目,在沙特工程技术服务市场树立良好形象,为中国的石油技术服务企业进一步进入沙特市场奠定基础。

3.5装备制造合作:本地化政策提供进入条件

沙特物资装备主要依靠外国公司。特殊抽油套管、防喷器、井口采油树、抗酸管、油田化学品,以及大型地面设备等基本由外国公司垄断;钻井添加剂等化学品、牙轮钻头、焊缝钢管、阀门、产油设备、电泵等主要由合资公司提供。

沙特物资装备市场属于高端市场,对进入沙特的物资有严格的供应商认证体系,技术门槛高,附属条件多。例如,沙特对大型设备的后期服务要求高,需要在当地设立维修服务站;油气作业服务商采购钻井耗材,需要在当地建立仓库。虽然许多中国设备已经达到国际认证标准,但由于种种原因,仍被拒之门外。

沙特对当地制造商和供应商有较为明显的倾斜保护政策,对于同类产品,优先考虑当地化生产制造商,并给予至少优于外国供应商10%的价格优惠。沙特鼓励外资在沙特进行本地化生产,提高沙特的生产制造能力,增加就业机会,并在采购上给予政策倾斜。沙特阿美计划提高本地石油物资采购比例,目前该比例为35%,计划未来实现以下目标:钢铁和管材当地化率达到65%,化学品当地化率达到55%,钻井设备当地化率达到80%,阀门和管件当地化率达到75%,泵、压缩机和涡轮机当地化率达到85%,电子器件当地化率达到70%。

中国企业可以通过在沙特成立合资工厂或组装厂,进入沙特物资装备市场。未来,随着中国-海合会自贸区谈判的推进,中国标准有望得到沙特的认可,中国油气设备材料或将通过平等公开竞争进入沙特市场。2015年,沙特阿美公司开始与中国石化谈判合资建立钻机制造厂,为中国石油装备进入沙特创造了有利条件。

[1] Saudi Arabia's Vision 2030[EB/OL]. http://english.alarabiya.net/ en/perspective/features/2016/04/26/Full-text-of-Saudi-Arabia-s-Vision-2030.html.

[2] BP. BP Statistical Review of World Energy[R/OL]. June 2016. https://www.bp.com/content/dam/bp/pdf/energy-economics/ statistical-review-2016/bp-statistical-review-of-world-energy-2016-full-report.pdf.

[3] OPEC Annual Statistical Bulletin 2016[EB/OL]. http://www.opec. org/opec_web/en/publications/202.htm.

[4] Saudi Aramco 2015 Facts & Figures[EB/OL]. http://www. saudiaramco.com/content/dam/Publications/facts-and-figures/FF-2015-SaudiAramco-English.pdf.

[5] Sabic Annual Report 2015[R/OL]. https://www.sabic.com/ americas/en/newsandmediarelations/publications/annualreport-2015.

编辑:王立敏

编审:周勇

The prospect of China-Saudi Arabia oil & gas cooperation under “Saudi Arabia’s Vision 2030”

REN Zhongyuan, SHAO Jianghua

(1.CNPC Economics & Technology Research Institute; 2.CNPC General Office)

“Saudi Arabia’s Vision 2030” has a clear development goal of economic diversity and shows a strong desire to cooperate with foreign companies, which offers a good opportunity in the whole value chain cooperation in oil & gas industry. Meanwhile, Sino-Saudi Arabia oil & gas cooperation has developed by leaps and bounds recently, and covered in various areas including crude oil trades, refining and petrochemicals, natural gas exploration, and engineering & services. It is expected that China and Saudi Arabia will continue to further cooperation in crude oil trade, natural gas exploration, refining and petrochemicals,engineering technical service and equipment manufacturing in the future under “Saudi Arabia’s Vision 2030”.

Saudi Arabia; Saudi Arabia's Vision 2030; diversification; Sino-Saudi oil & gas cooperation

2016-09-30