集团公司处置全资子公司的当期合并报表会计处理案例解析

2016-11-07■/丁静

■/丁 静

集团公司处置全资子公司的当期合并报表会计处理案例解析

■/丁静

本文以审计业务实务中获取的案例为基础,从两种角度切入分析和进行案例数据相关会计处理对照,结果表明两种角度和处理结果达到了异曲同工的效果。第二种会计处理是第一种会计处理的简化形式,掌握一定理论基础的初学者对其更容易理解。

集团公司处置子公司合并报表会计处理勾稽关系

一、问题的引出

随着我国经济体制的不断深入和资本市场的发展,集团企业为了优化股权结构、合理配置资源,凸显竞争优势,剥离子公司的情况越来越多。对这一事项,《企业会计准则33号——合并财务报表》(财会〔2014〕10号)(以下简称“33号准则”)对合并报表的范围有明确的规定如下:(1)第三十三条:母公司在报告期内处置子公司以及业务,编制合并资产负债表时,不应当调整合并资产负债表的期初数;(2)第三十九条:母公司在报告期内处置子公司以及业务,应当将该子公司以及业务期初处置日的收入、费用、利润纳入合并利润表;(3)四十四条:母公司在报告期内处置子公司以及业务,应当将该子公司以及业务期初至处置日的现金流纳入合并现金流量表。以上规定要求集团公司编制的合并资产负债表期初数中含有被处置子公司的资产、负债及所有者权益,而期末数不含有被处置子公司的资产、负债及所有者权益;本期合并损益表包括被处置子公司本期处置期内的损益;合并现金流量表包括被处置子公司本期处置期内的现金流量。由于上述规定各会计报表的的合并范围不同,在实务中若是简单按照企业会计准则要求编制各类报表而不进行相应的会计处理,会导致各报表之间的原本勾稽关系不再成立。文章结合审计业务中接触的实例对此问题进行举例说明并提出两种会计处理方法,消除报表的不勾稽现象,使编制的合并财务报表能更好地反映企业的财务状况、经营成果和现金流量状况。

二、案例说明:未经调整的合并各报表之间的不勾稽情况

案例,集团公司甲拥有控股子公司乙(投资比例100%),其中乙公司于2014年1月1日成立,注册资本为1,000万元,甲公司出资1,000万元;乙公司2014年12月31日末资产4,000万元,负债2,000万元,净资产2,000万元。2015年6月30日因集团公司甲经营战略调整,将乙公司股权全部予以处置,取得价款3,500万元,当日,母公司按照股权比例享有的乙公司可辨认净资产账面价值为2,400万元、公允价值3,500万元。乙公司在2015年度截至处置期实现的净利润为300万元。假设集团甲公司与被处置子公司乙不存在投资以外的关联交易事项。

甲公司在2015年6月30日处置乙公司,根据会计准则规定,集团合并的各报表的期初数包含母公司甲公司和被处置子公司乙公司的单体各报表数,但合并报表期末数中:合并资产负债表范围不包括乙公司的期末数,合并利润表范围包括乙公司2015年1-6月实现的净利润300万元。如果不在合并报表层面进行会计处理调整,则合并数据为(表1):

表1 公司甲、乙单体报表主要项目的情况表 单位:万元

表2:未经会计处理的合并报表主要项目情况表 单位:万元

正常情况下,勾稽一致的资产负债表和利润表存在恒等式:期末未分配利润=年初未分配利润+本年度净利润—利润分配;从表2中的可以得到恒等式的右边数据:2015年未分配利润=3,500万元;表3可以得到恒等式右边=1,750+2,800-250=4,300万元;恒等式左右两边差异=4,300-3,500=800万元。同时,表3中的所有者权益合计与表2中的净资产出现不勾稽,差异数=9,800-9,000=800万元。该差异额为被处置子公司乙公司在合并报表中的期初未分配利润500万元加上2015年度6月份末处置时的归属于母公司的净利润300万元。形成该差异的原因就是2015年度的合并资产负债表中不包括乙公司的期末净资产,合并利润表中却包括了乙公司本年度截至处置日的损益。

三、未经会计处理的合并报表间不勾稽的原因及其处理方法

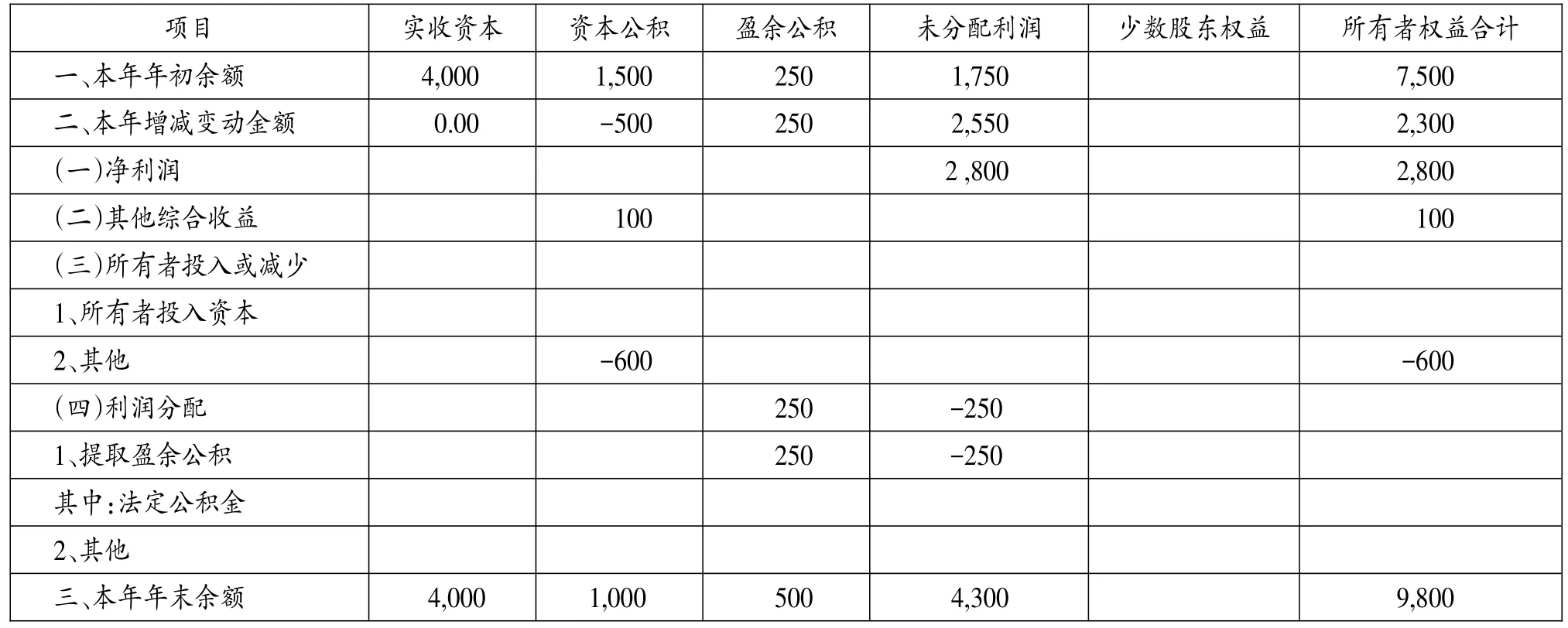

表3 2015年度未经调整的合并所有者权益变动表 单位:万元

集团公司本期处置子公司时,未经调整的合并报表间的勾稽关系往往不成立,主要表现在:合并资产负债表的期初未分配利润加上本期净利润,再扣除本期的利润分配后的金额不等于期末未分配利润,其差额等于母公司按投资比例享有的被处置子公司期初留存收益加上截至处置日被处置子公司净利润,再扣除截至处置日的子公司利润分配情况。形式上看,是由于资产负债表和利润表的合并范围不一致引起的,实质上是未从在合并报表层面对处置子公司这一事项进行会计调整或者对处置子公司的报表进行调整。本文提出两种会计处理方法解决此问题。

(一)调整本期纳入合并范围的被处置子公司单体各报表至勾稽一致(会计处理方法1)

1.将纳入合并范围内的被处置子公司各报表关系调整成勾稽一致。按照企业会计准则的要求,纳入合并范围的未经调整的被处置子公司的各单体报表为:资产负债表数期末数为零,利润表为本年度截至处置日的损益情况,很显然各单体报表之间不勾稽,解决方法就是在利润分配表通过利润分配科目将其结余的未分配利润调整至零,与其资产报表的未分配利润期末数一致,保证被处置子公司各报表之间呈勾稽关系。站在集团合并报表的角度,子公司被处置时的留存收益应视同分配完毕,具体情况可以通过表4来体现:

表4 2015年度被处置子公司乙公司的调整后的所有者权益报表 单位:万元

2.利用调整后被处置子公司报表数编制合并报表的调整分录例解。集团合并报表的年初数保持不变,需要将本期合并报表层面的年初未分配利润(未经调整的母子公司年初未分配利润简单为:1,250+450=1,700万元)调整至合并资产负债表未分配利润的期初数(1,750万元),此类调整与一般情况下的权益结合法的合并报表会计抵消分录思路一致。区别在于,本年度集团公司处置子公司乙时,母公司甲的单体报表是以当期的处置价款与初始投资成本之差额确认当期损益。若站在集团的合并报表层面,合并报表的未分配利润期初数已经包含了被处置子公司以前年度的留存收益情况,母公司单体报表在处置当期重复确认了这部分处置损益,应在合并报表层面编制会计调整分录将被处置子公司以前年度实现的损益还原,同时抵消母公司单体报表本期重复确认的这部分处置损益500万元,因此需要做以下会计调整分录:

借:投资收益500

贷:年初未分配利润500

同理,由于被处置子公司乙的当期损益已包括在本期合并利润表中,合并报表层面亦应该抵消母公司单体报表当期重复确认的损益300万元,还原未分配利润,做以下合并抵消会计分录:

借:投资收益300

年初未分配利润450

贷:利润分配—其他750

未分配利润0

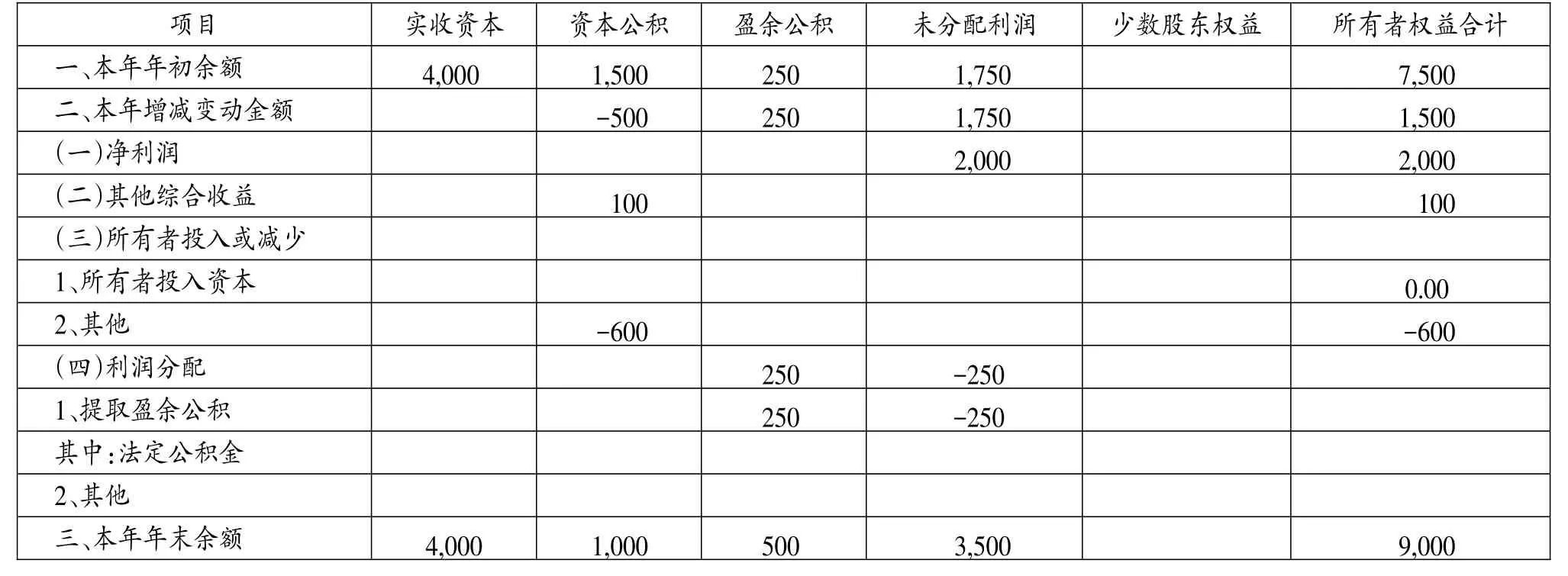

从表5列示的本期合并抵消后的合并报表中,恒等式左边=本期期末未分配利润=3,500万元。从表6列示的调整后的所有者权益表中,恒等式右边=1,750+2,000-250=3,500万元;同时表6中列示的所有者权益合计=表5中列示的净资产=9,000万元,以上两项都表明此时合并各报表之间关系已勾稽一致。

(二)直接在合并报表层面进行会计调整(会计处理方法2)

此种会计处理方法是站在合并报表层面,既然在合并报表的期初已经包含被处置公司以前年度实现的未分批利润,而且被处置公司的本期损益也包括本期合并报表范围内,按照权益法调整集团公司在处置日按持股比例持有的被处置子公司的长期股权投资的账面价值,并以此确认合并报表层面的确认处置损益情况。该视角下的会计处理方法要求编制合并财务报表时,直接使用被处置子公司不勾稽的单体报表编制合并报表,因为被处置子公司A的单体各报表间不勾稽,那么简单加总的合并报表间亦不勾稽,以此为基础编制补充会计调整分录使合并各报表间勾稽一致。

1.按照权益法调整集团合并报表层面对被处置子公司的长投账面价值。根据被处置子公司乙以前年度实现的留存收益、其他综合收益、利润分配和所有者权益的其他变动情况,按照权益法要求调整年初合并报表层面对被处置子公司长期股权投资的账面价值:

借:长期股权投资1000

贷:年初未分配利润500

资本公积500

根据本期截至处置日被处置子公司乙本年度实现的留存收益继续调整长期股权投资账面价值,还原未分配利润:

借:长期股权投资400

年初未分配利润450

贷:未分配利润750

资本公积100

2.合并报表层面,按照调整后的对被处置子公司的长投账面价值确认处置损益。

借:投资收益1400

贷:长期股权投资1400

3.合并报表层面,将被处置子公司时已经实现的资本公积转入投资收益。

借:资本公积600

贷:投资收益600

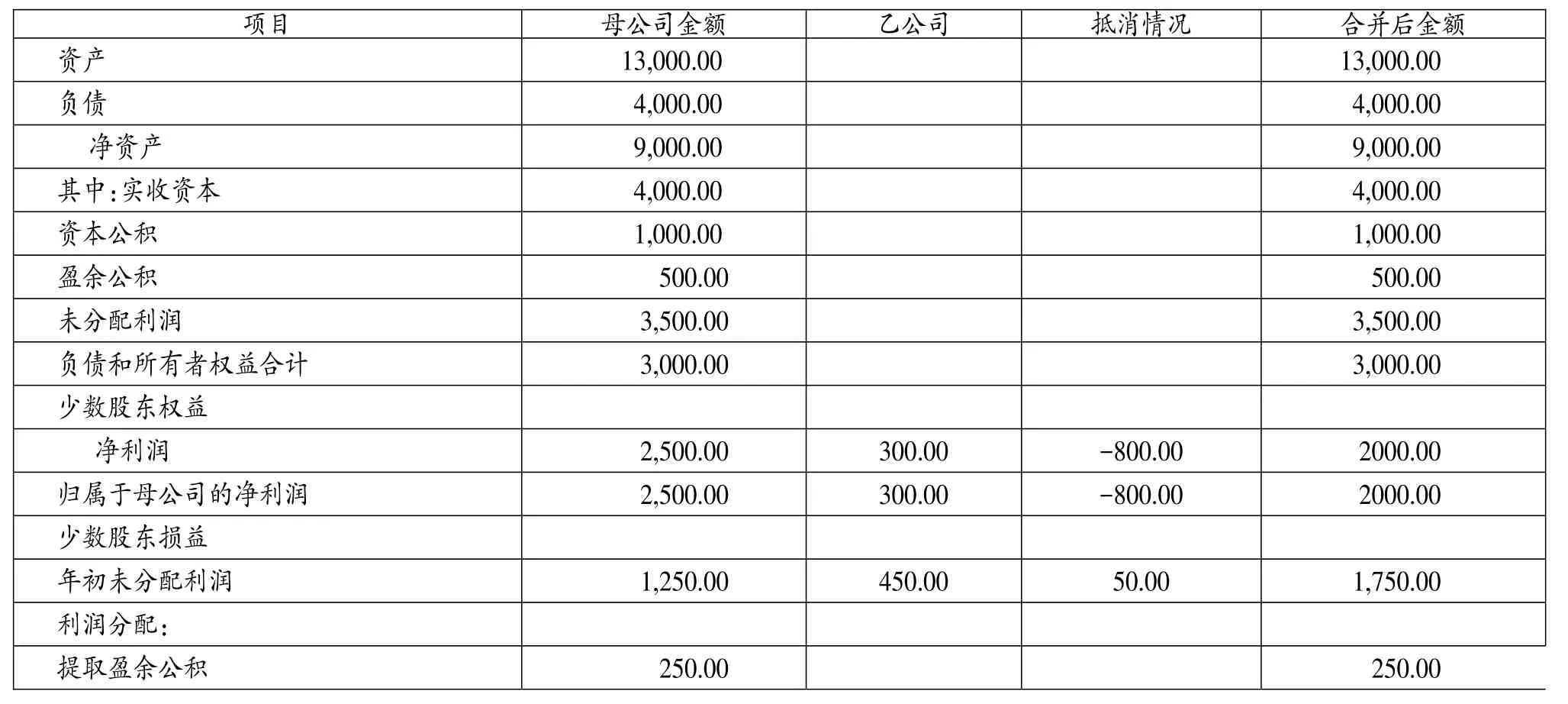

比较表5和表7,合并后的数据是完全一致。在表7中,未分配利润=1,750+2,000-250=3,500,合并后的各报表之间勾稽关系一致。说明以上两种会计处理方式通过调增子公司纳入合并范围内各报表的勾稽关系或者在合并报表层面调整被处置子公司的账面价值都可以实现合并各报表之间的勾稽关系。

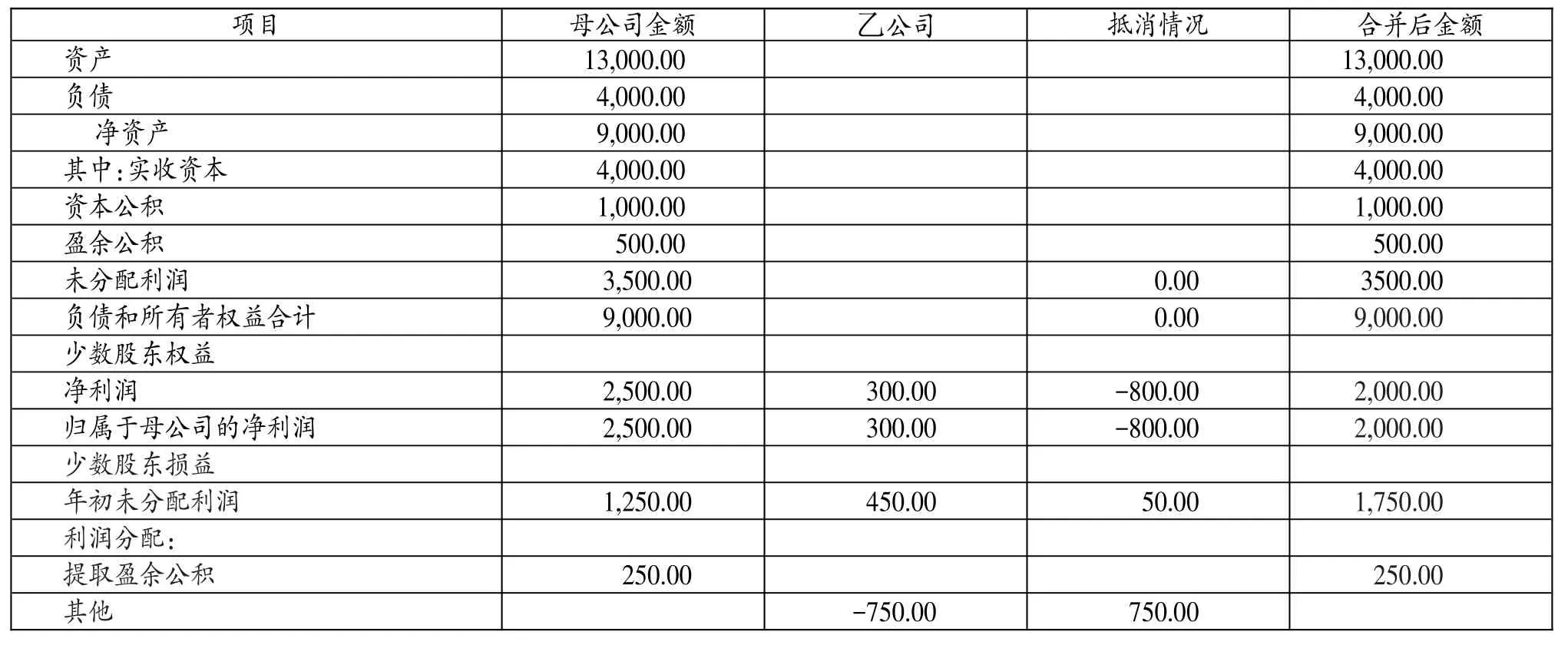

表5 会计处理方法1下的本期合并报表主要项目的抵消情况 单位:万元

表6 会计处理方法1下的本期合并所有者权益变动表 单位:万元

四、研究结论

集团公司报告期内处置子公司,会计准则要求合并报表的期初数不变,本期末资产负债表合并范围不包含被处置企业资产负债表项目、合并损益表包括被处置子公司截至处置日的损益。这样导致不仅以前年度和本期的合并范围发生变化,而且本期各表的合并范围亦不同,在实务中若是简单按照企业会计准则要求机械地编制各类报表,不进行相应的会计处理,容易导致编制后的报表勾稽关系不成立,传统的编制合并报表方法不再完全适用此种情况。本文对此提出了两种会计处理思路,但是处理结果一致。

表7 会计处理法2下的本期合并报表主要项目的抵消情况 单位:万元

会计处理方法1基本上沿袭了传统的权益结合法编制合并报表的思路。首先,根据合并范围调整被处置子公司的本期的TB(试算平衡表的缩写)表至各科目之间勾稽一致。然后,保持期初数不变,要站在合并报表层面还原母公司按照投资比例享有的被处置公司以前年度的留存。母公司单体报表上按照成本法确认的处置子公司损益,但是在合并报表层面,被处置子公司的损益情况已经体现在合并报表的以前年度损益表和本期损益表,因此在合并报表层面需要抵消当期母公司单体报表处置子公司重复确认的此部分损益。

会计处理方法2的解决思路,暂不调整纳入合并范围的被处置子公司单体报表的不勾稽关系。先用权益法在合并报表层面调整对被处置子公司的长期投资账面价值,即:按母公司投资比例享有被处置公司的账面净资产净值重新确认其长投账面价值,其中补充会计调整分录中使用“未分配科目”,由于该科目是结算会计科目而非具体核算会计科目,保证了合并TB报表由开始不勾稽变成勾稽。调整后的被处置子公司的累计留存收益及引起其账面净值变动的其他因素都已体现在合并报表层面长期股权投资中,集团层面处置子公司时,应按调整后的长投账面价值确认处置损益,同时要将被处置子公司已经实现的净损益及利润分配影响以外的其他所有者权益变动结转至投资收益。

比较两种会计处理方法,不难发现会计处理方法1更抽象,方案2是方案1的简化形式;方案2初学者更容易理解。本文为了简化问题,案例中未考虑非全资子公司处置情况,会涉及少数股东权益问题,待以后进一步研究。

最后,需要解决合并现流与其他报表的勾稽一致问题。由于本期合并现金流量表范围包括被处置子公司的现金流,而合并资产负债表范围不包括被处置子公司的资产负债表,就会导致直接加总的合并现金流量表中的现金净流量与合并资产负债表的现金及现金等价物净增加额不一致,其差额为处置日被处置子公司单体资产负债表的现金及现金等价物的期末余额,用其冲减合并现金流量表中的项目“处置子公司及其他营业单位收到的现金净额”即可。

[1]徐举莉.报告期内处置子公司的合并报表的编制〔J〕.财会月刊,2012(11).

[2]中华人民共和国财政部会计司.企业会计准则〔M〕.北京:经济科学出版社,2014(6).

◇作者信息:中审亚太会计师事务所浙江分所

◇责任编辑:李昕诺

◇责任校对:李昕诺

F231

A

1004-6070(2016)10-0045-05