商业银行资本结构分析及主要资本补充方式

2016-10-21郭微微

【摘 要】 近几年,各类股份制银行如雨后春笋般不断兴起,商业银行为吸收公众存款、发放贷款、办理结算的企业法人;与普通企业经营商品相比,商业银行由于运营的是货币这一特殊商品而体现出其作为金融企业的特殊性。也正因为这特有的不同,使得商业银行显得尤为特殊。所以这值得我们去深入研究商业银行的各类资本构成情况及主要的资本补充形式。

【关键词】 资本结构 资本补充 资本充足率 巴塞尔协议Ⅲ

2007年8月,美国第五大投资银行贝尔斯登破产标志着美国次贷危机爆发。此次金融危机的爆发显示出金融市场监管力度不足,金融法律不健全等漏洞。2010 年 9 月,巴塞尔银行监管委员会成员国代表就加强银行业监管的《巴塞尔协议Ⅲ》(basel Ⅲ)达成一致,此次修订的巴塞尔协议明确了划分一级资本和二级资本的界限;规定了商业银行总资本充足率和核心资本充足率的最低比例;同时前瞻性的提出拨备覆盖制度,为防范银行的非预期损失做好充足准备。金融危机距今9年了,但如今国际经济形势依然复杂,各国经济发展程度不一,世界经济走势不明朗。我们选择了民生银行作为研究对象,深入了解银行的资本结构及其资本补充方式。

一、民生银行情况简介

1996年1月12日中国民生银行在北京成立,它是中国首家由非公有制企业入股的全国性股份制商业银行,截止2013年年底,民生银行已经在36所大中型城市设立了共852家分支机构。

2013年民生银行获得《亚洲银行家》颁发的“2013年度中国最佳中小企业银行业务”。 其主要经营业务与其他商业银行一样,以吸收公众存款和发放短、中、长期贷款为主。

二、民生银行资本结构分析

根据资产负债表知,企业的资产是由权益资本和债务资本两部分组成,权益资本包括股本、资本公积和留存收益三部分,是企业可以永久使用的资本;债务资本即企业的负债,该项资本使用是有期限和固定使用费用的,即到期还本付息。

(一)资本结构分析

我们在巨潮资讯网上搜集了民生银行从10-15年的资本构成数据,具体如下:

10-15年民生银行的总资产分别为182亿元→223亿元→321亿元→322亿元→401亿元→453亿元。总资产呈匀速增长趋势。10-15年民生银行的总负债分别为172亿元→209亿元→304亿元→302亿元→377亿元→421亿元。

从上述数据可以看出,近六年民生银行的资产规模扩展了约2.5倍,2012年的资产增长率最高,达到了44%。然而总负债规模也增加了2.5倍左右。同样地,负债增长率最高点也是在2012年,达到45%。从数据可以看出,资产与负债是呈同比增长的。

正是由于2012年《巴塞爾协议Ⅲ》的实行,商业银行纷纷通过资本补充的方式来填补自身权益资本的不足。我们也可以通过下面的资本补充方式汇总表看出,11年到12年间,民生银行频繁的通过发放次级债务、可转债以及配股等方式来提高核心资本和附属资本,以提高资本充足率。

民生银行的资产负债率自10-15年都在95%-93%之间徘徊,其中2015年的资产负债率达到了最低点:93.15%,总体呈现缓慢下降的趋势。同样地,与之互补的股东权益比率也呈现缓慢上升趋势。但在2012年股东权益比率达到最低:5.08%,我们认为是由于12年民生银行发放了500亿的小微企业金融债券所致。

(二)资产质量分析

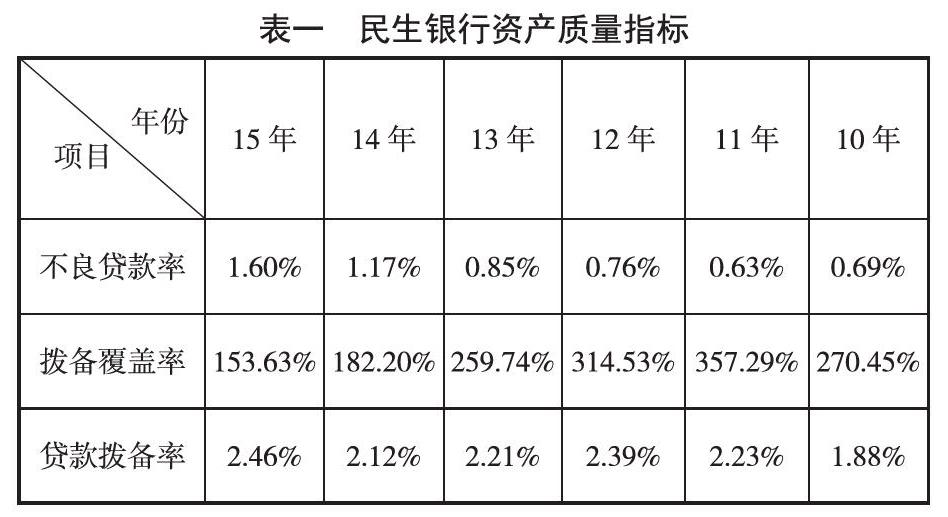

现阶段我们衡量商业银行资产质量的关键指标有三个:不良贷款率、拨备覆盖率和贷款拨备率。

1、不良贷款率指金融机构不良贷款占总贷款余额的比重。不良贷款是指出现违约的贷款。一般而言,借款人若拖延还本付息达三个月之久,贷款即会被视为不良贷款。

2、拨备覆盖率是银行对贷款可能发生坏账提取的准备金的比率。是衡量商业银行贷款损失准备金计提是否充足的重要指标,该指标考察的是银行财务是否稳健,风险是否可控。

3、贷款拨备率指贷款损失准备计提余额与贷款余额的比率,是反映商业银行拨备计提水平的重要监管指标之一。银行为了谨慎性考虑和防范风险,真实反映业绩,所以设立坏帐准备金。

从表格看出:不良贷款率呈现“U”字形变化,11年达到最低,我们认为是由于《巴塞尔协议Ⅲ》的颁布,各大银行都密切关注不良贷款,切实减少了不良贷款的发生。但是:该行的不良贷款率呈现明显上扬趋势,这种现象应引起相关管理人员的关注。

相应的拨备覆盖率呈现“人”字形变化,与不良贷款率互补。该行拨备覆盖率都高于100%,因此我们认为该行的不良贷款准备金是很充裕的,财务是稳健的,其风险也是可控的。

该行的贷款拨备率在15年达到六年的最高,我们认为造成此现象的原因是我国整体宏观经济增速有所下降,银行业经营总体稳健,受连续降息和资产质量下滑影响,盈利持续稳定增长的压力突出,其贷款回收情况也不容乐观。

(三)资本充足指标分析

根据 2007 年 7 月发布的修订后的《商业银行资本充足率管理办法》规定,中国商业银行的监管资本包括核心资本和附属资本两个层次:

(1)核心资本包括实收资本或普通股、资本公积、留存收益。

(2)附属资本包括重估储备、一般准备、优先股、可转换债券、混合资本债券和长期次级债务。

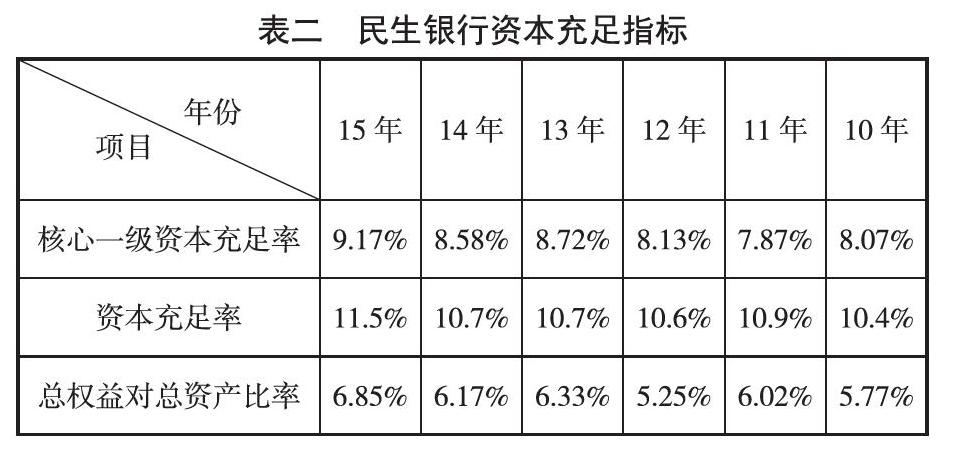

由表可以看出金融危机后,民生银行的核心资本充足率、资本充足率都有明显的提高,核心资本充足率提高了13.6%。总资本充足率也提高了10.6%,超过了规定最低限额比率。

并且,该行的权益资本除12年的浮动下滑外,近几年有一定程度的上升。从年报中我们看到,12年该行发放了500亿的小微企业金融债券,这笔负债直接拉低了12年的权益资本占比。

四、民生银行资本补充方式

随着经我国济的高速增长, 商业银行的资产规模也在迅速扩张。在这种情形下, 商业银行的会选择何种方式来补充其核心资本呢?

基于上市银行数据,我们发现:(1)次级债券、可转债、定向增发和配股是目前商业银行主要的资本补充方式;(2)提高资本充足率是商业银行补充资本的最主要动因(3)与配股或公开增发相比,发行债券和定向增发门槛较低、手续相对简单。

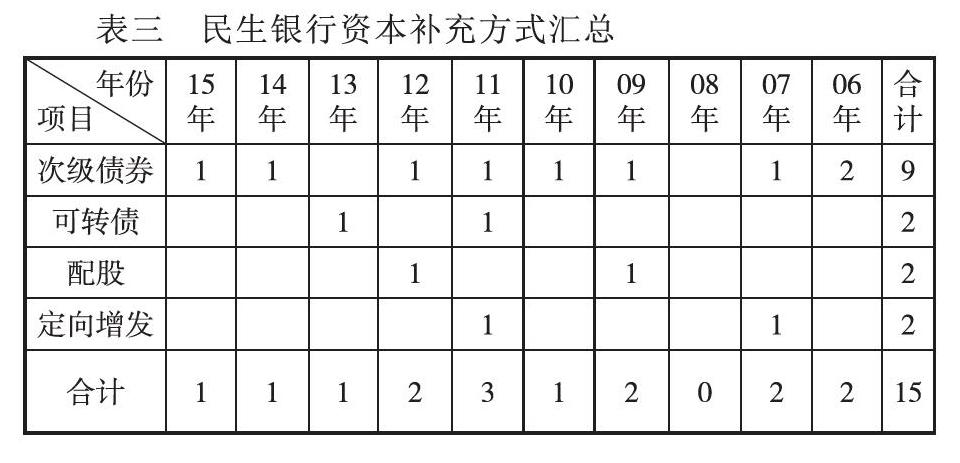

我们搜集了民生银行近10年的资本补充方式,绘制成下表:

从表看出:11和12年该行资本补充的频率比较频繁。11年发行A股可转换债券200亿元;次级债券100亿元;非公开发行A股47亿股。从表二可以知出,该行10-11年的核心资本充足率是下降的,所以非公开发行股票的主要目的是通过补充核心资本,提高资本充足率水平,以满足日趋严格的监管要求;同时增强公司抵御风险能力和盈利能力,支持公司各项业务持续快速健康发展。

总体来看,该行资本补充方式以发行次级债券为主,10年内共进行了15次资本补充,其中9次是发行次级债券。因为监管部门对于配股和定向增发的要求严格,所以银行选择这两种资本补充方式的成本也相应较高,且股票发行手续也相对复杂。

五、结束语

综上所述,民生银行的整体资本结构较为合理,权益资本所占比重在波动中有所提升;其各项非预期损失准备金也有充足的保障;但不良贷款率近6年有所下降,这一点也是值得管理人员关注的;且该行也可多元化资本补充方式,通过增发和配股的方式来提高银行本身的权益资本比重,从而提高资产负债率和核心资本。

【参考文献】

[1] 中国民生银行2015年-2006年年度财务报告.

[2] 于晓非.中国商业银行资本结构优化调整研究 .辽宁大学, 2012-05-01

[3] 李广子,李玲.商业银行资本补充机制:现状、动因与效果.国际金融研究,2011年第11 期

作者简介:郭微微(1992-) 女,汉族,江苏扬州人士,单位:安徽财经大学会计学院 会计硕士