未来中国财政与货币政策的有效性分析

2016-09-24中国社会科学院亚太与全球战略研究院岳锋利

中国社会科学院亚太与全球战略研究院 岳锋利

未来中国财政与货币政策的有效性分析

中国社会科学院亚太与全球战略研究院岳锋利

财政与货币政策是对经济发展进行调控的主要手段,其有效性一直都是金融研究的核心所在。本文阐述了宏观调控基础理论,并构建起了有效性评估的模型,根据主要变量进行动态评估。研究结果表明,财政政策较为有效但未来将逐渐下降,货币政策有效性不足但未来将逐渐有效。

中国财政 货币政策 有效性

中国经济改革进入深水区加剧了宏观调控的复杂性,而各种经济活动仍处于转轨时期也使参数本身在不断地发生变化,因此采用通常的固定参数模型很难捕捉这些参数的真实信息。本文采用可变参数的状态空间模型解析财政和货币政策乘数的影响因素,以解释需求管理模式在中国相对失效的原因。结果发现,从时间趋势上看,未来财政政策的有效性将逐渐下降,货币政策将更加有效。

1 宏观调控基础理论及模型构建

尽管在1936年凯恩斯的著作中并没有直接提出较为明确的宏观经济运行的模型,但其后在经济学中J·希克斯和A·汉森的发展下(1937年英著名经济学家J·希克斯在《经济计量学》杂志上发表的《凯恩斯先生与“古典学派”》论文中首次提出LS-LM模型;1948年美国经济学家A·汉森在《货币理论与财政政策》以及1953年在《凯恩斯学说指南》中对这一模型作了进一步解释),将凯恩斯的主要理论观点运用较为清晰明了的语言及模型形式表达出来。在后来经济学家的发展下形成较为熟知的IS-LM-BP模型。这个模型也逐渐成为宏观经济学的较为完善的理论基石,由于其运用图形分析较为明了,也多被政府管理者所熟知,对如今的宏观经济调控仍具有极其重要的指导意义。这个理论的首秀是20世纪30年代使美国较为快速地走出经济危机的阴霾,通过政府扩张性的财政政策使美国快速走出经济危机,此后凯恩斯理论在经济学界奠定了坚实的基础。

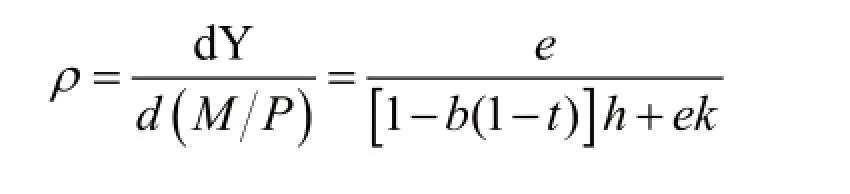

本文也采用IS-LM-BP模型,结合中国尚未开放资本账户的事实,为使模型更清晰地说明问题,假设中央银行可以自主地控制货币供给,即货币市场并不受外国市场的干扰。这样,在开放经济中的IS-LM-BP模型,在产品市场、资本市场和外汇市场分别均衡时可以得到。其中,根据均衡状态时的公式财政政策乘数为(用表示)分别为:

货币政策乘数的主要影响因素是边际消费倾向、税率、投资需求利率弹性、货币需求收入弹性、货币需求利率弹性。货币政策乘数的影响因素与财政政策的影响因素有相同的部分,但影响的方向不同。

2 主要影响因素的动态估计

经济领域的很多时间变量往往是难以观测的。如居民的消费偏好、边际进口倾向、货币需求对收入的弹性等。在计量经济学中,状态空间模型(state space model)为这种不可观测的时间序列的估计提供了一种方法。通常被用来估计不可观测的时间变量。本文对主要变量的估计采用的时间跨度为1978年~2013年(数据来源中国统计年鉴)。

2.1边际消费倾向的动态估计

在IS-LM-BP模型中,影响居民消费的主要因素是其可支配收入。由于在中国的统计年鉴中,对城镇居民和农村居民的收入采用不相同的统计口径,其中,城镇居民统计的是可支配收入,而农村居民统计的是人均纯收入。基于这种特殊性,本文也采用城镇居民的人均可支配收入和城镇居民的人均消费之间的关系,用以估计中国居民的边际消息倾向。

图1 边际消费倾向变化趋势

从结果中看,中国的边际消费倾向自20世纪80年代后期开始出现逐步下降的态势。这其中主要的原因是中国的转轨正如火如荼地展开,企业改制、国有企业职工下岗等因素导致居民的边际消费倾向开始出现下降的态势。其后随着教育、医疗、住房等的改革,使得居民在这些方面的支出被迫加大,而这些支出均不属于消费支出,社会保障的不完善导致居民的储蓄意识增强,从而出现边际消费倾向不断下降的现象。这导致经济中的漏出效应增大,从而使财政和货币政策的有效性下降。

2.2投资的利率弹性的动态估计

在四部门经济中,投资的主要影响因素是利率。尽管由于资本的跨国流动可能导致一国的利率水平并不是外生变量,由于受其他国家利率水平、国际收支等因素的影响,但由于我国的资本项目没有放开,且人民币的汇率水平相对保持稳定,这使得中国的利率水平基本可以作为由政府控制的外生变量。因此可以采用产品市场中的投资方程对投资的利率弹性进行估计:

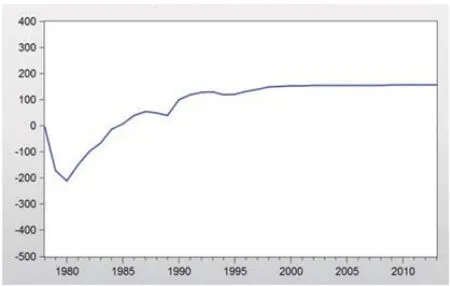

图2 投资对利率的敏感度

从图2可以看出,我国投资的利率弹性正在逐年提高,但从整体看,投资的利率弹性仍比较小。这其中主要的原因是一些国有企业对投资的敏感性较低,尤其是在一些基础设施建设方面,由于其具有财政支持的性质,因此在投资项目时,利率对其约束作用并不明显。另外,中国特殊的政治体制也决定了各个地方政府为突出不同的政绩,其发展和执行策略往往与中央政府并不完全一致,这也导致各个地方政府之间在“上项目”方面相互攀比,导致投资的盲目性。

2.3边际进口倾向的动态估计

边际进口倾向是漏出效应的另外一个重要的影响因素,因为一国居民对其他国家进口的增加,将导致一国扩张性政策的引致效应的减少,从而导致该国的总收入增长幅度下降。根据外部均衡条件,一国的进口额主要取决于该国的收入水平,因此可以根据估计中国的边际进口倾向。

从结果中看,中国的边际消费倾向整体上呈现出缓慢上升的态势,但在2008年金融危机时有一定的下降。边际进口倾向的缓慢上升一方面是由于中国的经济对外贸易逐渐不断地加强,尤其是20世纪90年代,上升最快,这期间中国的主要增长的动力即是外贸出口的快速增长,其中尤其是加工贸易的发展使中国的进出口均有快速的增长。进入21世纪,随着中国能源难以自给,进口能源消费更快增长,另一方面随着中国居民收入水平的提高,进口消费品也有快速地增长。因此整体上,边际进口倾向是缓慢上升的。这也导致我国经济调控政策的“漏出效应”较大。

图3 边际进口倾向变化趋势

2.4货币需求的利率弹性和收入弹性的动态估计

在货币市场中,对货币的需求主要包括两种:其一是为满足日常交易所需要准备的货币,主要和国民总收入有关;其二是为其他突发事件或一些投机行为而准备的货币,主要影响因素是利率,且与利率负相关。整体上,我们采用M2表示货币供给,具体的方程如上述货币市场中的

图4 货币投机需求对利率的敏感度

图5 货币交易需求对收入的敏感度

从模型估计结果看,货币交易需求对国民收入的敏感度不断增长,这主要原因是中国的一些改革和转轨,导致市场经济活动在生活中占有越来越大的比重,即市场化程度不断提高,这使得居民对货币的交易需求不断扩大。另外,货币投机需求对利率的敏感度的变化并不十分敏感,这可能主要是因为我国资本市场并不十分发达,因此导致投资和投机的机会相对较小,或者居民对投资和投机的意识仍比较淡薄,从而导致投机的货币需求对利率的弹性较小,但仍可以看出是不断增长的态势。

3 主要结论

整体来看,转轨特殊时期的结构性问题导致中国居民的边际消费倾向不断减小、投资的利率弹性适中处于较小的水平,而这两个关键的因素导致财政政策效应和货币政策效应具有明显不同的结果。

财政政策较为有效但未来将逐渐下降。财政政策大会作用的过程中,需要多个中间变量的传导。需要较多的从各参数估计结果看,LM曲线较为平坦使财政政策相对有效。这其中的主要原因是投资的利率弹性较低,从而使财政政策对私人部门投资的挤出效应较小,这是财政政策较为有效的主要原因。但是,由于我国的居民边际消费倾向不断下降,而边际进口倾向不断上升,导致经济中的漏出效应不断扩大,从而抑制了经济中扩张性财政政策的发挥效果。

然而,从时间趋势上看,未来财政政策的有效性将逐渐下降。首先,由于我国的居民边际消费倾向不断下降,而边际进口倾向不断上升,导致经济中的漏出效应不断扩大,从而抑制了经济中扩张性财政政策的发挥效果。更重要的是,投资的利率弹性的不断扩大,财政政策的有效性将大大下降。

货币政策有效性不足但未来将逐渐有效。从各参数的估计结果上看, LM曲线还表现出相当强的黏性,当前的货币乘数相当小,从而使扩张性的货币政策对经济的刺激作用较为有限。货币政策作为调节经济的手段,主要通过中央银行改变货币供应量来达到其不同内容的目标。无论其采用什么手段,货币政策的目标都是货币政策调节的真实目的。但在长期发展的过程中,有的时候货币政策的使用也会脱离货币政策的主要目标。

例如,2008年全球金融危机之后,很多以通货膨胀为目标的国家就采取了会增加通货膨胀压力的宽松货币政策,其目的是刺激经济。在这种货币政策的影响下,短期内,一国将会出现宏观经济绩效的不同程度的发展。如较高的经济增长率和较高的通货膨胀率并存,或较低的通货膨胀率与较低的经济增长率并存。

但从时间趋势上看,投资的利率弹性不断扩大,货币政策的有效性将逐步提高。未来,随着中国改革的不断深入,利率的市场化将取得重大进展,利率的市场形成机制将得到不断地完善,从而使利率由市场决定的成分更大一些,利率也更能反映市场度资本的需求程度。从而使资本的配置效率得到提高。加之对国有企业的改革深入、地方政府债务扩张的约束等,未来的市场主体对利率的敏感性也将得到提升。因而,从时间趋势看尽管目前的货币政策的有效性相对较低,但未来将获得显著的提升。

[1]Subhash ChandraJain. Emerging economies and the transformation of international business[M].Wdward elgar publishing,2006.

[2]Alwyn Young.Lessons from the east Asian NICs:a contrarian view[J].European economic review,1994(9).

[3]Jong Kim,Lawrence J Lau.The sources of growth of the east asian newly industrialized countries[J].Journal of the Japanese and International Economies,1994(8).

[4]李玉双.财政政策冲击的宏观经济效应——基于DSGE模型的模拟分析[D].湖南大学,2012.

[5]谢浩然.基于IS-LM模型的我国财政货币政策有效性分析[J].当代经济,2010(10).

[6]庞明川.转轨经济中政府与市场关系中国范式的形成与演进——基于体制基础、制度变迁与文化传统的一种阐释[J].财经问题研究,2013(12).

[7]黄泰岩.中国经济结构调整和发展方式转变[J].当代经济研究,2010(10).

F822.0

A

2096-0298(2016)08(b)-062-03