利率市场化背景下上市商业银行盈利模式转变研究

2016-09-20王浩男

王浩男

(安徽财经大学 金融学院,安徽 蚌埠 233000)

利率市场化背景下上市商业银行盈利模式转变研究

王浩男

(安徽财经大学金融学院,安徽蚌埠233000)

利率市场化的深入,将对我国上市商业银行的盈利能力产生重大冲击.本文基于对各大商业银行相关数据指标的对比和分析,发现依赖存贷业务的利差作为主要盈利来源的传统盈利模式已经不可持续,商业银行的盈利能力下降.同时,非利息收入对商业银行经营的作用越来越大,经营效率逐步趋于一致,竞争压力越来越大.盈利模式由利差主导型向非利差主导型转变,大力发展金融创新和中间业务,提高商业银行控制风险的能力是商业银行经营的有效途径.

利率市场化;商业银行;盈利能力;存贷利差

国内很多学者对我国商业银行目前的盈利模式进行了研究,利率市场化下我国商业银行应如何转变盈利模式实现持续发展成为众多学者的研究课题.一些学者认为,利率市场化对商业银行的传统盈利模式产生了巨大的冲击,应该在经营业务上进行创新和发展.李惠民(2014)认为我国商业银行虽然面临着利率市场化、金融脱媒和准入制度放松等诸多的挑战,但是在商业银行公司业务以及零售业务的盈利模式转型上仍然存在着许多的机会,应以此为突破口以推进我国商业银行盈利模式的转型.陈锐(2014)分别研究了存款和贷款利率市场化对我国商业银行盈利模式影响,指出利率市场化对商业银行盈利模式所造成的主要影响是存贷利差的缩减和重新定价风险,商业银行在利率市场化下应该尤其注重零售业务、批发业务以及中间业务三者之间的协调发展.

也有学者认为,利率市场化并没有对我国商业银行的经营造成太大影响.李朝芳(2014)对2012年至2013年间的中小型银行进行研究,结果表明,虽然利率市场化进程加快,但是商业银行的利润总额也在不断攀升,现阶段我国商业银行并未受到利率市场化的影响.李菁楠和任森春(2014)通过建立双对数模式,指出尽管存贷利差收窄,但并未对商业银行盈利能力产生较大影响.

1 利率市场化前商业银行的传统盈利模式

1.1依赖存贷业务的利差作为主要盈利来源

由于长期受到利率管制体制的影响,我国商业银行传统利息收入过高而非利息收入明显较低.如表1.1所示,2010年工农中建交五大国有商业银行的净利息收入占营业收入比均达到70%以上.大部分股份制银行的净利息收入占营业收入比达到80%以上,城市商业银行净利息收入占营业收入比也比较高,其中南京银行高达87.12%.

表1.1 2010年我国部分商业银行收支指标 单位:百万元

1.2上市商业银行利息收入结构

我国上市商业银行利息收入主要由四部分构成:客户贷款利息收入,证券投资利息收入,存放中央银行款项的利息收入,同业拆借利息收入.其中客户贷款利息收入高达70%左右,是主要的利息收入来源.

1.3上市商业银行非利息收入结构

我国商业银行非利息业务中主要包括手续费及佣金业务和其他非利息业务.手续费及佣金业务收入主要包括结算,清算及现金管理业务收入,投资银行业务收入,财务顾问收入,银行卡业务收入,资产托管业务收入,担保及承诺业务收入,理财产品销售收入,代理收入其他非利息收入主要包括投资收益等.

2 利率市场化对我国商业银行盈利模式影响的实证分析

2.1非利息收入对商业银行经营的作用越来越大

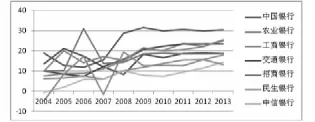

利率市场化改变了商业银行的业务结构,表内业务的盈利能力由于存贷利差的缩窄被削减.商业银行着重拓展表外业务来提升长期获利能力.由图2.1可以看出,2004年除中国银行、中国农业银行和招商银行以外,其他7家银行的非利息收入占比均小于10%.由于在我国利率市场化改革初期,商业银行管理经验落后,民生银行、北京银行及南京银行的非利息收入占比甚至为负数.2004到2013年间,十家商业银行的非利息收入占比均明显提升.截至2013年,十家商业银行的非利息收入占比均超过10%,其中中国银行的非利息收入占比已超过30%.

图2.1 2004-2013商业银行非利息收入占比图

2.2我国商业银行的盈利能力下降

虽然商业银行的非利息收入占比逐年提升,但目前利息净收入仍然是营业利润最主要的来源,由于利率市场化改革的深入,利率变动频繁,同时我国商业银行规模庞大,相对缺乏灵活性,因此未能及时有效地施行防御策略来减小利率风险带来的损失.

对于大型国有商业银行来说,利率市场化使得盈利能力大幅下降.中国银行2004年营业利润增长率仅为5.49%,2008年中国银行的营业利润出现了负增长.而对于小型城市商业银行而言,通过分析利率变动最为显著的2007—2008年期间的数据可以看出,北京银行和南京银行由于规模较小,业务稳定性相对较差,受经济环境影响波动较大,因此,营业利润增长率出现无明显规律的现象.所以,在利率市场化改革过程中,小型城市商业银行会受到强烈冲击.

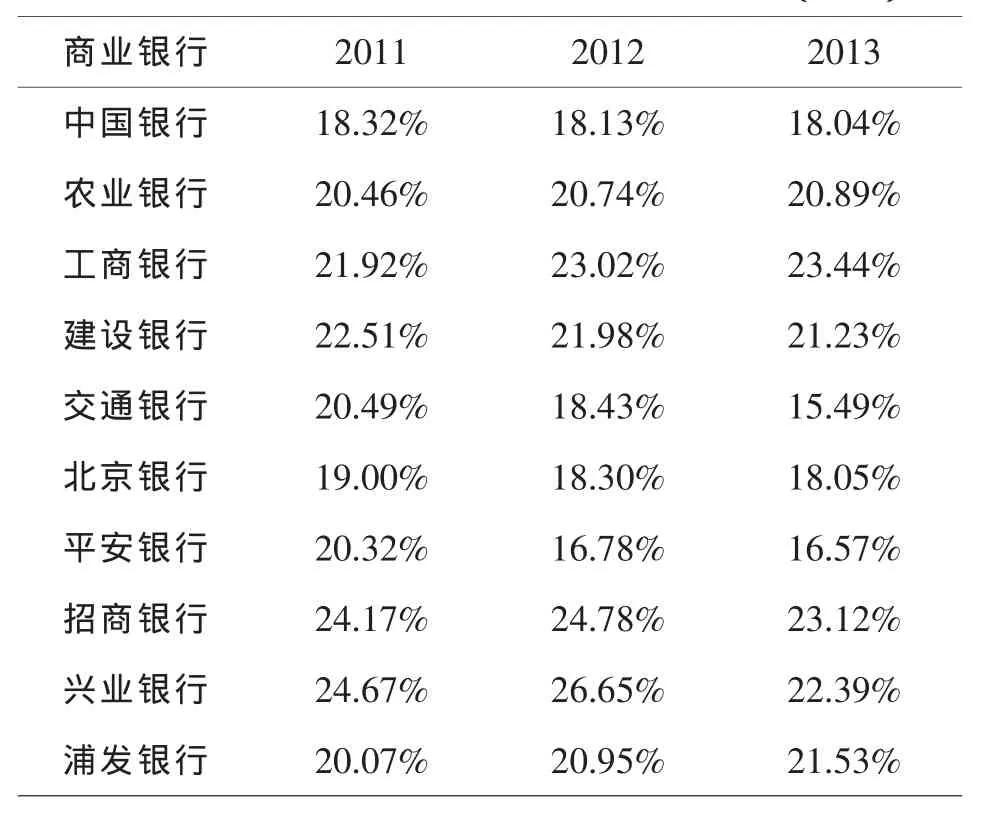

表2.2 2011-2013年商业银行净资产收益率(ROE)

2.3各大商业银行存贷比呈现不同的变化趋势

2009年之前,我国股份制银行贷款为主要业务的盈利来源,存贷比在70%-75%之间,远远高于五大国有商业银行和城市商业银行,显示出较好的风险控制能力,2009年以来,随着利率市场化进程的推进,为控制贷款风险,提高贷款的谨慎度,股份制商业银行的存贷比呈现平稳下降趋势.五大国有商业银行的存贷比波动较大,在60%到65%之间,近几年已有缓慢上升的趋势.城市商业银行存贷比则是在波动中强劲上升,体现出扩张业务发展的目标.

2.4经营效率开始逐步趋于一致,竞争压力越来越大

利率市场化的不断深入,缩减了存贷利差,各类商业银行的平均成本收入比开始趋于一致.股份制商业银行为31.72%,大型国有商业银行为30.59%,城市商业银行为28.53%.经营成本的趋同使得各大商业银行间的非竞争性壁垒被打破,今后商业银行间盈利能力的大小越来越取决于商业银行本身业务能力的高低,金融产品的创新和风险控制力的强弱,服务质量的好坏将决定商业银行的经营成果.

3 政策建议

3.1盈利模式由利差主导型向非利差主导型转变

利率市场化和当前宏观经济的下行压力减少了商业银行的净利差,与此同时,激烈的银行同业竞争,进一步降低了以净利差为主的盈利能力.因此,以做大存贷款规模的方式实现盈利增长的传统盈利模式亟待改变,融资多元化和存款理财化是商业银行解决吸收存款困难和信贷利润下降的有效途径.

3.2提高商业银行风险控制的能力

利率市场化之前,利率是实行管制政策的,自身较稳定,商业银行的资产负债变化波动比较小,风险低且收益稳定,所以我国商业银行在应对利率风险的方面缺少经验且能力不足.利率放开管制以后,我国商业银行需要提高对利率风险的监控与防范.

3.3大力发展金融创新和中间业务

利率市场化导致利差收窄,稳定程度降低,为了业务扩张和增强同业竞争力,商业银行应该开展中间业务实现盈利的多元化.利率市场化解除了利率管制对商业银行金融创新的限制,这对商业银行来说既是挑战也是机遇,应结合自身情况谋求创新发展.

〔1〕巴曙松,严敏,王月香.我国利率市场化对商业银行的影响分析 [J].华中师范大学学报 (人文社会科学版),2013 (7).

〔2〕郭依苗,董继刚.利率市场化对我国商业银行影响的实证分析[J].金融发展研究,2014(11).

〔3〕黄婷.利率市场化对商业银行盈利能力与盈剎模式的影响研究[D].华东师范大学,2015.5-27.

〔4〕周琳琳.利率市场化下我国商业银行盈利模式转变研究[D].山东大学,2014.5-18.

F830.33

A

1673-260X(2016)08-0101-02

2016-06-22

本论文属于安徽财经大学科研创新基金项目(XSKY1614ZD)