非利息收入对商业银行风险的影响

2019-05-10张少岩

张少岩

一、非利息收入的概念

非利息收入的概念指的是商业银行营业收入扣除去利息收入后剩余的收入部分,主要由手续费及佣金净收入,汇兑净收益,投资净收益、其他业务净收益等几部分组成。手续费及佣金净收入主要包括代理业务手续费、顾问和咨询费、银行卡手续费、理财产品业务收入、结算与清算手续费、信用承诺手续费、担保手续费;汇兑净收益主要指经营外汇业务产生的收益;投资净收益主要包括可供出售债券、权益投资、以公允价值计量且变动计入当期损益的金融资产、股利收入、持有到期债务投资;其他业务净收益主要包括公允价值变动损益、租赁收入等。目前我国传统的存贷款业务遇到了瓶颈,国内银行需要通过开展非利息业务,实行多样化发展战略来面对接下来可能会遇到的挑战。

二、非利息收入的特征

1.非利息收入的正面特征

银行通过开展非利息业务,可以实现多元化经营,非利息收入水平的的提升虽然可以导致传统存贷款业务的收益率降低,但是有助于减少银行的破产风险和信用风险。我国商业银行的非利息收入与银行的系统性风险呈现负相关关系,非利息收入的增加可以减低银行的经营风险。

2.非利息收入的负面影响

交叉销售的模式使得非利息收入与传统净利息收入的相关性较强,非利息收入可能对传统净利息收入造成一定的冲击,从而使得非利息收入分散风险的作用下降,由于发展非利息业务受到的监管较少,银行可能会选择冒险增加其财务杠杆,从而增加了杠杆风险。

3.非利息收入影响的不确定性

非利息收入比重低于67%时,非利息收入与银行的经营风险呈现出正相关性,因此并不能有效地分散风险;但是一旦非利息收入比重超过67%,银行的风险又会随着非利息收入比重的增加而减少,非利息收入能够有效地分散银行的风险。

三、我国商业银行非利息收入分析

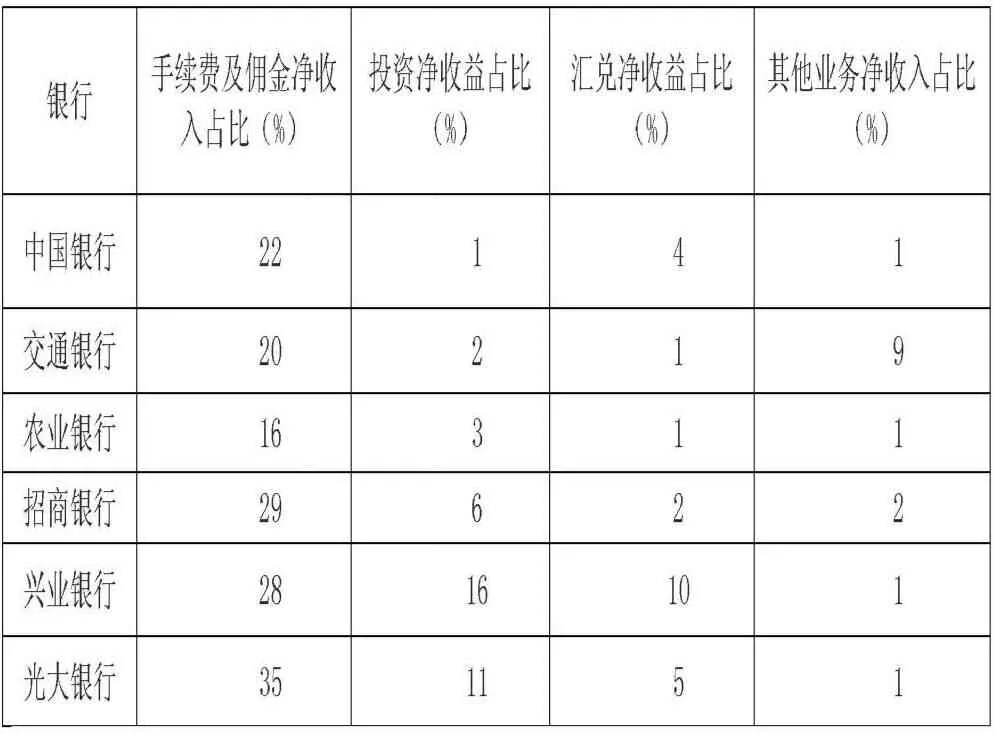

目前各家商业银行非利息业务中手续费及佣金净收入构成了非利息收入最主要的组成部分,手续费及佣金净收入主要包括了担保佣金、外汇交易佣金、证券交易佣金、支付交易费用等等。而投资收益占比、汇兑收益占比以及其他业务收入占比在不同银行之间具有较大的差异性。

2017年我国商业银行非利息收入组成部分占比具体情况

我国商业银行的非利息收入占比从2007年年底的12%上涨到2017年年底的30%,最近几年我国商业银行的利息净收入已经开始有所下滑,但是非利息收入仍然在增加,这也说明了在利息市场化的今天,银行传统的存贷业务带来的净利差已经很难对商业银行规模增长起到推动作用,说明了在我国目前金融改革的大环境背景下,我国商业银行越来越重视非利息业务各种方式的开展,这也将成为我国商业银行未来的一个重点发展渠道和方向。

我国国有银行和股份制银行在2017年的非利息收入占比大致相同,都在20%左右,在2015-2017年期间,我国国有银行的非利息收入稳中有升,大致维持在20%左右,而且有迅速向上爬升的趋势,而我国的股份制商业银行从2015年开始认识到非利息收入的重要性,其非利息收入占比的上升趋势十分迅猛。在2017年,我国股份制商业银行的非利息收入占比甚至超过了我国的国有银行,这说明我国银行业总体都十分重视非利息业务的开展。

四、非利息收入对商业银行风险的影响研究

非利息收入占比与商业银行的破产风险紧密相关,但是对不同规模性质的银行影响程度迥异。对国有银行来说,非利息收入占比的提高会显著的增加银行的破产风险。尤其是其中的交易费用及佣金收入占比。而对股份制商业银行来说,非利息收入占比的提升会明显的降低银行的破产风险,尤其是其中的投资收益占比。我国目前国有银行资产规模较大,非利息业务发展程度较高,发展较平均。由于国有银行可能存在非利息收入结构失衡,交易费用及佣金收入占比过高的问题;股份制商业银行开展非利息业务起步相对较晚,发展程度与国有银行相比较低,且不同股份制银行的发展水平差异程度较大。说明非利息收入发展对商业银行风险的影响可能存在一个临界值,非利息收入占比在一定范围内能降低银行的风险,但在超过一定比例之后反而会增加银行的风险。目前我国大部分银行都根据自身实际,制定了不同的非利息业务发展战略。一方面享受非利息业务给银行带来的收益,另一方面,警惕其可能带来的风险。

五、政策建议

1.优化非利息收入结构

国有银行中的手续费佣金占比比较高,有可能会增加营业成本和固定成本,而且由于其不稳定性,从而增加了破产风险,所以国有银行需要优化非利息收入结构,增加非利息收入中除手续费佣金之外的收入来源,在一定程度上分散风险。而股份制银行的非利息收入的占比较于国有银行较低,导致了非利息收入的增加丰富了银行的收入来源,增加了股份制银行的净利润,减少了破产风险,所以股份制银行需要扩大非利息业务的比例以降低其破产风险。

2.加强对非利息业务的风险管控

非利息收入中的组成部分的业务到一定的程度以后,可能会增加银行风险,如一些信托投资业务、融资租赁业务,这些业务的风险程度较高,因此可能会增加银行的经营风险。目前无论是对于大规模的国有银行还是一些股份制银行,非利息收入占比都得到了很大的提高,因此在法律和监管上加强并且跟进对非利息收入业务的有序开展是非常有必要的,并且商业银行也需要从自身内部优化管控风险,双管齐下,以达到降低风险的目的。

3.加强技术资金投入

目前各商业银行都增加技术投入,利用高科技的手段来拓展网上平台,开拓非利息收入的来源并且为客户提供更优质便捷的服务,拓展商业银行非利息收入业务,需要重视对信息系统的完善,通过信息系统平台也可以实现对各项非利息收入业务统一的优化管理,在信息技术越来越发达的今天,对于金融机构来说,技术的发展水平代表着实力与竞争优势。实现技术与业务的融合是商业银行发展的重要途径。