供给侧改革背景下的股权结构、会计信息质量与R & D融资约束

2016-09-18杜晓荣杨丰肃胡世亮

杜晓荣,杨丰肃,胡世亮

(1. 河海大学商学院,江苏南京 211100; 2. 江苏省“世界水谷”与水生态文明协同创新中心,江苏南京 211100;3. 河海大学环境会计与资产经营管理研究所,江苏南京 211100)

供给侧改革背景下的股权结构、会计信息质量与R & D融资约束

杜晓荣1,2,3,杨丰肃1,胡世亮1

(1. 河海大学商学院,江苏南京211100; 2. 江苏省“世界水谷”与水生态文明协同创新中心,江苏南京211100;3. 河海大学环境会计与资产经营管理研究所,江苏南京211100)

融资约束是制约企业R & D投资的关键因素。在供给侧改革背景下,以会计信息要素供给和股权制度要素供给为切入点,寻求R & D融资约束的缓解路径。以2010—2014年中国A股上市公司为样本,实证检验发现会计信息质量的提升对于缓解企业R & D融资约束具有显著作用,且这种作用与企业股权结构密切相关。股权集中度较低、制衡度较高企业会计信息质量的提升对R & D融资约束缓解较显著,非国有控股企业的会计信息质量对R & D融资约束的缓解效应较强。

R & D融资约束;会计信息质量;股权结构;供给侧改革

一、引 言

近来,供给侧改革成为政界、业界和学界高度关注的议题。供给侧改革的主要目标是优化资源配置,降低要素流动成本,将先进科技融入传统生产要素组合,其核心就是要释放有效供给潜能[1]。陈炜嘉认为通过技术创新带动新一轮宏观经济景气将是本轮供给侧改革的政策着力点[2]。技术创新的主体主要是企业,如何提高企业的技术创新能力和绩效是供给侧改革的核心目标之一,而企业技术创新面临的首要问题是资金问题,由于R & D投资一般具有高风险、投资周期长、未来收益不确定等特点,因此有学者认为R & D投资活动比一般投资活动面临更严重的融资约束[3],且我国金融市场下的企业R & D投资存在着明显的融资约束现象[4-5]。现有文献已开始关注企业R & D融资约束问题,但对于其缓解路径的研究成果并不多,现有文献主要立足金融发展、政府补贴、营运资本管理等角度[5-6],较少关注会计治理的作用。新供给经济学认为,生产的增长取决于劳动力和资本等生产要素的供给和有效利用[7],同时,优化资源配置不应简单地回归到古典主义所倡导的自由放任时代,应要求市场和政府各有所为,并且应将要素的供给问题纳入紧密相联于制度供给问题的分析体系[8]。因此,供给侧改革的核心更多强调企业、政府等主体应以改善供给端各生产要素供给质量方式来提高经济增长质量,同时配套以相应的创新制度供给作为关键性支撑[9]。供给侧改革这剂“猛药”能否起到应有的效果,其思想能否为当前企业缓解R & D融资约束提供一些新思路,关键在于上市公司如何身体力行实施[10]。融资约束很大程度上源于外部投资者和内部人之间存在信息不对称,而当前投资者获取企业R & D投资的信息渠道更多来自于企业所披露的会计信息;同时,企业提高会计信息质量的驱动力更多地来自于企业的制度创新,股权结构作为影响企业制度建设的重要因素,其是否会影响会计信息质量对R & D融资约束的作用效应还有待研究。基于供给侧改革背景,笔者将以会计信息要素供给和股权制度要素供给为切入点,寻求R & D融资约束的缓解路径,以期丰富相关研究,为企业有效缓解R & D融资约束提供决策支持,同时为供给侧改革思想在微观企业的具体运用提供经验思路。

二、理论分析与假设提出

1. 会计信息质量与R & D融资约束

根据信息不对称理论,由于外部投资者和管理层之间存在信息不对称,使得外部投资者无法对企业财务经营状况进行准确评估。Bushman等认为信息不对称会导致投资者资源配置效率降低,使得投资者要求更高的报酬率用以补偿所承担的风险,从而导致企业融资成本提高,造成企业融资问题[11]。一方面,知识具有非排他性特征,R & D活动常被企业作为商业秘密来隐藏,披露较少,所以外部投资者往往很难获得相关信息;另一方面,R & D产出最终大多化作无形资产,其主要依附于研发人员的人力资本,较难度量[6],因此,R & D相比其他投资活动,其资金需求方和供应方之间存在更为严重的信息摩擦[12]。唐清泉等发现,R & D投资因为其特殊性质造成企业与外界严重的信息不对称,进而得不到投资人的支持而依赖于企业内部资金,导致融资约束[13]。鞠亚辉认为,研究开发阶段的划分以及满足资本化的条件弹性较大会给管理层操纵盈余留下机会[14]。许罡等实证检验发现,管理当局通过对研发支出允许资本化选择进行了盈余管理[15]。R & D支出会计处理选择空间较大,一定程度上增强管理层的盈余管理动机,进而可能导致企业会计信息质量下降,信息不对称增强,加剧企业R & D融资约束,因此,缓解R & D融资约束的关键在于促进企业会计信息质量的提升。

信号传递理论认为,企业往往会通过提供高质量的会计信息或披露更多的信息向资本市场传递信号,便于投资者区分企业的优劣,突出自己的竞争优势,从而降低融资成本。从股权融资来看,Welker从买卖价差的角度研究发现高质量的会计信息有利于提升股票市场的流动性,降低企业权益成本[16];方军雄认为会计信息质量越高,意味着企业透明度越高,投资者对企业当前投资状况的评估及其未来发展的预测更准确,从而降低预测风险,降低权益资本成本[17]。从债务融资角度看,Sengupta等认为当企业会计信息质量较高时,债权人会认为企业向其隐瞒的不利信息较少,从而会降低其所要求的风险报酬率[18];Ball等也发现,高质量的会计信息会使企业净资产价值被低估,更有利于债权人对企业经理人进行监管,从而缓解经理人和债权人的代理冲突,降低二者代理成本[19]。因此,会计信息质量的提升有利于降低企业融资成本,从而在一定程度上缓解企业R & D融资约束,由此提出以下假设:

H1:会计信息质量的提升有利于缓解企业R & D融资约束。

2. 股权结构对会计信息质量与R & D融资约束关系的影响

笔者将围绕股权集中度、股权制衡度和产权性质3方面来探讨股权结构对会计信息质量与R & D融资约束关系的影响。

(1)股权集中度的影响

企业股权过于集中往往会产生“壕沟防御效应”,具体表现为企业控股股东凭借其控制权地位对中小股东的利益进行侵害。唐清泉等通过实证研究发现了我国企业“壕沟防御效应”的存在[20-21],控股股东为了掩盖其对中小股东的利益侵占行为,往往会采取盈余管理手段,控股股东享有的控制权私人利益越多,其为掩饰公司业绩而进行的盈余管理的动机越强[22]。在股权集中度较高的企业,大股东往往会以及时确认“好消息”和延迟确认“坏消息”的方式来隐藏其侵占中小股东利益的行为,会计盈余稳健性较低。刘洪渭等研究认为高股权集中度的企业容易导致控股股东的“特权行为”,控股股东与董事会、管理层之间更有可能形成“内部合谋”现象,这种现象会对企业的盈余管理产生显著的消极影响[23]。控股股东出于自身利益报告的会计盈余信息,往往缺乏可靠性,信息含量较低[24]。LaFond 等通过实证检验发现,股权集中度与会计信息质量显著负相关[25]。基于此,笔者认为股权集中度越高,企业会计信息质量的治理效应越差。由此提出以下假设:

H2:企业的股权集中度越低,会计信息质量对其R & D融资约束的缓解越显著。

(2)股权制衡度的影响

股权制衡是指企业的控制权被分散化,企业各大股东都无法独自对企业决策进行控制,从而达到互相制衡的股权安排模式。Bennedsen等发现,企业在存在多个可以相互制衡的大股东时,其价值越高[26]。王奇波等通过实证检验发现,企业股权制衡度越高,越有利于降低企业的控制权溢价,从而提升企业绩效[27]。企业股权制衡度越高,企业所发布的会计盈余信息往往更能考虑各方利益相关者的需求,其会计稳健性相对较高。修宗峰认为,企业股权制衡度较高有利于抑制少数大股东对会计盈余信息的操纵,促进企业会计稳健性的提升[28]。朱德胜也发现,当企业存在制衡股东时,其代理成本会得到一定程度的降低[29]。企业股权制衡度的提高一定程度上有利于界定会计盈余信息的产权,促进资源的趋利性流动。王化成等实证检验发现,企业的股权制衡度与会计信息质量呈正相关关系[30]。基于上述分析,可以预计企业的股权制衡度越高,越有利于其会计信息质量治理效应的发挥,由此提出以下假设:

H3:企业的股权制衡度越高,会计信息质量对其R & D融资约束的缓解越显著。

(3)产权性质的影响

基于我国特殊的制度背景,国有控股企业与非国有控股企业的融资问题一直存在差异。首先,从股东—经理层契约看,朱茶芬等认为,国有企业管理层所受到的监督往往来自政府官员,由于缺乏现金流量权的激励,政府官员不可能像私有股东那样努力监督管理层[31],国有企业面临的内部人控制、政府干预等治理问题更加突出,这些问题会严重制约会计信息治理作用的发挥[32]。其次,从债权契约来看,孙光国等认为国有控股企业长期受到政府或国有银行政策及资金支持,银行对国有控股企业的贷款往往带有一定的政策性色彩,并非完全的市场行为,这导致银行对国有控股企业的债务监管较弱,国有控股企业向银行提供稳健会计信息的动力不强[33]。因此,在相同条件下,非国有控股企业受会计信息质量的制约要比国有控股企业大,相应地,会计信息质量对非国有控股企业融资行为的影响要大。由此提出以下假设:

H4:相比国有控股企业,非国有控股企业的会计信息质量对R & D融资约束的缓解效应较强。

三、研究设计

1. 模型与变量设计

自Fazzari等发现企业投资与其内部现金流的敏感度会随其所面临的融资约束程度的加重而增加以来[34],对于R & D融资约束的度量采用R & D投资—现金流敏感度作衡量指标成为主流,笔者也借鉴该方法。当前的投资—现金流模型,最常用的是欧拉方程模型和托宾Q模型,笔者将以这两个模型作为基本模型,并对其进行改进。

(1)欧拉方程模型

以描述企业最优投资行为的欧拉方程模型最早由Abel在1980年提出,后来Bond等[35]对该模型作进一步改进,引入成本调整函数与利润方程。为了排除其他因素的影响、使结果更可靠,笔者借鉴卢馨等[4]的研究,在Bond 等改进的欧拉方程模型中加入企业规模(Size)、企业年龄(Age)、负债率(Lev)、股票收益率(R)、年度(Year)、行业(Industry)等控制变量,最终建立如下模型:

α3(S/A)it+α4(CF/A)it+α5Sizeit+

α6Ageit+α7Levit+α8Rit+Yeart+

Industryit+εit

(1)

式中RD表示企业的R & D投资,为了剔除规模的影响,采用经期初总资产平减后的研发支出来计量;A表示企业期初总资产;S表示企业营业收入;CF表示企业经营现金净流量。关于控制变量,用企业总资产的对数值来计算企业规模(Size),用观测年度与企业上市年度的差的对数值计算企业年龄(Age),根据证监会《上市公司行业分类指引(2012年修订)》来划分行业(Industry)。

模型(1)中的系数α4代表R & D投资—现金流敏感度,用来衡量R & D融资约束大小。如果α4显著为正,说明企业的R & D投资显著依赖于企业内部现金流,即企业R & D投资受到了外部的融资约束。为了度量企业会计信息质量对R & D融资约束的影响,笔者在模型(1)的基础上加入会计信息质量(AQ)与经营现金流的交叉项,构建了模型(2)。如果模型(2)中的α5显著负,则表示会计信息质量(AQ)的提升有利于缓解R & D融资约束。当前对于会计信息质量(AQ)的测度,大多数文献采用企业盈余管理程度来衡量,笔者使用Dechow修正琼斯模型算出的操纵性应计项目的绝对值来衡量企业的盈余管理程度[36]。企业的盈余管理程度越高,会计信息质量越差,故采用可操纵性应计项目绝对值的相反数来度量会计信息质量(AQ),其越大,会计信息质量越好。

α3(S/A)it+α4(CF/A)it+

α5(CF/A·AQ)it+α6Sizeit+α7Ageit+

α8Levit+α9Rit+Yeart+Industryit+εit

(2)

为了进一步检验股权结构(OS)对会计信息质量与R & D融资约束关系的影响,将股权结构(OS)作为调节变量引入模型(2),构建模型(3)。假设模型(3)中的交互变量(CF/A·AQ·OS)的回归系数显著,则说明股权结构会影响会计信息质量对R & D融资约束作用效应。笔者从股权集中度(OS1)、股权制衡度(OS2)和产权性质(OS3)3方面来探讨股权结构对会计信息质量与R & D融资约束间关系的影响。其中股权集中度(OS1),参照Demsetz等[37]的研究,以考察前五大股东持股比例的平方和来测度;股权制衡度(OS2)在借鉴陈德萍等[21]的研究方法基础上,以第二至第五大股东持股比例之和与第一大股东持股比例之比来衡量;对于产权性质(OS3),以哑变量进行测度,按照终极控制人类型的不同将所有样本企业划分为国有企业和非国有企业,假设该企业为国有企业,则变量OS3赋为1,否则为0。

α3(S/A)it+α4(CF/A)it+

α5(CF/A·AQ)it+

α6(CF/A·AQ·OS)it+α7Sizeit+

α8Ageit+α9Levit+α10Rit+Yeart+

Industryit+εit

(3)

(2)托宾Q模型

Fazzari等认为,在信息完全充分、无外部融资约束的情况下,企业投资完全取决于投资机会——托宾Q,基于此,其在1988年建立了基于托宾Q的投资模型[34]。在此基础上,笔者借鉴卢馨等[4]的研究,在模型中加入企业规模(Size)、企业年龄(Age)、负债率(Lev)、股票收益率(R)、年度(Year)、行业(Industry)等控制变量,最终建立模型(4)。该模型以系数α2的大小来衡量R & D融资约束大小。

RDit/Ait=α0+α1Qit+α2(CF/A)it+α3Sizeit+

α4Ageit+α5Levit+α6Rit+Yeart+

Industryit+εit

(4)

为了度量企业会计信息质量对R & D融资约束的影响,在模型(3)的基础上加入会计信息质量(AQ)与经营现金流的交叉项,构建模型(5)。假如模型(5)中的α3显著为负,则表示会计信息质量(AQ)的提升有利于缓解R & D投资融资约束。

RDit/Ait=α0+α1Qit+α2(CF/A)it+

α3(CF/A·AQ)it+α4Sizeit+α5Ageit+

α6Levit+α7Rit+Yeart+Industryit+εit

(5)

为了进一步检验股权结构(OS)对会计信息质量与R & D融资约束关系的影响,将股权结构(OS)作为调节变量引入模型(5),构建模型(6)。假设模型(6)中的交互变量(CF/A·AQ·OS)的回归系数显著,则说明股权结构会影响会计信息质量对R & D融资约束作用效应。

RDit/Ait=α0+α1Qit+α2(CF/A)it+

α3(CF/A·AQ)it+

α4(CF/A·AQ·OS)it+α5Sizeit+

α6Ageit+α7Levit+α8Rit+Yeart+

Industryit+εit

(6)

2. 样本选择与数据来源

选取的研究样本为2010—2014年中国A股上市企业,鉴于金融企业的行业特征与一般企业差异较大,对金融企业进行剔除。为了使数据更具有效性,对样本做了如下处理:①剔除当年IPO的上市公司;②剔除当年处于*ST、ST或者PT状态的T类上市公司;③剔除异常数据和其他数据缺失的样本,最终得到3 025个观测值。同时,为了消除极端值的干扰,对主要变量进行了上下1%的Winsorized处理。本文采用的研发支出数据来自同花顺iFinD金融数据终端,其他变量数据均来自CSMAR数据库。

3. 描述性统计分析

为增强企业之间的可比性,对R & D投资额绝对数RD、营业务收入绝对数S、现金流绝对数CF均用期初总资产A进行了标准化。表1结果显示,R & D投资(RD/A)的均值大于其中位数,说明超过一半的样本企业的R & D投资比例低于均值,表示我国R & D投资明显不足。主营业务收入(S/A)的标准差达到0.559,且两极值间差距明显,表明各企业的销售收入存在较大的差异性。对于经营现金流净额(CF/A),虽然均值和中位数的差值较小,但是极值之间的较大差异说明企业间的财务状况波动较大;通过计算得到的托宾Q值(Q)的标准差为1.006,说明样本企业间的成长性显著不同且存在较大的差异;会计信息质量(AQ)的均值和中位数相差不大,但标准差较大,同时两极值间的差距明显,这说明各企业间的会计信息质量存在较大差异。

四、实证结果分析

为避免回归模型中主要变量之间的多重共线性问题,保证后续多元回归分析结果的可靠性,笔者首先检验各变量之间的相关性,得到Pearson相关系数矩阵。结果显示各主要变量间的相关性系数均小于0.5,表明各变量间不存在严重的多重共线性问题。限于篇幅,未列出Pearson相关系数矩阵。

表1 主要变量描述性统计

1. 会计信息质量与R & D融资约束

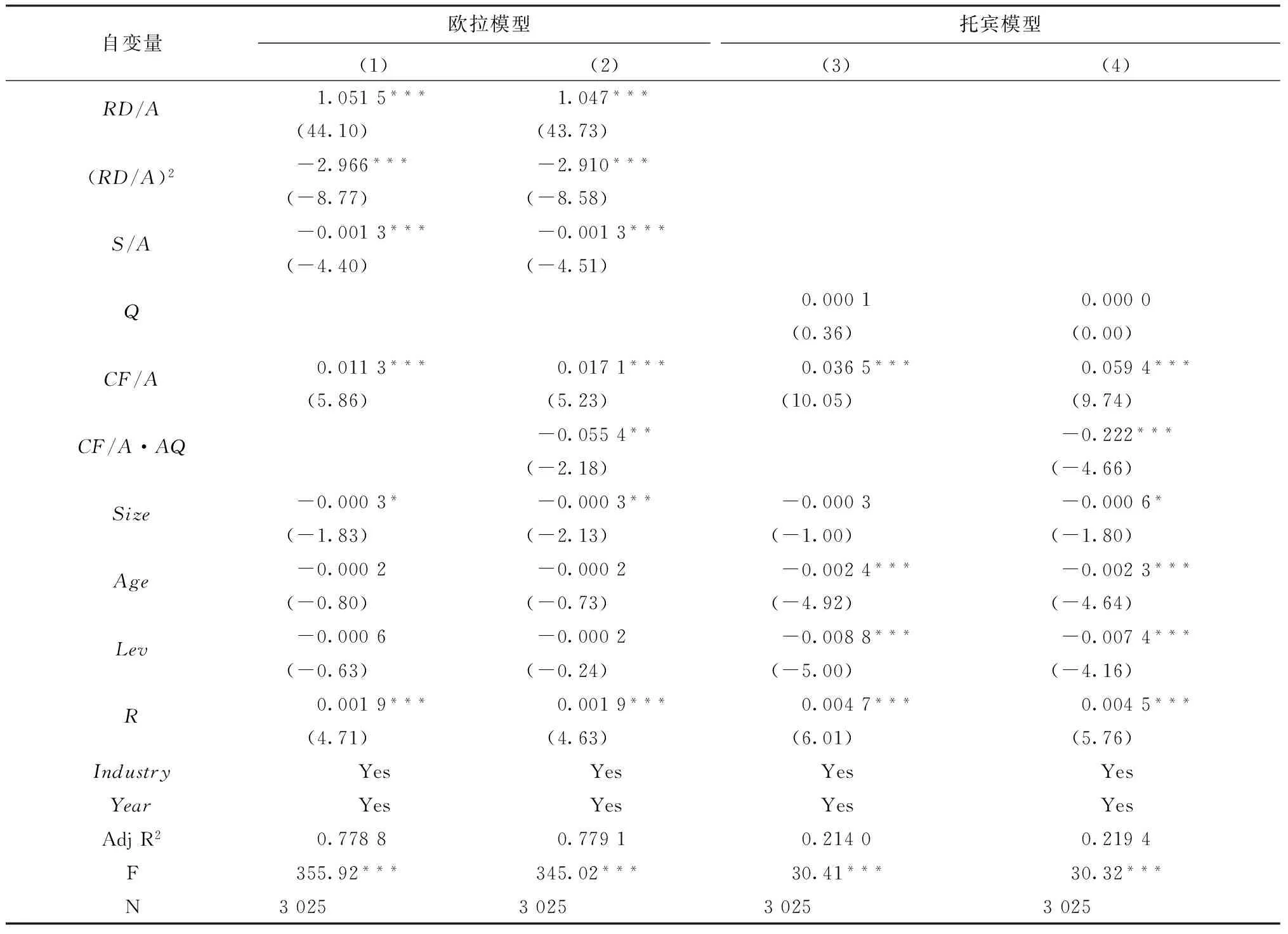

将量化会计信息质量指标(AQ)与现金流(CF/A)的交叉项(CF/A)AQ分别引入欧拉方程模型和托宾Q 模型中得到模型(2)和(5),来检验会计信息质量的变化对企业R & D融资约束的具体效应。采用OLS 回归进行实证分析,从表2第(1)列和第(3)列可以看到,两种模型下的因变量R & D投资(RD/A)与自变量现金流(CF/A)的系数分别为0.011 3和0.036 5,而且均在1%水平下显著,这说明公司的R & D投资大小与内部现金流显著正相关,即R & D投资对于企业内部现金流有依赖性,表明企业R & D投资存在着明显的融资约束现象,该实证结果与卢馨等[3-4]的检验结果一致。从表2第(2)列和第(4)列可以看出,在引入会计信息质量与现金流的交叉项(CF/A)AQ后,两模型下的R & D投资对于现金流仍显著正相关。两模型中的交叉项(CF/A)AQ的系数都较(CF/A)的系数小,而且(CF/A)AQ的系数都在5%和1%下水平显著为负。这表明会计质量的提升弱化了R & D投资对现金流的敏感性,即会计质量的提升显著缓解了企业的R & D融资约束,支持了假设1。高质量的会计信息能够有效缓解R & D投资中信息不对称问题,降低企业的外部融资成本,使企业有能力更多地去选择外部融资,而不是过多地依赖内部留存收益,进而从根本上缓解企业所面临的R & D融资约束问题。

2. 股权结构对会计信息质量与R & D融资约束关系的影响

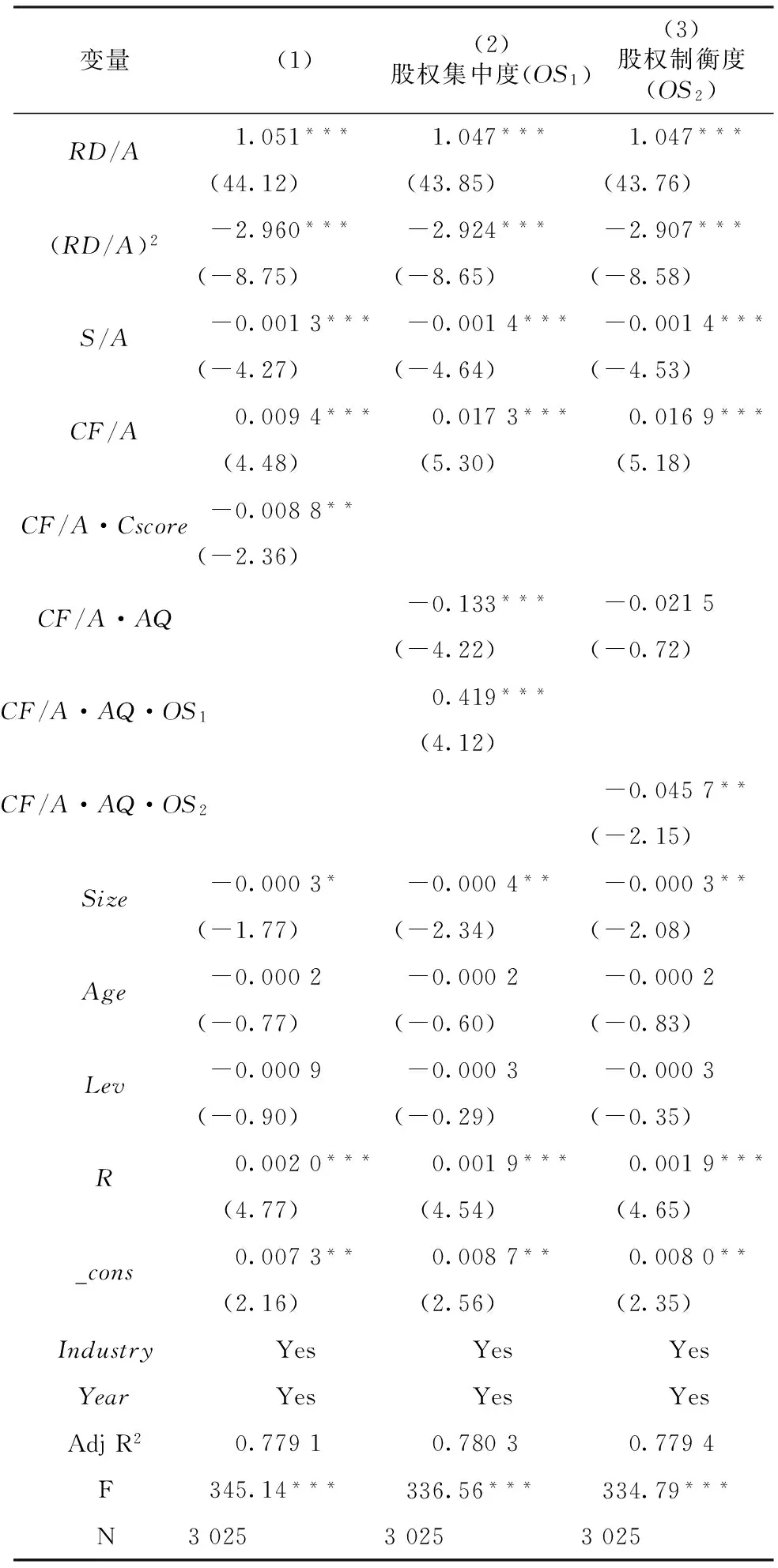

通过实证检验发现,会计信息质量的提升会显著缓解R & D融资约束,而且从表2的拟合优度看,欧拉模型的拟合优度明显高于托宾模型。相对于国外完善的资本市场,我国资本市场中投资者投机行为明显偏多,企业价值在资本市场上得不到有效反映。饶育蕾等以中国企业的数据研究发现托宾Q值并不能真实反映企业的价值[38];徐惠玲等通过对比各投资实证模型也发现欧拉方程模型更适用于我国的资本市场[39]。因此,针对股权结构对会计信息质量与R & D融资约束关系的影响,为了使结果更加稳健,采用欧拉模型进行验证。在用模型(3)进行回归时重点关注(CF/A·AQ·OS)的系数,它代表股权结构对会计信息质量与R & D融资约束关系的影响。股权结构对会计信息质量与R & D融资约束关系的影响如表3所示。表(3)第(1)、(2)、(3)列分别代表股权集中度、股权制衡度、产权性质对会计信息质量与R & D融资约束关系的影响。

表2 会计信息质量对R & D融资约束的影响

注:表中数据为解释变量的回归系数,括号内的数值为t 值;***、**、*分别表示1% 、5% 和10% 显著性水平。

从表3第(1)列可知,交乘项(CF/A·AQ)的系数为-0.132,在1%水平上显著为负,而交乘项(CF/A·AQ·OS1)的回归系数为0.418,在1%水平上显著为正,两者系数的符号相反,表明企业的股权集中度对会计信息质量与R & D融资约束间具有显著的负向调节作用,即企业的股权集中度越高,会计信息质量对其R & D融资约束的缓解越弱。这个结果与假设2的预期一致。在我国资本市场中,由于立法与制度建设的不健全,企业的代理问题更多地表现为控股股东与中小股东之间的利益冲突,控股股东的控制权私有收益远高于发达国家。而股权集中度较高的企业控股股东更可能通过盈余管理的形式侵占中小股东利益,从而导致企业会计信息质量较差,降低会计信息质量对其R & D融资约束的缓解效应。

从表3第(2)列可看出,交乘项(CF/A·AQ)的系数为-0.020 5,而交乘项(CF/A·AQ·OS2)的回归系数为-0.059 0,在5%水平上显著为负,两者系数的符号相同,表明企业的股权制衡度对会计信息质量与R & D融资约束间具有显著的正向调节作用,即企业的股权制衡度越高,会计信息质量对其R & D融资约束的缓解越强,证明了假设3。这表明中国上市企业的外部大股东对于控股股东和管理层的行为有一定的监督效应,企业治理的关键在于要有相应约束机制进行保障,股权制衡度提高有利于其他大股东更好地监督控股股东,这样有利于会计信息质量的提升,从而更有效缓解R & D融资约束。基于此,笔者认为在当前制度背景下,企业应构建大股东多元化、股权相互制衡的治理机制,这样有助于改善企业所面临的R & D融资约束问题,这也更好地印证了为何当下政府监管机构积极推行混合所有制。

从表3第(3)列可看出,交乘项(CF/A·AQ)的系数为-0.079 9,在1%水平上显著为负,而交乘项(CF/A·AQ·OS3)的回归系数为0.056 8,在10%水平上显著为正,两者系数的符号相反,表明相比非国有控股企业,国有控股企业会计信息质量对R & D融资约束缓解效应较弱,证明了假设4。国有控股企业由于所有者缺位问题的存在,其内部人控制现象更为严重,会计治理效应远弱于非国控股有企业,不利于R & D融资约束的缓解,这也是为何当前政府一直在大力推进国有企业改革的原因。

表3 股权结构对会计信息质量与R & D融资约束关系的影响

注: 表中数据为解释变量的回归系数,括号内的数值为t值;

***、**、*分别表示1% 、5% 和10% 显著性水平。

3. 稳健性检验

为了证明上述研究结论的稳健性,进行如下检验:①在上文中,笔者采用Dechow的修正琼斯模型[36]来计量会计信息质量,在此借鉴李青原[40]的研究,采用会计稳健性来计量会计信息质量。对于会计稳健性,采用Ball 等提出应计—现金流关系计量法[41]来计量。对此,以欧拉模型重新检验会计信息质量对R & D融资约束的影响,结果如表4第(1)列所示。发现交乘项(CF/A·Cscore)显著为负,即会计信息质量的提升能显著缓解R & D融资约束,与前面的结果一致。②在研究股权结构对会计信息质量与R & D融资约束关系的影响时,以前五大股东持股比例的平方和来度量股权集中度,以第二到第五大股东持股比例之和与第一大股东持股比例之比来衡量股权制衡度,对此参照陈德萍等[21]的研究,采用前十大股东持股比例的平方和来度量股权集中度,以第二到第十大股东持股比例之和与第一大股东持股比例之比来衡量股权制衡度,对结果重新进行检验。结果如表4第(2)、(3)列所示,从中可以发现交乘项(CF/A·AQ·OS1)与(CF/A·AQ·OS2)的系数分别显著为正和显著为负,与前述的结果一致,即股权集中度越低、制衡度越高的企业,会计信息质量对R & D融资约束的缓解越显著。基于以上的检验,认为前文的结论是稳健的。

表4 稳健性检验

注: 表中数据为解释变量的回归系数,括号内的数值为t值;***、**、*分别表示1% 、5% 和10% 显著性水平。

五、结 语

在供给侧改革背景下,笔者以会计信息要素供给和股权制度要素供给为切入点,以欧拉模型和托宾Q模型作为检验模型,以投资现金流敏感度来衡量融资约束,并以2010—2014年中国A股上市公司为研究样本,实证检验发现我国上市企业存在着明显的R & D融资约束现象;提升会计信息质量可以有效缓解投融资双方的信息不对称,进而缓解企业R & D融资约束。同时,不同股权制度供给环境下会计信息质量对企业R & D融资约束的缓解存在着较大差异,在股权集中度较低和股权制衡度较高的企业,会计信息质量对R & D融资约束的缓解较显著;相比国有控股企业,非国有控股企业的会计信息质量对R & D融资约束的缓解效应较强。

本文的主要贡献在于:①为供给侧改革思想在微观企业的具体运用提供了经验证据。②首次考察了会计信息质量在缓解R & D融资约束中的作用,为缓解我国企业所面临R & D融资约束提供了新的解决路径。同时,拓展了会计信息质量经济后果的相关研究。③进一步考察了股权结构对会计信息质量与企业R & D融资约束关系的影响,相关结论对于当前政府加强国有企业改革、促进股权结构多元化、混合所有制改革具有重要的政策含义与启示。本文也存在一定不足,如关于公司治理因素对会计信息质量与R & D融资约束关系的影响,只考虑了股权结构这一基础因素,并未考虑其他治理因素的影响,未来有待进一步拓展。

[1] 徐康宁.供给侧改革的若干理论问题与政策选择[J].现代经济探讨,2016(4):5-9.

[2] 陈炜嘉.站在供给侧改革的创新风口[N].中国证券报,2015-12-09(04).

[3] BROWN J R,FAZZARI S M,PETERSEN B C.Financing innovation and growth:cash flow,external equity, and the 1990s R & D boom[J].The Journal of Finance,2009,64(1):151-185.

[4] 卢馨,郑阳飞,李建明.融资约束对企业R & D投资的影响研究:来自中国高新技术上市公司的经验证据[J].会计研究,2013(5):51-58.

[5] 王文华,张卓.金融发展,政府补贴与研发融资约束:来自A股高新技术上市公司的经验证据[J].经济与管理研究,2013(11):51-57.

[6] 鞠晓生,卢荻,虞义华.融资约束,营运资本管理与企业创新可持续性[J].经济研究,2013(1):4-16.

[7] 郭玉晶,宋林.民营经济增长驱动要素特征及其时空演变轨迹:基于供给侧要素配置视角[J].商业经济与管理,2016(4):15-27.

[8] 贾康,苏京春.探析“供给侧”经济学派所经历的两轮“否定之否定”:对“供给侧”学派的评价,学理启示及立足于中国的研讨展望[J].财政研究,2014(8):2-16.

[9] 肖明.发改委规划司司长徐林谈“十三五”新动力机制:供给侧改革的创新逻辑[N].21世纪经济报道,2015-11-17(05).

[10] 袁元.供给侧改革上市公司应先行先试[N].证券日报,2015-11-26(03).

[11] BUSHMAN R M,SMITH A J.Transparency,financial accounting information,and corporate governance[J].FRBNY Economic Policy Review,2003(4):65-87.

[12] HALL B H.The financing of research and development[J].Oxford Review of Economic Policy,2002,18(1):35-51.

[13] 唐清泉,徐欣,曹媛.股权激励,研发投入与企业可持续发展[J].山西财经大学学报,2009,31(8):77-84.

[14] 鞠亚辉.对新《企业会计准则》内部研发费用资本化的探讨[J].商业经济,2009(14):27-28.

[15] 许罡,朱卫东.管理当局,研发支出资本化选择与盈余管理动机:基于新无形资产准则研发阶段划分的实证研究[J].科学学与科学技术管理,2010,31(9):39-43.

[16] WELKER M.Disclosure policy,information asymmetry and liquidity inequity markets[J].Contemporary Accounting Research,1995(11):801-828.

[17] 方军雄.我国上市公司信息披露透明度与证券分析师预测[J].金融研究,2007(6):136-148.

[18] SENGUPTA P.Corporate disclosure quality and the cost of debt[J].Accounting Review,1998,73(4):459-474.

[19] BALL R,SHIVAKUMAR L.Earnings quality in UK private firms:comparative loss recognition timeliness[J].Journal of Accounting and Economics,2005,39(1):83-128.

[20] 唐清泉,罗党论,王莉.大股东的隧道挖掘与制衡力量:来自中国市场的经验证据[J].中国会计评论,2005,3(1):63-86.

[21] 陈德萍,陈永圣.股权集中度、股权制衡度与公司绩效关系研究:2007—2009年中小企业板块的实证检验[J].会计研究,2011(1):38-43.

[22] 简玉峰,刘长生.股权集中度、股权制衡度与公司盈余管理研究:基于A股上市公司2009—2011年的实证数据[J].会计之友,2013(4):74-79.

[23] 刘洪渭,荣蓬.公司治理对盈余质量的影响:来自中国上市公司的经验证据[J].山东大学学报(哲学社会科学版),2010(1):1-11.

[24] FAN J P H,WONG T J.Corporate ownership structure and the informativeness of accounting earnings in East Asia[J].Journal of Accounting and Economics,2002,33(3):401-425.

[25] LAFOND R,ROYCHOWDHURY S.Managerial ownership and accounting conservatism[J].Journal of Accounting Research,2008,46(1):101-135.

[26] BENNEDSEN M, FOSGERAU M, NIELSEN K M.The strategic choice of control allocation and ownership distribution in closely held corporations[C]//Indiana:14th Annual Conference on Financial Economics and Accounting,2003.

[27] 王奇波,宋常.国外关于最优股权结构与股权制衡的文献综述[J].会计研究,2006(1):27-29.

[28] 修宗峰.股权集中,股权制衡与会计稳健性[J].证券市场导报,2008(3):40-48.

[29] 朱德胜.控股股东、股权制衡与公司股利政策选择[J].山东大学学报(哲学社会科学版),2010(3):80-87.

[30] 王化成,佟岩.控股股东与盈余质量:基于盈余反应系数的考察[J].会计研究,2006(2):67-74.

[31] 朱茶芬,李志文.国家控股对会计稳健性的影响研究[J].会计研究,2008(5):38-45.

[32] 潘琰,辛清泉.所有权、公司治理结构与会计信息质量[J].会计研究,2004(4):19-23.

[33] 孙光国,赵健宇.产权性质差异、管理层过度自信与会计稳健性[J].会计研究,2014(5):52-58.

[34] FAZZARI S M,HUBBARD R G,PETERSEN B C,et al.Financing constraints and corporate investment[J]. Brookings Papers on Economic Activity,1988(1):141-206.

[35] BOND S, MEGHIR C. Dynamic investment models and the firm’s financial policy[J].The Review of Economic Studies,1994,61(2):197-222.

[36] DECHOW P M,SLOAN R G,SWEENEY A P.Detecting earnings management[J].Accounting Review,1994,70(2):193-225.

[37] DEMSETZ H,LEHN K.The structure of corporate ownership: causes and consequences[J].Journal of Political Economy,1985,93(6):1155-1177.

[38] 饶育蕾,汪玉英.中国上市公司大股东对投资影响的实证研究[J].南开管理评论,2006(5):67-73.

[39] 徐惠玲,刘军霞.企业资本性支出实证模型选择及检验[J].中国会计评论,2008(3):315-326.

[40] 李青原.会计信息质量与公司资本配置效率:来自我国上市公司的经验证据[J].南开管理评论,2009(2):115-124.

[41] BALL R,SHIVAKUMAR L.The role of accruals in asymmetrically timely gain and loss recognition[J].Journal of Accounting Research,2006,44(2):207-242.

(责任编辑:高虹)

10.3876/j.issn.1671-4970.2016.04.009

2016-04-05

江苏省社会科学基金项目(15GLB007);江苏高校哲学社会科学研究重点项目(2015ZDIXM011)

杜晓荣(1968—),女,安徽巢湖人,教授,博士,从事公司财务及技术经济研究。

F230

A

1671-4970(2016)04-0041-08