机构投资者持股、股权集中度与内部控制质量

2016-09-05蔡名蕊

文/蔡名蕊

机构投资者持股、股权集中度与内部控制质量

文/蔡名蕊

内部控制是企业有效防御和应对各种风险的重要措施之一。本文选取了2012—2014年沪、深A股上市公司作为研究样本,检验机构投资者持股比例和第一大股东持股比例对内部控制质量的影响。研究结果表明:(1)机构投资者持股比例上升能够提升企业内部控制质量,但前提是机构投资者已具有一定的持股比例;(2)在企业处于非绝对控股的情况下,第一大股东持股比例上升对内部控制质量产生显著正向影响;(3)在企业处于绝对控股情况下,机构投资者对内部控制质量的提升作用会受到抑制。

机构投资者;股权集中度;内部控制质量

在企业的经营、发展、扩张过程中,必然伴随着各种潜在的风险,而内部控制是解决和应对各种风险的有效方法之一,是企业有效防御风险、解决困难的重要措施。近十年来,我国相继发生的科龙电器会计信息失真、中航油新加坡巨额亏损、中海集团“资金门”、绿大地财务造假等事件都与内部控制缺失有一定的关系。企业只有建立起科学的内部控制制度并有效执行,提升企业的内部控制质量,才能增强企业的竞争实力,促进企业持续、健康、稳定地发展。

一、文献回顾和研究假设

(一)机构投资者持股比例与内部控制质量

随着我国资本市场的蓬勃发展,机构投资者的队伍也在不断壮大。与中小股东相比,机构投资者的持股金额较大、持股比例较高,是公司重要的外部股东之一。李维安和李滨(2008)的研究发现,随着机构投资者数量和力量地不断壮大,他们越来越积极地投入到公司的治理当中,改进公司的治理状况,提升公司治理水平。曹建新和陈志宇(2011)、赵惠芳(2015)的研究表明,机构投资者的引入有利于增强上市公司内部控制的有效性,机构投资者持股比例越高,企业的内部控制越有效。

基于以上分析,本文提出假设1:

H1:机构投资者能够提升企业内部控制质量,机构投资者持股比例与内部控制质量呈正相关关系。

(二)股权集中度与内部控制质量

第一大股东在公司的股权结构中占据着重要的位置,第一大股东的持股比例也会影响到企业的内部控制质量。曹建新等(2009)、李志斌等(2013)、赵渊贤等(2015)的研究表明,在我国现阶段的治理环境下,股权集中度对内部控制质量存在着显著地正向作用。因为当第一大股东持股比例较高、股权集中度较高时,大股东与公司的利益会趋于一致化,这就会促使大股东努力提高公司内部控制的有效性(李育红,2011)。

基于以上分析,本文提出假设2:

H2:股权集中度对内部控制质量存在正向影响,第一大股东持股比例与内部控制质量呈正相关关系。

(三)机构投资者持股比例、股权集中度与内部控制质量

机构投资者和第一大股东同属于企业的股东,他们之间也会相互产生影响。一方面,伴随着机构投资者持股比例的上升,其在公司的影响力也在不断地上升,公司的董事会、管理层等会更愿意听取机构投资者的意见,此时,机构投资者能够更有效地改善企业内部控制制度的设计和执行,而第一大股东对内部控制质量的提升作用就会有所减弱。另一方面,在企业的股权过于集中,尤其是第一大股东处于绝对控股的情况下,公司的监督机制较难有效地发挥作用,此时机构投资者对内部控制的提升作用会受到抑制。

基于以上分析,本文提出假设3:

H3:较高的股权集中度会抑制机构投资者对内部控制质量的提升作用。

二、研究设计

(一)变量定义

1.被解释变量

本文的被解释变量为内部控制质量(IC),采用迪博企业风险管理技术有限公司编制的内部控制指数来衡量,并取自然对数。

2.解释变量

本文的解释变量为机构投资者持股比例(Insti)和股权集中度(First)。本文所研究的机构投资者包括证券投资基金、证券公司、保险公司、社保基金等11类金融类机构投资者。由于机构投资者也可能是公司的前五或者前十大股东,因此本文采用第一大股东持股比例来衡量股权集中度。

3.控制变量

本文的控制变量包括衡量企业成长性的营业收入增长率(Growth)、衡量财务杠杆的资产负债率(LEV)、衡量企业规模的总资产自然对数(SIZE)、衡量董事会规模的董事会人数自然对数(BoardN)、衡量董事会独立性的独立董事占董事会人数的比例(INDIR),以及董事长和总经理是否两职合一(DUAL)、是否国有(SOE)、年份(Year)和行业(Industry)。

(二)数据来源

本文使用2012—2014年我国沪、深A股上市公司的数据,其中机构投资者持股比例源自Wind数据库,内部控制指数源自迪博数据库,其余数据均源自国泰安数据库。根据本文的研究目的,笔者依据以下原则对样本进行筛选:(1)剔除财务数据等有缺失的样本;(2)剔除资产负债率大于1的样本;(3)剔除属于金融、保险业的样本;(4)剔除ST、*ST公司。最终本文得到3475个样本。本文的实证分析采用EXCEL2010进行数据整理,使用stata12统计分析软件进行统计分析。

(三)模型构建

1.为了检验假设1,本文建立了模型(1)来检验机构投资者持股比例对内部控制质量的影响。

2.为了检验假设2,本文建立了模型(2)来检验股权集中度对内部控制质量的影响。

3.为了检验假设3,本文建立了模型(3),并采用分组回归的方法来检验机构投资者持股和股权集中度的相互影响。

三、实证结果与分析

(一)描述性统计(见表1)

从表1的描述性统计中可以看到,目前我国机构投资者的平均持股比例为6.89%,平均持股比例较低,部分企业的股权结构中没有机构投资者。因此,现阶段我国应继续大力推进机构投资者的蓬勃发展,稳步提升机构投资者的种类和数量。第一大股东的平均持股比例为37.14%,最大持股比例为89.41%,最小持股比例为2.20%,各企业之间股权结构差别较大。

(二)回归分析

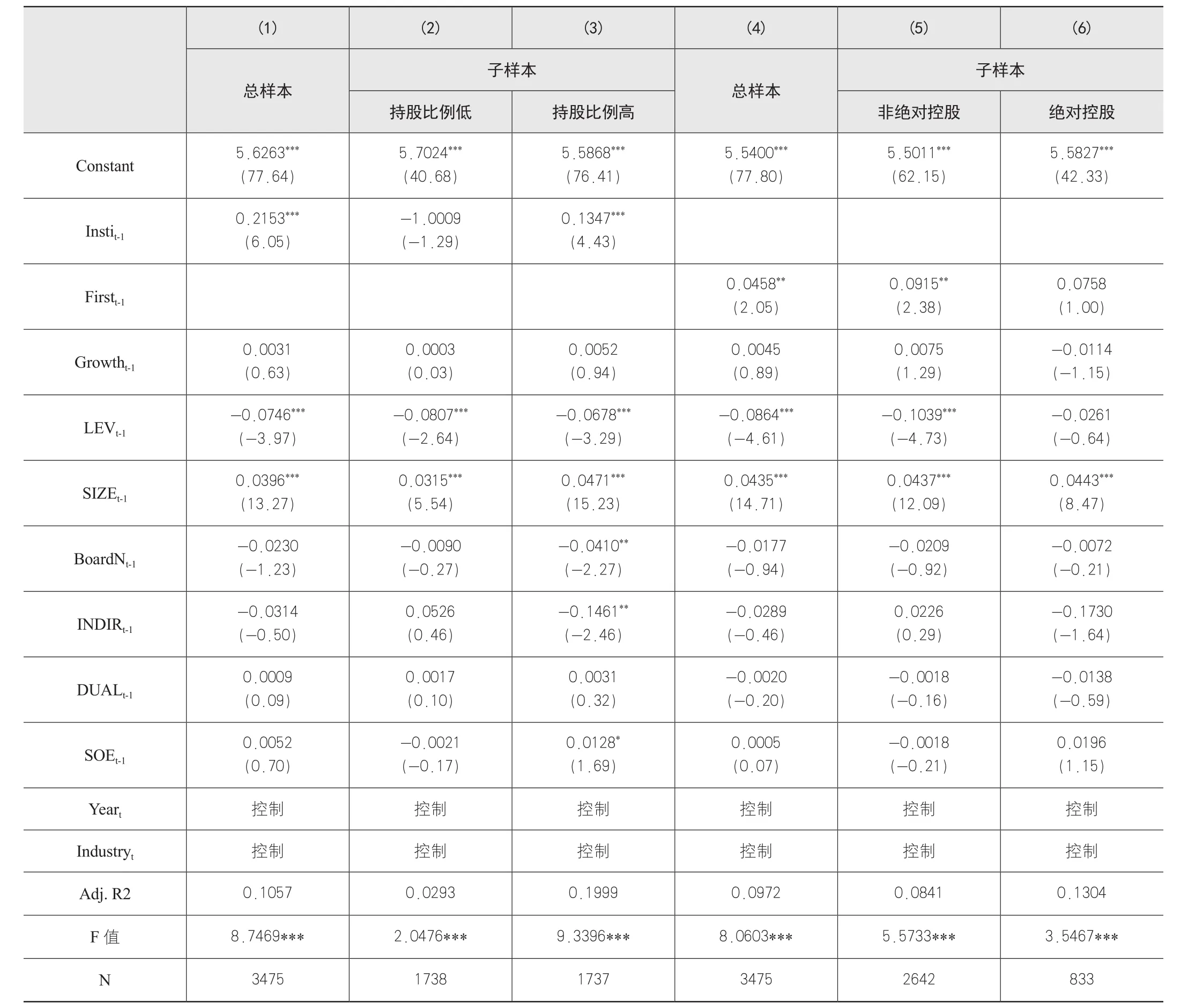

机构投资者持股比例、股权集中度与内部控制质量的关系检验结果如表2所示。第(1)、(2)、(3)列为假设1的检验结果,按照机构投资者持股比例的中位数划分了低持股比例组和高持股比例组。第(4)、(5)、(6)列为假设2的检验结果,将第一大股东持股比例高于50%的样本划分为绝对控股组,不高于50%的样本划分为非绝对控股组。

从表2的回归结果可以看到,机构投资者持股比例与内部控制质量呈正相关关系,且在1%水平上显著,表明机构投资者发挥了其具备专业人才和丰富经验的作用,能够对内部控制质量产生显著地正向影响,本文假设1得到验证。企业规模和内部控制质量之间呈显著正相关关系,表明大规模企业更有资源和能力去完善内部控制制度、提升内部控制质量。在子样本回归中可以看到,当机构投资者持股比例较低时,其与内部控制质量之间的关系不显著,而当机构投资者持股比例较高时,两者之间呈显著正相关关系,说明机构投资者发挥作用的前提是其已具有一定的持股比例。

表1 总体样本的描述性统计

第一大股东持股比例与内部控制质量之间也呈正相关关系,且在5%水平上显著,说明第一大股东持股比例的上升对内部控制质量同样具有提升作用。大股东和公司的利益趋于一致会促使大股东提升内部控制的设计和执行水平,以更好地监督和激励管理层,降低经营者背离所有者目标的风险,本文假设2得到验证。在子样本回归分析中,当第一大股东处于非绝对控股的情况下,提升第一大股东持股比例有利于提升企业内部控制质量,但当他们已经处于绝对控股的情况下,继续增加持股比例对内部控制质量的提升作用则不显著。

在第一大股东处于绝对控股和非绝对控股的不同情况下,机构投资者持股对内部控制质量的提升作用,以及当机构投资者处于持股比例较低和持股比例较高的不同情况下,第一大股东对内部控制质量的提升作用检验结果如表3所示。

从表3中可以看到,在第一大股东处于非绝对控股的情况下,机构投资者持股比例的上升和第一大股东持股比例的上升都能够提升企业内部控制质量,但在第一大股东处于绝对控股的情况下,机构投资者持股与内部控制质量之间的关系系数变小、显著性水平降低,说明机构投资者对内部控制质量的正向作用有所减弱,较高的股权集中度抑制了机构投资者对内部控制质量的提升作用,本文假设3 得到验证。在机构投资者持股比例较低时,第一大股东持股比例的上升有利于提高内部控制质量,而此时机构投资者对内部控制质量的提升作用不显著。但当机构投资者持股比例较高时,第一大股东持股比例与内部控制质量之间的关系则不显著,而此时机构投资者能够发挥对内部控制质量的提升作用。

表2 假设1、假设2检验结果

四、结论与启示

机构投资者持股比例的上升有利于提升企业的内部控制质量,但机构投资者发挥作用的前提是其已具有一定的持股比例。第一大股东持股比例的上升也会提升企业内部控制质量,但当第一大股东持股比例已经超过50%时,继续提升其持股比例对内部控制质量的提升没有显著影响。在企业处于非绝对控股的情况下时,机构投资者和第一大股东都能够促进内部控制质量的提升,而当企业处于绝对控股的情况下,机构投资者的提升作用会受到抑制。

本文的研究结果表明,提升资本市场中机构投资者的数量、鼓励机构投资者积极参与公司治理,有助于提升企业内部控制质量,为企业创造良好的内部环境。同时,企业应该合理地安排股权结构,将第一大股东持股比例保持在合理的水平上,并适度提升机构投资者的持股比例,这将有利于企业内部控制质量的提高。财

表3 假设3检验结果

[1]李维安,李滨.机构投资者介入公司治理效果的实证研究——基于CCGINK的经验研究[J].南开管理评论,2008(1):4—14.

[2]程晓陵,王怀明.公司治理结构对内部控制有效性的影响[J].审计研究,2008(4):53-61.

[3]曹建新,王春丽,邹俊.上市公司内部控制有效性影响因素研究[J].中国注册会计师,2009(11):56-62.

[4]李育红.公司治理结构与内部控制有效性——基于中国沪市上市公司的实证研究[J].财经科学,2011(2):69-75.

[5]王文杰,梁强.股权结构对内部控制信息披露质量影响的实证研究——基于沪市横截面数据的经验证据[J].兰州学刊,2012(3):97-101.

[6]李志斌,卢闯.金融市场化、股权集中度与内部控制有效性——来自中国2009-2011年上市公司的经验证据[J].中央财经大学学报,2013(9):85-90.

[7]赵晓铃,李夏妮.公司治理结构对内部控制有效性影响的实证研究——基于深市主板数据[J].财会通讯,2015(9):40-43.

[8]赵渊贤,胡向丽.股权结构与内部控制效果:来自沪深两市的证据[J].财会通讯,2015(22):25-28.

[9]赵惠芳,向桂玉,张璇.机构投资者对内部控制有效性的影响[J].华东经济管理,2015(3):132-138.

(作者单位:广东外语外贸大学会计学院)