大股东减持时机与定向增发套利行为研究

2016-06-17邓鸣茂

邓鸣茂

(1. 上海对外经贸大学 金融管理学院,上海 201620;2. 上海财经大学 金融学院,上海 200433)

大股东减持时机与定向增发套利行为研究

邓鸣茂1,2

(1. 上海对外经贸大学 金融管理学院,上海201620;2. 上海财经大学 金融学院,上海200433)

[摘要]定向增发过程中的大股东的减持时机可以分为三类:第Ⅰ类型为在定向增发预案公告日前减持;第Ⅱ类型为在定向增发预案公告日到增发公告日之间进行减持;第Ⅲ类型为增发公告日后到定向增发股份解禁前减持。本文研究发现:(1)第Ⅲ类大股东减持的上市公司定向增发折价率最低,第Ⅰ类和第Ⅱ类大股东减持的上市公司在增发过程中存在大股东减持的上市公司定向增发折价率相对较高;(2)第Ⅱ类大股东减持的上市公司,在增发预案公告后具有更好的市场表现,第Ⅲ类大股东减持的上市公司,在定向增发完成后具有更好的市场表现;(3)第Ⅲ类大股东减持的上市公司在定向增发过程中具有最高的套利收益。本文的研究阐述了大股东在定向增发过程中高价减持低价增发的全新套利模式,为监管层加强大股东行为监督,提高中小投资者保护水平提供了依据。

[关键词]大股东减持时机;定向增发新股;套利行为;折价率;盈余管理;企业融资;控股股东;累计超额收益;股票减持;股权分置改革

一、 引言

从2011年开始,越来越多的上市公司控股股东开始利用自身的信息优势和控制权优势,在二级市场先高价减持,再低价参与定向增发;或者通过低价参与定向增发,然后再通过二级市场高价减持,形成一个无风险套利的新机制。比如,上市公司晋亿实业大股东晋正企业在2014年2月以每股均价7.38元通过大宗交易平台进行减持,然后在8月以每股8.11元的价格参与定向增发,出现“低卖高买”的假象,然而在2015年6月,晋亿实业大股东晋正企业以21.5元的高价进行减持,获取了较高的无风险套利收益,其中减持-增发-减持的时间间隔小于36个月。根据《上市公司非公开发行股票实施细则(2011年修订)》第九条规定,面向上市公司控股股东或者实际控制人的定向增发股份,在36个月以内不得转让。显然,由于中小股东不仅无法参与定向增发,而且很难发现这种套利行为的存在,因此晋正企业这种套利新机制具有一定的隐蔽性,可以帮助大股东规避禁售期36个月的限制,成了向大股东利益输送、掏空上市公司的新模式。因此本文将试图探讨大股东减持的时机选择对定向增发折价率、定向增发公告后市场反应的影响,并计算大股东定向增发-减持的平均套利收益。

在定向增发和股票减持过程中,大股东通过盈余管理、停牌操控、信息操纵等手段来侵占中小股东的利益。章卫东认为控股股东参与的定向增发,在定向增发前存在负向的盈余管理效应,并且盈余管理程度越高,增发前上市公司的股价表现越差,可以解释控股股东参与的定向增发具有较高折价率的现象[1]。吴育辉等认为定向增发的折价率高低与发行对象密切相关,控股股东参与的定向增发,其折价率显著更高,而且股票停牌的概率更高,停牌时间更长,存在一定的停牌操纵行为[2]。蔡宁和魏明海发现在“大小非”减持前的季度期间,上市公司具有正向盈余管理的倾向[3]。吴育辉等认为被减持上市公司通过操控公司信息来获取高额的减持收益[4]。通过上市公司晋亿实业大股东晋正企业减持-增发-减持案例可以发现,大股东在定向增发过程中伴随着减持行为,因此有必要将大股东减持和定向增发结合起来探讨大股东套利的新模式。

二、 文献回顾与研究假设

(一) 文献回顾

定向增发是上市公司的一项重要融资活动,关于定向增发的折价和掏空问题受到诸多学者的关注。Johnson等认为控股股东可能通过定向增发的方式歧视中小股东,损害中小股东的利益[5]。Baek, Kang & Lee的研究发现韩国集团公司面向内部股东往往进行折价发行股票,这种折价发行恰好反映了控股股东对中小股东的利益侵占[6],也支持了Johnson等的观点。国内学者都认为定向增发的折价率高低与发行对象密切相关,控股股东参与的定向增发,其折价率显著更高。许多学者认为定向增发的折价是大股东侵占中小股东利益的一个证据,比如朱红军等认为大股东的机会主义行为和信息不对称是定向增发折价的重要影响因素,并且他们认为控股股东主要通过停牌操控和盈余管理等行为来影响定向增发折价,实现对控股股东的利益输送[7]。章卫东认为控股股东参与的定向增发,会在定向增发前进行负向的盈余管理,而且盈余管理程度越高,增发前上市公司股价表现越差,解释了控股股东参与的定向增发具有较高折价率的现象[1]。

在股权分置改革以后,大股东可以通过二级市场抛售股份。在股票减持过程中,大股东作为上市公司的信息知情人,其减持行为是否违反公平公正的原则,是否侵害其他中小股东利益,成为学术界关注的焦点。国内学者蔡宁和魏明海认为在“大小非”减持前的季度期间,上市公司具有正向的盈余管理倾向[3]。林振兴和屈文洲认为大股东利用大宗交易平台的定向减持,严重侵害了中小股东的利益[8]。吴育辉和吴世农研究了股票减持过程中的大股东掏空行为,认为上市公司通过操控公司信息,在减持前发布利好消息抬高股价,来获取高额的减持收益[2]。但是朱朝晖认为控股股东在减持前通过正向的盈余管理提升股票价格,为减持创造良机的情况只发生在熊市背景下[9]。

通过以上文献梳理,可以发现现有的研究脉络:第一,控股股东主要通过盈余管理、停牌和信息操控来影响增发折价,反映了控股股东对中小股东的利益侵占;第二,大多数学者认为大股东在股票减持过程中,利用信息操控和盈余管理等行为获取了高额的减持收益。根据上市公司晋亿实业大股东晋正企业减持-增发-减持案例,上市公司在定向增发过程中存在大股东减持现象,因此在探讨盈余管理和信息操纵对定向增发折价的影响时,需要考虑大股东的减持问题,而目前国内学者的研究大多集中在单方面研究定向增发折价或股票减持问题。熊剑和陈卓认为大股东减持套利的程度越高,则定向增发的折价越高,但是他们仅仅讨论了减持程度对定向增发折价的影响[10]。上市公司控股股东利用自身的信息和控制权优势,在二级市场减持公司股份后,再通过低价参与公司的定向增发,或者通过低价参与上市公司定向增发,然后再通过二级市场高价减持。大股东不同的减持时机对定向增发折价会产生什么样的影响?不同的减持时机对定向增发的公告效应和长期累计超额收益会产生什么样的影响?大股东通过定向增发-减持会获取怎样的超额收益?这将是本文需要回答的问题。

(二) 研究假设

在股权分置改革完成后,大股东拥有的股票可以上市流通,这导致大股东在上市公司拥有双重角色——既是上市公司的管理者又是股票市场的投资者,其获得的收益由两部分组成:第一部分来自上市公司的利润分配;第二部分来自二级市场股票价格变化所形成的资本利得,大股东利用定向增发大肆低价增持,并在二级市场择机高位减持,从而获得低风险的超额收益。本文主要研究在定向增发预案公告日前、增发过程中以及增发完成后的大股东减持对定向增发折价率、定向增发预案的公告效应和累计超额收益的影响,并计算大股东通过增发-减持的套利收益。

大股东参与的定向增发,通常面临较低的增发价格,存在两种可能性:第一,公司股价确实处于低位运行,大股东认为股价低估,有动机参与定向增发;第二,大股东通过负向的盈余管理、发布坏消息或者通过大宗交易平台定向减持来锁定较低的增发价格以获取无风险套利收益。在定向增发预案发布后,大股东要保证定向增发的顺利完成,通常会发布利好消息来抬高股价,或者是经历长期的停牌后择机发布定增预案,通常也会刺激股价的上涨。如果在定增预案发布前,大股东减持股份可以压低增发价格;在定增预案发布后由于利好消息的刺激,股价上涨,抬高增发时的市场价格,一些大股东趁机进行减持;而增发完成后的大股东减持对定向增发价格以及增发时的市场价格都没有影响。因此本文提出假设1:在定向增发过程中存在大股东减持的上市公司增发折价率最高,定向增发预案前存在大股东减持的上市公司增发折价率次之,而定向增发完成后存在大股东减持的上市公司定向增发折价率最低。

在定向增发预案公告后,面向大股东的定向增发往往具有较好的市场表现,具有正向的公告效应,大多数学者主要从信息不对称、长期停牌预期、管理层的自利行为等角度进行解释。在定向增发预案后上市公司管理层要保证定向增发的顺利完成,有动机进行正向的盈余管理或者发布利好消息来抬高股价,此时一些大股东就有动机进行减持;反过来上市公司管理层也有动机发布利好消息来配合大股东减持,然后再参与低价增发。因此本文提出假设2:在定向增发过程中存在大股东减持的上市公司在预案公告日以后具有最高的累计超额收益。

大股东在定向增发预案前进行减持,然后再参与定向增发存在四方面的原因:(1)大股东减持后股价继续上涨,大股东发现减持错误,再通过参与折价的定向增发买回股份;(2)大股东减持以后,企业出现经营困难,大股东通过参与定向增发向上市公司输血,支持上市公司度过暂时经营困难;(3)大股东通过大宗交易平台向利益相关方定向减持股份,然后再低价参与定向增发;(4)利用大股东减持股份来压低定向增发价格。这四个方面的原因都有可能导致低价减持高价参与增发的现象,出现“低价减持、高价增发”的假象;在定向增发预案后,由于利好消息的发布,股价持续上涨,大股东有动机先进行减持再参与定向增发,获取短期的无风险套利收益;而在定向增发完成后,大股东有更长的时间和机会进行正向的盈余管理或者发布利好消息来刺激股价,从而进行减持,可以获取较高的增发-减持套利收益。因此本文提出假设3:定向增发完成后存在大股东减持的上市公司定向增发-减持的套利收益最高;定向增发过程中存在大股东减持的上市公司定向增发-减持的套利收益次之;定向增发预案公告日前存在大股东减持的上市公司定向增发-减持的套利收益最低。

三、 研究设计与相关变量说明

根据定向增发的几个重要阶段是否存在大股东减持,本文将定向增发分为:(1)预案公告日前9个月存在大股东减持的定向增发;(2)预案公告日后,实际增发公告日前存在大股东减持的定向增发;(3)增发完成后到定增股份解禁前,存在大股东减持的定向增发;(4)不存在大股东减持的定向增发。具体研究分为三个部分:(1)大股东的减持时机对定向增发折价的影响;(2)大股东减持时机对定向增发公告效应以及长期累计超额收益的影响;(3)计算不同减持时机下大股东增发-减持的套利收益。

(1) 本文主要研究大股东的减持时机对定向增发折价率的影响,以此来检验假设1。具体的实证模型如下:

(1)

其中,预案公告日前9个月存在大股东减持时,di取1,不存在时取0;预案公告日后,实际增发公告日前存在大股东减持时,d2取1,不存在时取0;增发完成后,定增股份解禁日前存在大股东减持时,d3取1,不存在时取0;Xi为一系列控制变量,包括上市公司的财务杠杆、公司规模、定向增发规模、盈利能力、成长性、估值水平以及增发预案公告日前是否停牌。如果显著,表明大股东减持时机对增发折价存在影响。关于定向增发的折价程度,本文主要根据Wruck,Hertzel&Smith,Barclay等的研究定义如下[11-13]:

(2)

其中,OP为增发公告前上市公司的理论价值,我们用定向增发公告前1个交易日(或者增发公告日、增发公告前10日或者增发公告后10日的均价)上市公司的股票价格作为代理变量。

(2) 我们主要研究大股东的减持时机对定向增发预案公告日前后的累计超额收益产生的影响,用OLS回归方法比较大股东不同的减持时机对定向增发的公告效应是否有显著差异,以此来检验假设2。具体实证模型如下:

(3)

其中CARafter(before)表示定向增发预案公告日前12个月或者增发后6个月(或4个月,或2个月)的累计超额收益率,其他变量和研究设计(1)中的意义相同。如果di显著,表明大股东减持时机对定向增发前后买入并持有的累计超额收益存在影响。

Roll,Conrad&Kaul,Tan,Teoh等认为用买入并持有收益率的方法计算较长时间的累计超额收益,可以真实地反映公司的市场表现[14-15],本文主要研究大股东减持时机对定向增发预案公告日前后累计超额收益的影响,具体计算公式如下:

(4)

(3) 计算大股东减持时机对定向增发-减持套利收益的影响,本文采用如下度量方法:

(5)

其中RSEO-JC表示大股东参与定向增发-减持的套利收益,PJCJJ表示大股东的减持均价。本文将存在大股东减持的定向增发的样本提取出来,根据大股东不同的减持时机两两分组,分别进行T检验,以此来检验假设3。

本文根据国内学者章卫东、吴育辉、蔡宁、魏明海、熊剑、陈卓等的研究,选择如下的因变量、解释变量和控制变量,见表1[1-4,10]。

表1 变量及定义

四、 样本选择与数据描述

(一) 样本选择

本文以Wind数据库中2007—2015年6月完成定向增发(以定向增发公告为准)的上市公司作为研究样本的基础,其中实施定向增发的样本1945个,本文只讨论大股东参与的定向增发,剔除掉一些数据缺失的样本,最终得到587家上市公司698个定向增发样本。其中大股东的定义标准为在减持前持股比例超过5%的股东,研究过程中涉及的上市公司财务信息和股票价格等相关资料来源于CSMAR数据库,为了控制异常值,所有研究变量均在1%和99%分位数处做了极值截尾(Winsorize)处理。

表2 按定向增发前后是否存在大股东减持分类

根据《上市公司非公开发行股票实施细则(2011年修订)》第九条规定,面向上市公司控股股东或者实际控制人的定向增发股份,在36个月以内不得转让。根据定向增发前后是否存在大股东减持,本文将定向增发样本分为4组,具体见表2:其中定向增发预案公告日前9个月存在大股东减持的样本为54个,在预案公告日到定向增发公告日之间存在大股东减持的样本125个,在定向增发公告日后到定向增发股份解禁日之间存在定向增发的样本98个,不存在大股东减持的样本421个,在定向增发前后存在大股东减持的样本占比39.68%,说明了大股东在定向增发前后进行股票来规避36个月禁售期的现象比较严重。

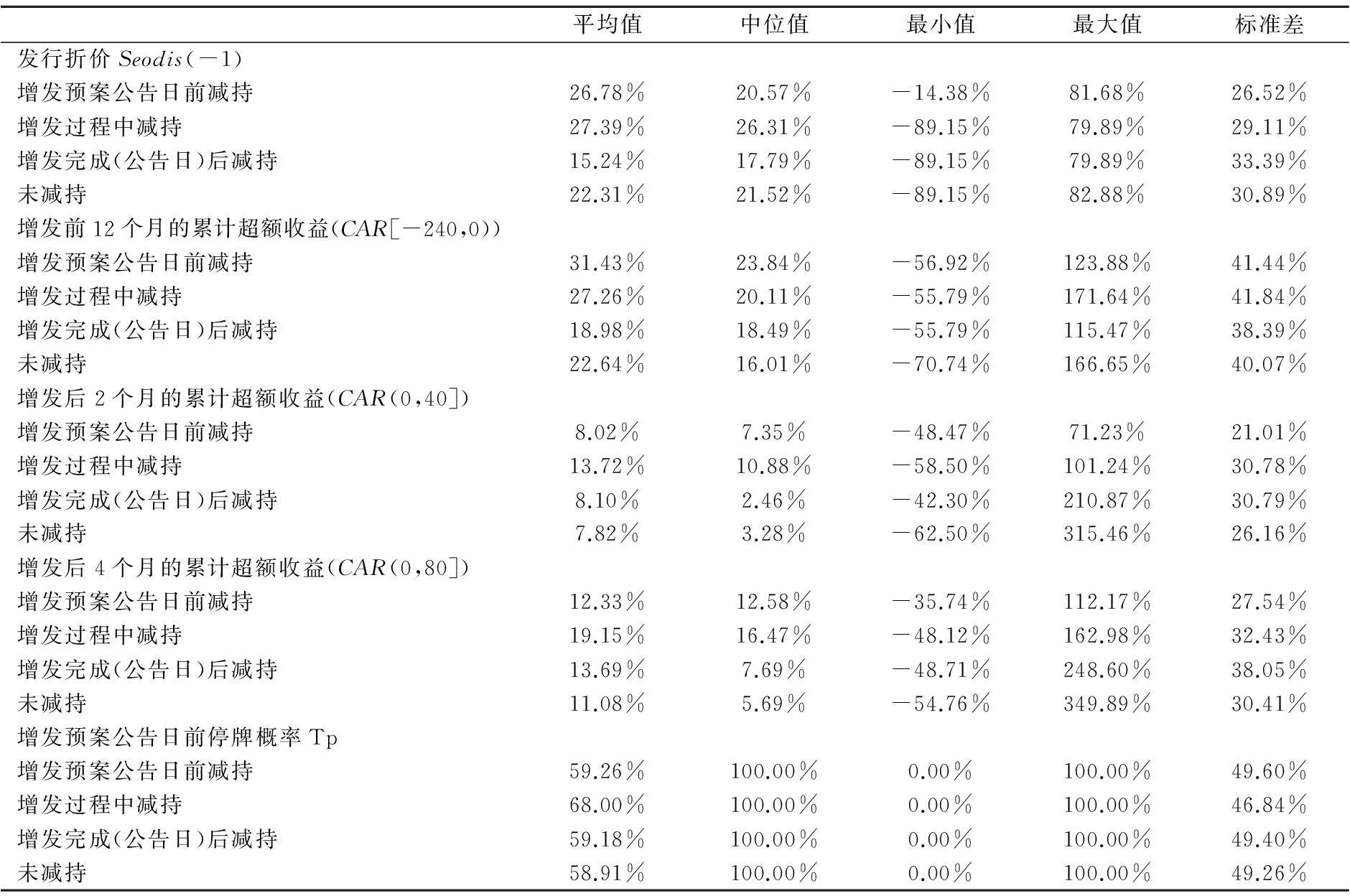

(二) 数据描述

本文对主要研究变量进行描述性统计见表3,从发行折价率来看,在增发过程中存在大股东减持的样本定向增发折价率平均最高,达到27.39%,而增发完成后存在大股东减持的样本定向增发折价率最低,为15.24%;从定向增发预案公告日前后的累计超额收益来看,在增发预案公告前存在大股东减持的样本,在预案公告日前12个月的累计超额收益最高,达到了31.43%,对于增发完成后存在大股东减持的样本,在预案公告日前12个月的累计超额收益最低,只有18.98%;但是从预案公告日后2个月,4个月的累计超额收益来看,定向增发预案公告日后存在大股东减持的样本,在预案公告日后2个月,4个月的累计超额收益远远超过其他三组样本,分别达到13.72%,19.15%,其他三组样本差别不大。从定向增发预案公告日前的停牌概率来看,定向增发预案公告日后存在大股东减持的样本停牌概率最高,达到68%,其他三组样本的停牌概率差异不大,在59%左右,这也与吴育辉等的观点一致,证实了大股东通过停牌来操控定向增发价格[4]。

表3 主要研究变量描述性统计

五、 实证检验结果分析

(一) 大股东减持股份的不同时机对定向增发折价率的影响

为了比较大股东减持的不同时机对定向增发折价率的影响,我们分别借鉴了Wruck, Hertzel & Smith, Barclay等对定向增发发行折价率的计算方法[11-13],以增发公告前1日、增发公告日以及增发公告前后10日的市场价格为基础计算发行折价率。Barclay,吴育辉,熊剑等的研究认为公司规模、定向增发比例、是否停牌以及大股东减持比例等因素会影响定向增发的折价程度[4,10,13],因此本文在对大股东不同减持时机的发行折价率进行OLS回归时,控制了公司规模、定向增发比例、财务杠杆、ROA、公司托宾Q、大股东减持比例、定向增发预案前是否停牌等因素。

表4 大股东减持时机与发行折价率的OLS回归结果

注:括弧内为估计系数的p值。*、**和***分别表示在10%、5%和1%水平上显著。

本文的回归结果见表4,无论定向增发折价率采用何种计算方法,在增发公告后存在大股东减持对增发折价率的影响系数在5%的水平上显著为负,表明控制了相关变量后,相比较其他两组大股东减持样本,在增发公告后存在大股东减持对定向增发折价率的影响为负,并结合表4的T检验,这一结果支持了本文提出的假设1:在定向增发过程中存在大股东减持的上市公司增发折价率最高,而定向增发完成后存在大股东减持的上市公司定向增发折价率最低。

从其他变量的回归系数来看,公司规模对发行折价率具有显著的负向影响,说明规模越小,定向增发折价率越高;财务杠杆对发行折价率的影响系数显著为正,财务杠杆越高,企业偿债压力越大,越可能陷入财务困境,而定向增发对于自身利益的保护,可能寻求更高的折价。从估值水平来看,估值水平对发行折价率的影响系数也显著为正,估值水平越高,大股东参与定向增发需要寻求更高的折价水平;但是在预案公告日前是否停牌以及大股东减持比例对发行折价率并不产生影响,这与吴育辉、熊剑等的研究结果有所不同[4,10]。

(二) 大股东减持股份的不同时机对定向增发前后的累计超额收益的影响

Wruck最早发现美国上市公司在宣告私募发行时,短期内上市公司的股价具有正向的宣告效应[11]。Hertzel&Smith研究发现大股东或者机构投资者有明显的信息优势,大股东认购比例与宣告效应正相关,验证了大股东定向增发的确存在信息确认效应[12]。国内学者王莉婕,徐寿福也验证了我国股市定向增发存在显著为正的短期公告效应,并从信息效应假说的角度给予了解释[16-17]。然而很少有学者研究大股东减持对定向增发短期公告效应和长期市场反应的影响。本节试图研究如果在定向增发预案前存在大股东减持或者在增发过程中存在大股东减持再或者增发完成后存在大股东减持对定向增发的宣告效应和长期市场反应将产生怎样的影响。

从图1中可以看出,大股东参与的定向增发在预案公告日前后10个交易日具有正向的宣告效应,三类减持样本和未减持样本在宣告日前后10个交易日并没有显著差异,这和其他学者的研究结果相同,但是在增发过程中存在大股东减持的样本在宣告日10个交易日以后具有更好的市场表现。蔡宁和魏明海认为“大小非”减持前的季度,上市公司具有正向的盈余管理倾向[3];吴育辉等认为减持上市公司在减持前30个交易日具有显著的正向累计超额收益,被减持上市公司倾向于在减持前披露好消息[2]。他们的研究结论可以解释为什么在定向增发过程中存在大股东减持的定向增发具有更好的长期市场表现。从图1中还可以看出在定向增发预案宣告日前很长一段时间,这三类减持对定向增发宣告日前的累积超额收益的影响不存在显著的差异。

图1 定向增发预案公告日前后各减持样本的累计超额收益

根据模型(3),我们控制了公司规模、定向增发比例、财务杠杆、ROA、公司成长性指标托宾Q、大股东减持比例、增发预案前是否停牌,对大股东不同减持时机的定向增发宣告效应和长期累计超额收益进行OLS回归,比较大股东不同的减持时机对定向增发的短期公告效应和长期市场表现的影响存在什么样的差异。

由表5可见,在增发过程中存在大股东减持的样本在未来2个月、4个月具有更好的市场表现。根据前面的研究,这类样本有相对较高的定向增发折价率。在定向增发预案公告日以后,上市公司一方面通过正向的盈余管理和发布利好消息抬高股价来促使增发顺利进行,另一方面有动机抬高股价配合大股东的先减持原有股份,然后再参与低价定向增发,这也可以解释为什么在增发过程中存在较多的大股东“高价减持低价增发”的现象。研究结果也支持研究假设2:在定向增发过程中存在大股东减持的上市公司在预案公告日以后具有最高的累计超额收益。

从其他控制变量的影响来看,公司规模越小,越具有较好的市场表现;增发规模越大,预案公告日后的市场表现越显著,Hertzel & Smith认为相对发行规模衡量了公司价值被低估的可能性,这也证明了他们提出的“信息效应假说”[12];对于定向增发预案公告日前是否停牌,发现是否停牌对预案公告日后的市场表现具有显著正的影响,也就是说预案公告日前是否停牌只影响定向增发预案公告日后的市场表现,并不影响定向增发的折价率。

表5 大股东减持时机与定向增发市场表现的OLS回归结果

注:括弧内为估计系数的p值。*、**和***分别表示在10%、5%和1%水平上显著。

(三) 大股东定向增发——减持的套利收益研究

上市公司控股股东利用自身的信息和控制权优势,在二级市场减持上市公司股份后,再通过低价参与上市公司定向增发,或者通过低价参与上市公司定向增发,然后再通过二级市场高价减持,形成一个无风险套利的新机制。那么这种无风险的套利收益有多高,这三类减持样本的定向增发-减持套利收益有什么样的差异?

从图2中可以看出,在定向增发公告日以后,存在大股东减持的样本却具有更好的市场表现;在定向增发过程中存在大股东减持的样本在定向增发公告日的市场表现次之。

图2 增发公告日前后各减持样本的累计超额收益

表6 大股东定向增发——减持的套利收益

从表6中可以看出,定向增发公告日以后,存在大股东减持的样本的平均套利收益达到61.79%,最高达到481.49%;在增发过程中存在大股东减持的样本的平均套利收益为41.86%;在增发预案前存在大股东减持的样本的平均套利收益最低,平均值为21.80%。原因在于:在增发完成后进行减持,大股东有更长的时间去进行盈余管理或者发布利好消息来刺激股价,而且也可能会存在更好的市场机会去选择减持;对于在增发预案前进行减持,动机在于为了压低定向增发价格,并且在此过程可选择时间较短,还要承担定向增发预案是否顺利通过股东大会和证监会审核的风险。根据上市公司晋亿实业大股东晋正企业的减持案例,在定向增发预案前通过大宗交易平台定向减持,因此也可能会出现“低价减持高价增发”的现象,也会导致了这类样本的套利收益最低。该结论也支持前文的研究假设3:定向增发完成后存在大股东减持的上市公司定向增发-减持的套利收益最高;定向增发过程中存在大股东减持的上市公司定向增发-减持的套利收益次之;定向增发预案公告日前存在大股东减持的上市公司定向增发-减持的套利收益最低。

六、 研究结论与启示

本文将定向增发前后的大股东减持时机分为三类:第Ⅰ类型为在定向增发预案公告日前减持;第Ⅱ类型为在定向增发预案公告日到增发公告日之间进行减持;第Ⅲ类型为增发公告日后到定增股份解禁前存在减持。以2007—2015年6月已经完成的且大股东参与的定向增发为样本,首次系统地研究了大股东减持与定向增发过程中的掏空行为,主要包括大股东减持的不同时机对定向增发折价率、定向增发前后的市场表现以及套利收益的影响。研究发现:(1)第Ⅲ类大股东减持的上市公司定向增发折价率最低,第Ⅰ类和第Ⅱ类大股东减持的上市公司和增发过程中存在大股东减持的上市公司定向增发折价率相对较高;(2)第Ⅱ类大股东减持的上市公司,在增发预案公告后具有更好的市场表现,第Ⅲ类大股东减持的上市公司,在定向增发完成后具有更好的市场表现;(3)第Ⅲ类大股东减持的上市公司具有最高的套利收益;第Ⅱ类大股东减持的上市公司定向增发-减持的套利收益次之;第Ⅰ类大股东减持的上市公司定向增发-减持的套利收益最低。

上市公司大股东利用自身的信息和控制权优势,在二级市场减持上市公司股份后,再通过低价参与上市公司定向增发,或者通过低价参与上市公司定向增发,然后再通过二级市场高价减持,形成一个无风险套利的新机制。这种套利机制往往具有一定的隐蔽性,可以帮助大股东规避禁售期的限制,成了向大股东利益输送、掏空上市公司的新模式。这种套利新机制损害了中小股东的利益。定向增发普遍以远低于市价的价格发行,并且会带来高于市场的宣告期超额收益,这就为大股东在定向增发完成之后减持套利提供了充分的客观条件。根据《上市公司非公开发行股票实施细则(2011年修订)》第九条规定,面向上市公司控股股东或者实际控制人的定向增发股份,在36个月以内不得转让。因此,对于监管层来说有必要严格监控在定向增发前后的大股东减持,否则定向增发股份的锁定期限规定就会形同虚设;而对于研究者来说,在研究定向增发过程中的盈余管理、停牌操控、信息操纵以及定向增发折价问题时有必要考虑大股东股票减持的影响。

参考文献:

[1]章卫东.定向增发新股与盈余管理——来自中国上市公司的经验证据[J].管理世界,2010(1):54-73.

[2]吴育辉,吴世农.股票减持过程中的大股东掏空行为研究[J].中国工业经济,2010(5):121-130.

[3]蔡宁,魏明海.“大小非”减持中的盈余管理[J].审计研究,2009(2):40-49.

[4]吴育辉,魏志华,吴世农.时机选择、停牌操控与控股股东掏空—来自中国上市公司定向增发的证据[J].厦门大学学报:哲学社会科学版,2013(1):46-55.

[5]Johnson Simon, Rafael La Porta, Florencio Lopez’De-Silanes, et al. Tunneling[J]. American Economic Review,2000,90(2):22-27.

[6]Baek Jae-Seung, Kang Jun-Koo, Lee Inmoo. Business groups and tunneling: evidence from private securities offerings by Korean chaebols [J]. Journal of Finance,2006,61(5):2415-2449.

[7]朱红军,何贤杰.利益输送、信息不对称与定向增发折价[J].中国会计评论,2009(1):283-298.

[8]林振兴,屈文洲.大股东减持定价与择机——基于沪深股市大宗交易的实证研究[J].证券市场导报,2010(10):71-77.

[9]朱朝晖,张亚妮.控股股东减持与盈余管理选择时机分析[J].商业研究,2014(7):166-173.

[10]熊剑,陈卓.大股东营私:定向增发与减持套利——来自中国上市公司的证据[C].中国会计学会2011学术年会论文集,2011.

[11]Wruck K H. Equity ownership concentration and firm valuation: evidence from private equity financings [J]. Journal of Financial Economics,1989(23):3-28.

[12]Hertzel M, Smith R L. Market discounts and shareholder gains for placing equity privately [J]. Journal of Finance,1993,48(2):459-485.

[13]Michael B J, Holderness C G, Sheehan D P. Private placements and managerial entrenchment [J]. Journal of Corporate Finance,2007,13(4):461-484.

[14]Teoh S H, Welch I, Wong T J. Earnings management and the underperformance of seasoned equity offerings [J]. Journal of Financial Economics,1998,50(1):63-99.

[15]Teoh S H, Welch I, Wong T J. Earnings management and the long-run market performance of initial public offerings [J]. Journal of Finance,1998,53(6):1935-1974.

[16]王莉婕.定向增发公告效应及长期市场反应研究[J].技术经济与管理研究,2015(5):101-105.

[17]徐寿福.上市公司定向增发公告效应及其影响因素研究[J].证券市场导报,2010(5):65-72.

[责任编辑:高婷]

The Research on Large Shareholders’ Holding ReductionTiming and Private Placement Arbitrage Behavior

DENG Mingmao1,2

(1. School of Financial Management, Shanghai University of International Business and Economics, Shanghai 201620, China;2. School of Finance, Shanghai University of Finance and Economics, Shanghai 200433, China)

Abstract:Large shareholders’ holding reduction includes: 1. holding reduction before private placement;2. holding reduction in the process of private placement;3. holding reduction after the private placement. This paper examines tunneling behaviors in large shareholders’ holding reduction and private placement. The results from our sample show that:(1)the lower discounts in private placements if large shareholders sell their stock after private placements, but higher discounts in private placements if large shareholders sell their stock before and in private placements;(2)there are better long-term market reaction in the process of private placements if large shareholders sell their stock before and in private placements, and there are better long-term market reaction after the private placements announcement date if large shareholders sell their stock after private placements;(3)there are highest arbitrage profit if large shareholders sell their stock after private placements. This paper explains the new mode of tunneling that large shareholders sell stock in high price and issue in low price. The results suggest that large shareholders expropriate minority shareholders by information announcements and earnings manipulation during their holding reduction and private placement.

Key Words:large shareholders; holding reduction timing; private placement; newly-issued stock arbitrage behavior; reduction rate; earnings management; enterprise financing; holding stockholders; aggregate extra income; stock-holding reduction; equity distribution reform

[收稿日期]2015-09-01

[基金项目]国家自然科学基金项目(71272009,71473157,71503162)

[作者简介]邓鸣茂(1983—),男,湖北南漳人,上海财经大学金融学院博士研究生,上海对外经贸大学金融管理学院讲师,从事资产定价、公司金融与金融工程研究。

[中图分类号]F235.99

[文献标识码]A

[文章编号]1004-4833(2016)03-0073-10