货币供应量对股市流动性影响的实证研究

2016-06-06鲁鸽

鲁 鸽

(1.中南财经政法大学 统计与数学学院,湖北 武汉 430074;2.河南科技大学 数学与统计学院,河南 洛阳 471023)摘 要:分别以沪深两市近年的时间序列数据和面板数据为样本,选用四种指标度量股市流动性,采用VAR模型从宏观和微观两个层面分析货币供应量对股市流动性的影响。时间序列分析结果表明,货币供应量的增加有利于市场流动性的提高;面板数据分析表明,对于个股也有类似的结论,即以货币供应量为中介目标的货币政策,其扩张会提高个股的流动性,其紧缩会降低个股的流动性,且对小盘股的影响相对较大。

【经济研究】

货币供应量对股市流动性影响的实证研究

鲁鸽1,2

(1.中南财经政法大学 统计与数学学院,湖北 武汉430074;2.河南科技大学 数学与统计学院,河南 洛阳471023)摘要:分别以沪深两市近年的时间序列数据和面板数据为样本,选用四种指标度量股市流动性,采用VAR模型从宏观和微观两个层面分析货币供应量对股市流动性的影响。时间序列分析结果表明,货币供应量的增加有利于市场流动性的提高;面板数据分析表明,对于个股也有类似的结论,即以货币供应量为中介目标的货币政策,其扩张会提高个股的流动性,其紧缩会降低个股的流动性,且对小盘股的影响相对较大。

关键词:货币供应量;股市流动性;VAR模型

近年来,金融市场的稳定性有时也成为货币政策调控的目标之一,尤其是在金融危机时期,许多国家通过货币政策来保证金融市场有一定水平的流动性,但也有学者认为货币政策并不适用于维持金融市场的稳定,因为这种手段的成本庞大,但解决金融稳定风险的效果却很难确定。货币供应量自1996年以来,就作为我国货币政策的中介目标,与宏观经济的总体关联度不断增强,货币供应量是否影响以及如何影响金融市场的问题是值得研究的。近年来,关于货币政策对我国股市流动性的影响已经有了一些研究,许睿等(2004)采用换手率来度量股市流动性,发现货币政策的变化对市场流动性会产生显著影响[1]。孙云辉(2005)采用综合了成交额和价格变化的指标来度量股市流动性,利用事件分析法得出政府政策对整个股市流动性有显著影响的结论[2]。储小俊等(2008)采用换手率和Amihud(2002)的非流动性指标[3]来反映股市流动性,结果表明货币供应量对股市流动性没有显著影响[4]。王明涛(2010)对Amihud(2002)的非流动性指标进行了修正,研究发现货币供应量M2的变化对流动性风险影响最大,而利率对流动性风险的影响很小[5]。徐颖文(2007)采用Amihud(2002)定义的非流动性指数的倒数来定义流动性,结果表明,货币供应量的增加会降低股市流动性[6]。方舟(2011)的分析发现货币供给量的增加有助于提高市场流动性[7]。彭小林(2012)采用Andreas和Timotheos(2008)的非流动性指标[8],研究表明货币政策对股市流动性的影响显著,货币供应量M0和M2的增加会提高股市流动性,而M1的增加会降低股市流动性[9]。

纵观国内已有的文献,在货币供应量对我国股市流动性的影响这个问题上,有以下两个特点:一是研究结论的不一致,二是研究主要是在宏观层面上分析货币供应量对整个股市流动性的影响,而关于个股对货币供应量的反应是否存在差异的研究在国内还很少见。本文将选取不同角度的多个指标测度流动性,同时考虑上海证券市场和深圳证券市场,从宏观层面上,利用时间序列数据分析货币供应量对股市流动性的影响;从微观层面上,利用面板数据分析不同规模的上市公司其股票流动性对货币供应量的反应是否存在显著差异。

一、变量选取和数据处理

本文从沪深两市2000年1月1日之前上市的A股所有股票中, 先剔除掉ST和PT的股票样本, 再剔除掉每个月有效交易天数不足8天的股票样本, 最后得到沪市样本股33只, 深市样本股35只。 样本区间选择2000年9月到2013年12月, 共160个月, 以下指标均采用月度数据。 数据来源于锐思数据库。

(一)股票市场流动性的测度

由于股票市场的流动性可以从不同的方面进行测度,本文将从交易活跃度方面选取换手率(TO)和成交额(TV)两个指标,从交易量的价格冲击方面选取Amihud(2002)的非流动性比率(ILLIQ)[3]和Andreas(2008)的交易价格冲击(TPI)[8]两个指标。其中,股票具有较高的换手率或者成交额暗含着较高的流动性,因此换手率和成交额为股市流动性的代理变量;Amihud(2002)构建的非流动性比率(ILLIQ)为

(1)

其中,ILLIQiy为第i只股票在第y个月的非流动性比率,Diy为第i只股票在第y个月的交易天数,Riyd为股票在第d天的收益率,TViyd为股票在第d天的成交额。该比率表示每单位交易额引起的价格变化,该比率越小,说明流动性越好;Andreas和Timotheos(2008)建议采用交易价格冲击(TPI)来度量股市的非流动性,其构建方法为

(2)

其中,TOiyd为股票在第d天的换手率。该指标表示一个百分比的换手率带来的价格变化,该指标越小,说明流动性越大。ILLIQ和TPI都衡量了价格冲击的大小,与ILLIQ相比,TPI没有量纲,便于研究对比,且与股票市值的关联较小,受通货膨胀因素的影响较小。本文将用以上四种指标代表股票流动性分别进行分析,并把流动性指标记为LIQ。

(二)货币供应量代理变量的选取

货币供应量是货币政策重要的中介目标,这里选取广义货币供应量M2的同比增长率为货币供应量的代理变量,仍记为M2。较高的货币供应量增长率代表的是扩张性货币政策。

(三)宏观经济变量的选取

现有的关于宏观经济因素与股市流动性之间的关系的研究,如徐颖文(2007)[6],刘向华(2013)[10]等,都表明一些宏观经济因素可能对股市流动性存在潜在的影响,而且这些因素提供的信息在政府制定货币政策的过程中有着重要的作用。本文重点考虑经济周期和通货膨胀率这两个因素,因此选取工业增加值的同比增长速度(IP)和消费者物价指数(CPI)这两个宏观经济变量。

(四)个股特征变量的选取

对于个股而言,Brunnermeier 和Pederson(2009)[11],Hameed和Kang (2010)[12]分别从理论和实证上说明了前一个月的股票收益率(RET)可能会对当月的流动性产生影响,另外也有研究表明,股票收益波动率(STDV)与流动性是负相关的,因此个股的特征变量选取RET和STDV。另外,O. Fernández-Amador(2013)对欧元区股市的研究发现,货币政策对小盘股流动性的影响要大于对大盘股的影响[13],本文为了考察我国货币供应量对个股流动性的影响是否依赖于公司的资产规模,在本文第三部分微观分析中也引入个股的总市值这个指标,并对其求对数(lnMV)。

二、宏观层面上的实证分析——货币供应量对市场流动性的影响

为了研究货币供应量对股票市场流动性的影响,采用时间序列数据进行分析,沪市的四个流动性指标(TO、TV、ILLIQ、TPI)、股票收益率(RET)及股票收益波动率(STDV)采用33只样本股的数据进行简单算术平均。考虑到货币供应量及其他宏观经济变量对股市流动性可能会有一定的影响,而另一方面,股市的流动性也可能会影响到中央银行的决策及其他宏观经济变量的变动,因此本文选择在股市流动性和货币供应量之间建立向量自回归(VAR)模型:

Xt=C+Xt-1B+εt

(3)

其中,X为6个变量构成的向量,根据脉冲响应分析的需要,令X=(IP,CPI,M2,STDV,RET,LIQ),LIQ是指前面给出的四种流动性指标中的一个,C为截距向量,B为6阶系数矩阵,ε为随机误差向量。选择1阶滞后的依据是AIC准则。

(一)序列平稳性检验

本文采用ADF方法来检验上述时间序列的平稳性。检验结果表明,在5%的置信水平下,上述9个时间序列(其中包括四种流动性指标)都是平稳的。

由于篇幅限制,本文不再列出VAR模型的估计结果,只给出Granger因果关系检验和脉冲响应分析的结果。

(二)Granger因果关系检验

由表1可以看到,在0.05显著性水平下,无论是沪市还是深市,都有证据表明货币供应量是股市流动性的Granger原因,却没有证据表明股市流动性是货币供应量的Granger原因。

表1 Granger因果关系检验

注:表中给出的为Granger因果关系检验的P值。

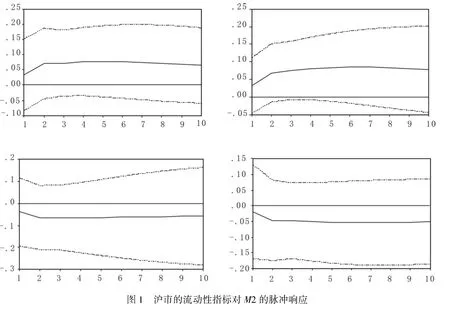

(三)脉冲响应分析

脉冲响应函数可以描述当VAR模型中的某一变量t期的扰动项变动时,系统对这种冲击的动态反应,并能够从动态反应中判断变量间的时滞关系。为了描述股市流动性对货币供应量的冲击的动态效应和持续的时间,本文接下来给出脉冲响应分析的结果。

由图1给出的沪市的脉冲响应分析图可以看到,对于货币供应量M2的一个标准差信息,描述流动性的四个指标在第一期都有一个明显的反应,从第二期开始趋于稳定,且持续时间很长;其中两个流动性指标TO和TV的反应是正向的,两个非流动性指标ILLIQ和TPI的反应是反向的。为了结果的稳健性,本文对深市也进行了同样的分析,得到的结论和沪市一致。由此可以看出,货币供应量的增加有利于提高股市的流动性。

图1 沪市的流动性指标对M2的脉冲响应

三、微观层面上的实证分析——货币供应量对个股流动性的影响

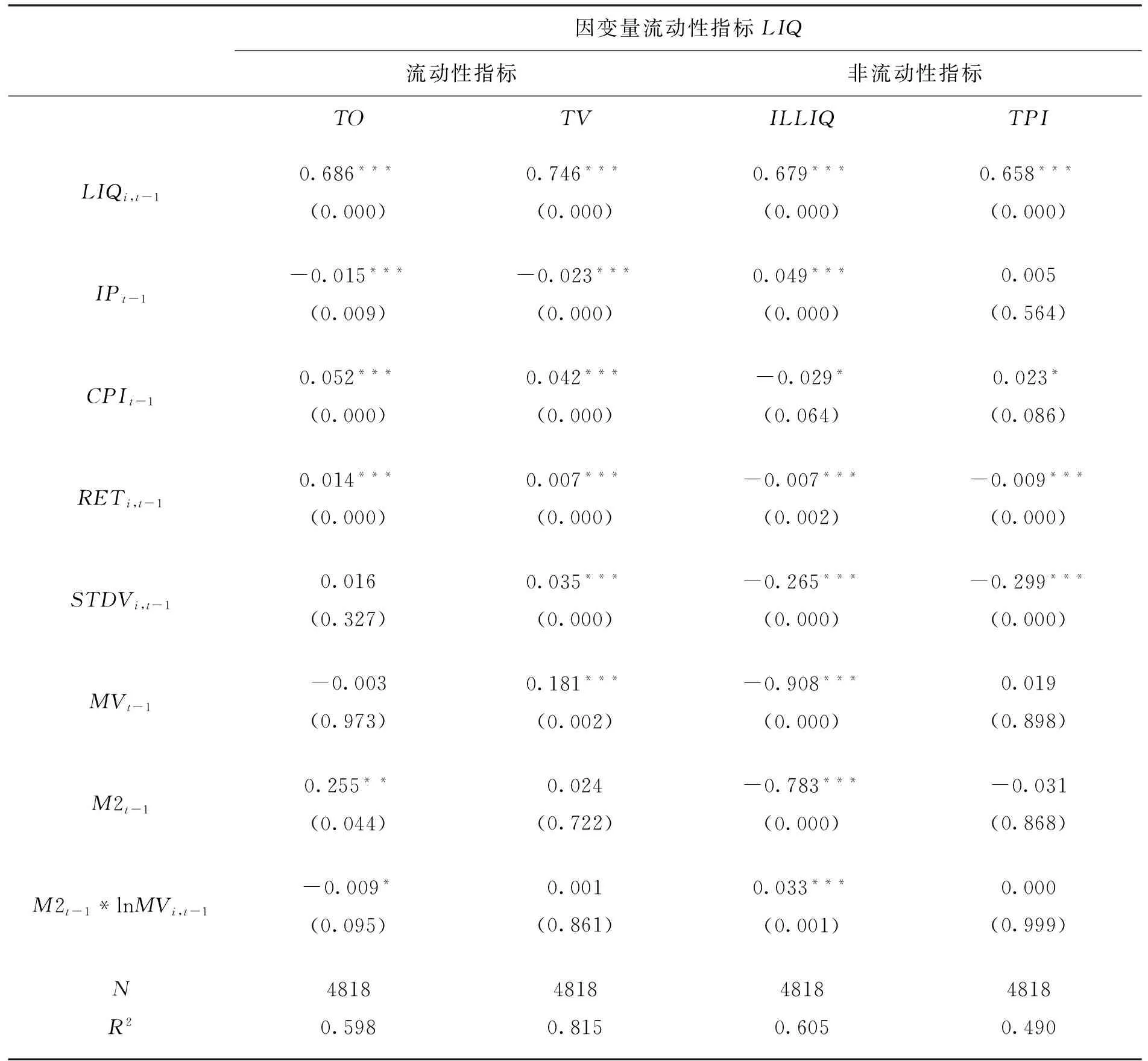

由于股票的多样性,对于每一只股票来说,货币供应量是否影响以及如何影响其流动性并不能从上文的分析中得出结论,为此,有必要从微观层面来分析货币供应量对个股流动性的影响。对沪市个股的分析,采用33只样本股的面板数据,选用的变量有代表个股流动性的四个变量(TO、TV、ILLIQ、TPI)、股票收益率(RET)、股票收益波动率(STDV)及个股总市值的对数(lnMV)、货币供应量(M2)及两个宏观经济变量(IP和CPI)。建立模型如下:

LIQi,t=c+β1LIQi,t-1+β2M2t-1+β3IPt-1+β4CPIt-1+β5STDVi,t-1+β6RETi,t-1+β7lnMVi,t-1+β8M2t-1·lnMVi,t-1+ci+ui,t

其中,LIQi,t为第i只股票在第t个月的流动性水平(仍为四种流动性指标中的一种),交叉项M2t-1·lnMVi,t-1的引入,是为了分析货币供应量对个股流动性的影响是否跟公司规模有关。为了研究个股流动性的非时变的影响因素,采用固定效应模型;又考虑到货币供应量对个股流动性的影响可能存在差异,因此使用变截距模型,其中ci表示截面单元的个体特性,反映模型中体现的不同股票之间的差异。

由表2沪市面板数据分析的结果可以看出,对于个股而言,较高的货币供应量增长率会引起流动性指标TO的增加和非流动性指标ILLIQ的减少,即以货币供应量为中介目标的扩张的货币政策会促进个股的流动性,而紧缩的货币政策会降低个股流动性,这和前面对整个股票市场的宏观分析结果是吻合的。同时,还可以从交叉项的估计结果看出,货币政策对不同规模公司的股票的影响程度是不同的,从流动性指标和非流动性指标的结果都可以看出,扩张(紧缩)的货币政策对大盘股流动水平的促进(抑制)作用相对较弱,对小盘股流动水平的促进(抑制)作用相对较强。

对深市也进行了如上的分析,采用的是深市的35只样本股。考虑到篇幅限制及模型结果和沪市非常相近,此处不再给出深市类似于表2的模型结果。总之,对深市的分析结果也表明以货币供应量为中介目标的扩张性货币政策能够给股票提供流动性,而紧缩的货币政策会抑制股票流动性,而且,这种效应对于小盘股更为明显。

表2 沪市面板数据估计结果

注:在上表中,括号中的数值为P值,***、**、*分别代表在1%、5%和10%的显著水平下是显著的。

四、结论

本文考虑到央行的货币政策可能是股市流动性的一个潜在影响因素,先后从宏观和微观两种层面上分析了货币供应量的变动是否影响股市的流动性,并分别对沪市和深市的样本数据进行了实证分析。为了度量股票的流动性,本文引入了四个指标,其中两个衡量流动性,两个衡量非流动性。为了从宏观层面上检验货币供应量与整个股市的流动性之间的关系,采用时间序列数据及VAR模型来揭示二者之间潜在的内生关系,Granger因果关系检验提供的证据倾向于说明货币政策会单方面地影响股市流动性,脉冲响应分析给出了更进一步的结论,对于货币供应量M2的一个波动,股市流动性会有一个立即的反应,且持续时间较长,从股市流动性反应的方向来看,扩张的货币政策会增加整个股市的流动性。微观层面上的研究,选用了面板数据和固定效应模型,研究表明,扩张的货币政策对个股的流动性有促进作用,而且通过在模型中引入公司规模这个因素,发现货币政策对小盘股的影响较强。本文分别对沪市和深市都做了类似的分析,其结果是一致的,这说明本文的研究结果具有稳健性。

参考文献:

[1] 许睿,冯芸,吴冲锋.影响中国A股市场流动性的政策和因素[J].上海交通大学学报,2004,(3).

[2] 孙云辉,政策性因素对我国股市流动性影响分析[J].现代管理科学,2005,(8).

[3] AMIHUD Y. Illiquidity and Stock Returns:Cross-section and time-series effects[J].Journal of Financial Markets,2002,(5).

[4] 储小俊,刘思峰.货币政策、市场状态对中国股市微观流动性影响的实证分析[J].数理统计与管理,2008,(3).

[5] 王明涛, 何浔丽.货币政策与股票市场流动性风险——来自中国股票市场的经验数据[J].上海金融,2010,(12).

[6] 徐颖文,陈收十,李双飞.机构投资者入市资金规模与股市流动性均衡关系研究[J].湖南大学学报:自然科学版,2007, (8).

[7] 方舟,倪玉娟,庄金良.货币政策冲击对股票市场流动性的影响——基于Markov区制转换VAR模型的实证研究[J].金融研究,2011,(7).

[8] ANDRIKOPOULOS A,ANGELIDIS T. Idiosyncratic Risk,Returns and Liquidity in the London Stock Exchange: a Spillover Ap?proach[C]. Working paper, 2008.

[9] 彭小林.货币政策对股票市场流动性的影响研究[J].统计与决策,2012,(16).

[10] 刘向华,柳恩普.股票市场流动性与宏观经济的影响机制研究[J].华东经济管理,2013,(8).

[11] BRUNNERMEIER M K,PEDERSEN L H. Market liquidity and funding liquidity[J]. Rev Financ Stud,2009, (6).

[12] HAMEED A,KANG W,VISWANATHAN S. Stock market declines and liquidity[J]. J Finance,2010,(1).

[责任编辑卫玲]

An Empirical Study of the Impact of Money Supply on Stock Market Liquidity

LU Ge1,2

(1.SchoolofStatisticsandMathematics,ZhongnanUniversityofEconomicsandLaw,Wuhan430074,China; 2.SchoolofMathematicsandStatistics,HenanUniversityofScienceandtechnology,Luoyang471023,China)

Abstract:This paper selects the time series data and the panel data respectively of stock market of Shanghai and Shenzhen as samples. It uses four indexes to measure the stock market liquidity and uses the VAR model to analyze the impact of monetary policy on stock liquidity in two ways: The time series analysis shows that the increase in the money supply leads to the improvement of the market liquidity; the panel data analysis for individual stocks draws a similar conclusion. Expansionary money policy will increase the liquidity of stocks; tight money policy will reduce the liquidity of stocks. Furthermore, the effect of monetary policy is significantly stronger for smaller stocks.

Key words:money supply; stock market liquidity; VAR

收稿日期:2016-01-10

基金项目:国家自然科学基金项目(11201123),国家自然科学基金青年基金(11301545)

作者简介:鲁鸽,女,河南正阳人, 中南财经政法大学博士生,从事金融计量研究。

中图分类号:F832.5

文献标识码:A

DOI:10.16152/j.cnki.xdxbsk.2016-03-014