论VIE架构对中国跨境破产制度提出的特殊问题

2016-05-17张海征

张海征

早自本世纪之初的新浪传媒纳斯达克上市,近到2014年9月的阿里巴巴纽交所首秀,十多年来可变利益实体(Variable Interest Entity,下称VIE)架构为中国域内公司获得域外融资、为外国投资者进入中国受限制领域提供了快捷的变通解决方案。VIE架构连通境内业务运营实体(下称VIE公司)和域外融资实体,本该为跨境破产理论研究提供丰富实践案例,近年来欧美法院涉及离岸公司及其关联公司跨境破产的案件也不在少数。①See MPQTEC GmbH[2006]B.C.C.681(Commercial Court of Nanterre,15 February 2006),In re SPhinX,Ltd.351 B.R.103(S.D.New York,6 September 2006),and Re Kaupthing Capital Partners II Master LP Inc(in admin.)[2010]EWHC 836(Ch),[2011]B.C.C 338(1 April 2010,Chancery Division,Proudman J.).然而,从美国上市安博教育被其注册地(开曼群岛)法院临时托管,到环球雅思退市风波,再到2011年阿里巴巴管理层为实现支付宝完全内资化而单方面终止VIE架构协议引发的“支付宝风波”,目前还没有VIE架构下公司通过中国破产重组机制退出市场、整合资源的案例。②See Jay Westbrook,“An Empirical Study of the Implementation in the United States of the Model Law on Cross Border Insolvency”(2012)87 Am.Bankr.L.J.247,269.(Appendix Table 1 Chapter 15 Filings by Countries)(Spring 2013)for statistics in the United States. ②石静霞:《跨国破产的法律问题研究》,武汉大学出版社1999年版,第75页。其中一方面的原因是中国市场监管者尚未对VIE架构的合法合规性给出明确答复,导致VIE利益相关方在争议出现时因得不到明确政策指引而不愿诉诸司法程序,如上述“支付宝风波”,就以雅虎与阿里巴巴方面的协商解决而告终。另一方面,中国跨境破产的制度漏洞在应对VIE架构的特殊问题时表现得更为明显,现有制度框架尚不足以为清理VIE架构下各实体资产、实现资源整合提供有效解决方案。

一、VIE架构概述及跨境破产在VIE架构下的特殊问题

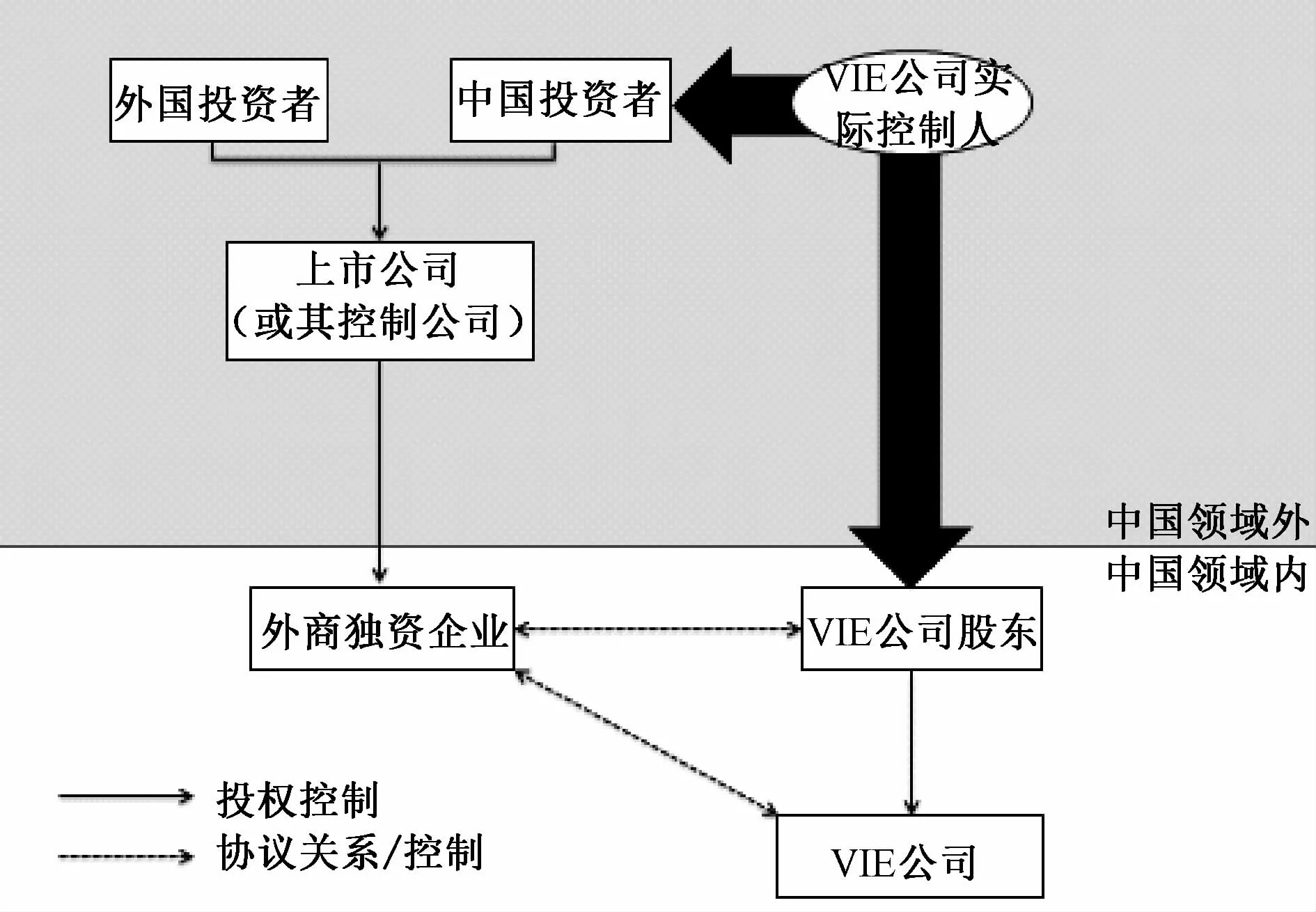

通过其特有的股权控制转债权控制的模式,VIE架构实现了资金、企业控制权和相关限制行业从业资质在域外投资者、域内VIE公司与该公司股东之间的充分流动。典型的VIE架构如下图所示:

简言之,搭建VIE架构须经历以下步骤:首先,域内VIE公司的股东在海外设立离岸公司,该公司设立地点通常为开曼群岛、英属维尔京群岛等避税天堂;一般情况下,为隔离风险或实现公司业务地域布局,该离岸公司可能在他地设立一个或多个子公司;为充分吸纳域外资金,离岸公司或其旗下子公司会在欧美证券市场寻求上市。然后,上述特殊目的公司或其子公司在中国域内设立外商独资企业,以连通域内VIE公司和域外融资投资主体。VIE架构的关键之处在于外商独资企业、域内VIE实体与该实体的股东之间达成的资金换控制权协议。具体而言,VIE架构下的协议控制包括:第一,外商独资企业与域内VIE公司之间签订的顾问与服务协议。域内VIE公司以实际业务运营收入购买外商独资企业掌握的技术、市场或知识产权的所有权或许可使用权。从本质上说,这是域内VIE公司向外输送运营利润的重要渠道之一。第二,外商独资企业、域内VIE公司及该公司股东三方达成的有关股权的协议安排。①具体协议包括资产运营控制协议、优先认股权协议和投票代理权协议。据此安排,域内VIE公司的股东实际将其在VIE公司的股东权利转让给外商独资企业。值得一提的是,这些股东直接或间接控制域外上市公司,因此通过相关股东权利协议,域外上市公司实际获得了域内VIE公司的协议控制权。第三,涉及上述三方的贷款协议和股权质押协议。外商独资企业向域内VIE公司的股东提供资金,后者转而将此资金投入域内VIE公司换取股权,并以此股权向外商独资企业提供质押以担保上述贷款协议。从本质上讲,这一股权质押安排实际打通了离岸公司与域内公司之间的资本流通环节,域外上市主体通过海外资本市场获得的资金通过贷款协议注入域内VIE公司,域内VIE公司经营所得利润则通过股东分红形式输送回域外上市主体。这一做法符合美国会计准则的传统合并规则,因而VIE架构域外上市公司可将域内VIE公司纳入合并财务报表范围。

跨境破产程序问题实际可分为法院破产案件管辖权和破产生效裁判在域外的承认与执行两大问题。②See Jay Westbrook,“An Empirical Study of the Implementation in the United States of the Model Law on Cross Border Insolvency”(2012)87 Am.Bankr.L.J.247,269.(Appendix Table 1 Chapter 15 Filings by Countries)(Spring 2013)for statistics in the United States. ②石静霞:《跨国破产的法律问题研究》,武汉大学出版社1999年版,第75页。本文主体部分将首先讨论中国法院对VIE架构下各公司破产案件的管辖权,重点着眼于引入“主要利益中心”制度以增加域内破产裁判在域外获得承认与执行的可能性。与之相对,本文第三部分讨论中国法院承认外国针对VIE架构下域外公司破产裁判的可能性和必要性,重点讨论中国现行破产法规定的互惠、公共秩序保留和保护域内债权人合法权益的三大原则存在的问题。因破产程序开始与破产宣告均涉及管理与处分债务人财产、禁止个别清偿和终止对债务人诉讼等效力,本文所指的对外国生效破产裁判的承认等同于对外国正在进行的破产程序的承认。为了促进VIE架构下各公司通过破产程序实现有效市场退出,实现域内债权人利益最大化,中国需要引入跨境破产国际实践中通行的主要利益中心制度和非主要破产程序制度,并对承认与执行域外破产裁判的条件给予进一步明晰。其中,非主要破产程序制度对保护域内债权人利益至关重要,①王欣新、王健彬:《我国承认外国破产程序域外效力制度的解析及完善》,《法学杂志》2008年第6期。但这是中国跨境破产制度的一般性问题,而非VIE语境下的特殊问题,本文将不再探讨。

二、中国法院对VIE架构下各公司破产案件裁判引发的跨境破产管辖问题

中国破产法规定了公司住所地法院对破产案件的专属管辖,并赋予中国破产裁判对债务人域外财产的执行力,仅从现有法律规定上看,探讨中国法院对VIE架构下域内公司的管辖权问题似乎不具有现实意义。②《企业破产法》第三条、第五条第一款。但是,出于司法主权和保护本国债权人利益的考虑,在既无条约义务又无民商事司法协助安排的情况下,仅凭互惠原则很难为中国破产裁判获得域外承认与执行提供确定和可预见的指引。另一方面,VIE架构域外公司作为重要的融资实体,掌握VIE架构的运营资金,如果中国法院能将VIE架构下域外公司纳入破产管辖范围,则有望实现域内债权人利益的最大化。由此,中国法院对VIE架构中各公司享有为外国法律认可的管辖权,是域内债权人凭借中国破产裁判在国外获得救济的必要前提。本部分将先讨论中国法院对VIE架构下两大域内实体作出的生效破产裁判在国外获得承认与执行的可能性,接着则论述中国引入主要利益中心这一制度以行使对VIE架构域外公司管辖权的必要性。鉴于VIE架构域外公司上市地点集中于英美,且英美两国均已将《跨境破产示范法》(下称《示范法》)纳入其国内生效法律,本部分将重点讨论中国法院破产裁判在英美两国被承认为外国主要破产程序的可能性。同时,由于VIE框架下两大域内实体至少符合《示范法》中对营业场所(Establishment)的界定,③UNCITRAL Model Law on Cross-Border Insolvency,Art.2(f)(“‘Establishment'means any place of operations where the debtor carries out a non-transitory economic activity with human means and goods or services.”).本文将不再讨论中国法院破产裁判在域外被承认为外国非主要程序的可能性。

(一)中国是否可能被认定为VIE架构域内公司的主要利益中心所在地

一国生效破产裁判在域外被承认为主要程序的必要条件之一是作出该裁判的法院所在国为债务人的主要利益中心(Center of Main Interests,COMI)所在地。④Model Law,Art.2(b).主要利益中心须与债务人对其利益进行经常性管理并因此可为第三方确认的地点相符。在无相反证明(proof)的情况下,推定债务人的注册地为其主要利益中心。需要说明的是美国在制定其跨境破产法律时将上述证明(proof)改成了证据(evidence),以更好明确当事方的举证责任。⑤H.R.Rep.109-31,pt.1,109 th Cong.1st Sess.at 112-113(2005);see also,Re Tri-Continental Exchange Ltd 349 B.R.629,635,per Judge Klein;In Re Bear Stearns High-Grade Structured Credit Strategies Master Fund Ltd 374 BR 122,per Judge Lifland.这一用语变化并未在实践中给申请承认执行人带来实质困难。⑥Re Stanford International Bank Ltd(In Receivership)[2009]EWHC 1441(Ch),2009 WL 1949459,para.65 (High Court of Justice,Chancery Division,Companies Court,Justice Lewison,3 July 2009).由此,若要中国法院对VIE架构域内公司开展的破产程序被英美法院承认为主要破产程序,涉及客观性与第三方可确定性的证明。

客观性要素考察债务人在作出生效破产裁判的国家领域内是否对其利益进行经常性管理,这需要有一定客观证据的支撑。判定债务人主要利益中心的第一步是判定何为债务人的“主要利益”,这需要法院综合考察债务人在其国内经营利益的规模、重要性,并将其与他国营业的规模和重要性进行质与量的比较。⑦Re Daisyteck-ISA Ltd & Qrs[2003]B.C.C.562,566,para.14(Judge Mc Conigal,Leeds District Registry,Chancery Division,16 May 2003).在VIE架构下,具备限制行业营业资格的域内VIE公司从事实际业务经营、获取营业利润并以分红或履行债务的形式将利润输送回域外上市公司,域内VIE公司应被认定为从事债务人“主要利益”的管理。另一方面,若将中国域内外商独资企业的主要业务定位为资金周转、提供融资服务,则其也有望被认为管理“主要利益”,只不过因破产债务人不同,“主要利益”的定义发生了变化。

同时,债务人进行经常性利益“管理”的地点有可能不同于其开展经济活动或拥有财产的地点。①MPQTEC GmbH[2006]B.C.C.681,686(Commercial Court of Nanterre,15 February 2006).鉴于这一管理地点与经营地点的分离,债务人的主要利益中心须具备一定的总部功能(head office functions),即进行实质利益管理。此外,英美法院在判定债务人主要利益中心时还会考虑与债务人经营业务相关的主要债权人所在地、将受到被申请执行的破产裁判影响的债权人所在地、破产实体法将适用何国法律、债务人主要雇员或工作人员所在地,乃至债务人主要上游供应商和下游客户所在地。②Re 3T Telecom Lim ited[2005]EWHC 275(Ch),2005 WL588724,para.7(High Court of Justice Chancery Division,Justice Rimer,17 February 2005);Eurofood IFSC Ltd.Case C-341/04,para.108(opinion of Advocate General Jacobs delivered on 27 September 2005);MPQTEC GmbH[2006]B.C.C.681,687(Commercial Court of Nanterre,15 February 2006);In re SPhinX,Ltd.351 B.R.103,117(S.D.New York,6 September 2006).具体到VIE架构下的中国域内公司,域内VIE公司当然从事经常性利益管理,因其掌握相关证照并具备在限制外商投资领域开展业务的资格。而如果将域内外商独资企业“主要利益”定位为资金周转和融资媒介,则其与域内VIE公司及VIE公司股东达成三方贷款和股权质押协议的活动、与域内VIE公司的技术换营利安排,均可被视为“管理”资金业务,中国也因此有可能被视为该外商独资企业的主要利益中心所在地。

第三方可确定性要素项下需要回答两方面的问题:何为第三方?第三方在确定相关事实时需要尽到何种注意义务?就第一个问题而言,公司股东或实际控制人本应被当然排除在第三方,也即债权人的范围之外。③Re Kaupthing Capital Partners II Master LP Inc(in admin.)[2010]EWHC 836(Ch),[2011]B.C.C 338,p. 343,para.22(1 April 2010,Chancery Division,Proudman J.).但是VIE架构特有的协议控制安排模糊了“股权-债权”的界线。仅以域内VIE公司的股东为例,表面上,这些股东不是域内VIE公司的债权人,无权在国内破产程序中以债权人身份参与财产分配。但是,这些股东同时具备VIE架构下域外上市公司股东的身份,而域外上市壳公司因控股关系间接成为域内VIE公司的债权人;如果中国法院对该域内VIE公司的破产裁判被域外法院承认与执行,这些股东实际上通过VIE架构获得了间接参与财产分配的权利。这将导致对公众债权人的实体不公。就第三方注意义务而言,英美判例法认为第三方可获知的客观信息必须处于公共领域(public domain)且第三方无须进行深入调查便可了解。④Re Stanford International Bank Ltd(In Receivership)[2009]EWHC 1441(Ch),2009 WL 1949459,para.70由此,VIE架构下域内外商独资企业为域外上市公司控股并不当然导致前者主要利益中心转移至海外,因为公司的资金来源和母子公司间的控股关系不是公司债权人能够或需要了解的。⑤Eurofood IFSC Ltd.Case C-341/04,para.121

以上分析可以得出的结论是,根据对VIE架构下域内两大实体公司“主要利益”的不同界定,中国很可能被认定为两公司主要利益中心所在地,中国法院对两公司进行的破产程序也有被英美法院承认为外国主要程序的可能。跨境破产管辖权问题的另一个方面是,若要中国法院获得对VIE架构中掌握财权的域外公司的管辖权,须在中国破产法中引入“主要利益中心”这一制度。

(二)引入“主要利益中心”制度:中国法院行使对VIE域外实体管辖权的必要条件

第一,引入主要利益中心制度的必要性。需要首先明确的是,提出引入主要利益中心制度的前提是,中国法院针对VIE域外实体开展的破产程序有可能被英美法院承认为外国主要程序。在英美乃至各欧盟国家,虽然利用VIE架构实现海外上市的案例不多,但以享受优惠税收为目的组建的离岸公司却不在少数。从现有欧美法院判例来看,离岸公司注册登记地开启的破产程序很少被承认为主要程序。相反,该离岸公司实际开展业务的关联公司所在地多被认定为该离岸公司的主要利益中心所在地。①Re Kaupthing Capital Partners II Master LP Inc(in admin.)[2010]EWHC 836(Ch),[2011]B.C.C 338(1 April 2010,Chancery Division,Proudman J.).Cf.,however,In re SPhinX,Ltd.351 B.R.103(S.D.New York,6 September 2006).既然VIE架构下域外控股公司的存在意义和投资价值在于其中国域内子公司与域内VIE公司达成的债权换股权安排,②Ma Mengwei,“The Perils and Prospects of China's Variable Interest Entities:Unraveling the Murky Rules and the Institutional Challenges Posed”(2013)43 Hong Kong L.J.1061,1068 and 1075.Shen Wei,“Will the Dorr Open Wider in the Aftermath of Alibaba?—Placing(or M isplacing)Foreign Investment in a China Public Law Frame”(2012)42 Hong Kong L.J.561,582-3;David Schindelheim,“Variable Interest Entity Structures in Peop le's Republic of China:Is Uncertainty for Foreign Investors Part of China's Econom ic Plan?”(2012)21 Cardozo J.Int'l & Comp.L.195,208.一旦出现域内VIE公司股东违约的情况,VIE架构赖以存在的资本输送链条将被打破,VIE架构下的离岸公司也将真正成为域外壳公司。基于上述分析,若中国引入主要利益中心制度,中国法院便有可能对VIE架构中的域外公司行使为英美法院承认的管辖权,这将更有利于保障域内债权人的利益。当然,这一结论并非完全不存在争议,因为VIE架构的层级控股关系和协议控制关系确实增加了外国债权人确定域外上市实体的主要利益中心的难度。也正因如此,阿里巴巴在其纽交所上市的招股说明书中着重强调公司在开曼群岛注册、主要业务盈利来自中国,一旦纠纷发生,公司可能不受美国法院管辖。2014年6月,美国国会也公布关于中国互联网上市企业的调查报告,并就上述管辖风险发出警告。③Kevin Rosier,U.S.-China Econom ic and Security Review Commission,The Risk of China's Internet Companies on U.S.Stock Exchange,retrieved from<http://origin.www.uscc.gov/sites/default/files/Research/The%20Risks%20of%20China%E2%80%99s%20Internet%20Companies%20on%20U.S.%20Stock%20Exchanges%20-%20with%20Addendum.pdf>(originally published on 18 June 2014,10 December 2015 last visited).

在中国法院可能对域外VIE实体享有为域外法院承认的管辖权的前提下,中国破产法框架下目前尚不存在对域外债务人行使管辖权的法律依据。有研究曾提出,结合《企业破产法》第四条对破产案件程序补充适用民事诉讼法的规定以及《民事诉讼法》第二百六十五条对涉外财产纠纷管辖权的特殊规定,可以得出即使一家企业在中国没有住所地,中国法院也可以基于财产的出现、代表机构、标的物位于中国等理由对其行使管辖权的结论。如果要得到以上结论,需要对破产法第四条中的“破产案件程序”作扩大解释,即此处的“程序”不仅包括法院的立案、审理和执行等程序,还解决法院管辖权问题。但是,无论从第四条本身的文义解释角度,还是从第四条与第三条(涉及债务人住所地法院对破产案件的专属管辖)的体系解释角度,上述结论都稍显勉强。况且,即使该结论成立,中国法院作出的裁判也未必能获得外国法院的承认与执行,因为上述谈及的财产所在地或代表机构所在地概念与英美法院认可的主要利益中心概念并不完全对应。④欧美学界对“主要利益中心”标准与民商事领域中的“住所地”或“主要营业地”等传统管辖权标准是否相同仍存在争议。详见解正山:《跨国破产立法及适用研究——美国及欧洲的视角》,法律出版社2011年版,第110页。

以上有关法律适用的不同解读也说明,引入主要利益中心制度后,中国需要理顺破产案件管辖权与涉外民商事诉讼管辖权相关规定的关系。根据《企业破产法》和《公司法》,公司的主要办事机构所在地法院管辖破产案件,而“主要办事机构所在地”这一概念与“主要利益中心”相比,缺少第三方可确定性这一要素,这意味着中国破产法缺少对债权人信赖利益的保护和确定的政策指引。⑤Wolf-Georg Ringe,“Forum Shopping under the EU Insolvency Regulation”(2008)9 European Business Qrganization Law Review 579,at 606-7.这一债权人保护机制的缺失有可能为中国法院破产裁判在域外获得承认与执行设置障碍,因为债权人利益受损或将导致外国法院援引公共利益保留条款拒绝承认与执行中国法院的判决。⑥石静霞:《跨国破产的法律问题研究》,武汉大学出版社1999年版,第105页。

第二,主要利益中心确定的时间。中国破产法引入主要利益中心制度后,除处理好该制度与现有破产法制度的融合协调等一般性问题外,还需明确第三方确定主要利益中心的时间是以债权债务发生时为准还是以申请承认外国破产程序时为准?英美判例法支持后者。①Susanne Staubitz-Schreiber,Case C-1/04(Judgment of the European Court of Justice(Grand Chamber)of 17 January 2006);Shierson v.Vlieland Boddy,[2005]EWCA Civ 974,[2005]1 WLR 3966;Re Collins & Aikman Corp Group[2005]EWHC 1754(Ch),[2006]B.C.C.606,para.39(Chancery Division,Collins J.,15 July 2005);Re Stanford International Bank Ltd[20010]EWCA Civ 137,[2011]B.C.C.211,para.56(4)(Sir Andrew Morritt C.,Arden and Hughes L.JJ.,25 February 2010);In re Farifield Sentry Ltd.,440 B.R.60(Bankr.S.D.N.Y.2010),aff'd,714 F.3d 127(2d Cir.2013).See also D.Petkovich,“The Correct Time to Determ ine the Debtor's COM I-Case Note and Commentary on Staubitz-Schreiber(ECJ)and Vlieland-Boddy(UKCA)”(2006)22 Insolvency Law and Practice 76.这一规定的政策目的在于将债务人指向其在破产程序开始前最后开展“实际经济活动”的地点,以最大限度保护债权人诉讼权利和诉讼便利。②Jay Westbrook,“An Empirical Study of the Implementation in the United States of the Model Law on Cross Border Insolvency”(2013)87 Am.Bankr.L.J.247,265.此处,美国纽约南区破产法院2010年审理的Fairfield域外破产承认申请一案对VIE架构特殊问题具有参考价值。Fairfield公司在英属维尔京群岛注册,但其主要经营活动完全在美国纽约州开展;公司经营陷入困难后,Fairfield停止一切业务活动并向注册地维尔京群岛法院申请破产清算。其后,维尔京群岛法院任命的破产管理人向纽约南区破产法院申请承认上述程序为主要破产程序并获准;法院确认,Fairfield公司申请美国法院承认破产程序时,其主要利益中心已转移至英属维尔京群岛。③In re Farifield Sentry Ltd.,440 B.R.60(Bankr.S.D.N.Y.2010),aff'd,714 F.3d 127(2d Cir.2013).但是,不容否认的是上述做法仍存在一定争议,如在Eurofood一案中,欧洲法院明确表示主要利益中心应在相关债权债务关系形成时确定。④Eurofood IFSC Ltd.Case C-341/04,para.118.Sarah Coleman and Jen Johnson,“Journey to the Center of the Economic Universe:How the Current U.S.COMI Timing Determination Misses the Mark”(2014)23 J.Bankr.L. & Prac.NL Art.4.

在上述争议中,中国跨境破产制度实际面临两难选择。若承认欧美判例确认的做法,将提出破产申请定为确定债务人(VIE架构中的域外公司)主要利益中心的关键时间,则债务人获得了较大的选择法院(forum shopping)的操作空间,债务人有动机延迟破产申请,并将破产程序转移至对债务人较为友好的避税天堂地法院。⑤Philip R.Wood,Principles of International Insolvency(Sweet & Maxwell,London,1995),pp.4-5,sec.1-6.国内有研究认为债务人的“主要利益中心地”在破产程序开始前就已经确定了,这一认识虽与英美判例法确定的实践经验不符,却符合中国国情。⑥邓瑾:《论欧盟破产法中“主要利益中心地”的确定及其对我国的启示》,《法律适用》2010年第8期。因为英美破产制度框架下,债务人公司董事在出现破产事由却未及时提出破产申请的情况下需要承担法律责任,公司提出破产申请后获得的一系列救济也促使债务人尽早提出申请。以上两项综合作用,债权人利益能够得到保护。但根据中国《企业破产法》,当公司出现资不抵债或履行不能时,公司并没有提出破产申请的义务,这为债务人拖延破产、恶意破产提供了制度可能。另一方面,由于VIE架构合法性不明,债权人也不愿意通过破产程序实现利益最大化和资源整合。两相作用导致VIE域外公司破产申请被一再拖延,中国法院也很可能由此丧失管辖权。

三、VIE架构下域外公司破产裁判引发的承认与执行问题

根据《企业破产法》第五条,在不负条约义务的情况下,中国法院承认外国法院做出的生效破产裁判,须同时符合互惠原则、符合公共利益并保护域内债权人合法权益。VIE架构中域外控股公司在避税天堂设立、在欧美资本市场上市,而其资本最终通过协议控制注入中国域内VIE公司。一旦VIE架构中域外公司进入破产程序,至少三大法域都需要考虑本国法院管辖权和外国裁判的承认与执行,互惠原则与实践问题由此变得更加复杂。VIE架构下债权换股权交易安排的合法合规性尚不明晰,中国法院可能基于政策因素拒绝承认外国法院对VIE架构域外公司的生效破产裁判,这也进一步削弱VIE架构的政策可预见性。同时,由于VIE架构连通域内域外的特殊股权债权安排,且部分关键主体兼具双重身份,“域内债权人”和“合法权益”的界定变得更为模糊、也尤为重要。

(一)互惠原则

1.中国缺少承认与执行英美破产裁判的实践是否实质影响中国生效破产裁判获得域外效力

互惠原则是各国让渡部分司法主权、承认外国生效判决裁定的前提之一,必然涉及中国法院与域外法院两方面的司法实践。①王晓琼:《跨境破产中的法律冲突问题研究》,北京大学出版社2008年版,第143页。然而,不同于一般的国际民商事协助实践,欧美国家在跨境破产国际合作中似乎有意排除互惠原则作为承认外国破产程序的条件。《示范法》草拟过程中,少部分国家提出需要将互惠原则和实践列为承认与执行破产裁判的条件之一,但这一提议遭到包括美国在内的多数国家反对。②Jay Westbrook,“Multinational Enterprises in General Default:Chapter 15,the ALI Principles,and the EU Insolvency Regulation”(2002)76 Am.Bankr.L.J.1.即使在《示范法》推出之前,各欧盟成员国在司法实践中也并未明确将互惠实践列为承认外国破产程序的条件之一。当然,考虑到欧盟域内有关跨境破产的司法实践多集中于对《欧盟破产程序条例》的理解与适用,而该条例规定在欧盟各成员国法院开始的破产程序在其他成员国应被自动承认,上述互惠条件的缺失很大程度上源自制度规范的根本差异。但是,同样值得注意的是,近年来英国法院有相当数量的承认与执行非欧盟成员国国家生效破产裁判的案例。③See,e.g.,Re Collins & Aikman Corp Group[2005]EWHC 1754(Ch),[2006]B.C.C.606(Chancery Division, Collins J.,15 July 2005),and Re Stanford International Bank Ltd[2010]EWCA Civ 137,[2011]B.C.C.211(Sir Andrew Morritt C.,Arden and Hughes L.JJ.,25 February 2010).据此可以推知,外国生效破产裁判在英国获得承认与执行,互惠实践并非关键要件。

《示范法》被引入美国破产法典之前,美国法院强调互惠原则与实践,实践中也曾出现美国法院因外国法院尚未承认执行过美国生效裁判而拒绝执行外国生效破产判决的先例。④See In re Toga M fg.Ltd.,28 B.R.165,170(Bankr.E.D.M ich.1983).但是,美国司法实践的整体趋势是增强跨境破产司法合作的灵活性,保障各方而非仅限于美国当事人的合法权益。⑤In re SPhinX,Ltd.,351 B.R.103,112-3(S.D.New York,2006).有法院甚至认为,只要判定外国破产法与美国法有关规定“相和谐”,即认定两国间存在互惠。⑥In re Culmer,25 B.R.621,632(Bankr.S.D.N.Y.1982);In re Treco,240 F.3d 148,163-4(2d Cir.2001), and In re Gee,53 B.R.891,902(Bankr.S.D.N.Y.1985).See Lesley Salafia,“Cross-border Insolvency Law in the United States and Its Application to Multinational Corporate Groups”(2006)21 Conn.J.Int'l L.297.目前,由于美国跨境破产法律规定几乎完全移植《示范法》条文,互惠原则已不再是外国破产管理人在美国申请承认破产程序需要考虑的问题。另据美国破产法典第十五章奠基人Westbrook教授对美国自破产法第十五章生效(2005年10月)始至2012年12月31日止591件跨境破产案件的统计,美国各联邦破产法院对其中多达96%的案件给予了一定程度的承认。⑦Jay Westbrook,“An Empirical Study of the Implementation in the United States of the Model Law on Cross Border Insolvency”(2013)87 Am.Bankr.L.J.247,at 255.这从侧面例证互惠实践并非破产裁判在美国获得承认与执行的关键问题。⑧当然,应将互惠原则与国际礼让原则予以充分区分。美国破产法典第十五章三处提到国际礼让原则,该原则在司法实践中也已产生巨大影响。See Samuel Bufford,United States International Insolvency Law 2008-2009(Oxford University Press,New York,2009),pp.33 et seq.

由以上分析可以看出,随着国际合作开始为破产程序法律冲突提供解决路径,英美两国互惠原则的标准日益放开并逐渐趋于具体且有章可循。美国更有学者正极力推动各国在移植《示范法》的过程中放弃坚持互惠原则。可见,在其他条件符合东道国法律规定的大前提下,中国尚未承认过英美破产法生效裁判、尚未有完整的跨境破产立法等因素本身,不足以阻碍中国破产裁判在英美两国获得承认与执行。

2.如何界定承认域外破产裁判时的互惠原则

由此,为了使中国的跨境破产国际合作更加顺畅,中国须慎重考虑“互惠原则”的政策影响。仅以上文提到的中国是否应引入欧美通行的主要利益中心确定时间标准为例,若中国引入主要利益中心制度并承认上述时间界定,中国法院也就此丧失了对VIE域外融资实体开启主要破产程序的管辖权,这将一定程度上损害中国域内债权人利益。但是,若中国引入主要利益中心制度而拒绝接受上述英美通行的时间界定方法,则可能导致外国法院援引互惠拒绝承认与执行中国法院相应破产裁判,这最终将导致无论中国法院是否承认上述时间界定,其对VIE架构下域外公司的管辖权均将遭到实质否定。中国跨境破产领域对互惠原则尚无定论,这一理论与实践空缺直接影响中国跨境破产制度的可预见性。同时,过分关注互惠要求并不符合现代破产法的发展趋势。①石静遐:《跨国破产的法律问题研究》,武汉大学出版社1999年版,第104页。

(二)公共秩序保留原则

有学者指出,中国法院审查承认与执行域外破产裁判是否有违我国公共秩序,应坚持“结果审查说”,即只有承认某域外裁判的结果违反中华人民共和国法律的基本原则,损害国家主权、安全和社会公共利益时,才应拒绝承认域外破产裁判。②王欣新、王健彬:《我国承认外国破产程序域外效力制度的解析及完善》,《法学杂志》2008年第6期。公共秩序保留原则的应用对承认域外破产裁判实践的特殊意义在于,一旦中国法院援引公共秩序保留拒绝承认外国生效破产裁判,外国破产代表往往难以在中国申请其他可以达到目的的司法救济。同样,中国法院此种做法可能导致外国法院以缺少互惠实践为由,拒绝承认中国法院的生效破产裁判。

公共秩序保留对VIE架构公司破产问题的特殊性体现在,目前国内政策层面尚未对VIE项下协议合法性合规性给出明确定论。VIE架构通过纵向股权控制加横向协议控制的复合控制模式,规避中国监管层对外商投资部分关键领域的限制,同时为需要大笔资金持续支持而又无法在国内获得充足资金来源的民营企业引入外资减少了一定的行政和时间成本。但是,支撑VIE架构六大关键协议都有被认定为无效的风险。首先,相关协议涉嫌规避中国有关产业准入、外资并购、外汇管理、境外上市监管等方面的政策,一旦中国法院基于形势政策考虑判定VIE项下协议构成“以合法形式掩盖非法目的”或直接认定协议内容违法,公共秩序保留便成为相关外国破产程序在中国获得承认的巨大障碍。③曾斌:《VIE模式的法律风险及政策反思》,《证券市场导报》2015年第10期。目前,除电信和网络游戏行业外,中国行政司法领域对VIE架构的合法性尚未给出明确答复。④柴珂楠:《论<外国投资法>(草案征求意见稿)对“协议控制”架构的影响》,《金融法制》2015年第6期。有评论甚至认为,这种不确定性本身是顶层制度构建者为达到控制外资进入限制领域与吸收域外流动资金之间的平衡而采取的一种策略。⑤See David Schindelheim,“Variable Interest Entity Structures in People's Republic of China:Is Uncertainty for Foreign Investors Part of China's Economic Plan?”(2012)21 Cardozo J.Int'l & Comp.L.195.但是,不容否认的是,现有实践中,中国行政司法部门对VIE架构的负面评价多于肯定评价:2015年1月公布的《外国投资法》征求意见稿明确规定,外国投资者不得以协议控制的方式进入禁止实施目录中列明的领域,向市场释放了明确的拆除VIE架构、引导红筹回归的政策信号。2012年,商务部在准许沃尔玛间接增持中国电子商务公司1号店股份时,明确附加了禁止前者利用可变利益实体经营增值电信业务的条件。⑥中华人民共和国商务部2012年8月13日发布《关于附加限制性条件批准沃尔玛公司收购纽海控股33.6%股权经 营者集中反垄断审查决定的公告》(商务部公告2012年第49号)。当然,实务界也有说法认为受限制的外商并购境内企业的类型限于资产并购和股权并购,阿里巴巴纽交所上市招股说明书中也保证其采用的VIE架构“没有违反任何中国法律法规。”⑦See Alibaba Group Holding Ltd.(BABA),Prospectus filed under Ruel 424(b)(4),p.49,retrieved from<http:// api40.10kwizard.com/cgi/convert/pdf/BABA-20140922-424B4-0.pdf?ipage=9812765 & xmx=1 & quest=1 & rid=23 & section=1 & sequence=-1 & pdf=1 & dn=1>(filed on 22 September 2014,10 December 2015 last visited).这一理论与实务界的争论,更增加了VIE相关跨境破产裁判承认与执行中的不确定性。

公共秩序保留是承认与执行外国生效裁判的安全阀。⑧解正山:《跨国破产立法及适用研究—美国及欧洲的视角》,法律出版社2011年版,第133页。欧美立法司法实践表明,援引公共秩序保留条款的情形应被降至最低。①See,e.g.,Eurofood IFSC Ltd.Case C-341/04,para.61(“…grounds for non-recognition should be reduced to the minimum necessary”)(Judgment of European Court of Justice(Grand Chamber)of 2 May 2006);EC Insolvency Regulation,Recital(22).See Omer Shahid,“The Public Policy Exception:Has§1506 Been A Significant Obstacle in Aiding Foreign Bankruptcy Proceedings?”(2010)9 J.Int'l Bus & L.175.美国破产法典第1506条规定,援引公共秩序保留拒绝承认外国破产裁判仅限于该外国裁判“明显违反”美国公共政策的情形。该条相关立法史则显示,此处强调的公共政策“仅限于美国最基本的政策。”②H.Rept.108-40,p.213.Ian Fletcher,Insolvency in Private International Law,(Oxford University Press,New York),p.343.See also,In re GQLD & HQNEY,LP,410 B.R.357(Bankr.E.D.N.Y.2009).Cf.In re Ernst & Young,Inc.,383 B.R.773(Bankr.D.Co.2008).此外,为增强政策的可预见性,防止自由裁量权滥用,欧美国家通常将其希望禁止的某一类行为通过成文法或判例法的形式直接予以规避。如在2007年的Bear Stearns破产案中,美国纽约南区破产法院即判定在开曼群岛注册、但在注册地无任何实质商业活动的基金公司的主要利益中心不在开曼群岛,因而拒绝承认已在开曼群岛开始的破产程序为外国主要程序。③In re Bear Stearns High-Grade Structural Credit Strategies Master Fund,Ltd.,374 B.R.122(Bankr.S.D.N.Y. 2007),aff'd,389 B.R.325(S.D.N.Y.2008).本案中,法院并没有以在开曼群岛注册公司的行为涉嫌避税或规避美国国内法律为由拒绝承认外国破产程序,而是充分利用主要利益中心这一现有规则。美国破产法典第十五章实施后就有学者指出,主要利益中心这一制度能够避免当事人为逃避法律责任和临时转移财产而造成的美国法院失去破产案件管辖权的情形。④Jay Westbrook,“Chapter 15 At Last”(2005)79 Am.Bankr.L.J.713,at 727-8.Cf.In re National Warranty Insurance Risk Retention Group,384 F.3d 959(8 th Cir.2004).值得一提的是统计数据显示,Bear Stearns案确实为各方提供了明确的政策导向,⑤Andrew Dawson,“Offshore Bankruptcies”(2009)88 Neb.L.Rev.317,at 320.以该案为界,避税天堂地法院的破产裁判在美国提出的承认申请占外国承认申请的总比例由该案前的37.61%骤降至该案后8.97%。⑥Jay Westbrook,“An Empirical Study of the Implementation in the United States of the Model Law on Cross Border Insolvency”(2013)87 Am.Bankr.L.J.247,at 264.

(三)保护域内债权人合法权益原则

除回答中外破产法规定的清偿顺序不同是否构成“损害域内债权人的合法权益”这一普遍问题外,VIE架构的跨境破产实践还须进一步明确界定“域内债权人”和“合法权益”两大概念。⑦王欣新、王健彬:《我国承认外国破产程序域外效力制度的解析及完善》,《法学杂志》2008年第6期。首先,中国域内VIE公司的股东是否构成“域内债权人”?若中国域内外商独资企业进入破产程序,与其存在借贷关系、股权委托关系的上述股东本应被认定为当然债权人。但是,这些股东同时为外商独资企业域外控股上市公司的股东,间接享有对域内外商独资企业的控制权。实践中,VIE域外融资实体实际控制人与域内VIE公司实际控制人的一致性是VIE架构稳定性的根本保证。⑧曾斌:《VIE模式的法律风险及政策反思》,《证券市场导报》2015年第10期。但是,一旦VIE运行机制失灵,如此身份和利益冲突,或将导致实体不公。同样的问题在域内VIE公司破产的情况下也会出现,因为虽然该公司股东本不具备债权人身份,但其域外上市公司股东的双重身份允许其经由域内外商独资企业间接参与债务人破产财产分配。如果中国监管层明确否决VIE架构的合法合规性,则上述“域内债权人”的界定便不成问题。但在现有制度框架下,回答域内债权人的界定问题需要明确“域内”的界定到底是实行绝对的属地主义、不考虑股东的双重身份,还是在坚持公司法人人格独立性的同时充分考虑VIE架构利益输送和协议控制的特殊性。前一解决方案虽然具备可预见性,能有效防止自由裁量权滥用,却忽视了VIE架构的利益输送模式和实际控制方,实质上不利于保护公众债权人的合法权益。如果是后者,则法院可基于股东双重身份否认相应公司法人人格,但是这一自由裁量权有被滥用之嫌。