中国影子银行对货币政策传导影响研究

2016-05-17王一宇

冯 科 王一宇

一、引言

“影子银行”这一名词在2007年的金融危机后才被学者们逐渐重视。在许多西方学者的眼中,影子银行规模的扩张是造成金融危机爆发的根本原因。但是本文认为影子银行是造成金融危机爆发的导火索而不是根本原因。美国金融危机爆发的根本原因在于金融衍生品泛滥导致的金融风险的转移。

虽然影子银行并不是造成金融危机的最根本原因,但是影子银行的发展依然值得关注。中国的影子银行与国外的影子银行相比在背景特点上有较大差异。欧美发达国家的影子银行多表现为资产证券化业务及回购业务,但是中国的影子银行更多地表现为类信贷业务,而非创新业务,同银行的部分业务存在着重合。以衍生品为代表的金融创新业务发展是造成美国金融危机的一大原因,而这些业务在中国刚起步,其规模不足以对国民经济造成重大影响。

但是,近年来中国影子银行融资规模的增长速度明显要高于贷款增长速度。根据央行的数据统计,对比2005年和2014年的社会融资总量,委托贷款的增长速度最快,10年间增长了10.78倍,信托贷款则增长了4.27倍,而贷款的增长倍数为2.15倍,明显低于委托贷款和信托贷款。

在货币政策的传导机制中,商业银行系统是重要的一环,而中国的影子银行从事的是类商业银行业务。在这样的背景下,影子银行势必会对货币政策产生影响。因此,在中国当前的金融体系下将影子银行同货币政策联系起来研究具有较强的现实意义。

二、文献综述

对于影子银行的研究主要集中于以下两个方面:

第一,对影子银行本身的研究。2007年,Paul McCulley第一次正式提出影子银行的概念,并且在2009年定义影子银行:不在银行体系之内的信用中介机构。McCulley认为影子银行的基础是资产的证券化。①McCulley,Paul.Teton Reflections[R],Global Central Bank Focus,PIMCO,2007(9).向宇、范航:《影子银行对货币政策中间目标的影响》,《中外企业家》2013年第33期。Roubini将此概念进一步完善为“影子金融系统”,即Shadow Financial System。②Roubini.The Rising Risk of a System ic Financial Meltdown:The Twelve Steps to Financial Disaster[EB/OL].http:// www.rgemoniter.com.(2009).中国对于影子银行的研究,开始于20世纪90年代。卢现祥在一篇文献中引用了世界银行的定义,指出那些为小农户、小生产者和零售商等非法人部门提供贷款的专业放款人,如典当商、商人等,就是中国的非正式金融,即影子银行。③卢现祥:《论我国的非正式金融与金融管制》,《中南财经大学学报》1995年第1期。李杨将影子银行机构进行了分类,其中根据监管、报备部门的不同,将影子银行分为了由银监会监管的非银行机构和由政府批准设立的专业公司,同时还有地下钱庄等民间地下金融机构。④李杨:《影子银行体系的发展与金融创新》,《中国金融》2011年第12期。巴曙松将影子银行体系分为了四个层次:其中层次一包括银行理财与信托资产;层次二包括融资租赁、监管部门许可的非银行金融机构和层次一;层次三则包括银行表外业务、同业业务和层次二;层次四在上述三个层次的基础上,加入了民间融资。四个层次的划分所受到监管的程度依次减弱,越高的层次的影子银行其特性愈发显著。⑤巴曙松:《应从金融结构演进角度客观评估影子银行》,《经济纵横》2013年第4期。

第二,对影子银行同货币政策的内在关系的研究。李波和伍戈从影子银行信用创造功能的角度出发,认为影子银行影响中国货币政策的三个方面:即挑战金融稳定渠道、影响货币政策目标和冲击货币政策工具。⑥李波、伍戈:《影子银行的信用创造功能及其对货币政策的挑战》,《金融研究》2011年第12期。汤克明认为影子银行对货币政策传导机制的影响有三点:第一,影子银行体系否定货币乘数论;第二,货币供应量统计失灵;第三,对货币政策产生系统性风险。⑦汤克明:《影子银行体系发展及其对货币政策传导机制的影响》,《武汉金融》2013年第3期。陈丽和周绍熊利用VAR模型发现影子银行确实是引起货币政策失效的原因,且随着期数的增加,影子银行对物价波动的解释力逐渐增强。⑧陈丽、周绍熊:《影子银行对我国货币政策有效性的影响研究—基于VAR模型的实证检验》《中国集体经济》 2013年第10期。彭文玉和孙英隽运用实证方法发现了信托贷款与不同层次的货币供应量都存在显著的长期均衡关系,信托贷款与货币供应量存在正相关,其会增强银行的货币创造能力。⑨彭文玉、孙英隽:《影子银行信用创造机制及其对货币供应的影响》,《金融理论与实践》2013年第10期。徐宝林和陈澍基于2005-2012年中国的经济季度数据,研究中国影子银行对广义货币M2的冲击并发现影子银行对货币政策调控货币供应量有对冲作用。⑩徐宝林、陈澍:《中国影子银行对货币政策中介目标的影响—基于2005-2012年季度数据的实证分析》,《第八 届(2013)中国管理学年会—金融分会场论文集》,2013年11月。向宇和范航指出,中国的影子银行正处于快速发展的过程当中,影子银行对于货币政策的影响,主要通过货币供应量、货币乘数和利率三个中介目标来实现。⑪McCulley,Paul.Teton Reflections[R],Global Central Bank Focus,PIMCO,2007(9).向宇、范航:《影子银行对货币政策中间目标的影响》,《中外企业家》2013年第33期。于菁通过构建VAR模型,研究影子银行对货币政策中介目标和最终目标的影响,得出结论:影子银行影响货币供应量和流动性,并且会产生物价效应影响货币政策的中介目标和最终目标。①于菁:《影子银行对我国货币政策的影响研究—基于VAR模型的实证分析》,《兰州学刊》2013年第4期。李新功则选取影子银行规模和货币供应量作为研究变量进行了定量分析,得出结论,影子银行和货币供应量M2之间存在长期稳定的影响,但是这种影响需要一定时滞才能出现。②李新功:《影子银行对我国货币供应量影响的实证分析》,《当代经济研究》2014年第1期。

根据上述研究可以发现,中国学者在研究影子银行对货币政策的影响时,往往选择广义的货币供应量M2作为货币政策中介目标的观测变量,而对社会融资总量的研究较少。本文将选取社会融资容总量作为货币政策中介目标的观测变量,构建VAR模型进行实证研究。

三、研究模型构建

在进行计量分析前,首先做出如下假设:

假设一:影子银行的规模同GDP正相关;

假设二:影子银行的规模和社会融资总量正相关。

本文需要研究相互联系的时间序列之间的动态相关性,并且需要考虑随机扰动项对于变量系统的冲击,所以选择向量自回归(Vector Autoregression,VAR)模型作为本研究的主要模型。通过建立VAR模型分析相互联系的时间序列系统和随机扰动的动态冲击对于模型变量形成的影响。

本文建立的VAR模型如下:

式(1)中,yt是4维内生向量列向量,包含4个元素,分别是影子银行规模、货币政策中介目标、货币政策两个最终目标的计量观测值;模型样本T=48,t=1,2,…48;ε1~εp是待估计的参数矩阵内生变量,具有p阶的滞后期;et是随机扰动项。

目前中国货币政策的最终目标是促进经济发展和稳定货币。由于中国的GDP数据为季度数据,为了保证样本的充足性,我们选择月度工业增加值作为观测数据;考虑到本文需要研究货币政策最终目标同影子银行规模之间的联系,对比CPI和PPI,CPI同通货膨胀的关系更为紧密,而且PPI对CPI有一定传导作用,所以选择CPI作为观测数据。

对于货币政策的中介目标而言,社会融资总量同影子银行的关系更为密切,所以选择社会融资总量作为货币政策中介目标的观测数据。

而对于影子银行而言,根据上文的研究,当前中国影子银行体系之中银行理财、委托贷款和信托资产构成了影子银行规模的最主要部分。而在银行理财产品当中,银信合作产品是非常重要的部分,根据普益财富和用益信托网的数据统计,2014年银行理财产品的发行总规模中,银信合作产品的规模占到40%。对于信托资产而言,信托贷款又是最重要的组成部分,2013年新增信托资产规模3.41万亿,其中新增信托贷款为1.84万亿,占比达到53%。考虑到本文中数据的可得性和样本数量的要求,选择将银信理财产品规模、委托贷款和信托贷款三部分作为中国影子银行规模的观测值。具体选择以下观测指标:

1.影子银行规模:考虑到数据的可得性以及样本数量的要求,选择将月度新增银信理财、新增委托贷款和新增信托贷款三部分之和的环比增长率作为中国影子银行的观测变量,记为RSB;

2.国内生产总值:选择工业增加值的月度环比增长率作为GDP的观测变量,记作RGDP;

3.通货膨胀程度:选择CPI的月度环比增长率作为观测变量,记为RCPI;

4.货币政策中介目标:选择社会融资总量的月度环比增长率作为观测变量,记为RSF。

根据上文的处理方法,本文采取2011年1月至2014年12月的月度数据作为样本,样本数量为48。其中,银信理财产品的数据来自用益信托网,其余数据来自于Wind数据库。

四、数据处理与分析

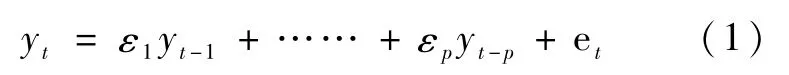

首先对RSB、RGDP、RCPI和RSF进行ADF检验,检验其平稳性。结果发现在水平层面上,只有RGDP不是平稳的。进而在一阶差分层面进行ADF检验,得到结果如表1所示:

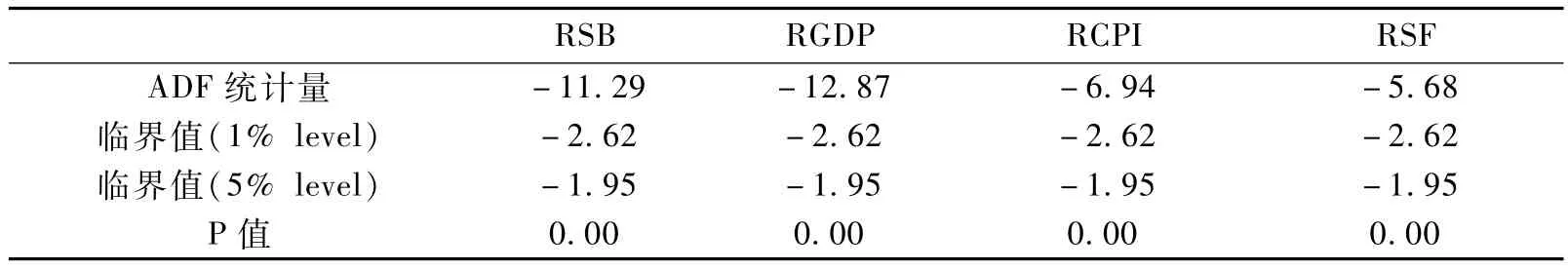

根据表1,在一阶差分层面上RSB、RGDP、RCPI和RSF通过了平稳性检验,再对一阶差分序列进行协整检验,结果如表2、表3:

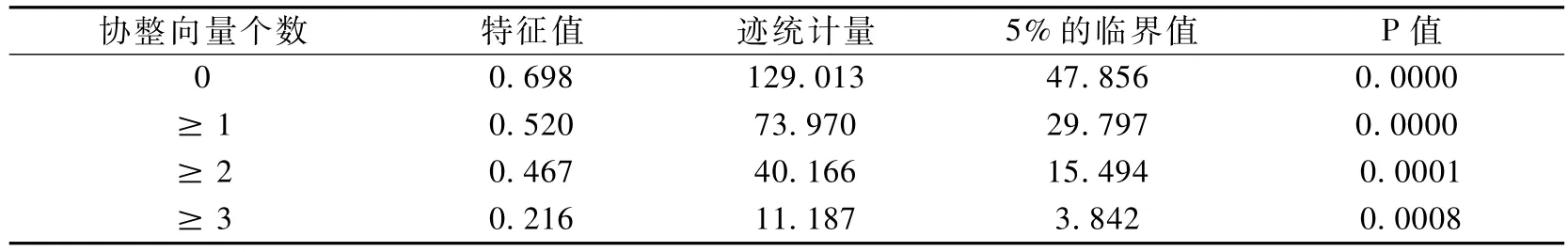

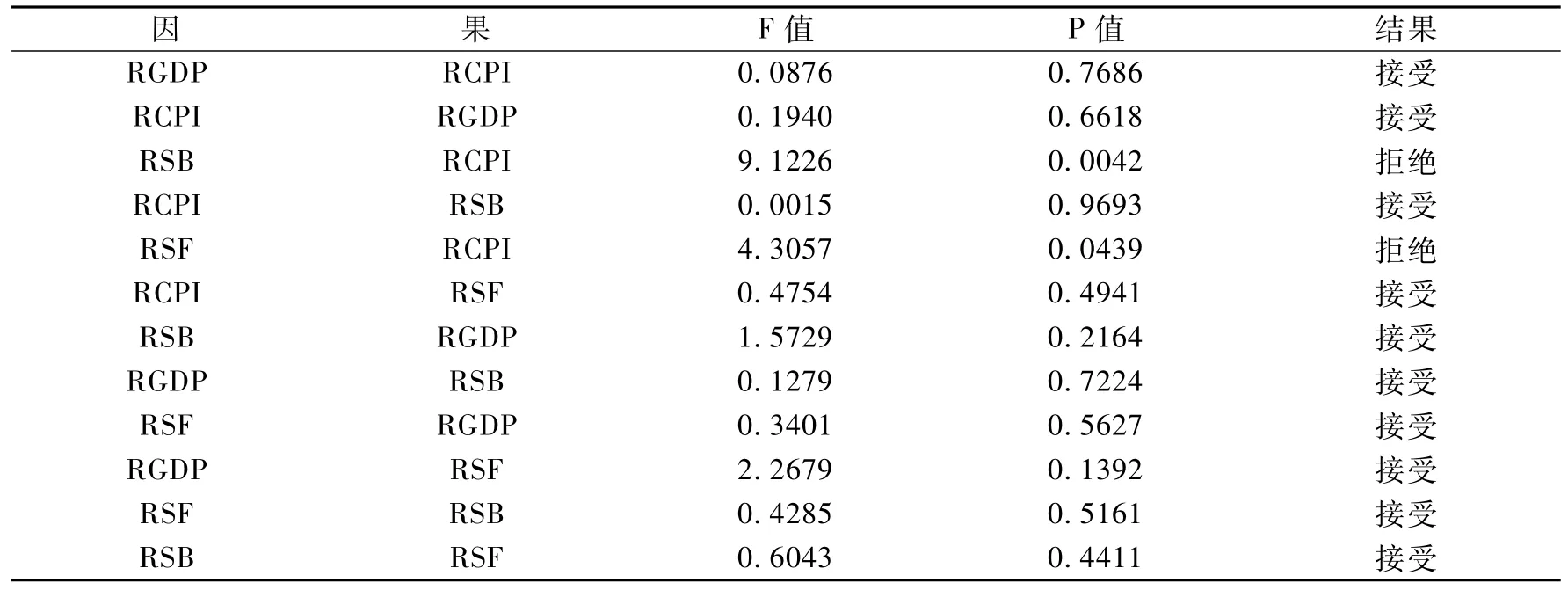

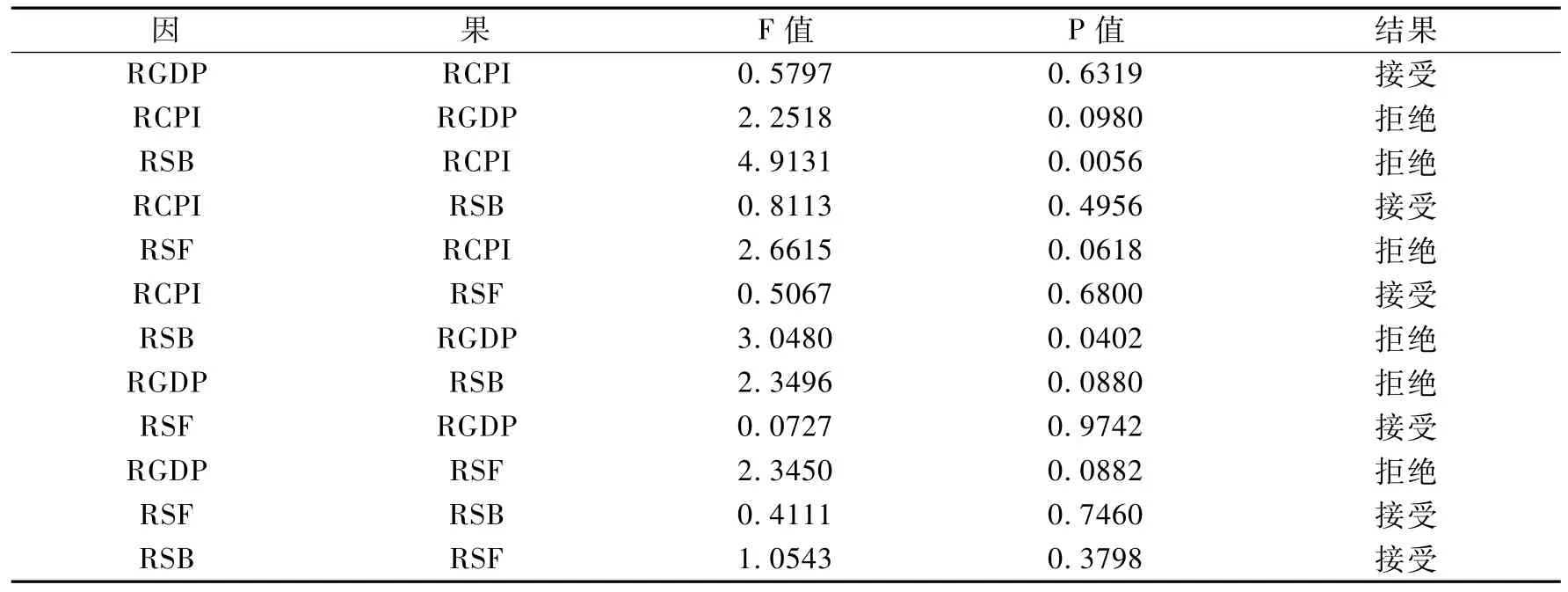

通过上述结果可以看出,在5%的置信水平下存在协整向量。进一步进行格兰杰因果检验(见表4、表5、表6):

表1 ADF检验

表2 协整检验1

表3 协整检验2

表4 滞后阶数是1的检验

表5 滞后阶数是2的检验

表6 滞后阶数是3的检验

根据上述结果,选择10%的置信水平,分析如下:

第一,RCPI是引起RGDP变动的格兰杰原因,同时RSF是引起RCPI变动的格兰杰原因。即通货膨胀程度与国内生产总值增长之间存在因果关系,这说明,中国货币政策最终目标之间是存在因果关系的。通货膨胀程度的变动会引发国内生产总值的变动;而社会融资总量的变动会引发通货膨胀程度的变化,这说明了货币政策的中介目标和最终目标之间存在关联,传导机制仍然有效。

第二,RSB是引起RCPI变动的格兰杰原因,同时RGDP可以引起RSB的变动。这说明,影子银行规模的变动会对通货膨胀程度的变化产生影响,也就是说影子银行规模的变动是造成货币政策最终目标之一变动的原因;当经济增长速度变动时,会对影子银行的规模变化产生影响,这说明影子银行的发展依托于社会经济的增长。

第三,RSB是引起RGDP变动的格兰杰原因。影子银行规模的变动同国内生产总值的变动之间存在因果关系,进一步说明了影子银行对于货币政策的最终目标是存在影响的。

第四,RGDP是引起RSF变动的格兰杰原因,同时RSF是引起RCPI变动的格兰杰原因。经济增速的变动会对社会融资总量的变动产生影响,当经济繁荣时,社会融资总量相应增长;相反,当经济衰退时,社会融资总量增长放缓。

格兰杰因果检验的结果显示,影子银行规模对于经济增长和货币稳定都有着长期、稳定的影响。但是结果显示广义的影子银行规模,并不对货币政策中介目标之一的社会融资规模形成直接影响,这说明了社会融资总量的变化与影子银行规模的变动并不直接相关。可以进一步推论出,在一个影子银行规模占GDP比重较高的经济体当中,社会融资总量由于受影子银行规模影响小,不会由于影子银行的存在导致观测数据失真,是一个较为合适的货币政策中介目标。

本文使用LR检验统计量、FPE最终预测误差、AIC信息准则、SC信息准则和HQ信息准则并结合现实因素来确定VAR模型的滞后期见表7。

表7 滞后期选择

由于FPE最终预测误差和AIC准则的滞后阶数落在了3阶上,而3个月正好为一个季度,所以本文选择VAR模型的滞后阶为3。VAR模型

如下:

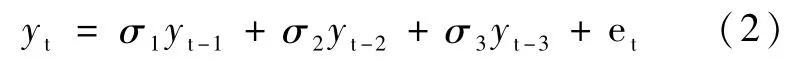

其中,yt=(RSB、RGDP、RCPI、RSF)。对VAR模型进行平稳性检验,结果如图1所示:

图1 平稳性检验

如图1所示,不难发现所有的根都位于单位圆内。这说明模型是较为平稳的,当模型内的一个变量发生变化时,其余变量也会相应变动。

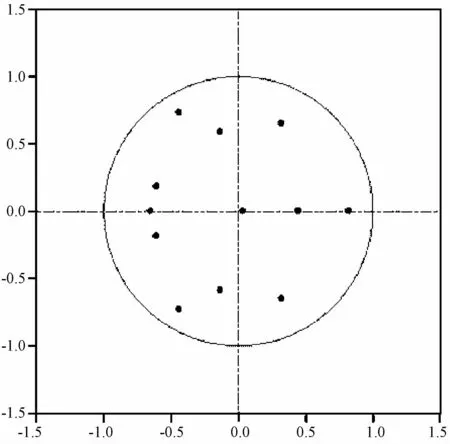

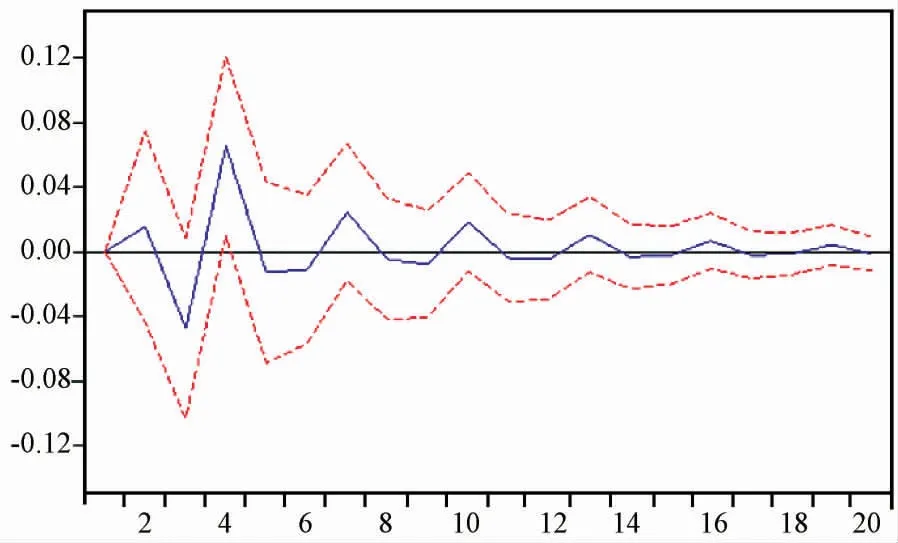

本文选取之后20期(单位:月)的脉冲响应函数,假设样本变化的顺序为先RSB,之后RSF,再次RCPI,最终影响RGDP,得到的结果如下面3张图所示,反映RSB一个标准差的变化对于RCPI、RGDP和RSF的影响。

图2 RSB对RCPI的脉冲响应

根据图2,在短期内影子银行规模对于CPI有着非常强烈的影响。短期内CPI的变化与影子银行规模的变化有着非常强烈的正向冲击,这种冲击在第2期迅速到达最高值,但是很快地回落,在第4期达到最低值,之后缓慢上升并趋向于平稳。

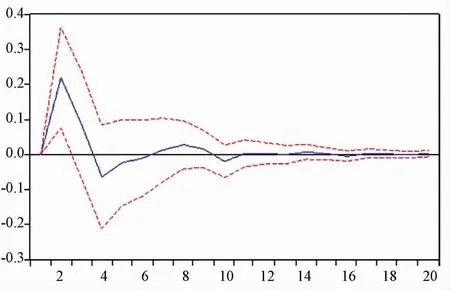

图3 RSB对RGDP的脉冲响应

从图3则可以看出,GDP的缺口扰动对于影子银行的增量有着较强的波动性。前6期这种波动较为剧烈,前2期是正向冲击,但是在第3期迅速下降,达到最低值,之后又迅速上升,在第4期达到最高值,之后的两期内迅速下降。第6期后冲击的水平开始逐渐回落,并趋向于平稳。

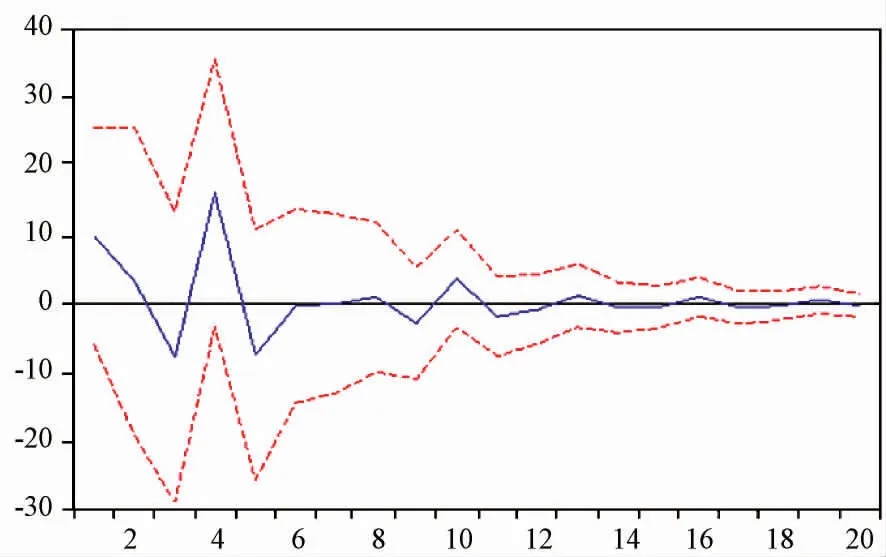

图4 RSB对RSF的脉冲响应

由于RSF受RSB变动影响较小,在对纵轴精度进行调整后,从图4发现影子银行规模对于社会融资总量的影响在短期内较为剧烈。前2期的冲击为正向,但是处于下降的趋势,之后在第4期回升达到最高值,但是很快在第5期降至底点。之后冲击效应缓慢上升,并且在第10期之后逐渐趋向于稳定。

根据上述冲击响应研究,影子银行规模对于GDP的增长和社会融资总量的增加都有着一定的影响,而对于CPI在短期内有着剧烈的影响。可以看出,影子银行规模对于货币政策的中介目标和最终目标都有一定的影响。而且从纵轴来看,影子银行规模对于GDP的影响从中长期来看是正向的,这就说明影子银行的发展有利于经济增长。影子银行的产生是对于投融资市场不足的补充,从功能上来看,其满足了更多个体的需求,让金融的功能越过正规金融的限制,惠及更多的群体。从本质上来看,是有利的。但是不能忽视的是,在4个月的范围内,影子银行对于货币政策有着较为剧烈的影响,而且这种影响会由于中介目标、最终目标对象的不同呈现多样性,导致货币政策传导机制的不确定。

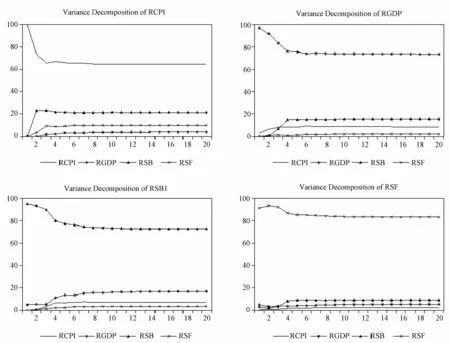

为了进一步分析这种不确定的影响究竟有多大,对上述四个变量进行方差分解分析。对四个变量进行方差分解的结果如图5所示:

图5 方差分解输出结果

通过图5可以发现,RCPI、RGDP、RSB、RSF的增长主要都源于自身的解释,平均贡献度都在80%左右。RSB对于RCPI影响的解释最大,约在20%的贡献度;对RGDP的影响次之,约在15%贡献度。而对于RSF影响的解释最小,只有10%的贡献度。这一点进一步验证了格兰杰因果检验中RSB对RSF影响小的结论。根据方差分解的结果,总的来说影子银行规模对于货币政策最终目标和中介目标的影响都还是较小的。

五、总结

结论一:社会融资总量变动受影子银行规模变动的影响较不明显。从脉冲响应分析来看,影子银行规模变动对于社会融资总量的冲击都有一个较快的消减过程,并且趋向于稳定,最终归零;而从方差分解的结果来看,两个模型中,社会融资总量的变动受到自身的影响在80%左右,在四个变量中受自身的解释是最多的。因此可以认为,影子银行规模变动对于社会融资总量变动的影响较弱。

结论二:影子银行从中长期来看,对于国内经济总值增速的影响是正向的。根据格兰杰因果分析的结果,影子银行和GDP互为格兰杰原因,二者之间存在因果联系。根据脉冲响应分析的结果,从短期来看,影子银行体系对GDP的影响具有较强的波动性,但是从长期来看,这种影响是正向的,且能够持续较长的时间。影子银行体系的存在对于国内的金融体系而言是一种补充,满足更多部门的投融资需求,对于国民经济的长远发展是能够起到促进作用的。

中国当前最主要的货币政策中介目标依然是货币供应量。1995年制定的《中央银行法》中,货币政策的目标可以概括为“币值稳定,经济增长”,之后的20年中,该目标从未改变过。但是经过20年的发展,中国金融市场的结构已经发生了剧烈的变化。尤其是影子银行的影响,必须充分考虑。影子银行由于具备信用创造的功能,因而也能够在市场上创造流动性,这对于以货币供应量为中介目标的货币政策而言具有逆向的影响,会削弱货币政策对于中介目标的影响。为了应对影子银行对于货币政策中介目标的影响,监管部门可以考虑将影子银行体系的检测纳入总的体系中,但是由于影子银行业务的隐蔽性,这样做在技术上存在障碍。但是若将社会融资总量作为货币政策的中介目标,可能减缓监管者难以观测的影子银行规模的问题,因此将社会融资总量作为货币政策的中介目标,更加适合影子银行规模占比较大的经济结构。