上位世界经济链:日企国际化启示

2016-05-14张玉来

张玉来

2008年金融危机前后,日企实施了战略大调整:全球化经营成为普遍目标;中小企业也走向海外,实施全球化战略;投资方式多样化,并购成重要手段;“现产现销”的现地化战略更倾向于因地制宜

只有当潮水退去的时候,才知道是谁在裸泳。用巴菲特这句名言来看日本企业真实竞争力、特别是其在全球经济格局中的定位,恐怕将会发现很多与舆论相悖的事实。泡沫经济崩溃以来,“失落的二十年”似乎已是日本经济的代名词,加之最近日本家电巨头前仆后继式的负面消息,更令人们认为日本企业与日本经济一起消沉。

然而,一些突发事件却成为反证。例如,在日本爆发的大地震总会引发全球价值链的蝴蝶效应,2011年3·11大地震不仅影响了苹果等国际电子巨头业绩,通用、标志等汽车巨头也被迫停产,刚刚发生的熊本地震也产生类似冲击力。事实证明,日本企业已是世界经济链条中不可或缺的重要环节,对中国企业而言,其影响力仍需重视和研究。

从资源“大鳄”转向全能企业

2016年3月,拥有140年历史的日本综合商社三井物产公司宣布,受铜、液化天然气等大宗商品价格下跌影响,该公司2015财年将出现700亿日元(约40亿元)巨亏,这是1947年该公司重组以来的首亏。无独有偶,长期排名第一的三菱商事公司,也曝出1954年再创以来的首次亏损,而且是1500亿日元巨亏,理由同是因“资源和能源价格下跌”。此外,排名第五的丸红公司,也在2015年财报中计入高达1200亿日元的巨损。

日本商社利润“塌方”是因国际大宗商品价格暴跌。长期以来,石油、天然气、铁矿石和煤炭等资源型业务,已经成为日本商社的摇钱树。特别是中国等新兴市场经济迅速崛起极大拉升全球资源需求的背景下,它们更是赚得盆满钵满。以三菱商事为例,早在1980-1999年间其平均年盈利就达367亿日元,到了2000-2013年间,年均盈利规模跳升至2953亿日元,2006年后一直维持在4000亿日元以上。即便是排名靠后的丸红,年度盈利也在1000亿日元以上。资源盈利占比特征极其显著:三菱商事2011年4538亿日元的净利润中,资源超过六成;三井物产的资源盈利占比更是将近95%;伊藤忠商事和丸红也都超过50%;资源占比最低的住友商事也达43.5%。

经营能源资源的综合商社迈出了日本企业全球化经营的第一步。截至2015年,三菱商事已在全世界90个国家创建了200多个据点。全球化经营也带来了利润来源的全球化,以住友商事为例,其2012年度基础收益中40%来自国内,25%来自发达国家,另有35%来自新兴市场国家。不仅赢得了丰厚利润,它们也凭借资金优势进行了战略投资,获得了全球各地的资源权益。如三菱商事在世界多地拥有煤炭、铁矿石、不锈钢原料、铜、铝和铀等资源权益。早在1968年,它就在澳大利亚创建了全资公司MDP(MitsubishiDevelopment Pty Ltd),2001年又通过MDP公司与国际资源大鳄必和必拓(BHP)联手,双方各出资1000亿日元成立了BMA公司,控制了全球焦煤海上贸易量的23%份额。能源权益也是三菱商事的战略目标,60年代它就着手开发阿拉斯加的LNG,创建了全球最早的LNG海上航线。之后又相继开发了文莱、马来西亚、澳大利亚的LNG项目。日本已成LNG消费大国,全球占比40%。

其实,日本商社早就意识到严重依赖资源盈利的高风险。上世纪70年代两次石油危机曾令日本商社普受冲击,当时叱咤风云的安宅产业就因投资加拿大石油企业失败而破产,被伊藤忠商事兼并。老道的三井物产也有过失手,其投资伊朗的合资公司IJPC因宗教革命及两伊战争而夭折。三菱商事2015财年大亏也正因为2011年投入53.9亿美元巨资收购智利铜矿企业所致。

“去资源依赖化”已成为综合商社改革的目标。伊藤忠商事发布《Brand-New Deal2014》中专门设定了资源和非资源的投资比例为1:2,还誓言要成为“非资源第一商社”。2015年它以6000亿日元巨资,与中国中信(CITIC)和泰国正大集团(CPG)打造新的投资航母。业务多元化已成为今日日本商社的显著特征,其业务范围无所不包,从矿泉水到通信卫星、从拉面到导弹。日本商社成功融入了世界经济链条,成为世界价值链的全能企业。

占据产业链上游的世界供应商

一项拆解实验显示,美国苹果公司iPhone6的约1300个电子部件中,有700个是日本制造,超过了半数。包括日本阿尔卑斯和三美电机所提供光学防抖修正用促动器、索尼公司的积层式CMOS图像传感器、日本显示器公司的液晶面板、美蓓亚公司的LED背光灯、村田制作所的滤波器等。另据报道,华为公司2014年从日本采购显示屏及通信光学部件等金额达2088亿日元,2015年将同比增加30%。不仅电子产品如此,日本汽车零部件也早纳入全球汽车厂商的采购体系。

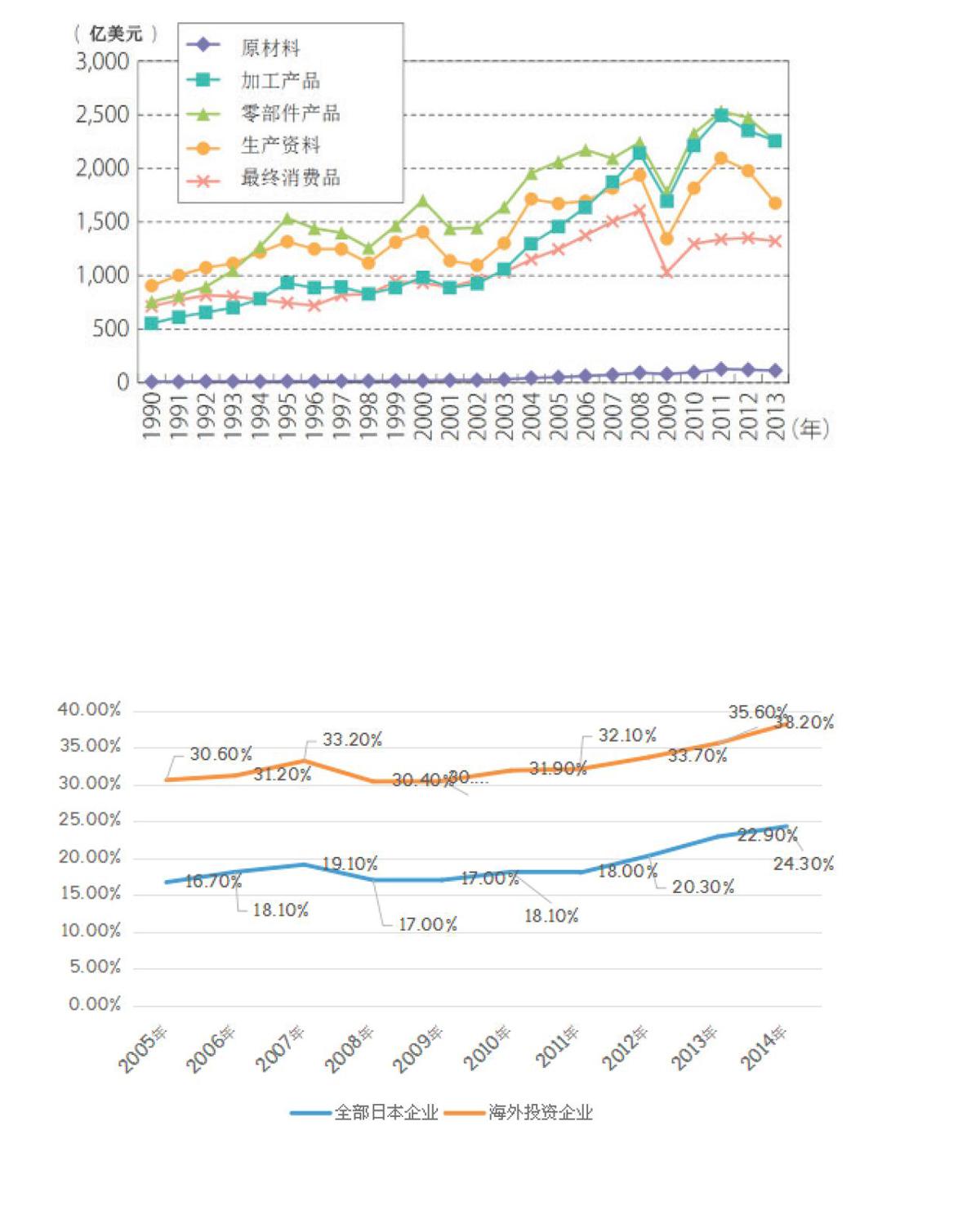

日本政府贸易统计数字也证明了这一事实。1994年以来,零部件出口已占日本出口第一,这首先是因为日本制造企业大举进军海外。2004年,日本零部件出口再创新高,出口规模接近2000亿美元,这既有日企继续向海外扩张的因素,还因为日本零部件企业参与到全球产业分工体系,放弃传统的垂直一体化生产模式,接受了跨国企业巨头全球采购。到2011年,日本的两大中间产品——零部件和加工产品出口均达2500亿美元,加上2000亿美元的生产设备出口,三类项目合计超过7000亿美元,成为日本出口的三大支柱。曾创造80年代日本出口辉煌业绩的最终消费品,此时已经降至不足1500亿美元。

日本成长为世界最大的零部件供应商。当今世界的两大制造国——中国和美国恰恰正是日本最大的出口目的国。对美出口,日本仍以汽车、电子等终端消费品为主,但其比重随着对美投资而下降,相反,飞机零部件占比却逐年上升。中国则更是日本的“大客户”,其零部件、加工产品、生产设备以及原材料出口第一大对象国都是中国,很显然,这四大门类均与生产相关。统计显示,自1990年至2013年,日本对华出口加工品增长了15倍,从36亿美元增长至544亿美元;对华出口零部件增长了30倍,从16亿美元增长至492亿美元;对华出口生产设备增长了13倍,从28亿美元增至374亿美元。2013年日本对华出口1518亿美元当中,1410亿美元与生产相关,占比93%。毋庸置疑,若把中国比喻成世界工厂,那日本就是当之无愧的世界供应商。

此外,东盟、韩国也是日本中间品出口的重要目的国。2013年日本加工产品出口中,东盟和韩国分别超过400亿和300亿美元,这年出口东盟的零部件也都超过了400亿美元。很显然,来自日本的加工品和零部件已成为全球制造必可少的“元素”。

以半导体为例,若仅从产值来看,20世纪80年代以来日本半导体呈现江河日下之势,其全球份额已从半壁江山跌落至2009年的四分之一,且颓势仍在继续。但换一个角度,从附加值更高的半导体生产装置及材料来看,日本“元素”的重要性则一目了然,它占据着37%装置和66%材料的份额。

在半导体生产所需的30项重要生产装置中,日本拥有10项以上优势,如洗净、减压CVD、氧化扩散炉、封装等领域的份额超过50%;在电子束描画、显影等领域甚至超过90%,具备垄断性竞争优势。半导体材料更是日本强项,其市场占有率超过66%,在全部19种主要材料中其占有率超过50%的品种多达14种,尤其是陶瓷基板、树脂基板以及半导体封装等材料方面。

中小企业“接力”全球化经营

全球化经营已是日本企业的显著特征。截至2014年,日企海外生产比率已超过24%,而汽车产业海外生产比率更高达47%。日企在海外设立公司已达24011家,对外直接投资余额12015亿美元。从投资区域来看,北美、亚州和欧洲是三大重点地区,投资占比超过86%。其中,对美国投资余额最高,达3836亿美元(32%);其次是欧盟各国,投资余额2743亿美元;亚洲则主要是东盟和中国,对东投资达1594亿美元,对华投资也超过千亿美元。

日本企业走向海外起步于50年代,当时主要为响应政府确保资源稳定的国家战略。1961-1964年出现了以石油煤炭为重点的投资热潮。70年代,转移产能成为对外投资目标,劳动密集型的纺织企业大举向泰国、新加坡、马来西亚等转移。大规模向海外进军出现在1985年广场协议之后,有两大主因:一是日元大幅升值;二是日本与美欧国家掀起了贸易战。日企以直接投资为主,开始进军美欧。1991年泡沫经济崩溃之后,追求低成本成为日企核心目标,大举进入东南亚和东亚等新兴市场。中国加入WTO,成为日企对华投资契机,但最初仍是以构建新生产据点为目标。但2008年金融危机前后,日企实施了战略大调整:一是全球化经营成为日企普遍目标;二是中小企业也走向海外,实施全球化战略;三是投资方式多样化,并购成重要手段;四是“现产现销”的现地化战略更倾向于因地制宜。

近来,海外并购成为日企进军海外的重要手段。一是并购资金不断上涨。2011年日企海外并购资金规模创下670亿美元新纪录,2012年回落之后2013年又恢复增长,2015年创下878亿美元新纪录。二是大宗并购案件不断涌现。2009年以来每年10亿美元规模海外并购五件以上,超大宗并购案也不罕见,如2011年武田药品斥资136亿美元收购瑞士企业、2013年软银斥资216亿美元收购美国电信公司。三是中小企业也把并购作为核心战略。包括国内并购在内,2006年日企并购案件数创下2800件纪录,大量中小企业参与其中。四是并购对象呈全球化趋势。如2015年,美国仍是日企瞄准的核心目标,并购金额占比超过45%,接下来是亚太和欧洲。

政府支持也是日企全球化经营的有力后盾。但为了规避干预市场的批评,日本政府在支持领域和手段上仍是非常慎重的。它主要以能源资源安全为借口,为该领域制定明确的政策指向,然后通过国际协力银行或产业革新机构等政府外围机构给予融资支持,或是通过石油天然气及金属矿物资源机构提供相关技术或服务等支援。“安倍经济学”将基础设施出口也作为支持对象,对相关企业进入亚洲及中南美市场提供融资和担保资金。

在日企大举实施全球化战略背景下,日本银行业海外融资规模也不断创新高。截至2015年6月,其海外融资余额已越过3.5万亿美元,赶超了英美金融大国。

诚然,日本企业国际化道路也并非一马平川,海外失利的例子比比皆是。据《东洋经济新报社》统计,截至2012年,日企海外设立现地法人36000家中,已有12000家因各种原因而撤废。特别是2001年以来,撤废率一直在40%以上,最高年份甚至接近80%(2009年)。去年能源资源价格暴跌也重击了日本综合商社,其盈利严重依赖能源资源的弱点也暴露无遗。然而,沉舟侧畔千帆过,病树前头万木春。在经济全球化的大背景下实施全球化经营,日本企业这种战略选择无疑是正确的。