房地产税、房地产投资与房地产价格的联动分析

2016-05-14陈淑云杨建坤李伟华

陈淑云 杨建坤 李伟华

摘要:利用我国1999-2014年的时间序列数据,选取房地产税收、房地产投资和房地产价格作为分析变量,构建向量自回归的VAR模型、运用脉冲响应和方差分解方法,就房地产税收、房地产投资和房地产价格之间联动影响进行分析。结果显示:房地产税收在短期内有促进房地产投资和房地产价格上扬的倾向,虽然长期有抑制效果,但是并不显著;房地产投资和房地产价格互为影响,房地产价格对房地产投资影响更大,短期来看两者的影响互为正相关,但是长期关系却出现负相关;另外,房地产投资和房地产价格的趋势在长期内也会影响房地产税收政策的走向。

关键词:房地产税,房地产投资,房地产价格,VAR

中图分类号:F293.3 文献标识码:A

文章编号:1001-9138-(2016)06-0025-34 收稿日期:2016-05-06

自1998年住房制度改革以来,我国房地产市场得到迅猛发展,并且对促进国民经济增长、扩大内需以及提高人们的居住水平起到了不可替代的作用,但与此同时,我国房地产市场面临着非理性发展,房价持续走高,房地产投资过热,巨大的经济利益将越来越多的社会资源盲目吸引到房地产业之中,造成实体经济空心化和金融风险的增加,高房价远远超出了居民的负担水平,严重挫伤了普通购房者的消费需求,不利于宏观经济的稳定、房地产业的可持续发展和社会的和谐。因此,为了保持房地产市场的平稳发展,利用房地产税成为政府监管和控制房地产市场的手段之一。2015年,十二届全国人大常委会立法规划公布,房地产税法被正式列入其中。但房地产税也逐渐暴露了税费项目繁杂、房地产各环节税费不均、税制体系复杂等多方面的问题。在受到各界的质疑中,房地产税政策能否有效地给房地产投资和房价“降温”,同时三者之间是否存在相互影响,是本文研究的目的和意义所在。

本文利用我国1999-2014年有关时间序列数据,采用VAR模型实证研究房地产税、房地产投资和房价三者之间的联动影响。

1 文献回顾

首先,关于房地产税对房价的影响,众多学者虽然视角和方法不同,但无论是从理论上还是实证上都已经对其进行过成熟的探讨。Tiebout(1956)的“用脚投票”理论最先从税收资本化和公共服务提供的视角指出,具有消费者和投票者双重身份的理性人根据各地方政府提供的公共产品和税负的组合,来自由选择那些最能满足自己偏好的地方定居。Tiebout的研究为后来的房地产税与房价关系的研究奠定了基础。随后,Oates(1969)通过对美国新泽西州东北部的53个城镇进行调查,发现地方房地产价值与实际房地产税之间负相关,与每年的公共支出正相关。Oates在模型中将房地产价值作为被解释变量,如果居民在选择定居地时确实考虑地方公共服务水平和税率,那么该地的公共服务越好税率越低,就会吸引大量人口流入,从而会引起本地房地产需求增加,进而带动房价上涨。Wood(2006)采用微观模拟模型研究了澳大利亚房地产政策对住宅需求选择的影响,房地产税会影响租房、买房的相对价格,家庭财富,并最终会影响房价。

我国学者也对房地产税和房价的关系进行了研究,主要观点归纳为3类:第一类观点认为,房地产税将促进房价的上涨。杨绍媛、徐晓波(2007)认为我国在现行的税制下,由于购房者需求弹性小,不论从资产收益的角度还是从住房成本的角度看,税收在短期内都会提高房价。第二类观点则是认为,房地产税将抑制房价的上涨。王海勇(2004)按照现代资产定价理论,房地产税收能够降低住宅投资的未来预期增值,从而导致住宅资产价格的下降。况伟大(2012)在住房流量模型的基础上,构建了一个购房者和开发商的住房市场局部均衡模型,考察了完全垄断和完全竞争情形下房地产税与房价之间的关系。结果表明,无论何种市场结构,提高房地产税均导致房价下降;住房市场垄断性越强,房价越高,房地产税对房价影响越大。第三类观点,则是侧重于房地产税对房价的长短期影响。杜雪君、吴次芳等(2008)以我国1988-2006年房地产税和房价的相关数据为基础,通过协整分析、向量自回归、误差修正和Granger因果检验,研究了我国房地产税对房价的短期影响及两者的长期关系。认为我国房地产税和房价长期存在均衡稳定的关系,调高房地产税将促进房价上涨,并且房地产税的长期影响效应要大于短期影响效应。陶萍、张秋燕(2014)利用我国2000-2012年的30个省的房地产税和房价的面板数据,通过平稳性分析、协整检验以及回归分析,发现我国房地产税对房价由正U型影响效应,即短期内房地产税能有效抑制房价的上涨,而长期内房地产税的征收则会带动房价的上涨,而且房地产税对房价的影响具有显著的区域差异。

其次,国内文献关于房地产税影响房地产投资的研究较少,而且大多数文献是从宏观层面进行,分析土地财政对于房地产投资的影响。例如,陈志勇(2011)通过分析省级面板数据,指出土地财政依赖度与房地产业产值占GDP的比重之间存在不显著正向关系。雷根强、钱日帆(2014)通过利用地级市面板数据模型和广义矩阵法,分析了土地财政对房地产投资和房价的影响,结果发现:地方财力的依赖程度对房地产开发投资呈显著的正向影响,但对房价并不显著。

最后,对于房地产投资和房价之间的关系,不少学者进行了研究。段岩燕、田华(2009)认为,房地产开发投资与房地产价格通过供需传导机制相互影响,房地产投资与房地产价格呈正相关关系。牛甲卿(2009)从市政角度出发分析房价指数与房贷和房地产开发投资额之间的关系后,发现房地产投资额与房地产价格存在长期的稳定正向关系。赖一飞、黄芮等(2014)利用VAR模型和协整方程,从房地产调控政策入手,重点研究利率、房地产投资与房地产价格的相互影响效应,结果发现:房地产投资对房价有正向影响,利率对房价有负向影响,并且在长期均衡角度上看房地产投资对房价的影响更大,同时房地产价格对房地产投资也有较大影响。

现有文献为我们研究房地产税和房地产投资与房价间的联动影响提供了有利的借鉴。但是,鲜有文献从全局上把握房地产税、房地产投资和房价之间的关系。另外,大多数文献只是笼统考虑土地财政对于房地产投资的影响,并没有细分到房地产税政策的影响。基于此,本文尝试在现有基础上量化分析房地产税、房地产投资和房价三者之间的联动影响。

2 计量方法与数据

2.1 数据说明

本文选取我国1999-2014年房地产税收(ET)、房地产价格(EP)、房地产投资(EI)相关数据,房地产税收(ET)采用5种直接以房地产为征税对象的税种(房产税、耕地占用税、城镇土地使用税、土地增值税和契税)的税收收入之和;房地产价格(EP)采用商品房平均销售价格数据。所有原始数据均来源于中国统计年鉴、国家统计局官网。同时,为消除时间序列数据存在的量纲问题,文章对实际ET、EP、EI取对数,自然对数形式为LET、LEP、LEI,统计软件为EVIEWS7.2。

2.2 计量模型

建立一个包含房地产税收、房地产投资和房地产价格3个内生变量的VAR 模型,并通过平稳性检验、协整分析、脉冲响应函数分析和方差分解分析对三者之间的关系进行探索。

向量自回归(VAR)模型通常用于多变量时间序列的预测和描述随机扰动对变量系统的动态影响,实质上是考察多个变量之间的动态互动关系,把系统中每一个内生变量作为所有变量滞后项的函数来构造回归模型,最一般的VAR(P)模型如式:

式中,yt是m维内生变量向量;xt是d维外生变量向量;A1,…,Ap和B1,…,Br是待估计参数矩阵,内生变量和外生变量分别有p和r滞后期;为随机扰动项,同期之间可以相关,但不能自相关,不能与模型变量的右边相关。

3 基础型检验分析

3.1 平稳性检验

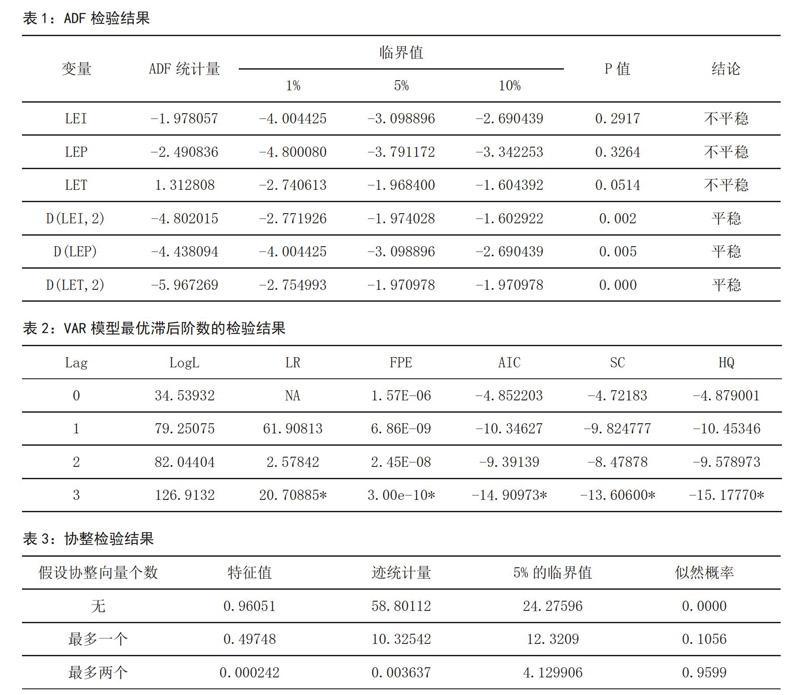

VAR模型是针对平稳数据建立的,因此在用VAR模型进行估计分析之前,需要考虑到时间序列数据的平稳性。本文采用ADF单位根检验法对房地产税(ET)、房地产投资(EI)和房地产价格(EP)进行平稳性检验。检验结果如表1所示。

从表1看出,原变量序列均存在单位根,是非平稳的,但房地产投资和房地产税收经过二阶差分后是平稳的,房地产价格经过一阶差分后是平稳的,不包含单位根,那么序列LEI、LET是I(2)序列,LEP是I(1),满足协整检验的条件。

3.2 协整检验

首先要确定VAR模型中的最优滞后期值,若滞后期值K过大则会导致模型中的自由度过少,从而不利于模型参数估计的有效性,而K值太小,误差项又会存在严重相关。本文根据AIC和SC最小化的原则进行选取,通过VAR模型最优滞后期的检验,结果如表2所示,可知此VAR模型的最优滞后期为3期。

基于上述单位根检验结果,发现时间序列数据满足协整检验的条件,对这3组数据进行Johansen协整检验,结果如表3所示。

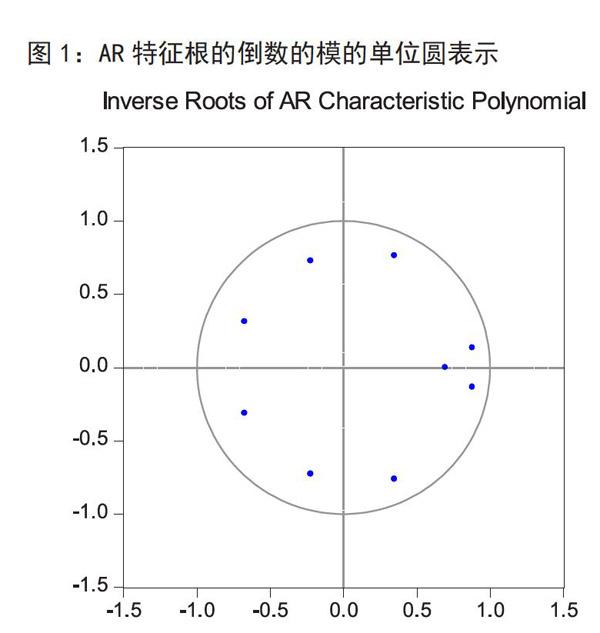

从表3可以发现,在没有协整关系的原假设下,p值的概率是小于0.05,说明存在协整关系。我们可以避免伪回归的现象,同时可知房地产税收、房地产投资和房地产价格三者之间存在长期均衡关系,可以采用三者相关数据构建VAR模型。除此以外,为进一步考察模型的稳定性,估计AR特征多项式的根。从图1中看出所有的根的倒数的模都落在圆内,表示VAR模型平稳。

图1:AR特征根的倒数的模的单位圆表示

4 实证分析

4.1 脉冲响应函数分析

脉冲响应函数刻画了内生变量对误差变化大小的反应,即描述一个标准差大小的冲击对VAR模型中内生变量当期值和未来值的影响,为了分别观测房地产税收、房地产投资和房地产价格比一个标准差大小的随机新量对VAR模型中内生变量的当期值和未来值的影响,本文在VAR的基础上,建立相应时期数为10的脉冲响应函数,其结果如图2所示。

从“对ET的反应”的图表中可知,各内生变量对房地产税收的一个标准差大小的随机变量的反应不一。首先,房地产投资脉冲响应第1期大约为0.4,在第1期到第7期内则是上下浮动,第7期达到峰值,后期开始持续下降,到23期之后由正向冲击变为负向冲击,说明从长期来看房地产税收的征收有助于抑制房地产投资的过旺,但是效果并不显著,而且近期来看则会促进房地产投资。这有可能主要是因为地方政府为了增加地方财政收入,前期低价供应工业用地盲目吸引工商企业,而且由于受官员任期和政绩压力的影响,在任官员承诺给引进企业税费减免导致前期房地产投资过旺,但下任官员并不受上任影响,从而又通过增加税费来弥补财政支出。其次,房地产价格的脉冲响应第1期也为0.4,之后便持续上涨,直到第7期达到峰值,再之后便持续下降,在大约第22期左右,便有正向响应变为负向响应,说明短期来看房地产税收的征收并不能抑制房价的下跌,长期才会有效果,但是效果也不显著。这有可能是政策的逆向效应,并且政策的执行往往存在时滞情况,在房地产税收税率增加之前,消费者可能会在短期内出现“哄抢”现象,致使房屋供不应求出现房价上涨现象。最后,房地产税收对自身的响应,在第1期几乎没什么影响,后期一直在0-0.3左右浮动,最终又趋于零,说明房地产税收对其自身的冲击所引起的响应在初期比较明显,后期没什么影响。

从“对EI的反应”的图表中可知,各内生变量对房地产投资的一个标准差大小的随机扰动的反应差异也很大,房地产价格的脉冲响应函数第1期为0,之后便持续上涨,在大约第10期时达到峰值,但是之后便持续下降,在23期之后由正响应变为负响应。这说明房地产投资的增加在近期会促进房价的上涨,但是长远来看却会造成房价的下跌。这主要有可能是持续的高房价在前期吸引大量的资本进入,由于高房价带来的消极影响,压制了普通购房者的需求,从而导致需求萎缩,而与此同时房地产投资带来的房地产市场后期出现了供过于求的情况,所以房价出现下跌;房地产税收对于房地产投资的反应则是比较温和,呈现出先增加后逐渐为零的情况,这说明我国目前还是以投资为主,并且依然落实“房地产业定位为国民经济的支柱产业”的政策,政府政策执行力度不大所致。

从“对EP的反应”的图表中可知,各内生变量对房地产价格的一个标准差大小的随机新量的反应。首先,房地产投资对房地产价格的响应较为强烈,初期为0.25左右,之后便持续下降变为负响应,在第2期之后开始持续上升,并变为正响应,一直到第23期左右又变为负响应。这说明前期的房价上涨,并不会带来房地产投资的过旺,由于受心理预期的影响,投资者需要对一个地区的后期市场行情作出判断才会采取行动,但持续的房价上涨肯定会吸引投资者的不断进入,造成房地产投资过旺。正如以上所述,持续的高房价最终会抑制对房地产的需求,而这种影响又会传递到前期的投资,从长期来看会导致房地产投资下降。其次,房地产税收受到房地产价格一个正向冲击后,在11期内先呈现出平稳的正响应,11期后有逐渐归为零。这说明短期内政府在面对高涨的房价时,会出台相应的房地产税收政策去积极抑制房价的上涨,但是由于目前我国经济处在转型阶段,短期内继续以“投资拉动经济”的格局不会改变,所以如果房地产税在长期内会抑制房价的下跌,必然会影响前期投资者的心理预期,对经济增长反而不利,所以政府的房地产税收政策长期看来对于房价的响应并不积极。

4.2 方差分解分析

利用VAR模型,可以研究模型的动态特征。其主要思想是,把系统中每个内生变量的波动按其成因分解为与各方程新息相关联的若干组成部分,从而了解各新息对模型内生变量的相对重要性。本文利用EVIEWS7.2得出3个变量的VAR跨时为8的方差分解,如表5所示。其中,S.E所对应的列是各个变量的各期预测标准误差,这种误差来源于新息的当期值和未来值,其他几列是关于源自某个特定新息所引起的方差占总体方差的百分比,在第一期,一个变量的所有变动均来自其本身的新息,因此值为100%,通过方差分解:

(1)关于房地产投资的方差分解分析。如表2所示,不考虑房地产投资对自身的变动贡献度,房地产价格和房地产税收的变动不存在对房地产税收的同期影响,但随着时间的推移,房地产价格方差变动的贡献度越来越大,在第8期,全国房地产投资的变化的71%以上来自于房地产价格的变化,这表明房价的变化对房地产投资影响较大,在房价只涨不跌的预期下,房价的上涨势必会刺激更多的房地产投资;而房地产税收对于房地产投资的变动的贡献度则一直不明显。

(2)关于房地产价格的方差分解分析。考察房地产价格波动的原因,分析房地产投资和房地产税收的变动对于房地产价格的重要性,如表5所示,除去房地产价格变动对自身变动贡献的影响,房地产投资的变动影响最为显著,虽然房地产投资的影响在逐步下降,但是在第8期,房地产价格变化的28%以上来自于房地产投资的变化;而房地产税收的变动对于房地产价格的变动并不明显。

(3)关于房地产税收的方差分解分析。从表5可以看出,对于房地产税收的变动受到房地产价格的变动贡献较大,在第8期达到78%以上,房地产投资的变动贡献虽然不及房地产价格的变动,但是对于其房地产税收变动的贡献在第8期也在20%以上。这说明房地产价格和房地产投资的趋势会影响房地产税收政策的走向,如果长期内房地产投资和房地产价格有下降的趋势,对于目前国家依然依靠投资拉动经济增长的格局反而不利,房地产行业更是保增长的关键,在这种背景下,房地产税收的征收并不能有效的调控房地产市场,最终房地产税收对两者响应的力度也会由于执行上的乏力而大大缩减。

5 结论与政策建议

本文采用VAR模型,探讨了房地产税收、房地产投资和房地产价格三者之间的联动影响。在现有文献的基础上,对三者之间进行了实证考察,房地产税收对于抑制房地产投资过旺和房地产价格过热虽然从长期来看有影响,但是效果并不显著,而且在短期内还有促进房地产投资和房地产价格上扬的倾向;房地产投资和房地产价格之间相互影响。而房地产价格对于房地产投资影响更大,说明我国市场上充斥着投机性投资行为。另外,虽然短期来看,无论是房地产投资对于房价的影响,还是房价对房地产投资的影响成正相关,但是两者相互之间的影响长期来看是负相关的,这与我国目前房地产市场出现的高库存情况也基本符合。高额的房价吸引了大量的投资,但是这与消费者实际负担能力严重不匹配,致使房地产需求萎缩,导致大部分城市有价无市,而这种影响又会传递到前期房地产投资,从而出现投资减少。房地产投资和房地产价格会影响房地产税收政策的走向,虽然我国政府在宏观层面常用房地产收对房地产市场进行调控,然而结果并不理想。在此,根据本文研究结论,提出以下建议:

(1)房地产税收对于调控房地产投资和房地产市场起到一定作用,但是作用有限,这其中需要国家加大执行力度,并且单一的财政政策并不能很好地发挥效果,要平稳房地产市场需要国家将行政手段、财政手段和金融手段并行。

(2)房地产投资和房地产价格互为影响,其中房地产价格对房地产投资影响较大。政府有关部门要加强规范房地产市场的投机行为,加大处罚力度,确保房地产市场的平稳运行。

(3)我国要逐步改变依赖投资发展经济的行为,尤其是房地产投资,避免重新回到粗放式发展的老路上去,因此国家需要从“供给侧”改革出发,实现资本、土地和劳动等要素的最优结合,以创新带动发展。

参考文献:

1.Tiebout C M.A Pure Theory of Local Expenditures.Journal of Political Economy.1956.64

2.Oates W E.The Effects of Property Taxes and Local Public Spending on Property Values: An Empirical Study of Tax Capitalization and the Tiebout Hypothesis.Journal of Political Economy.1969.77

3.Wood G A,Flataup.Microsimulation Modeling of Tenture Choice and Grants to Promote Home Ownership.Australia Economic Review.2006.39

4.杨绍媛 徐晓波.我国房地产税对房价的影响及改革探索.经济体制改革.2007.2

5.王海勇.房地产税收的一般经济分析.税务与经济.2004.6

6.况伟大.房地产税、市场结构与房价.经济理论与经济管理.2012.1

7.杜雪君 吴次芳等.我国房地产税与房价关系的实证研究.技术经济.2008.9

8.陶萍 张艳秋等.房地产税对房产价格影响效应分析.工程管理学报.2014.28(5)

9.陈志勇.财税体制变迁、“土地财政”与经济增长.财贸经济.2011.12

10.雷根强 钱日帆.土地财政对房地产开发投资与商品房销售价格的影响分析——来自中国地级市面板数据的经验证据.财贸经济.2014.10

11.段岩艳 田华.房地产投资与房地产价格之关系理论与实证研究.生产力研究.2009.2

12.牛甲卿.房价与房贷和房地产投资完成额关系的实证研究.经济师.2009.5

13.赖一飞 黄芮等.利率波动、房地产投资与房地产价格的关联模型.武汉大学学报(工学版).2014.1

The Linkage Analysis of Real Estate Tax, Real Estate Investment and Real Estate Price

Chen Shuyun,Yang Jiankun,Li Weihua

Abstract:In reference of series domestic statistics from 1999 to 2014,we focused on real estate tax, real estate investment and real estate prices as analysis variables.The author adopted vector autoregression VAR model,impulse response and variance decomposition methods,in order to do research works and seeking linkages between the real estate tax,real estate investment and real estate prices.The results showed that there exists short-term tendency showing that the real estate tax create positive effects for real estate investment and real estate prices.Although the inhibitory effects in long-term view,the general impact can be said next to nothing.The real estate investment and real estate prices affect each other,and the real estate price create greater impact on real estate investment.In short-term view, the two factors have mutual positive correlation,however there exist negative correlation of them from the long-term view.In addition,both of the real estate investment and real estate prices will create influence on the social situation of real estate tax policy in long-term view.Several recommendations were composed in this paper based on aforesaid aspects.

Keywords:Real estate taxes,Investment in real estate,Real estate price,VAR

李求军/责任编辑