产融发展2.0攻略

2016-05-14唐海燕丘志恩郑重

唐海燕 丘志恩 郑重

在新的发展模式下,国有企业应强调“战略决策集中化、经营决策自主化”,赋予下属企业更多的灵活性。例如,中粮信托在主要业务上为中粮集团主业服务,设计并推出各类农产品信托产品,为集团产业提供融资等服务支持;同时,中粮信托具备一定的自主权,自行开展汽车金融等业务领域的深化拓展,增强自身盈利能力

随着经济进入新常态,国有企业体制改革进入深水区,发展金融业务,通过金融业务推动主业转型升级,运用资本的力量助推企业跨越式发展,成为了许多需实现国有资本保值增值的目标的国有企业,在“十三五”期间的一项重要战略举措。

与初期通过获取金融牌照发展金融业务的模式不同,国有企业要注重进一步升级的“产融发展2.0”,借助产业基金和供应链金融等与主业结合更为紧密的方式发展金融业务,从而在经济转型的大环境下,凭借金融手段提升主业盈利水平实现跨越式发展。

多层次的国企产融发展

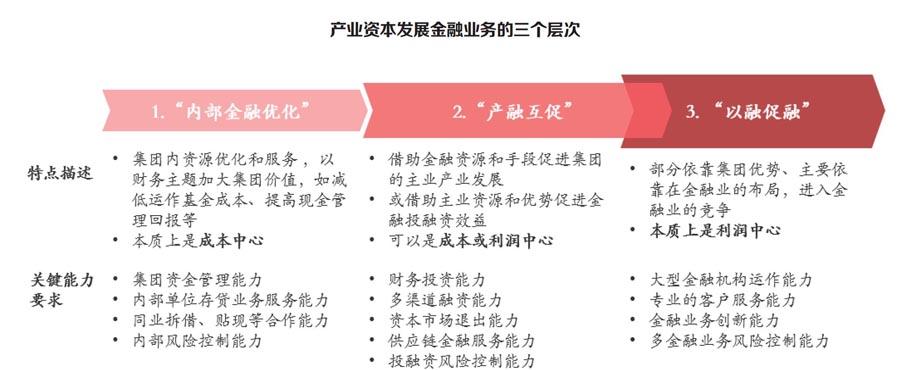

纵观过去的诸多案例,国有企业发展金融业务存在三种层次。

第一层次主要着眼于“内部金融优化”,注重集团内部资源的优化和服务,通常以内部财务银行业务为集团带来产业价值,如降低运作资金成本、提高现金管理效率等,但本质上该类金融业务是成本优化。具体的表现为许多国有企业纷纷申请财务公司牌照,开展资金结算、成员单元内部存贷业务等,其主要目的是为了集中内部资金,加快资金在不同主业单元间的流动,从而优化资金资源配置,降低集团的资金使用成本。

第二层次可概括为“产融互促”,相对较为灵活,既可借助企业金融资源和手段促进集团的主业产业发展,也可借助主业资源和优势促进金融业务投融资收益。企业通过成立产业基金的形式,以一定的出资比例,并依托国有企业为背书,撬动社会资本,来对其自身的产业链及上下游进行投资,从而强化其产业链关键环节,并通过资本市场退出或回售给集团上市公司获取高投资收益。例如,国家开发投资集团在发展金融业务上,设立国投创新、国投创益等五只产业基金,一方面围绕主业对中飞等企业进行财务投资,实现了三年10倍的收益回报,另一方面对新能源等行业进行战略性投资,为旗下传统能源产业转型升级探明方向。

第三层次的重点落在“以融促融”上,进入金融业竞争,通过在金融业布局和运作来推动企业金融业务的增长。尽管在发展初期可能会依靠部分集团的资源支持,但在金融业务领域建立业务单元后,主要依托金融业务之间协作和对外服务带动金融产业的发展。华能集团自1987年起开始发展金融板块,先后通过参股、并购等方式获取了券商、保险、期货、基金、信托、融资租赁等多张牌照,构建了业态丰富、结构完善的金融业务系统,每年创造利润约20亿元,成为了集团重要的利润创造中心。

三大关键问题需要解决

首先是主业投资与金融业投资的协同问题。

国有企业原有主业的投资是围绕主业的内生性发展,其投资的目的是为了经营项目,获得回报收益。而金融业务的投资是为了资本的最大化,其投资的目的是为了后续通过资本市场退出,运营项目是手段。两种投资模式对集团层面来说,不是谁优谁劣,而是互为补充、互为协同的关系。比如:主业上下游的优质供应商整合,可交由金融板块或产业基金进行投资,选择具有成长前景的企业进行参股;金融板块在与外部金融机构合作中发现的主业优质项目,可与主业板块进行联合评估,投资后交由主业板块进行持续运营。因此,从集团层面,需要建立起主业与金融业务的协同机制,理顺双方的合作机制,建立内部市场化的交易机制。

其次,是产融发展下集团管控模式的调整。明确了金融业务与主业间的关系,国有企业应进一步思考整体管控模式上的变化,由于集团从管资产到管资本的转变,原本实业的管控模式需向资本管理的管控模式转变,而且对于主业与金融业务,集团应设立差异化的管控手段。

在新的发展模式下,国有企业应强调“战略决策集中化、经营决策自主化”,赋予下属企业更多的灵活性。在重大战略规划和经营决策上,企业集团以决策中心的身份积极参与并推动,在具体业务的落实与发展上则适度对平台企业进行放权。例如,中粮信托在主要业务上为中粮集团主业服务,设计并推出各类农产品信托产品,为集团产业提供融资等服务支持;同时,中粮信托具备一定的自主权,自行开展汽车金融等业务领域的深化拓展,增强自身盈利能力。

此外,需打造具有竞争力的金融业务能力。通过厘清主业与金融业务的关系,明确未来新业务模式下的管控体系,企业得以为其金融业务营造良好的发展环境。最终,国有企业的关注重点还应回到金融能力的建立和补充上。

其一,要加强金融思维。由于国有企业传统业务与金融业务的模式差异较大,金融业务的投资思维是资本最大化,而实业的投资思维是项目收益最大化,其两者在投资的决策,杠杆的运用,退出的手段,风险的防范上有明显的不同。作为国有企业的负责人应能灵活地运用该两种手段。

其二,提升资本运作能力。国有企业要把精力聚焦到国有资本的投向、流动和增值上,在发现投资标的、股权运作、高价值管理和有序进退方面,强化自身能力,促进国有资本合理流动,优化国有资本布局结构。

其三,加强风险管理能力。由于实业企业和金融机构业务界限模糊,产融结合后关联交易增多,使得账面资本虚增但实际资本不足等问题发生的可能性大大增加,放大了金融及经营风险。另一方面,金融子公司作为企业资本运作的执行者,聚集了大量风险,很容易成为集团提款机,导致产业风险向金融风险转移的可能性增大。因此,企业需建立健全风险隔离机制,避免产业部门和金融部门风险的相互传导与共振,杜绝系统性风险,保障企业整体资金的流动性、稳定性和盈利能力。

作者分别系普华永道思略特总监、高级经理与经理