管理者过度自信、政治关联与企业风险研究

2016-05-07伍中信喻如意

伍中信 喻如意

【摘 要】 以往关于企业风险的研究多集中于客观因素,往往忽略了企业的主体行为因素;而企业的管理者作为决策者,其行为因素对企业的风险水平有重要影响。文章以2010—2013年沪深两市A股上市公司为研究对象,以企业风险管理为研究路径,综合分析管理者过度自信对企业系统风险和非系统风险的影响,同时还考虑了政治关联这一市场替代机制的调节作用。实证检验发现:管理者过度自信与企业系统风险和非系统风险显著正相关;政治关联对管理者过度自信与企业非系统风险的关系存在显著正向调节作用,而对过度自信与企业系统风险的关系没有显著调节作用。

【关键词】 管理者过度自信; 政治关联; 企业系统风险; 企业非系统风险

中图分类号:F275 文献标识码:A 文章编号:1004-5937(2016)10-0054-07

一、引言

竞争日益激烈的全球经济环境、不断更新的技术和经营模式以及变化的消费观等挑战使企业面临的风险种类不断增加,传统的风险观念已不能适应现有的经济环境,企业要在日益复杂的大环境中生存,就必须进行有效的风险管理,将风险控制在一定水平上[ 1 ]。以往关于企业风险影响因素的研究多集中于客观因素,而忽略企业的主体因素[ 2 ]。管理者作为企业的领导者,是否具有风险意识、是否在企业中营造风险管控的文化氛围,对企业风险水平有根本性的影响;同时管理者作为决策者在企业风险管理中处于主导地位,其决策是否恰当,对企业风险水平有实质性的影响[ 3 ]。因此若要全面对企业风险进行探讨,就有必要考虑管理者行为因素的影响。过去文献关于管理者的研究通常以管理者完全理性假设为前提,然而管理者并不是完全理性的,即使以企业价值最大化为目标,但因为行为偏差,管理者所作的决策仍有可能与目标相背离。过度自信作为人类与生俱来且最为稳固的心理特征和行为规律,是管理者非理性行为研究中探讨最多的一种[ 4 ]。Shefrin(2001)以及Moore和Kim(2003)提出过度自信的管理者在投资决策中倾向于选择风险更高的投资项目[ 5-6 ];Heaton(2002)、Malmendier和Tate(2005)提出管理者过度自信的企业投资现金流敏感性更高[ 7-8 ];Hackbarth(2008)研究发现管理者过度自信的企业往往存在负债比率过高的情况[ 9 ]。他们的研究证明管理者过度自信会影响企业的投融资决策,使企业的投融资风险增大;本文则在此基础上,以企业风险管理为研究路径,分析管理者过度自信对企业整体风险的影响,即对企业系统风险和非系统风险的影响。

我国传统文化为企业管理者产生过度自信心理提供了条件,我国处于经济转型期,存在市场经济体制不健全、法律法规不完善、企业内部治理结构还没有真正建立等问题,为这一心理对企业实践产生实际影响提供了合适的外部环境[ 10 ]。政治关联作为市场机制的一种替代机制,具有一定的资源配置功能,它影响着企业获得资源、信息的能力,那么当企业具有政治关联时,企业风险管理有效性会受到怎样的影响,管理者过度自信与企业风险间的关系会有怎样的变化?本文通过理论与实证分析,对此进行探讨。

在理论上,本文丰富了管理者过度自信以及政治关联的相关研究;在实践上,与仅考虑管理者过度自信对企业单项风险的影响不同,本文分析了管理者过度自信对企业风险管理的影响,进而分析其对企业整体风险的影响,为企业根据风险承受度选聘适合的管理者、制定恰当的治理机制提供依据。同时还考虑了政治关联这一市场替代机制的调节作用,为企业是否建立政治关联提供一定的参考依据。

二、理论分析与假设提出

(一)管理者过度自信与企业系统风险和非系统风险

2004年美国COSO提出企业风险管理的整合概念,认为企业风险管理基本框架由内部环境、目标设定、事项识别、风险评估、风险应对、控制活动、信息与沟通以及监控8个要素构成。管理者作为企业的决策者在企业风险管理的各个环节均发挥着至关重要的作用,因此当管理者过度自信时,企业风险管理的有效性会受到一定的影响,企业面临的风险更大。

一方面,过度自信的管理者往往容易忽略生产、销售等方面的风险因素,低估风险发生的概率及其对企业的影响,因而缺乏积极的风险应对措施;另一方面,风险评估的偏差也会导致管理者作出错误的经营决策,如进入错误的产品市场、选择负债比率过高的资本结构等。Shefrinh(2001)以及Moore和Kim(2003)通过实证研究发现,过度自信的管理者通常高估项目的收益,低估项目的风险,因此他们在投资时倾向于选择风险高的项目[ 5-6 ]。Ben-David等(2007)通过问卷调查的形式衡量管理者过度自信发现,过度自信的管理者会高估项目的安全性而采用较低的折现率,使企业存在更多净现值为正的项目,最终企业的投资相比管理者非过度自信的企业更多[ 11 ]。余明桂和夏新平等(2006)提出过度自信的管理者会高估企业投资项目的盈利能力以及企业的抗风险能力,会使用更高的负债比率,且倾向于短期债务[ 12 ];Hackbarth(2008)也得出了相同的结论[ 9 ]。不恰当的经营决策会增加风险发生的概率;而缺乏积极的风险应对措施,则会使企业在风险来临时发生更大的损失。因此提出假设1:

H1:管理者过度自信的企业相比管理者非过度自信的企业面临的非系统风险更大。

由于控制力幻觉和知识幻觉,管理者过度自信的企业风险管理意识不强,往往不能及时发现利率、政策等风险事项变化的信号;而在评估风险时,过度自信又会使他们低估风险发生的可能性以及风险的严重性,导致缺乏有效应对措施。一旦有不利变动发生,管理者过度自信的企业往往措手不及,与管理者非过度自信的企业相比损失更严重。Harner(2010)认为在2008年金融危机中,正是管理者过度自信的这种心理偏差使企业管理者低估了金融危机的严重性,认为自己所在企业能够在金融危机中成为例外,没有及时采取措施,使企业承受了巨大的损失[ 3 ]。Adam和Fernando等(2012)则认为即使过度自信的管理者进行了套期活动以控制风险,由于存在自我归因的心理偏差,他们会将成功归于自身能力而增加相应的投机活动,将失败归于偶然因素而不会减少相应的活动,套期活动并没有随着市场的变化而变动,并不能达到控制风险的目的[ 13 ]。

Mandelker等(1984)和吴武清等(2012)研究提出企业资产结构和资本结构的变化都会对企业面临的系统风险产生影响,企业的经营杠杆和财务杠杆均对企业系统风险有放大作用[ 14-15 ]。Ben-David等(2007)研究提出管理者过度自信的企业相比管理者非过度自信的企业投资更多[ 11 ],胡国柳和刘向强(2013)以我国A股上市公司为研究对象发现,由于高估固定资产投资项目未来的现金流量,低估项目的风险,管理者过度自信与企业固定资产投资显著正相关[ 16 ];同时Hackbarth(2008)也提出管理者过度自信的企业往往倾向于负债融资,企业的财务杠杆系数更大[ 9 ]。因此当过度自信的管理者作出不恰当的经营决策使企业的经营杠杆和财务杠杆系数增大时,企业的系统风险也会放大。因此提出假设2:

H2:管理者过度自信的企业相比管理者非过度自信的企业面临的系统风险更大。

(二)政治关联对管理者过度自信与企业风险关系的影响

从目前的经济形势来看,我国正处于经济转型期,市场机制虽然已经初步建立但仍有待完善,政府在经济中仍处于主导地位,发挥资源配置的功能。由于这种非市场的资源配置方式往往缺乏公平,企业为了获得更多的资源以在竞争中生存,会主动与政府建立联系,即形成政治关联。经前者研究证实,具有政治关联的企业确实能够通过政府获得更多的资源,但企业通过政治关联获得的资源并没有得到有效利用。Faccio和Masulis等(2006)研究发现具有政治关联的企业能从政府获得更多的补助,但是政治关联企业获得补助后的业绩显著低于非政治关联企业取得补助后的业绩[ 17 ]。张敏和张胜等(2010)对我国民营上市公司进行研究发现,政治关联企业获得的银行贷款更多,但其过度投资的程度显著高于非政治关联企业,其企业价值则显著低于非政治关联企业[ 18 ]。那么当企业具有政治关联时,企业风险管理有效性会受到怎样的影响,管理者过度自信与企业风险的关系会有怎样的变化?接下来将会对此进行分析。

Heaton(2002)通过模型分析发现过度自信的管理者认为市场低估了公司证券的价值,往往更愿意使用内部资金而不愿意进行外部融资,因此当需要外部融资时他们会缩减投资,错过有价值的投资机会,造成投资不足;而当内部资金充足时,他们往往高估投资项目的回报,低估项目的风险,投资于一些净现值为负的项目,形成过度投资[ 7 ];Malmendier和Tate(2005)通过实证研究证明了Heaton的结论,管理者过度自信时企业投资现金流敏感性更高[ 8 ]。因此只有在公司资源相对丰富的情况下,过度投资的行为才有可能发生,如果公司没有充沛的现金流,则过度自信管理者的非理性行为将会受到影响与制约[ 19 ]。具有政治关联的企业能够通过政府获得银行贷款、政府补助和税收优惠等资源[ 17-18,20-23 ],一方面政治关联带来的资源优势满足了过度自信管理者非理性投资行为的资金要求,也满足了非理性管理者负债融资的倾向;另一方面具有政治关联的企业不仅能获得更多的资源,还能得到政府的监管保护以及在出现财务危机时的帮助(Faccio,2007)[ 24 ],由于对资金的可获得性以及政府庇佑的良好预期,管理者在评估风险时,更加有可能低估风险的严重性及其发生的概率,这不仅会增加管理者的非理性决策,也会使企业更加缺乏应对风险的积极性和主动性,使企业面临的系统风险和非系统风险更大。因此提出假设3a和假设4a:

H3a:相对于非政治关联企业,具有政治关联的企业管理者过度自信与企业非系统风险的正相关关系更强。

H4a:相对于非政治关联企业,具有政治关联的企业管理者过度自信与企业系统风险的正相关关系更强。

具有政治关联的企业通常与政府有密切的关系,这一关系能缓解企业与政府之间的信息不对称(Bian和Ang,1997)[ 25 ],企业通过建立政治关联能够获得政府新法规、新政策相关的信息(Du和Girma,2010)[ 26 ],了解政府对公司生产、环境保护等方面的要求以及政府未来政策对企业的影响,使过度自信的管理者能够发现企业面临的风险事项,根据获得的信息采取有效措施,控制企业的风险。

Ho(2009)研究发现华尔街日报可以通过报导企业的相关信息发挥外部治理机制的作用,对过度自信管理者的非理性行为进行制约[ 27 ]。杨德明和赵璨(2012)也提出媒体是一种有效的信息中介,它会通过影响经理人声誉,最终促进公司的治理[ 28 ]。政治关联企业的管理者因为曾任或现任政府官员、人大代表等要职而存在较高的知名度,公众、媒体对这类管理者以及其所在企业会给予更多的关注,且其政治关联程度越高,得到的关注也就越多[ 29 ]。在公众和媒体的监督下,管理者为保持良好的声誉和公众形象,在对风险进行评估和控制时会更谨慎,非理性决策也会相应地减少,这些都在一定程度上降低了企业风险。因此提出假设3b和假设4b:

H3b:相对于非政治关联企业,具有政治关联的企业管理者过度自信与企业非系统风险的正相关关系减弱。

H4b:相对于非政治关联企业,具有政治关联的企业管理者过度自信与企业系统风险的正相关关系减弱。

三、研究设计

(一)数据来源和样本选取

本文以2010—2013年间深、沪两市A股上市公司为研究对象。企业风险以及盈利预测相关数据均来源于wind数据库,管理者背景信息和企业其他财务信息则来源于国泰安数据库。为了确保研究结果的可靠性,本文对样本进行了如下处理:(1)由于公司业务和性质的特殊性,对金融类公司予以剔除;(2)剔除标记为*ST、ST的公司;(3)剔除了数据缺失的公司;(4)对主要连续变量5%和95%分位数之外的异常值进行了winsor处理,最后得到有效观测值1 956个,涉及895家公司。

(二)变量界定

1.管理者过度自信(OC)

由于过度自信是一种心理偏差,难以直接衡量。为了开展相关研究,学者进行了大胆的探索和创新,提出了一些替代变量。主要有如下几种:(1)企业的盈利预测偏差(Lin et al,2005;姜付秀等,2009;陈夙等,2014);(2)CEO持股状况(Malmendier and Tate,2005;胡国柳等,2013);(3)CEO的相对薪酬(姜付秀等,2009);(4)企业景气指数(余明桂等,2006)。考虑到数据的可获得性以及在已有文献中选择盈利预测偏差作为替代变量的学者偏多,本文在研究中也以盈利预测偏差作为过度自信的替代变量。首先,本文选择了对年度盈利水平进行预测的上市公司,并剔除其中“预测日期”在报告年度结束之后的上市公司,因为此时管理层已经知道了当年的盈利水平,盈利预测信息不能准确反映管理层是否存在过度自信的非理性心理。其次,由于管理层变动会使上市公司在一个年度内存在不同的管理者,对研究分析造成一定干扰,因此本文剔除了管理层发生变更的样本。最后,将样本的实际盈利水平与预测盈利水平进行对比,若实际盈利值低于预测值,则将企业管理者定义为过度自信,赋值为1,否则赋值为0。

2.政治关联(PC)

国外学者对政治关联有多种定义。如Mian,Khwaja(2004))认为公司高管参与选举,则可视同为具有政治关联[ 20 ];Faccio(2007)提出企业至少有一个大股东或者高层管理者是政府官员,或者其与政府官员、执政党以及国会议员有紧密联系则认为具有政治关联[ 24 ]。在我国,学者大多认同当企业的董事长或总经理现任或曾任政府官员、人大代表或政协委员时,则认为具有政治关联。政治关联的衡量可以采用虚拟变量的方式,即具有政治关联的企业赋值为1,否则赋值为0[ 18 ];也可以选择赋值相加的方式,即通过对不同级别的政治关联进行赋值来具体计算企业政治关联的程度[ 30 ]。本文采用赋值相加的衡量方法,具体如下:

(1)管理者现任或曾任政府官员。首先,将管理者从政单位的行政级别由高到低依次赋值,省部级赋值为4、市级赋值为3、县级为2、县级以下则为1;其次,个人职位级别也按层次分别赋值,部级赋值为5、厅级赋值为4、处级赋值为3、科级为2、科以下则为1;最后,管理者职位级别与其从政单位行政级别的乘积就是政府官员类政治关联的程度。

(2)管理者现任或曾任人大代表或政协委员。将全国人大或政协委员赋值为4、省级赋值为3、市级赋值为2、县级则为1。

(3)两种形式的政治关联汇总相加,得出企业最终的政治关联程度。

3.企业风险

本文从股东的角度对企业风险进行分类,对企业系统风险(Beta)和非系统风险(Crisk)进行分析。企业的系统风险按照学者的研究惯例,用年度贝塔系数(?茁)表示(张敏,黄继承,2009)[ 31 ];而非系统风险则借鉴Bartram & Brown(2009)的方法,即对第t年第i个公司的个股回报率与市场综合回报率进行回归[ 32 ]。本文将样本公司一年中实际交易日的日个股回报率以及市场日综合回报率代入模型(1)中进行回归,并计算出回归残差的标准差,所得的标准差便是公司该年的非系统风险。具体模型如下:

其中Ri,t为第i个公司该年第t个实际交易日的个股回报率,Rm (t)代表经过流通市值加权平均并考虑现金红利再投资的日综合市场回报率,?着i,t为方程残差。

从模型(1)计算出第n年第i个公司所有实际交易日的残差,通过模型(2)计算残差的标准差,即得第i个公司第n年的非系统风险。

4.控制变量

参照张敏和黄继承(2009)以及姜付秀(2009)的文献,本文加入了下列控制变量:资产负债率(Lev),资产负债率越高,企业风险越大;资产收益率(Roa),企业的资产收益率越高,盈利能力越强,企业风险越低;现金持有水平(Cash),以经营现金净流量与期末资产总额的比例衡量,企业的现金持有水平越高,企业风险越小;成长性(Tobinq),处于成长期的企业经营状况不稳定,企业风险更大;企业规模(Size),对企业期末总资产取自然对数来衡量,企业规模越大,企业风险越小;企业上市年限(Age),上市时间越长,企业风险越小;企业的所有权性质(State),非国有企业赋值为1,国有企业赋值为0,非国有企业所受的保护更少,资源也更缺乏,因此其风险相对而言更大。本文还对行业(Indust)和年度变量(Year)进行了控制。

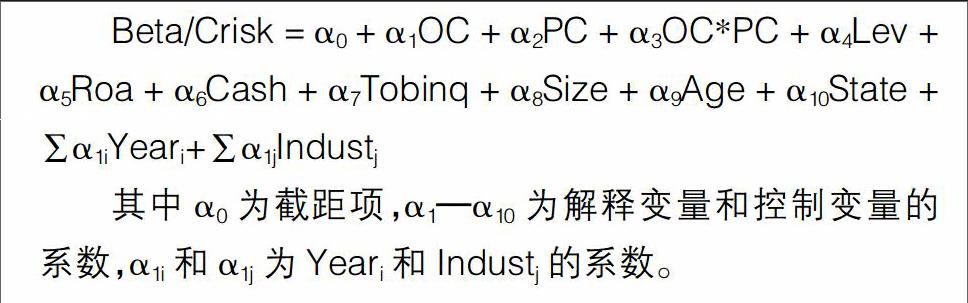

(三)模型设计

本文从股东的角度将企业风险分为系统风险和非系统风险,为了验证管理者过度自信对公司系统风险和非系统风险的影响以及政治关联对此间关系的调节作用,构建如下模型:

四、实证结果和分析

(一)描述性统计

为了更好地分析管理者过度自信对企业风险的影响,本文在描述性统计中对管理者非过度自信组、过度自信组和全样本组进行分析,见表1。从全样本组可见,企业政治关联程度均值为1.8052,标准差为2.9142,表明我国上市公司政治关联的程度平均而言并不太高但存在较大差异。Beta和Crisk的均值分别为0.9945和0.0247,可见我国上市公司的系统风险和非系统风险平均而言都较低;但Crisk和Beta的标准差为0.0145和0.2388,则表明不同的公司面临的风险水平存在一定差异。

通过分析对比组样本发现,过度自信组企业系统风险和非系统风险的均值都大于非过度自信组,这在一定程度上证明了假设1和假设2,即管理者过度自信会增加企业的系统风险和非系统风险。同时过度自信组的资产负债率均值大于非过度自信组均值,这与之前我国学者得出的结论一致,即管理者过度自信会增加企业的负债比率。另外,管理者过度自信的企业总资产收益率均值低于管理者非过度自信的企业,这在一定程度上说明管理者过度自信对公司的价值有一定的负面影响。

(二)相关性分析

从表2可知,OC与Beta、Crisk的相关系数分别在10%和1%水平显著为正,这表明管理者过度自信的公司系统风险和非系统风险都显著大于管理者非过度自信的公司,假设1和假设2得到证明;PC与Crisk在5%水平显著负相关,与Beta则在5%水平显著正相关,证明企业是否具有政治关联对企业风险有一定的影响,但对企业不同类别的风险其影响并不相同。此外模型中所有自变量的VIF均小于10,表明各变量之间不存在严重的共线性问题。

(三)回归分析

为了进一步验证假设是否成立,本文采用OLS进行回归,考虑到存在异方差的问题,对模型进行了robust处理;同时为了更好地达到研究目标,本文在回归时依次考虑管理者过度自信、政治关联以及它们的交互项,回归结果见表3。各模型调整后的R2大约保持在0.30和0.24之间,证明模型的拟合度较高,模型的构建是恰当的。

1.管理者过度自信、政治关联与企业非系统风险

在方程1和方程2中管理者过度自信(OC)与公司非系统风险(Crisk)均在1%水平下显著正相关,假设1成立。过度自信的管理者往往不能正确识别和评估企业面临的生产、销售等方面的风险,缺乏有效的风险应对措施;同时由于风险评估的偏差,过度自信的管理者会倾向于作出风险更大的经营决策,从而导致企业非系统风险显著增加。

在方程3中,管理者过度自信与企业政治关联的交互项系数在10%水平下显著为正,假设3a得到验证。这表明政治关联对管理者过度自信与企业非系统风险间关系的促进作用大于约束作用。当管理者过度自信时,政治关联带来的资源满足了管理者非理性经营决策的资源需求,而对资金的可获得性以及政府庇佑的良好预期则加剧了管理者的风险评估误差,进一步促进了管理者非理性决策的同时对企业风险的防控也更加放松,使企业面临的非系统风险更大。

2.管理者过度自信、政治关联与企业系统风险

从方程4、方程5可知,管理者过度自信(OC)与企业系统风险(Beta)在10%的水平下显著正相关,假设2成立。过度自信的管理者确实会因为控制力幻觉、自我归因等心理偏差,不能识别市场的风险并及时采取有效的控制措施,导致企业面临的系统风险显著增加,且其非理性的经营决策也放大了企业的系统风险。

在方程6中,管理者过度自信与企业政治关联的交互项系数为负,但未达到显著水平,假设4a、4b均未得到验证。一方面,从政府获得的额外信息会提高企业风险应对措施的有效性,而企业可见性的增强也会约束过度自信管理者的非理性决策,这些在一定程度上缓解了管理者过度自信与企业系统风险之间的关系;另一方面,政治关联所带来的资源满足了管理者非理性行为的资源要求,也使企业放松了对风险的监控,对管理者过度自信与企业系统风险之间的关系产生促进作用;最终约束作用与促进作用在一定程度上相互抵销,政治关联对管理者过度自信与企业系统风险的关系没有显著作用。

(四)稳健性检验

为了检验结果的稳健性,对模型中两个主要变量的衡量方式进行替换。首先,以虚拟变量的方法衡量政治关联,考虑企业是否建立了政治关联,若是,则赋值为1,否则为0。以此衡量政治关联后,方程3和方程6的回归结果没有发生显著变化。其次,以管理者的持股比例变动作为企业管理者过度自信的替代变量,借鉴胡国柳、刘向强(2013)对管理者过度自信的设定,如果公司高管在样本期内未减持其所持有的本公司股票,则视为过度自信,赋值为1,否则赋值为0[ 16 ]。以此作为管理者过度自信的替代变量后,方程1和方程4的结果保持一致;而在方程3中,虽然显著性降低,但交互项系数为正,仍可说明政治关联对管理者过度自信与非系统风险的关系产生正向调节效应;在方程6中,政治关联与管理者过度自信的交互项系数仍不显著,且方向由负向调节变为正向调节,这表明最终政治关联对管理者过度自信与系统风险的关系没有显著稳定的作用。稳健性检验的结果与前文的结果基本一致,文章的结论具有一定的可靠性。由于篇幅有限,本文省略了对稳健性检验的详细描述。

五、研究结论及建议

本文以2010—2013年沪深两市A股上市公司为研究对象,以盈利预测偏差作为管理者过度自信的替代变量,实证检验发现:管理者过度自信与企业系统风险和非系统风险水平显著正相关;政治关联对管理者过度自信与企业非系统风险的关系存在显著的正向调节作用,而对过度自信与企业系统风险的关系没有显著的调节作用。

基于研究结论可知,由于控制力幻觉、知识幻觉以及自我归因等原因,管理者过度自信的非理性心理会对企业风险管理有效性产生一定的影响,使企业面临的系统风险和非系统风险更大。因此企业在选拔管理者时不仅要考虑管理者的能力,还应该关注其心理特征,根据企业的风险承受度选择合适的管理者。同时,过去公司治理机制着重解决管理者代理问题,随着管理者非理性行为不断得到重视,企业应该完善治理机制,在解决代理问题的同时,对管理者的非理性行为进行有效的监督,将企业的风险水平控制在合理的范围内。

另外,政治关联作为市场机制的一种替代机制,虽然能给企业带来各种资源,但是却没有发挥市场机制的资源配置作用,在管理者过度自信时反而促进了管理者的非理性决策,使企业面临的风险增加。这表明企业在经营过程中不应该盲目追求“关系能力”的建设,应该根据企业的实际情况综合考虑;而政府也应该加快建立和完善市场机制,以解决低效的非市场化制度所带来的问题。

【主要参考文献】

[1] 安培培,刘成虎.现代企业风险管理再探[J].经济问题,2008(7):68-70.

[2] 陈夙,吴俊杰.管理者过度自信、董事会结构与企业投融资风险:基于上市公司的经验证据[J].中国软科学,2014(6):109-116.

[3] HARNER M M. Barriers to effective risk management[J].Seton Hall L. Rev.,2010,40:1323.

[4] 蔡地,万迪昉.管理者过度自信研究综述[J].华东经济管理,2010(8):143-145.

[5] SHEFRIN H. Behavioral corporate finance[J]. Journal of Applied Corporate Finance,2001,14(3):113-126.

[6] MOORE D A, KIM T G. Myopic social prediction and the solo comparison effect[J]. Journal of Personality and Social Psychology,2003,85(6):1121.

[7] HEATON J B. Managerial optimism and corporate finance[J].Financial management,2002:33-45.

[8] MALMENDIER U, TATE G. CEO overconfidence and corporate investment[J].The Journal of Finance,2005,60(6):2661-2700.

[9] HACKBARTH D. Managerial traits and capital structure decisions[J].Journal of Financial and Quantitative Analysis,2008,43(4):843-881.

[10] 姜付秀,张敏,陆正飞,等.管理者过度自信、企业扩张与财务困境[J].经济研究,2009(1):131-143.

[11] BEN-DAVID I, GRAHAM J R, HARVEY C R. Managerial overconfidence and corporate policies[R].National Bureau of Economic Research,2007.

[12] 余明桂,夏新平,邹振松.管理者过度自信与企业激进负债行为[J].管理世界,2006(8):104-112.

[13] ADAM T, FERNANDO C S, GOLUBEVA E V. Managerial overconfidence and corporate risk management[C]. AFA 2010 Atlanta Meetings Paper,2012.

[14] MANDELKER G N, RHEE S G. The impact of the degrees of operating and financial leverage on systematic risk of common stock[J]. Journal of Financial and Quantitative Analysis,1984,19(1):45-57.

[15] 吴武清,陈暮紫,黄德龙,等.系统风险的会计决定:企业财务风险、经营风险、系统风险的时变关联[J].管理科学学报,2012,15(4):71-75.

[16] 胡国柳,刘向强.管理者过度自信与企业资本投向的实证研究[J].系统工程,2013(2):121-126.

[17] FACCIO M, MASULIS R W, MCCONNELL J. Political connections and corporate bailouts[J]. The Journal of Finance,2006,61(6):2597-2635.

[18] 张敏,张胜,申慧慧,等.政治关联与信贷资源配置效率:来自我国民营上市公司的经验数据[J].管理世界,2010(11):143-153.

[19] 李云鹤.公司过度投资源于管理者代理还是过度自信[J].世界经济,2014(12):95-117.

[20] MIAN A R, KHWAJA A I. Do lenders favor politically connected firms?Rent provision in an emerging financial market[J]. Social Science Electronic Publishing,2004,120(4):1371-1411.

[21] 潘越,戴亦一,李财喜.政治关联与财务困境公司的政府补助:来自中国ST公司的经验证据[J].南开管理评论,2009,12(5):6-17.

[22] ADHIKARI A, DERASHID C, ZHANG H. Public policy, political connections, and effective tax rates: Longitudinal evidence from Malaysia[J]. Journal of Accounting and Public Policy,2006,25(5):574-595.

[23] 罗党论,魏翥.政治关联与民营企业避税行为研究:来自中国上市公司的经验证据[J].南方经济,2012(11):29-39.

[24] FACCIO M. The characteristics of politically connected firms[R].Purdue CIBER Working Papers,2007.

[25] BIAN Y,ANG S.Guanxi networks and job mobility in China and Singapore[J].Social Forces,1997,75(3): 981-1005.

[26] DU J,GIRMA S.Red capitalists:Political connections and firm performance in China[J].Kyklos,2010,63(4):530-545.

[27] HO C R. CEO overconfidence and corporate financial distress[R].SSHN Working Paper,2009.

[28] 杨德明,赵璨.媒体监督、媒体治理与高管薪酬[J].经济研究,2012(6):116-126.

[29] 衣凤鹏,徐二明.高管政治关联与企业社会责任:基于中国上市公司的实证分析[J].经济与管理研究,2014(5):5-13.

[30] 文芳.管理者政治联系与过度自信[J].中国经济问题,2011(1):80-90.

[31] 张敏,黄继承.政治关联、多元化与企业风险:来自我国证券市场的经验证据[J].管理世界,2009(7):156-164.

[32] BARTRAM S M, BROWN G, STULZ R M. Why do foreign firms have less idiosyncratic risk than US firms?[R].National Bureau of Economic Research,2009.