高管变更对投资现金流敏感性的影响研究

2016-04-21齐鲁光

齐鲁光

(山东理工大学商学院,山东淄博255049)

[DOI]10.3969/j.issn.1007-5097.2016.04.017

高管变更对投资现金流敏感性的影响研究

齐鲁光

(山东理工大学商学院,山东淄博255049)

[DOI]10.3969/j.issn.1007-5097.2016.04.017

摘要:高管变更信号效应改变着企业的财务环境及经营决策。文章选用2007-2014年上市公司组成的样本验证高管变更对投资现金流敏感性的影响,结果发现,高管变更企业投资现金流敏感性较高;进一步研究发现民营企业高管变更、董事长与总经理同时变更以及新任高管为外部聘任的会导致更高的投资现金流敏感性。研究表明,高管变更使企业面临更强的融资约束,在一定程度上降低企业的投资水平。研究为企业防范高管变更产生的融资与投资风险和完善人力资源制度提供了重要依据。

关键词:高管变更;投资现金流敏感性;融资约束;信号传递

一、引言

高管对外代表着企业形象和企业信誉,对内是企业战略决策的主导者,领导和决定着企业的生产经营决策。在当前国内外经济环境恶化及市场竞争日益激烈背景下,企业因业绩不佳等原因更换高管的比例也在增加,高管变更无异于“企业地震”,向外传递着企业经营风险增加的信号,这些不利信号导致的财务环境变化势必影响企业内部的经营活动及财务决策,并产生一定的经济后果。国内外大量文献已研究了高管变更对企业业绩和企业价值的影响,形成系列富有意义的研究成果,但鲜有文献研究高管变更对企业经营活动及财务决策的影响。事实上,高管变更时,企业的投资决策、现金政策和融资环境是最先受到影响的变量,而投资现金流敏感性自被FHP(Fazzari Hubbard & Petersen)[1]提出以来一直被认为是反映现金流决定企业投资决策水平和企业融资约束的最重要工具之一,研究高管变更对投资现金流敏感性的影响有助于揭示高管变更对企业投资及融资的直接影响,揭示高管变更过程中产生的融资与投资风险,也有助于发现高管变更影响企业业绩和企业价值的作用机理。

鉴于企业的投资及筹资决策是联动的,高管变更对企业财务决策的影响不可能仅限于一个方面。投资现金流敏感性既涉及企业投资决策,又反映企业资金状况和面临的融资环境,以其作为高管变更产生的后果进行研究可以揭示高管变更对企业经营活动及财务决策的综合影响。根据预期,大多新任高管为提升企业业绩、树立威信和形象亟须调整企业政策和增加投资,但高管变更对外传递的信号却可能使企业面临融资约束的窘境,综合而言表现为高管变更企业投资现金流敏感性较高。本文以2007-2014年上市公司组成的样本进行实证验证,结果发现,高管变更企业投资现金流敏感性较高;进一步研究发现民营企业高管变更、董事长与总经理同时变更以及高管变更且为外部聘任的会导致更高的投资现金流敏感性。表明高管变更使企业面临更强的融资约束,在一定程度上会降低企业的投资水平,限制企业发展。

二、理论分析与假设

经营业绩不佳企业容易发生高管变更(Boyne & James,2011;王锟和李伟,2012)[2-3],业绩较差企业的整个管理团队很可能随CEO变更而被调整(Fee & Hadlock,2004;Heaney et al.,2006)[4-5];违规企业也容易更换高管,如信息披露违规企业更可能发生高管变更(谢盛纹和陈娇,2014)[6],被证监会调查的丑闻公司也容易发生高管变更(醋卫华,2011)[7]。上述企业的高管变更向市场传递着企业绩效和信誉低下的负面信息。即使因前任高管退休或大股东更换发生的高管变更,也存在着企业战略的重新定位或管理队伍的调整,这些高管变更容易导致企业经营不稳定,扩大企业的运营风险。总之,高管变更向市场传递的企业信息多数是负面的。

高管变更传递的负面信号作用于市场表现为影响投资者、债权人和供应商等对企业的信誉评估和价值判断,进而导致这些利益相关者做出不利于企业融资的相应对策。在我国股权融资受到严格监管市场条件下,高管变更企业股权融资成本明显增加,通过配股或增发新股实现再融资的难度明显加大。信贷资金是我国企业融资的主要渠道,而高管变更企业获取银行信贷资金将更加困难。一方面,企业高管变更增加的经营风险会招致银行调低企业的信用评级,提高债务资金成本和贷款难度;另一方面,高管变更影响着企业与政府建立的政治关系以及与银行建立的银企关系①,毕竟原政治关联和银企关系是由前任高管建立的,而新任高管取得此等联系尚需时日和成本。另外,信息不对称是导致融资约束增大的重要原因[8],高管变更后实施的战略方向及经营活动调整会加剧银企之间的信息不对称,增加银行的信贷风险。因此,在获取银行信贷资金方面,高管变更企业面临更强的融资约束。从供应商角度看,绩效及信誉下降均会导致供应商降低高管变更企业的授信额度,从而导致高管变更企业在材料采购中占用更多的资金。总之,高管变更信号传递效应改变着企业的财务环境,尤其是加大了企业的融资难度。

根据首因效应,新任高管亟须向股东和董事会表明励精图治的决心,也需在团队中树立威信,为此新任高管将会对公司政策进行调整,如修正前任错误的决策、实施新的战略等[9]。Vancil认为新任CEO上任后的任务之一是通过达到一个初始可行的业绩目标以在企业建立起威信[10]。为此,新任高管会对关乎企业业绩和价值的投资做出调整,激进型高管更是“新官上任三把火”,加大投资幅度和投资方向的改变。已有研究也发现董事长、总经理变更会加剧企业的非效率投资[11]。因此,高管变更容易引发企业扩大投资规模或新上投资项目。

高管变更给企业增加的融资约束减少了企业融资活动现金流量,而新任高管实施战略调整扩大投资规模或新上项目却需动用更多的资金,理财环境恶化导致外部融资受到限制条件下,高管变更企业的项目投资被迫挤占企业经营活动产生的现金流,在经营现金流不足条件下,企业的投资活动受到抑制。据此,本文提出假设1。

H1:高管变更企业比未变更企业存在更高的投资现金流敏感性。

由于政府在我国股权融资及信贷资源配置中起着主导作用[12],国有企业和民营企业融资难易程度存在明显差异,国有企业享受着民营企业望尘莫及的超国民待遇。无论高管如何变更,只要企业的国有性质不变,其资金来源渠道均广于民营企业。而且政府为支持新任高管工作,会对高管变更国企在资源与政策等多方面进行“新一轮”的扶持,融资支持往往首当其冲。尽管新任国有企业高管为完成政府目标和个人升迁而于上任之初按照授意扩大投资规模或新上投资项目,但来自政府及银行的支持并不会使高管变更的国有企业处于现金流匮乏的窘境。据此,本文提出假设2。

H2:国有企业高管变更并不增加其投资现金流敏感性,而民营企业高管变更会导致投资现金流敏感性的增加。

在我国,董事长是一个全职的管理职位,负责公司的全面经营[13],国外企业CEO的职权在我国企业中主要由董事长来行使,为此,本文的高管变更界定为董事长变更。董事长与总经理同时变更对外传递的信号更强烈,企业经营的不确定性增强,信贷风险上升,被赋予的贷款及信用额度同时会被下调,企业面临更为严峻的融资约束。新任董事长执行新政可能引发包括总经理在内的其他高管的抵制,如果董事长与总经理同时发生变更,尤其是围绕新任董事长构建管理团队,董事长实施增加投资等新政的障碍更小。另外,董事长与总经理同时发生变更意味着企业人事关系的重新洗牌,会更严重地破坏企业原高管建立的政治关联和银企关系,这比仅仅变更董事长情况下恢复政治关联和银企关系更加困难且用时更长。因此,本文提出假设3。

H3:董事长与总经理同时发生变更会导致企业投资现金流敏感性的进一步增加。

企业新任高管来源包括外部聘任和内部继任。高管变更企业的新任高管从企业内部管理层中提拔产生向市场传递的信号较为温和,内部继任高管受前任高管影响较大,前任高管的战略思想和管理决策容易保持不变,企业的管理和经营容易保持稳定,原有的银企关系和客户关系也更容易得到维持。相反,从企业外部聘任产生新任高管引起的“企业地震”信息传递到资本市场对高管变更企业的融资约束影响更大,更容易使企业短期内处于融资困境。外部聘任高管在企业决策中更容易实施“大刀阔斧”的改革。外部聘任高管更易于带来高管团队的调整[4],也使投资幅度和投资方向发生较大变化的变革得以顺利实现。于是,本文提出假设4。

H4:高管变更企业新任高管来源为外部聘任的会导致企业投资现金流敏感性的进一步增加。

三、研究设计

(一)样本选择

本文选取2007-2014年上市公司为研究样本,并剔除如下公司:①ST公司;②金融类上市公司;③数据不详的公司。最终获得13 230公司年组成的样本,各年样本分布为2007年914家,2008年1 269家,2009年1 412家,2010年1 488家,2011年1 569家,2012年1 906家,2013年2 202家,2014年2 470家。财务数据和高管信息来自CSMAR数据库。

(二)变量

1.被解释变量

投资支出水平INVEST为本文的被解释变量。投资支出有直接算法和间接算法,本文采用直接算法,具体计算方法是:投资支出水平INVEST=(年度购进固定资产、无形资产和其他长期资产所支付的现金+年度取得子企业及其他营业单位支付的现金净额-年度处置固定资产、无形资产和其他长期资产收回的现金净额-年度处置子企业及其他营业单位所收到的现金净额)÷年初总资产。

2.解释变量

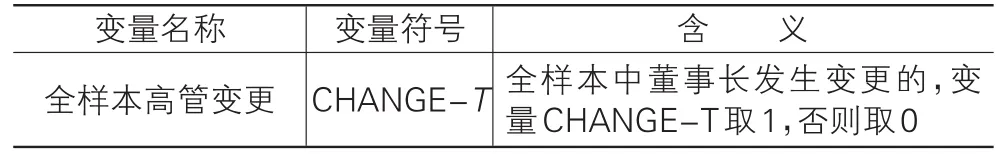

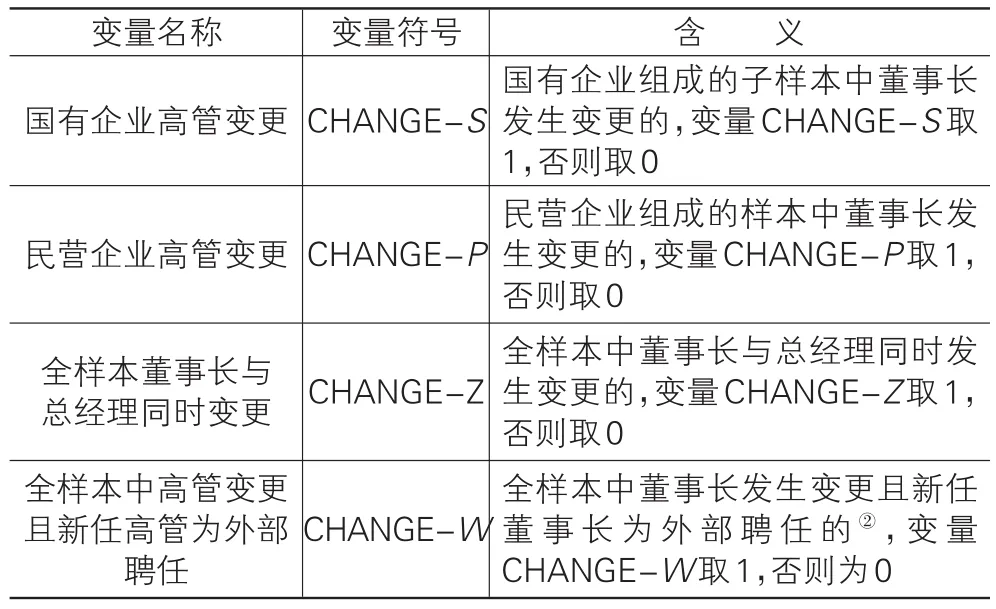

本文包括经营活动现金流量CFO和高管变更CHANGE两个解释变量。经营活动现金流量CFO用企业经营活动现金净流量除以总资产表示。为验证上述假设,我们设置了多个表达高管变更的变量,具体见表1。

表1 高管变更变量的定义

续表1

(三)模型

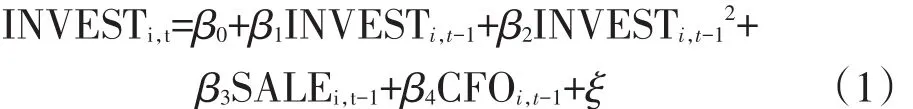

欧拉方程投资模型是由Abel(1980)最早提出的,它考虑了现金流量与企业投资的关系,常用于测度公司的最优投资水平,后来经过Bond & Meghir (1994)[14]和Laeven(2003)[15]等的进一步发展,推导得到如下投资决策模型:

模型(1)中的INVESTi,t为当期投资支出水平,IN⁃VESTi,t-1为上期投资支出水平,SALEi,t-1为上期的主营业务收入,而CFOi,t-1为企业上期的经营活动现金流量,上述变量均以期初总资产进行了标准化处理。

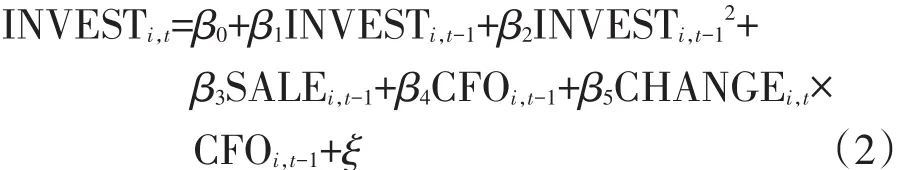

模型(1)中经营现金流量CFO项前的系数β4即为投资现金流敏感性系数,用于测度企业受到融资约束的大小,当β4显著为正时,说明企业的投资支出主要依赖内部经营现金流,即企业受到较强的外部融资约束,且β4越大,企业受到的外部融资约束越强。为了反映企业高管变更对投资现金流敏感性的影响,我们借鉴近期的研究(曾爱民和魏志华,2013;沈红波等,2010)[16-17],在模型(1)的基础上,加上高管变更CHANGE与经营现金流量CFO组成的交乘项CHANGE×CFO,构建模型(2),模型(2)中交乘项的系数β5显著为正表明高管变更增加了投资现金流敏感性,增强了企业受到的外部融资约束。在利用模型(2)进行的回归分析中本文还控制了年度变量和行业变量。

四、实证结果

(一)描述性统计

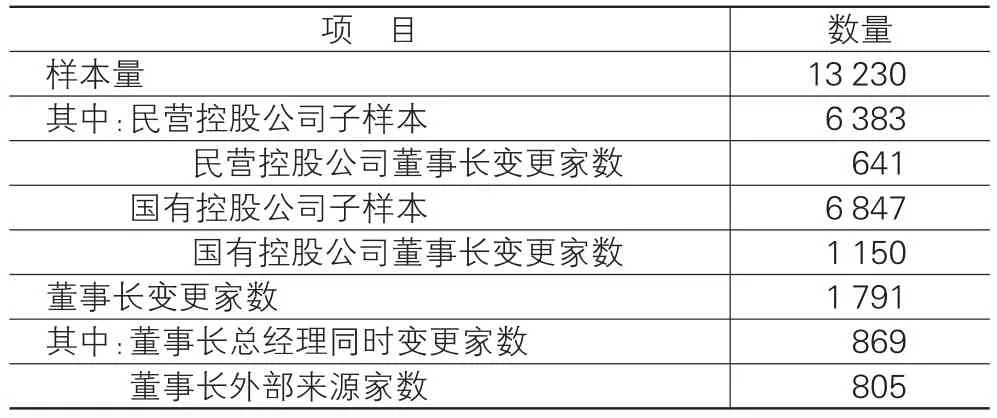

高管变更变量的描述性统计列示在表2中。如表2所示,在13 230公司年组成的总体中,董事长发生变更的为1 791家,约占总样本的14%。董事长发生变更的子样本中,有869家出现董事长总经理同时变更,约占董事长发生变更子样本的半数;董事长发生变更的子样本中,有805家新任董事长为外部来源,占比为董事长发生变更子样本的45%。总体中包括国有企业6 847家,民营企业6 383家。国有企业中有1 150家董事长发生了变更,而民营企业中有641家董事长发生了变更。

表2 高管变更变量的描述性统计

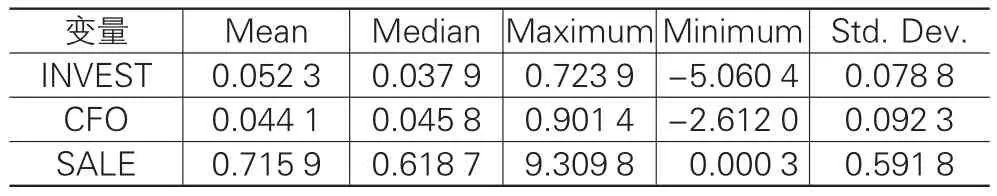

对其他变量的描述性统计见表3。从表3中看到,投资支出水平INVEST的均值是0.052 3,中位数是0.037 9。解释变量经营现金流量的均值是0.044 1,中位数是0.045 8。主营业务收入的均值是0.715 9,中位数是0.618 7。

表3 其他变量的描述性统计

(二)回归分析结果

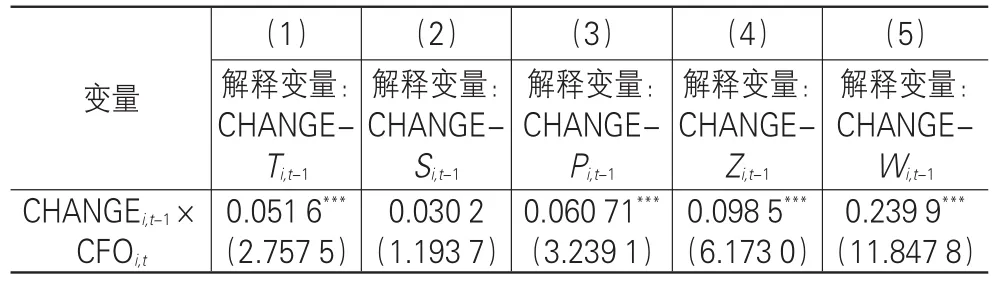

利用模型(2)对高管变更与投资现金流敏感性关系进行检验,结果列示在表4中。如上文所述,我们主要看高管变更CHANGE与经营现金流量CFO交乘项的系数β5的符号及大小,β5显著为正表明高管变更增加了投资现金流敏感性。从表中第(1)栏的回归结果看,全样本中高管变更CHANGE-T与经营现金流量CFO交乘项的系数β5为0.051 1,且在1%水平上显著相关,表明高管变更企业的投资现金流敏感性更高,回归结果支持H1。

从第(2)栏和第(3)栏的结果看,国有企业高管变更CHANGE-S与经营现金流量CFO交乘项的系数β5为0.020 8,但实证结果并不显著;而民营企业高管变更CHANGE-P与经营现金流量CFO交乘项的系数β5为0.057 5,并在1%水平上显著相关。第(2)栏和第(3)栏的对比结果显示,国有企业高管变更并不增加其投资现金流敏感性,而民营企业高管变更会导致投资现金流敏感性的增加,H2成立。

第(4)栏中董事长与总经理同时变更CHANGEZ与经营现金流量CFO交乘项的系数β5为0.102 6,并在1%水平上显著相关。对比第(4)栏和第(1)栏发现,第(4)栏中的β5系数明显大于第(1)栏中的β5系数,且第(4)栏中β5系数的显著性水平5.141 1明显大于第(1)栏中β5的系数的显著性水平3.021 7,表明董事长与总经理同时变更较董事长单独变更会导致更高的投资现金流敏感性,回归结果支持H3。

第(5)栏中高管变更且新任高管为外部聘任变量CHANGE-W与经营现金流量CFO交乘项的系数β5为0.223 5,并具有1%的显著水平。通过对比第(5)栏和第(1)栏可以发现,第(5)栏中的β2系数0.223 5大于第(1)栏中的β5的系数0.051 1,第(5)栏中β5系数的显著性水平9.155 7也明显大于第(1)栏β5的系数的显著性水平3.021 7,表明高管变更且为外部聘任企业的投资现金流敏感性更高,回归结果支持H4。

表4中列示的控制变量系数符合预期,如本期投资规模与上期投资规模正相关,表明投资具有持续性;经营现金流决定投资水平导致本期投资规模与经营现金流量正相关;而本期投资规模与上期投资规模的平方显著负相关说明投资规模存在边际递减规律。

表4 高管变更与投资现金流敏感性关系回归结果

(三)稳健性检验

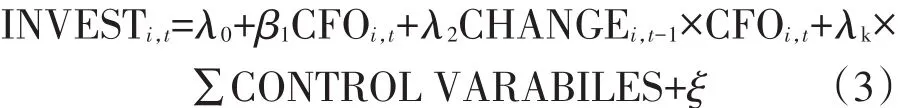

借鉴FHP投资现金流敏感性模型及Richardisen的投资效率模型[1,18],本文构建模型(3)用于稳健性测试。同样,模型(3)中交乘项CHANGE×CFO的系数λ2反映高管变更对投资现金流敏感性的影响,λ2越大,说明高管变更企业投资现金流敏感性越强,企业投资对自身经营活动现金流的依赖程度越高,企业面临的融资约束越强。

利用模型(3)进行稳健性测试得到交乘项CHANGE×CFO系数λ2见表5,表5的结果与表4基本一致。稳健性检验支持本文的结论。

表5 高管变更与投资现金流敏感性关系稳健性回归结果

五、结论与建议

利用2007-2014年上市公司数据检验高管变更对企业投资现金流敏感性的影响,结果发现,高管变更企业投资现金流敏感性增加;国有企业高管变更并不增加其投资现金流敏感性,而民营企业高管变更会导致投资现金流敏感性的增加;对比还发现,董事长与总经理同时变更较董事长单独变更会导致更高的投资现金流敏感性,高管变更且新任高管为外部聘任的也会导致更高的投资现金流敏感性。表明高管变更企业将面临更强的融资约束,项目投资更依赖经营活动产生的现金流量,在企业经营活动现金流不足条件下会降低企业的投资水平,影响企业的持续发展。

本文的贡献包括:①利用投资现金流敏感性关系检验了高管变更对企业融资及投资的综合影响,表明高管变更增加的融资约束可能抑制企业投资这一有益结论;②分析和验证了高管变更对企业经营决策的直接影响,揭示了高管变更影响企业业绩及价值变动的过程和原因;③丰富了高管变更经济后果和投资现金流敏感性的研究。

在经济下行压力下,企业因业绩欠佳更换高管的可能性增加,根据以上理论分析与实证结果,我们提出如下建议:

(1)企业应充分评价高管变更可能增强的融资约束,准确预测企业的现金流量,防范资金短缺对企业正常投资的负面冲击而影响企业发展。民营企业高管变更、董事长与总经理同时变更以及从外部聘任高管对企业投资现金流敏感性的影响更大,此类情形更应引起企业和投资者的关注。

(2)充分披露高管变更相关信息,降低投资者和债权人的信息风险,弱化高管变更产生的负面冲击,为企业的持续发展创设良好的融资及投资环境。

(3)鉴于高管变更可能产生的影响,企业应在高管解聘、续聘、高管内部提拔及外部聘任等方面健全或完善人力资源制度,以规避高管变更对企业发展产生的不利影响。

(4)新任高管于上任之初应温和调整企业经营决策,做出企业战略及经营决策重大调整的应解决好企业资金来源问题,谨防战略调整和盲目扩张可能引发的资金链断裂。

注释:

①已有研究表明,存在政治关联和银企关联企业可以获得更多的低息贷款和融资机会(Faccio etal.,2006;张敏等,2010;邓建平和曾勇,2011;于蔚等,2012)。

②新任董事长为外部聘任表示该董事长之前未在该企业任过职。

参考文献:

[1]Fazzari S M,Hubbard R G,Peterson B C,et al.Financing constraints and corporate investment[J].Brookings Papers on Economic Activity,1988(1):141-206.

[2]Boyne G A,James O,Peter J,et al.Top Management Turn⁃over and Organizational Performance:A Test of a Contin⁃gency Model[J].Public Administration Review,2011,71 (4):572-581.

[3]王锟,李伟.高管政治背景对其离职业绩敏感性的影响[J].南开管理评论,2012,15(6):104-110.

[4]Fee C E,Hadlock C J.Management turnover across the cor⁃porate hierarchy[J].Journal of Accounting & Economics,2004,37(1):3-39.

[5]Heaney R,Naughton T,Truong T,et al.The link between performance and changes in the size and stability of a firm's officers and directors[J].Journal of Multinational Fi⁃nancial Management,2007,17(1):16-29.

[6]谢盛纹,陈娇.信息披露违规、高管变更及其市场反应[J].华东经济管理,2014,28(10):43-48.

[7]醋卫华.公司丑闻、声誉机制与高管变更[J].经济管理,2011,33(1):38-43.

[8]屈文洲,谢雅璐,叶玉妹.信息不对称、融资约束与投资现金流敏感性[J].经济研究,2011(6):105-117.

[9]张亮亮,黄国良,李强.高管变更与资本结构变动关系研究[J].软科学,2014,28(3):51-55.

[10]Vancil R F.Managing the Process of CEO Succession[M].Boston:Harvard Business School Press,1987.

[11]张巧良,刘欣佳.高管变更与非效率投资的相关性研究[J].南京审计学院学报,2014(4):49-59.

[12]方军雄.所有制、制度环境与信贷资金配置[J].经济研究,2007(12):82-92.

[13]方军雄.高管超额薪酬与公司治理决策[J].管理世界,2012(11):144-155.

[14]Bond S R,Meghir C.Dynamic Investment Models and the Firm s Financial Policy[J].Review of Economic Studies,1994,61(2):197-222.

[15]Laeven L.Does Financial Liberalization Reduce Financing Constrains[J].Financial Management,2003,32(1):5-32.

[16]曾爱民,魏志华.融资约束、财务柔性与企业投资—现金流敏感性[J].财经研究,2013,39(11):48-58.

[17]沈红波,寇宏,张川.金融发展、融资约束与企业投资的实证研究[J].中国工业经济,2010(6):55-64.

[18]Richardisen S.Over-investment of Free Cash Flow and Corporate Governance[J].Review of Accounting Studies,2006,11(2):159-190.

[责任编辑:张兵]

A Study on the Impact of Top Management Turnover on Investment-cash Flow Sensitivity

QI Lu-guang

(School of Business,Shandong University of Technology,Zibo 255049,China)

Abstract:The signal effect of top management turnover changes financial environment and business decision of enterprises.This paper selects the listed companies from 2007 to 2014 as samples to test the impact of top management turnover on invest⁃ment-cash flow sensitivity.The result shows that investment-cash flow sensitivity is high when corporate top management changes.The further study finds that top management turnover,the change of chairman and general manager at the same time and new external executives of private enterprises can lead to higher investment-cash flow sensitivity.The study indicates that top management turnover makes enterprises face greater financial constraints,and reduces investment level of enterprises to a certain extent.The paper provides an important basis for enterprises to guard against financing and investment risks of the top management turnover and perfect human resource system.

Keywords:top management turnover;investment-cash flow sensitivity;financing constraints;signal transmission

作者简介:齐鲁光(1974-),男,山东菏泽人,副教授,博士,研究方向:财务理论,会计信息监管。

基金项目:国家自然科学基金项目(71302114)

收稿日期:2015-07-17

中图分类号:F272.9;F275

文献标志码:A

文章编号:1007-5097(2016)04-0094-05