基于Copula函数的国际原油价格与股票市场收益的相关性研究

2016-04-08朱慧明董丹郭鹏

朱慧明 董丹 郭鹏

摘 要:针对国际原油价格与金砖五国股票市场收益之间的相关性问题,使用AR(p)-GARCH(1,1)-Copula模型进行检验。运用广义误差分布(GED)获取收益残差序列,对WTI原油价格和金砖五国股市收益之间的相关性进行实证分析。研究结果表明,国际原油价格与中国股市收益呈现微弱的相关关系,而与其他四国股市收益的相关关系较为明显。用时变SJC Copula模型刻画国际原油价格与金砖五国股票市场收益的相关性最为合适。

关键词: 股票市场收益;原油价格;Copula函数;相关性

中图分类号:F830.91 文献标识码: A文章编号:1003-7217(2016)02-0032-06

一、引 言

原油是当今世界最主要的战略能源之一,对国民经济和金融市场的发展具有重大意义。历史表明国际原油价格的每一次大幅波动,都会给世界经济带来巨大影响。从油价波动引起股市波动的机理来分析,对原油进口国而言,油价上涨会提高国内的物价水平,降低居民的实际收入水平,从而抑制居民消费,不利于经济增长,股市也会受到影响。油价上涨还会导致中下游企业成本的增加,企业利润的减少会减弱生产积极性,不利于经济增长和股市的发展。同时,油价上涨必然导致生产企业减少石油的投入,降低企业的资本利用率,减少投资和资本存量,从而影响经济的增长,进而造成股市波动。油价的波动对发展中国家的影响比对发达国家的影响要大得多,主要是因为这些经济体依附于能源密集型产业,经历了快速经济增长,但能源使用效率低下[1]。鉴于新兴经济体的石油消耗不断增加,研究国际原油价格与股票市场收益的相关性具有显著意义。最近几年,“金砖五国”成为新兴市场的典型代表:金砖五国以快速的经济增长速度和巨大的市场潜力著称,逐渐成为世界经济增长的重要推动力量。因此,本文重点研究国际原油价格与金砖五国股市收益之间的相依结构。

金洪飞,金荦[2]用VAR模型和二元GARCH模型研究了中美股市价格和国际石油价格的收益率及波动的溢出效应,实证结果表明中国股市价格与国际油价之间不存在任何方向的收益率溢出效应和波动溢出效应,而国际油价对美国股市有负向先导作用,并且存在双向的波动溢出。Kunlapath S[3]等用Copula函数研究了股票收益和油价回报之间的相互关系,排除了石油天然气股票公司的股票指数以去除油价和石油天然气公司的直接关系。研究结果表明,在大多数情况下,油价和股票指数之间存在弱依赖性,这与先前的研究结果一致,然而石油消耗国和生产国的油价与股市具有强相关性。戚倩旻,朱洪亮[4]应用VAR模型和误差修正模型,研究了中美股市价格和国际石油价格间的关系及油价对中国股市板块指数的影响,研究表明国际石油价格同中美股市指数都存在协整关系,在油价与美国股市指数的关系中,油价处于主导地位。Cuong C[5]使用非参Chiand Kplots和Copula函数分别刻画了油价对中国和越南的相关性,国际油价与越南股市之间具有左尾相依性,与中国的结果相反。Xiaoqian Wen[6]利用Copula函数探讨了在金融危机期间油价与股市之间是否具有传染效应。虽然目前存在较多对油价和股市之间的相关性研究,但是却严重缺乏对金砖五国这样的新兴经济体的研究。因此,本文结合GARCH和Copula方法研究国际油价和金砖五国股市收益的相关性影响。

二、Copula理论与方法

(一)边缘分布的估计

根据Copula理论,度量油价与股市收益之间的相关性,首先需要对油价和股市收益率分别建立一个边缘分布。用正态分布拟合金融时间序列的均值方程的残差,其结果不是很符合实际情况。GARCHGED模型能较好的描述金融时间序列的时变波动、高峰、偏斜、厚尾等分布特性。为了提高模型的拟合效果,采用基于广义误差分布(GED)的AR(p)GARCH(1,1)模型描述边缘分布。模型的均值方程和方差方程如下:

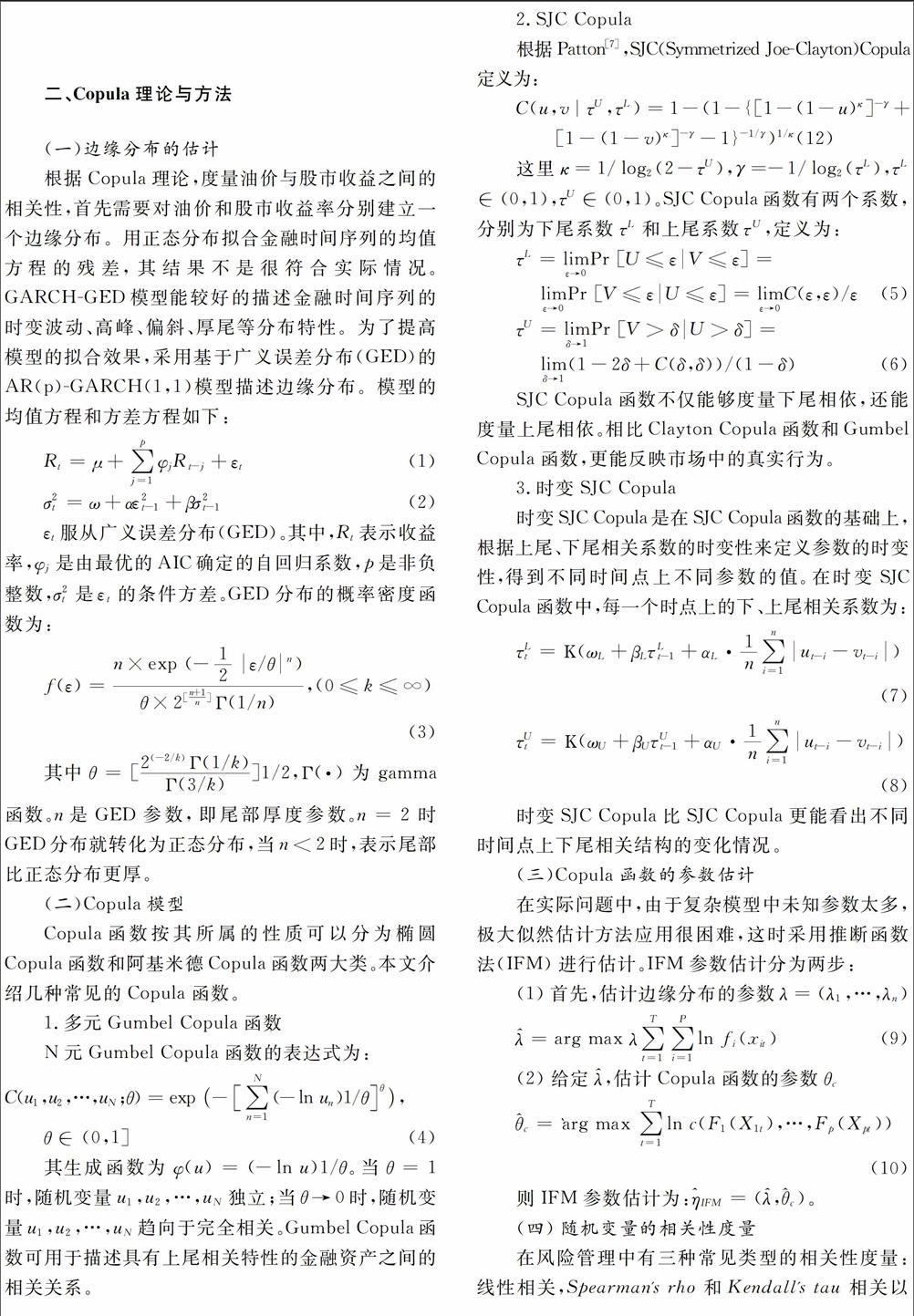

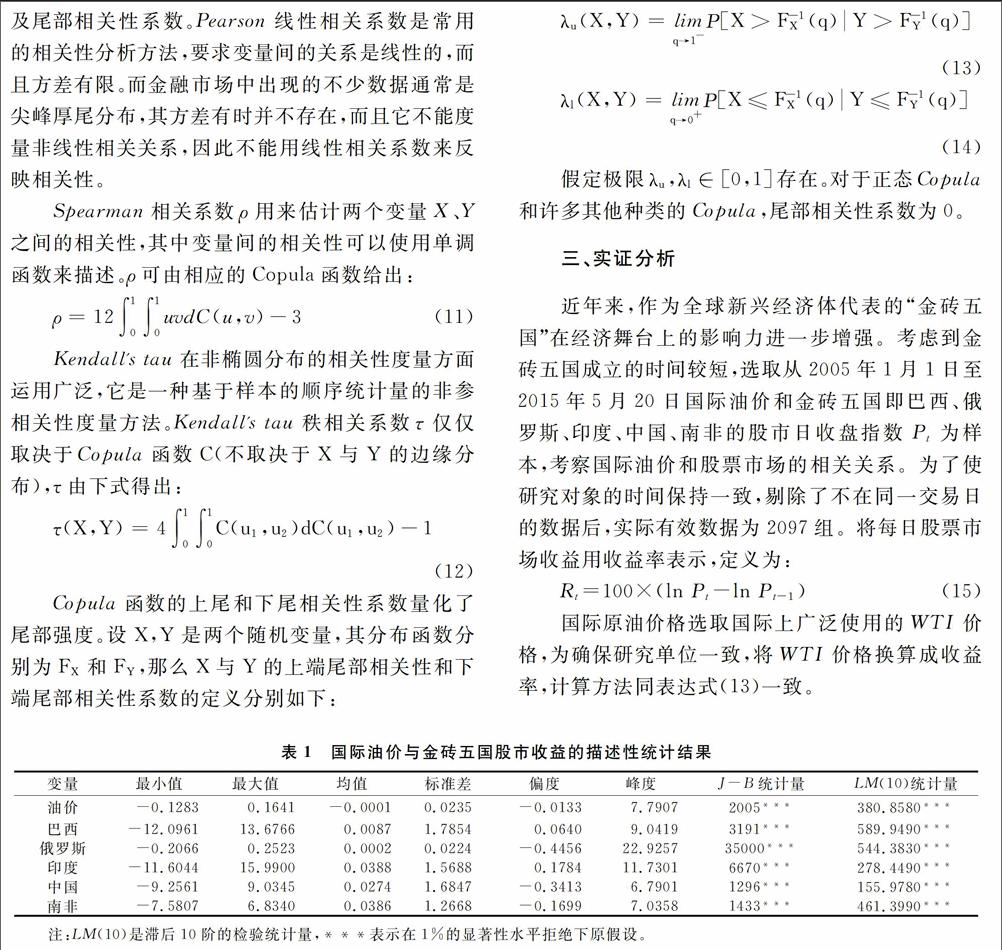

由表1可知,除了油价的均值为负数之外,金砖五国股市收益率均值均为正数,但数值都较小,均在零附近。俄罗斯的标准差比较小,其他几个市场的标准差较大。偏度显示正向冲击对于巴西和印度市场更为常见,而负向冲击对于其他市场更为常见。

得出油价和股市的收益率峰度都大于6,远远大于正态分布的3,峰度最高的是俄罗斯股票市场,其值达到了22.9。从统计结果可知收益率服从尖峰、厚尾分布。JB统计量明显拒绝收益正态性假设,LM检验表明变量存在ARCH效应。

表2给出了国际油价与金砖五国股市收益的相关系数结果。总体来看,油价和金砖五国股市的相关关系比较强。其中,Pearson线性相关、Spearman相关和Kendall相关的最大值分别是0.6870、0.5835和0.4585,除了油价与中国的相关系数较小之外,其他四国相关系数较大,说明油价与其他四国股市具有中等相关关系。这是因为巴西是石油开采大国,而石油更是作为俄罗斯的经济命脉存在,南非的矿产资源非常丰富,却唯独缺少石油这种战略资源。亚太地区近10年经济快速增长,可以抵消油价对股市的负向冲击。

为了提高模型的拟合效果,采用基于广义误差分布(GED)的AR(p)-GARCH(1,1)模型对油价和股市收益率进行建模,滞后阶数选取0至10阶,由AIC准则确定滞后阶数。表3给出了收益序列边缘分布的估计结果,GED分布的参数均小于2,说明尾部比正态分布的尾部更厚,反映收益率序列所得残差项的尖峰厚尾特征,也表明GED分布能够很好地描述收益率一般具有的非正态分布特征[8]。从结果可知,大部分估计系数和t统计量在1%的显著性水平下是显著的。表4是收益序列边缘分布模型检验结果。LB检验主要是检验序列是否为白噪声过程,由残差序列的自相关系数计算而得,检验结果接受原假设,在滞后1,5,10阶没有自相关;LM检验表明残差的平方项在滞后1,5,10阶没有自相关;KS统计量是根据估计得到的边缘分布,对原序列做概率积分变换后再运用KS检验方法得到的,其目的是检验变换后的序列是否服从(0,1)均匀分布。KS检验结果表明每个边缘分布服从(0,1)的均匀分布。

当边缘分布确定后,利用静态正态、Clayton、Gumbel、t Copula以及SJC Copula和时变SJC Copula函数描述油价和金砖五国股市收益的相关结构。Copula参数估计结果如表5所示。从正态Copula的估计系数来看,所有相关关系为正,油价与中国的相关程度最低,只有0.1042,油价与巴西的相关程度最高,显然与表2描述的相关程度相似。考虑尾部的不对称性,Clayton Copula的下尾相关系比较小,其中中国最小只有0.1274,但是对于Gumbel Copula的上尾相关系数而言,最大值有1.2477。SJC Copula的下尾和上尾系数都较小,但是下尾相关系数总体上大于上尾相关系数。因此当下尾相关时,市场管理者更应注重风险的回避。根据表5可知,时变SJC Copula的AIC最小,用来刻画油价与金砖五国股票市场相依结构最为合适。

表6给出了国际油价WTI与金砖五国股市的尾部相关系数。正态Copula函数用于描述线性关系,没有尾部相关性,尾部相关系数为0。从Clayton Copula和Gumbel Copula的尾部相关系数看出,油价与中国的尾部相关系数是最小的,而油价与巴西的尾部相关系数最大的。对于t Copula而言,因为它描述的是对称分布,故下尾和上尾系数值是一样的,油价与中国的尾部系数最小,这与表2的相关系数结果是一致的。从SJC Copula得出的结果可以看出,五个国家的下尾系数均大于上尾系数,说明油价的下跌对股市的影响大于油价的上涨对股市的影响。

参数估计结果显示油价与巴西的相关程度最高,因此对它们之间的相依结构进行分析。

图1、2分别给出了基于SJC Copula的油价与巴西股市的非对称结构。2009年以前,时变SJC Copula的下尾系数和上尾系数分别维持在0.2054、0.1289附近,相关关系相对较弱;此后的几年时间里,尾部相关程度明显提高,时变SJC Copula的尾部相关系数总体上比静态的尾部系数要大得多。同时还可以看出,油价与巴西股市收益的下尾系数要大于上尾系数,说明下尾的相关性比上尾的相关性要高。

石油价格收益率与金砖五国股市的相关程度取决于这些国家是否为石油进出口国家。2006年以前巴西一直是石油净进口国,此后开始抓紧陆地石油勘探和兴建炼油设施,石油产量不断增加,成为石油出口国。石油出口带来的收益增加会给石油出口的收入带来正向的影响。因此,股票市场的收益会受到来自国际原油价格的变动影响。俄罗斯是全球第二大石油出口国,财政收入大部分依赖于石油的收益。石油与股市之间的相关关系也比较明显。从负的偏度可知,油价与俄罗斯股市之间存在负向的关系,油价的下跌比上涨更能引起股市的波动。俄罗斯在911事件之后的石油产量不断上升,其他产油国却显著的减少产量。因此可以说石油是俄罗斯的经济命脉,俄罗斯经济收入与石油息息相关。印度和中国以及南非一直都是石油净进口国。从实证结果来看,石油与中国的相关程度最弱,印度次之。印度和中国都是非常大的经济体,从某种程度而言,印度和中国的股市取决于多种宏观因素的影响, 而不会单一的受到油价波动的冲击。伴随着中国金融经济体制的不断完善,中国证券市场更加规范和成熟,吸收和消化外来冲击的能力得到进一步增强[9]。这意味着中国经济具有强大的支撑和庞大的外汇储备,在糟糕的环境下保护市场。随着中国对外国投资者越来越开放,未来放开市场控制和汇率控制,这种弱相关程度可能会改变。

四、结 论

国际原油价格和股市之间的相关关系得到广泛的关注。但是通常金融变量的分布是非正态的,线性相关显然不太合适。本文采用Copula方法对油价与金砖五国股市收益之间的相关性进行描述。研究结果表明国际原油价格与中国股市收益呈现微弱的相关关系,而与其他四国股市收益的相关关系较为明显。对于Copula参数估计而言,由最优AIC可知,使用时变SJC Copula描述模型更为合适。在金融全球化的趋势下,不同国家或地区之间的金融市场的价格风险相依性逐渐加强。研究油价与金砖五国股市之间的相依关系对国际资产定价,风险管理和全球经济体的交互作用具有深刻的意义。首先,油价波动造成的非对称相依关系帮助投资者和政策制定者应对油价的变化,有助于谨慎投资,规避全球市场的风险传染。其次,投资者和决策者在国际金融市场上实现投资组合和资产配置多样化,维护发展中国家的利益。最后,动态尾部相关性的研究结果对风险管理也具有一定的指导作用,帮助政策制定者认清方向,当下尾相关性高于上尾相关性时,更应该及时规避油价波动带来的风险冲击,增强成员国进一步加强合作的意愿。

参考文献:

[1] Bhar R, Nikolova B. Oil prices and equity returns in the BRIC countries[J]. World Economy, 2009, 32(7): 1036-1054.

[2]金洪飞, 金荦. 石油价格与股票市场的溢出效应——基于中美数据的比较分析[J]. 金融研究, 2008,(2):83-97.

[3]Kunlapath S, Tatevik Z, David L,Wu X. Interdependence of oil prices and stock market indices:a copula approach[J]. Energy Economics, 2014, 44(4):331-339.

[4]戚倩旻, 朱洪亮. 国际石油价格与中美股票市场影响关系的计量分析[J]. 金融理论与实践, 2011,(7):82-87.

[5]Nguyen C C, Bhatti M I. Copula model dependency between oil prices and stock markets:evidence from China and vietnam[J]. Journal of International Financial Markets Institutions & Money, 2012, 22(4): 758-773.

[6]Wen X, Wei Y, Huang D. Measuring contagion between energy market and stock market during financial crisis: A copula approach[J]. Energy Economics, 2012, 34(5): 1435-1446.

[7]Andrew J, Patton. Modelling asymmetric exchange rate dependence[J]. Social Science Electronic Publishing, 2006, 47(2):527-556.

[8]张跃军, 范英, 魏一鸣. 基于GED—GARCH模型的中国原油价格波动特征研究[J]. 数理统计与管理, 2007,(3): 398-406.

[9]曾志坚, 徐迪, 左楠. 金融危机对证券市场波动溢出的影响研究[J]. 财经理论与实践, 2011(6): 48-52.

(责任编辑:钟 瑶)