发现基本面价值:基于中国数据的基本面加权指数研究

2016-04-08贺学会秦建西王乐

贺学会 秦建西 王乐

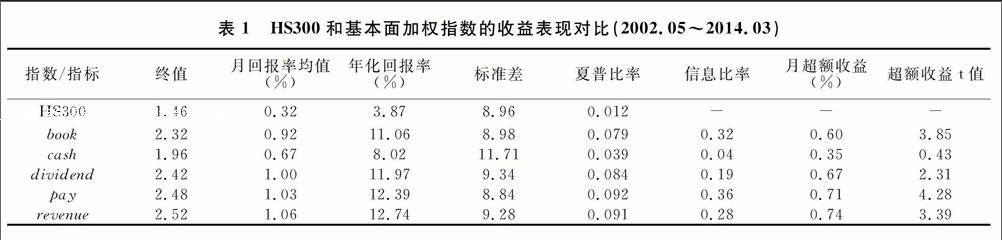

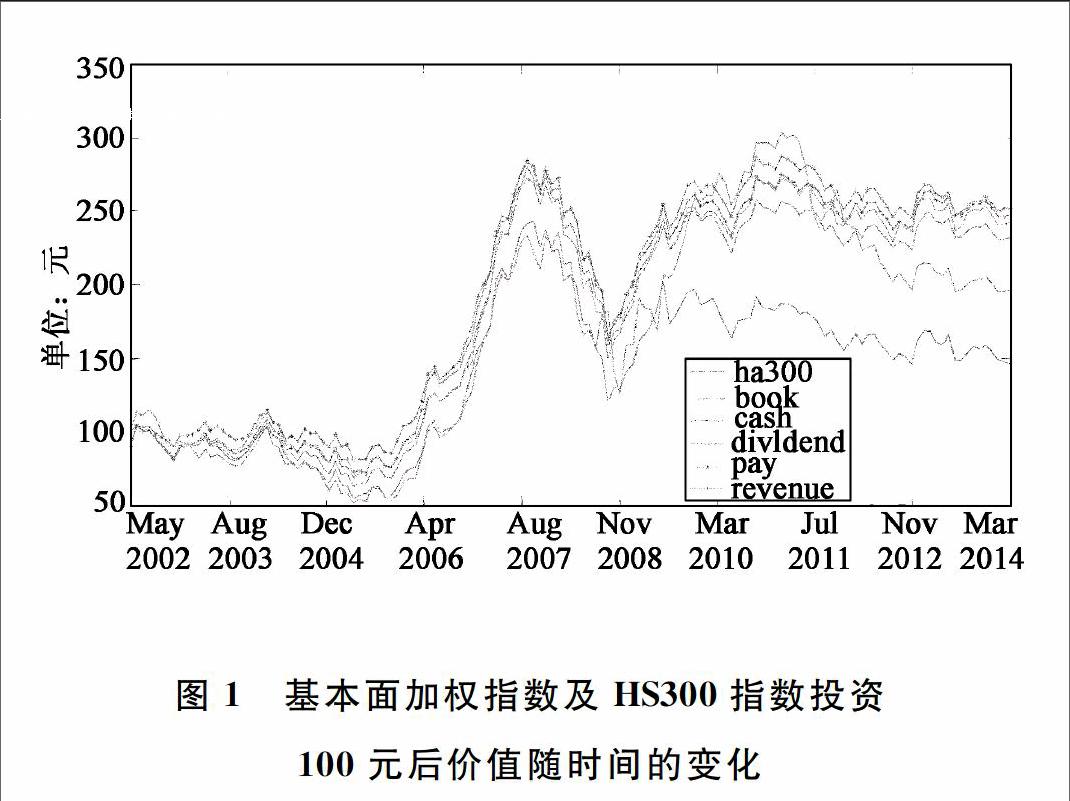

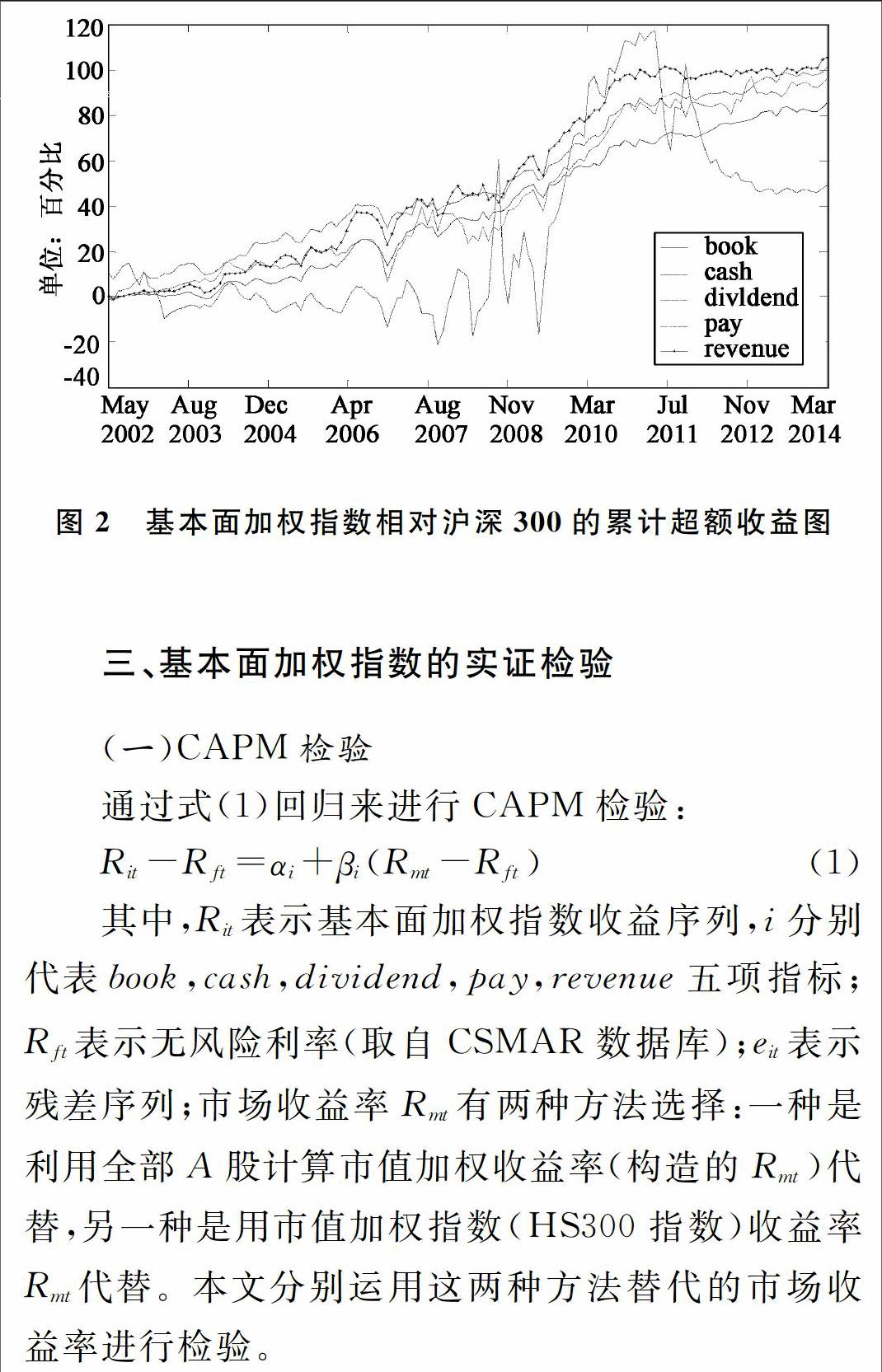

摘 要:自Arnott和Hsu在2005年提出基本面加权指数以来,基本面加权指数的研究结果在世界各主要市场都得到了验证。因我国股票市场规模化的历史相对较短,这一方面的研究也存在一些欠缺。基于2002~2014年沪深股市的全部A股数据,通过构建基本面加权指数,将其与沪深300指数进行全面的对比,并用CAPM、三因子模型、四因子模型对基本面加权指数的收益进行检验。研究发现:基本面加权指数的表现显著优于沪深300指数的表现且结论通过了各项稳健性检验,表明基本面加权指数在我国市场已初步具备实战应用价值。

关键词: 基本面加权指数;市场有效性;三因子模型;四因子模型

中图分类号:F832.51 文献标识码: A文章编号:1003-7217(2016)02-0026-06

一、引 言

打败市场是所有投资者的梦想。传统上,打败市场就是打败市场指数[1, 2]。是否存在一种所谓的“圣杯”,可以帮助投资者实现这一梦想?已有的研究表明,如果所谓的“市场”就是指传统的市值加权指数的话,那么,这个“圣杯”就可能存在,至少,基本面加权指数就具备这种能力。

有效市场假说(EMH)认为,在资本市场中,任何一种股票的价格早已反映了所有可影响股价的信息,投资者不能通过其投资策略获得任何超额收益,基本面分析或技术分析无效[3]。因此,CAPM和EMH等理论一经提出,便成为市值加权指数投资的理论基础。然而,长期以来,美国股票市场主动型管理者在扣除管理费后的平均年度绩效都落后S&P500指数50~200个基点,无疑为市值加权指数的有效性提供了实证基础。更重要的是,市值加权指数存在一个明显的困境:高估的股票,市值相对较大,其在投资组合中的权重也更大;而低估的股票则权重更小,导致投资组合收益率出现绩效被拖累的情形。这与价值投资的基本理念是完全相反的。投资的基本原理告诉我们,正确的行为准则应该是买入低估的资产,而卖出(或不买)高估的资产。

20世纪90年代末,美国互联网科技泡沫破灭后,被动型投资者由于将投资组合的权重与市值挂钩而遭受灾难性的损失,也激发业界寻找一种更好的指数构建方法。Arnott等人在研究了1962~2004年美国股票市场的数据后发现,基于衡量公司规模的指标:面值(Book)、收益(Income)、收入(Revenue)、销售额(Sales)、红利(Dividends)以及就业人数(Employment),选择、排序、配置前1000的大型公司权重构建的基本面加权指数的平均收益要比市值加权指数S&P500指数高1.97%(Arnott, Hsu, and Moore, 以下简称AHM),成为基本面加权指数的奠基性论文[4]。Hsu(2006)进一步证明,由于市场噪音会导致价格误差,使得市场对一些股票定价过高,对另一些则定价过低。市值加权指数会赋予估值过高的股票更高的权重,从而出现收益拖累,导致其收益的阿尔法为负[5]。Treynor(2005)则认为市场价值无关指数不会有价格误差,可以避免对高估股票赋予过大的权重,使得其表现可能优于市值加权指数[6]。

在实证方面,Hemminki(2008)利用1996~2006年的欧洲数据,对基本面加权指数和市值加权指数的表现进行比较,发现基本面加权指数的收益比市值加权指数的收益要高1.76%[7]。Stotz(2010)进一步检验后发现,其超额收益是由基本面价格比(价值效应)所决定[8];认为基本面加权指数更能反映股票的内在价值,从而引发了对于超额收益的来源的猜想。Enrica(2013)利用欧洲的数据将市值加权与等比加权指数进行比较后发现,等比权重指数的收益要高于市值加权的指数,且在等比权重调整频率是季度时,等比权重有最大的超额收益,超额收益具有元月效应[9]。Joanne(2009)基于澳大利亚1995~2006年的数据,利用四因子模型检验后认为,基本面加权指数的优异表现主要源于价值效应[10]。随后,Anup等(2013)扩展了数据的选取,认为基本面加权指数超额收益并非完全来自于价值效应和规模效应,而是基本面加权指数的内在优势[11]。Estrada(2008)利用16个国家的数据,对市值加权指数和基本面加权指数的表现做了一个比较,发现股息加权指数的收益比市值加权指数的收益高1.9%;股息收益率加权指数的收益比市值加权指数的收益高3.3%[12]。Christian(2009)通过研究50个国家1982~2008年的数据后发现,有44个国家的基本面加权指数有更高的收益,在全球的水平上,基本面加权指数比市值加权指数的收益高3.4%;在综合的国家平均水平上,基本面加权指数比市值加权指数的收益高2.46%;利用多因子模型分析发现,异常收益可以被价值效应所解释[13]。

目前,国内学术界对基本面加权指数的争议仍然停留在投资标杆的层面,即通过使用基本面加权指数的时间轨迹来模拟市场有效性演化的路径,用以验证并改进基本面估值思想[14-16]。多数研究认为,中国等新兴国家的资本市场由于市场有效性较低,市值加权指数投资大都不尽如人意,呈现出不同于欧美等有效市场的特征,这导致目前国内对此领域的研究不够深入[14]。因此,基于中国数据的研究不仅是对基本面加权指数绩效在实践层面的必要补充,而且对于深入挖掘基本面加权指数的理论内涵,探讨基本面估值和价值投资的意义,揭示基本面加权指数和市场有效性之间的关联都具有重要的理论意义。二、数据、方法和绩效

(一)数据选取

本文选取2002年5月~2014年3月沪、深两市全部A股的月度股票数据作为研究样本。采用向后复权的股票收盘价,计算月度对数收益率。数据剔除了当年新上市的股票、停牌股票以及其它原因导致价格数据缺失的股票(下文简称全部A股数据)。利用WIND数据库,选取账面价值(book)、企业自由现金流(cash)、红利(dividend)、员工薪酬(pay)和销售总收入(revenue)这五项特定指标构建基本面加权指数。以上指标与AHM最初选择的基本面指标基本一致,既能够充分地反映相关公司的规模、经营状况等基本面信息,又保证了所选股票具有较好的流动性。