营改增对房地产企业的影响研究

2016-03-14雷灵斌陈祖英

雷灵斌 陈祖英

(福建农林大学,福建 福州 350002)

营改增对房地产企业的影响研究

雷灵斌 陈祖英

(福建农林大学,福建 福州 350002)

营改增的目的是消除重复征税,使改革行业的整体税负不增加或略有下降。2016年5月1日开始,我国全面推开营业税改征增值税。本文在阐述房地产业营改增的意义的基础上,分析营改增后房地产企业的税负变化,以及营改增对企业财务报表的影响,指出房地产企业应从采购与成本管理、税务内部控制、发票管理、经营模式等方面做好准备,应对营改增的到来。

营改增;房地产企业;税负;利润;对策

近年来,我国营业税改征增值税已经成为主流的形势。2016年5月1日起,我国全面推行营改增,房地产业、建筑业、金融业、生活服务业等全部纳入试点范围,由缴纳营业税改为缴纳增值税。此次改革将新增不动产所含增值税纳入抵扣的范围,完善税收抵扣链条,最终实现减轻房地产企业的税负。

一、房地产企业营改增的意义

房地产企业营改增的进程,将会进一步改善当前整个行业的经济运行环境,同时可以有效的调节房地产企业的税负水平,并且为房地产企业带来新的契机。对于房地产企业来说,营改增的主要目的是为了更加合理的设置税制,避税营业税的重复征收的弊端,消除产业的税收制度性障碍。对于国家来说,营改增一方面可以增强中央税收,另一方面可以实现中央与地方税收的平衡。

(一)减少重复征税,实现结构性减税

营改增后,房地产企业可以避免重复征税,所购买的原料、机器、购进服务的进项税可以在销项税中进行抵扣,这样就可以避免房地产企业与上游企业之间重复征收的问题,可以有效的降低企业的税负。如果企业获得进项税抵扣额度较大的话,就会使得税负得到减轻。

从产业层次上来看,房地产上下游企业大部分都是服务型企业。在全面实施营改增后,房地产企业向上游企业取得增值税专用发票,进项税抵扣增加,纳税减少。同时,房地产企业向下游企业开出增值税专用发票,下游企业取得增值税专用发票以便抵扣进项税,因此就会减少下游企业税收,完善产业链税收的抵扣,特别是针对房地产服务业而言,其减税效应的效果最佳,能够实现结构性减税的功能。但是对于开发企业,如果没有取得较多进项税额,其税负会出现增加的局面[1]。

(二)倒逼企业优胜劣汰,促进产业升级转型

全面推行增值税,倒逼增值税链条上的企业实施改革,可以完善增值税抵扣链条,消除下游企业重复征税,改善我国税收环境,有利于现代服务业和第三产业的发展,优化产业结构,促进产业升级转型。营改增后,房地产企业的采购模式、成本核算均发生相应的转换,促使企业的转型升级。

营改增前,房地产企业外购原料、机器设备、服务等均不能抵扣,营改增后,由于所购买的机器设备能够得到抵扣,就会促进房地产企业加大购入固定资产设备的投资,以便降低企业的税收。当前,针对大型房地产集团而言,集团内部有很多咨询服务、鉴证服务等部门,“营改增”后,可以将这些服务部门从集团内部分离出来,因此服务部门就会走上更加专业化道路,促进产业链条延伸,创造就业的岗位。因此,需要取得足够的增值税进项发票,使得集团整体的税负降低,最终促进房地产业和服务业的转型升级。

二、营改增对房地产企业税负影响

在“营改增”前,房地产业缴纳5%的营业税,营业税为价内税,按照含税收入全额的5%征收,其实际税率为5%。营改增后,新规中拟定了一系列的过渡性政策,其中包括房地产开发企业中的一般纳税人,销售自行开发开工日期在2016年4月30日之前的房地产老项目、出租其2016年4月30日前取得的不动产,可以采用简易办法5%税率征税,即应纳增值税=销售收入÷(1+5%)×5%,计算出增值税的实际税率为4.76%,比原本5%营业税税率下降,这样就不会使得房地产企业的增值税税率忽然提高到11%,而没有进项税额抵扣,可以实现营改增后过渡性的平稳政策,可以缓解税负压力。

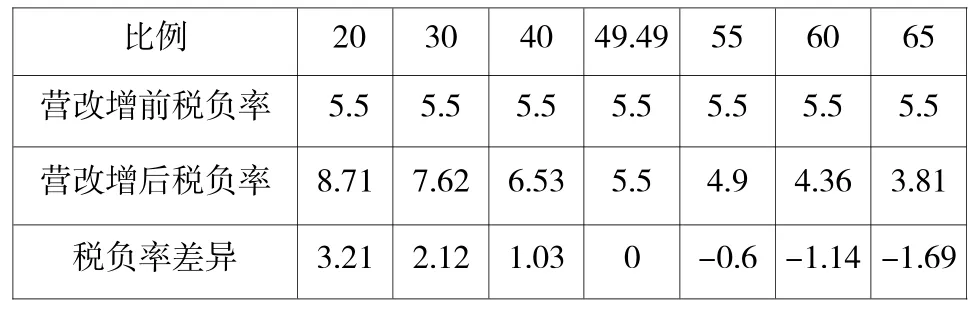

房地产企业改征增值税后,增值税税率为11%,征收的是价外税,按照不含税的收入作为计税基础,因此应缴增值税=含税收入额÷(1+增值税率)×增值税率,实际税率=1÷(1+增值税率)×增值税率。房地产业纳税人“营改增”前后税率变化情况表如下

表1 房地产业纳税人“营改增”前后税率变化情况

从表1看出,假设不考虑其他因素,仅从税率变化考虑的话,“营改增”后,房地产业的实际税率由营业税实际税率5%上升到“营改增”后增值税实际税率的9.91%,实际税负上升4.91%,缴纳增值税后可以进行进项税额的抵扣,不能简单的从税率变化情况分析实际税负增加,应考虑可抵扣进项税额占营业收入总额的比例,进而考虑对整体税负的影响。实行营改增过渡政策的一般纳税人,实际税率将较原5%营业税税率下降,下降了0.24%,可以实现营改增后过渡性的平稳政策,缓解税负压力。对于小规模纳税人而言,没有进项税额抵扣问题,“营改增”后,增值税实际税率为2.91%,小规模纳税人的税负下降较为明显,进而提高房地产企业的净利润。

假设房地产企业为增值税一般纳税人,“营改增”前后含税营业收入均为S元,营业成本总额为C,成本中可以取得增值税专用发票并抵扣成本含税价为b,营业税率为5%,增值税率为11%,城建税率为7%、教育费附加为3%、所得税率为25%,不考虑其他税金[2]。

(一)“营改增”前相关税负

营业税=S×5%

城建税+教育附加费=S×5%×(7%+3%)=0.005S

流转税金及附加=营业税+城建税+教育附加费=S×5%+0.005S=0.055S

企业所得税=(营业收入-营业成本-流转税金及附加)×25%=(S-C-0.055×S)×25%=0.23625S-0.25C

总税负=营业税+城建税+教育附加费+企业所得税=S×5%+0.005S+0.23625S-0.25C=0.29125S-0.25C

(二)“营改增”后相关税负

应缴增值税=销项税额-进项税额=S/(1+11%)×11%-b/(1+11%)×11%=0.099S-0.099b

营业税金及附加=(0.099S-0.099b)×(7%+3%)=0.0099S-0.0099b

流转税金及附加=增值税+城建税+教育附加费=0.099S-0.099b+0.0099S-0.0099b=0.1089S-0.1089b

企业所得税=(营业收入-营业成本-营业税金及附加)×25%=[(S/(1+11%)-[C-b+b÷(1+11%)]-(0.0099S-0.0099b)]×25%=0.22275S-0.25C+0.0275b

总税负=增值税+城建税+教育附加费+企业所得税=0.33165S-0.0814b-0.25C

(三)营改增前后税负差

营改增前后流转税负差额=-0.0539S+0.1089b

营改增前后所得税差额=0.0135S-0.0275b

营改增前后总体税负差额=-0.0404S+0.0814b

流转税负的测算可得:当b÷S=49.49%时,表示取得增值税专用发票并抵扣成本占营业收入的比例为49.49%,营改增前后对流转税负没有影响,因此,49.49%为税负无差异均衡点抵扣率。当b÷S>49.49%时,营改增后流转税将会减少;当b÷S<49.49%时,营改增后流转税将会增加。进一步计算取得增值税专用发票并可以抵扣成本占营业收入的不同比例时,所对应的税负率,由表得出,“营改增”后,可取得增值税专用发票并抵扣的成本占营业收入的比例越大,房地产企业的流转税负率将下降;反之,可抵扣的成本占营业收入的比例越小,流转税负率将增加。当取得增值税专用发票并抵扣成本占营业收入的比例为55%,流转税负率下降了0.6个百分点。两者的比例为60%、70%时,分别下降了1.14个百分点和1.69个百分点。

表2 营改增前流转税税负率变动

由总体税负差额可得:当b÷S=49.63%时,表示取得增值税专用发票并抵扣成本占营业收入的比例为49.63%,营改增前后对总体税负没有影响;当b÷S>49.63%时,表示取得增值税专用发票并抵扣成本占营业收入的比例大于49.63%,营改增后总体税负将会减少,房地产企业因此会得到受益;当b÷S<49.63%时,则取得增值税专用发票并抵扣成本占营业收入的比例小于49.63%,总体税负将会增加。

三、营改增对房地产企业财务报表的影响

对于资产负债表而言,房地产企业的资产主要由存货、投资性房地产以及固定资产构成。增值税一般纳税人在2016年5月1日购进不动产,按照11%税率抵扣,若采购方是一般纳税人,其进项税额可以分两年从销项税额中扣除。第一年抵扣60%,从取得扣税凭证的当期从销项税额中扣除,第二年抵扣40%,从取得扣税凭证的当月起第13个月从销项税额中扣除[3]。因此在营改增政策的引导下,房地产企业购进存货、固定资产入账价值均会有所下降,从而使得房地产企业的总资产较之前有所下降。在负债总额保持不变的情况下,房地产企业资产负债率将会呈现上升的趋势,增加了财务风险。

对利润表而言,房地产企业的销售收入在“营改增”政策实施后预计均将下调。原因是增值税是价外税,营业收入若以11%税率进行价税分离,大约有9.91%[1-1/(1+11%)]收入要转化为销项税,在销售回款相同的条件下,营改增后销售收入将下降9.91%。对于房地产企业采用简易征收办法5%税率计税,实际税率为4.76%,也小于原营业税5%税率,因此营业收入也得到相应的下降。

房地产企业营业成本主要的组成部分是土地成本、人工成本、设备成本以及材料成本,按照新的规定,土地成本允许在销售额中抵扣的入账金额可以相应的扣除进项税额,由于大多数人工成本还是无法抵扣,而税率却从5%上升到11%,因此人工成本无法抵扣会相应的增加税负,营业成本的高低主要取决于取得可抵扣增值税专用发票的成本。在原料成本上,大部分的建筑材料从小规模纳税人、个体户处购买,都无法取得增值税专用发票,因此应尽量从一般纳税人处采购原材料,尽量取得增值税专用发票,尽可能获得较高税率的抵扣,总体上来说,房地产企业的营业成本有所降低,对于利润的影响程度主要取决于成本的高低,因此要加强房地产企业成本的控制。如下是分析营改增前后的利润的比较。

从表3营改增前后利润比较中得出,当“销售回款”与“支付价款”一致的情况下,营改增前后利润保持不变,需要取得4.91万元的进项税额。换算为11%的税率:即100万元的销售回款,在购买成本不变的情况下至少要有49.55万元(含税)的金额取得专用发票。当抵扣进项税额小于4.91万元时,会使利润变小;当进项税额大于4.91万元时,会使利润变大。因此针对利润的影响主要取决于取得可抵扣进项税额。

对现金流量表而言,房地产开发企业一般以项目公司式的运作方式,项目预售后按照3%税率预缴税款,而房地产项目在预售前需要支付大量进项税款,因此会造成企业前期支付大量的资金,造成企业资金的短缺。在项目的后期,房产达到销售状态,产生销项税额,由于进项税额获得抵扣,因此现金流出量比营改增前要减少许多,现金流量净值增加,可以加快企业现金的流动速度,加快房地产企业的投资活动。

四、房地产业在“营改增”实施过程中的难点分析

营改增后,房地产企业税负主要取决于进项税额抵扣的问题上。由于房地产业的产业链条较长,其进行税额的抵扣主要取决于上游的企业,上游企业主要有政府部门、建筑业、金融业、租赁和商务服务业等行业。

在房地产开发企业的土地成本中,根据36号文的规定,房地产开发企业销售试点后新项目,以及未采用简易计税的老项目,其销售额的确定以取得的全部价款和价外费用扣除土地价款,按照适用一般计税方法,税率为11%,最终只对房地产开发企业增值部分交税[4]。同时,支付的土地价款从销售额中逐步的扣除,并非一次性的扣除,并且只有在采用新项目和一般计税方法的老项目才允许抵扣土地价款。虽然土地成本可以差额扣除,但房地产开发过程中的拆迁补偿费、回迁房、土地使用费、土地闲置费、农作物的补偿费不能够从销售额中进行抵扣,这对于房地产企业的税负存在明显的不利影响。

在采购原材料上,房地产企业可以在大宗材料上选择采用“甲供材”,可以抵扣17%税率,也可以选择委托建筑企业采购,由于其材料采购的范围大、种类繁多以及用量大的零星材料,如绿化苗木、建筑材料等,其供应商大多数是个体工商户、小规模纳税人、小五金店等,根本无法获得增值税专用发票或者取得普通发票,导致进项税额无法抵扣,增加了应缴纳增值税。

在劳务费用支出上,房地产开发企业从招标建筑工程劳务外,对于一些零星的劳务支出,如路灯安装、小区道路、景观维护等。由于金额较小,一般会招聘临时农民工、小型包工队等,而无法取得增值税专用发票,导致绝大多数的进项税无法抵扣。

在融资成本上,房地产企业在接受贷款服务时,其利息支出不予许抵扣,以及与贷款服务相关的融资顾问费、咨询费、手续费等进项税额均不得抵扣,这样将会对企业融资成本产生不利影响[5]。并且根据36号文规定,企业无偿借贷行为应视同销售,对于房地产企业而言,其关联方企业无偿借贷居多,因此必须加以重视,否则就要缴纳增值税。

五、“营改增”后房地产企业采取应对策略

营改增的实施可以推进我国经济的转型,降低结构性税款,为了确保此次营改增税负只减不增,促进企业税负合理公平,房地产企业需要积极应对营改增的推行,以应对此次改革发放的红利。

(一)加强采购与成本管理

考虑到增值税进税额的抵扣,房地产企业在选择供应商时,要进行全面的权衡,根据对方是增值税一般纳税人还是小规模纳税人,采用不同的定价策略。同时,不能仅仅根据商家所提供的价格高低进行选择,需要根据商业实质的要求和具体业务的需要,选择采用招标的方式采购原材料,根据原材料的价格和质量,对竞标企业进行筛选。同时可以约谈供应商,对供应商价格体系及变动进行调查,对供应商税负变动进行测算,为企业后期价格的谈判做充分的准备。同时,可以优先考虑选择从一般纳税人处采购,取得6%、11%、13%、17%税率增值税专用发票。规避个人、个体户、小规模纳税人。如果小规模纳税人货物和劳务会增加企业的净利润,并且增加的净利润大于不能抵扣进项税额的损失,此时就可以从小规模纳税人处购进货物及劳务。

在材料采购上,甲供材进项税率高于11%时,直接选择甲供材,如钢材、水泥、设备、装修材料等建材选择甲供材,若合同约定支付价款是含税金额,并约定开具17%的增值税专用发票,获得尽量多的抵扣,如果不能取得增值税专用发票,需要降价17%。对于沙、石、商品混凝土尽量不甲供材,这些商品的税率低于11%,因此在采购沙、土、石料、商品混凝土时尽量选择由总包开票,按照11%税率计算。

在劳务支出上,房地产企业在开发建设时,通常会有园林绿化、小区道路、景观等劳务问题,由于绝大多数的劳务公司不具备一般纳税人的资格,导致外购劳务的进项税额无法进行抵扣,因此房地产企业在选择劳务公司上应尽量的选择一般纳税人,以便进项税额得以抵扣。若选择小规模纳税人,应该进行价格的比较,使其两者的成本是相等的,同时,房地产企业可以要求小规模纳税人到税务部门开具增值税专用发票。

(二)加强内部控制与发票管理

营改增后,房地产企业的财务制度也发生相应的变化,企业财务人员需要根据企业的情况加强营改增政策的解读,加强税务内控制度。首先,优化企业部门的岗位设置,完善岗位管理制度,明确岗位职责。建立增值税专用发票专人保管的制度,管理好进项税与销项税额的匹配度,尽早取得专用发票,完善抵扣链条,对于有计划交房应开具发票。销售不同税率的项目应分开核算,以适用较低税率,如不动产销售11%、销售电费11%,不动产租赁11%、关联方利息6%。房地产企业管理人员需要结合自身业务的特点,增加增值税发票管理,对发票的开具,取得、认证、保管作出具体的规定,一般纳税人应在取得增值税专用发票开具之日起180日内办理认证,并在次月向税务机关申报抵扣,保证发票管理环节的规范化、合法化,避免出现不予抵扣进项税款,提供营改增工作的质量[6]。其次,企业的财务人员应将财务系统、业务系统、发票管理系统相结合,实现系统间数据的对接,确保增值税抵扣链条的完整。最后,房地产企业应完善合同管理,梳理存量合同。企业需要按照营改增政策的修订对企业的存量合同进行修订,制定合同与企业账务处理、税务处理、开具发票相匹配,并且结合产品定价、付款时间、开具发票时间和供应商信息修改合同条款,避免税收政策变动带来的损失。

(三)提高财务核算管理水平

为了应对营改增税制改革,企业的会计人员要学习“营改增”的主要内容,提高财会核算的水平,加强增值税会计核算,强化对增值税专业知识的培训,尽快适应新的税收政策,更好的为企业服务。同时,房地产企业需要制定增值税核算制度,通过全面、准确的会计核算和财务管理来提高税务处理能力。按照营改增试点有关企业会计核算规定执行,房地产企业会计账户设置需要进行相应的调整,正确设置好二级和三级明细账目,应交税费设置4个二级科目,即应交增值税、未交增值税、待抵扣进项税额和增值税检查调整。为企业的财务核算提供准确、完整的税务资料,使各项税收款项能够更加清晰,规范企业的财务核算,提高财务核算管理水平。

(四)优化企业经营管理模式

房地产企业需要梳理自身业务流程,优化经营管理模式。依据进项税抵扣的方式,制定合理税收筹划方案,将进项税额无法抵扣的环节外包出去,实现房地产企业税负的转移。首先,企业可以将非核心业务外包,以优化成本费用结构,专注核心业务,实现企业内部专业分工的合理化,实现转型升级。其次,将某些职能机构分离出去,以降低管理成本,实现企业税费的转移,减轻企业的税务负担。最后,房地产企业尽最大的努力增加进项税额的抵扣,在进行房屋销售时,可以选择提高精装修房的销售比例,精装修房通过额外的购置固定资产,如:厨卫设施、供暖设备、灯具、装饰材料等,获得固定资产增值税税专用发票,就有进行税额可以抵扣,抵扣的项目越多,就可以达到降低税负的目的。因此,房地产企业要加大对于精装修房的开发建设。另外,可投资产业地产、商业地产、旅游地产、保障性住房等,使之成为新的业务增长点,通过多业态发展来抵御市场风险。

[1]严荣,颜莉,江莉.“营改增”对上海房地产业的影响研究[J].上海经济研究,2015,(12):87-96.

[2]彭晓洁,王安华,肖强.房地产行业“营改增”效应预估[J].税务研究,2015,(11):37-41.

[3]财政部国家税务总局关于全面推开营业税改征增值税试点的通知[A].财税〔2016〕36号,2016.

[4]袁洲,何伦志.新常态下营改增对房地产企业的影响及对策[J].会计之友,2016,(20):114-116.

[5]王利娜,张伟.房地产开发企业营改增焦点问题探析[J].财务与会计,2016,(15):28-31.

[6]孙金莉.浅议房地产企业如何应对“营改增”[J].湖北第二师范学院学报,2015,(06):64-66.

责任编校:徐 晓

On Im pactof Rep lacing Business Tax w ith Value-added Tax on Real Estate Enterprises

LEILing-bin CHEN Zu-ying

(Fujian Agricultureand Forestry University,Fuzhou,Fujian,350002,China)

The purposeof replacingbusiness tax(abbrev.BT)with value-added tax(abbrev.VAT)is toeliminate the repeated taxes so that the overall tax burden of the enterprise remains the same oreven less than before.China began to launch an overall tax reform of replacing BTwith VAT since May,1st,2016.The paper firststated the significance of replacing BTwith VAT,and then analyzed the tax changes and impacton the financial statements after the tax reform.Then itpointed out that realestate enterprises should prepare themselves for the tax reform in procurement and costmanagement,tax internal control,invoicemanagement,businessmodel as so to adapt to the replacement of BTwith VAT.

replacementofBTwith VAT;realestate enterprises;tax burden;profit;countermeasure

F812.42;F299.23

A

2095-7955(2016)06-0051-05

2016-11-12

雷灵斌(1992-),福建农林大学管理学院硕士。主要研究方向:税收筹划、财务会计;

陈祖英(1962-),本文通讯作者,福建农林大学管理学院教授,硕士生导师。主要研究方向:税收筹划、财务管理、财务会计。