荆门市民间金融发展现状、问题及对策

2016-02-25董春玉温媛媛

董春玉+温媛媛

摘 要:民间金融的存在和发展对区域经济的发展具有重要的作用。本文以荆门市为例,从宏、微观两个角度深入分析荆门市民间金融发展现状、存在的问题,并提出推动荆门市民间金融健康发展的具体对策建议。

关键词:荆门;民间金融;现状;问题;对策

中图分类号:F8 文献标识码:A

民间金融是一把“双刃剑”。合法的民间金融与正规金融形成互补,为缓解社会信贷资金需求,促进民营经济发展,优化资源配置起到了积极作用。非法的民间金融扰乱了正规金融市场,引发社会纠纷,影响社会稳定,具有一定的消极作用。积极发挥民间金融的正面影响,规避其负面作用,对推动荆门社会经济发展具有重要意义。本文根据对荆门市民间金融现状的调查分析,深入了解其存在的问题,提出推动荆门市民间金融发展的具体对策建议,以期为荆门经济发展提供动力,并对其他地区民间金融发展提供一定的参考经验。

一、荆门市民间金融发展现状

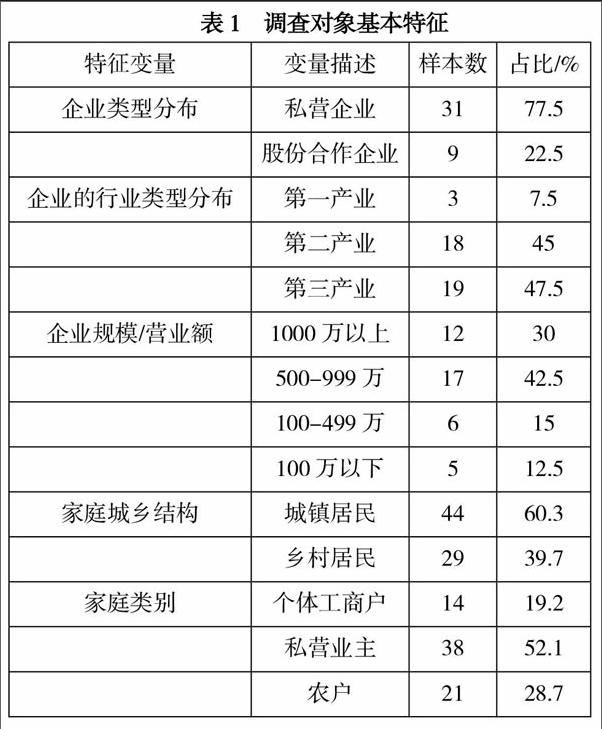

为深入了解荆门市民间金融发展现状,笔者选取湖北省荆门市的部分企业与家庭为调查对象,进行了实地问卷调查。共发放问卷120份,其中企业40份,家庭80份;回收有效问卷113份,其中企业40份,家庭73份。调查对象基本特征如表1。

由表1可知,接受调查的40家企业有如下特征:在企业的类型分布上,私营企业有31家,占77.5%;股份合作企业有9家,占22.5%。在行业类型分布上,被调查的企业中第一产业有3家,占7.5%;第二产业有18家,占45%;第三产业有19家,占47.5%。在企业规模上,由于进行民间融资的大多为中小企业,所以主要选取了中小企业进行调研,在接受调查的40家企业中1000万以上的企业12家,占30%;营业额在500-999万的企业17家,占42.5%;营业额在100-499万的企业6家,占15%;营业额100万以下规模企业5家,占12.5%。

接受调查的73户家庭具有如下特征:在家庭城乡结构上,城镇居民44户,占60.3%;乡村居民29户,占39.7%。在家庭类别上,个体工商户14户,占19.2%;私营业主38户,占52.1%;农户21户,占28.7%。

(一)民间金融的融资形式

截止2014年末,40个样本企业共融资3658.36万元。其中,高息借贷1792.25万元,占融资总额的49%;高息集资954万元,占26.1;有价证券或票据融资341.84万元,占9.3%;典当融资105.34万元,占2.9%;互助借贷273.59万元,占7.5%;其他形式191.17,占5.2%。

73户样本家庭中,32户曾借入民间融资,占43.8%,共借入资金541.3万元。其中,选择高息借贷19户,占59.4%;典当融资2户,占6.3%;互助借贷11户,占34.3%。

(二)民间金融的融资行业分布

由表3可知,样本企业民间金融行业分布不均衡,第一产业融资金额257.21万元,占7%;第二产业融资金额1913.44万元,占52.3%;第三产业融资金额1487.71万元,占40.7%。可见。第二、三产业融资金额占民间融资总金额的90%以上。

(三)民间金融的资金用途

由表4可知,40家样本企业民间融入的资金主要用作流动资金,占融资总额的61.2%,用于扩大再生产的占13.6%,用于购买固定资产的占20.5%,用于其他的占4.7%。

由表5可知,73户样本家庭民间融入的资金主要用于商业投入、房地产投资、生活急需和农业生产。

(四)民间金融的还款期限

根据表6可知,样本企业、家庭民间金融的还款期限大多在12月以内,多为短期的资金融通。样本企业民间金融的还款期限中,1月以内的占17.5%,1-3月占22.5%,3-6月占12.5%,6-12月占20%,12月以上占12.5%,无固定期限的占15%。在样本家庭民间金融的还款期限中,1月以内的占6.8%,1-3月占16.4%,3-6月占24.7%,6-12月占16.4%,12月以上占15.1%,无固定期限的占20.5%。

(五)民间金融融资利率

相比银行借贷,民间金融的借贷手续较为简单,大多依靠借出人与借用人的信用关系,融资利率一般高于同期的银行贷款利率。样本企业的融资利率大多在5%以上。家庭融资方面,由于亲缘、地缘关系,还存在部分无息借贷。样本企业与家庭的具体融资利率见表7。

(六)民间金融融资交易方式

民间金融的借贷手续较为简单,大多依靠借出人与借用人的信用关系。样本企业中,口头约定、打借条占47.5%,签订合同的占32.5%,抵押、担保占15%,其他占5%。样本家庭中,口头约定、打借条占84.9%,签订合同的占8.2%,抵押占2.8%,其他占4.1%。

本文利用对荆门市40家企业和73户家庭的问卷调研数据,深入分析荆门市民间金融现状,得出如下结论:

(1)民间金融融资形式较集中。样本企业与家庭的融资形式主要为高息借贷,占到民间融资近一半。企业民间融资以高息集资为辅,家庭民间融资以互助借贷为辅。

(2)民间金融融资行业分布不均衡。主要集中在二、三产业,第一产业所占比重较小。这可能是由于第二三产业对民间金融的资金需求度更大。

(3)样本企业与家庭的民间融资用途不一。40家样本企业民间融资的资金主要用作流动资金、扩大再生产和购买固定资产;73户样本家庭民间融资的资金主要用于商业投入、房地产投资、生活急需和农业生产。

(4)样本企业、家庭民间金融的还款期限大多在一年以内,多为短期的资金融通。

(5)民间金融的借贷手续较为方便快捷,大多依靠借出人与借用人的信用关系,效率相对较高,融资利率一般高于同期的银行贷款利率。样本企业的融资利率大多在5%以上。家庭融资方面,由于亲缘、地缘关系,还存在部分无息借贷。

(6)民间金融融资交易方式较为方便简洁,企业主要以打借条和签订合同为主;家庭多以打借条为主,由于地缘、亲缘的关系,部分家庭借贷还以口头约定的方式进行。

二、荆门市民间金融存在的问题

(一)制度缺失,风险凸显

民间金融缺乏规范、全面的法律制度,使得民间金融活动具有一定的不稳定性,易产生经济和法律纠纷。目前,还没有相应的法律对民间金融活动进行规范,使得监管部门在监管过程中难以拿捏,导致风险的产生。一方面借贷双方的借贷行为多为双方自发商量的结果,大多采用信用借款的方式,仅凭一张借条作为凭证,缺乏相应的法律法规的保护,一旦借贷人出现跑路或死亡等情况,借出人就会面临资金受损的风险。比如,荆门某房产项目负责人通过民间融资,借款10.08亿元,后因法人代表去世,导致还建户、购房户和集资户因蒙受巨大损失而集体上访。另一方面,由于缺乏规范的制度,民间金融活动与不合法的民间集资活动具有一定的模糊性,加之监管的缺失,民间融资活动容易转化为非法集资活动,给借出人带来巨大的风险。2014年底,荆门市共接到涉及民间借贷纠纷的报警案件8起,涉案金额10多亿元,涉及人员1000多人。市内某担保公司负责人以个人名义,担保公司作担保,以高息为诱饵,向社会不特定对象融资、非法吸收个人存款3.6亿元,涉嫌非法吸收公众存款。

(二)隐蔽性强,监管缺位

民间金融活动大多为民间私下的交易行为,具有较强的隐蔽性,加大了民间金融监管部门的工作难度。一般情况下,民间金融发生的时候,监管部门往往没有察觉,无法监管。而当民间金融纠纷产生之后,监管部门才会将其定为非法金融活动,这种事后监管往往具有一定的滞后性,难以达到真正的监管目标。民间金融监管缺位现象严重。一是存在多头监管,荆门市民间融资的四类主要平台,分别由三个不同部门进行监管,监管部门分散,责任不明,加上缺少信息共享,未能实现齐抓共管局面。二是监管专业化水平低,缺少专业的民间金融监管人才。比如按规定,小额贷款公司日常业务监管由地方工商部门负责,但工商部门既缺少懂金融业务的人才,也没有监管金融业务的经验,不利于小额贷款公司信贷风险的防范和稳健经营。

(三)利息率高,成本高企

民间融资大多依靠借出人与借用人的信用关系,借贷手续简便、时间成本低、服务灵活,融资利率水平偏高。荆门市民间融资月利率一般在1.5%以上,有的甚至高达4-5%,在一定程度上加重了融资企业的成本负担。贷款利率长期高企,极易造成贷款企业难以承受而陷入债务泥潭,以破产告终,客观上也加剧了的民间融资平台的经营风险。

三、荆门民间金融的发展对策

促进荆门市民间金融的健康发展,应当采取疏堵结合的方法。一方面要加强对民间资本的正确引导,促进民间资本合理有序地流入实体经济领域,使其成为地方经济发展的助推器;另一方面要加大对非法民间金融的打击力度和进一步防控风险。。

(一)加强民间金融法律制度建设

与民间金融的快速发展相比,民间金融法律制度建设相对滞后,导致民间金融风险凸显。因此,国家应加强民间金融法律制度建设,确立民间金融的合法地位,让其从“灰色地带”走向光明,同时可以通过法律手段保护借贷双方的合法利益。结合国际经验,立足我国国情,应及时出台一部《民间金融法》,明确规定相关条款:一是明确民间金融平台的准入标准、利率管理、资金来源与用途等;二是推行标准合同,为民间金融借贷双方提供相对统一的合同,促进民间金融活动的规范化;三是建立风险防范制度,参照正规金融机构,依据各民间金融平台自身特点,规定各平台最低资本金等标准,提高其抗风险能力;四是建立信息披露制度,对民间金融借贷双方的合同、资格、风险等信息进行及时、准确的披露;五是明确监管主体,确定各监管部门职责,避免职能的交叉与重叠;六是建立危机处理制度,规定危机处理程序、责任等,对非法民间金融活动及时加以处置。

(二)健全民间金融监管体制

1. 实施差别化监管政策

根据不同民间金融平台的特点,采取不同的监管手段,实施差别化的监管政策。对于非法的民间金融组织,如非法集资,要从严惩罚,坚决予以取缔,通过司法途径追究相关责任人的法律责任。对于操作规范、合法运营的民间金融组织,可以进行相应的奖励,实施一定的优惠政策。

2. 提高监管人员素质

监管人员素质高低对民间金融的监管效果有着重要影响。民间金融监管不仅要求监管人员对民间金融的相关业务、制度有着深入的了解,还需其能够透彻了解地方民间金融实际情况。由于缺乏专业的民间金融监管人才,荆门市民间金融平台的稳健经营已经受到影响。因此,应积极加强民间金融监管人员的能力建设。一是通过培训、考核等方式敦促监管人员不断加强业务学习,提高业务能力,打击非法民间金融活动。二是培养专业化的民间金融管理人员,比如职业民间金融监管人,用专业化的人才推动民间金融健康发展。

3. 建立动态跟踪监管制度

民间金融处于一个不断发展变化的过程中,因此应建立民间金融动态跟踪监管制度。监管部门要定期了解民间金融的交易利率、资金来源、资金用途等信息的动向,一旦发现风险可能,及时通告相关部门,以便及时化解风险,防止恶性问题的产生影响社会稳定。

(三)加快利率市场化进程

目前,我国民间金融实行的是利率管制制度,明确划定了民间借贷利率的“四倍红线”,民间借贷利率不得超过银行同类贷款利率的四倍,超出部分不受法律保护。因此,为弥补借贷资金利息不受法律保护的风险,借出人就会提出较高的利率要求,形成了所谓的“高利贷”。为防止“高利贷”现象加剧,应积极推进利率市场化进程, 取消利率上限限制,加强利率竞争,降低正规金融与民间金融间的利差,形成成熟的市场化利率体系。利率市场化有助于推动民间借贷利率与市场整体利率接近,使民间借贷利率在合理的范围内波动,引导民间融资利率的理性回归,降低民间融资成本。

(四)加大社会金融宣传

加强对民间金融宣传引导力度,提高民众对非法民间金融的鉴别能力。一方面要积极推动相关部门通过各种媒介开展民间金融相关法规知识及金融风险知识的普及,增强民众对相关法律法规及借贷风险的了解,促进民众对非法民间金融活动的辨别意识与能力,消除民间借贷冲动,尽量减少借出人的财产损失。另一方面,还应加强对民间金融广告的管理,避免某些非法民间金融活动以夸张性的广告吸引民众投资,保护民众的财产安全,降低民间金融的风险,促进民间金融的健康发展。

参考文献:

[1] 王晓耘.我国农村民间金融存在的问题及对策[J].经济研究导刊,2009(2).

[2] 张岩.农村民间借贷问题及对策研究——以山东省为例[D].山东农业大学,2009.

[3] 贺琛,宁洋洋.对我国民间金融发展问题的思考[J].金融与经济,2011 (7).

[4] 李迟.浙江温州民间金融现状、问题与对策研究[D].西南交通大学,2011.

[5] 张玲.关于温州民间金融健康发展的思考[J].和田师范专科学校学报,2008 (1).

[6] 杨春玲.民间金融发展现状及对策分析——以河南省濮阳市为例[J].科技创新导报,2013(29).

(本文审稿 蒋后国)