国际银团贷款中有关融资成本的问题研究

2016-01-16高喜章

高喜章

【摘 要】 随着中国对外投资规模的扩大,在被投资地取得融资变得越来越普遍。国际银团融资作为国际商业贷款的一种方式,具有结构严谨、融资额大的特点。影响国际银团贷款融资成本的因素很多,文章以借款人位于哈萨克斯坦为例,对国际银团贷款实务中最为常见的影响因素进行了分析,以期能在融资谈判阶段做好统筹规划,最大限度降低借款人的融资成本。

【关键词】 银团贷款; 融资成本; 所得税; 资本结构; 黑名单

中图分类号:F275.1 文献标识码:A 文章编号:1004-5937(2016)01-0050-02

银团贷款又称辛迪加贷款,是指由一家银行牵头、多家银行参加的,严格通过一定法律程序,按照一定分工和出资比例组成的结构严谨的金融集团,集中资金向某一借款人(或项目)提供资金较大的中长期贷款。银团贷款是国际商业贷款的一种方式,国际商业贷款按参与银行的各类可以分为银团贷款、联合贷款①和双边贷款②,相对于联合贷款和双边贷款,银团贷款具有结构严谨、融资额大的优点,包含了借贷关系中一些最基本的要素,因而是国际商业贷款中最典型、最具代表性的方式。

国际银团贷款的参与方较多,其中最主要的参与方是借款人和贷款银行,贷款银行通常分为原始贷款行、安排行、管理行、代理行等。其中,原始贷款行是指实际提供资金的银行;安排行主要负责安排融资和银团贷款,通常在贷款条件和担保文件的谈判中起主导作用;管理行主要负责贷款项目的文件管理,其身份反映了对项目的参与程序;代理行主要负责协调用款,帮助各方交流融资文件、送达通知和传递信息。除了贷款银行,参与方还有财务顾问、税务顾问、律师事务所、担保机构、评级机构等。

国际银团贷款的复杂参与方一方面是为了保障交易合规、风险可控;另一方面也是为了降低融资成本。本文从借款人角度对影响融资成本的各个因素进行分析。

一、黑名单及税收协定对融资成本的影响

借鉴国际经验,哈萨克斯坦对黑名单国家及与其签署税收协定的国家在预提税方面给予了不同待遇。黑名单里的国家通常是“国际避税港”,一般是小型岛国或缺乏天然资源的地区,为了繁荣经济,对跨国纳税人提供低税、免税或给予大量税收优惠,从而成为跨国公司的避税天堂。如开曼群岛、毛里求斯等,中国香港和澳门也在黑名单内。《哈萨克斯坦税法》(以下简称“哈税法”)第一百九十四条规定了对黑名单国家支付利息预提税时适用税率为20%,对黑名单之外的国家和地区适用税率为15%。对签署了避免双重征税协定的国家适用更优惠的税率10%,如《中哈关于对所得避免双重征税和防止偷漏税的协定》第十一条规定,利息预提税适用税率不超过10%。

跨国银行为了避税,将银行分支机构注册在黑名单,如果最终贷款人是注册在黑名单国家,借款人支付利息预提税将是20%,相比签署了税收协定的国家,需多缴利息预提税10%。实务中,有些公司在向位于黑名单国家的最终贷款行支付利息时,认为位于黑名单国家的最终贷款行出具了在签署税收协定所在国缴税的证明,也不被哈税务当局认定,存在较大的风险。

另外,哈税法对适用避免双重征税协定规定的优惠税率也有一定的限制,哈税法第二百一十二条第一款明确规定,若适用双重征税协定规定的优惠税率,则最终收款人必须注册在与哈签署税收协定的国家,这里的最终收款人是指具有、占有、使用、分配收入的主体,不是与该收入有关的代理人和名义上的持有人。可以理解为收款人必须是公司,不是分公司或者代表处。哈税法又规定,如果汇出利息是先汇给代理人,代理人再汇给最终收款人的,也可适用双重征税协定规定的优惠税率,但要满足两个条件,一是在贷款协议中要明确支付金额、代理人和最终收款人的名称;二是要向税务机关提供最终收款人的居民纳税人证明。

因此,借款人应要求贷款银行安排利息和费用的收款人均注册在与哈签署税收协定的国家,如果部分收款人是作为代理人收款的,应在合同中注明收款细节,尽量运用避免双重征税协定最大限度降低税负。

二、资本结构对融资成本的影响

中国对哈投资实践中,较多采用资本弱化的方式进行融资,即中资企业通过加大借贷款(债权性筹资)而减少股份资本(权益性筹资)比例的方式增加税前扣除,即将借贷款支付的利息作为财务费用在税前扣除,达到降低企业税负的目的。哈萨克斯坦在税法中制定了防范资本弱化条款,对企业取得的借贷款和股份资本的比例作出规定,对超过一定比例的借贷款利息支出不允许税前扣除。

根据哈税法典第一百零三条规定,税前利息列支有限额控制计算公式为:

税前利息列支限额=(A+B)+(C/D)×E×(F+G+H)

A:除B、F、G、H之外的利息;

B:向哈萨克斯坦商业银行贷款支付的利息;

C:年自有资本平均余额;

D:年负债平均余额;

E:系数,若贷款提供方为金融企业,则E=7,若贷款提供方为其他法人,则E=4;

F:向关联方贷款支付的利息;

G:向黑名单国家和地区贷款支付的利息;

H:向附加贷款条件(定期存款和保证金)的非关联方贷款支付的利息。

简短来说,若哈境内企业从境外金融企业取得的借款超过净资产的7倍,则利息不得税前抵扣,从境外非金融企业取得的借款超过净资产的4倍,则利息不得税前抵扣。

因此,借款企业若能参考税法对利息税前抵扣的规定,筹划好资本结构,将能在融资金额和融资成本两种因素中找到最佳平衡点。

三、融资费用类别对融资成本的影响

通常,贷款行会利用国际银团贷款的复杂性及其分支机构的全球性,以利润最大化为目标进行全球避税,作为借款人,应关注融资费用的类别和收取方式。实践中较为常见的融资费用,除了利息,还有名目繁多的费用,如信用证费、前端费、承诺费、代理费、律师费。信用证费是指承担担保职能的银行因提供该服务向借款人收取的费用,一般每年按一个固定的费率收取,涵盖整个贷款期间;前端费是指在贷款协议签署后借款人向贷款银行一次性支付的费用;承诺费一般是在贷款规定了提款期的前提下,贷款银行为了节省利息支出,根据资金实际支出情况分次提款,贷款行则以未提取贷款额为基数,按一定比率收取承诺费,承诺费的费率一般低于利率,提款期结束后停止计算;代理费是代理行因行使代理功能收取的费用。

这些费用与利息最大的区别是利息与本金、利率挂钩,但费用与贷款本金无关,借款人无论是否在提款期内支取了资金,还是提前偿还了部分本金,信用证费、前端费、承诺费、代理费都是固定不变的。实践中贷款银行往往索要一个较低的利率,加上一定期间的伦敦同业拆借利率(LIBOR),但却索要较高的信用证费、前端费、承诺费、代理费,甚至费用超过了利息,使得贷款利息表面看起来不高,掩盖了较高的实际利率。

如果借款人对提款期的时间安排和还款计划有所规划,则应该在费用与利息的划分上与银行进行谈判,防止贷款行索要的隐性费用提高了实际利率。

四、预提所得税对融资成本的影响

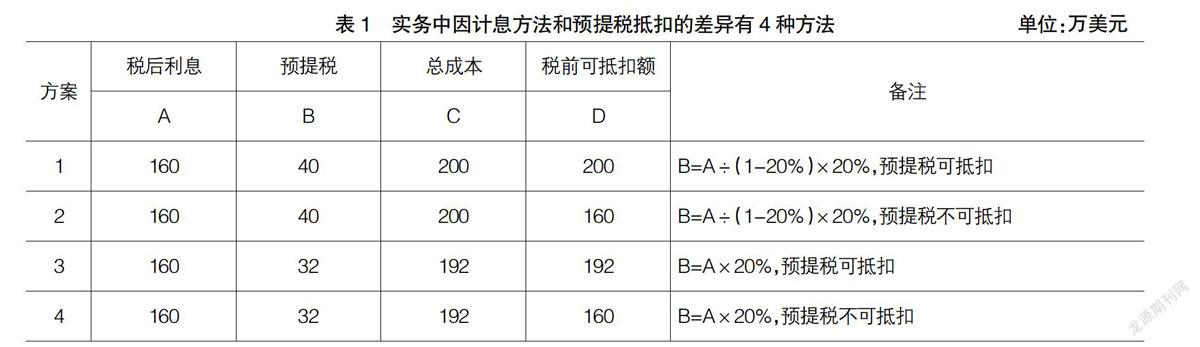

借款协议通常都有“Tax gross-up”条款,该条款是借款人要保证贷款银行净所得利息,若利息支付时需支付任何税收,该税负由借款人承担。这一条款在实务中存在众多争议,主要涉及到利息的计算方法及预提税是否可以抵扣的问题。例如:哈萨克斯坦某公司向境外银行借款8 000万美元,借款协议规定税后利率为2%,即年利息为160万美元,税款由借款人支付,所得税税率20%。实务中因计息方法和预提税抵扣的差异有4种方法,见表1。

从税收基本原理来看,第一种方案是最科学合理的,因为借款人在支付利息时是充当代扣代缴义务人的角色,代缴的预提税是利息的一部分,既然利息可以税前抵扣,那么预提税当然可以税前抵扣。哈某些州的税务局倾向于方案2,其依据是预提税事实上由借款人用自有资金支付,而可以税前抵押的支出明细中并没有列明所得税这一项。还有一些州的税务局倾向于方案3和方案4,其计法依据是借款人用自有资金代为支付税金,支付的预提税也分为可抵扣和不抵扣两种。

可以证明,如果不考虑资金的时间价值,无论从净利润还是从现金流的角度来看,方案1和方案4是等价的,但都比方案2好,比方案3差。

为了避免争议和可能面临的税务罚款,借款人应在借款协议签订过程中聘请律师和会计师对该条款进行提前筹划,在利息计算方法明确写明税前利率,约定预提税由贷款方承担,但由借款人代扣代缴后,支付预提税后将余额汇出境外,则当地税务局将不会对方案1的计算提出疑问。

以上几项因素对国际银团贷款的融资成本有着重要的影响,在实践中也较为常见,但由于比较隐蔽,常常为借款人所忽视。本文旨在对这些细节问题进行梳理,以期引起借款人的重视,在与贷款银行融资谈判中,尽量降低融资成本,维护借款人的利益。

【参考文献】

[1] 杨晔,杨大楷.融资学[M].上海:上海财经大学出版社,2013:250.

[2] 中华人民共和国政府和哈萨克斯坦共和国政府关于对所得避免双重征税和防止偷漏税的协定[A].国税函〔2001〕715号.

[3] 哈萨克斯坦税法典[EB/OL]. http://www.salyk.kz/ru/

taxcode/Pages/default.aspx.2014-01-15.