美国消费税经验对我国消费税改革的启示

2015-12-30

美国消费税经验对我国消费税改革的启示

万文杰

(上海市税收科学研究所第二研究室,上海201100)

摘要:“营改增”实现了结构性减税,但同时也使得地方税主体税种缺失,消费税改为地方税是目前可行方案之一。在消费税面临重大改革之际,借鉴国际经验并结合我国实际提出改革建议,其意义重大。通过分析美国消费税的历史收入情况、征收范围、税率设置、纳税环节及计税方式,得出的实践经验值得我国参考借鉴。

关键词:消费税改革;征收范围;税率设置;征管方式

随着“营改增”的逐步推进,带来了明显的结构性减税效果。按照计划至2015年底“营改增”完成后,曾经为地方税收主体税种的营业税将不再存在,据官方测算减税总额在9000亿元左右。[1]因此,近期有学者建议尽快对消费税进行改革,征收环节由生产环节改为零售环节,将消费税转变为地方主体税种。在此背景下,本研究拟对美国的消费税制度及收入情况进行分析探讨,并结合中国实际借鉴其经验,为将来的消费税改革提供参考。

据官方估算,2015年“营改增”和增值税转型收尾,将导致向社会减税让利9000亿元。但客观上,这要求地方开辟新的税源来弥补财力缺口。本报记者发现,前述两份官方报告均建议将消费税划归地方。据官方估算,2015年“营改增”和增值税转型收尾,将导致向社会减税让利9000亿元。但客观上,这要求地方开辟新的税源来弥补财力缺口。本报记者发现,前述两份官方报告均建议将消费税划归地方。

据官方估算,2015年“营改增”和增值税转型收尾,将导致向社会减税让利9000亿元。但客观上,这要求地方开辟新的税源来弥补财力缺口。本报记者发现,前述两份官方报告均建议将消费税划归地方。

1 美国消费税的收入情况

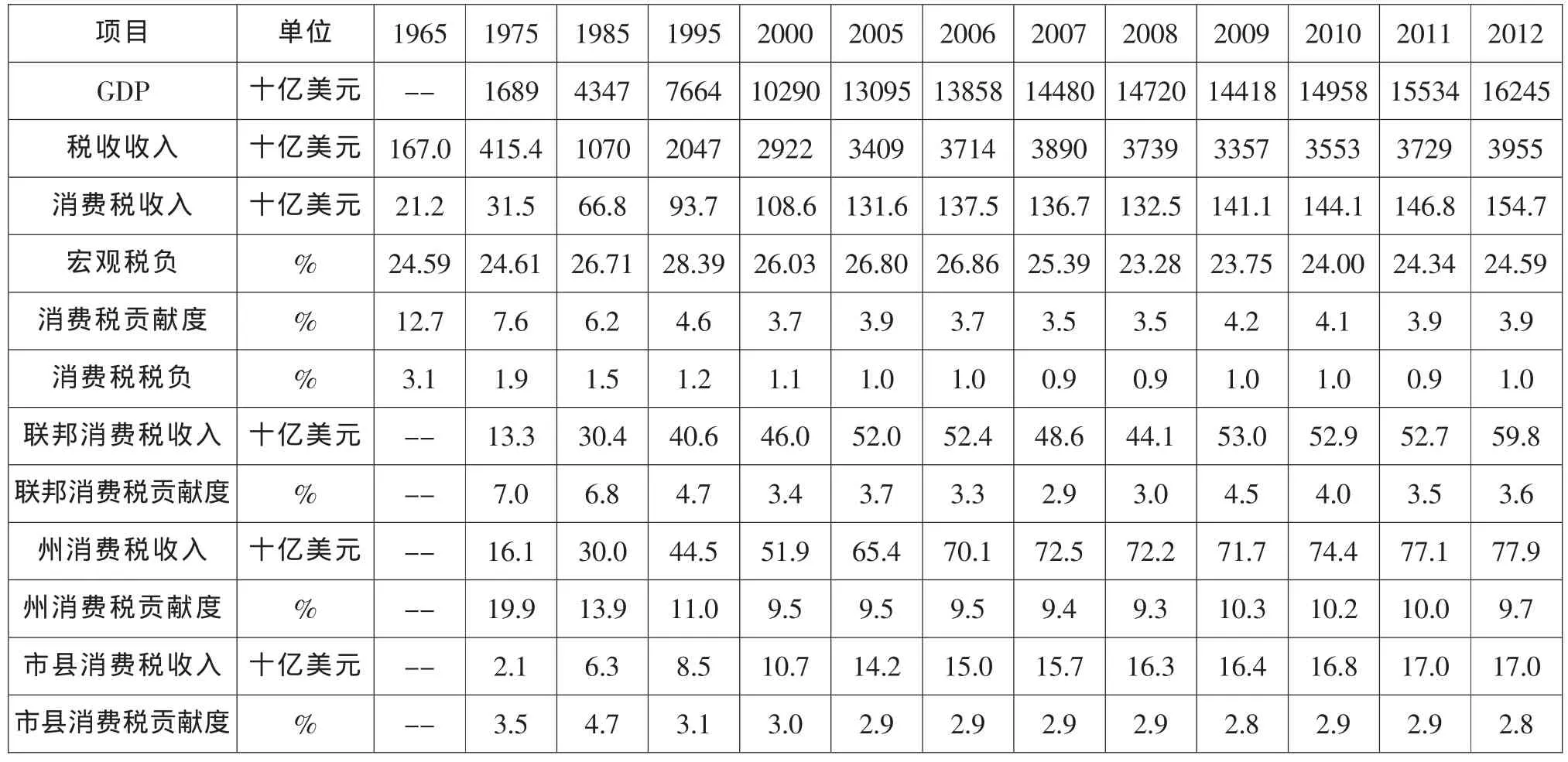

为反映美国的经济发展水平、税收收入及消费税的同期发展变化情况,本研究重点分析美国1965-2012年的下列数据:

1.经济概况(主要指标:GDP)

2.税收概况(主要指标:税收收入、宏观税负水平)

3.消费税收入概况(主要指标:消费税收入、占总税收收入比重、消费税税负)

美国的情况较为特殊,联邦、州及市县三级政府均有消费税收入,需要分别反映各级政府消费税收入情况及占本级政府税收总收入的比重情况。

表1 美国主要经济及消费税指标(1965年-2012年)

以上数据表明,随着经济的发展美国GDP和税收总收入同步增长,宏观税负在1965-2012年间长时期稳定在25%左右,同期消费税收入也跟随增长。但值得注意的是,消费税税负及消费税贡献度从2000年开始均明显降低,从3.1%和12.7%分别降至1%和4%左右,目前消费税已非美国国内税收的主体税种。

从不同政府层级来看,联邦、州及市县三级政府的消费税贡献度表现出稳中有降的态势,消费税贡献度分别为3.5%、10%及2.9%左右,可以看出消费税对州级政府(相当于我国省级政府)的税收收入仍有一定的贡献,而对联邦及市县地方政府则贡献不大。

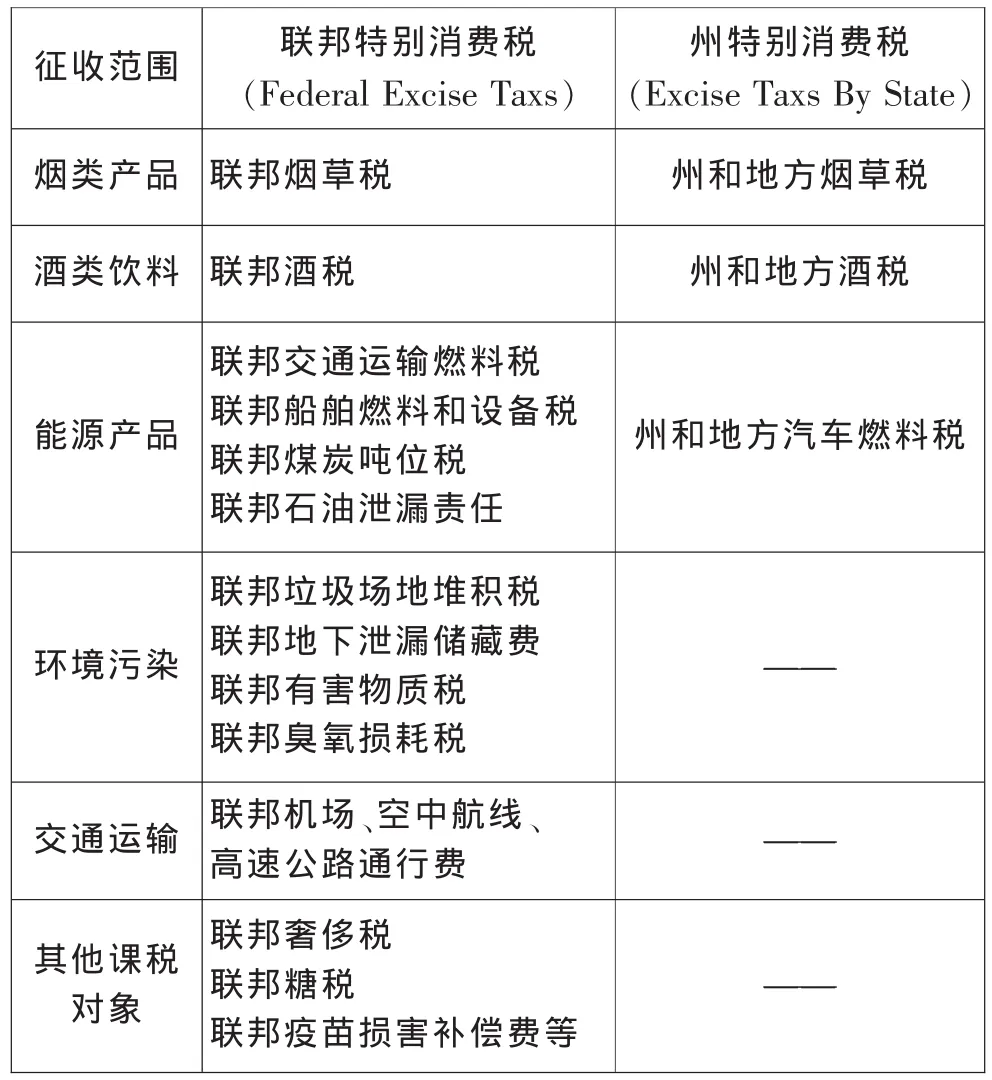

2 美国消费税征收范围与税率设置

美国的消费税课税范围比较广泛。美国国内收入法典26标题的D部分将消费税分39个税目,涵盖了燃料、环境税、通讯、运输、外国保险、卡车拖车挂车等车辆、制造业、烟草、赌博、酒类、港口税等。每个税目还包含有众多子目,十分繁杂,征税项目大大小小有几百种。[2]

美国不同的政府层级,有不同的消费税设置,包括联邦特别消费税(Federal Excise Taxs)、州特别消费税(Excise Taxs By State)、州县一般消费税(Sales Tax By State、County Sales Tax),其中与我国消费税性质相类似的是前两类特别消费税。最主要的征收范围包括烟、酒、能源及某些环境污染类产品。

美国消费税主要征收范围及税率如下表所示:[3]

表2 美国联邦及州政府特别消费税征收范围

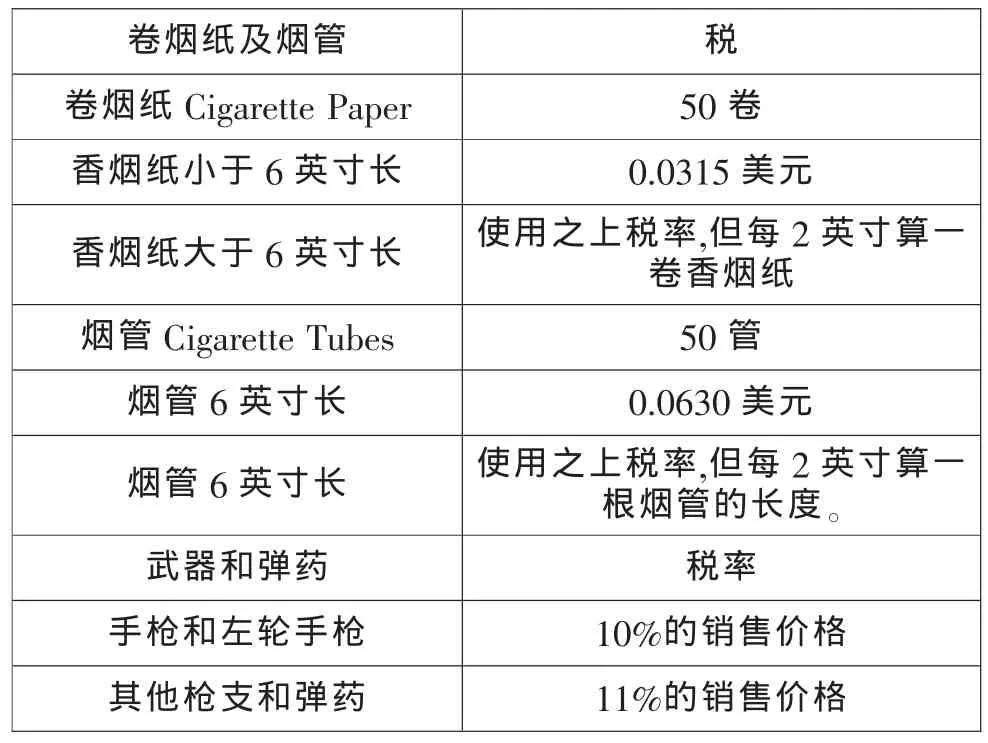

美国在消费税税率设置上联邦政府特别消费税采用全国统一设置,各州和地方的消费税税率则由当地政府根据实际情况进行设置,各不相同。本研究列举部分应税商品的税率设置:

表3 美国部分应税商品联邦特别消费税率(Federal Excise Taxs)

数据来源:美国财政部烟酒及贸易局网站http://www. ttb.gov/tax_audit/atftaxes.shtml说明:数据最后更新时间为2013年11月6日

3 美国消费税的征管方式

同一般商品税多环节的特点相比,消费税是一种单环节征税的商品税。各国对消费税征收环节只是生产或销售的某一环节,而不是每个环节征税。[4]美国消费税各类应税项目的纳税环节主要集中在零售环节,生产环节很少。

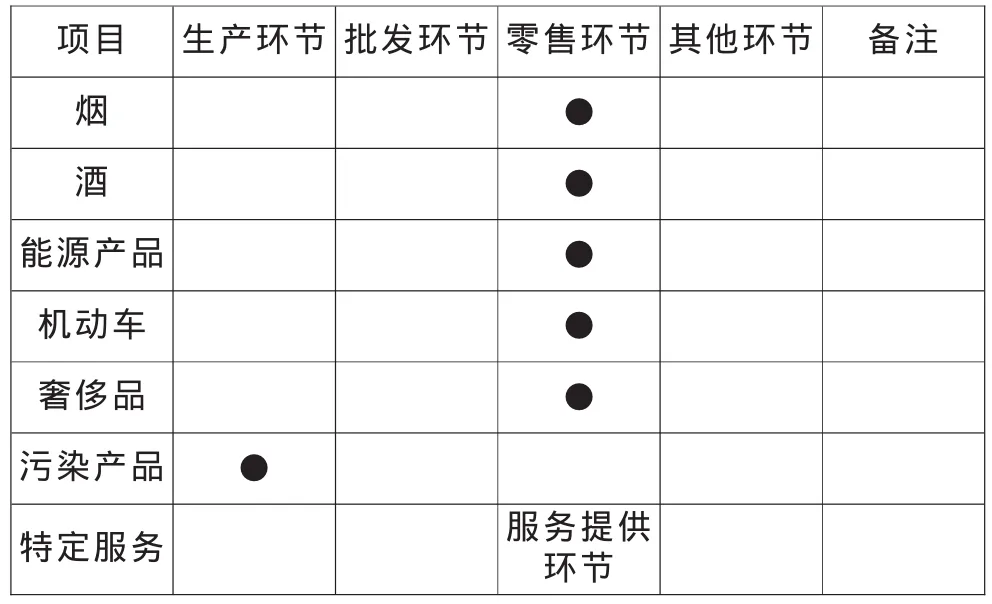

表4 美国消费税纳税环节比较表

国际上按计税方式不同可以将税收分为价外税和价内税。价外税是一种公开的形式,即在应税商品的价格之外,另外收取消费税金,是消费负担透明、公开的民主课税方式。价内税是一种隐蔽的形式,是消费税金额包括在货物的价格之内的计税方式。由于,价外税是消费者完全知晓自己所承担的税款的具体数额的情况下进行的,而价内税缺乏透明度,是消费者完全不知晓的情况下被动赋税的,所以很多国家都采用价外税而不用价内税。[5]美国当前的消费税制度属于价外税,税额独立于商品价格另行计算,且在消费者消费时注明货款和税款,便于消费者明确税负。美国消费税的计税方式以从量定额为主,从量比例为辅。

此外,在美国唯一能合法逃避消费税的途径是网络购物,因为美国联邦法律没有对跨州网络交易征收消费税。邮购、电视购物等的免税条件与网上购物一样,只要不在州内交易,就不用交消费税。

4 对我国消费税改革的启示

4.1消费税应改革为我国地方税主体税种之一

“营改增”全部完成后预计减税9000亿,2013年我国消费税收入8231亿,因此有研究提出将消费税改革成为地方主体税种,取代以往营业税的主体地位。但本研究认为消费税只能作为地方主体税种之一,地方税收并不能绝大部分依赖于消费税。前文数据分析表明美国消费税对地方税收贡献度较低,且世界上其他主要大型经济体均没有将消费税作为地方税收主要来源。若将消费税作为地方主体税种,可能会导致消费导向偏差和复杂的征管难题。

因此,消费税可以改革成为地方税,但只能定位为地方税主体税种之一,应该与财产行为税、资源税、增值税和所得税的地方分享部分共同构成地方政府新的主要收入来源。

4.2消费税征管方式的改革

基于我国的实际情况,消费税在征税范围、税率设置和计价方式的改革上可以部分参考美国经验进行。

4.2.1征税范围方面

考虑到与美国的行政体制截然不同,我国消费税的征税范围不能照搬美国三级政府分别设定的经验。建议消费税的征税范围统一由中央政府确定,由国家税务总局统一发布、调整具体的消费税税目。此外,随着经济发展形势的变化,我国消费税征税范围应加入更多的能源产品及环境污染产品。

4.2.2税率设置方面

如果消费税改革为地方税,纳税环节同步调整为零售环节,考虑到中国各地区间巨大的条件差异,消费税税率可由省级政府在一定浮动范围内灵活确定。在美国由州政府设置消费税税率,已有成功的历史经验可供借鉴。

4.2.3计税方式方面

建议借消费税改革之机,将消费税由价内税调整为价外税。消费税改为地方税放在零售环节征收后,将与每位纳税人密切相关,消费税调整为价外税一方面能更好的满足纳税人的知情权,另一方面也能进一步与国际接轨。

4.3消费税改革前为应注意的其他问题

目前,是否会将消费税改革为地方税尚无定论,但如果消费税直接转变为地方主体税种在零售环节征收,会带来一些前所未有的新问题。例如:可能导致消费导向的偏差,消费税的性质之一是限制某些特定商品或服务的消费,但消费税若成为地方政府最主要的收入来源,则地方政府可能基于自身利益考虑,默许鼓励某些应税商品的消费。这将违背消费税开设的初衷,使得消费税在组织收入的功能上被加强,而限制消费的功能被削弱。另外,消费税改为零售环节征收可能会带来征管难题,个人消费品势必形成网络交易避税模式,而国家对电子商务税收政策的调整仍保持审慎态度,美国亦保留了跨州网络交易免消费税的规定。如未考虑网络交易的避税问题,就直接将消费税改为零售环节征收,则有可能导致部分税收流失。

因此,在消费税改革前必须充分考虑上述问题,应该将消费税作为地方税主体税种之一,分散降低地方政府的利益冲动,纳税环节由生产环节调整为零售及批发环节,以便于征收管理,以利于改革的顺利推行。

参考文献:

[1]人民网财经频道.财政部预计两年减税9000亿元[EB/OL], 2013.7.18.

[2]刘晓凤.消费税的国际比较与借鉴[J].西部财会, 2010(9):17-20.

[3]李林木,黄茜.借鉴国际经验完善我国消费税政策[J].涉外税务, 2010(5):18-21.

[4]解昭君.中美消费税制比较[J].时代金融, 2014(1):11.

[5]魏娜.从国际发展趋势看我国消费税改革[J].黑龙江对外经贸, 2008(8):159-160.

责任编辑:罗义

[作者简介]万文杰(1983-),男,江西南昌人,管理学硕士,研究方向:税收研究。

[收稿日期]2014-12-10

中图分类号:F810.42

文献标识码:A

文章编号:1008-3537(2015)01-0043-04