负商誉的有关问题探讨

2015-12-23金鑫

金鑫

(河南林业职业学院会计教研室,河南洛阳471002)

负商誉的有关问题探讨

金鑫

(河南林业职业学院会计教研室,河南洛阳471002)

21世纪,并购浪潮席卷全球。在企业并购中,当整体收购价格小于所购得的目标企业可辨认净资产公允价值时,就会出现负商誉。由于负商誉是在企业的并购过程中产生的,研究负商誉就应从并购的角度着手。

负商誉;本质构成;确认;并购价格

一、负商誉的本质构成

通常来说,在企业并购中,当整体收购价格小于所购得的目标企业可辨认净资产公允价值时,就会出现负商誉。而整体收购价格小于所购得的目标企业可辨认净资产公允价值的部分,是现行会计惯例中确认负商誉的成本。在一浪高过一浪的并购热潮中,由于并购双方的动机和考虑因素不同,并购价格也不同。笔者认为,并购价格主要与下面四方面因素有关:被收购企业的公允价值;预期目标企业被收购后所产生的增量价值;并购双方的各种非财务动机因素考虑;双方企业的讨价还价。首先,若被收购企业的独立价值越高,主并企业支付的价款也越高;反之,若被收购企业的独立价值越低,主并企业支付的价款也越低。其次,如果收购目标公司,能为新集团产生巨额的增量价值,主并企业当然愿意支付较高的价款,否则,则相反。再次,主并企业也可能出于某些战略动机的考虑,宁愿牺牲一些暂时的经济利益,而支付远远高于目标企业独立价值的价款,如:为了占领市场、为了获得战略竞争优势等等;相反,如果被并购企业有很多不利因素,如有大量离退休职工和下岗待就业职工、管理不善等等,那么,被收购企业也会接受较低的并购价格,甚至是低于其净资产公允价值的并购价格。最后,兼并双方的谈判、讨价还价能力也对并购价格产生巨大影响。并购价格的不同,导致我们会计上确认负商誉的成本也不同。

假定:B表示被并购企业;VB表示被并购企业处于独立经营状态下的价值;LB表示被并购企业的现有债务价值;VBBF表示被并购企业净资产的公允价值;△V表示预期并购所产生的增量价值;α表示预期并购增量价值的分配系数;RV表示由于双方非财务动机、谈判中的讨价还价因素等造成的影响价值。

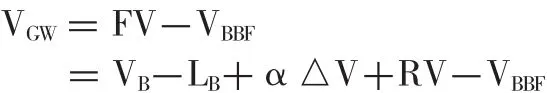

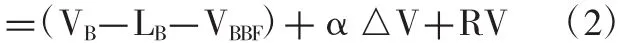

则:企业并购的实际价格(用FV表示)用公式表示为:

实际并购价格与被并购企业净资产公允价值之间的差额(用VGW表示)为:

对(2)式作分析如下:

第一,VB-LB-VBBF就是被并购企业的整体独立价值(VB)扣除现有负债价值(LB)和净资产公允价值(VBBF)的余额。若这一余额为负,说明市场对被并购企业的评价过低,这可能是并购中产生负商誉的重要因素。这说明,被并购企业被市场低估的价值是并购中产生的负商誉价值的重要因素,或者说它们就是负商誉价值的重要组成部分。

第二,α△V表示由于被并购企业参与预期并购增量价值的分配,而由主并企业所支付的价款,其中0≤α≤1。一般情况下,0<α<1;特殊情况下,当被并购企业在并购中处于极为不利的地位时,也可能会出现α=0,被并购企业没有分到任何预期并购增量价值,而全部被主并企业所占有,此时,并购中往往产生负商誉。需要说明的是,△V仅仅是一个预期值,不一定能发生,主并企业所支付的α△V未来能否带来收益是极其不确定的,所以,α△V不是资源,它是主并企业在并购中所发生的一项费用支出。

第三,RV表示由于双方非财务动机、谈判中的讨价还价因素等造成的影响价值。RV因素对并购价格的影响极大,当收购为恶意收购时,RV的影响更明显。从RV这一角度看,负商誉中的很大一部分仅仅是为了实现并购目的而发生的,从主并企业角度看,这一部分实际上是主并企业在并购中所获得的收益。

负商誉=(VB-LB-VBBF)+α△V+RV,由多部分构成。它并非是被并购企业内存的所谓“消极资源”。并购中出现负商誉,往往是因为被收购企业经营管理不善,多年亏损等原因,致使其市场价值VB常常小于其债务价值LB和它的净资产公允价值VBBF之和。在这种情况下,一旦该企业处于被收购过程,在谈判中,自身就处于一个极为不利的地位,致使RV可能为一个巨额的负值。此时,被并购企业虽想参与预期的并购后增量价值的分配,也无实力去争取(α=0)。这样,负商誉就产生了。

关于负商誉是否存在及其性质,有很多不同的说法,需要作进一步的研究。由前面的分析可知,负商誉是在企业并购过程中产生的,是实际生活中客观存在的,它的存在是不容置疑的。杜兴强在《科斯定理·负商誉“悖论”·负商誉的确认与计量》一文中,从科斯定理及交易费用论角度同样论述了负商誉存在的客观性,指出“负商誉是在单项出售净资产的交易费用大于整体出售净资产的交易费用的前提下,理性的被并购企业的所有者为避免过高的交易费用而自愿承受的出售价格损失。”那么负商誉为什么会产生呢?

在企业并购中,形成负商誉的因素主要有以下几个:一是被并购企业由于经营管理不善原因等,使得资源组合起来不但无“协同效应”(在本文中,“协同效应”特指资源组合起来所能为企业创造的未来收益大于各单项资源单独作用时各自为企业所创造的未来收益之和),反而产生了“负协同效应”,市场对企业评价偏低,VB-LB-VBBF<0。二是被并购企业由于一些“难言之隐”而不得不将企业降价出售,主要有:被并购企业业主可能急需资金而将其拥有的企业资产一揽子售出,这时为了尽快脱手变现,要将其售价打个折扣。企业的许多资产实际上不可能分开出售的,如果分开出售则其价值反而可能会大为降低。在被并购企业出现连年亏损的情况下,为了尽快将企业售出,避免更多的亏损,企业业主可能将企业降价出售。在我国,被并购企业往往存在着隐性负债,主并企业在确定价格时常常要压低并购价格,以弥补这部分未来的付出。三是被并购企业由于种种不利因素,在谈判中处于不利地位,易被主并企业压价。此外,产生负商誉还有其他一些复杂因素。

综上所述,笔者认为负商誉产生于企业并购过程中,其价值是由被并购企业被市场低估的价值、被并购企业所分配的预期并购增量价值、并购双方的非财务动机及谈判等因素共同影响决定的。

二、负商誉的确认问题

对于负商誉的确认问题,理论界和实务界都没有什么分歧。由于负商誉产生于企业的并购交易这一客观事实,符合会计要素确认的四项标准:可定义性、可计量性、相关性和可靠性,所以人们一致赞同确认负商誉,确认负商誉也是现行历史成本会计模式自身的基本要求。

负商誉确认过程中的主要问题是:负商誉应以什么入账?综观会计理论界对负商誉确认的研究,目前主要有四种观点:一是将负商誉作为收益在收购日立即进行确认;二是充分考虑未来损失和费用之后进行确认;三是根据对产生负商誉的事件和条件进行最佳估计后作为收益进行确认;四是将负商誉作为递延收益进行确认,然后系统摊销。笔者赞同第四种观点,理由是:由上文的分析可知,负商誉实际上是主并企业由于并购而获得的一项收益,它不是一项无形资产,负商誉所形成的“利益”通常不会持续太长。当负商誉的一部分与预期的未来损失或费用有关,或者当需要对被收购的非货币性资产的使用寿命进行估计时,如果一部分资产具有无限的使用寿命,则将会给确定摊销期限带来巨大的困难。因此,笔者认为负商誉是主并企业由于并购而获得的一项收益,但它又不能立即完全确认为当期收益,而应作为递延收益确认入账,在一个较短的期限内(如5年或更短)系统摊销,分期计入损益。

[1]杜兴强.科斯定理·负商誉“悖论”·负商誉的确认与计量[J].会计研究,1999(7).

[2]邓小洋.商誉会计论[M].北京:立信会计出版社,2001.

[3]熊永忠,张 良.负商誉相关会计问题探讨[J].中国农业会计,2011(10).

[责任编辑:王 旸]

F231.3

A

1005-913X(2015)07-0143-02

2015-05-10

金 鑫(1974-),女,河南洛阳人,讲师,硕士,研究方向:会计、审计。