我国乳制品行业的演进趋势:基于SCP范式的分析

2015-10-22周清杰靳亚阁

周清杰,靳亚阁

(北京工商大学 中国食品安全研究中心,北京 100048)

进入21世纪,我国液态奶、奶粉市场需求旺盛,乳制品加工企业数量不断增加,产量快速增加,少数大型企业发展迅速,在整个食品工业中成为高速发展的热点行业之一。数据显示,2000—2012年,我国乳制品行业的市场销售额呈现持续增长态势。2006年,乳制品行业销售收入首次突破1000亿元,达到1041亿元。受“三聚氰胺事件”负面事件影响,2009年后行业进入调整期,销售收入增速降至5.87%。2010年,销售收入增长速度明显加快,全年乳制品行业销售额达到1725.85亿元,增长18.47%。2012年,全国乳制品共实现销售收入达4328.91亿元,增长19.97%[1]。

下面我们将用产业经济学中的SCP范式(即市场结构-行为-绩效范式)对我国乳制品行业的演进进行一次系统梳理。

一、我国乳制品行业的市场结构分析

由于我国乳制品行业起步比较晚,整体发展水平不高,目前市场集中度较低,市场竞争中尤其以价格竞争为主且竞争激烈。下面主要从市场份额、市场集中度、规模经济等角度,考察近年来我国乳制品行业的发展情况。

从20世纪90年代开始,我国乳制品行业取得迅速发展。乳制品行业的市场集中度呈现出先快速上升,尔后略有下降的倒U型发展趋势。受乳制品安全事件影响,近几年乳制品市场急剧变化,与进口乳制品(尤其是奶粉)的快速增长有关。究其原因,一是主要受“三聚氰胺事件”的影响,消费者对国产乳制品信心降低,洋奶粉挤占国内市场。2009—2012年,我国乳制品进口量价齐升,进口数量每年以20%左右幅度增长,其中奶粉和液态奶年平均增幅高达40%。美赞臣、多美滋、雀巢、雅培四家外国品牌在中国婴幼儿奶粉市场份额迅速上升到42%[2]。二是随着居民生活水平的提高和饮食结构的改变,国内乳制品市场需求稳定增长,国内奶源紧张、农场规模小抑制了乳制品加工业的增长速度。2006年超过81%的中国农场喂养奶牛数量少于5头,尽管大型生产销售商制造了三聚氰胺丑闻,但政府对此的回应是继续推动乳制品方面的大规模生产。仅在2008年和2009年,蓄养500~999头的农场增长了72%,蓄养1000头以上的农场增长了55%。2010年两种类型农场分别增加了16%和27%。但是,50%的原料奶仍然是由少于10头奶牛的小农场提供的[3]。

目前,我国乳制品行业呈现“2+6”格局,即蒙牛、伊利两大巨头独领风骚,光明、三元等6家大型乳业齐头并进。表1反映了这四家代表性企业市场份额在2005—2012年的变化情况。前两家乳品企业伊利和蒙牛市场份额在波动中上升,远大于三鹿和光明,而且差距不断拉大。蒙牛增长速度最快,2007年首次超过伊利并在接下来三年中高过对手。光明的市场份额不断下降,三鹿集团更是在“三聚氰胺事件”中于2008年底破产清算。接手三鹿的三元尽管在“三聚氰胺事件”中独善其身,但受企业体制和发展理念的影响,三元的市场份额并未明显扩大。

表1 我国四家主要乳品企业市场份额 (单位:%)

从市场集中度来看(见图1),2005—2012年乳制品行业市场集中度呈现下降趋势,CR2值从2005年的26.66%下降到2012年的17.97%;CR4值从2005年的43.31%下降到2012年的21.97%;CR8值从2005年的51.17%下降到2012年的42.15%。市场集中度下降,减小了企业获取超额利润的机会,消费者信心尚未恢复,乳制品市场需求的缩小增加了市场的竞争程度。

澳大利亚、德国、美国、法国、荷兰等发达国家乳制品市场一般由三四家大型乳品垄断企业控制。它们的乳制品市场集中度非常高,一般都在80%以上[4]。从图1可以看出,我国乳制品市场集中度较低,2005—2008年下降,2009—2012年稳定在42%左右。CR2和CR4曲线呈现明显趋同性,2010年后明显下降,与保持稳定的CR8相比,差距迅速扩大。2012年,乳制品市场份额变化很大,伊利、蒙牛乳品龙头企业市场份额急剧下降,光明、三元两家企业的市场份额亦有不小的下降趋势。

需要注意的是,2011年以前乳制品行业前四家企业市场地位比较稳定,但后四家则“经常易位”,银桥、完达山、飞鹤等时进时出,后来居上的企业有很多。2012年以后,后四家企业市场集中度迅速提高。其中,浙江贝因美、娃哈哈、圣元、惠氏等许多新品牌在婴幼儿奶粉产品上通过品牌营销策略赢得不少市场份额。这些优秀的中型乳品企业通过打造名优产品、广告营销等手段做大做强,市场份额增长较快,从地方性乳品企业走向全国。

图1 2005—2012年乳制品市场集中度CR2、CR4、CR8(%)

我国乳制品行业竞争较为激烈,属于低集中度的市场结构。由于奶源不足、产品质量安全问题等原因,从动态上看,近几年市场集中度不断降低[5]。前两家伊利、蒙牛的市场份额2008—2011年不断提高,尤其在“三聚氰胺事件”后仅用一年调整时间,2010年市场份额已大幅提升,显示出较强的规模经济优势和企业活力。“三聚氰胺事件”中,市场占有率前几位的大型乳业集团都出现了产品安全问题,但市场地位并未动摇。实际上,大小企业的竞争是全方位的,企业的任何一个“短板”都有可能使其在竞争中处于劣势。产品质量没有问题的小企业在生产、销售渠道方面的建设非短期能够实现,而且因为政府机构支持大集团,这种带有中国特色的乳业产业结构的变迁所需过程更加漫长。

二、我国乳制品行业的市场行为分析

企业的市场行为是指企业根据市场各方面条件,充分考虑同行业竞争者的影响,为获得更高的市场占有率和更大利润所采取的决策行动。产业经济学认为主要的市场行为可以分为如下几类:一是价格竞争行为,通过控制影响价格为主要目标的定价行为,主要有阻止潜在进入者定价、掠夺性定价、价格歧视行为等;二是以技术创新、研发新产品、广告促销等非价格竞争行为形成产品差异;三是通过兼并联合的一体化行为等,通过改变产权关系实现企业规模的变动。

(一)价格竞争激烈

当前,我国乳制品行业市场集中度较低,前八家企业市场份额只占40%多,除了前两家以外,其余大型的乳制品制造企业所占的市场份额相差不大,呈现“两大六小”的竞争态势,企业之间价格合谋的可能性较小,容易发生价格战。价格竞争是乳品企业最为常用的竞争手段。由于市场集中度不高,产品同质化现象较严重,乳品企业在低端乳制品的定价上主要根据生产成本进行定价,利润较低,甚至在行业恶性竞争时期低于成本价优惠销售。但受超市、商场等销售渠道的限制,尽管利润空间较小,仍然不得不给予中间商较大幅度折扣以赢得进场费,消费者并没有得到真正的实惠。大企业依靠规模经济、品牌效应进一步扩大市场份额,增强了企业竞争力。价格竞争是表象,实质是成本领先战略,对企业的生产技术、工艺设备、管理水平有更高的要求,激烈的价格竞争也迫使企业寻求技术创新、研发新产品等非价格竞争手段来提高利润,有利于产业结构的优化升级。价格竞争也对乳制品行业产生了一定的负面影响。由于企业利润空间减小,为降低产品成本,乳品企业在采购时极有可能依靠买方垄断地位压低价格,剥削奶农利益。由于存在信息不对称问题,部分生产者在原料奶中掺杂使假,造成乳制品质量下降,最终损害消费者利益[6]。

(二)产品差异——广告竞争为主

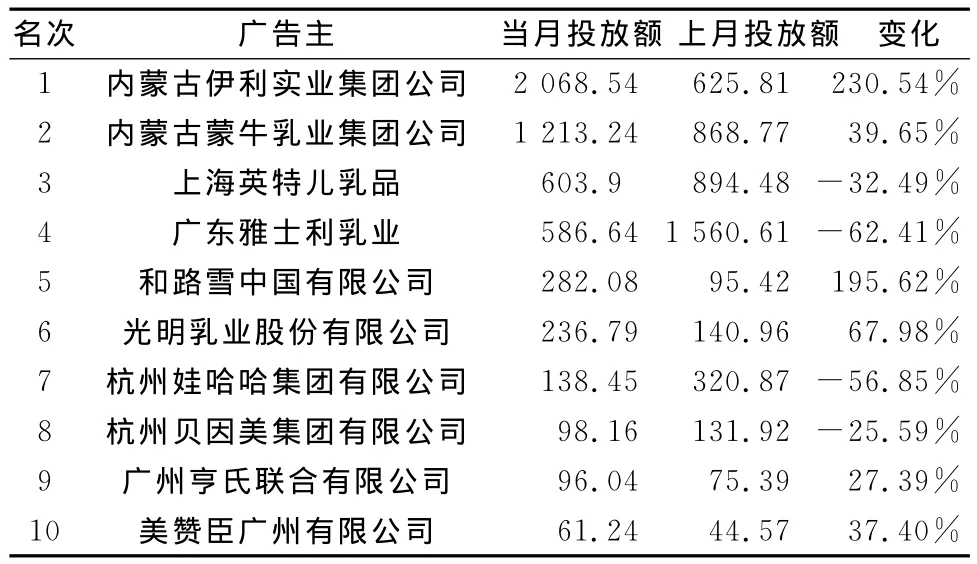

除了价格竞争手段外,树立品牌、广告营销形成产品差异也是一种“屡试不爽”的竞争手段。尽管企业可以通过技术创新,推出新品种,形成产品差异,但企业更偏好于广告竞争,通过营销手段获取份额。由于乳制品产品同质化严重,纯牛奶、酸乳、婴幼儿奶粉等只有几种类型产品,由于行业集中度低,所以通过广告来提升信誉和品牌知名度,形成产品差别,提高消费者对企业产品安全、营养等特性的认知非常有效。2011年6月乳制品品牌网络广告投放前十的广告主中,伊利、蒙牛、英特儿、雅士利占据前四。

表2 2011年6月乳制品行业品牌网络广告投放TOP10广告主 (单位:万元)

从表2可以看到,大型乳品企业在广告方面投放资金很大,而且这仅是当月的网络广告投放金额,实际上通过电视、报纸、赞助活动等传统广告投放方式进行的广告宣传投放资金量更是巨大。广告竞争已经成为乳制品行业价格竞争之外的最常用的竞争手段。每年乳制品企业平均在广告营销方面的资金投放额占销售收入的8%~15%,单个企业的营销费用某年达到销售收入的30%也屡见不鲜。在乳制品行业发展初期,伊利、蒙牛、光明等乳品企业的广告费用一般在30%左右,正是通过广告赢得消费者认可,先市场后奶源的发展战略使企业迅速跻身乳品企业一线阵营。而北京三元、福建长丰为代表的先奶源后市场的战略则错失了迅速崛起的契机,最终只能处在乳品行业中的二、三阵营。

(三)一体化行为

一体化是企业重要的发展战略,是企业扩大规模,成长为大型乳品企业的有效途径。企业有目的地将密切相关的经营活动纳入企业体系中,通过内部管理降低市场上的交易成本。

由于奶源的专用性,乳品企业通过后向一体化,建立自己的奶源基地,或与奶农形成利益联结体,能够防止讨价还价和成本波动问题。我国乳品企业众多,面临的一个重要问题是奶源不足,需要从奶农、奶站收购原料奶。对于奶源的争夺很容易引起原料奶价格的上涨,造成奶价的不稳定。自2011年现代牧业推出自有品牌盒装超高温奶后,现代牧业对蒙牛的原料奶供应量逐渐减少,从2011年的98.5%下降到2012年底的86.7%。为稳定奶源,蒙牛集团于2013年5月收购现代牧业28%的股份,成为其最大单一股东。三元集团更注重奶源。其原料奶100%来自于自身奶场,正因为对奶源的严格控制,三元才能在“三聚氰胺事件”中独善其身。

企业为在短时间内增加生产能力,通过兼并其他企业经营更多的工厂,可以把管理的固定成本分散到更多的产量上。如果产品运输的距离较长,我国公路费用较高,运输成本高昂,企业可以通过在不同地区经营多个工厂的形式节约交通运输成本。我国乳制品行业的横向兼并主要是为了扩大企业生产能力,获取更大的市场份额。2010年11月,中国乳业第一品牌蒙牛以4.69亿元的价格收购酸奶市场第四品牌君乐宝51%股权,使蒙牛2006—2009年酸奶复合增长率为27.3%,2010年上半年同比增长30.3%。作为华北地区最大的酸奶生产基地,君乐宝在酸奶市场占有率居全国第四位,此次合作后蒙牛旗下公司酸奶市场份额超过30%[7]。同样,2010年11月光明乳业用半年时间并购新西兰“新莱特”乳业,完成中国乳业的首次海外并购,将新莱特二号工厂作为其高端婴幼儿奶粉的生产基地。2011年5月,澳优乳业并购荷兰海普诺凯乳业集团,占股51%,收购了荷兰唯一的有机奶粉和第三大奶粉生产商。国内最大的乳业并购案例当属2013年6月18日,蒙牛乳业动用113亿港元并购雅士利75.3%股权[8]。蒙牛为弥补在奶粉市场的短板,并购在婴幼儿配方生产企业排名第五的雅士利,使原来在中国奶粉市场上占有率1.2%迅速提升到8.2%,缩小了与伊利集团在奶粉领域的差距。雅士利在婴幼儿奶粉行业的技术、品牌与蒙牛集团强大的销售渠道强强联合,势必将对中国奶粉市场造成不小冲击[9]。

三、我国乳制品行业的市场绩效分析

市场绩效是指在一定的市场结构下,某种市场行为使某一行业在价格、成本、产量、利润和技术进步等方面达到的最终经济成果,实质上反映的是在特定的市场结构和市场行为条件下市场运行的效率。本文主要从生产效率、规模经济效益、所有制结构三个方面对乳制品行业进行分析。

(一)生产效率

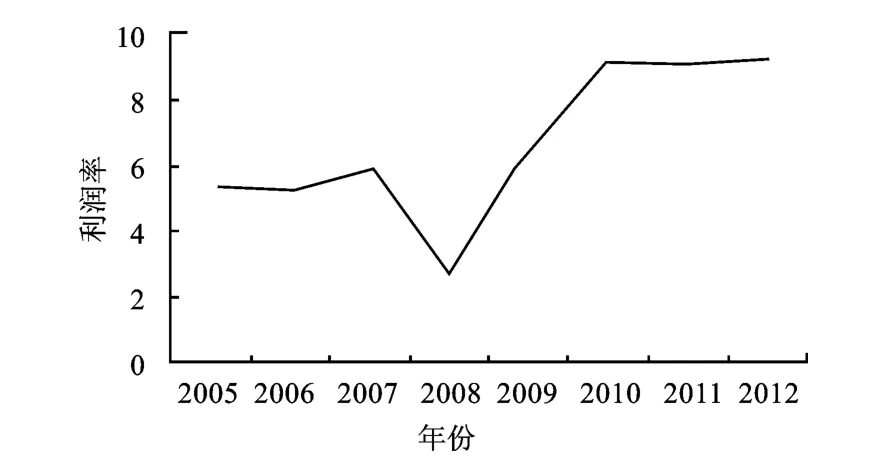

图2 2005—2012年我国乳品企业利润率变化趋势

一般地,市场竞争越是充分,生产效率就越高;垄断越高,生产效率越低。在产业经济学中,通常用企业利润率指标来衡量生产效率。在完全竞争的市场中,资源在行业内、企业间自由流动,各个行业、企业的长期利润率趋于平均化,所有企业只获得正常利润。图2反映我国2005—2012年乳品企业利润率的变迁情况。乳制品行业利润率在2005—2012年有非常大的波动,2005—2007年行业利润率呈小幅上升趋势,但由于“三聚氰胺事件”影响,2008年利润率迅速下滑,不及2007年的一半。随着国家对乳制品行业的大力整顿,强制淘汰诸多产品低劣、效益低下的企业,2009年乳制品行业销售利润率迅速回升至6.44%。2009—2012年乳制品利润率呈上升趋势。随着乳制品行业的产业整合,淘汰落后企业,新企业通过产品研发,推出更加安全、营养、健康、品种多样的产品,提高了企业竞争力,行业利润率有所上升。

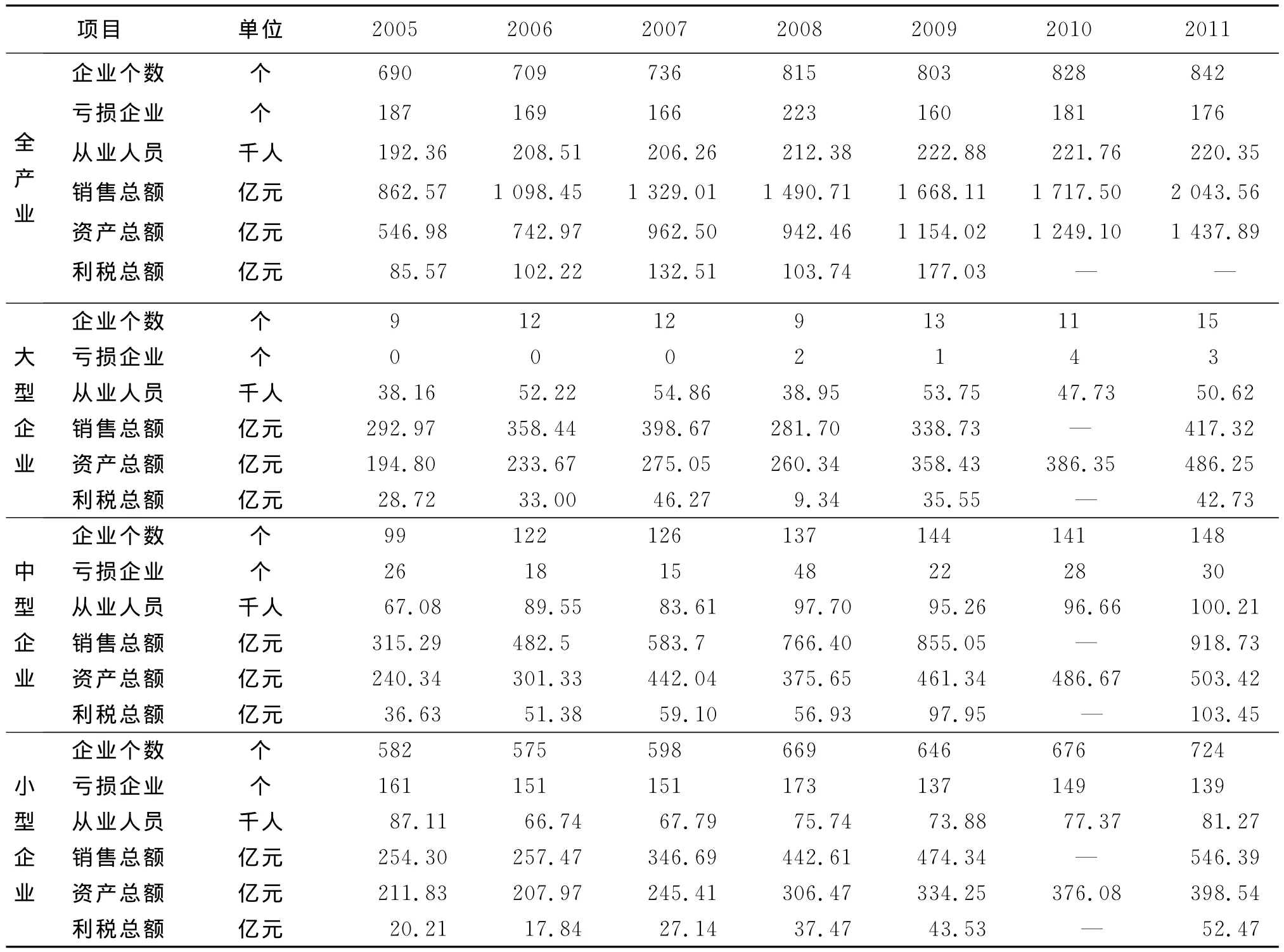

表3 2005—2011年中国乳制品制造业基本情况

(二)规模经济效益

根据我国乳制品制造业分析报告,大型乳制品企业是指生产能力在7万吨以上的企业,中型企业是指年生产能力在1万吨以上7万吨以下的企业,小型企业是指年生产能力在1万吨以下的企业。我们可以通过观察生产规模不同的三类企业来衡量乳制品行业的规模经济效应。因此,我们选择产量指标来衡量乳制品行业规模经济性的强弱。

从表3可以看出,2005年以后乳制品行业处于稳步扩张期。扩张最快的中型企业规模扩大了1倍。中型企业资产规模最大,吸纳劳动力最多。有意思的是,小型企业与大型企业资产规模相当,实际还略小,但小型企业吸纳劳动力是大型企业的1.64倍。如果是大型企业劳动效率提高,但其利税总额不但远小于中型企业,甚至不如小型企业;其销售总额亦是如此。可见,大型企业的规模扩大了,劳动效率提高了,但市场绩效却并未提高。当然这里未考虑税收负担的差异和偷税漏税的情况。可以看到,中型企业进行规模扩张,提升企业绩效的动机最为明显。大型企业由于更注重市场份额的争夺,用于广告、营销的费用较高,同时由于大型企业一般为所在地区的龙头企业、纳税大户,获得当地政府政策较多的支持,其规模经济带来企业绩效的改善并不明显。

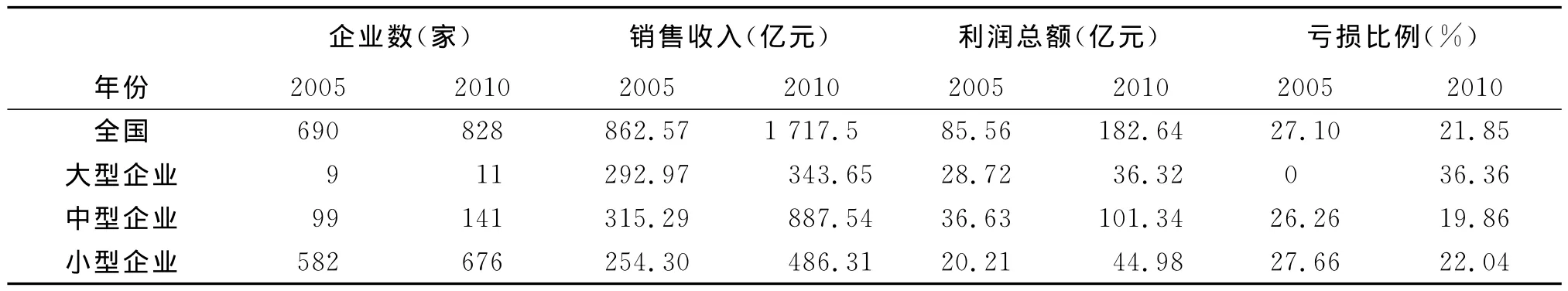

表4 2005年、2010年分规模乳制品行业盈利能力分析

从表4不同规模企业的盈利能力看,2005年全国乳制品行业平均销售额为1.25亿元,2010年增加为2.07亿元,利润总额翻了1倍多,亏损比例下降6个百分点。大型企业2005年平均销售额为32.54亿元,2010年平均销售额为31.24亿元,销售收入略有下降,利润总额小幅增加,从规模上看,大型企业亏损现象最严重,2010年亏损率达36.36%。中型企业2005年平均销售额为3.18亿元,2010年增加为6.29亿元,增长1倍,2010年利润总额是2005年的2.76倍,亏损比例下降最明显,说明中型企业经济效益最好。小型企业2005年平均销售额为0.44亿元,2010年为0.72亿元,增加幅度不大,亏损比例下降5个百分点,利润总额增长1倍,经济效益较好。

(三)不同所有制企业效率

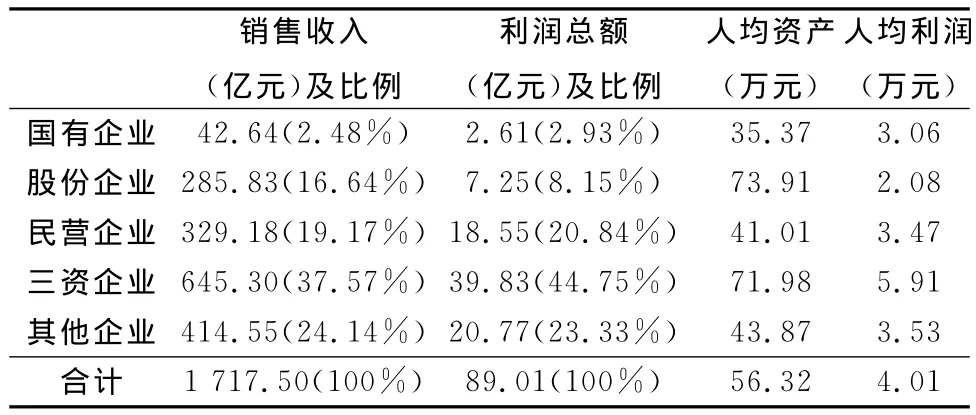

从所有制结构看,不同所有制结构企业的绩效有高有低,如表5所示。2010年国有企业产品销售收入42.64亿元,占整个行业的2.48%,利润总额2.61亿元,占比2.93%。股份企业产品销售收入占行业的16.64%,利润总额却仅占8.15%,经济效益最差。民营企业的产品销售收入329.18亿元,利润总额18.55亿元,占行业总数的20.84%。三资企业产品销售收入占行业的37.57%,利润总额占44.75%,经济效益最好。从人均绩效看,国有企业人均资产最低,民营企业次低,其他企业人均资产低于行业平均水平;而股份企业人均资产最高,略高于三资企业,但人均利润远低于三资企业,仅是三资企业的1/3。从人均利润数据可以看出,我国不同类型的企业与三资企业之间的明显差距。

表5 2010年我国乳制品行业所有制绩效结构

四、结 语

在我国的食品产业中,乳制品行业是近几年变化最为剧烈的。究其原因,既和国家希望通过提高国民乳制品消费水平,进而提升国民身体素质的政策推动有关,也和居民消费水平提高,食品安全意识增强密不可分。于是,“三聚氰胺事件”成为我国乳制品行业发展的转折点。本文依托产业经济学理论,试图通过对我国乳制品行业的分析,得到一些有意义的发现。

从市场集中度看,我国乳制品行业是中低集中寡占型,集中程度仍然较低。前八家企业市场份额只占40%,乳品企业数量过多,竞争激烈。行业格局呈现“两大六小”态势。行业内利润率呈现V字型变化,利润水平有所提高。仅从市场集中度看,“三聚氰胺事件”对整个乳制品行业的市场结构长期来看并没有太大冲击。乳制品行业尽管在事件中遭受严重损失,但大型乳品企业由于存在先天优势,市场份额并未下降,前四家乳品企业市场集中度暂时下降后又有所回升,从CR8指标看,整个行业的市场结构并未有根本性变化。2012年,前四家乳企市场集中度迅速下降,后发企业和国外品牌在婴幼儿奶粉产品上通过品牌营销策略赢得不少市场份额。

追求生产规模和市场占有率的乳制品行业,竞争手段主要以价格竞争、广告竞争为主。低集中度的市场结构决定了企业间价格合谋的可能性很小,产品同质化现象严重,大型企业依靠规模经济、品牌效应争夺、维护市场地位。乳品企业广告竞争异常激烈,通过宣传营销等市场化战略,一些企业规模得以迅速扩大,而初始发展期三元、长丰等注重奶源基地建设的后市场化策略的企业则在市场竞争中处于劣势,沦为二、三阵营。

从生产规模和所有制结构看,国有大型企业规模经济效应并不明显。生产规模上,中型企业经济效益最优,小型企业经济效益次之,大型企业市场绩效并没有随着规模的扩大而提高,其利税总额尚不如同等规模的小型企业,也并未容纳更多的劳动力。从所有制来看,股份制企业人均资产最高,但人均利润远低于三资企业,仅是其1/3。不同类型的企业与三资企业之间存在明显差距。然而,如果综合考虑乳品企业的社会效益,以上结论多少会有些变化。例如,从“三聚氰胺事件”中各大企业的表现看,作为国有企业的三元能保持良好的食品安全声誉,这一点是众多民营企业和股份制企业无法企及的。在发达成熟的市场经济中,不同所有制的乳品企业面对的食品安全标准是一样的,但在转型经济中,过度的经济利益取向与不完善的市场监管相结合,就会让一些责任心不强的企业在食品安全丑闻事件中倒下。而三元公司的国有性质和特殊的政治背景恰恰弱化了它的逐利性,使之能在产品安全上承担更大的责任。

[1]荷斯坦.2013中国奶业统计资料[M].北京:中国奶业协会,2013.

[2]SCHMALEN SEE R C.A note on the theory of vertical integration[J].Journal of Political Economy,1973,81(2):442-443.

[3]SCOTT RYAN,JIANPING ZHANG.Gain report:China-Dairy and products annual report[R].Washington,D.C.USDA FAS.December,2012:18.

[4]AUSTRALIAN DAIRY INDUSTRY.Represented by australian dairy industry council Inc and Dairy[R].Australia.November,2010:6-7.

[5]于海龙,李秉龙.中国乳业的全要素生产率及影响因素分析——基于DEA-Tobit模型分析[J].西安财经学院学报,2012(5):33-38.

[6]杨恒莉.我国乳制品市场逆向选择问题研究[J].时代金融,2013(7):73-78.

[7]世经未来.2011年乳制品行业风险分析报告[R].北京:中国经济出版社,2012:42.

[8]夏芳.中国乳业现最大并购,蒙牛113亿港元购雅士利[N].证券日报,2013-06-19(01).

[9]于海龙.李秉龙.中国城市居民婴幼儿奶粉品牌选购行为研究——以北京市为例[J].西安财经学院学报,2012(1):101-106.