“税收陷阱”的测度模型及其应用研究

2015-09-10曹建安

曹建安

【摘 要】 资金是影响小微企业成长的关键因素之一。在我国现行税制下,当企业利润超过税率分界点以上一定区间时,会存在纳税人应纳税总收入增加但税后净收入反而下降,即“税收陷阱”现象。文章推导和构建了测度“税收陷阱”的通用理论模型,应用该模型可以有效节税及积累资金。

【关键词】 税收陷阱; 税率; 模型; 小微企业

中图分类号:F810.42 文献标识码:A 文章编号:1004-5937(2015)18-0075-03

一、“税收陷阱”现象

税率是税收制度的中心环节。在征税对象数量(额)确定的条件下,税率的高低直接决定了应纳税额的数值。税率的形式包括比例税率、全额累进税率、超额累进税率、定额税率等多种形式。全额累进税率是一种重要的累进税率形式,其特点是计算简便,但其最大的缺陷是在划分征税对象级距的分界点附近,税负剧烈累进,在税率分界点以上一定的区域内,纳税人总收入虽然增加,但税后净收入却出现下降。“税收陷阱”就是在适用不同税率档次的收入区间的临界点附近,由于税负的跳跃式增长,发生税前收入增加但税后所得反而减少的情形。

如何科学地测定“税收陷阱”的区间,在理论上与实践中都具有重要的意义。现有关于“税收陷阱”的研究或者采用复杂的数学推导,不易理解与实际应用;或者采用个案分析,没有理论与方法的概括性与普遍适用性。本文基于全额累进税率的基本特点和征税方法,建立了简单明了、普遍适用、可操作性强的“税收陷阱”区间的测定模型,并结合中国小微企业的企业所得税进行了应用研究。

二、“税收陷阱”测定模型的构建

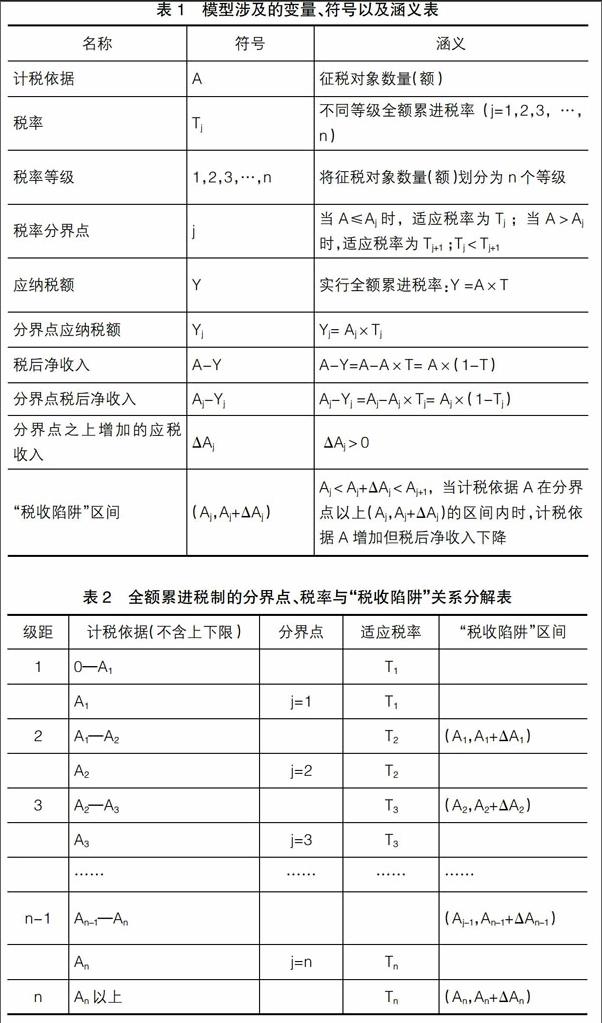

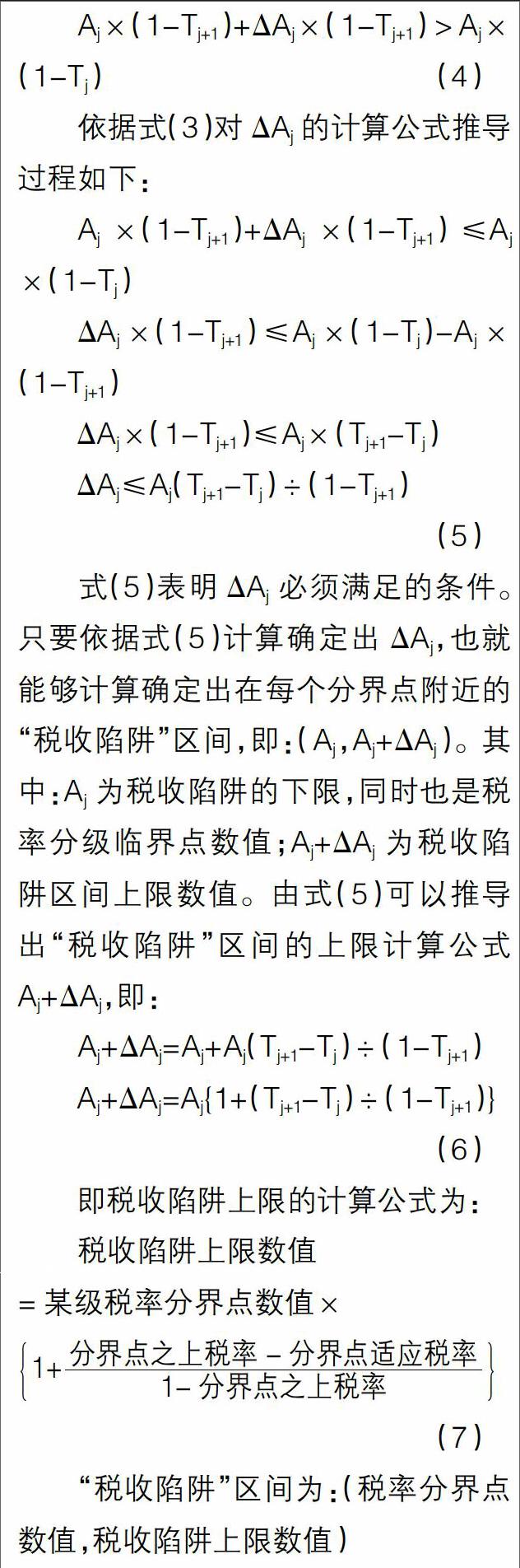

全额累进税率是按课税对象的绝对额划分若干级距,每个级距规定的税率随课税对象的增大而提高,就纳税人全部课税对象按与之相适应的级距的税率计算纳税的税率制度。为了研究方便,将建立模型所要涉及的变量、符号以及涵义列表汇总如表1。

依据全额累进税率的原理与计税办法,将全额累进税制的分界点、税率与“税收陷阱”的关系和结构分解如表2所示。

三、小微企业所得税“税收陷阱”区间的计算与应用

由于全额累进税率存在着“税收陷阱”的内在缺陷,所以各国在税收制度设计中,一般不采用全额累进税率制度。但是由于有一些特殊的规定,导致在各国税收实践中又存在着大量的、事实上的全额累进税率。如我国个人所得税税法中,对全年一次性奖金的计税模式就采用了事实上的全额累进税率。在我国企业所得税中,也存在着事实上的全额累进税率制度,对其的研究还未引起关注。

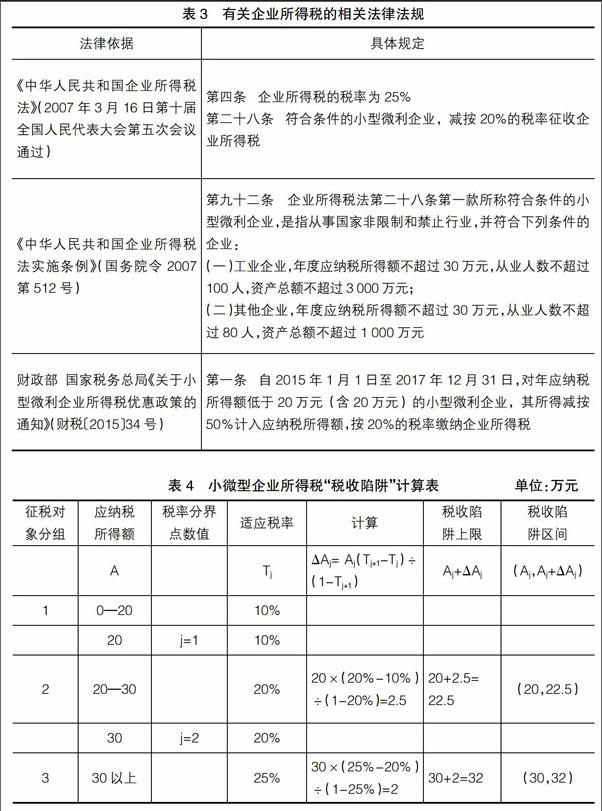

在我国,中小企业的数量占全部企业数量的98%,占据税收收入的50%,是推动国民经济发展和促进市场繁荣的重要力量。为扶持中小企业特别是小微企业的发展,2015年3月13日财政部、国家税务总局发布了有关小型微利企业所得税优惠政策。按照我国《企业所得税法》及其相关法律的规定(见表3),对年应纳税所得额低于20万元(含20万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税,其实际税率为10%。这样,我国中小型企业的所得税税率事实上按照企业应纳税所得额的不同,分别适用10%、20%以及25%三种全额累进税率(见表3)。

依据我国有关企业所得税的相关法律法规以及公式(7),就可以计算出我国小型企业所得税的“税收陷阱”。具体计算过程与结果见表4。

参考上述计算结果,小微企业在核算应纳税所得额时,应该尽量避免在“税收陷阱”区间,即20—22.5万元、30—32万元之间的应纳税所得额,否则会造成利润增加但缴纳企业所得税后的净利润下降的不利情况。

例如,某小微企业在核算应纳税所得额时,如果当年预测的会计利润刚好在“税收陷阱”区间内(如200 001—225 000元),则可考虑公益性捐赠1至22 500元,通过公益性捐赠的所得税前扣除,就可使应纳税额降低到20万元以内,从而可以节约税收至少2万元(200 001×20%-200 000×10%=20 000.4),这样既履行了企业的社会责任,又为企业的发展节约和积累了更多的资金。

【参考文献】

[1] 孙俊,王统林.全年一次性奖金的“税收陷阱”和筹划办法[J].中国总会计师,2012(2):115.

[2] 张申杰.累进税率税收筹划的数学分析与应用研究[J].经济与管理,2008(4):56-59.

[3] 王红晓.论全年一次性奖金税收政策存在的缺陷及对策[J].广西财经学院学报,2009(10):63-68.

[4] 林汉川,李安渝.中国中小企业发展研究报告2011[M].企业管理出版社,2012:2-8.