反倾销税税额的确定问题研究

2015-08-29黎炳潮肇庆学院旅游与历史文化学院广东肇庆526061

黎炳潮(肇庆学院旅游与历史文化学院,广东肇庆 526061)

反倾销税税额的确定问题研究

黎炳潮

(肇庆学院旅游与历史文化学院,广东肇庆 526061)

目前,在国际社会上,关于如何确定反倾销税金额的问题仍存在意见不一的计算方法,如以美国为代表的以倾销幅度确定反倾销税税额;以欧盟、印度为代表的支持以从低征税规则确定反倾销税金额。从从高征税标准确定税额和从低征税标准确定税额两方面进行利弊的比较分析,并结合《GATT1994》和WTO《反倾销协议》的相关国际法律条文进行深入研究。结合反补贴税的适当金额的独立地位,对反倾销税的金额如何确定进行进一步探讨。

倾销幅度;损害幅度;适当金额;从低征税标准

前言

当今国际社会上,很多国家依据过高征税的标准征收反倾销税,致使没有达到该倾销幅度或征收低于该倾销幅度的税就足以排除损害的情况下,却被征收过高的反倾销税。从高标准的征税会导致企业绝迹于该国市场,甚至导致企业走向破产。此外,征收过高的反倾销税不但对出口商造成额外的负担,而且征税国本身也有可能遭受损失,例如国内消费者消费水平降低、关联产业倒闭、市场竞争力下降等等。举一例说明:1990年挪威鲑鱼案,根据大西洋鲑鱼贸易联盟的指控,美国针对来自挪威的进口新鲜鲑鱼征收了23.8%的反倾销税,征税后美国国内的生产者每年增加利润达70-80万美元。然而,但由于鲑鱼价格上涨,导致消费者每年的净损失达到1810-1850万美元,最终导致美国社会净福利下降了670-720万美元。五年后(1995年),美国国际贸易委员会做了一项统计,如果从1995年实施从低征税规则征收反倾销税,本年将会增加价值约16亿美元的净福利[1]。这足以说明征收过高反倾销税不一定就能够保护进口国的利益,可能造成“双输”的局面。

因此,如何实行从低征税标准征收反倾销税将是现实所急需解决的问题,本文关于反倾销税税额的确定问题方面进行的论述也正是基于这样的前提之下。

一、从高征税标准模式之分析

从高征税标准指的是,在确定征收反倾销税税额的时候,反倾销调查机关会分别调查计算倾销幅度和损害幅度,以倾销幅度与损害幅度中较高者确定反倾销税税额,或者直接不对两者进行比较,即使某一项过高也以此作为确定反倾销税税额的依据。

(一)以倾销幅度确定反倾销税金额

WTO《反倾销协议》第9.3条规定:“反倾销税的数额按第二条规定不得超过倾销幅度。”其含义也提倡反倾销税率的确定应低于倾销幅度。我们设想,一种情况是倾销幅度很小但损害幅度却很大,另一种情况是倾销幅度很大但损害幅度却很小。毋庸置疑,在以上两种情况中,单纯根据倾销幅度来确定反倾销税都是明显不合理的。下面将就以倾销幅度确定反倾销税金额进行探讨。

1.倾销幅度的核定

确定倾销幅度是反倾销调查中的一个至关重要的环节。倾销幅度指的是出口价格低于正常价值的幅度,其基本计算方法是经处理后得出的正常价值与经处理后的出口价格之间的差额除以处理前的出口价格。公式为:

正常价值的确定需要在正常交易中经过反倾销调查机关的各种测试确定。在正常价值与出口价格的的核定上,一些国家和地区在国际贸易中滥用其核定的方法与技巧,搞贸易保护主义的倾向。此外,在倾销幅度的计算方法中也存在着一些争议问题,下面围绕倾销幅度的计算继续探讨。

2.倾销幅度的计算

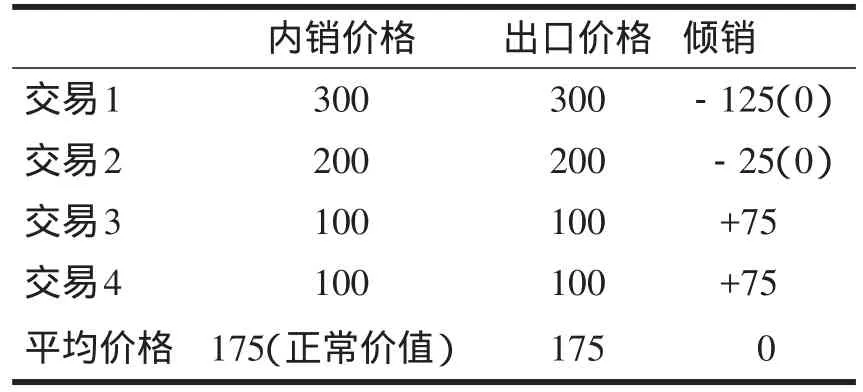

WTO《反倾销协议》中所描述的倾销幅度三种计算方法为:加权平均正常价值对全部可比的出口交易的加权平均价格进行比较(下称:加权对加权);每项正常价值与每项交易的出口价格进行比较(下称:交易对交易);加权平均正常价值与每项出口贸易的出口价格进行比较(下称:加权对交易)。三种计算方法的结果是不一样的,采用第三种方法和采用第一种方法有时带来倾销幅度的差异。以下将用简单的数据表示。假设某一生产商同时在国内销售和向国外出口相同的产品,产生了4笔交易,每一笔交易的内销价格与出口价格一样,平均价格一样,计算出正常平均价格(正常价值)为175,根据正常价值与出口价格的比较可得出下表的倾销数据[3]:

表1 4组产品明细

如果采用加权对加权的计算方法,则交易中不存在倾销;若采用加权对交易的计算方法,从表中可看出交易3与交易4存在倾销(+75),另外,将交易1和交易2的负倾销归为0,则计算其总倾销幅度为:(0+0+75+75)/700×100=21%。该方法在于其不考虑不存在倾销的交易,只考虑存在倾销的交易差额,即将为负的倾销视为零,我们称之为归“零”做法。这样就规避了倾销的正负差额的相互抵消,这将使得很多出口企业受到不公平待遇。

(二)以损害幅度确定反倾销税金额

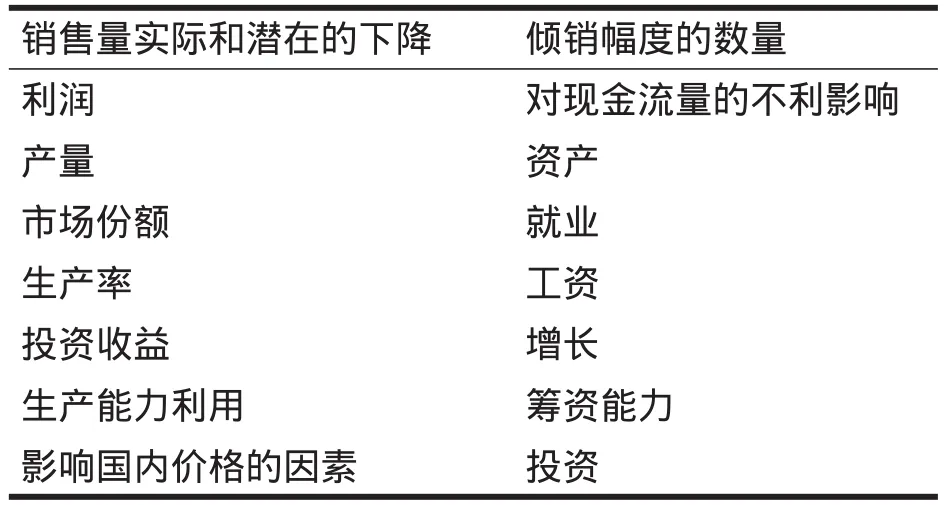

确定损害是计算损害幅度的前提。WTO《反倾销协议》将损害定义为:“进口商品对进口国已建立的某项工业造成实质性损害或产生实质性损害威胁,或实质性阻碍了进口国某一产业的新建。”关于倾销幅度的计算、定义都有明确的规定,而对于损害幅度则没有强制性的规定,更没有明确量化的标准。WTO成员方在反倾销调查中对产品损害问题只界定是否存在实质性损害、实质性损害威胁、实质性阻碍三种情况。另外,对于损害的程度在协议中也没有做出明确的规定,只是在WTO《反倾销协议》第3.4条中列明相关经济因素。根据WTO《反倾销协议》第3.4条,规定确定损害幅度需参考的利润、产量、市场份额等16个经济因素(如表2所示),损害幅度的大小应是反倾销国决定征收反倾销税税率高低的重要条件,但条文中没有专门说明哪些指标是最重要的,同时还说明了这些因素中一个或几个因素都不一定能得出决定性的结论。

表2 损害幅度分析的经济因素

二、从低征税标准之模式探讨

(一)从低征税标准的合理性

目前,在反倾销调查中,认为应当考虑损害幅度来确定税额的有欧共体、日本、香港等少数国家或地区。这些国家和地区在损害幅度低于倾销幅度的情况下根据损害幅度征收反倾销税,我们称之为反倾销上的“从低征税规则”。但WTO《反倾销协议》第9.1条规定:“如反倾销税小于倾销幅度即足以消除对国内产业的损害,则该反倾销税是可取的。”可知,该规定缺乏强制性,并没有给WTO成员方规定强制性的义务。下面将谈谈从低征税规则确定税额的合理性:一方面,WTO《反倾销协议》以及各国的反倾销法谴责的是具有损害性的倾销行为。实施反倾销措施的目的是保护进口国国内产业免受损害性的倾销行为造成的损害,以此消除倾销所带来的对国内产业的损害。因此,这并不是取消或抑制进口,实行从低征税规则确定税额能够有效保证反倾销税在进口国所受损害的范围内进行征收,避免过高的反倾销税给进口国国内产业造成不必要的过度贸易保护。另一方面,过高地征收反倾销税并不是完全有利于进口国的经济发展。过高地征税会导致受制裁国因失去一国区域市场而受到利益损失。其次,过高地征税未必能让制裁国如愿地获得预期利益。倾销行为会导致进口国该产业的国内生产者利益受损,国内消费者受益;而反倾销措施将对进口国该产业的国内生产者进行保护,但国内消费者将为此付出代价。

(二)从低征税标准之适当金额的独立地位及建议

2011年3月11日,WTO上诉机构就“美国对部分中国产品征收最终反倾销和反补贴税”一案作出了裁决报告。其中对于《补贴与反补贴协议》第19.3条中的“适当金额”,专家组和上诉机构给出截然不同的结论。专家组将19.3条与19.4条紧密联系,认为“适当金额”就是规定对任何进口产品征收的反补贴税都不得超过认定存在的补贴金额;而上诉机构认为第19.3条除了应联系19.4条外,还应与19.2条相联系,否则第19.3条就会变得多余,因此,在上诉机构看来,“适当金额”与第19.2条联系更紧密,认定存在的补贴金额只是确定反补贴税的一个上限[4]。

借鉴中美“双反措施”一案关于反补贴税“适当金额”的推论,我们可以把它应用到反倾销税“适当金额”独立地位的论证上。WTO《反倾销协议》第9.2条也提及“适当金额”一词,借鉴上述案例,第9.2条若与第9.3条联系最紧密,则只需按照第9.3条所述:反倾销税的数额按第二条规定不得超过倾销幅度。而第9.2条中的“适当金额”就变得毫无意义了。若认为第9.2条与第9.1条最为紧密联系,则体现“适当金额”的确定是要以损害作为其中的考虑因素,并且也符合《反倾销协议》所提倡的从低征税规则,更加符合《反倾销协议》的意图,而第9.3条规定的倾销幅度则只作为“适当金额”确定的一个上限。

这样的推论体现了“适当金额”的确定具有其独立地位的同时,也明确了WTO《反倾销协议》提倡“适当金额”的确定要遵循从低征税规则:若损害幅度小于倾销幅度,则“适当金额”应以损害幅度为考虑因素确定税额;若损害幅度大于倾销幅度,则“适当金额”最大也不能超过倾销幅度的上限[5]。下面将“以确定反补贴税金额的资源有效配置说和竞争权利保障模型”的理论运用到确定反倾销税适当金额中,作进一步论证:

1.资源有效配置说

在确定反倾销税金额的问题上,资源有效配置说就是指以倾销幅度确定反倾销税金额。该学说主张进口国对倾销产品所征收的反倾销税金额应以出口企业所造成的倾销幅度为限。由此可知,该学说认为倾销行为就是违法行为,必然造成进口国市场的扭曲,要消除扭曲现象就必须通过征收反倾销措施进行救济。可得出,如果根据资源有效配置说确定反倾销税金额,那么将存在只要有倾销行为,无论是否造成实质损害或者损害威胁,均征收反倾销税,而且税额以出口企业所造成的倾销幅度为限。

在确定征收反倾销税之前,必须满足三个条件:倾销行为、存在进口国国内产业损害和倾销行为和国内产业损害之间有因果关系,并根据上述对WTO《反倾销协议》第9.1、9.2和9.3条之间的关系分析,反倾销税金额的确定要同时考虑倾销幅度和损害幅度两个因素,换言之,反倾销税的适当金额确定应介于两者之间。况且,结合上下文,资源有效配置说有违从低征税标准。因此,“资源有效配置说”并不适用于确定反倾销税的适当金额。

2.竞争权利保障模型

参照反补贴税中的竞争权利保障模型和反倾销税中的竞争权利保障模型,本文将之比作以损害幅度确定反倾销税的金额。对倾销产品征收反倾销税,是为了消除倾销行为所带来对进口国的实质损害或损害威胁,而非为了消除倾销行为本身。在此模型下,其目的是为了救济进口国国内产业因受到倾销行为而遭受的直接损害。因此可知,即使存在倾销行为,但没有对进口国造成实质损害或损害威胁,该模型认为此情况可以存在。

结合WTO《反倾销协议》第9.1条,按照竞争权利保障模型的含义,当确定的反倾销税金额足以消除进口国国内产业所遭受的直接损害时,相应的进口国就不必设置更高的反倾销税金额。此模型与第9.1条前部分吻合,看似符合从低征税标准确定税额的要求。然而却解释不了后一部分“则该反倾销税是可取的”。为何协议中在此使用“可取的”一词,而不将其确定为具有强制性,而且协议中为何没有明确表明以损害幅度确定反倾销税金额。该模型与第9.2条中所说的适当金额的确定并不一致,第9.2条中适当金额的确定需要考虑倾销和损害两个因素,且要根据不同情况。此外,从《GATT1994》第6.2条可知,其将征收反倾销税的目的定义为为了抵消或防止倾销,这一学说与竞争权利保障模型将完全不同。

3.非契合性适当金额的独立地位

无论是前述所说的资源有效配置说或竞争权利保障模型,对于反倾销税金额的确定都具有契合性原则。资源有效配置说中,反倾销税金额与倾销幅度契合;竞争权利保障模型中,反倾销税金额与损害幅度契合。然而,对于倾销幅度和损害幅度的计算却有完全不同的标准。WTO《反倾销协议》第二条“倾销的确定”中对于倾销幅度的计算有明确的计算方法,而对于损害幅度的确定,WTO《反倾销协议》第3.4条只列出十多项经济因素作为确定标准,没有明确的计算方法。因此,倾销与损害之间没有契合性,而据前述分析,反倾销税中的适当金额确定需要考虑倾销幅度与损害幅度。据此,反倾销税的适当金额确定遵循的是非契合性原则。

反倾销措施作为国际贸易救济手段的一种,其目的是为了救济不公平的贸易,而不是为了增加某国的财政收入。这一宗旨再次表明适当金额的非契合性。在非契合性的原则下,参照反补贴税中的分析,将《SCM协议》第19.3条的“适当金额”一词界定为一种体现矫正正义的符合比例的金额。本文认为WTO《反倾销协议》第9.2条中的“适当金额”具有独立法律地位,可将其界定为考虑公共利益的符合比例的金额。考虑公共利益的符合比例的金额表明在确定反倾销税金额时不只考虑倾销幅度和损害幅度这两个因素,还需要考虑税额对进口国或出口国乃至全球总体福利的影响,对各方利益作出进一步平衡。而本文支持从低征税标准确定反倾销税金额的观点也充分体现出公共利益原则。结合案例,“1992年欧共体——对来自中国松香”反倾销一案,初裁认定:中国松香倾销幅度为17.4%,对欧共体造成了实质性损害。然而,欧委会于1994年2月以反倾销措施不符欧盟共同利益为由,宣布终止对中国松香的反倾销调查。从该案例看,欧盟确定反倾销的“适当金额”不仅考虑了倾销幅度、损害幅度,还考虑了公共利益中的诸多因素,这也进一步说明了“适当金额”具有其独立地位。

从上述论述来看,本文将WTO《反倾销协定》中的“适当金额”界定为考虑公共利益的符合比例的金额,通过公共利益来论证其具有的独立地位,并且以公共利益契合点,说明了从低征税标准确定反倾销税金额符合协议第9.2条中“适当金额”的要求。

结论

对于从低征税规则确定税额的课题,其发展是曲折向前的,从反对过高征收反倾销税到从低征税规则,是国际贸易探索过程中所追求的目标,也是本文写作目的所在。

反倾销税税额的确定需要遵循从低征税,这能很大程度上限制反倾销措施的滥用,对国际贸易的公平健康运行和各方利益都大有裨益。我们应该积极推进将强制性从低征税规则列进WTO《反倾销协议》当中。然而,在积极推进的过程中,我们也不能忽略反对方的声音,如何通过强制性从低征税来确保反倾销调查到征收整个过程的合理性、公平性。这将要求我们花更多的精力于其各方面的制度设计当中。

据最新信息,在WTO第九次部长级会议(MC9)上,多哈回合谈判达成了早期成果“巴厘岛一揽子协议”。虽然达成的“巴厘岛一揽子协议”没有关于反倾销谈判的议题,但本文认为这次一揽子协议将是多哈回合谈判走向最终完成的基础。实现从低征收税额的问题将会随着各方利益制衡和全球化的发展达成共识。

[1]徐星亮.反倾销法上低税原则的经济学思考[J].科技视界,2012(14):251.

[2]余志军.论倾销幅度的核定与争议[J].经济师,2002 (12):81.

[3]唐宇.倾销幅度测算中的偏颇之处[J].首都经济贸易大学学报,2004(4):52-53.

[4] 龚柏华.中美“双反措施”WTO争端案上诉机构有关双重救济裁决述评[J].国际商务研究,2011(3):46-47.

[5]彭岳.论反补贴税适当金额的确定[J].环球法律评论,2013(4):165-176.

(责任编辑:李曙豪)

AStudy on Determining theAmount ofAnti-Dumping Duty

AStudy on Determining theAmount ofAnti-Dumping Duty

LI Bing-chao

(College of Tourism and Historical Culture,Zhaoqing University,Zhaoqing 526061 China)

ract:At present,in the international community,there are different methods about calculation for how to determine the amount of anti-dumping duty.For example,The United States applies dumping margin to determine anti-dumping duty;The EU and India apply the lesser duty rule.In this paper,the writer will dissertate it from two sides,and quote some clauses from GATT1994、WTO anti-dumping.It contacts the independent status of appropriate amounts in countervailing duty.Next,it will do more analysis for determining the amount of antidumping duty.

rds:dumping margin;injury margin;appropriate amounts;lesser duty rule

F73

A

1009-8445(2015)06-0007-04

2015-04-21

黎炳潮(1990-)男,广东广州人,肇庆学院旅游与历史文化学院教师。