基于因子分析的电力上市公司财务质量评价

2015-08-11邱玉兴程世华

邱玉兴 程世华

【摘 要】 文章以我国48家电力上市公司2009—2013年的财务数据为研究样本,从盈利能力、运营能力、偿债能力和发展能力四个角度构建财务质量评价体系,运用因子分析法对样本企业的财务质量进行实证分析。研究结果真实地反映了电力公司“发、输配、售”各环节的财务质量,为电力市场化进程及民营资本进入提供参考依据。

【关键词】 电力上市公司; 财务质量; 因子分析

中图分类号:F234.4 文献标识码:A 文章编号:1004-5937(2015)15-0018-04

电力工业作为基础性能源产业,是我国居民生活品质提升和经济高速发展的重要支撑。自国发〔2002〕5号文提出“厂网分开、主辅分离、输配分开、竞价上网”的四大改革任务以来,电力市场化改革已延宕13年,始终不能打破“输配”电网高度垄断的利益格局。发电侧市场交易机制缺失、国有资本自然垄断、清洁能源上网困难,售电侧不能摆脱电网掌控、民营资本进入受抑、电价市场化建设阻力重重,垂直一体化的电力运营模式已深为业界所诟病。而财务质量作为一个企业财务活动的综合表现,是企业运营成果的晴雨表。任何企业及其相关利益群体的正确决策都离不开财务质量评价和剖析。因此,本文通过对我国电力上市公司财务质量的评价分析,为电力市场化改革提供参考,引导电力投资、生产及消费,促使我国建立规模有序的电力市场。

一、研究设计

(一)评价方法

目前,国内外学者在进行上市公司财务质量分析时,主要采用财务比率指标评价法、杜邦分析法和EVA评价法三类财务质量评价体系。传统的财务比率指标法选取的指标多,且每个指标反映的信息侧重不同,为了综合反映财务质量,本文结合因子分析模型,将选取的财务比率指标降维为几个重要因子,用以替代原始变量进行财务质量评价。因子分析模型为:X=AF+?着,其中,A为因子载荷矩阵,F为因子向量,?着i(i=1,2,…,n)为特殊因子。

(二)指标选取

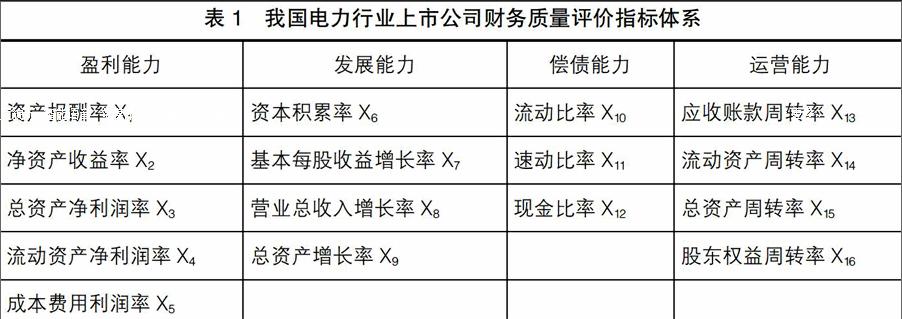

不同的利益相关者对企业财务质量评价的目的各不相同,因此,应建立一套系统的财务评价指标体系,以满足各方的决策需求。本文在构建财务评价指标体系时遵循了系统性、可比性、可操作性三个原则,鉴于数据可操作性,分别从盈利能力、发展能力、偿债能力和运营能力四个方面选取共16个财务指标,如表1。

二、实证研究

(一)样本来源与处理

1.样本及数据来源

考虑到数据的可获取性,本文选择在我国沪、深两交易所上市的电力公司为样本,剔除财务数据不全、*ST股及上市时间不足5年的样本后共计48家公司。为避免财务数据异常值影响,选取样本企业2009—2013年财务数据平均值为研究对象。研究数据均来自国泰安CSMAR数据库、北极星电力网、巨潮资讯网和新浪财经公布的上市公司年度财务报告,经过人工收集、整理和复核。

2.指标数据标准化

在应用因子分析法时,为了保证结果的可靠性,需要对原始指标数据进行标准化处理。针对不同类型的财务指标,需要采取不同的无量纲处理方式,具体方法如下:

本文特殊类指标有:速动比率、现金比率和流动比率。

(二)相关性检验

利用SPSS20.0统计软件中的主成分分析对16个财务指标进行浓缩,如表2,得出Bartlett球体检验和KMO检验的结果,其中KMO值为0.581>0.5,Bartlett球体检验p值为0.000<0.05拒绝原假设,因此原变量适合做因子分析。

(三)因子提取

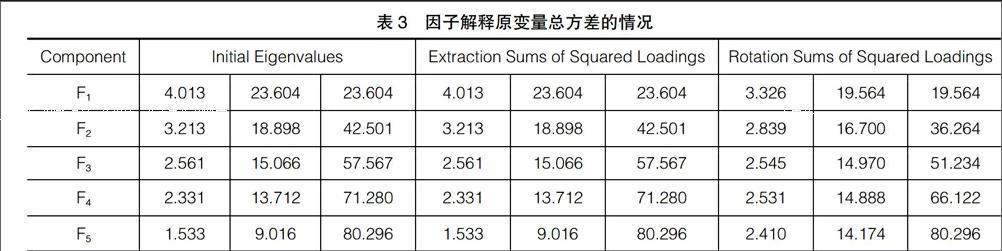

本文采取主成分分析法提取公因子,由表3可知,特征值大于1的前5个因子累计贡献率已达80.296,故选用这5个因子进行电力企业财务质量的评价与分析。5个公因子分别以F1—F5表示。

(四)旋转因子和因子命名

本文选用方差最大化正交旋转法对原因子载荷矩阵进行正交旋转,以便更容易理解公因子的实际含义,结果如表4。

由表4可知,资产报酬率(X1)、净资产收益率(X2)和总资产净利润率(X3)三个指标在F1因子上有较高的因子载荷值,反映了电力企业获取收益的能力,因此将其命名为盈利能力因子;流动比率(X10)、速动比率(X11)和现金比率(X12)三个指标在F2因子上因子载荷值较高,主要反映电力企业偿还债务的能力,故将其命名为偿债能力因子;资本积累率(X6)、基本每股收益增长率(X7)、营业总收入增长率(X8)和总资产增长率(X9)四个指标在F3因子上有较大的因子载荷值,反映了电力企业资产和资本的增长状况,可以将其命名为发展能力因子;F4因子在流动资产净利润率(X4)和成本费用利润率(X5)两个指标上有明显的解释能力,体现了电力企业经营耗费所带来的成果,将其命名为生产能力因子;F5概括了应收账款周转率(X13)、流动资产周转率(X14)、总资产周转率(X15)和股东权益周转率(X16)四个指标的主要信息,反映了电力企业的生产经营状况,因此将其命名为营运能力因子。

(五)因子得分计算和综合财务质量排名

根据表5因子得分系数矩阵,通过因子得分函数可以计算出各因子的得分值,以此为基础得到样本公司综合财务质量得分情况并进行排名。

各因子得分函数:

F1=-0.052×X1+(-0.026)×X2+…+(-0.054)×X16F2=-0.315×X1+0.349×X2+…+(-0.052)×X16F3=-0.020×X1+0.033×X2+…+0.036×X16F4=-0.051×X1+(-0.004)×X2+…+(-0.315)×X16F5=-0.051×X1+0.037×X2+…+0.032×X16

综合质量因子得分的求解是各公共因子得分与因子贡献率占总方差权重的加权总和。其计算公式:

F=0.228F1+0.195F2+0.175F3+0.174F4+0.165F5

运用以上方法可计算出电力企业上市公司各因子得分及综合得分,现列示48家样本公司排名,如表6。

三、研究结果

财务质量综合评价以0为参考标准,得分在0以上的企业财务质量要优于得分在0以下的企业,且得分值越高财务质量越好。由表6可知,本文选取的48家样本公司中,国有五大发电集团控股的14家上市公司财务质量综合得分值均小于0,分别为:上海电力-0.04、内蒙华电-0.09、桂冠电力-0.10、国电电力-0.25、黔源电力-0.27、华能国际-0.27、大唐发电-0.32、吉电股份-0.36、金山股份-0.40、华电国际-0.40、长源电力-0.46、华电能源-0.46、华银电力-0.61、漳泽电力-0.66;综合得分大于0的电力公司均为地方国资控股且民资参股比重较大,如祥龙电业、甘肃电投、文山电力等,其中祥龙电业排名第一,综合得分值大于1,说明其综合财务质量极好。由此可以看出,电价市场化改革不仅符合购电用户的利益,对电力企业自身来说也是益大于弊。

财务质量综合得分的优劣,主要取决于各因子得分的高低。第一,尽管改革争议最大的“输配电”类上市公司综合财务质量得分较高,如涪陵电力0.52、郴电国际0.38,但具体分析其各因子得分可以看出,实质上电网类上市公司盈利质量差强人意,涪陵电力-0.53、郴电国际-0.13,这与业界对于电网类上市公司坐吃买卖电力差价,蚕食价差暴利的说法相悖。第二,发、输配、售一体化垂直垄断经营的电力公司不但综合质量优异,盈利质量也令业界垂涎,如文山电力和西昌电力,其综合财务质量得分分别为0.68、0.27,盈利质量得分分别为0.31、0.29,但这两家公司偿债能力因子得分却总体较差,分别为-0.02、-0.61,说明电力“垂直一体化”模式是在高风险的经营模式下获取垄断暴利。第三,因为“售电侧”并未脱离电网的原因,只能参考主营业务收入来源售电业务的明星电力,其除发展因子得分-0.15外,其它因子得分值均为正值,且均在电力行业内遥遥领先,由此可见,售电业务具有盈利质量高、财务风险低、运营能力强等优点,放开售电侧促进其自由发展是我国电力市场化改革刻不容缓的环节。

清洁能源类电力企业是我国未来电力生产的一个趋势。宝新能源、深圳能源、凯迪电力均以新能源电力为核心的电力生产企业,其综合财务质量虽不及火电、水电类地方发电公司,却远胜于国有五大发电集团。宝新能源财务质量综合得分0.34,行业排名第12位,各因子质量得分均为正值,财务质量优异;凯迪电力除营运因子得分为-0.93外,其余各因子得分均为正值,财务质量综合得分0.22,行业排名第16位;尽管深圳能源盈利因子得分-0.08,但产出能力因子为0.33,总体盈利质量良好,偿债因子得分更高到1.69,投资风险低,综合财务质量得分0.22。因此,清洁能源类发电公司不仅具有良好前景,更是民营资本进入电力行业的一个优质平台。

四、结论

本文通过选取16项财务指标构建财务评价指标体系,合理地避免了单指标评价法的片面性,并且运用因子分析模型将16项财务指标浓缩为5个因子,克服了多元化指标评价法重点不突出的局限性,使研究结果更准确、客观和公正。通过对电力上市公司财务质量的评价,剖析了电力行业“发、输配、售”不同环节盈利质量、债务风险、发展能力和运营水平等方面的财务状况,为民营资本进入发电侧和售电侧提供了参考依据。同时,有鉴于清洁能源类发电公司盈利质量高、债务风险水平低,且风能、核能及生物质能等环保能源资源丰富等方面的优势,投资者可以考虑加强这方面的资本投入,不仅可以促进自身的财富增加,也顺应了我国可持续发展的经济发展要求。

【参考文献】

[1] 周荣喜,郑庆华.区间型多属性决策模型在企业财务质量评价中的应用[J].统计与决策,2009(19):160-161.

[2] 尹钧惠,杨慧珊.我国上市公司财务质量评价研究[J]. 商业会计,2012(1):55-56.

[3] 骆珣,张明星,刘殿珍.我国煤炭行业上市公司财务质量的评价[J]. 北京理工大学学报(社会科学版),2006(6):36-40.

[4] 李博,唐秉朝.基于因子分析的高新技术企业综合绩效评价[J]. 会计之友,2014(29):112-116.

[5] 袁春生,张志昊.基于投资者视角的公司财务质量评价研究——以煤炭上市公司为例[J].经济问题,2015(3):98-102.

[6] 陈晶璞,李艳萍.基于因子分析的金融类上市公司财务绩效评价[J].会计之友,2014(5):102-105.

[7] Alberici A, Querci F. The Quality of Disclosures on Environmental Policy: The Profile of Financial Intermediaries[J].Corporate Social Responsibility and Environmental Management,2015.