会计稳健性与企业投资不足的相关性

——基于制造业上市公司数据

2015-06-07靳茫茫高民芳

靳茫茫,高民芳

(西安工程大学管理学院,陕西西安 710048)

会计稳健性与企业投资不足的相关性

——基于制造业上市公司数据

靳茫茫,高民芳

(西安工程大学管理学院,陕西西安 710048)

选择沪深两市A股制造业上市公司2011~2013年数据为样本,运用会计稳健性指数(CScore)模型计量企业会计稳健性水平,采用Richardson(2006)残差模型计量企业投资不足.同时,构建会计稳健性与企业投资不足关系模型,采用多元线性回归方法,实证研究会计稳健性与企业投资不足的相关性.研究结果表明,我国制造业上市公司会计稳健性会加剧企业投资不足.稳健的会计政策一方面会造成企业价值被低估,加大企业外部融资难度,限制企业投资规模;另一方面使得企业过于保守,一些风险厌恶型的管理者投资过分谨慎,导致投资不足.

会计稳健性;投资不足;制造业上市公司

0 引 言

由于委托代理及信息不对称问题,我国企业普遍存在非效率投资现象.作为国家支柱性产业的制造业,近年来也存在着严重的投资不足问题.江函夏统计2008~2011年数据发现我国制造业上市公司投资不足所占比重为64.28%,投资不足明显大于投资过度[1].投资不足使得大量的资金闲置,资源得不到有效利用,会损害股东、债权人以及其他利益相关者的权益,进而对公司价值造成损害.会计稳健性是会计确认和计量的重要原则,也是会计信息质量的重要衡量指标.

目前关于会计稳健性对企业投资不足的影响,学者们还存在着较大争议,一种观点认为会计稳健性能够起到治理作用,从而改善企业的投资不足问题.McNichols研究发现会计稳健性通过减少信息不对称缓解投资不足[2].Lara实证研究发现会计稳健性与投资不足负相关[3].刘斌研究表明会计稳健性有助于缓解代理冲突和信息不对称问题,抑制投资不足行为[4].蒋亚朋通过研究发现会计稳健性有助于缓解企业投资不足行为,从而对企业投资效率产生影响[5].徐全华研究发现会计稳健性能提高企业的投资效率,即抑制投资不足[6].姜英兵也认为会计稳健性原则的运用能够改善投资不足问题[7].另一观点则认为,会计稳健性在治理企业的投资不足问题上起消极作用.Roychowdhury研究发现如果管理层属于风险厌恶型,那么他们往往会放弃一些净现值为正的投资项目,加剧投资不足[8].张长海研究表明片面追求会计稳健性可能使企业面临投资不足问题[9].杨丹从资产减值角度考察会计稳健性对投资行为的影响,研究表明风险厌恶型管理者,有可能会放弃净现值为正但风险较大的投资项目,从而导致公司投资不足[10].刘红霞以新会计准则和实施股权分置改革后2007~2009年数据为样本,研究发现会计稳健性会加剧企业投资不足[11].通过对以上文献梳理发现,国内外关于会计稳健性对投资不足的影响问题,目前尚未形成一致意见.研究结论不同可能是由于所选的样本数据、变量选取以及不同行业的会计稳健性存在差异所致,鉴于此,本文选取制造业上市公司数据,实证检验我国制造业上市公司会计稳健性对投资不足的影响.

1 研究设计

1.1 研究假设

会计稳健性原则要求及时确认损失,延迟确认收益,而企业的投资项目往往持续时间较长且风险较大,一旦投资失败,损失会被及时确认并反映在当期会计盈余中,企业管理者将因此承担相应的责任.因此,一些风险厌恶型经理人为了避免承担风险,在对投资项目进行分析评价时过于谨慎,放弃部分净现值为正的项目,导致企业的投资不足.根据投资现金流敏感性理论,企业的资金规模和外部融资能力将直接影响企业投资规模,融资能力不足会限制企业的投资水平.会计稳健性原则不对称的反应机制,使得项目收益和真实的盈余能力被低估,加大企业对外筹资的难度,影响企业的融资能力,从而限制企业的投资规模,造成投资不足.基于以上分析,本文提出假设:会计稳健性会加剧企业的投资不足行为.

1.2 样本选择

本文选取沪深两市A股制造业上市公司2011~2013年数据进行研究,所有数据来源于RESSET数据库.对数据进行如下处理:(1)剔除金融类上市公司数据,(2)剔除PT、ST、*ST的公司,(3)剔除相关数据缺失的公司.最终得到2 116个样本数据.使用Excel2007进行数据处理,使用Spss17.0进行统计分析.

1.3 模型构建

1.3.1 投资不足模型 投资不足的计量采用Richardson(2006)的残差模型,该模型对投资效率的计量可以精确到某一年度,从而可以很好地量化企业投资不足程度;同时,该模型选用的是横截面数据,能够很好地避免样本幸存性偏差问题.模型如下:

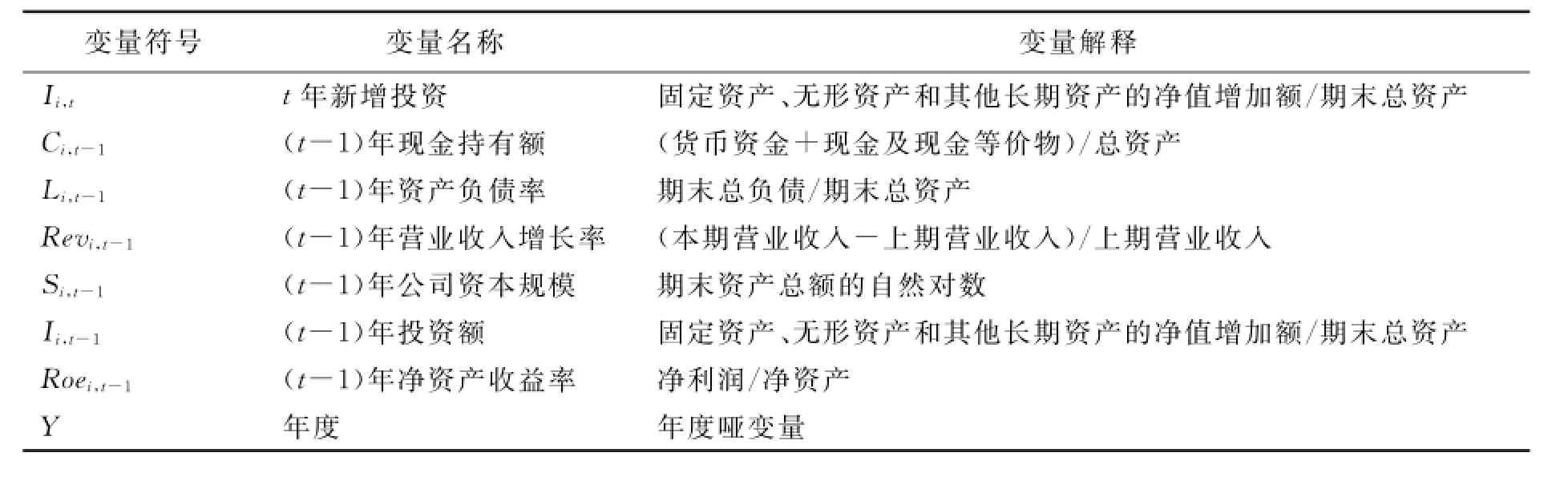

其中,εi,t是残差值,即非效率投资部分.若εi,t<0,则表示投资不足.模型(1)的变量解释见表1.

表1 投资不足模型变量解释Table 1 Variable′s explanation of inadequate investment model

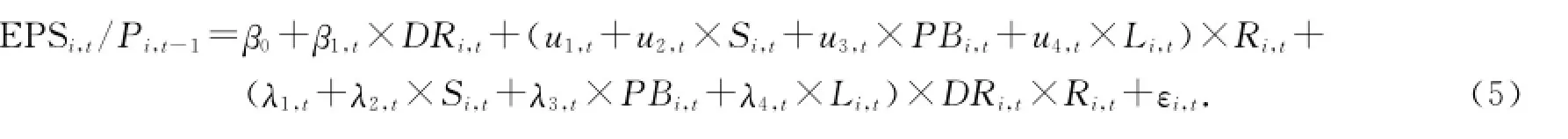

1.3.2 会计稳健性模型 本文采用Khan和Watts提出的会计稳健性指数(C-Score)模型来计量企业的会计稳健性水平.该模型的最大特点就是能计算特定公司在特定年度的会计稳健性指数.模型如下

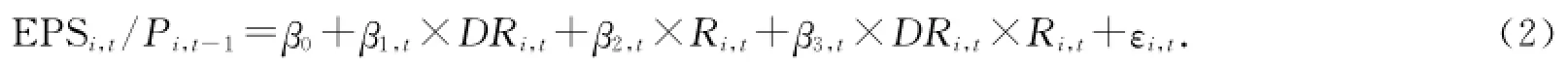

其中,EPSi,t表示i公司第t年的每股收益;Pi,t-1表示i公司第(t-1)年年末的收盘价;Ri,t是i公司第t年的股票收益率;DRi,t是哑变量,若Ri,t>0,则DRi,t=0,若Ri,t<0,则DRi,t=1;εi,t为模型残差项.

其次,通过工具变量将会计稳健性(C-Score)表述为公司规模(S)、市净率(PB)和资产负债率(L)3个代表公司特征的线性函数,其计算公式为

将式(3)和式(4)带入式(2)中得出

对式(5)进行年度横截面数据回归,计算出每年的λ1,t,λ2,t,λ3,t,λ4,t的值,带入式(4),得出会计稳健性指数C-Score.

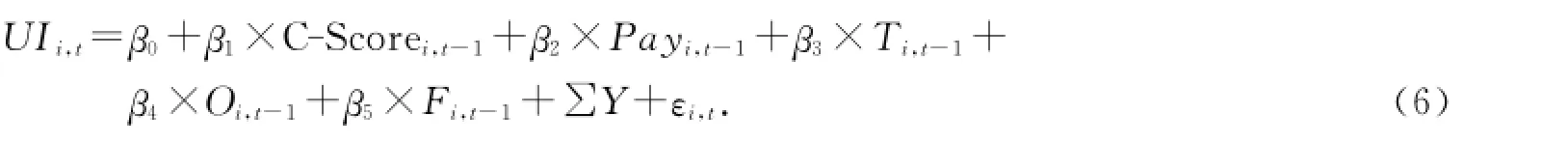

1.3.3 会计稳健性与企业投资不足关系模型

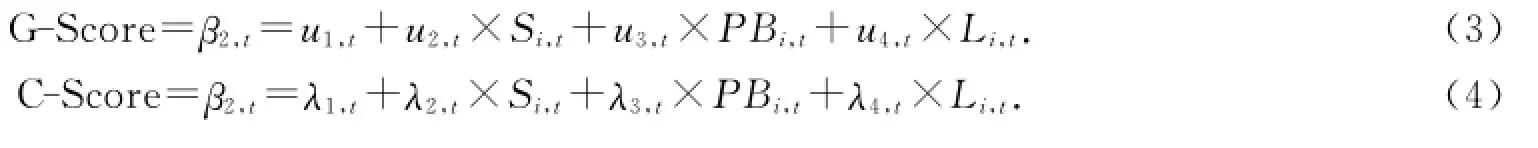

模型中的变量解释见表2.

表2 会计稳健性与投资不足模型变量解释Table 2 Variable′s explanation of accounting conservatism and investment insufficiency model

2 实证研究

2.1 描述性统计

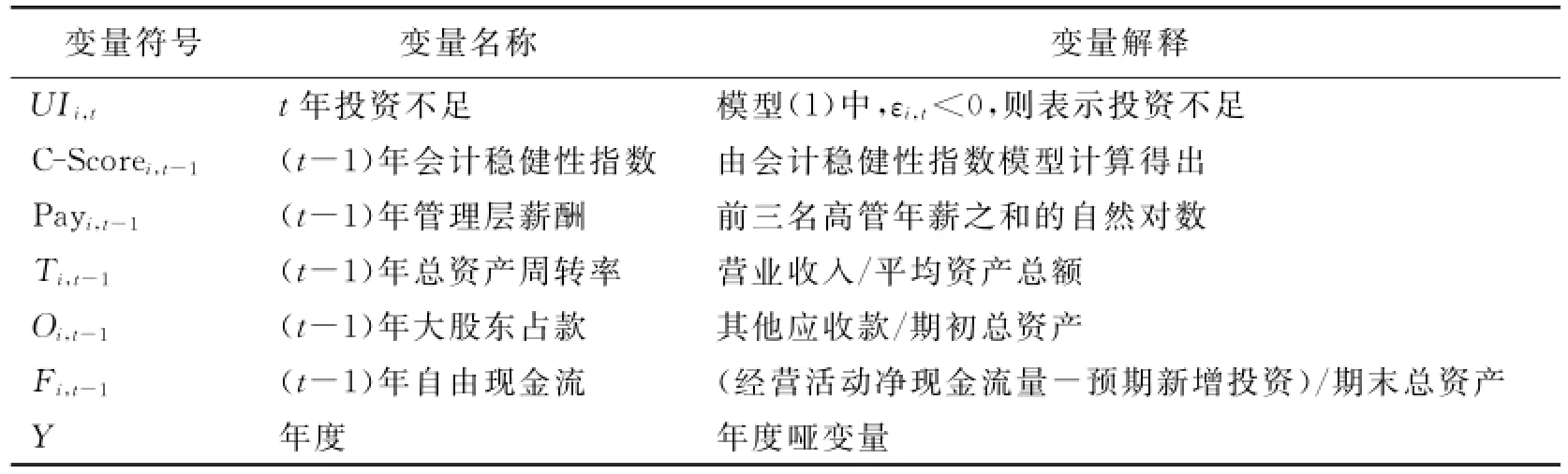

表3为投资不足模型、会计稳健性模型、会计稳健性与投资不足关系模型中主要变量的描述性统计.通过对模型(1)进行回归分析,在2 116个样本中,得到投资不足的样本有1 221个(占58%).说明我国制造业上市公司投资不足的比重更大一些.从表3可看出,新增投资额的均值为0.060,为正数,说明我国上市公司的投资规模普遍在扩大,极大值是均值的6倍多,说明我国制造业各上市公司的投资额存在一定的差异;会计稳健性指数的均值大于

零,说明我国制造业上市公司普遍存在稳健性.企业现金持有量(C)的均值为0.175,标准差为0.125,说明大部分企业能够保持一定的现金持有量;资产负债率(L)的均值为0.450,说明大部分公司资产负债率接近于0.5,都可能受到一定的融资约束;营业收入增长率(Rev)的均值为0.182,而极大值为5.076,极小值为-0.752,相差很大,说明各公司的业绩有很大差异.

2.2 会计稳健性与投资不足的相关性分析

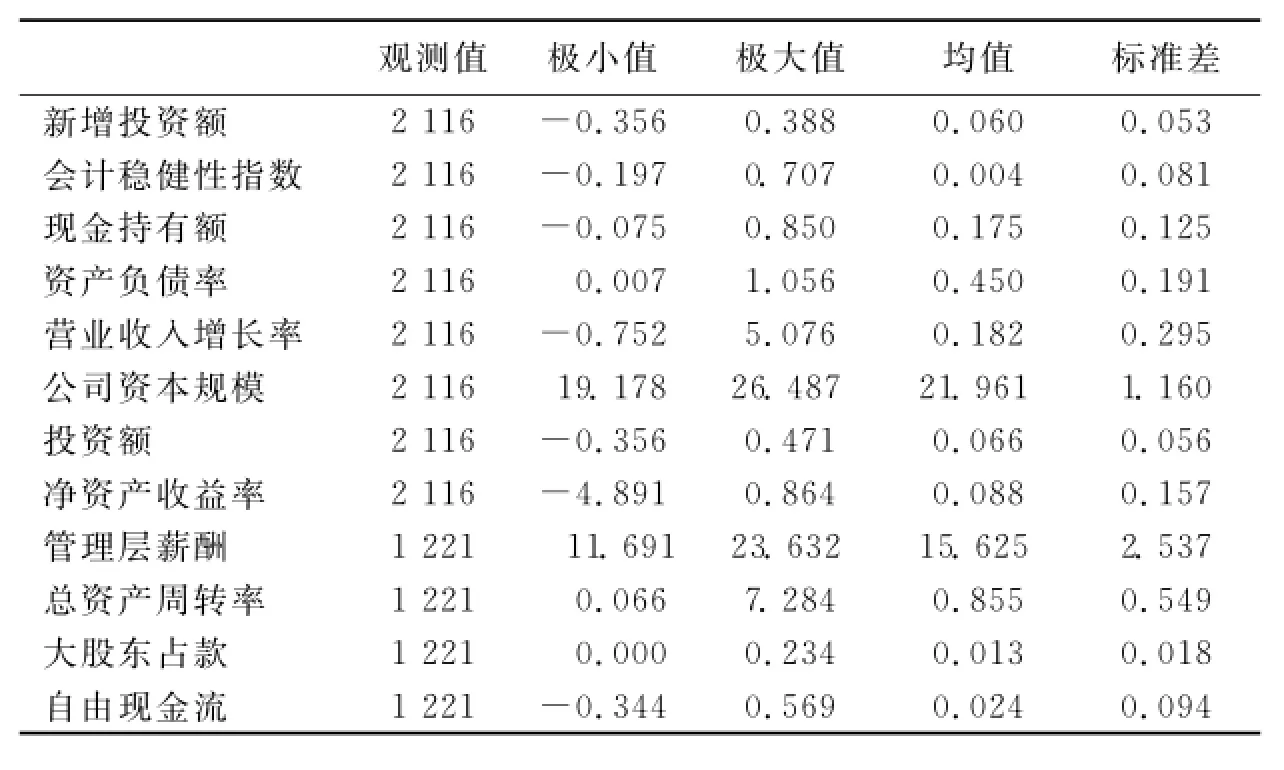

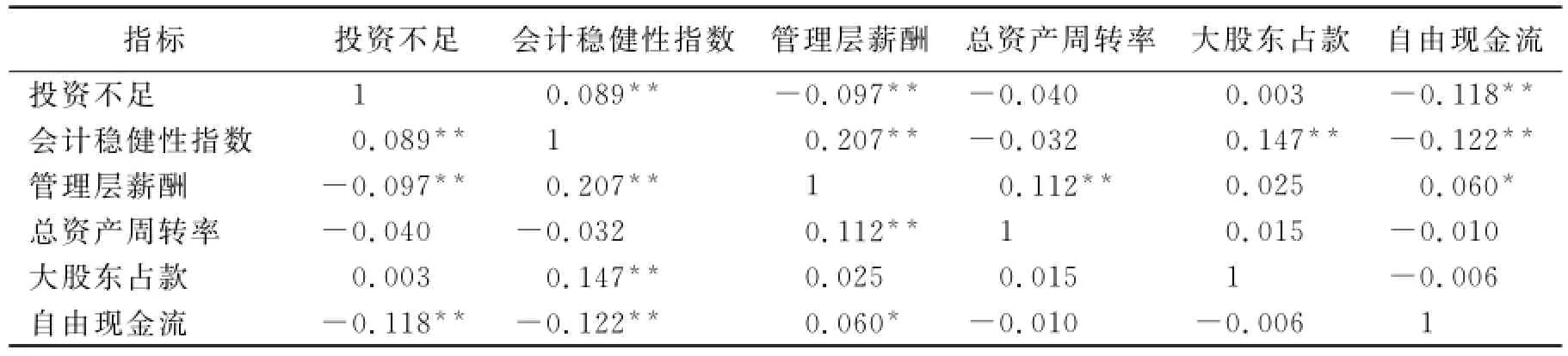

表4表明,投资不足(UI)与会计稳健性(C-Score)在1%的统计水平下显著正相关,说明稳健的会计政策可能会导致企业投资不足,与假设一致.投资不足与管理层薪酬(Pay)显著负相关,说明管理层薪酬会缓解企业投资不足.投资不足与自由现金流(F)在1%的水平下显著负相关.

表3 主要变量的描述性统计分析Table 3 Descriptive statistics analysis of main variables

表4 会计稳健性与投资不足相关性分析Table 4 Correlation analysis between accounting conservatism and inadequate investment

2.3 会计稳健性与投资不足的的回归分析

由表5可以看出,会计稳健性指数(C-Score)显著性概率为0.034,显著正相关,证明假设成立,会计政策越稳健越会加剧企业投资不足.管理层薪酬(Pay)、自由现金流(F)与投资不足显著负相关,总资产周转率(T)与投资不足负相关但并不显著,说明企业的资产使用效率高,会缓解投资不足问题.大股东占款(O)与投资不足正相关但不显著.注:B为样本回归系数;t为检验的统计量;Sig.为差异显著性;VIF为方差膨胀因子.

表5 会计稳健性与投资不足回归分析结果Table 5 Regression analysis between accounting conservatism and inadequate investment

3 结束语

本文以沪深两市A股制造业上市公司2011~2013年的数据为样本,采用会计稳健性指数(C-Score)模型来计量企业会计稳健性水平,通过Richardson(2006)残差模型来计量企业投资不足,实证研究了制造业上市公司会计稳健性与企业投资不足的相关性.研究结果表明,我国制造业上市公司普遍存在投资不足问题,会计稳健性水平与企业投资不足显著正相关,即会计稳健性会加剧企业投资不足.会计稳健性对于“好消息”和“坏消息”的不对称反应机制可能造成企业价值和未来的盈利能力被低估,外部投资者可能因此放弃对该企业的投资,加大企业外部融资的难度,造成投资不足.另外,过于稳健的会计政策,可能使得一些风险规避的管理者放弃净现值为正的投资项目,从而加剧企业投资不足.由于会计稳健性对于投资不足的影响是消极的,因此企业在运用会计稳健性原则时,除了要考虑宏观环境,还应该结合企业自身的特点具体分析,适度运用稳健性原则.会计稳健性在实际运用中具有很大的主观性,充分披露的会计信息,有助于缓解这种主观性的影响.

[1] 江函夏.会计稳健性与企业融资效率研究——以我国制造业上市公司为例[D].南京:南京农业大学,2013:30-31.

JIANG Hanxia.The research of accounting conservatism and corporate finance efficiency:Based on the listed companies in China′s manufacturing industry[D].Nanjing:College of Nanjing Agricultural University,2013:30-31.

[2] MCNICHOLS M F,STUBBEN S R.Does earnings management affect firms investment decisions[J].Accounting Review,2008,83(6):1571-1603.

[3] GARCIA Lara J M,GAREIA Osma B,PENALVA F.Accounting conservatism and firm investment efficiency[R].Universidad Carlos de Madrid,2010.

[4] 刘斌,吴娅玲.会计稳健性与资本投资效率的实证研究[J].审计与经济研究,2011(4):60-68.LIU Bin,WU Yaling.An empirical study on accounting conservatism and capital efficiency[J].Journal of Audit &Economics,2011(4):60-68.

[5] 蒋亚朋,穆尚志,丛林.会计稳健性对企业投资效率的影响[J].经营与管理,2012(1):93-95.

JIANG Yapeng,MU Shangzhi,CONG Lin.The influence of accounting conservatism on the enterprise investment efficiency[J].Business and Management,2012(1):93-95.

[6] 徐全华.会计稳健性对投资效率影响的实证研究[J].广西大学学报,2013(6):55-64.

XU Quanhua.An empirical study on accounting conservatism and investment efficiency[J].Journal of Guangxi University,2013(6):55-64.

[7] 姜英兵.会计制度改革与资本配置效率[J].宏观经济研究,2013(8):73-77.

JIANG Yingbing.Accounting system reform and the efficiency of capital allocation[J].Macroeconomic Research,2013(8):73-77.

[8] ROYCHOWDHURY S.Discussion of acquisition profitability and timely loss recognition by J Francis and X Martin[J].Accounting and Economics,2010(49):179-183.

[9] 张长海.企业影响力、会计稳健性与资源配置效率[D].广州:暨南大学,2010:153-154.

ZHANG Changhai.Firms influence,accounting conservatism and efficiency of resource allocation[D].Guangzhou:Jinan University,2010:153-154.

[10] 杨丹,王宁,叶建明.会计稳健性与上市公司投资行为——基于资产减值角度的实证分析[J].会计研究,2011(3):27-33.

YANG Dan,WANG Ning,YE Jianming.Accounting conservatism and investment behavior of listed firms[J].Accounting Research,2011(3):27-33.

[11] 刘红霞,索玲玲.会计稳健性、投资效率与企业价值[J].审计与经济研究,2011(9):53-63.

LIU Hongxia,SUO Lingling.An empirical study on accounting conservatism and investment efficiency[J].Journal of Audit &Economics,2011(9):53-63.

编辑、校对:赵 放

The relationship between accounting conservatism and inadequate investment:An evidence from manufacturing listed corporations

JIN Mangmang,GAO Minfang

(School of Management,Xi′an Polytechnic University,Xi′an 710048,China)

Based on the analysis of 2011~2013annual reports of A-share manufacturing listed companies in Shanghai and Shenzhen stock markets,the empirical research of the relationship between accounting conservatism and inadequate investment is conducted.Accounting robustness level is measured by using accounting robustness index(C-Score)model,corporate inadequate investment is measured by using Richardson(2006)residual model,and a model of relationship between accounting conservatism and inadequate investment is constructed.The result shows that accounting conservatism intensifies enterprise inadequate investment.For one thing,accounting conservatism makes enterprise value underestimated,increases enterprise external financing difficulty,and limits the enterprise investment scale.For another,accounting con-servatism makes the enterprise too conservative to invest.

accounting conservatism;inadequate investment;manufacturing listed companies

F 230

A

1674-649X(2015)05-0636-05

10.13338/j.issn.1674-649x.2015.05.021

2015-05-06

陕西省哲学社科规划办基金资助项目(13Q026)

高民芳(1973—),女,山西省永济市人,西安工程大学副教授,研究方向为公司财务理论与实践.E-mail:mfgaoxa@126.com