公司治理结构对绩效影响的实证分析

——以我国医药制造业上市公司为例

2015-04-19韩宇堃

韩宇堃

公司治理结构对绩效影响的实证分析

——以我国医药制造业上市公司为例

韩宇堃

随着现代公司制度的建立,公司治理结构越来越受到人们的关注。它可以确保公司长期战略目标的实现,也可以增强公司的竞争力和发展能力,从而提高公司绩效。本文以我国医药制造业上市公司为研究对象,对公司治理结构与公司绩效之间的相关性进行实证分析。结果显示,股权集中度、股权制衡度、高管薪酬与公司绩效呈正相关关系,董事会规模和领导层结构与公司绩效呈负相关关系,独立董事比例和监事会规模与公司绩效无相关性。

公司治理结构;公司绩效;上市公司

随着我国证券市场的不断发展,公司绩效越来越受到投资者的重视,如何提高公司绩效成为了大众关注的焦点,而健全、有效的公司治理结构是提升公司绩效的必要条件。虽然我国对公司治理结构的研究起步较晚,但是发展却十分迅速。2001年,我国证监会和国家经贸委联合发布了《中国上市公司治理准则》。该准则从保护投资者利益角度出发,强调了保护股东利益的思想。准则的实施为我国上市公司建立有效的公司治理结构以及进行公司治理提供了指导。

一、文献综述

国内外学者对公司治理结构的研究内容主要包括股权结构、董事会结构和管理层激励机制等三方面,但这几方面对公司绩效影响的研究结论却不尽相同。

(一)国外研究现状

在股权结构对公司绩效影响方面,Morck(1988)、Mcconnell和Serraces(1990)、Shleifer和Vishny(1997)都认为当内部股东所占有的比例越大,公司的价值越高。Demsetz(1985)认为当股权集中于少数人手中时,大股东可能会为了个人利益而不顾其他股东利益,甚至损害公司价值。在董事会结构对公司绩效影响方面,Lipton和Lorsch(1992)研究认为董事会人数在十人限额内时,其对公司绩效有正相关作用。但Singh和Davidson(2003)研究认为董事会董事数量越少,公司绩效越好。在管理层激励对公司绩效影响方面,Baghat(1985)和Smith(1990)都同样发现对高管人员进行激励能起到提高公司绩效的作用。

(二)国内研究现状

在股权结构对公司绩效影响方面,王海林(2009)认为第二到第五大股东持股比例之和的增加对公司绩效有积极作用。胡春秀(2010)认为前十大股东持股比例越高,越有利于公司绩效的提高,而股权制衡度的提高对公司绩效有负相关作用,且控股股东的持股比例的提高,有利于公司绩效的提高。曹阳、孙泉霞(2011)研究表明第一大股东持股比例与企业绩效存在着U型关系。在董事会结构对公司绩效影响方面,江永众、熊平(2006),认为董事会人数的增加对公司绩效有积极作用,而曲丽清(2007)通过实证研究表明,公司绩效随董事会人数的增加出现了先上升后降低的结果。在管理层激励对公司绩效影响方面,陈树文、刘念贫(2006)认为管理层人员持股比例的增加有利于公司绩效的提高这一结论。曹阳、孙泉霞(2011)研究却发现,现金薪酬并没有起到应有的激励作用,而管理层人员持股对公司绩效的提升会带来一定的消极影响。

二、假设的提出

本文主要研究公司治理结构对公司绩效的影响。因此,公司治理结构将从股权集中度、股权制衡度、董事会规模、独立董事比例、领导权结构、监事会规模和高管薪酬等七个方面展开分析,并分别提出假设。

(一)股权集中度对公司绩效的影响

股权集中度可以通过第一大股东持股比例进行衡量。该比例越高,说明第一大股东对管理层的控制力越强,对管理层的监督意识也越强烈,这样才能减弱管理层人员的机会主义倾向,增加公司经济利益,提高公司绩效。也有学者认为,当第一大股东成为绝对控股股东时,第一大股东可能会因为缺乏监督而“掠夺”公司的财产,侵害其他股东的利益,对公司绩效产生负面影响。本文认为,第一大股东持股比例相对集中,反映其对公司的控制能力越强,能对公司的经营起到稳健性的作用,从而提升公司绩效。由此本文认为:股权集中度对公司绩效产生正面影响。

(二)股权制衡度对公司绩效的影响

股权制衡是指几个大股东通过内部牵制,使得任何一个大股东都无法单独控制决策,以达到大股东相互监督的股权安排模式。这种模式能使公司股权相对集中,又能有效抑制大股东对上市公司利益的侵害。其他股东对控股股东股权制衡能力的加强可以抑制大股东对公司的“掠夺”行为,对公司绩效有促进作用。由此本文认为:股权制衡度对公司绩效产生正面影响。

(三)董事会规模对公司绩效的影响

董事会规模即董事会成员的人数,其人数的多少对公司运营效率会产生很大影响。理论界对董事会规模与公司绩效之间关系的分歧较大。本文认为规模较大的董事会将增加董事会成员间沟通的难度,不利于董事们坦率地表达自己的意见,从而降低董事会会议的效率,也同时增加了董事会决策的成本。当然,不可否认的是规模较大的董事会能够拥有更多的信息和更丰富的知识结构,对制约控股股东、协调各方利益和提高决策质量等方面都有积极的影响。但较大规模的董事会所带来的损失可能会大于其为公司创造的利益。由此本文认为:董事会规模对公司绩效产生负面影响。

(四)独立董事比例对公司绩效的影响

独立董事独立于公司的管理和经营活动,不受任何股东控制,也不在公司内部担任实职,在经济利益方面具有独立性。所以相对于内部董事,独立董事能够从全体股东利益出发,发挥真正的监督作用。独立董事成员都具有一定的专业技能、学识和管理的能力,在参与公司重要决策时能够发表独立意见。所以独立董事比例的增加能够提高公司决策的质量,促进公司绩效的提高。由此本文认为:独立董事比例对公司绩效产生正面影响。

(五)领导权结构对公司绩效的影响

领导权结构是指公司的董事长与总经理是否两职合一。董事长代表公司董事会,是股东利益的最高代表。总经理是公司的雇员,主要处理公司日常经营事务和执行董事会的决策。在所有权与经营权分离的上市公司中,董事会连接着股东和经理层,并以股东的身份监督经理层,避免其做出对股东不利的行为。两职合一可能会使总经理的权限被过度赋予,从而脱离董事会的监督。此外,两职合一同时也会削弱董事会的控制作用,经理层可能会做出有损公司利益的决策,从而影响公司绩效。由此本文认为:董事长与总经理两职合一对公司绩效产生负面影响。

(六)监事会规模对公司绩效的影响

监事会由股东监事和职工监事组成,其职责主要是对董事会和管理层人员进行监督,监事会具有独立性、法定性和专门性的特点。设立监事会可以防止董事会、经理层损害公司和股东的利益,从而有利于公司绩效的提升。由此本文认为:监事会规模对公司绩效产生正面影响。

(七)高管薪酬对公司绩效的影响

代理理论认为,公司经理层与股东之间存在信息不对称和目标不一致,所以会产生不必要的代理成本。在这种情况下,股东会通过高额的薪资对高管的贡献给予物质激励,使高管人员有充足的动力提高公司业绩,从而实现股东价值最大化。由此本文认为:高管薪酬对公司绩效产生正面影响。

三、实证分析

本文选取了沪深两市所有A股医药制造业上市公司2009—2011三年的数据,在剔除了数据不全及数据异常的样本后,最终以65家上市公司3年的数据作为实证研究样本。本文所采用的初始数据来源于国泰安数据库,所有数据通过STATA11.0统计软件进行分析。

(一)变量的定义

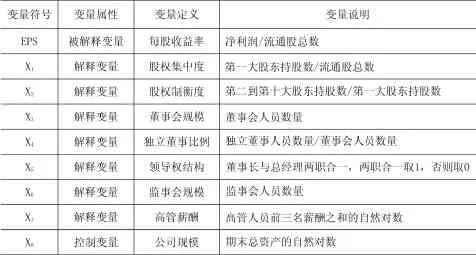

根据以上所提出的假设,本文设计了以下变量进行实证分析。(见表一)

表一 变量定义表

(二)模型的构建

根据以上各解释变量与被解释变量的关系,本文构建了公司治理结构与公司绩效相关性的线性回归模型。EPS=α+β1X1+β2X2+β3X3+β4X4+β5X5+β6X6+β7X7+β8X8+ε

(三)相关性分析

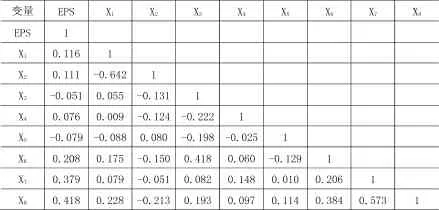

为避免回归模型中各变量出现多重共线性问题,在进行回归分析之前应检测各变量之间的相关性。具体检测结果如下:(见表二)

一般认为,当两个解释变量间的相关系数绝对值超过0.8时,则会产生严重的线性共线问题。从表二相关性检验中可以看出,各变量之间相关性较强的为股权集中度与股权制衡度,其相关系数为-0.642,其他变量之间相关性都较弱,本文的各变量之间不会出现多重共线性问题。

(四)实证结果

从表三回归结果显示,模型整体检验的F值为10.82,说明本文构建的模型是联合显著的。调整R平方为0.2883,这说明模型中各解释变量对被解释变量的解释程度较低。因为影响公司绩效的因素很多,而本文只是从公司治理角度进行分析。

表二 相关性检验

表三 回归结果(一)

表四 回归结果(二)

由表四可以看出,在5%的显著性水平下,所有解释变量中只有独立董事比例(X4)和监事会规模(X6)这两个变量的T值低于临界值,也就意味着这两个变量所对应的假设是不成立的,而其他各解释变量在5%的显著性水平下均显示统计显著,且系数与假设方向一致,所以其他假设都成立。

四、研究结论

(一)股权集中度对公司绩效产生正面影响。这说明第一大股东持股比例的提高,能增加其对管理层进行有效监管的动力,也能降低代理成本,从而提高公司绩效。

(二)股权制衡度对公司绩效产生正面影响。这说明股权制衡度的提高能够保护其他股东的利益,有效地抑制大股东对其他股东的“掠夺”行为,对公司绩效能起到正面的作用。这也说明了股权的相对集中能促进公司绩效的提高。

(三)董事会规模对公司绩效产生负面影响。即董事会人数的增加不利于提升公司绩效。这说明较大规模的董事会所带来的损失确实大于其为公司创造的利益,董事会规模增加的同时也增加了达成共识的难度。

(四)独立董事比例对公司绩效无影响。虽然本文数据显示独立董事比例与公司绩效的回归系数为正值,但是并没有通过显著性检验,假设没有得到证实。这是因为上市公司的独立董事都是兼职,只是充当“花瓶”角色,在董事会重大决策时受干扰因素较多,并没有真正起到独立决策的作用,以至于不能达到预期的效果。

(五)领导权结构对公司绩效产生负面影响。通过本文对该变量回归的结果可以看出,董事长和总经理两职兼任,使得公司的实际控制权掌握在一个人的手中,这会削弱了董事会的独立性,可能导致经理层会做出不利于公司利益的行为,从而对公司绩效产生负面的影响。

(六)监事会规模对公司绩效无显著影响。本文回归结果显示监事会规模与公司绩效呈正相关关系,但并没有通过显著性检验。这说明监事会的设立并没有起到理想的监督作用。我国上市公司目前大多数采用监事会年会制,监事没有明确的程序和更多的机制行使其应有的监督权,而且监事会的职能不明确。这使得公司监事的知情权、查询权和监督权受到极大的限制,故导致监事会没起到应有的监督作用。

(七)高管薪酬对公司绩效产出正面影响。高管激励机制解决了委托人与代理人之间关系的动力问题,即委托人通过一套有效的激励机制促使代理人尽力为其服务,最大限度的达到委托人目的。本文的实证结果也证明了增加高管薪酬能够提高管理层工作的积极性,从而对公司绩效产生正面影响。

[1]Morck R,Shleifer A.and Vishny R.Management Ownership and Market Valuation:An Empirical Analysis[J],Journal of Financial Economics,1988,(20):293-315.

[2]Demsetz H.,Lehn K.The Structure of Corporate Ownership:Causes and Consequences[J].Journal of Law and Economics,1985(32):336-451.

[3]王海林.股权结构对公司治理绩效的影响——以华东地区上市公司为例[J].厦门大学学报,2009(4):65-73.

[4]胡春秀.股权结构与公司治理绩效关系的实证研究——基于股权分置改革接近尾声的背景下的研究[J].中国经贸导刊,2010(13):57-57.

[5]曹阳,孙泉霞.中国医药上市企业公司治理结构与企业绩效关系的实证研究[J].经济研究导刊,2011(3):70-73.

(作者单位:常州工学院)