大股东特征、股权制衡和公司业绩的实证分析来自2010-2012中国保险公司的证据

2015-04-19程应彪

程应彪 陈 君 王 松

大股东特征、股权制衡和公司业绩的实证分析来自2010-2012中国保险公司的证据

程应彪 陈 君 王 松

大股东特征、股权制衡与公司业绩的关系一直是公司治理的研究热点,国内外学者已有较为丰富的成果。从单一行业——保险业出发,利用60余家保险公司的年报数据对保险业之中大股东特征、股权制衡与公司业绩的关系做了实证研究。得出了股权制衡与公司业绩无关,第一大股东特征与公司业绩无关的结论。研究建议应积极推进保险业乃至金融行业额市场化改革,释放金融活力,推动保险业的发展。

大股东特征;股权制衡;公司业绩;实证分析

公司治理是目前理论研究的热点,其中尤其以大股东特征和股权制衡与公司业绩的关系为重。目前理论界普遍的观点认为这二者之间存在着相关性。然而遗憾的是目前的理论研究普遍以A股上市公司的所有企业为研究样本,缺乏对具体行业以及非上市公司的解释力。因此,本文所选取的研究样本来自具体的金融行业中的保险业,并且所截选的数据囊括了上市公司及非上市公司。目前,据统计全国共有保险公司93家。其中包括:保险集团和控股公司6家,财产险公司35家,人身险公司42家,再保险公司5家。与此同时,随着中国人保、中国人寿和平安保险三大保险公司相继在境外上市,已逐步实现保险行业在治理机制的改革,并取得了重要的突破。现阶段,我国保险公司在治理方面仍旧存在股权结构不合理等问题,这些问题的存在不仅与建立现代保险企业制度和深化保险业改革的内在需要很不相适应,而且也不利于进一步提高我国保险公司的竞争力。因此,对于这三者之间逻辑关系的研究,进而深入探讨我国保险公司治理存在的问题,无疑具有十分深刻的现实意义。由于我国保险公司绝大多数为非上市公司,这跟普遍研究所截取的样本有所不同,因此,我们在选取不一样的研究样本数据的前提下,期望能够得出不一样的结论,由于已经具体到了某一特定行业之中就具有了较强的解释效果与说服力。另外由于保险多为非上市公司其信息获取难度较大,相关研究较少,也凸显此类研究之必要。

一、文献综述

自Berle和Means(1932)首次提出现代公司的特征是所有权和控制权分离的命题以来,代理问题就成为金融和会计学领域研究的热点。代理理论认为,当股权较为分散时,个人投资者缺乏动力对管理层进行监督和参与公司重要决策 (Jensen和Meckling,1976;Fama和 Jensen,1983);而当股权较为集中时,大股东对管理层的监督力相对较强,这种搭便车的行为便能够得到一定的抑制(Jensen and Warner,1988)Shivdasani(1993)和Core et al.(1999)都提出假设,大股东的存在能够降低公司管理层的代理成本。La Portaet al.(2000)股权集中能够降低代理成本的同时,也存在弊端,当股权过度集中,大股东就有可能通过掏空和寻租来侵占中小股东的利益。与之不同的是,目前国内关于大股东对公司绩效的影响研究主要分散在股权结构对公司绩效影响的实证研究中。陈晓和江东 (2000)、施东辉 (2000}、陈晓悦和徐晓东(2001)、吴淑棍(2002)、杜亚军和周亚平(2003)研究了国有股、法人股和流通股比例与公司业绩的关系,但没有得到一致性结论,这可能由于研究年份、样本公司选择、绩效衡量标准不同等多种原因造成。在股权集中度和公司绩效关系的研究中,一般认为两者间呈正相关关系(陈小悦和徐晓东,2001;吴淑棍,2002;苏武康2003;孔爱国和王淑庆,2003)或者倒U型关系(孙永祥和黄祖辉,1999孔爱国和王淑庆,2003)在控股类型和公司绩效关系的研究中,孙永祥和黄祖辉(1999),郭春丽(2002)研究了控股类型与公司治理机制的关系,认为与股权高度集中和股权高度分散的控股结构相比,有一定集中度、有相对控股股东并有其他大股东存在的股权结构,总体而言最有利于治理机制发挥作用,因而具有该股权结构的公司绩效也趋于最大;苏武康(2003)直接研究了控股类型和公司绩效的关系,认为绝对控股模式明显优于相对控股模式,分散型控股模式绩效最低。除了以上所呈现的研究方面外,还有很多专家学者对这个问题做了大量有益的研究工作。如叶勇、蓝辉旋、李明《多个大股东股权结构与公司业绩研究》,李琳、刘凤委、卢文彬《基于公司业绩波动性的股权制衡治理效应研究》等。

目前国内外研究都存在一定的差异,这是由于公司治理结构、公司发展差异、市场异常等多种因素造成的。但是都为本文提供了良好的借鉴,但是目前国内外文献较少关注到非上市公司治理,单一行业的公司治理研究之上。因此使得本文缺乏更多直接的参考借鉴加大了研究难度。

二、样本选择和数据来源

(一)样本选择

本文选择了2010-201共三年的保险公司未研究样本。本文研究之保险公司以在中国保监会官网上能查到名称的为准,同时为了保证数据的有效性和与其他相关研究文献的一致性,按如下规则选择数据:剔除全外资的保险公司,因为本文研究对象时中国保险业,虽有全外资保险公司在中国大陆经营,但不在本文研范围之类。剔除注册地不在中国的保险公司,理由和全外资保险公司一样。剔除2009年之后成立的保险公司和在2009-2010年间破产解散的公司。剔除查不到财务数据和本文所必须信息的公司,因为保险公司大多数为非上市公司,有一部分保险公司查不到相关报表、财务数据、相关经营信息,因此这部分公司也应被剔除掉。

本文的数据来源为各保险公司的公开财务报表和公司治理的公开信息披露。由于我国保险公司绝大数为非上市公司因此专业的财务数据库查不到其财务数据,需要利用原始的手工收集方法从公开披露的财务报表里摘取相关数据。笔者在符合研究样本条件的近60家保险公司的官网上下载了2010-2012年3年的年度财务报告,从原始的年度财务报告摘取所需要的原始数据。同理本文各保险公司的股东构成,股份构成也来自其官网的公司治理信息披露。

(二)变量定义

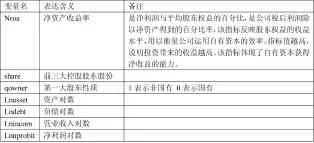

由于本文研究的是第一大股东性质、股权制衡和公司业绩的关系,因此选择了净资产收益率为被解释变量,股东性质和股权制衡为解释变量。选择资产、负债、营业收入、净利润对数为控制变量。如下表所示:

表1 研究变量定义与描述

净资产收益率是一个合性极强、最具有代表性的财务比率。净资产收益率与企业资本结构、销售规模、成本水平、资产管理等因素密切相关,是财务管理中最能综合反映公司业绩的指标。同时由于保险公司为金融公司,金融公司的特点决定了保险公司的资产绝大多数为负债资产,而且存在大量的或有负债,因此在公司业绩的衡量上净资产收益率比资产收益率更能反映公司业绩的真实情况,在在前期的研究中也证实了这一点。

将股东性质分为国有和非国有也是目前公司治理研究的通用做法,而股权制衡则采用了前三大股东的股份分布情况,一般而言股份越分散前三大股东所持有的股份越少制衡程度就越高,同时若大股东之间持股差异不大也能产生较好的制衡效果。

本文数据中变量nroa、share是比例,而asset、debt、income、nprofit是资产规模、负债、营业收入和净利润,是绝对数。为消除数量水平上的差异和减轻异方差,文中asset debt income nproft采用对数变换,其中nprofit变量中有负数,采用了先标准化该变量,再用标准化变量加上1取对数。

三、假设假设与研究模型模型

(一)研究假设

根据刘小玄(2003)的研究认为,民营公司的业绩取决于外部竞争环境,在竞争的市场结构下,民营公司更具效率,而在缺乏竞争的市场结构下,两类公司的绩效差异并不明显。林建秀认为在中国当前的制度背景下,公有产权固然存在诸多缺陷,但其在业绩上却丝毫不逊于私有产权;尽管私有产权在履行所有者权利时,克服了公有产权的缺陷,但其业绩表现总体上并不优于国有产权。而在前期的研究和数据收集的过程以及参考其他更多文献资料后似乎也佐证了这些观点,因此本文提出以下两个研究假设:

假设1:保险行业中第一大股东性质和公司业绩无关。

假设2:保险行业中公司股权制衡度与公司业绩无关。

(二)研究模型

根据前期数据和研究假设本文特构建了计量模型:

naroa=beta0+beta1*share+beta2*qowner+beta3*lnasset+beta4*lndebt+beta5*lnincome+beta6*lnnprofit+epsilon

首先用nroa对本文重点研究的变量share,qowner做计量分析,得出基本参考模型。

然后用加入控制变量,得出扩展模型,同时加入lnasset,lndebt,lnincome时的模型,产生了较为严重的共线性,lnasset,lndebt两个变量的方差膨胀因子VIF大于10,所有变量的平均VIF大于10,因此分别加入lnasset,lndebt变量。模型中变量的方差膨胀因子有在10以下,减轻变量之间的共线性。

四、模型结论

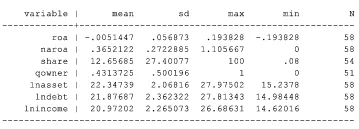

(mean、sd、max、min、N分别表示该变量的平均数、标准差、最大值、最小值和变量个数)

表2 主要变量的描述性统计

我们利用sata数据分析软件对收集到的样本数据做了简单的统计分析,如上表所示。由于我国保险公司绝大多数为非上市公司,其财务报表可以不向外界披露,所以想收集齐财务数据只能通过其官方网站查找,某些年份一些保险公司未在其官网上披露财务报,就导致有些财务指标不全。另外有些保险公司查不到具体的股东构成也造成了share和qowner数据不全。

表3 回归统计描述

从表中可以看出在不断加入加入资产、负债、营业收入、净利润等控制变量后,股权制衡与净资产收益率的相关性只有0.0000463,第一大股东特征与净资产收益率的关系只有-0.0246,即第一大股东性质和股权制衡与净资产收益率之间的相关性很弱,有很大的把握说其不存在相关性。换言之,第一大股东性质和股权制衡度对公司业绩不产生影响,或者影响很小,可以忽略不计。即本文提出的两个假设得到了验证,本文的假设成立。假设1:保险行业中第一大股东性质和公司业绩无关。假设2:保险行业中公司股权制衡度与公司业绩无关。

五、研究结论分析与建议

本文以2010-2012年共3年的保险公司全行业为研究对象,研究了第一大股东性质和公司业绩,股权制衡和公司业绩的关系。最后得出第一大股东性质和股权制衡和公司业绩无显著相关的结论,即在保险公司中第一大股东是否为国有,公司股权是集中还是分散对公司的业绩不产生影响。而目前主流学术界的研究结果都支持非国有股份的公司业绩更好,较为制衡的股权更能促进公司的发展,而本文得出的结论与其恰恰相悖。笔者认为有以下几个原因造成:

1.样本选择不同。以往的公司治理文章大多利用A股上市公司数据样本做研究分析,同时在样本选择时都会剔除金融企业。这样其研究结论对于金融企业就不具有说服力。而本文恰恰选择的是金融企业,而且有大量的非上市公司。本文采用单一行业公司数据对单一行业进行研究分析,其结论会更具有可靠性。

2.市场化程度对不同行业的影响不同。一般而言在市场化程度越高的行业,非国有股公司的业绩越好,市场管制越严格的行业,政府行政干预的力度就会越强,就会削弱民营资本的活力,使得国有股和非国有股的区别显得不大,同时由于政府过多的行政干预使得在公司治理中股权的集中和分散的影响也被削弱。而而本文研究的保险企业为金融企业,在我国金融企业是市场化程度较低,政府干预较多的行业,这就造成了本文结论与利用A股全行业的研究结论不同。

笔者分析后指出这可能与我国金融业市场化程度低,政府干预过多有关。因此我国应该加大金融市场的改革力度,推进金融市场的市场化程度,释放金融市场活力。具体来说:

第一,充分发挥市场在金融资源配置中的决定性作用。

第二,建立金融市场竞争性价格体制,继续稳步推进利率汇率市场化改革。

第三,降低金融行业进入壁垒和退出壁垒。

第四,放松管制,建设和完善多层次的金融市场体系,使金融资源能够顺畅地流向经济的不同层次。

第五,政府培育市场基础设施,在创造有利于市场竞争的信息和机构环境方面发挥重要作用。

[1]叶勇,蓝辉旋,李明.多个大股东股权结构与公司业绩研究.预测,2013(2).

[2]陈晓,江东.股权多元化、公司业绩和行业竞争性.经济研究,2000(8).

[3]施东辉.股权结构、公司治理和绩效表现.世界经济,2000(12).

(作者单位:湖北经济学院会计学院)