旅游上市公司多元化投资与企业风险

2015-03-30周春梅

周春梅

摘要:作为企业动态成长的战略选择之一,国内旅游企业已将多元化投资作为规避风险的重要手段。然而,多元化投资是一把“双刃剑”,其对旅游企业风险的影响效果具有不确定性。在降低企业收益率波动的同时,多元化投资带来的波动幅度过大、增加资金筹措与配置压力、降低组织竞争优势与协调能力等问题在某种程度上不是分散风险,而是自我扩大风险。本文在总结借鉴现有研究成果的基础上,以旅游上市公司为样本对多元化投资与企业风险之间的关系以及经理人堑壕防御在二者关系中的调节效应进行了系统研究。研究发现,旅游上市公司多元化投资程度与企业风险正相关(未通过显著性检验),经理人堑壕防御会显著强化二者之间的正向关系,经理人堑壕防御水平越高,实施多元化投资越容易加剧企业风险。笔者建议国内旅游上市公司提高股东话语权,并重视新闻媒体等社会化治理机制的作用,以控制经理人权力滥用引致的堑壕防御行为的发生。

关键词:旅游上市公司;多元化投资;企业风险;经理人堑壕防御

中图分类号:F590.6文献标识码:A

文章编号:1000-176X(2015)03-0061-08

一、引言

企业多元化投资是一个颇具争议性的话题。自Rumelt[1]的开创性研究以来,国内外学者长期致力于多元化投资利与弊的讨论,并希望借此对多元化投资存在的合理性做出判断。从企业实践来看,多元化投资成为一种趋势源自1950年《克莱顿法案》修订后,美国实业界盛行的混合兼并。在《财富》500强中,实施多元化投资的企业比重从1949年的30%迅速攀升至1974年的63%。20世纪80年代后,美国、西欧等呈现出明显的由“多元化”向“归核化”回归的势头,《财富》500强企业的平均多元化指数从1980年的1.00降为1990年的0.67。即使仍坚持多元化投资的企业,基本也都是以相关多元化为主。

然而,作为企业动态成长的战略选择之一,我国旅游企业集团对多元化项目的投资从未间断过。即使是坐拥核心资源、过度依赖“门票经济”的部分著名景区,也不可避免地走上了多元化经营之路,如峨眉山A(000888)在占据优质垄断资源的同时,逐步打造包括文化演艺和“峨眉雪芽”等高端茶品销售的完整产业链条。从经营领域来看,部分旅游上市公司多元化涉足领域与旅游行业关联度不高,如华天酒店(000428)涉足光电项目、西安旅游(000610)涉足石油开采业务、中青旅(600138)涉足高新技术产品开发和技术服务。而有着“中国民营餐饮第一股”之称的湘鄂情(002306)的多元化投资之路最为传奇,在经历2012年12月中央“八项规定”措施出台遭遇史上最大亏损后,湘鄂情率先发力转型“大众餐饮”,2013年下半年频繁“跨界”环保,2014年3月以对赌协议的方式收购中视精彩、迪女影视两家影视公司,2014年5月4日又与中国科学院计算技术研究所签订《网络新媒体及大数据联合实验室的合作协议》正式涉足“大数据”业务。

与其他企业相比,旅游企业实施多元化投资有其特殊性。旅游业的综合性特点也决定了旅游企业实施多元化发展战略是出于实际运营的需要。旅游业涉及吃、住、行、游、购、娱等多个环节,具有较强的综合性。实施单一的专门化经营,无法将这些资源充分利用,在一定程度上限制了企业的发展。同时,在危机事件常态化的背景下,旅游企业已将多元化投资作为规避其自身经营风险的一项重要手段。摆脱经营困境,拓展新的利润空间是旅游行业发展的当务之急,多元化投资正是适应旅游行业这种发展需要的有效途径。因此,旅游企业将多元化投资作为一项重要战略,其本身并无可厚非。现在的关键问题是,旅游企业进行多元化投资是否在客观上降低了企业风险?研究者在总结借鉴现有研究成果的基础上,以旅游上市公司为研究样本对多元化投资行为与企业风险之间的关系以及经理人堑壕防御在两者关系中的调节效应(Moderating Effect)进行系统研究。基于我国目前的公司治理实践,经理人堑壕防御行为呈现明显的主动性与常态性特征。从经理人堑壕防御视角研究旅游上市公司多元化投资行为的形成机理及其经济后果,有助于丰富和完善多元化投资理论,并为旅游上市公司优化投资决策、降低企业风险提供新的可能路径。

二、理论分析与假设演绎

1.旅游上市公司多元化投资是分散风险还是扩大风险

多元化投资行为的实施对于旅游企业的经营、发展有着重要影响,多元化与企业价值关系的研究是多元化问题研究的基础和重点领域[2]。Lang 和 Stulz(1994)通过对公司业务集中度与托宾Q值的关系进行实证检验,首次证实了多元化存在折价。Berger 和 Ofek(1995)、Comment 和 Jarrell(1995)、Megginson 等(2004)此后的研究也证实了Lang和 Stulz的这一观点。此后,部分国外学者逐渐开始对多元化折价这一观点提出质疑。Graham等(2002)的研究显示,在消除选择性偏差的影响之后,企业的多元化经营并不导致折价问题。而且,通过对新兴市场和转型国家的研究发现,企业的多元化经营非但不会导致多元化折价,而且还会产生多元化溢价(Khanna和 Palepu,2000;Fauvera 等,2003),但其原因不在于多元化有助于提升企业价值,而是因为价值高的公司更倾向于选择多元化[3]。在研究多元化与企业价值关系的同时,部分学者也关注到了多元化投资对企业风险的影响,如朱江[4]经研究发现多元化与收益率的波动水平呈显著负相关关系,表明多元化投资能够降低企业风险。依据Markowitz的投资组合理论,多元化投资不一定能够提高企业利润率,但可以降低企业利润率的波动,从而达到分散风险的目的。然而,多元化投资带来的组织规模过大、增加资金筹措与配置压力、降低组织竞争优势与协调能力等问题在某种程度上不是分散风险,而是自我风险扩大。多元化投资是一把“双刃剑”,其对旅游企业风险的影响效果具有不确定性。据此,笔者提出以下两条竞争性假设:

H1a:旅游上市公司多元化投资行为的实施能够显著降低企业风险,多元化程度越高企业风险越低。

H1b:旅游上市公司多元化投资行为的实施会显著提高企业风险,多元化程度越高企业风险也越高。

2.旅游上市公司是否存在经理人堑壕防御行为

经理人堑壕防御概念,起源于经理人持股比例与企业价值之间的非线性关系。委托代理理论认为,经理人员拥有一定比例的股权可以有效降低机会主义行为,经理人持股比例越高越可能提升公司价值[5]。然而,被市场誉为经理人员“金手铐” (Golden Handcuffs)的股权激励机制,并不必然带来公司价值的提升 [6]。Stulz[7]首次以理论模型证实经理人持股比例与企业价值之间非单调关系的存在。Morck等[8]以1980年《财富》500强中371家大型美国公司为样本的实证研究认为,经理人持股对公司价值的影响是“利益趋同”与堑壕防御两种效应的交叉反应。当股权比例在5%—25%之间时,经理人享有更高的决策自由,并且倾向于利用其决策自由权做出稳固职位但有损于公司整体价值的堑壕防御行为。Cho[9]采用格点搜索技术确定的经理人股权比例的临界点为7%和38%,认为股权比例在此区间内经理人处于堑壕防御状态。徐大伟等[10]对我国上市公司的研究同样证实了经理人持股比例与公司价值之间非线性三次方程关系(N型曲线关系)的成立,经计算三次函数的驻点分别为7.50%和33.35%,当经理人持股比例在7.50%与33.35%之间时处于堑壕防御状态。王华和黄之骏[11]以我国高科技上市公司为样本的研究发现,经理人股权激励与公司价值之间呈现显著且稳定的倒U型曲线关系。

现有研究关于公司价值随经理人持股比例变化的区间不尽相同,但仍在某种程度上达成了共识。如,均认为较低的持股比例能够激励经理人提高公司价值,但当经理人持股比例超过某一水平时,市场(经理人市场、公司控制权市场)约束力会明显下降,此时经理人在企业中的地位会非常稳固,促使其采取追求私人收益而有损企业价值的堑壕防御行为。与西方国家基于古典企业基础发展而来的现代公司不同,国有股占据控制地位的特殊股权结构使得我国上市公司中经理人持股比例普遍偏低。有学者据此认为国内上市公司经理人持股对公司价值的影响以利益趋同效应为主导,较少出现由经理人堑壕防御行为导致股东利益受损的情况。2009—2013年旅游上市公司的样本数据显示,旅游上市公司未普遍将经理人持股权合约作为一项激励机制,经理人“零持股”与“象征性持股”现象突出。那么,这是否表明我国旅游上市公司经理人不存在堑壕防御行为呢?就目前已实施股权激励的旅游上市公司来看,期权激励方式较为少见,绝大部分公司以“股东转让股票”、“上市公司定向发行股票”或“上市公司提取激励基金买入流通A 股”等激励方式为主。后三种股权激励计划由于事先承诺了经理人的股票所有权,是基于对经理人过去业绩的褒奖而非未来努力工作的激励。这种福利型股权激励方式往往不能有效解决代理问题,反而会成为大股东对经理人的一种合法性“赎买”工具,为经理人“名正言顺”地利用激励补偿谋取租金提供便利条件。据此,研究者认为在普遍持股比例较低的情况下,旅游上市公司经理人仍不可避免地存在堑壕防御行为。

H2:旅游上市公司存在经理人堑壕防御行为,经理人持股比例与公司价值呈显著负相关关系,提高经理人持股比例会显著降低公司价值。

3.经理人堑壕防御在多元化投资与企业风险关系中是否存在调节效应

关于企业实施多元化投资行为的动机,国外学者主要以资源基础理论、交易成本理论、资产组合理论和委托代理理论等经典理论为基础进行解释。而在研究转型经济或新兴经济体企业多元化投资行为时,学者们则普遍考虑到制度因素的影响。

来自17个国家451个样本企业1 394个薪酬合约的经验证据证实,经理人权力在世界范围内普遍存在[12]。新兴市场同时又植根于转型经济的双重特征,使得我国企业经理人权力问题呈现出一些自身特征。从我国国有上市公司的治理实践来看,1978年以来“放权让利”等一系列改革措施的实施,使得国有企业经理人在公司决策中拥有了较大自主权,而企业层面看似架构“完备”实则弱化的内部治理机制又反过来刺激了经理人权力的进一步膨胀;与国有企业相比,我国民营企业“一股独大”造就的两权合一问题可能更应引起重视。股权集中容易形成一言堂,董事会很容易推选大股东派来的董事长兼任总经理。我国将近2/3的民营上市公司经营层与董事会高度重叠,董事长兼任总经理的情况亦屡见不鲜。以中科云网(002306)为例,该公司第一大股东直接或间接持股总比例为26.075%,并同时担任公司董事长和总裁。这种家族式的控制方式注定民营企业经理人拥有与生俱来的掌握企业“生杀赏罚”的大权。在与股东出现利益冲突的情况下,企业经理人一旦有机会就很可能会利用手中的权力进行积极的堑壕防御以固守职位,从而对公司财务决策产生一系列影响。表现在投资行为上,经理人往往会投资一些能增加自身人力资本价值的项目,增加与股东讨价还价的能力,以固守职位,多元化投资只是经理人追求自我利益的产物。经理人进行多元化投资时的这种机会主义行为会加剧企业收益率的波动,不利于企业风险的分散。

如果研究假设H1a成立,则经理人堑壕防御对旅游上市公司多元化投资与企业风险关系的调节效应表现为:

H3a:经理人堑壕防御会显著弱化旅游上市公司多元化程度与企业风险之间的负向关系,经理人堑壕防御水平越高,通过多元化投资降低企业风险的效果越不理想。

如果研究假设H1b成立,则经理人堑壕防御对旅游上市公司多元化投资与企业风险关系的调节效应则相应表现为:

H3b:经理人堑壕防御会显著强化旅游上市公司多元化程度与企业风险之间的正向关系,经理人堑壕防御水平越高,实施多元化投资越容易加剧企业风险。

三、研究设计

1.样本选取与数据来源

我国资本市场建立之初对上市公司并没有统一的分类。上海证券交易所和深圳证券交易所根据各自的需要分别对上市公司进行了简单的行业划分。但随着资本市场的迅速发展和上市公司数量的不断增加,沪、深交易所过粗的行业划分方式给市场各方进行相关分析带来了很大的不便。基于这一情况,中国证监会(CSRC)于2001年4月颁布了《上市公司行业分类指引》(以下简称《指引》)。《指引》以上市公司营业收入为分类标准,由证券交易所根据上市公司经会计师事务所审计的合并报表数据对上市公司进行划分,将上市公司的经济活动分为13个门类。其中,社会服务业门类(K)中的餐饮业(K30)、旅馆业(K32)和旅游业(K34)上市公司的主营业务均属于旅游行业的业务范畴。2012年10月,证监会对该分类指引进行了重新修订,但修订后归属于旅游行业的上市公司散落分布于住宿和餐饮业(H)、租赁和商务服务业(L)以及水利、环境和公共设施管理业(N),对旅游上市公司的分类反而更不清楚。因此,本文中对旅游上市公司的分类仍依据证监会2001年4月颁布的《指引》,将CSRC行业分类中的餐饮业、旅馆业和旅游业上市公司归为旅游上市公司。同时,研究结合富时集团与道琼斯指数2005年1月合作推出的“行业分类基准”(Industry Classification Benchmark,ICB),将旅游与休闲行业中的首旅酒店(600258)、中青旅(600138)和国旅联合(600358)等多家公司也归入旅游上市公司。综合CSRC(2001)与ICB两套行业分类标准,截至2014年9月31日,我国共有A股旅游上市公司30家。

本文选取2009年12月31日之前上市的旅游企业作为研究样本,以2009—2013年作为研究的样本区间。由于世纪游轮和长白山两家公司均是在2009年之后上市的,因此,从研究样本中剔除。此外,还剔除了财务状况异常的*ST新都。经过上述步骤之后,最终筛选出27家旅游上市公司的135个公司年度数据,其所涉及的财务数据和股票交易数据均来自于巨潮资讯网所公布的各企业2009—2013年的年度报告和CSMAR数据库。样本公司的具体分类与业务范围情况如下:

表1旅游上市公司行业分类与经营范围

公司名称CSRC分类ICB分类主营业务

西安饮食餐饮业旅游与休闲餐饮服务、生产制造

易食股份餐饮业旅游与休闲航空配餐及服务、铁路配餐及服务、药品销售

全聚德餐饮业旅游与休闲餐饮、商品销售

湘鄂情餐饮业旅游与休闲餐饮服务、商标许可使用及服务

零七股份旅馆业旅游与休闲商品贸易(钛矿产品)、物业管理和停车、旅游饮食业、房屋租赁

宝利来旅馆业旅游与休闲商品贸易、客房服务、餐饮服务、娱乐服务、休闲服务、物业租赁

华天酒店旅馆业旅游与休闲酒店服务业、房地产业、酒店资产运营、生产制造业

东方宾馆旅馆业旅游与休闲客房、餐饮、商铺租赁

大东海A旅馆业旅游与休闲旅游饮食服务业

首旅酒店—旅游与休闲酒店运营、酒店管理、景区、旅游服务

锦江股份旅馆业旅游与休闲经济型酒店、运营与管理、餐饮与食品

金陵饭店旅馆业旅游与休闲酒店服务、商品贸易、物业管理

华侨城A旅游业旅游与休闲旅游、房地产、纸包装

张家界旅游业旅游与休闲旅行社、旅游客运、旅游服务、广告代理、租赁服务、酒店

西安旅游旅游业旅游与休闲旅行社、酒店、房地产

北京旅游旅游业旅游与休闲旅游服务与管理

峨眉山A旅游业旅游与休闲游山门票、客运索道、宾馆酒店服务业、旅行社

桂林旅游旅游业旅游与休闲游船客运、公路旅行客运、出租车业务、旅游观光服务

丽江旅游旅游业旅游与休闲索道业务、酒店业务、印象演出

云南旅游旅游业旅游与休闲景区、酒店、房地产、交通运输、旅行社、汽车维修、园艺及物业服务配套、婚宴及会议

三特索道旅游业旅游与休闲旅游、旅游地产

黄山旅游旅游业旅游与休闲酒店、索道、园林开发、旅游服务、商品房销售

中青旅—旅游与休闲旅游产品服务、企业会展服务、酒店、IT 产品销售与技术服务、景区经营、房地产销售、房屋租赁

国旅联合—旅游与休闲旅游饮食、工业

大连圣亚旅游业旅游与休闲建设经营水族馆、海洋探险人造景观

曲江文旅旅游业旅游与休闲景区运营管理、酒店餐饮服务、旅游商品销售、旅游服务管理、园林绿化

西藏旅游旅游业旅游与休闲景区、旅游、广告传媒

注:部分旅游上市公司在样本区间内主营业务有所变化,表中关于各公司主营业务的描述均手工整理自巨潮资讯网公布的2013年度报告中的“主营业务分行业情况”表。

2.研究变量与模型设定

(1)多元化程度的测度

早期研究者依据标准产业分类编码数出公司所从事的不同业务或产品的数目,将此数值作为对公司多元化程度高低的测度。还有学者将经营单元数量作为公司多元化程度的度量,如果公司参与经营的某类业务产生的收入占总收入的10%以上则作为一个业务单元。这些方法虽然操作起来较为简单,但却不能很好地反映出某个业务单元在公司总收入中所占的比重及贡献程度。因此,学术界又陆续出现了至今仍被广泛使用的Herfindahl指数、熵值指数和集中度指数等。Herfindahl指数(HHI指数)原指一个行业中各市场竞争主体所占行业总收入或总资产百分比的平方和,用来计算市场份额的变化,即市场中厂商规模的离散度。测量行业集中度的HHI指数也可用来测量公司内部各个业务单位的行业相关程度,从而得到该公司的多元化程度。在各种衡量多元化程度的指标中,HHI指数能够准确地度量公司多元化的程度,而且能够反映出营业收入的行业数及行业分布,相对准确。因此,本文采用HHI指数对旅游上市公司的多元化程度进行测量,具体测量方法如下:

HHI=∑ N[]i=1(Xi/X)2=∑ N[]i=1S2i

其中,HHI指数为旅游上市公司的多元化程度,HHI指数越大,表明该公司的多元化程度越低;Xi为旅游上市公司第i个业务单位的营业收入;X为旅游上市公司总的营业收入;N为该旅游上市公司内不同业务单位的个数。

(2)企业风险的测度

企业风险测度模式一:以贝塔系数(β)测度企业风险。Montgomery和 Singh[13]首先对多元化投资与系统风险之间的关系进行了研究,发现不同多元化类型对系统风险的影响存在显著差异,非相关多元化企业面临的系统风险最高。Adaptation[14]以美国上市公司为研究样本,未发现多元化投资与贝塔系数之间存在显著的正相关关系。陈莉和张卓[15]以我国上市公司为样本的研究发现,非相关多元化企业伴随较高的系统风险。张敏和黄继承[16]基于我国制度背景的研究发现,多元化投资与系统风险之间的关系受企业是否存在政治关联的影响,多元化投资会导致企业系统风险上升,但政治关联企业实施的多元化带来的系统风险显著低于非政治关联企业。

企业风险测度模式二:以收益率的波动程度测度企业风险。Chang和 Thomas[17]采用ROA的方差测度企业风险,发现多元化投资类型对企业风险没有显著影响。姜付秀等[18]认为多元化投资对企业受益波动具有负向影响,能够显著降低企业收益的波动程度。朱江[19]以每股收益和净资产收益率的变动幅度作为企业风险的替代指标,通过对单一经营公司和多元化经营公司进行比较后发现多元化投资能够降低企业风险。

企业风险测度模式三:以财务困境预警模型测度企业风险。张翼等[20]以Altman(1968)Z值破产判别模型中的部分指标债务权益市价率、总资产周转率测度企业风险,认为多元化投资不能降低企业风险。魏然[21]以周首华等(1996)提出的F分数模型测度企业财务风险,认为多元化投资会恶化企业财务状况、增加企业破产风险。

上市公司的整体风险由两部分构成:一是公司自身风险,具体包括财务风险与经营风险;二是公司面临的市场风险或系统风险,约占公司全部风险的20%—30% [15]。本研究关注多元化投资对公司自身风险的影响,而非不可控的系统风险。

研究中企业风险的高低以ROA的波动程度进行计量,具体公式为:

Riskt=|ROAt-ROAt-1|

其中,Riskt为第t年的企业风险;ROAt-1和ROAt分别表示旅游上市公司第t-1年与第t年的总资产报酬率。该指标数值越大,说明旅游上市公司的收益波动越剧烈,企业风险也越大。

(3)经理人堑壕防御的测度

经理人堑壕防御概念早期常见于西方并购文献,通常指各种反并购、反接管的行为和措施,如“毒丸计划”(Poison Pill)、“绿色邮件”(Green Mail)、“停滞协议”和“金色降落伞”(Golden Parachute)等。基于我国公司治理实践,经理人堑壕防御行为更具有防范的主动性与常态性特征。除了面对外部接管威胁或承受内部解雇压力时所做出的本能或被动反应之外,堑壕防御行为还应包括经理人在公司中寻求积累自身权力从而增加职位安全性与最大化自身效用的一切行为[22]。

经理人堑壕防御测度模式一:以经理人持股比例作为堑壕防御水平高低的替代变量。Morck 等[23]研究发现,当股权比例在5%与25%之间时,经理人享有更高的决策自由,并且倾向于利用其决策自由权做出稳固职位但有损于公司整体价值的行为。Cho[9]采用格点搜索技术确定的经理人股权比例的临界点为7%和38%,认为股权比例在此区间内经理人处于堑壕防御状态。

经理人堑壕防御测度模式二:以经理人自身特质因素对其堑壕防御水平进行测度。经理人的自身特质会对其主观评估防御行为后果的有用性产生影响,测度经理人堑壕防御水平应当充分考虑其个人特征。李秉祥等[24]综合选取经理人年龄、学历、任期、预期转换工作成本、专业和职业经历等六项指标构建了经理人堑壕防御指数。考虑到从心理上产生动机到逐步转化为行为的复杂性。李秉祥等[25]对经理人堑壕防御指数做了进一步的完善。新的防御指数除选取经理人个人特征因素外,还将公司内部治理因素与外部市场环境因素纳入指数模型。经理人堑壕防御指数的构建,利用经理人堑壕防御的影响因素间接测度其防御水平高低,但某些无法直接观测的影响因素其替代性指标的合理性有待商榷。例如,李秉祥等[24]认为经理人预期转换工作成本(Relocation Cost)包括非货币性成本(如经理人声誉、学习和熟悉新环境所需付出的努力)与货币性成本(如货币化薪酬、在职消费)两个部分,因为无法有效衡量非货币性成本,笔者以经理人所放弃的现有薪酬与在职消费对经理人预期转换工作成本进行第一次替代。之后又以工资收入的10倍作为在职消费金额的替代变量,此为第二次替代。

经理人堑壕防御测度模式三:通过契约性管理防御条款测度经理人堑壕防御水平。例如,Bebchuk等[26]在对经理人堑壕防御与公司价值之间的相关性进行研究时,就是以公司中管理防御条款的数目反映经理人堑壕防御水平。我国企业目前仍普遍缺乏契约性或章程性的管理防御条款,通过管理防御条款对经理人堑壕防御水平进行测度的方法难以实现。

经理人堑壕防御假设源于371家大型美国公司经理人持股比例与企业价值(托宾Q)之间非单调关系的存在。经理人持股比例超过某一水平,市场(经理人市场、公司控制权市场)约束力会明显下降,此时经理人在企业中的地位会非常稳固,促使其追求私人收益而非企业价值最大化[22]。鉴于此,本文以经理人持股比例对堑壕防御水平进行测度。

(4)研究模型设定

为检验旅游上市公司多元化投资行为的实施能否有效分散企业风险(H1a、H1b)和旅游上市公司是否存在经理人堑壕防御行为(H2),研究将待检验模型分别设定为:

Risk=α+β1HHI+β2Stock+β3Debt+β4Size+β5Age+β6Ownership+ε(1)

ROA=α+β1Stock+β2Debt+β3Size+β4Age+β5Ownership+ε(2)

H3a和H3b主要检验经理人堑壕防御在多元化投资与企业风险关系中的调节效应。调节效应的检验一般需要通过层次回归(Hierarchical Regression)分析完成,具体包括两个回归方程:第一个回归方程为模型(1),第二个回归方程为模型(2)。为避免多重共线性可能导致的解释变量回归系数符号与显著性水平异常,除控制变量外,不再将解释变量多元化程度(HHI)与调节变量经理人堑壕防御(Stock)单独引入第二个回归方程,仅需引入这两个变量的交互项(HHI×Stock)即可。模型具体设定如下:

Risk=α+β1HHI×Stock+β2Debt+β3Size+β4Age+β5Ownership+ε(3)

如果交互项HHI×Stock的回归系数β1显著,则表明经理人堑壕防御对旅游上市公司多元化投资与企业风险两者关系的调节效应显著。待检验模型中的主要变量如表1所示。

表1待检验模型中的主要变量

变量类别变量名称变量定义

被解释变量

企业风险(Risk)以ROA波动程度计量

总资产报酬率(ROA)息税前利润/资产总额

解释变量多元化程度(HHI)以Herfindahl指数计量

调节变量/解释变量经理人堑壕防御水平(Stock)以经理人持股比例计量

控制变量

资产负债率(Debt)资产总额/负债总额

企业规模(Size)年末总资产的自然对数

企业年龄(Age)上市年限

企业性质(Ownership)虚拟变量,国有企业赋值为“1”;民营企业赋值为“0”

3.实证分析与经验证据

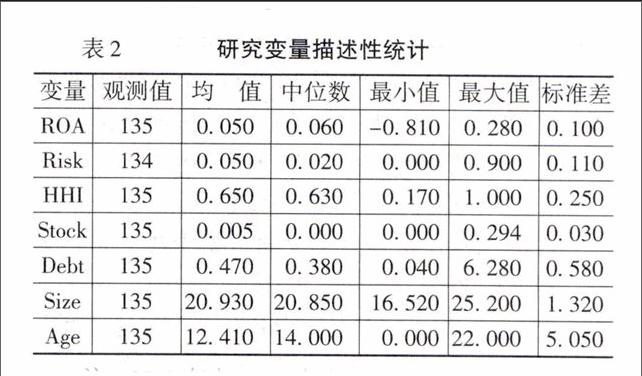

(1)研究变量描述性统计

表2给出了模型中所涉及主要变量的描述性统计结果,从中可以发现样本公司的一些基本特征:①样本公司经理人“零持股”与“象征性持股”现象较为突出。通过对经理人持股比例(Stock)均值与中位数的比较可以发现,旅游上市公司经理人持股比例普遍偏低,“零持股”与“象征性持股”现象较为突出。进一步对经理人持股比例与公司价值(ROA)进行相关性检验后显示,两者之间的Pearson相关系数为-0.140,P值为0.090,在0.1%的水平(双侧)上显著负相关。剔除经理人持股数量为0的公司后,两者之间的Pearson相关系数为-0.140,在1%的水平(双侧)上显著负相关。初步表明在持股比例普遍较低的情况下,旅游上市公司经理人仍存在明显的堑壕防御行为。②研究样本中涉及的其他主要变量如企业风险(Risk)、多元化程度(HHI)的分布相对都不太均匀,样本公司之间的个体差异较大。进一步观察企业风险(Risk)的描述性统计量可以发现,虽然某些公司如世博股份(002059)的业绩表现非常平稳,但仍有公司在实施多元化投资后并未有效分散企业风险,如曲江文旅(600706)2012年ROA的波动幅度高达90%。

表2研究变量描述性统计

变量观测值均值中位数最小值最大值标准差

ROA1350.0500.060-0.8100.2800.100

Risk1340.0500.0200.0000.9000.110

HHI1350.6500.6300.1701.0000.250

Stock1350.0050.0000.0000.2940.030

Debt1350.4700.3800.0406.2800.580

Size13520.93020.85016.52025.2001.320

Age13512.41014.0000.00022.0005.050

注:2010年与2009年相比,世博股份(002059)总资产报酬率ROA的波动幅度为0.0003,表中数据保留三位小数后为0.000;企业风险(Risk)的观测值缺失的原因在于样本公司中“湘鄂情”(002306)上市时间为2009年11月11日,无法计算2009年ROA的波动程度,因此缺失1个公司/年度数据。

(2)研究模型检验结果

中青旅的“旅游+高科技”、华侨城的“旅游+房地产”等成功范例表明,多元化投资是克服旅游行业敏感性与脆弱性的重要途径。然而,并非所有实施多元化投资的旅游上市公司都可以获得成功,“东方不亮西方亮”的美好愿望甚至有可能演变为“东方不亮西方黑”的噩梦,使企业陷入更加糟糕的境地。例如张家界(000430)重组后重点投资电子、软件类的高科技企业,但伴随2000年网络神话的破灭,张家界(000430)出现了巨额亏损。模型(1)中HHI的回归系数为负(t值为-0.911),虽然并未通过显著性检验,但仍可说明旅游上市公司多元化投资行为的实施会增加企业风险,即公司多元化程度越高企业风险越大,部分验证了研究假设H1b。

在135家样本公司中,有91家公司的经理人持股数量为0,所占比例高达67.410%,另外还有36家公司的经理人持股比例不足1%(占比26.670%),经理人持股比例超过1%的公司仅有8家(占比5.920%)。由于内部治理机制的不完善,在持股比例偏低的情况下,国内旅游上市公司经理人仍存在明显的利用手中掌控的权力谋取自身利益的堑壕防御行为。模型(1)的检验结果显示,经理人持股比例(Stock)的回归系数显著小于0(t值为-2.447),经验证实了旅游上市公司经理人堑壕防御行为的存在,与研究H2的分析一致。如表3所示。

表3模型(1)、模型(2)和模型(3)

的检验结果

变量

模型(1)模型(2)模型(3)

RiskROARisk

Constant0.309**(2.057)-0.187*(-1.885)0.254*(1.857)

HHI-0.032(-0.911)

Stock0.543**(2.185)-0.440**(-2.447)

HHI×Stock0.586**(2.241)

Debt0.106***(7.545)-0.115***(-11.455)0.104***(7.499)

Size-0.015**(-2.215)0.014*** (2.902)-0.014**(-2.087)

Age0.001(0.630)0.000 (-0.644)0.002(1.000)

Ownership0.008(0.378)0.014(0.966)0.012(0.628)

20.3780.5850.381

F14.58838.83617.489

P0.0000.0000.000

N135135135

注:* 、** 和***分别代表在10%、5%和1%的水平上显著;括号内的数字代表显著性检验的t值。

模型(3)是对经理人堑壕防御水平(Stock)与多元化程度(HHI)交互效应的检验,HHI×Stock的回归系数显著大于0,表明经理人堑壕防御会显著强化旅游上市公司多元化程度与企业风险之间的正向关系,经理人堑壕防御水平越高,实施多元化投资越容易加剧企业风险,检验结果支持研究H3b。

四、研究结论与政策启示

国内旅游上市公司实施多元化投资行为能否有效分散企业风险?国内旅游上市公司是否存在经理人堑壕防御行为?如果存在经理人堑壕防御,经理人堑壕防御对多元化程度与企业风险之间关系的调节效应又是怎样的?本文以2009—2013年27家旅游上市公司的135个公司/年度数据为样本进行实证检验,并得出以下研究结论:

多元化投资是一把“双刃剑”,其对企业风险的影响具有明显的不确定性。以国内旅游上市公司为样本的研究证实,多元化投资行为的实施不仅未能有效分散风险,反而在某种程度上加剧了旅游企业收益率的波动。

多数国内旅游上市公司经理人持股比例普遍偏低,“零持股”与“象征性持股”现象突出。即便如此,旅游上市公司“内部人”控制问题依然严重,经理人存在明显的堑壕防御行为。经理人堑壕防御会显著强化多元化程度与旅游企业风险之间的正向关系,经理人堑壕防御水平越高,实施多元化投资越容易加剧企业风险[27]。

本文研究结论具有重要的政策启示。首先,受限于利润增长,多元化投资几乎已经成为国内旅游上市公司不得不走的必由之路,但盲目多元化很可能会使“东方不亮西方亮”的美好愿望演变为“东方不亮西方黑”的噩梦。稳定而具有优势的主营业务,是旅游企业实施多元化投资的必要前提。随着旅游市场的持续增长,旅游企业的主业仍具有一定的可挖掘空间[28]。在巩固自身主导产业、拥有核心竞争力的基础上寻求新的市场并进而实施多元化投资战略,才能更为有效地分散企业风险,避免旅游企业经营陷入更为艰难的境地。多元化投资类型上建议以相关多元化为主,如景区开发可借鉴华侨城与曲江新区的“旅游+房地产”模式。其次,对国内旅游上市公司来说,股权激励并未很好地发挥出“金手铐”的作用,建议旅游上市公司提高股东话语权,并重视社会化治理机制的治理效用。在国外,股权激励之所以被视为公司送给经理人的“金手铐”,是因为这一制度具有激励与约束的双重作用。但在国内,“股东转让股票”、“上市公司定向发行股票”或“上市公司提取激励基金买入流通A 股”等福利型股权激励方式更多地是对经理人过去业绩的褒奖,激励作用十分有限。即便是股票期权这种激励特征明显的激励方式,也因行权门槛过低导致对经理人约束不足,并最终由“金手铐”沦为“金手表”。因此,对于股东与经理人之间代理冲突的解决,除对经理人实施股权激励计划外,还应提高股东话语权,并重视新闻媒体治理等社会化治理机制作用的发挥。

参考文献:

[1]Rumelt,R.P.Strategy,Structure,Economics Perforation [M].New York:Harvard University Press,1974.

[2]苏冬蔚,邓可斌.经理人激励、多元化决策与企业价值——基于我国上市公司治理结构的理论与实证研究[J].金融学季刊,2011,(1):54-76.

[3]苏冬蔚.多元化经营与企业价值:我国上市公司多元化溢价的实证分析[J].经济学(季刊),2005,(S1):135-158.

[4]朱江.我国上市公司的多元化战略和经营业绩[J].经济研究,1999,(11):54-61.

[5]Jensen,M.,Meckling,W.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,3(4):305-360.

[6]周嘉南,陈效东.高管股权激励动机差异对公司绩效的影响研究[J].财经理论与实践,2014,(3):84-90.

[7]Stulz,R.M.Managerial Control of Voting Rights:Financing Policies and Marker for Corporate Control[J].Journal of Financial Economics,1988,20(1):25-54.

[8]Morck,R.,Shleifer,A.,Vishny,R.Management Ownership and Market Valuation:An Empirical Analysis [J].Journal of Financial Economics,1988,(1):292-315.

[9]Cho, M.H.Ownership Structure,Investment, and the Corporate Value:An Empirical Analysis[J].Journal of Financial Economics,1998,47(1):103-121.

[10]徐大伟,蔡锐,徐鸣雷.管理层持股比例与公司绩效关系的实证研究——基于中国上市公司的MBO[J].管理科学,2005,(8):40-47.

[11]王华,黄之骏.经营者股权激励、董事会组成与公司价值——基于内生性视角的经验分析[J].管理世界,2006,(9):101-116.

[12]连玉君,苏治.股权激励有效吗?——来自PSM的新证据[C].第九届中国经济学年会论文集,2009.

[13]徐虹,林钟高,吴林.研发投资决策对管理层持股与股东财富的中介效应研究[J].南京审计学院学报,2013,(2):64-76.

[14]陈仕华,李维安.中国上市公司股票期权:大股东的一个合法性“赎买”工具[J].经济管理,2012,(3):50-59.

[15]贾良定,张君君,钱海燕,崔荣军,陈永霞.企业多元化的动机、时机和产业选择——西方理论和中国企业认识的异同研究[J].管理世界,2005,(8):94-104.

[12]Otten,J.A.,Heugens,P.The Managerial Power Theory of Executive Pay:A Cross National Test and Extension[J].Academy of Management Best Paper Proceedings,2008,(8):1-6.

[17]李维安,刘绪光,陈靖涵.经理才能、公司治理与契约参照点:中国上市公司高管薪酬决定因素的理论与实证分析[J].南开管理评论,2010,(2):4-15.

[18]卢锐.管理层权力、薪酬与业绩敏感性分析:来自中国上市公司的经验证据[J].当代财经,2008,(7):107-112.

[19]Shleifer,A.,Vishny.,R.W.Management Entrenchment:The Case of Manager-Specific Investments[J].Journal of Financial Economics,1989,25(1):123-139.

[13]Montgomery,C.A.,Singh,H.Diversification Strategy and Systematic Risk[J].Strategic Management Journal,1984,(2):181-191.

[14]Adaptation,P.Diversification,Capital Structure and Systematic Risk: An Empirical Investigation[J].Journal of Accounting,Auditing and Finance,1988,(3):44-48.

[15]陈莉,张卓.中国上市公司多元化战略及其系统风险研究[J].企业经济,2005,(2):183-185.

[16]张敏,黄继承.政治关联、多元化与企业风险——来自我国证券市场的经验证据[J].管理世界,2009,(7):156-164.

[17]Chang, Y.,Thomas,H.The Impact of Diversification Strategy on Risk-Return Performance[J].Strategic Management Journal,1989,10(3):271-284.

[18]姜付秀,刘志彪,陆正飞.多元化经营、企业价值与收益波动研究[J].财经问题研究,2006,(11):27-35.

[19]朱江.我国上市公司的多元化战略和经营业绩[J].经济研究,1999,(11):54-61.

[20]张翼,刘巍,龚六堂.中国上市公司多元化与公司业绩的实证研究[J].金融研究,2005,(9):122-136.

[21]魏然.多元化经营对企业财务风险影响实证分析[J].财会通讯,2013,(2):114-115.

[22]袁春生.管理防御:经理代理问题研究的新视角[J].商业研究,2010,(10):42-44.

[23]Morck,R.,Shleifer,A.,Vishny,R.W.Management Ownership and Market Valuation: An Empirical Analysis[J].Journal of Financial Economics,1998,10(1):293-315.

[24]李秉祥,曹红,薛思珊.我国经理管理防御水平测度研究[J].西安理工大学学报,2007,(4):427-431.

[25]李秉祥,姚冰湜,李越.中国上市公司经理管理防御指数的设计及应用研究[J].西安理工大学学报,2013,(2):238-245.

[26]Bebchuk,L., Cohen,A.,Ferrell,A.What Matters in Corporate Governance?[J].Review of Financial Studies,2009,22(2):783-827.

[27]张玉山.中原经济区旅游产业转型升级的路径探索[J].管理学刊,2014,(3):54-57.

[28]陈仕华,李维安.中国上市公司股票期权:大股东的一个合法性“赎买”工具[J].经济管理,2012,(3):50-59.

(责任编辑:孟耀)