新疆上市公司融资方式及影响因素研究

2015-03-08姬卿伟

李 跃 姬卿伟

(1.新疆财经大学经济学院 乌鲁木齐 830012;2.北京师范大学国民经济核算院 北京 100000)

新疆上市公司融资方式及影响因素研究

李 跃1姬卿伟2

(1.新疆财经大学经济学院 乌鲁木齐 830012;2.北京师范大学国民经济核算院 北京 100000)

本文将新疆上市公司融资方式划归为债券融资、内源性融资、股权融资、短期借款,并对融资方式可能的影响因素进行了分析。本文具体以2011—2013年新疆主要上市公司面板数据为研究基础对各融资方式影响因素进行实证分析。分析发现:债券融资是新疆上市公司主要融资方式,且整体融资规模过大,说明新疆上市公司负债率偏高,存在融资风险;内源性融资规模偏小,说明新疆上市公司整体盈利能力有待提升;基础设施、新能源、高新技术类上市公司更倾向于债券融资,这与新疆地区宏观政策有关;国有企业更容易获得银行贷款;股权融资存在不合理性,部分公司资本溢价过高。

融资方式;融资偏好;影响因素;新疆

随着我国资本市场不断完善,规模不断扩大,融资方式也呈多样化发展。不同地区上市公司面临的制度因素、宏观政策等方面影响不同,公司选择融资方式的决定性因素存在差异。新疆作为欠发达地区,2000年上市公司数量为19家,到2014年增至40家,增长速度加快,但上市公司总规模与数量与发达地区存在明显差距。

资金作为核心要素之一,提高资金配置效率关系经济体正常运行。同时作为资金资源缺乏地区,新疆地区融资对企业发展至关重要。对于企业来说,不同的融资方式承担的融资风险也不同。合理的融资方式会帮助企业获得发展所需的资金,但是不合理的融资方式会加剧企业风险,影响投资效率与企业效益。从目前新疆地区融资情况看,上市公司整体负债率较高,融资方式存在不合理性问题。因此,本文通过研究新疆上市公司融资方式及其影响因素,发现新疆目前上市公司融资偏好及融资存在的实际问题,并对于公司合理融资,提高新疆地区资金资源配置效率提出建议。

一、文献综述

关于我国上市公司融资方式研究,较早的有张骥人、况成友[1](1995)研究发现,相比较内部融资,上市公司更偏向于外部融资,而权益筹资的比重最大。阎达五、耿建新[2](2001)研究发现,我国上市公司融资方式选择主要以股权融资为主。黄少安、张岗[3](2001)通过1991—1999年我国上市公司融资情况分析发现,股权融资比重多数年份占总融资规模的70%以上。刘星[4]等(2004)通过大样本统计得出,上市公司融资偏好依次为股权融资、债务融资、内部融资。最近几年随着我国上市公司类型多样化,对于类型上市公司融资方式的研究越来越多。行业分类角度,如李斌、孙月静[5](2013)分析发现,股权融资在不同行业融资规模中的比重依然排名第一,但是比重相比较以前下降明显。债券融资地位上升,而内源性融资比重对于不同行业差异明显。从企业规模角度,张程、李文雯[6]等(2010)通过2005—2008我国大型上市公司与中小型上市公司资产负债率分析表明,大型企业更倾向于贷款融资,而中小型公司则表现出股权融资偏好。

对于融资方式的影响因素分析,赵蓓文[7](2001)认为企业面临的资本市场、经济体制等不同会导致不同的融资方式。齐寅峰、王曼舒等[8](2005)认为宏观调控政策对公司融资行为影响明显。刘少波[9](2005)认为融资成本、破产成本、代理成本、信息不对称、公司控制权对于融资方式选择起关键作用。李涛、黄晓蓓[10](2008)研究了公司现金流量与企业融资方式的关联性,并指出现金流量良好的企业更偏向于内源性融资。彭浩岚[11](2009)认为上市公司融资策略的因素包括政策法规、二级市场特点、融资成本和风险等。李斌、孙月静(2010)将融资方式划分为股权融资、债券融资、银行贷款以及内源性融资三方面,并从公司综合指标出发研究融资方式选择问题。张敏、李延喜[12](2013)研究认为制度环境对于融资方式选择影响明显。东部与中西部地区融资偏好及影响因素存在差异。制度环境好的东部地区,公司内源性融资偏好明显。而中西部地区融资更倾向于短期借款等形式。对于新疆上市公司融资问题,姚文英[13](2010)认为新疆上市公司短期债务融资偏高,债务融资方式单一,内源性融资不足导致资本公积臃肿。目前对于新疆上市公司融资方式影响因素的研究较少。

二、新疆上市公司融资情况分析

本文以新疆地区2011—2013年上海、深圳A股正常上市公司数据为样本,剔除st、*st类股、新上市公司、金融类企业(与非金融类上市公司财务指标存在差异)以及数据不完全的股份,最终以30家上市公司数据为研究对象。相关数据来自RESSET金融数据库、巨潮咨询网等。

(一)新疆地区上市公司融资规模现状

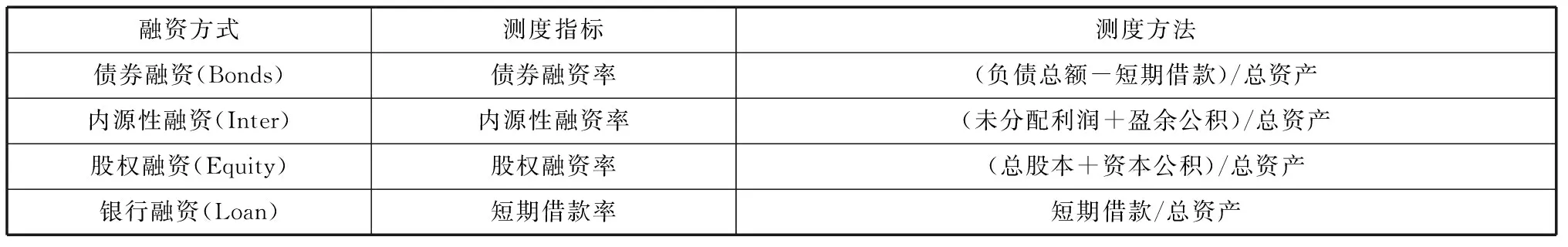

随着我国经济快速发展,融资方式作为企业获得资金的方式,类型也呈多样化发展。根据新疆融资方式的实际情况与数据的完整性和获得性,结合相关的研究,本文将新疆上市公司融资方式划分为债务融资、内源性融资、股权融资以及银行融资(短期借款率)。在这里用短期借款率衡量银行融资存在偏差。企业银行借款一般包括长期借款和短期借款,而由于新疆上市公司长期借款数据大部分缺失,且上市公司现有长期借款数额占总资产比重小,因此在衡量银行融资中没有加入长期借款数额。考虑企业短期借款绝大部分来自银行,并且银行在进行贷款时会衡量企业综合运营能力,因此短期借款一定程度能够反映企业银行融资能力。相关融资方式测度指标与测度方法见表1。

表1 融资方式测度标准及方法

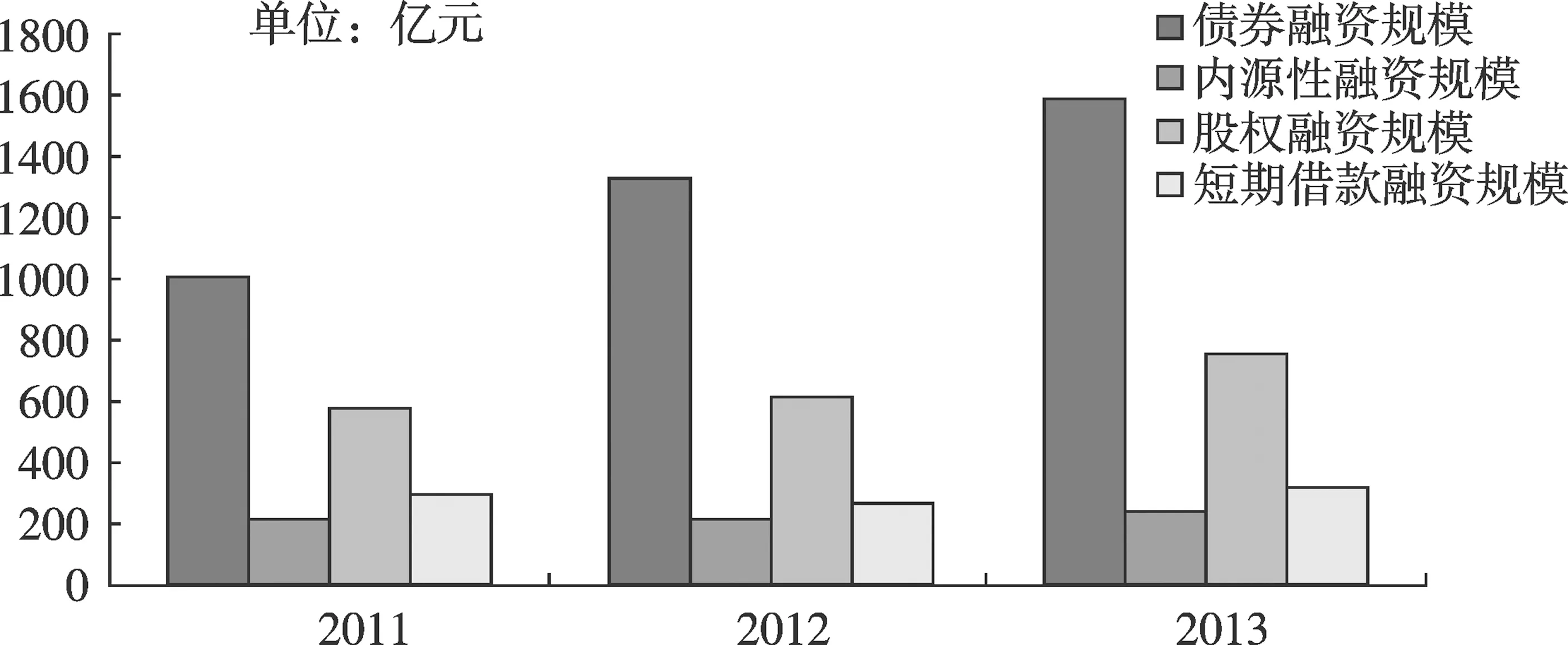

通过以上测度方法,对新疆主要上市公司融资情况进行统计分析。如图1,从2011—2013年新疆上市公司融资规模情况来看,各类融资规模排序依次为债券融资、股权融资、短期借款以及内源性融资。从增长显著性情况看,债券融资规模增长最快,而内源性融资与短期借款几乎没有变化。说明新疆上市公司融资方式主要以债券融资跟股权融资为主,也间接反映出新疆上市公司负债率偏高,融资方式存在不合理性,融资风险加大。同时,内源性融资规模没有发展说明上市公司整体盈利能力有待提升,经营性风险偏高。

图1 2011—2013年新疆上市公司各类融资规模

(二)新疆上市公司融资偏好分析

从上市公司融资偏好情况分析,各公司主要融资方式存在明显差异。从债券融资率排名情况看,选择债券融资手段进行融资的主要是基础设施、高新技术产业以及新能源开发类企业,以往此类公司受到政府扶持力度大,属于重点培养产业,在借债门槛和利息上享受政策优惠,因此更偏向于债券融资。而值得注意的是,前10大债券融资上市公司借债规模占资产比重均超过0.5,融资风险加大。内源性融资偏好前10的企业总体内源性融资规模普遍偏低,说明新疆上市公司盈利能力有待进一步提升改善。从股权融资偏好情况来看,股权融资是新疆上市公司主要融资方式之一,而天山纺织股权融资率高达1.21,说明天山纺织资本溢价过高,这与天山纺织可能进行重组有关。从上市公司短期借款率情况来看,排名前10的公司多为国有企业,而值得注意的是短期借债排名靠后的公司与靠前企业融资率差距明显且普遍偏低,排名最后的国统股份为0.018。这一定程度上说明新疆目前金融机构在银行贷款审批过程中过重看重所有制形式,更倾向于向国有企业贷款。新疆各类融资偏好前10大公司排名见表2(其中各融资比率是2011—2013年平均融资比)。

表2 新疆各类融资偏好上市公司排名

三、新疆上市公司融资方式的影响因素分析

在分析上市公司融资方式的影响因素时,考虑新疆地区制度环境、宏观政策因素方面数据的可获得性和可测度性,本文主要从微观企业层面研究影响企业融资方式的因素,同时通过微观影响因素分析反应出新疆地区融资方面宏观层面存在的一些问题。结合相关研究,本文从盈利能力、企业规模、资本结构、资产流动性、信息不对称程度、企业信誉以及运营风险程度7个方面考虑影响企业融资方式的因素。

1.盈利能力(Profit)。企业盈利能力越强,获得的利润越多,资金流动性和充裕度就会越高。这种情况下相比高利息的债券融资以及复杂的股权融资和银行贷款,企业更倾向于通过内源性融资在短时间内解决企业投资发展所需的资金。在此通过加权净资产收益率作为企业能力的测度标准。

2.企业规模(Size)。相当一部分研究表明,规模大的企业更倾向于内源性融资和银行贷款,而中小规模的企业倾向于股权融资。这主要由于规模越大所能承担的融资风险和企业信誉度越高,更容易获得借款。同时规模大的企业盈利能力往往较强,盈余公积存量多,为内源性融资提供条件。谭之博、赵岳[14](2012)研究发现,企业规模对融资来源产生影响。企业规模越小,银行贷款率就越小,而股权融资比重相对增加。

3.资本结构(Capital)。合理的资本结构能够使企业的资金成本最小化,影响企业的盈利能力、融资能力以及偿债能力。胡援成[15](2002)通过建立理论模型,证明了资本结构与盈利能力、负债能力的关系,认为企业合理的资金结构能够增加企业负债能力和盈利能力。本文以资产负债率衡量资本结构。王满、史海波[16](2009)认为资本结构影响企业融资能力、竞争力以及整体盈利能力。

4.资产流动性(Liquid)。良好的资产流动性可以降低企业运营风险,增强盈利能力,是资本结构合理性的表现。孟艳玲、张俊瑞[17](2013)认为资产流动性与企业盈利能力成正相关。在此本文以流动资产比率作为衡量指标。

5.信息不对称(Inform)。企业与投资者之间信息不对称会导致外部融资的低效率,同时会恶化外部融资的发展。同时企业与市场之间的信息不对称会影响企业投资效率。屈文洲、谢雅璐[18]等(2011)认为信息不对称会导致融资约束和投资支出的下降。本文以无形资产离差作为衡量指标。

6.企业信誉(Credit)。良好的企业信誉利于企业获得融资机会及融资成功。在此本文借鉴李斌、孙月静[5](2010)对于企业信誉的测度方法,以偿债能力作为企业信誉的衡量指标。

7.运营风险程度(Risk)。企业运营风险值表示企业在获得利润方面的波动大小,较低的波动性表示企业具有持续稳定的盈利能力,而波动性越大,说明企业盈利存在较大的不确定性。本文以主营业务收入波动性作为运营风险程度的衡量标准。测度方法主要为主营业务标准离差率,通过三年主营业务收入离差(与平均值差值)平方和的平均数求其方根得到。考虑3年内企业波动性不会有太大变化,因此本文各年份波动性选用相同数值。

具体各类融资方式影响因素分类及测度指标与方法见表3。

表3 融资方式影响因素分类及测度指标

四、融资方式影响因素的实证分析

(一)变量选取

为了分析微观企业层面各因素对公司融资方式的影响程度,考虑各种融资方式之间可能存在关联性,本文选取债券融资、内源性融资、股权融资与短期借款分别作为4个因变量(被解释变量)。同时选取以上7个可能对企业融资产生影响的因素作为解释变量。以2011—2013年新疆上市公司的数据为样本进行实证分析,各变量的描述性统计见表4。

表4 变量描述性统计

(二)模型建立

本文数据为面板数据,建立面板数据模型如下:

(1)

i=1,2,...,n,t=1,2,...,T

本文中n=3,T=30。其中Yit是第i年第t公司的融资方式,包括债券融资、内源性融资,股权融资与短期借款。Xit是第i年t公司被解释变量指标,主要有7个,包括盈利能力(Profit)、企业规模(Size)、资本结构(Capital)、资产流动性(Liquid)、信息不对称(Inform)、运营风险程度(Risk)。vit为随机扰动项。建立模型后,对各融资方式分别进行影响因素的回归分析。

(三)实证过程及结果

本文通过eviews6.0软件进行面板数据回归分析。由于年份跨度比较小,因此省去变量单位根、协整检验。在回归过程中主要在混合OLS模型、固定效应模型以及随机效应模型三种回归模型选择较优模型进行回归。由于变量Risk每年份数据相同,因此不能同时选用全部7个解释变量进行固定效应模型回归,无法对固定效应模型冗余进行检验,因此也无法判断混合OLS优劣势。考虑混合OLS模型截距项与斜率项固定等特点不能保证回归结果的准确性,因此在选择混合OLS模型还是随机、固定效应模型时,本文优先对固定效应模型与随机效应模型进行选择,主要方式是对随机效应模型回归进行Hausman检验,若拒绝原假设则选择固定效应模型,反之则选择随机效应模型。为了确保回归结果的准确性和可靠性,本文选取较优的两种模型进行回归分析,并对分析结果进行对比。回归结果见表5。

表5 各融资方式影响因素的实证分析

注:***为1%水平下显著,**为5%水平下显著,*为10%水平下显著,括号内为标准差。

从各类融资方式的影响因素的回归结果看,债券融资较优的两种回归模型为混合OLS、随机效应模型(hausman检验接受原假设),且各解释变量回归系数正负性和显著性相同,说明回归结果可信。R方值,F值较大,回归拟合优度较高。从回归系数来看(参考混合OLS回归),企业规模回归系数为0.001,资本结构为1.056,资本流动性为0.062,这些因素对债券融资产生显著性的正向影响,说明企业规模越大、流动性越强的企业负债能力越高,更有利于债券融资。而盈利能力回归系数为-0.04,这说明盈利能力越高的企业越倾向于选择其他融资方式,而不选择利息最高的债券融资。收入波动性为-0.25,说明运营风险越高的企业不适合融资风险较高的债券融资,会加剧企业所承担的风险。

内源性融资、股权融资以及短期借款融资方式回归显著性系数不多,原因可能在于新疆这三种融资方式规模偏低,但可以从回归系数的正负性观察各变量因素对融资方式选择可能产生的影响。各融资方式两种模型的回归结果中回归系数正负性都相同,说明回归较准确。

从回归结果分析,信息不对称对企业内源性融资有显著的正向影响,这主要是因为信息不对称会导致外部融资的恶化,进而增加了企业自身内部融资的依赖性。盈利能力、偿债能力、营业收入的波动性可能会增加企业内源性融资,这主要是因为盈利能力越高,盈余公积会增加,同时企业更倾向于通过内源性融资来降低营业收入的波动性带来的风险。

股权融资方式的显著性影响因素没有,说明新疆地区的股权融资与企业综合经营能力无关。这可能是因为新疆宏观因素对上市公司股权融资的影响较大,如西部大开发优惠政策等,同时也需要考虑新疆上市公司治理以及企业监管方面是否存在有待改善的地方。

短期借款融资回归结果表明,企业盈利能力对短期借款为显著性的正向影响,说明较高的盈利能力对于银行等债权人来说是偿债能力的直接保障,银行在进行贷款审批时优先考虑此类企业。企业规模对短期借款的影响为-0.001,呈显著性的负向影响,说明规模较大的企业倾向于选择其他融资方式。

结合整体的各影响因素回归系数结果看,新疆盈利能力强的企业更倾向于银行借款的融资方式,是银行与企业双向选择的结果。规模较大的企业倾向于债券融资,这可能与新疆对企业相关的优惠政策有关,且规模较大的企业中国有企业占比较大。从资本结构回归结果看,新疆整体的资本结构是存在问题的,其对债券融资方式具有明显促进作用,恰恰说明新疆企业整体负债率较高,风险过大。信息不对称明显的企业更倾向于内源性融资和债券融资方式,这验证了信息不对称会恶化外部融资。而收入波动性较大的企业倾向于通过内源性融资和短期借款等融资方式,通过减少最高融资风险的债券融资来降低整体风险。

五、政策建议

资本对区域经济以及上市公司发展至关重要[19-20]。本文以2011—2013年新疆30家上市公司数据为研究依据,分析新疆上市公司融资方式现状,通过建立面板数据模型,进行影响新疆上市公司融资方式因素的实证分析。整体分析发现,新疆目前主要融资方式为债券融资,其次为股权融资,而内源性融资严重偏低。这说明新疆目前上市公司融资风险偏高,而由于盈利能力有待提升,内源性融资不足。根据以上问题提出以下建议:

从政府方面,未来新疆地区应减少债券融资规模、降低融资风险。由于宏观政策方面的支持等原因,新疆地区上市公司债券融资规模过大,加剧了融资风险。对于企业债券融资中政府来源部分,不应简单的给予资金贷款,应提供技术咨询、因势利导等方面的帮助。同时政府应分析企业所面临的外部性问题,为企业改善经营相关的基础设施、制度环境等,提高企业盈利能力。这样会缓解新疆上市公司负债率高,内源性融资不足等问题。

从企业方面,上市公司应根据自身企业发展情况合理融资,提高整体融资效率,降低融资风险。企业应注重改善企业公司治理结构,完善现代企业制度。良好的公司治理结构是企业安全经营的保障,同时可以通过有效的决策机制,制定企业自身合理的发展规划,实现短期和长期的经营目标,提高盈利能力。

[1] 张骥人,况成友.上市公司资本结构实证分析[J].对外经济与管理,1995(8).

[2] 阎达五,耿建新,刘文鹏.我国上市公司配股融资行为的实证研究[J].会计研究,2001(4).

[3] 黄少安,张岗.中国上市公司融资偏好分析[J].经济研究,2001(11).

[4] 刘星,魏锋,等.我国上市公司融资顺序的实证研究[J].会计研究,2004(6).

[5] 李斌,孙月静.我国上市公司融资方式影响因素的实证研究[J].中国软科学,2013(7).

[6] 张程,李文雯.公司规模与资产负债率:来自上市公司的证据[J].财经问题研究,2010(11).

[7] 赵蓓文.企业融资结构理论与中国企业融资模式选择[J].世界经济研究,2001(10).

[8] 齐寅峰,王曼舒,等.中国企业投融资行为研究—基于问卷调查结果的分析[J].管理世界,2005(3).

[9] 刘少波.公司融资方式的选择行为:一个基于影响因素的理论演进[J].学术研究,2005(12).

[10] 李涛,黄晓蓓.企业现金流量与融资决策关联性的实证研究[J].管理世界,2008(6).

[11] 彭浩岚.上市公司融资策略的影响因素及其再融资方式选择[J].经济社会体制比较,2009(6).

[12] 张敏,李延喜.制度环境对融资方式选择的影响研究—基于地区差异视角的实证分析[J].当代经济科学,2013(4).

[13] 姚文英.新疆上市公司融资结构分析[J].新疆大学学报(哲学·人文社科版),2010(4).

[14] 谭之博,赵岳.企业规模与融资来源的实证研究—基于小企业银行融资抑制的视角[J].金融研究,2012(3).

[15] 胡援成.中国企业资本结构与企业价值研究[J].金融研究,2002(3).

[16] 王满,史海波.企业资本结构、融资能力与市场竞争力[J].财经问题研究,2009(6).

[17] 孟艳玲,张俊瑞.上市公司资产流动性与资本结构相关性研究—来自A股制造业的经验数据[J].求索,2013(11).

[18] 屈文洲,谢雅璐.信息不对称、融资约束与投资—现金流敏感性—基于市场微观结构理论的实证研究[J].经济研究,2011(6).

[19] 金丹.社会资本对区域经济发展环境的作用分析[J].西华大学学报(哲学社会科学版),2013(4).

[20] 谢华,朱丽萍.股权结构、内部控制与公司绩效—基于沪市江苏省上市公司的实证研究[J].西华大学学报(哲学社会科学版),2014(1).

[21] 陆磊,新型城镇化与金融创新[J].西南金融,2014(1).

[责任编辑 谭金蓉]

2014-10-09

新疆自治区研究生教育创新计划科研项目“动态要素禀赋视角下的新疆制造业升级研究”(XJGRI2013139);新疆财经大学校级科研基金支持项目“要素禀赋视角下的新疆制造业升级研究”;新疆维吾尔自治区研究生教育创新计划重点科研项目(XJGRI2013142);2013年新疆财经大学研究生科研项目(13cdyjs020)。

李跃(1989—),男,经济学硕士,主要研究方向为产业组织理论。

F830.91

A

2095-1124(2015)01-0032-06