非效率投资价值减损的动态模型

2015-02-18田昆儒

田昆儒,刘 庆

(天津财经大学 商学院,天津 300222)

0 引言

投资活动在企业三大业务环节中起到承上启下的核心作用:一方面,企业投资规模的大小决定了其融资需求;另一方面,企业投资效率的高低决定了企业可供分配利润的多少,而企业将资本投资于净现值为负的投资项目的非效率投资行为则可能会对资产价值造成显著影响。因此,如何合理利用有限的经济资源,通过提高投资效率实现更多的价值增值是理论和实务界亟待解决的重要课题。

大量的实证研究验证了股权结构、公司治理、融资约束等因素与公司投资效率之间的统计关系。然而,相关模型对于企业投资效率的解释力还存在一定的缺陷:首先,企业的投资效率是内外部因素共同作用的结果,现有研究主要是从公司特征等内生性角度对投资效率问题进行论证,而忽视了经济周期等外生经济变量的作用机理;其次,现有统计模型主要是对企业的非效率投资行为进行测度,而对于非效率投资所产生的经济后果还缺乏相关的经验证据;最后,现有研究主要是从静态角度研究投资效率问题,而没有考虑到投资效率的动态过程。有鉴于此,本文采用宏微观相结合的思路,一方面通过将经济周期变量纳入到投资效率的统计模型中,提高现有实证研究的完整性;另一方面通过建立非效率投资与企业资产价值之间的统计关系,验证了非效率投资的经济后果。

1 理论分析与研究假设

企业的投资效率取决于融资约束和投资机会等因素,而经济周期从繁荣期到衰退期的交替变动必然会对这些因素产生影响,从而导致企业的投资效率在经济周期不同阶段存在较大差异。

首先,经济周期不同阶段在融资约束方面的差异,会对企业的投资效率产生影响。从内源融资的角度上看,在经济繁荣期,居民收入水平的上升带来了市场需求的增加和商品价格的上涨,企业通过经营活动所获取的现金流入能够为其投资活动提供较为充足的资金支持;而在经济衰退期,有效市场需求随着居民失业率的上升和工资水平的下调而显著减少,企业盈利能力下降导致的现金流入量的减少对企业的投资活动产生了一定的抑制。从外源融资的角度上看,在经济繁荣期,企业资产价值提高,盈利能力增强。偿债能力的普遍上升降低了金融机构的信贷风险,企业可以获取更多的外部资金支持扩大投资规模;而在经济衰退期,企业偿债能力的下降以及金融市场摩擦的增强,增加了金融机构的信贷风险,最终导致企业外部融资能力的减弱和投资规模的减少。

其次,经济周期不同阶段企业现金持有量的差异,会对企业的投资效率产生影响。权衡理论认为,企业应当将现金持有量保持在边际收益等于边际成本的最优水平上。在经济繁荣期,企业经营状况良好,融资能力较强,资产变现的交易成本较低,企业持有现金的目的主要是出于交易性动机,现金持有量一般低于最优水平,企业可以将更多的资金用于投资活动,最终导致出现非效率投资的风险增加;而在经济衰退期,企业经营状况恶化,融资能力下降,市场摩擦的增加带来资产变现成本的上升,企业会出于预防性动机而增加现金持有量,以应对经济环境恶化所带来的未来不确定性风险,从而在一定程度上抑制了企业的非效率投资行为。

最后,经济周期不同阶段管理层行为的差异,会对企业的投资效率产生影响。古典投资理论认为,企业的投资规模应只取决于未来的投资机会。而管理层的非理性决策可能会导致非效率投资,从而影响资产价值。在经济繁荣期,市场状况良好,管理层可能会高估投资收益、低估资本成本,从而产生非效率投资行为;而在经济衰退期,管理层对于投资价值的判断会更加谨慎,从而对非效率投资产生一定的抑制作用。此外,管理层权力理论认为,管理层收益会随着企业投资规模的扩大而增加,因此企业普遍存在过度投资倾向。在经济繁荣期,资金较为充足,管理层可以通过扩大投资规模来增加货币薪酬和在职消费,从而导致非效率投资的增加;而在经济衰退期,由于企业盈利能力下降,管理层会适度收缩投资规模以降低被撤换的风险,从而减少非效率投资行为。综上所述,提出如下假设:

H1:相比于经济衰退期,企业在经济繁荣期出现非效率投资的概率更高。

企业的投资效率具有经济后果,非效率投资会对经营业绩造成影响,并最终损害公司资产价值。在经济周期的视角下,企业的投资决策实质上是一种跨时期选择,企业需要根据外部经济环境的不断变化来合理安排投资支出的时间分布。如果某项投资活动能够在当期产生正的净现值,企业就应该在当期实施投资方案;反之,如果当期不存在能够为企业带来增量收益的投资项目,企业就应该将资本用于未来的投资机会,以寻求投资收益的最大化。由此可见,经济周期因素应该被纳入到企业投资决策模型之中。然而,在经济繁荣期,由于市场需求旺盛、融资渠道通畅,管理层可能会忽视经济周期风险,基于过度乐观的收益预期从事了大量的非效率投资活动;当进入经济衰退期,资产的价值与预期的偏离程度越来越高,非效率投资对企业的负向影响逐步显现,最终导致企业资产价值的减损。

资产价值通常由资产的收益能力和资产的市场价格等因素共同决定。从资产的收益能力上看,在经济衰退期,一方面市场有效需求的下降会带来资产盈利能力的降低;另一方面,根据实际经济周期理论,经济衰退可能会带来新一轮的技术冲击,原有资产的价值可能会随着经济革新的不断深入而逐渐减损。从资产的市场价格上看,在经济衰退期,基于收缩的商品需求和悲观的市场预期,大量的资产处置行为会引起生产资料市场的供求失衡,最终导致其市场价格的不断下降。因此,如果企业在经济繁荣期没有充分考虑经济周期波动的潜在风险,其进行的非效率投资活动越多,非理性投资行为与实际经济状况的冲突越严重,当进入经济衰退期,投资资产价值会随着收益能力和市场价格的非预期下滑减损的越快。据此,提出如下假设:

H2:企业在经济繁荣期的非效率投资程度越高,其资产在经济衰退期的价值减损越大。

2 样本选择与研究设计

2.1 样本选择

由于本文主要研究投资活动与经济周期之间的统计关系,因此选择朱格拉周期作为经济周期的划分标准,采用2005~2014年度中国深沪两市全部上市公司作为初始样本,并根据研究惯例对样本进行了一定的筛选:首先,剔除存在数据缺失的样本;其次,剔除净资产为负的样本;最后,剔除金融类样本,最后得到了包含1004家公司的10040个年度观测值的平衡面板数据。本文数据主要来源于CSMAR、CCER以及RESSET数据库。为了防止极端值对于研究结论的影响,对模型中主要变量进行了1%和99%分位数的winsorize处理。本文采用STATA12.0软件包进行数据处理和实证分析。

2.2 变量选择与模型设定

(1)非效率投资变量

本文运用Richardson模型对企业的非效率投资状况进行度量。模型如下:

其中,invt为企业t年的投资支出,本文同时选择了当期投资资产的增加值/期初总资产以及当期购置投资资产所支付的现金/期初总资产两个指标进行度量,以保证研究结论的稳健性。growtht-1为t-1年的营业收入增长率、casht-1为t-1年的现金持有量、sizet-1为t-1年的公司规模、levt-1为t-1年的负债率、rett-1为t-1年的收益率、invt-1为t-1年的投资支出,aget-1为t-1年的上市年限,此外,模型还控制了行业与时间因素。

通过Richardson模型测算企业正常投资支出的估计值,然后用实际投资支出减去估计值,若结果大于0表明企业存在非效率投资,非效率投资虚拟变量overinvt取值为1;否则为0。此外,将经济繁荣期企业各年的非效率投资数量取均值得到作为经济繁荣期非效率投资程度的替代变量。

(2)经济周期变量与资产减值变量

2005~2014年间统计数据显示,2008年以前我国宏观经济增长速度较快,处于经济繁荣期;而2008年以后受到全球金融危机的影响,GDP增长率一直保持在较低水平。因此,当企业处于经济繁荣期,经济周期虚拟变量bct取值为1;当企业处于经济衰退期,经济周期虚拟变量bct取值为0。

由于本文主要是基于经济周期视角考察非效率投资对资产价值的长期影响,因此选择长期投资资产减值指标wdt作为资产减值的替代变量。

(3)控制变量

在经济周期与非效率投资的模型中,Dittmar等(2007)指出,拥有较多现金流量的企业更容易出现非效率投资的现象,因此采用选择每股股权自由现金流(fcf)t作为现金流量的替代变量;汪平等(2009)认为,股权集中度对于企业投资效率的影响可能是双向的。一方面,大股东的收益水平在一定程度上依赖于公司的收益状况,而非效率投资则会在一定程度上对公司的盈利能力造成影响,因此,大股东会为了自身收益的增加而对公司的投资活动进行监督;另一方面,由于大股东与中小股东之间的利益并不完全一致,在缺乏有效外部监督和内部治理机制的条件下,大股东有可能以损害中小股东利益的方式攫取私人收益,从而损害公司的投资效率。因此,采用第一大股东持股比例(fs)及其平方项(fs2)来控制这种非线性影响。田利辉等(2014)指出,债务治理对于企业非效率投资具有一定的约束作用,因此选择资产负债率(levt)来控制债务的治理作用。除此之外,模型还采用了托宾Q值(tqt)、总资产对数(sizet)、营业收入增长率(growtht)、总资产收益率(roat)等指标来控制投资机会、企业规模、发展速度以及盈利能力对于投资效率的影响。

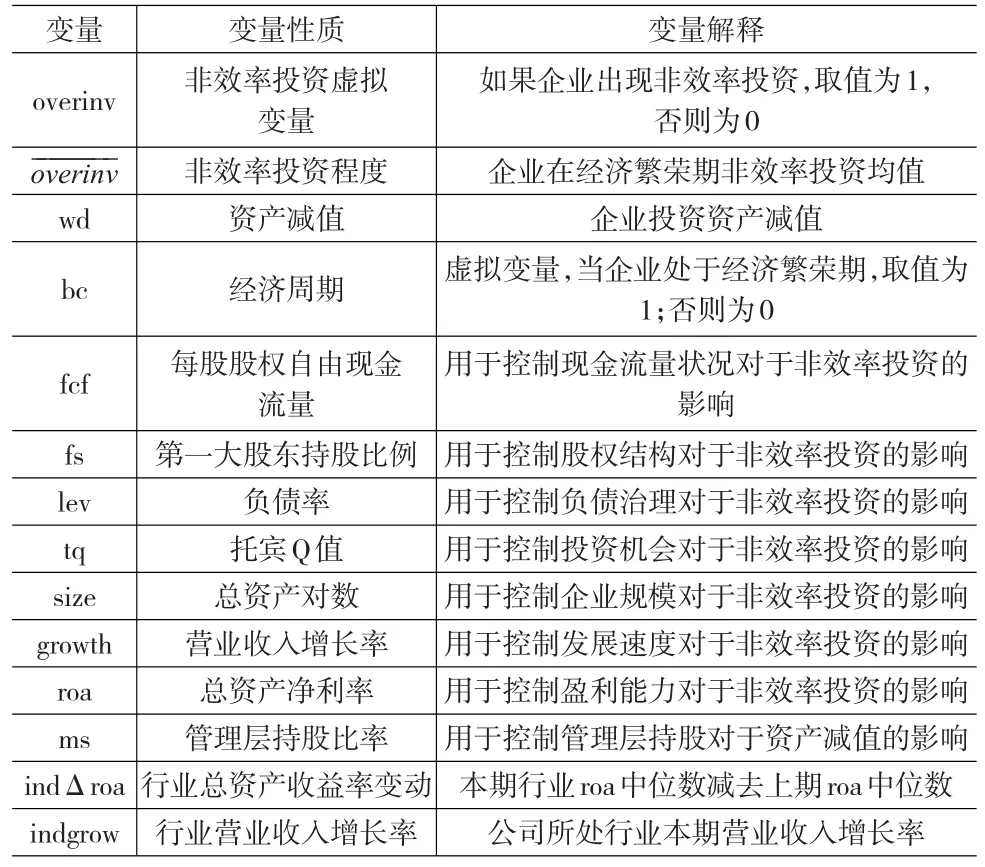

在非效率投资的经济后果模型中,王福胜(2014)等认为,行业经营环境会对企业的资产盈利能力以及资产价值产生影响,因此借鉴他们的做法,采用行业盈利性(indΔroat)以及行业成长性(indgrowt)来对其进行控制。其中indΔroat等于企业所在行业本期roa中位数减去上期roa中位数,而indgrowt为公司所在行业t年的营业收入增长率。张海平(2011)指出,管理层持股会在一定程度上缓解委托代理冲突,但在公司治理机制不完善的条件下也可能诱发管理层的自利行为,从而影响资产价值。因此,控制了管理层持股比例(mst)的影响。除此之外,根据现有国内外研究,还加入了其他一些控制变量。详细模型变量与解释如表1所示。

表1 变量性质与定义

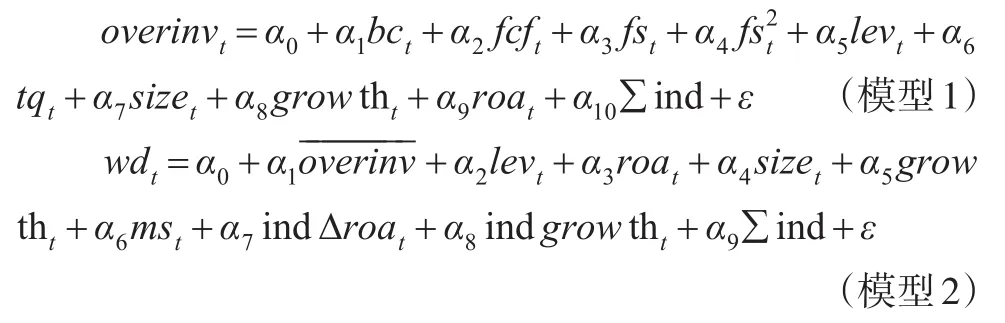

最终,本文共建立了两个统计模型进行实证分析。模型1用来检验经济周期对于非效率投资的影响;模型2用来检验非效率投资的经济后果。

3 实证分析结果

3.1 描述性统计

为了反映企业在经济周期不同阶段投资规模、融资约束、现金流量等方面的差异,本文将全部样本按照经济繁荣期和经济衰退期分组对主要变量进行描述性统计,并通过均值t检验以及wilcoxon秩和检验来验证相关变量在经济周期不同阶段是否存在显著差异,最终结果如表2所示。

表2 描述性统计

inv1与inv2为采用前述两种不同方式衡量的企业投资规模变量,无论是当期投资资产的增加值还是当期购置的投资资产所支付的现金,经济繁荣期的投资支出均高于经济衰退期,均值t检验和wilcoxon秩和检验也表明企业的投资支出在经济周期的不同阶段存在显著差异,因此,企业的投资规模确实会受到经济周期因素的影响。从现金流量指状况上看,经济繁荣期的每股股权自由现金流量(fcf)均显著高于经济衰退期,这一方面说明企业在经济繁荣期的现金流量状况要显著好于经济衰退期;另一方面,由于自由现金流是企业满足了所有投资需求之外的剩余现金流,因此在经济繁荣期过多的自由现金流容易导致企业的非效率投资行为。样本企业经济繁荣期的资产负债率(lev)显著低于经济衰退期,表明企业会根据经济周期变化进行资本结构的动态调整,在经济衰退期会更多的采用负债融资方式。经济繁荣期的营业收入增长率(growth)显著高于经济衰退期,这表现了经济周期波动对于企业盈利能力的重要作用。样本企业在经济繁荣期的资产收益率(roa)低于经济衰退期,均值t检验也验证了这一差异。这可能是企业在经济繁荣期从事了非效率投资活动,最终造成资产收益能力的下降和资产价值的减损。

3.2 相关性分析

对主要变量进行的Pearson和Spearman相关性检验的结果显示,在模型1中,企业非效率投资虚拟变量(overinv)与经济周期(ec)、现金流量(fcf)、负债率(lev)、盈利能力(roa)、公司规模(size)等指标显著正相关;而与股权集中度(fs)显著负相关。在模型2中,资产减值准备的计提(wd)与经济繁荣期的非效率投资程度、负债率(lev)、盈利能力(roa)以及公司规模(size)等存在相关关系,而具体结果需要通过回归进行进一步的验证。为了防止模型中的多重共线性问题,计算了主要指标的VIF值,其结果均没有超过5,表明模型不存在严重的多重共线性问题。

3.3 回归分析

由于模型1中的因变量为虚拟变量,因此采用面板二值选择模型进行回归。根据LR检验以及hausman检验的结果,最终选择固定效应模型,回归分析结果如表3所示。其中,第二列为采用当期投资资产的增加值作为企业投资支出所得到的结果;第三列为采用当期购置投资资产所支付的现金作为企业投资支出所得到的结果。

表3 经济周期与非效率投资

如表3所示,企业非效率投资虚拟变量(overinv)与经济周期变量(bc)显著正相关,这表明相比于经济衰退期,企业在经济繁荣期出现非效率投资的概率更高,假设H1得到了验证。

控制变量方面,企业的自由现金流量(fcf)与非效率投资正相关,说明企业的现金流量对于投资效率的影响。自由现金流越充沛的企业进行非效率投资的概率更高。资产负债率指标(lev)与非效率投资显著正相关,这说明债务治理对于企业的投资效率没有发挥应有的作用。由于债权债务关系中权利义务的非对称性,企业可能通过负债融资来进行非效率投资活动。公司规模(Size)与非效率投资正相关,表明规模越大的企业越容易出现非效率投资。营业收入增长率(growth)以及资产收益率(roa)与非效率投资正相关,这表明发展速度较快和盈利能力较强的企业管理层更容易由于过度自信而高估投资收益、低估投资成本,最终导致非效率投资决策。

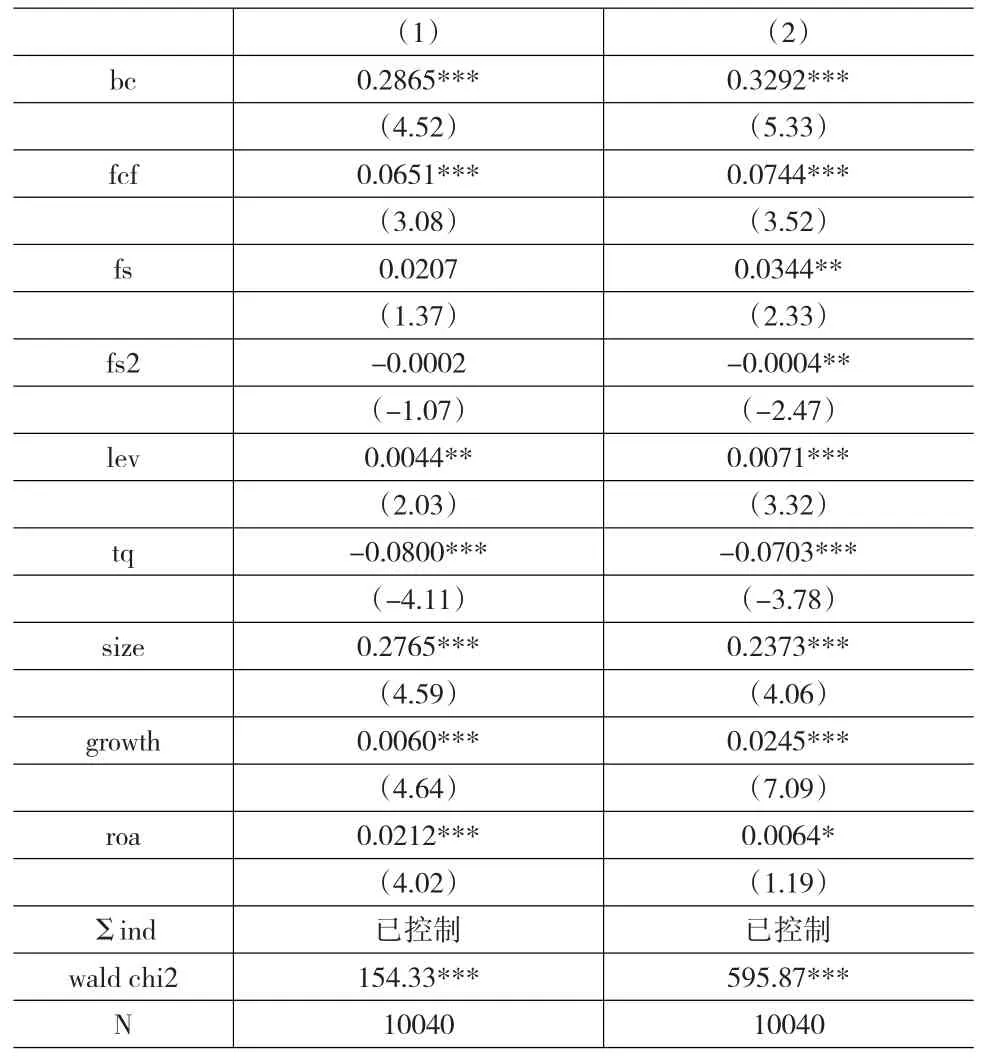

表4为模型2的回归结果,反映了企业在经济繁荣期非效率投资行为对经济衰退期资产减值的影响。其中,第二列反映非效率投资对经济衰退期第一年(2008)资产减值的影响;第三列反映非效率投资对经济衰退第二年(2009)资产减值的影响。

表4 非效率投资与资产减值

4 结论

本文以2005~2014年度中国上市公司平衡面板数据为研究样本,实证检验了非效率投资在经济周期不同阶段的差异性。研究结果表明,由于企业在经济繁荣期的融资能力较强、现金需求较低、管理层预期较为乐观,因此相比于经济衰退期出现非效率投资的概率更高。此外,企业的非效率投资行为会对资产价值造成长期影响。企业在经济繁荣期的非效率投资程度越高,在经济衰退期的资产价值减损越多。因此,企业在进行投资决策过程中,一方面要充分考虑经济周期波动的潜在风险,将经济周期变量纳入到投资决策模型之中;另一方面要合理安排投资活动的时间分布,提高投资效率。

[1]Biddle G C,Hilary G.Accounting Quality and Firm-Level Capital Investment[J].The Accounting Review,2009,(5).

[2]徐晓莉.中国经济周期测算:基于扩展卡尔曼滤波分析[J].经济学动态,2014,(10).

[3]辛清泉,林超,王彦超.政府控制、经理薪酬与资本投资[J].经济研究,2007,(8).

[4]汪平,孙士霞.自由现金流量、股权结构与我国上市公司过度投资问题研究[J].当代财经,2009,(4).

[5]田利辉,李春霞.债务约束、经理薪酬与上市公司过度投资研究[J].证券市场导报,2014,(6).

[6]吴慧香,梁美建.经济周期、现金持有量与公司投资[J].北京工商大学学报(社会科学版),2014,(1).