家族上市公司股权结构对自愿性信息披露的影响*

2015-01-24燕山大学经济管理学院臧秀清王立静

燕山大学经济管理学院 臧秀清 王立静

一、引言

上海《福布斯》中文版统计结果显示,截止2013年7月31日,2470 家A 股上市公司中,民营企业有1431 家,其中有711 家家族企业,占比为49.7%。朱元鸳、孔玉生(2012)研究表明,家族上市公司的股权结构与非家族上市公司有一定区别,大多倾向于构建金字塔股权结构对上市公司进行控制,现金流权与控制权相分离,且存在家族集中控股现象。家族上市公司股权结构的明显特征使得家族企业内部控股股东与中小股东的代理成本升高,控股股东为了牟取私人利益,存在隐瞒私人信息的动机,这对家族上市公司的自愿性信息披露的质量会产生直接影响。随着我国法律法规体系的不断完善,以及资本市场的不断发展和日益成熟,投资者及其他会计信息使用者对上市公司信息披露质量以及自愿性信息披露的需求不断提高。2012年,中国证监会最新修订了《公开发行证券的公司信息披露内容与格式准则第2 号:年度报告的内容与格式》,本文在设计自愿性信息披露评价体系时参考该准则,并实证分析家族上市公司的股权结构对自愿性信息披露水平的影响,以期为提高家族上市公司信息披露水平提供建议。

二、文献综述

曹玉贵、姜鑫(2012)将股权集中度、控股股东性质等股权结构变量作为解释变量对上市公司的自愿性信息披露水平进行研究,发现股权集中度对自愿性信息披露水平存在显著影响。Romilda&Bronzetti(2013)研究了股权集中度及公司治理对自愿信息披露的影响,结果显示公司治理与自愿信息披露水平正相关,股权集中度与自愿信息披露水平负相关。关于股权制衡度,Blotch&Hedge(2001)的研究表明,控制联盟间的股权制衡作用能有效控制第一大股东的自利行为,从而保护中小投资者的利益;而熊婷(2013)的研究则表明股权制衡度与控股大股东的盈余管理操控行为呈U 型关系。关于控制性股东的利益侵占行为,Bozec(2008)通过对加拿大企业的研究结果显示,存在控制性股东的公司极有可能发生控股股东的侵占行为,从而使代理成本升高;而金必简、李常青等(2012)以深交所家族上市公司为样本,研究家族控制权特征对信息披露质量的影响,结果显示控制权比例与信息披露质量呈“倒U 型”关系,即家族控制权过高或过低都可能导致信息披露质量下降。Morck&Yeung(2003)对大股东侵占中小股东利益的问题进行研究,结果表明两权分离程度越大,代理问题越严重,侵占效应也越明显;陈红(2012)对上市公司终极股东侵占行为进行研究,发现终极股东侵占行为的选择与金字塔股权结构形态特征正相关,与两权分离度负相关,即两权分离程度越大,终极股东的侵占行为越明显。Marco &Giulio(2013)以意大利的上市公司为例,研究股权高度集中于内部股东的上市公司中公司治理与信息披露的关系,结果表明有效的内部控制能够提高信息透明度,同时规模越大的上市公司侵害中小股东的可能性越低。鉴于家族上市公司在国民经济中的重要地位以及家族上市公司股权结构所具有的特殊性,目前以家族上市公司为样本研究股权结构对自愿信息披露影响的文献较少,因此选取家族上市公司为样本进行研究比较有代表性。

三、理论分析与研究假设

在集中的股权结构下,手握大量股权的控股股东可能会利用信息不对称这一条件越权影响企业的经营决策,同时降低对外信息披露的程度,进而牟取私人利益。股权制衡是指若干个大股东之间,因持股比例相近彼此之间形成的一种有效的相互制衡机制。相互制衡的股权结构中,大股东之间相互制约、相互监督,增加了控股股东谋取私人利益的难度,股东会要求上市公司的管理层披露更多的信息,以获取更多的信息量,从而提高自愿信息披露程度。控制权又称投票权,代表家族控股股东对上市公司的控制能力,家族控股股东的控制能力越强,其对上市公司的经营管理影响越大,从而加剧了与其他股东之间的信息不对称,也加剧了终极控制人为了自身利益而对上市公司信息披露实施影响的可能性。两权分离度是指现金流权与控制权的分离,取现金流权与控制权的比值,比值越小分离程度越大,存在两权分离时,家族以少量的资金就能获取对上市公司的控制权,家族控股股东存在侵权行为的可能性增大,因此,家族控股股东存在利用控制权影响企业信息披露的可能性。根据以上分析,本文提出如下假设:

H1:股权集中度与自愿性信息披露质量负相关

H2:股权制衡度与自愿性信息披露质量正相关

H3:实际控制人控制权比例与自愿性信息披露质量负相关

H4:两权分离程度与自愿性信息披露质量负相关

四、研究设计

(一)样本选取与数据来源 本文数据来自国泰安数据库,笔者在民营上市公司数据库中筛选了我国100 家上市家族企业2010~2013年数据,选择标准为:实际控制人类型为自然人或家族;实际控制人拥有上市公司控制权比例大于10%;上市时间在2010年之前。剔除数据不全的样本,剔除ST,*ST 数据以及金融行业的数据,并在筛选结果中随机抽取100 家家族上市公司。

(二)变量定义与模型构建

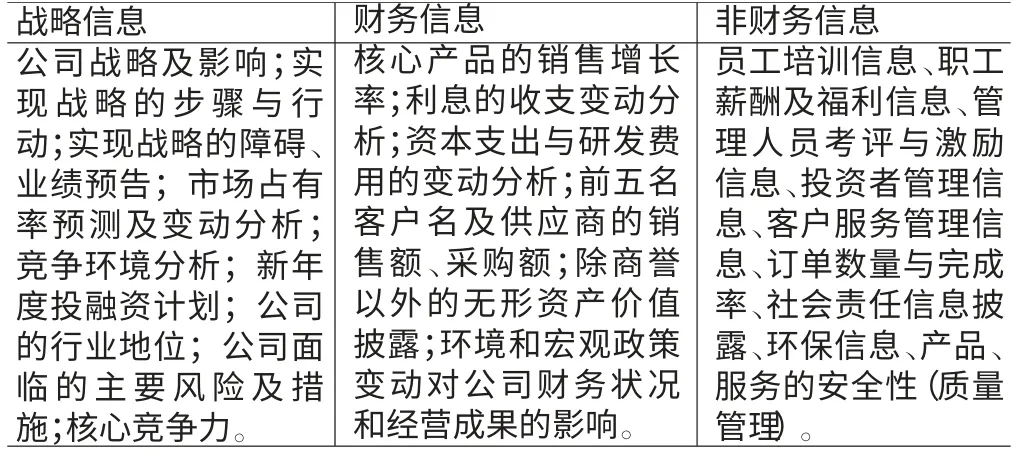

(1)因变量。本文将上市公司自愿性信息披露的信息分为财务信息、非财务信息和战略信息,本文在构建自愿性信息披露计量体系时增加了2012年最新修订的《公开发行证券的公司信息披露内容与格式准则》中鼓励披露的指标,并增加部分投资者较为关心的指标,最后得出25 个明细项目,每个项目最高分2 分,满分50 分,建立本文的评价指标见表1,打分原则为:只需定量分析的指标,披露则2 分,未披露则0 分;只需定性分析的指标,如公司战略及影响,详细2 分,简单1 分,未披露则0 分;既有定量又有定性信息的指标,定量与定性相结合的披露得2 分,只披露一方面的得1 分,未披露任何内容则0 分。将指标体系中所有指标的分值加总,得到该公司自愿披露的总分值,本文将上市公司自愿性信息披露指数定义为:

VID=上市公司自愿披露的总分值/50

表1 家族上市公司自愿信息披露程度计量表

(2)自变量。本文将股权结构划分为股权集中度、股权制衡度、控制权比例及两权分离度四个方面,其中股权集中度(CR1)用家族股东持股比例之和衡量;股权制衡度(Z5)用第二至第五大股东持股比例之和与家族股东持股比例的比值进行衡量,指数越高表明股权制衡作用越好;现金流权(FCF)是指存在终级控股股东的公司,作为终极控股股东所拥有的最终所有权权益,等于其在上市公司中所拥有的每条控制链上的所有权权益乘积之和;控制权(FCR)等于控股股东在每条控制链上的投票权的最小值之和;两权分离度用分离系数(CV)进行衡量,取现金流权与控制权的比值,CV 值越小说明两权分离程度越大,年度虚拟变量(YEAR)衡量2012年中国证监会发布的《公开发行证券的公司信息披露内容与格式准则》对自愿性信息披露的影响,2012年以前的数据赋值为1,否则为0。

(3)控制变量。公司规模(SIZE),根据代理理论,规模大的公司为树立良好的社会形象和公司信誉,愿意与投资者进行更多沟通,从而进行自愿性信息披露。公司业绩(ROE),根据信号理论,企业的经营业绩越好,企业管理人越倾向于自愿披露可靠、相关的信息,促进股票价格的上涨,从而吸引更多投资者。而当公司亏损时,上市公司自愿性信息披露的积极性下降,甚至会尽量推迟或隐瞒相关信息的披露,该变量用税后利润与净资产的比值表示。上市公司的上市地点(PLA),深交所上市公司取值为1,上交所上市的公司取值为0。

本文研究变量的定义见表2。

表2 变量定义表

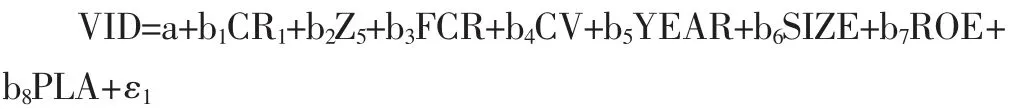

根据研究假设和所选取的变量,本文构建如下多元回归模型:

五、实证结果与分析

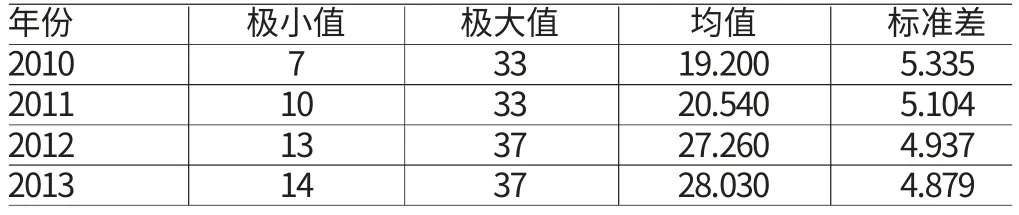

(一)描述性统计 本文对2010~2013年的自愿性信息披露程度和2012年的股权结构变量进行描述性统计。由表3 可知,样本公司连续4年自愿性信息披露指数均值分别为19.2、20.54、27.26、28.03,呈逐年上升趋势,且自2012年最新信息披露准则颁布后,家族上市公司在2012、2013年整体自愿性信息披露水平有了更大的提升,但连续四年的均值均较低,说明我国家族上市公司自愿信息披露水平仍有待提高。表4 的描述统计结果显示,家族股东持股比例之和最大值为85.230,均值为36.639,说明家族持股比例很高,家族上市公司股权结构较集中。股权制衡度的均值为0.483,说明非家族的第二到第五大股东对家族股东具有一定的制衡力。控制权比例的最大值为89.410,均值为38.622,家族控制性股东对上市公司的控制能力很强。两权分离度的均值为0.715,即家族控制人以0.715 个单位的现金流权就可获得一个单位的控制权,说明家族上市公司中两权分离现象较普遍。

表3 2010~2013年VID描述统计量

表4 2012年股权结构描述统计量

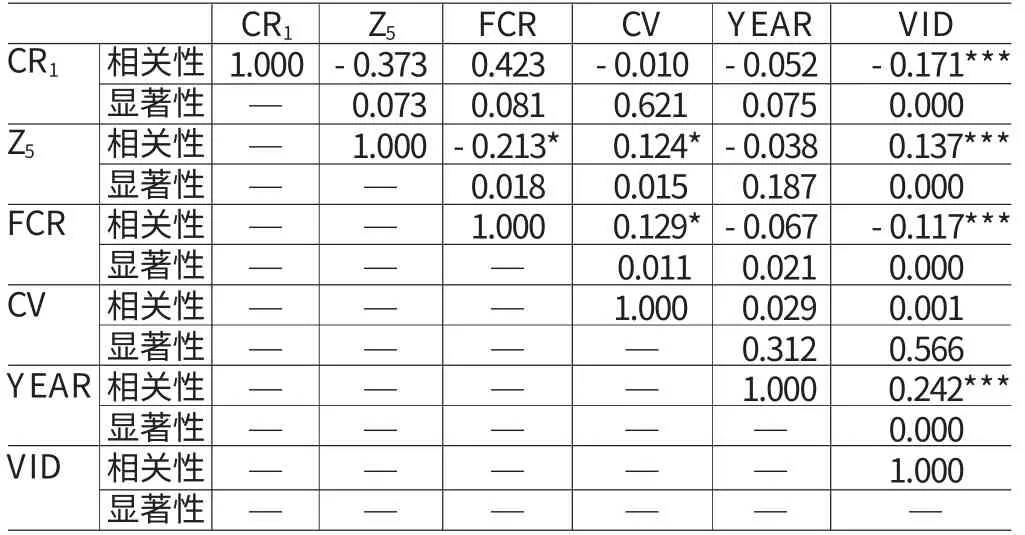

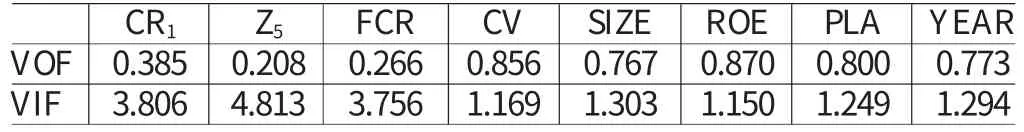

(二)相关性分析 对变量进行相关性分析得到表5,结果显示,解释变量之间的相关系数的绝对值均小于0.5,初步判断解释变量之间不存在严重的共线性问题。解释变量与被解释变量之间的相关性结果显示,CR1、FCR 与VID 的相关系数为负值,且在1%的水平上显著,Z5、YEAR 与VID的相关系数为正,在1%的水平上显著相关,CV 与VID 的相关系数为正,但不显著。本文用容差和方差膨胀因子VIF做进一步检验,一般认为,如果容差小于0.1,VIF>10,说明模型中解释变量之间的共线性较强。由表6 可知,模型中解释变量以及控制变量之间的方差膨胀因子VIF 的值均小于10,表明变量间不存在严重共线性问题。

表5 相关性分析

表6 容忍度与方差膨胀因子分析

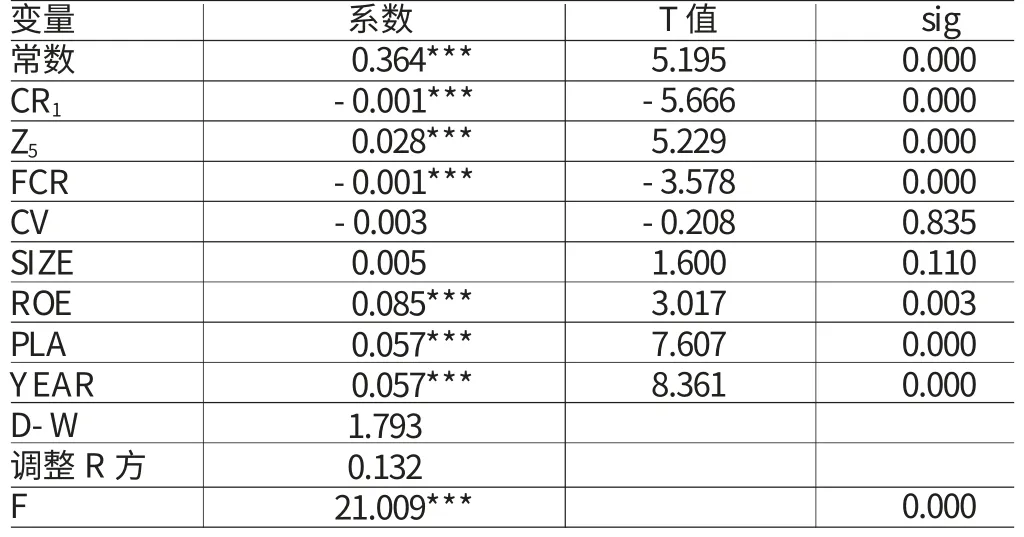

(三)回归分析 回归分析分析结果如表7 所示,模型拟合优度检验统计结果显示,D-W 值为1.793,说明模型不存在严重的自相关性。调整后R2为0.132,说明模型的拟合度以及多元回归模型对自愿性信息披露指数VID 的解释能力为13.2%,在上市公司自愿性信息披露的众多影响因素中,本文的模型仅对家族上市公司股权结构的集中程度、股权制衡度、控制权比例及两权分离度对自愿性信息披露的影响进行研究,许多影响因素未包含在内,因此这一结果尚可接受。模型的F 检验结果显示,显著性检验F值为21.009,且在1%的水平上显著,说明自变量与因变量线性关系明显,多元回归模型具有统计意义。T 检验统计结果显示,CR1的系数为-0.001,CR1与VID 在1%的水平上显著负相关,支持H1;Z5的系数为0.028,Z5与VID 在1%的水平上显著正相关,支持H2;FCR 系数为-0.001 且在1%的水平上与VID 显著负相关,支持H3;CV 的系数为负且结果不显著,说明控制权与所有权的分离程度与自愿性信息披露关系较复杂,两权分离程度过大并不一定会导致实际控制人对中小股东的利益进行侵害,是否会隐瞒信息还受到实际控制人的现金流权、经营理念等多方面的影响。

表7 回归系数分析

(四)因变量的有效性检验 因变量VID 采用的是构建自愿性信息披露指数的方式,披露条目的选取及评分规则的制定都不可避免的带有主观成分,因此本文对因变量进行了有效性检验。将本文选取的样本中的深市上市公司的自愿性信息披露指数与深交所对其进行的信息披露评级做相关性分析,结果显示显著性水平为0.023<0.05,相关系数为0.48,说明两者在5%的水平上显著正相关。。

六、结论及建议

本文以100 家家族上市公司2010~2013年数据为样本,实证分析了家族上市公司股权结构特征对其自愿性信息披露程度的影响,结果表明:股权集中程度、股权制衡度及控制权比例对自愿性信息披露程度都有显著影响;两权分离度与自愿性信息披露程度的相关性不显著。根据研究结论,本文提出以下建议:第一,优化家族上市公司股权结构,适当提高非家族股东对家族股东的制衡能力,从而提升自愿性信息披露质量。第二,家族上市公司多存在“一股独大”现象,控股股东可能会利用其较高的控股权,对上市公司实施控制,从而侵害中小股东利益。监管机构应加强对家族上市公司的关联交易、对外担保、再融资行为等方面的监督,防止侵害行为的发生。第三,完善法律制度,以切实保障投资者的利益免受侵害。

[1]朱元鸳、孔玉生:《家族企业上市公司治理结构现状分析》,《财会通讯》(综合·中)2012年第7 期。

[2]熊婷、程博:《股权集中度、股权制衡度与盈余管理》,《学术研究》2013年第1 期。

[3]金必简、李常青、魏志华:《家族控制权特征与信息披露质量的实证研究》,《财会通讯》(综合·下)2012年第1 期。

[4]陈红、杨凌霄:《金字塔股权结构、股权制衡与终极股东侵占》,《投资研究》2012年第3 期。