中铝突围

——中国铝业2014年年度报告解读

2015-01-23程小勇

程小勇|文

2014年,中国经济增速持续放缓,很多行业纷纷遭遇困境。产能过剩,既可以视为经济减速的结果,也可以被看作实体经济结构不合理导致经济增速下滑的原因。电解铝行业作为产能过剩、高能耗和高污染的代名词,行业大范围亏损、产品竞争力不高、成本下降缓慢、原材料保障遭遇冲击和行业升级较慢等特点使得中国电解铝企业业绩大部分较为惨淡。

中国铝业股份有限公司(以下简称“中国铝业”)作为中国电解铝行业的大型企业之一,并没有出现民营企业如山东信发等类似的业绩,诸如体制问题、创新不足等因素是主因,但是在国企改革的大背景下,中国铝业也在困境中开始奋力转型突围。

中铝概况

中国铝业公司为中国铝业的控股股东,是目前中国铝行业集铝土矿、煤炭、铁矿石资源勘探、开采,氧化铝、原铝和铝加工生产、销售,技术研发于一体的大型铝生产经营企业;是中国最大的氧化铝、铝加工生产商及第二大原铝生产商;是全球第二大氧化铝生产商、第四大原铝生产商。中国铝业公司企业信用等级连续多年被标准普尔评为BBB+级。公司产品以氧化铝、电解铝为主,业务遍布全球20多个国家和地区。公司于2001年12月11日、12日分别在纽约证券交易所和香港联合交易所有限公司挂牌上市,在换股吸收合并山东铝业、兰州铝业后,公司又实现在上海证券交易所上市,成为在纽约、香港、上海三地上市的企业之一。

中国铝业是中国最大的氧化铝、原铝生产商之一,综合规模居全球铝工业前列。主要业务为铝土矿的开采、氧化铝、原铝产品的生产及销售等,也从事煤炭、电力经营以及来源于外部供货商有色金属产品的贸易业务。2013年6月27日,公司转让铝加工业务,从2013年6月27日起不再有铝加工业务板块。

各业务板块组成包括:

氧化铝板块:包括开采并购买铝土矿和其他原材料,将铝土矿生产为氧化铝,并将氧化铝销售给本集团内部的电解铝厂和集团外部的客户。该板块还包括生产和销售化学品氧化铝和金属镓。

原铝板块:包括采购氧化铝和其他原材料、辅助材料和电力,将氧化铝进行电解以生产为原铝,销售给集团外部的客户。该板块还包括生产销售炭素产品、铝合金产品及其他电解铝产品。

贸易板块:主要从事向内部生产商及外部客户提供氧化铝、原铝及其他有色金属产品和煤炭等原材料及辅材贸易服务的业务。

能源板块:主要从事能源产品的研发、生产、经营等。主要业务包括煤炭、火力发电、风力发电、光伏发电及新能源装备制造等。主要产品中,煤炭销售给集团内部生产商及外部客户,电力自用或销售给所在区域的电网公司。

总部及其他营运板块:涵盖总部及集团其他有关铝业务的研究开发及其他活动。

中铝财务报表点评

1.会计数据显示出现较大亏损

在中国铝业的年报中披露,2014年营业收入为1417.72亿元,较2013年大幅下降18.07%,不过较2012年略微下滑5.16%。归属于上市公司股东的净利润为-162.17亿万元,2013年同期调整后为9.48亿元,2012年同期为-82.34亿元,这意味着中国铝业在2013年短暂的盈利之后重新回到亏损的境地。

2014年,中国铝业归属于上市公司股东的扣除非经常性损益的净利润为-173.42亿元,这意味着与经营业务无直接关系,以及虽与经营业务相关,但由于其性质、金额或发生频率,影响了真实、公允地反映公司正常盈利能力的各项收支总体是净支出,额外损失为11.25亿元。2013年同期和2012年同期归属于上市公司股东的扣除非经常性损益的净利润调整后分别为-78.07亿和-86.80亿元。

报告期内,该公司整个铝行业实现毛利率只有1.33%,其中,能源板块毛利率最高,达到26.33%;其次是氧化铝板块,毛利率为4.54%;再次是贸易板块,毛利率为1.05%;最后是电解铝板块,毛利率出现负值,为-5.16%。

2014年,中国铝业经营活动产生的现金流量净额为137.73亿元,而2013年同期经调整后为82.51亿元,同比增长66.9%,这意味着2014年销售商品、提供劳务收到的现金、收到的税费返还收到的其他与经营活动有关的现金合计数大于购买商品、接受劳务支付的现金、支付给职工及为职工支付的现金、支付的各项税费(不包括耕地占用税及退回的增值税和所得税)、支付的其他与经营活动有关的现金合计数,因此可以断定中国铝业营业收入大幅下降可能不单单是销售收入下降。

2014年,中国铝业归属于上市公司股东的净资产为282.76亿元,2013年同期经调整后为443.58亿元,同比大幅下降36%,2012年同期为438.45亿万元,这可能意味着中国铝业主营业务下降并不足以解释净资产下降,很大可能是负债在2014年有所攀升。报表显示,2014年,中国铝业发行短期融资较2013年大幅增长54.03%,应付票据大幅增长44.14%。

2.非经常性损益项目和金额显示计提大额资产减值准备

2014年,中国铝业非流动资产处置损失4414.4万元,而2013年出现了3.27亿元的盈利,2012年则出现高达4.56亿元的损失。由于非流动资金资产处置与铝价的走势相符合,这可能是中国铝业剥离一些资产出现的贬值损失。

2014年,中国铝业计入当期损益的政府补助(与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外)为8.24亿元,2013年和2012年分别为8.24亿元和7.44亿元,这意味着政府对中国铝业的补助保持稳中增长的趋势。

2014年,中国铝业委托他人投资或管理资产收入7102万元,而2013年和2012年分别为1875万元和2696万元。

2014年,中国铝业除同公司正常经营业务相关的有效套期保值业务外,持有以公允价值计量且其变动计入当期损益的金融资产和金融负债产生的公允价值变动损益,以及处置以公允价值计量且其变动计入当期损益的金融资产和金融负债取得的投资收益为2.67亿元,2013年为9610万元,而2012年则亏损1.43亿元。

2014年,中国铝业单独进行减值测试的应收款项减值准备转回3655万元,2013年和2012年分别为2236万元和1062万元。

3.导致亏损原因分析

首先是业绩下滑,存货跌价准备大增。报告期内电解铝平均价格下滑幅度大于成本下滑幅度。报告披露,2014年实现营业收入为1417.72亿元,比上年同期的1730.38亿元减少312.66亿元,降低幅度为18.07%。主要原因是本集团2013年6月27日处置铝加工业务导致本年营业收入中未包括铝加工板块收入,以及本年产品销售价格降低和销售量减少。而2014年营业成本为1397.51亿元,比上年同期的1692.91亿元减少295.40亿元,降低幅度为17.45%。降低原因主要是2013年6月27日处置铝加工业务导致本年营业成本中未包括铝加工板块成本,以及主导产品制造成本较2013年同期有所下降和销售量减少。

2014年12月31日,中国铝业所持有存货应计提的存货跌价准备余额为20.44亿元,与2013年末的存货跌价准备余额13.78亿元相比增加6.66亿元,其中本年计提17.46亿元,本年转回及转销10.80亿元。

其次,对部分长期资产计提大额资产减值准备。2014年资产减值损失为74.59亿元,比上年同期的17.99亿元增加56.60亿元,增长幅度为314.62%。其中,重庆分公司计提资产减值准备33亿元;中铝宁夏能源硅产业子公司计提资产减值准备14亿元;部分拟退出的电解铝生产线计提资产减值准备8亿元,合计共55亿元。

再次,投资收益也明显下降。2014年投资收益为6.68亿元,比去年同期的76.61亿元减少69.93亿元,降低幅度为91.28%。主要原因是本集团2013年同期有资本运作产生的投资收益,本年无此类收益。

最后,报告期内公司对内部退养及协商解除劳动关系人员计提辞退福利费用,新增人员分流安置费用支出15亿元(2014年分流安置员工两万人以上)。据年报信息测算,计提资产减值以及人员分流安置费用等非经常性因素造成的亏损额度占亏损总额比例为55%。

4.企业突围举措力度很大

(1)权交易所公开挂牌出售宁电硅业、宁电光伏材料、宁电硅材料及银星多晶硅四家硅产业子公司的股权。截止2014年3月31日,宁电硅业资产总额为1936万元,负债总额为1425万元,所有者权益为510万元;宁电光伏材料资产总额为7.92亿元,负债总额为7.60亿元,所有者权益为3171万元。宁电硅材料资产总额为6.81亿元,负债总额为5.66亿元,所有者权益为1.14亿元;银星多晶硅资产总额为3.72亿元,负债总额为6亿元,所有者权益为-2.25亿元。

此次剥离的资产并非中国铝业的核心资产,且负债总额、权益净资产等占比极小,对公司业绩帮助有限。不过,公司剥离落后产能的举动显示出其努力改变现有经营状况的决心,暗示中国铝业正在积极突围转型。

(2)改善现金流。筹资活动产生的现金流为净流出39.71亿元,比上年同期的净流入17.58亿元增加净流出57.29亿元,主要是本公司经营活动现金流持续改善,压缩资金占用,融资规模有所减少以及偿还有息负债所致。另外,2014年中国铝业应收账款金额大幅下滑,较2013年下降了25.77%。与此同时,货币资金在2014年大幅增长,较2013年同比增长44.31%。

(3)降本增效措施加强。由于自备电比例较低,大约25%,公司度电成本大多在0.4元以上,高于同行0.1~0.2元。2014年中国铝业外购电费成本为177.38亿元,占报告期内总成本的12.69%。不过,由于电费下降,2014年外购电费较2013年同期下降了17.62%.

从各项成本和费用来看,2014年营业成本较2013年下降了17.45%,销售费用较2013年同期下降了9.41%。然而管理费用大幅增长,2014年管理费用为43.07亿元,比2013年大幅增长65.18%,主要原因是报告期内对内部退养及协商解除劳动关系人员计提了辞退及内退福利费用。

另外财务费用也有所增长,2014年财务费用净额为57.81亿元,比上年同期的55.85亿元增加1.96亿元,增长幅度为3.52%。主要原因是有息负债利率有所上升所致。

(4)加大研究分析力度,强化营销策略应用。公司积极研判市场形势,跟踪市场走势,强化营销策略应用,提高产品销售价格;充分发挥信息化平台优势,推进阳光采购,开展集中采购、统谈分签,丰富采购决策模型,建立对冲机制,公司电子商务采购平台获得2014年全国电子商务集成创新奖;严格市场两端计划管理,提高物流效率,控制运输成本,减少资金占用。

(5)强化项目管理,严控资本性开支。通过对标管理,重新制定公司氧化铝、电解铝、电厂、脱硫脱硝等项目建设投资一级标准,分解细化氧化铝、电解铝以及自备电厂项目建设投资二级标准,制定了矿山项目建设投资的总体标准;严控新开工项目,资本性开支控制在87亿元之内;加强融资渠道维护,丰富融资品种,确保信用评级稳定;成功发行4亿美元永续债券,有效改善公司资本结构;加大应收账款清收力度,按照“以收定支、收支配比”的原则加强资金管控,全年实现经营净现金流量138亿元,覆盖资本性支出。

(6)加强安全环保设施建设,努力实施环境保护,逐步向清洁化产业和公司转型。公司在资金高度紧张的情况下,启动了建设投资合计13亿元的山西华泽、兰州分公司、广西分公司、山西分公司、河南分公司、中州分公司等12个脱硫脱硝专项项目;公司以隐患治理为重点,有效推进安全、环境和质量管理体系运行,改善企业环境保障能力。

中铝对企业经营风险分析

中国铝业在2015年财报中表示,公司在生产经营过程中,将会积极采取各种措施,努力规避各类经营风险。但不断变化的国内外竞争、经济、政治和社会环境等各方面风险因素,可能会对公司业务、财务状况和运营业绩造成不良影响。

1.行业竞争风险

大宗商品价格下行压力大,铝行业持续处于产能过剩、市场竞争加剧、产品供大于求的格局,产品价格维持低位运行,给公司经营带来较大的困难与挑战。

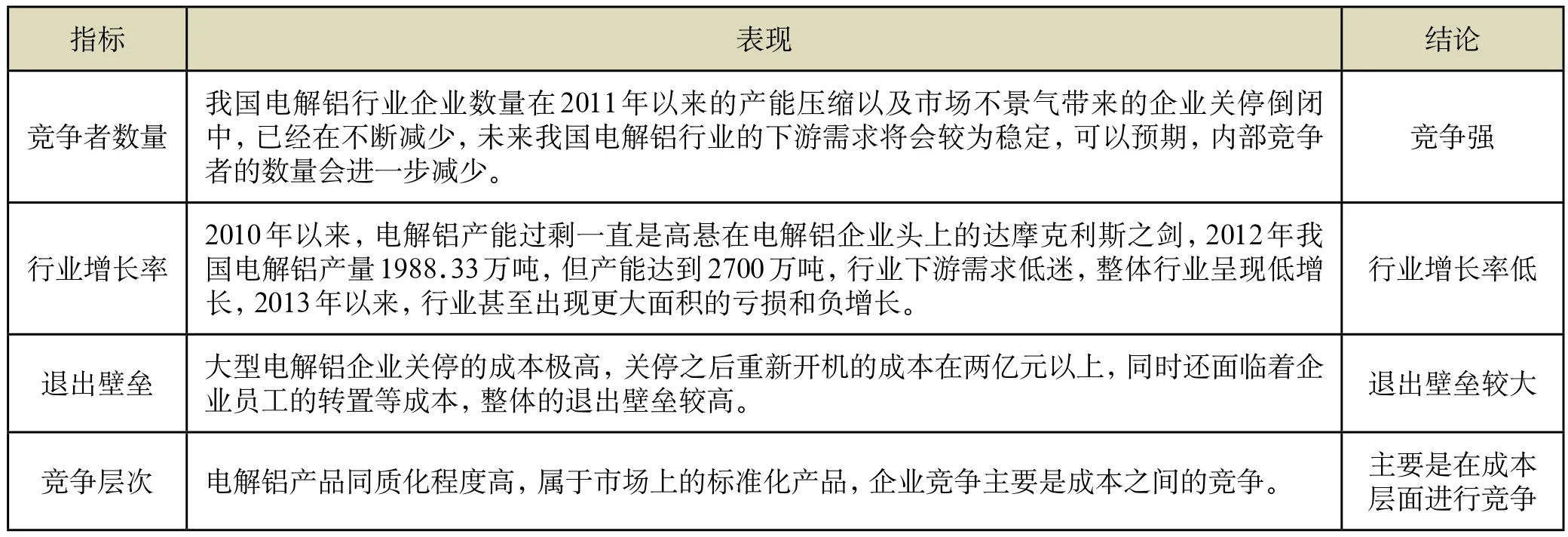

表1 电解铝行业竞争力分析

对于中国铝行业而言,特别是电解铝冶炼和铝材加工行业,行业竞争激烈。一方面,产能过剩,中国电解铝企业分布广泛。据统计,截至2014年年底,中国电解铝产能达到3500万吨,到2015年年底预计中国电解铝产能向3900万吨逼近。而中国铝材加工行业产能过剩也越发凸显,2011年-2015年期间铝加工行业产能将增加近2000万吨,到2015年年底中国铝加工行业产能将达到5000万吨。

另一方面,按照波特五力模型分析,电解铝行业和铝加工行业属于完全竞争市场,行业进入门槛低,且产品同质化,行业没有有效的进入壁垒,因此难以出现垄断性溢价和超额回报率。

从竞争数量、行业增长率、退出壁垒、竞争层次分析现有企业的竞争情况,分析可得,行业处于产能严重过剩,内部竞争已经可以用惨烈来形容的阶段。我国中东部地区的电解铝企业积极谋划向新疆进行产能转移,但是由于新疆水资源以及人力资源成本的问题,更为严重的是,新疆规划产能2000万吨,这对于每年电解铝消费量在2000万吨左右的中国国内市场而言,意味着新一轮灾难性的产能过剩。

2.安全环保风险

新的《环境保护法》和《安全生产法》的实施,对企业的环境保障能力提出了更高的要求,中国铝业生产作业覆盖煤矿、非煤矿山、建筑施工和危险化学品生产等高危行业,一旦发生安全环保事故,将会给公司带来声誉以及财产上的巨大损失。

3.市场价格风险

中国铝业所在的有色金属行业受国家政策影响较大,电解铝供大于求的局面在短期内难以改变。在产能过剩的局面下,电解铝价格持续低迷,同时公司部分原辅料的供应渠道相对集中、议价能力较弱,都可能会对中国铝业财务状况和运营业绩产生重大影响。

4.现金流风险

中国铝业资产负债率偏高,产品盈利能力不强,虽然公司努力压缩资本性开支和各种费用支出,但仍可能会出现现金流流入不足,对公司财务状况产生重大影响。

5.利率风险

随着银行对产能过剩行业的信贷收紧,中国铝业融资压力有所增加。由于公司负债规模较大,利率的变动将使中国铝业融资成本的不确定性增加,进而可能导致公司经营目标受到影响。

6.金融衍生工具风险

市场的产品价格波动较大,需加大应用金融衍生工具(期货套期保值)应对市场价格波动的风险,可能由于无法及时筹措资金维持保值头寸、汇率变动、相关人员未履行保密义务等,对中国铝业财务状况和运营业绩产生重大影响。

结论

随着中国经济进入新常态,中国单位GDP对铝的消耗量在下降,传统的粗放式、劳动密集型发展模式已经到了不得不转变的地步。面对这样的情况,中国铝业公司在新一届领导班子带领下,有所作为、锐意改革创新,紧紧围绕控亏增盈保增长和瘦身调整实现扭亏脱困两大目标开展工作,通过壮士断腕,在优化自身管理、降本增效之际,还在积极寻求创新和转型,特别是在环保、资源保障和增强核心竞争方面取得了突出的成果。在稳步推进转型升级方面,中国铝业公司业绩有望在2015年出现很大的改善,企业盈利能力、技术进步增强产品竞争力和生产清洁化将是其未来发展三大潜在驱动力。中