基于不同基本面模型的Alpha套利组合*

2015-01-23武汉科技大学管理学院曾玉婷

武汉科技大学管理学院 曾玉婷 张 鹏

一、引言

随着改革开放的不断深入,我国股票市场的发展迅速。股票投资具有高收益、高风险的特征。投资者要想获得较高的回报,必须具有一定的投资能力去选取股票,包含选股能力、选时能力、选价能力等方面,大多数投资者应用分析软件进行投资组合的策略研究。影响股市行情的因素主要包括基本因素和技术因素。基本因素分析又称基本面分析,是以证券的内在价值为依据,着重于对影响证券价格及其走势的各项因素进行分析,从而决定投资者购买何种证券,基本面分析能够带来的超常收益成为人们关注的重点。然而股市中的不确定因素很多,为了减缓市场冲击,保护投资者的资金安全,市场提供了股指期货的对冲形式,可以在买进股票的同时卖空股指期货回避系统性风险获利。Fama和French(1992)研究了股票收益率和Beta之间的关系。Domagoj Sajter(2011)利用alpha研究了克罗地亚最大的开放式基金的调整收益。Carlos(2013)探讨了墨西哥市场基本面价值的相关性,研究了基本战略选股与积极的超额市场买入并持有收益的形成。Martin(2003)研究了宏观经济基本面在瑞士股票市场部门的具体影响。Gabe et al.(2011)利用基本面的因素估计了中国股票市场的繁荣和萧条。Keith(2000)探讨了国内外经济因素对南部非洲的三个股票市场的影响,研究发现,股票市场受国内经济的影响,其影响程度取决于开放性和个体经济的市场定位。刘虹俊(2004)描述了美国证券市场的22种主流投资策略。朴军(2006)从投资者的有限理性出发,分析了基本面分析师在进行价格预测过程中面临的复杂制度环境。薛艳丽(2011)通过“开放式基金组合+股指期货”构建可转移的Alpha策略并取得成功。在已有研究的基础上,本文基于三种不同的基本面选股策略进行Alpha套利组合研究。

二、三种不同基本面模型的Alpha套利组合

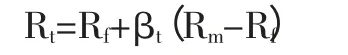

(一)Alpha套利策略 资本资产定价模型(CAPM)假设市场有效,将资产的收益定义为无风险和系统风险的补偿收益之和。根据资本资产定价模型:

Rt为股票组合t的收益,βt是股票组合相对于市场指数的Beta值,Rm是市场指数收益,Rf为无风险收益。设rt为t的实际收益,则:

α=rt-Rt=rt-[Rf+βt(Rm-Rf)],即rt-Rt=α+βt(Rm-Rf)

非有效市场证券来自无风险收益、系统风险收益补偿和Alpha收益。

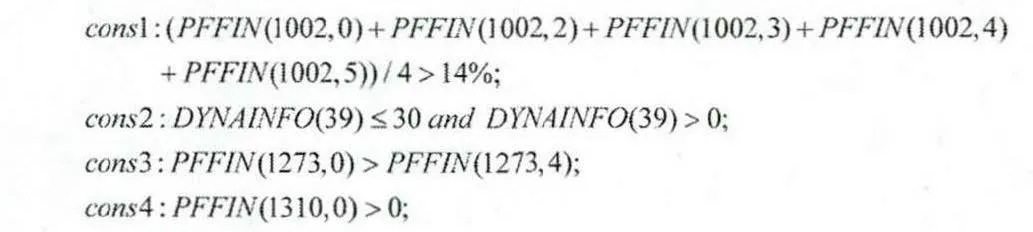

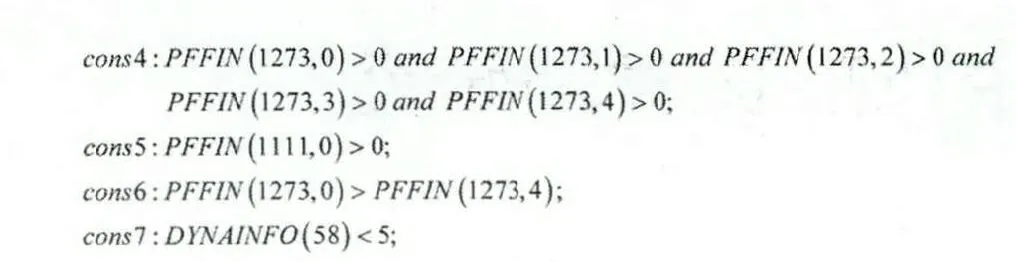

(二)基于莫伦卡模型选股 莫伦卡以回报率作为投资导向,寻找最佳的预期回报。采用自下而上的方法选股,针对宏观环境对选股标准进行调整。选股标准为:

其中,约束1表示过去5年平均收益率高于14%;约束2表示市盈率大于0且低于30;约束3表示最新的销售净利率大于5年前的销售净利率;约束4表示经营现金流为正。

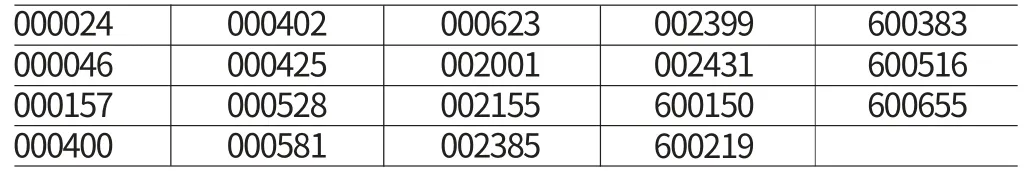

根据莫伦卡基本面选股策略,以2007~2012年沪深300股年报数据为样本,共有16只股票满足条件(见表1),用作2013年的套利。套利期为2013年1月至2013年12月,共计一年。假设等权重持有上述股票,用股指期货对冲。在套利期内,上述16只股票的算术平均收益为23.9%。假设组合Beta两个月调整一次,样本股票在套利期内的beta均值见表2。由表2可知,期间股票的beta值在1.13-1.15之间;期间指数期货一年收益为12.77%;无风险资产收益率为4.4%;对冲后的收益为(23.9%-4.4%)-(12.77%-4.4%)*1.14=9.96%。套利组合中,现货组合占资金的80%,股指期货及持有资金占20%,总收益约为8%。

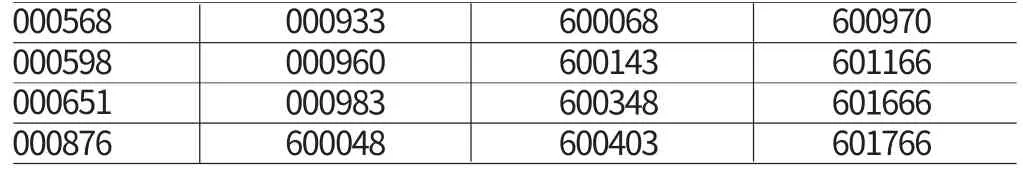

表1 2013年通过莫伦卡选股策略选出的股票代码

表2 16只股票套利期内6个时间点的beta值

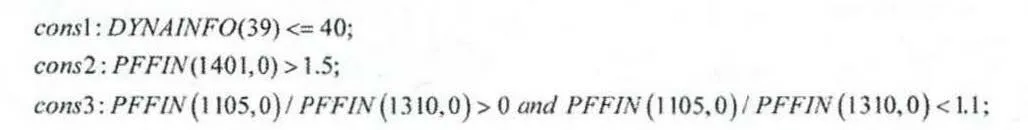

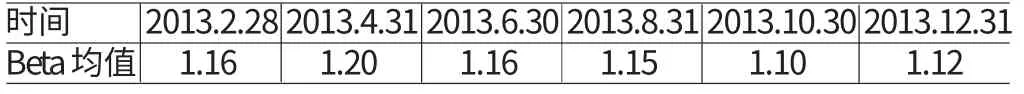

(三)基于本杰明·格雷厄姆模型选股 格雷厄姆资金管理的思想是建立在股市波动不可预测的基础上,针对普通投资者设计的选股标准为:

其中,约束1表示市盈率低于40;约束2表示流动比率不低于1.5;约束3表示长期负债对营运资金的比率大于0小于1.1;约束4表示在过去的五个会计年度内以及最近12个月内,每股盈利均为正数;约束5表示红利为正;约束6表示最近一个会计年度内的每股盈利大于5年前的数值;约束6表示市净率不高于1.2,为了选取更多股票,放宽标准到5。

根据格雷厄姆基本面选股策略,以2007~2012年沪深300股年报数据为样本,共有19只股票满足条件(见表3),用作2013年的套利。套利期为2013年1月至2013年12月,共计一年。假设等权重持有上述股票,用股指期货对冲。在套利期内,19只股票的算术平均收益为30.76%。假设组合Beta两个月调整一次,样本股票在套利期内的beta均值见表4。由表4可知,期间股票的beta值在1.1-1.2之间;期间指数期货一年收益为12.77%;无风险资产收益率为4.4%;对冲后的收益为(30.76%-4.4%)-(12.77%-4.4%)*1.16=16.65%。套利组合中,现货组合占资金的80%,股指期货及持有资金占20%,总收益约为13%。

表3 通过格雷厄姆选股策略选出的股票代码

表4 19只股票套利期内6个时间点的beta值

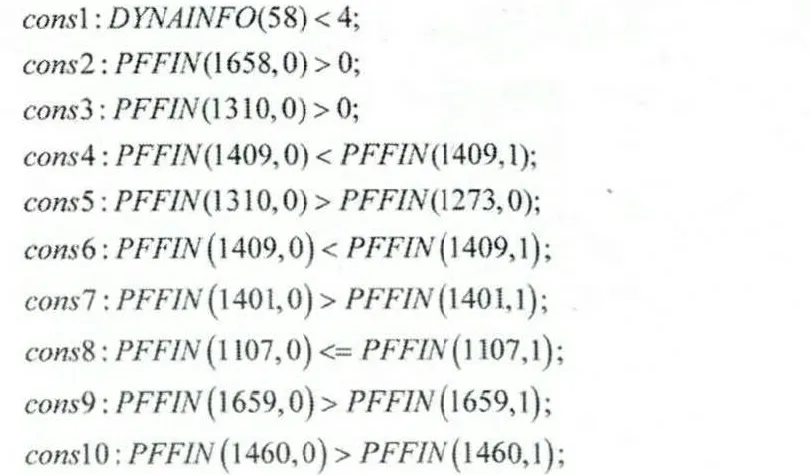

(四)基于比乔斯基模型选股 比乔斯基投资方法是通过建立较低的市净率组合,运用财务分析做进一步的筛选,财务状况越好,组合的平均收益率越高。选股标准为:

其中,约束1代表市净率小于4;约束2代表总资产报酬率大于0;约束3表示经营现金流量大于0;约束4表示总资产报酬率大于上一年;约束5表示经营性现金流量净额大于净利润;约束6表示长期负债比率低于上年度;约束7表示流动比率高于上年度;约束8表示财政年度股本小于等于上年度;约束9表示销售毛利率高于上年度;约束10表示总资产周转率高于上年度。

根据比乔斯基基本面选股策略,以2007~2012年沪深300股年报数据为样本,共有11只股票满足条件(见表5),用作2013年的套利。套利期为2013年1月至2013年12月,共计一年。假设等权重持有上述股票,用股指期货对冲。在套利期内,11只股票的算术平均收益为16%。假设组合Beta两个月调整一次,样本股票在套利期内的beta均值见表6。由表6可知,期间股票的beta值在1.12-1.25之间;期间指数期货一年收益为12.77%;无风险资产收益率为4.4%;这样对冲后的收益为(16%-4.4%)-(12.77%-4.4%)*1.19=1.64%。套利组合中,现货组合占资金的80%,股指期货及持有资金占20%,总收益约为0.8%。

表5 通过比乔斯基选股策略选出的股票代码

表6 11只股票套利期内6个时间点的beta值

三、结论

通过对三种模型选股的分析可以看出,莫伦卡选股以回报率作为投资导向,寻找相对于风险来说回报预期最高的投资方式,莫伦卡注重成长性指标,通过寻找收益率、市盈率、销售净利率、经营现金流四个因素,提供了一个有效的研究宏观经济的框架。格雷厄姆主要以风险控制为主,分析了市盈率、流动比率、长期负债对营运资金的比率、每股盈利、红利、市净率等指标,建立在股市波动的不可预测基础上,这些指标的体现都以安全边际为核心,多层级的风险控制体系。比乔斯基利用9个指标创建低市净率组合,其认为价值投资需要寻找价值相对被低估的股票。三种投资策略从不同角度出发,依据不同的基本面指标,利用Alpha套利得到的超常收益各不相同,投资者可以根据自身条件选择不同的基本面进行套利。然而在实际投资中,风险的规避不是计算其大小,金融市场的不确定性非常复杂。现货组合的Alpha越大,造成的偏差也越大,因此需要利用原始的止损方法进一步控制风险。

[1]薛艳丽:《基于估值期货的可转移Alpha策略应用研究》,《财会通讯》2011年第10期。

[2]朴军:《基于MS建模方法的基本面分析师预测行为研究》,《系统仿真学报》2006年第3期。