税收优惠政策激励高新技术产业R&D投入的效应探讨

2015-01-04吴锦明广东石油化工学院广东茂名525000

■ 吴锦明(广东石油化工学院 广东茂名 525000)

根据《中国高新技术统计年鉴2013》数据显示,我国高技术产业R&D经费占(规模以上)工业总产值比例由2008年的1.40上升到2012年的1.68,与韩国、德国、意大利的5.86、6.87、3.82已比较接近,但与美国、英国、日本的比例:19.74、11.10、10.50还相差较远。可见相关财政优惠政策,特别是税收优惠政策对高新技术产业科技创新起到明显的推动作用。但其具体实施效果如何?本文以创业板356家高新技术公司数据为样本,对以上问题进行实证分析。

文献回顾

在考察税收优惠与政府补贴对企业R&D投入影响方面,学者们运用不同的方法在不同的层面得到的分析结果不同:Berube and Mohnen(2009)针对加拿大统计局2005年的创新调查数据,采用非参数匹配技术估计方法进行分析,得出享受税收优惠和政府补贴的企业比只享受税收优惠的企业更能生产出新产品,在商业化道路上更容易获得成功。刘楠、杜跃平(2005)和柳剑平(2005)等学者运用博弈论方法对税收优惠与政府补贴对企业的技术创新效应进行比较,得出相较于税收优惠政府直接资助难以激励企业R&D投入的结论。戴晨、刘怡(2008)运用省际大中企业面板数据,采用固定效应模型比较这两种政策工具对企业R&D活动激励效果,得出税收优惠比政府补贴更能激励企业R&D的投入。徐伟民(2009)则运用动态面板模型分析了上海市科技政策对高技术企业R&D投入的影响效应,发现税收减免和政府资金资助都能对上海市高新技术企业提高R&D投入强度起到促进作用。

在比较分析直接税激励与间接税激励对企业R&D投入影响的方面,Makenzie and serishun(2005)使用动态固定效应模型,对9个发达工业国家19年的面板数据进行分析,发现两者都对各国企业的R&D投入强度产生影响,其中直接税是通过降低R&D投入的税后成本来影响企业R&D投入,而间接税则通过降低商品的边际成本有效税率来影响其投入。李嘉明、乔天宝(2010)通过建立税收对高新技术产业发展的短期和中长期效应模型,实证分析不同税种的优惠对高新技术产业的影响。发现所得税优惠能更好地促进高新技术产业未来的发展。

样本选取和研究假设

(一)样本选取

研究对象来自创业板企业,是由于创业板市场公司大多从事高科技业务,具有较高的成长性,大多享受国家对于企业创新的补贴,对税收优惠政策敏感。考虑到部分企业年度缺失数值较多,以及属于非高新技术产业领域,最后选取了356家企业2006-2013年的指标作为研究对象。

(二)研究假设

我国目前较为常用的政策激励工具为税收优惠和政府补贴,这些政策工具制定方向主要偏向于激励高新技术产业企业进行R&D投入,以增强企业的科技创新能力,提高核心竞争力。但两种工具政策的激励方式不同,税收优惠主要是依靠市场力量,通过税收的减免,调动企业R&D投入的积极性,属于一种对企业的间接补贴;而政府补贴则是直接给予特定项目或企业一定资金补贴,从而激发企业增加R&D投入,属于一种直接补贴。由于税收优惠更注重市场在要素间的配置,且覆盖范围较广,由此提出第一个假设:

H1:相较于政府补贴,税收优惠更能激励高新技术产业企业R&D投入。

现阶段我国实行的是流转税和所得税的双主体复合税制,因而税收优惠也分为流转税优惠和所得税优惠,其中流转税以增值税激励为主,所得税以企业所得税激励为主。从政策层面看,对企业激励多集中在所得税优惠方面,如高新技术企业的15%低税率、研发费用的加计扣除、特定行业的减免扣除等基本上可覆盖大部分的高新技术产业企业。而流转税的优惠主要集中在特定行业的增值税的即征即退和有条件的减免,覆盖范围相对较小,由此提出第二个假设:

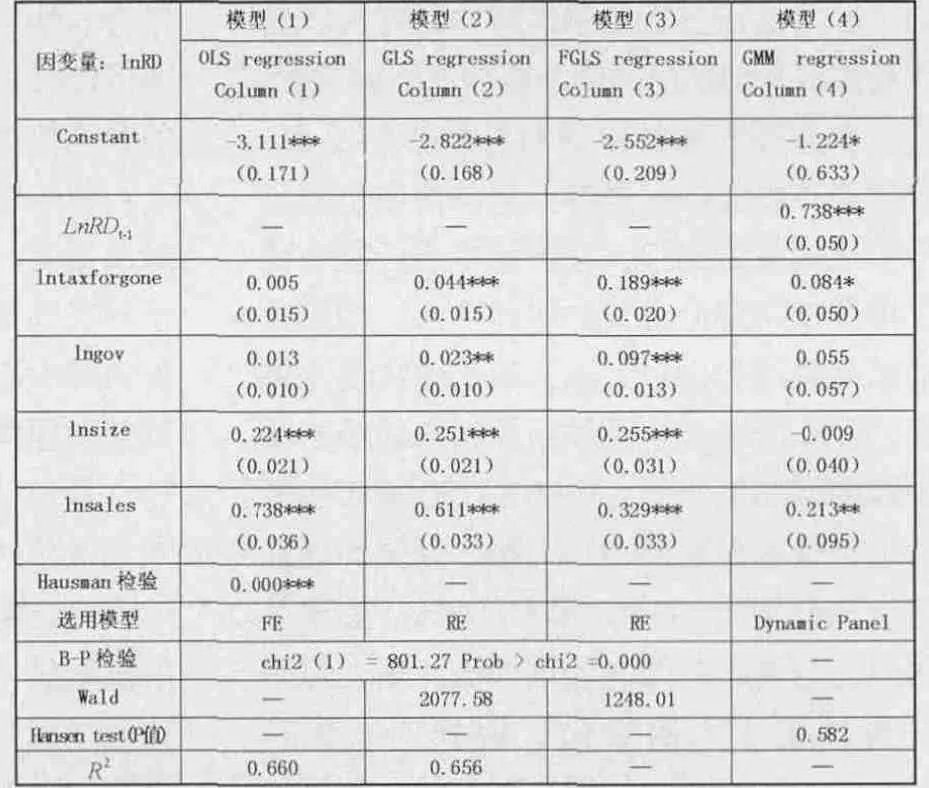

表1 不同激励工具对企业R&D投入影响的回归分析

表2 不同激励工具对企业R&D投入影响的回归分析

H2:相较于流转税,所得税激励更能促使高新技术产业企业的R&D投入。

变量选择及模型设计

高新技术产业企业R&D投入大小和比例直接影响着创新程度,体现了企业创新意愿,即企业创新意愿越强烈,R&D投入的总额和比例越高。在研究政府补贴和税收优惠这两种政策工具哪种更能促使高新技术产业企业R&D投入时,采用R&D投入额(RD)作为被解释变量,税收优惠额(Taxforgone)及政府补贴(Gov)为解释变量,考虑到企业规模(Size)与企业营收能力(Sales)会对企业R&D投入产生影响,因而将两者作为控制变量,定义如下:

R&D投入额(RD)为企业研发费用;税收优惠额(Taxforgone)为(名义所得税率—实际所得税率)*利润总额;政府补贴(Gov)为政府对企业的研发、技术创新、科技三项经费等补助;企业规模(Size)为企业期末资产总额;营收能力(Sales)为企业期末营业收入总额。在模型构建方面,为比较两种政策工具对高新技术产业企业R&D投入激励效应,对变量分别取对数,运用弹性分析方法分析其激励效应:

在研究流转税和所得税这两种税收优惠方式哪种更能促使高新技术产业企业R&D投入时,则采用R&D投入强度(RDP)作为被解释变量,所得税实际税率(TTR)及流转税税负(TTB)为解释变量,考虑到资产负债率(ALR)、企业净资产收益率(ROE)与销售毛利率(SM)会对企业R&D投入强度产生影响,因而将这三者作为控制变量,具体定义如下:

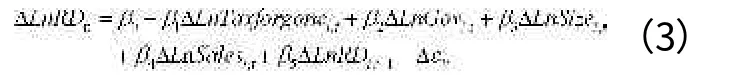

R&D投入强度(RDP)为R&D投入额/营业收入;所得税实际税率(TTR)为所得税费用/营业收入;流转税税负(TTB)为流转税额/营业收入;资产负债率(ALR)为期末总负债/总资产;净资产收益率(ROE)为净利润/所有者权益;销售毛利率(SM)为主营业务利润/主营业务成本。为比较所得税优惠和流转税优惠哪个更能激励高新技术产业企业的R&D投入,构建多元回归模型:

实证分析

利用筛选后的数据,采用OLS、GLS、FGLS、GMM估计方法,通过stata13.0软件本文对实证模型(1)、(2)进行了估计,估计结果如表1、表2所示。

表1为实证模型(1)分析结果,从静态模型Column(1),Column(2),Column(3)的参数估计情况来看,税收优惠与政府补贴各自的估计参数均为正,即两者都对企业R&D投入都起到了正面的激励作用。Column(1)进行的OLS估计结果显示税收优惠与政府补贴对企业R&D投入都起到了正向的促进作用,但是均没有通过10%的显著性检验。Column(2)进行的GLS估计结果显示税收优惠与政府补贴对企业R&D投入都起到了正向的促进作用,并且税收优惠通过1%的显著性检验,政府补贴通过5%的显著性检验,其中税收优惠程度的估计参数为0.044,表明税收优惠每增加1%,可以带动企业R&D投入增加0.044%。Column(3)进行FGLS估计是为了消除组间的异方差,从参数估计的结果来看,表示税收优惠程度的估计参数为0.189,并且通过1%的显著性检验,即R&D税收弹性为-0.189。而表示政府补贴程度的估计参数为0.097,P值为0.000,通过1%的显著性检验。由此,我们看出税收优惠与政府补贴对企业R&D投入都有正向的影响,前者影响效应显著,后者影响效果稍弱。模型结果说明,税收优惠政策工具比政府补贴工具更能激励高新技术企业增加R&D投入。

由于企业R&D投入存在累积性效应即前期R&D投入会对企业当期R&D投入产生影响。由此,本文在(1)式的基础上建立以下动态模型的方程:

Colmun(4)结果显示,当方程中加入滞后一期被解释变量,动态模型的估计参数表明,滞后一期R&D投入对当期R&D投入有显著的正面作用,验证了企业R&D投入具有累积性。其结果也说明了有企业的R&D投入意愿原本存在,不受激励政策的影响,即无论有无政府补贴和税收优惠,他们都会进行R&D活动,原因在于企业R&D投入的内部动力源于企业提高核心竞争力、追求利润最大化的最终目标。

表2为实证模型(2)的分析结果,结果显示所得税税负(ITR)和流转税税负(TTB)估计参数依次分别为:-148.9431、1806.0980,两者均通过了显著性检验。其中所得税税负的估计结果与税式支出理论相符,即税负的降低会促使企业加大R&D投入强度,表明所得税税负每降低1%,可以带动企业R&D投入增加148.9431%。而TTB为1806.0980,及流转税负的降低反而会降低企业R&D投入强度,其结果虽然也通过了显著性检验,但与税式支出理论相悖,这有可能是流转税的降低,致使企业为获得更大的利润空间,宁可加大原有产品的生产,也不愿意增加R&D投入。由此,该结果说明:现行的所得税激励比流转税激励对企业R&D投入影响效应更大,印证了我国现行高新技术企业技术创新税收优惠主要来自所得税激励部分(支持假设H2)。

结论及政策建议

上述实证结果表明,相较于政府补贴,税收优惠更能激励高新技术产业企业R&D投入,其中又以所得税优惠激励效应最为有效。据此建议如下:一是调整税收优惠政策的定位。表1Colmun(4)结果表明有R&D投入的企业不论有无政府补贴和税收优惠都会进行R&D活动,因而建议税收优惠政策的定位由具体企业转向以高新技术项目或行为为优惠对象,以体现科技创新竞争的公平性,激发各行业的创新积极性;二是继续加大企业所得税优惠范围及程度,特别是加大税基优惠力度,如完善研发准备金制度,统一会计和税法对研发准备金的扣除范围并允许税前列支,以及提高高新技术产品广告费用列支比例等措施;三是积极发挥政府补贴激励功能。税收优惠工具注重通过市场要素配置影响企业发展走向,间接调节产业结构的变化,具有中性、持久性及宏观性,而政府补贴工具则更注重具体项目或企业的直接资助,具有计划性、及时性和微观性,两者相辅相成,只有在各自领域发挥不同的功能,扬长避短,才能激励企业的技术创新行为从短期的功利性转变为持久的常态化。

1.刘楠,杜跃平.政府补贴方式选择对企业研发创新的激励效应研究[J].科技进步与对策,2005(11)

2.戴晨,刘怡.税收优惠与财政补贴对企业R&D影响的比较分析[J].经济科学,2008(3)

3.李嘉明,乔天宝.高新技术产业税收优惠政策的实证分析.财政与税务,2010(6)