货币供应量、外商直接投资与物价水平的效应研究—基于VAR模型的实证分析

2015-01-04阮泽伟张维佳副教授暨南大学经济学院广州510632

■ 阮泽伟 张维佳 副教授(暨南大学经济学院 广州 510632)

引言

通货膨胀,意指一般物价水平在某一时期内,连续性地以相当的幅度上涨的状态,又称为物价上升。近年来,通货膨胀日益成为焦点问题,尤其是2008年金融危机后,在2008年9月雷曼兄弟倒闭后,美联储已经实行了四次量化宽松政策。2012年12月12日美国联邦储备委员会宣布了第四次量化宽松的货币政策(QE4),以进一步支持经济复苏。随着第四轮量化宽松政策的提出,将使全球低息环境和充裕的流动性持续一段更长时间,可能会为新兴市场经济体系再次带来通胀和资产价格的压力。

美元贬值对发展中国家造成的影响尤为明显,2008年新兴市场与发展中国家的通货膨胀率平均为9.2%。金融危机之前,我国对外贸易依存度已高达了60%以上,尽管2013年我国的外贸依存度回落到46%,但是面对美元贬值引发的全球性通货膨胀,我国必然不可能独善其身。由于美元的贬值,人民币对美元的汇率上升,投资者为了追求利益最大化,导致大量的热钱流入中国,加剧了中国的通货膨胀。同时,在国内出台的4万亿投资的救市措施,尽管在当时拉动了中国的经济,但同时也提高了通货膨胀。2011年7月份,通货膨胀高达6.5%,对人民生活产生较大影响。

同时,中国作为吸收外商直接投资最大的国家,也未能避免在次贷危机中遭受严重的影响,FDI的流入量出现减少的情况。在2008年金融危机爆发到2009年7月,我国实际使用外商投资是连续负增长的。在此期间,我国的居民消费价格指数(CPI)也一直是负增长状态。图1为居民消费价格指数增幅、货币供应量与外商直接投资增长率的折线图。

从图1中可以看出,2009年货币供应量的增长率突然提高,但是CPI并不是立刻就增加的,而是有一个滞后时间;在图中还可以发现,FDI和CPI也有一定的关联,尤其在2005年之后波动关系尤为明显。所以,本文研究货币供应量、外商直接投资对居民消费价格指数的影响具有现实意义。此外,时间跨度中包含了金融危机、欧洲债务危机等重大事件增加了研究它们之间关系的必要性。

居民消费价格指数与货币供应量、外商直接投资有关,通货膨胀的影响因素也一直是国内外研究的焦点。黄新飞、舒元(2007)通过理论分析得出FDI会通过货币供应量、国内投资等因素,从而引发通货膨胀。通过采用中国季度的数据,基于向量自回归模型(VAR),在此基础上运用协整分析和ECM等方法发现外商直接投资会通过国内投资、国际收支、货币供应量和国际贸易等一些因素来引发通货膨胀。所得的结论是:外汇储备、货币供应量和国内投资促进了通货膨胀率的上升,而贸易开放度却抑制了通货膨胀,最后得出在长期内,外商直接投资每增长一个百分点就会引起通货膨胀上涨0.24个百分点。王凯、庞震(2009)采用1996年到2008年间的月度时间序列数据,分析了FDI、货币供应量与中国通货膨胀的动态关系,其结果表明:货币供应量会影响我国的通货膨胀,贸易开放度的提高,导致了货币供应量的提高,从而使物价进一步上涨;并通过格兰杰因果关系检验得知,贸易开放度是通货膨胀和货币供应量的的格兰杰原因,而货币供应量和通货膨胀存在着双向的因果关系。谢太锋、路伟(2013)采用我国1990年到2012年的时间序列数据,进行VAR估计,在单位根检验和协整检验的基础上,利用Granger因果检验和脉冲响应函数对我国的广义货币供应量、狭义货币供应量与居民消费价格指数的联系进行了实证分析。其结论是:广义货币供应量和狭义货币供应量都和居民消费价格指数存在正相关关系,但是两者之间存在差异,狭义货币量的正相关关系要大于广义货币量的正相关关系;另一方面,两者对居民消费价格指数的滞后影响也是不同的,广义货币供应量在滞后三期后达到最大影响,狭义货币量是滞后四期达到最大影响。

图1 居民消费价格指数增幅、货币供应量与外商直接投资增长率折线图

申菊梅、高岳林(2010)选取样本时间间隔为1999年1月至2008年12月的时间序列数据,研究三种不同口径的货币供应量(M0、M1、M2)与居民消费价格指数之间的关系,通过平稳性检验、格兰杰因果关系检验分析货币供应量与居民消费价格指数之间的时滞关系。研究结果表明,三种不同口径的货币供应量的增长率在不同的滞后期都是居民消费价格增长率的Granger原因;但从相关系数表来看,货币供应量的增长率与居民消费价格增长率之间的相关系数不大,就是说不同口径的货币供应量和居民消费价格不存在非常强的相关性。宋建江、胡国(2010)采用1986年到2008年的年度数据,采用图示法和相关性检验。研究结果显示,M2和CPI存在Granger因果关系并且相关性较强;在不同的时间阶段中,1997年到2008年的相关性强于1986年到1996年的相关性。

图2 AR根图

在新时期研究货币供应量、外商直接投资对居民消费价格指数的影响,以及相互之间的因果关系仍具有现实意义。本文拟采用1990年至2013年的年度时间序列数据,在单位根检验和Johansen协整检验的基础上,利用Granger因果关系检验广义货币供应量、外商直接投资和居民消费价格指数之间的因果联系,并利用脉冲响应函数和方差分解方法研究M2和FDI对居民消费价格指数的影响。由此,得出三者之间的关系。

表1 变量的单位根检验结果

实证研究

(一)变量选取、数据来源及处理

本文采用1990年到2013年的年度数据,分别用居民消费价格指数(CPI)、广义货币供应量(M2)和实际利用外资金额(FDI)表示物价水平、货币供应量和外商直接投资。为了避免伪回归和减少异方差,居民消费价格指数取其增幅,货币供应量和实际利用外资金额取它们的增长率。其中实际利用外资金额用年平均汇率换算成人民币。

表2 VAR模型滞后期长度选择准则

表3 协整检验结果(迹统计量)

(二)变量的平稳性检验

表4 Granger因果关系检验

为了避免时间序列数据产生的为回归现象,我们有必要先对数据进行平稳性检验,其目的是检验序列是否平稳。对经济数据进行单位根检验时,通常会采取ADF检验、DF检验和PP检验,又因为ADF检验允许残差序列存在高阶序列相关性,所以本文采用ADF检验。

由表1可得,△CPI、△M2和△FDI在5%的显著性水平下是平稳的时间序列,因此,△CPI、△M2和△FDI均为1(1)过程,满足了VAR模型的必要条件。

(三)VAR模型滞后期的选择

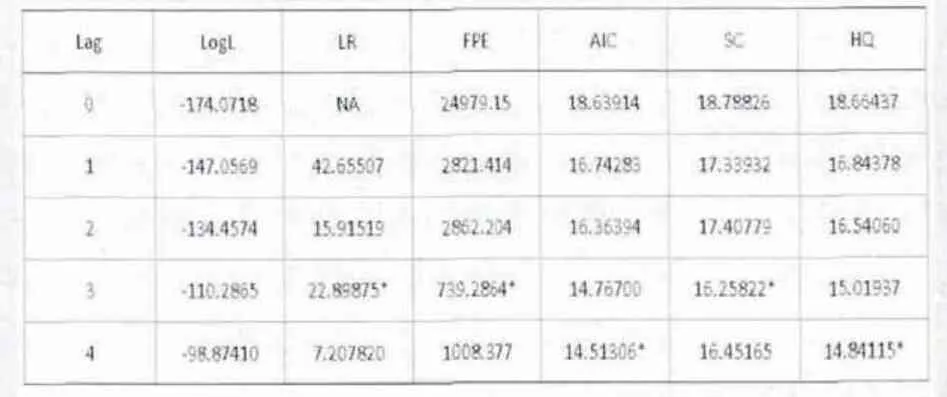

单位根检验的结果表明,VAR模型中所有的经济变量都是1(1)单整,满足协整检验的前提。根据AIC和SC信息最小化的标准来设定协整模型,以及确定该模型的滞后期为多少,以此来选择VAR模型的最佳滞后阶数,结果如表2所示。

5个统计量各自给出的最小滞后期用“*”表示,表2显示,有三个评价指标选择了滞后三期,有两个评价指标选择了滞后四期,所以选择VAR(3)模型较为合理

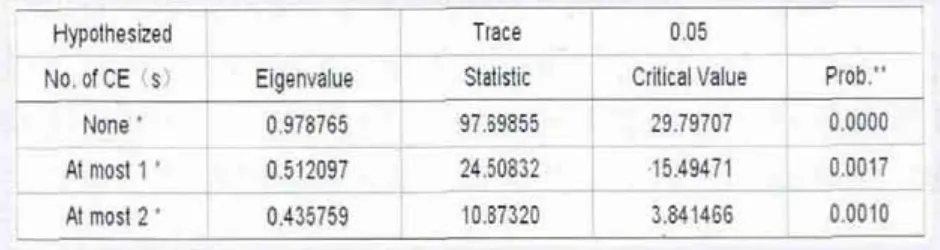

(四)研究变量的协整检验

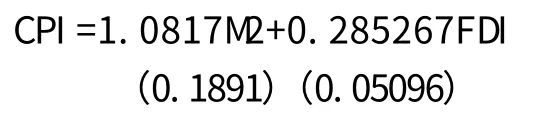

根据AIC和SC准则检验确定VAR滞后阶数是三,因此本文使用3个滞后期,即得出货币供应量、外商直接投资与居民消费价格指数组成的无约束VAR模型的滞后期是3个。由于协整检验的滞后阶数等于无约束VAR模型的最优滞后阶数减1,因此该模型的协整检验取滞后阶数为2,结果如表3所示。而变量的标准化协整向量为(1.000000,-1.081702,-0.285267),相对应的协整方程为:

(五)Granger因果关系检验

不能根据协整检验来推断三者之间的因果关系,因此本文采用Granger因果检验来判断物价水平(CPI)、货币供应量(M2)和外商直接投资(FDI)之间是否存在因果关系。

由表4可得,在5%的显著性水平下,货币供应量是居民消费价格指数上升的Granger原因,而居民消费价格指数不是货币供应量的Granger原因;在1%的显著性水平下,外商直接投资对居民消费价格指数具有显著Granger影响,而居民消费价格指数并不是外商直接投资的Granger原因;在5%的显著性水平下,货币供应量和外商直接投资存在双向Granger因果关系。

(六)VAR模型的平稳性检验

在对VAR模型进行脉冲响应函数分析之前,需要确定模型是否是稳定的,否则是不能做脉冲响应函数分析的,从图2AR根图可以看出,所以点都在单位园内,说明VAR模型是稳定的。

(七)脉冲响应函数

图3 脉冲响应图

表5 物价水平的方差分解结果

脉冲响应函数是用于衡量来自随机扰动项的一个标准差冲击对内生变量当前和未来取值的影响。由于VAR模型是一种非理论性的模型,为了分析当一个误差项发生变化,或者说模型受到某种冲击时对系统的动态影响,本文利用脉冲响应函数分析VAR模型中的一个内生变量的冲击对其他内生变量所带来的影响,采用广义脉冲方法得到的脉冲响应图如图3所示。

图3的左边是居民消费价格指数对自身的脉冲响应函数,在居民消费价格指数自身一单位标准差的冲击,滞后三期后开始对本身产生影响,在滞后第五期达到最大值,从第七期开始影响开始趋于0;图3的中间是居民消费价格指数对广义货币供应量的脉冲响应函数,居民消费价格指数在受到货币供应量一单位标准差的正向冲击后,在短期内就产生较大的影响,并在滞后第二期达到最大,从第二期到第七期都有比较大的影响,第七期后影响趋于0,这说明货币供应量对居民消费价格指数能在短期内就产生影响,并且持续的时间较长;图3的右边代表的是居民消费价格指数对外商直接投资的脉冲响应函数,居民消费价格指数在受到外商直接投资一单位标准差的正向冲击后,消费价格指数开始上升,并且在第二期达到最大值,第二期到第四期维持在了一个比较高的影响水平,第四期到第六期开始减少,并且之后趋于0。因此,货币供应量和外商直接投资都对居民消费价格指数都具有较大的影响,尤其是货币供应量产生的影响不仅大而且持续时间长。

(八)方差分解

脉冲响应函数描述的是货币供应量和外商直接投资的冲击给消费价格指数带来的影响,而方差分析是通过分析每一种结构冲击对物价水平变化的贡献度,进而来评价不同指标冲击的重要性。

表5是三个变量的VAR跨时为10的方差分解,由其可得:在第一期时,一个变量的所有变动都是来自其本身的,因此第一个数字是100%;三个变量其本身的影响还是占据了主要地位,开始比较大,后期逐步稳定在60%左右;对于货币供应量和外商直接投资,经过了三期后,两者对消费价格指数的影响都达到了最大,之后分别稳定在23%和14%附近,两者相比较,货币供应量对物价水平的影响大于外商直接投资。

结论与建议

鉴于居民消费价格指数的相关理论和实证研究的基础上,本文采用了1990年到2013年的年度数据,利用VAR模型、单整检验、Johansen检验、格兰杰因果关系检验、脉冲响应函数和方差分解模型研究货币供应量、外商直接投资和物价水平三者之间的关系,得出结论:

货币供应量是引起居民消费价格指数上涨的主要原因,具有直接的影响,并且在5%的显著性水平上通过格兰杰因果关系检验。此外,由脉冲响应函数可以看出,货币供应量对居民消费价格指数的影响需要滞后一定时期内才发生,而且冲击作用比较大。这一实证结果也符合我们所知道的纸币流通规律,即流通中纸币数量过多所引起纸币贬值和物价上涨的现象,也成为通货膨胀。

外商直接投资也是居民消费价格指数上涨的一个原因,存在单向的格兰杰因果关系。同样,在滞后一期后会对居民消费价格指数产生正相关作用,但影响程度不及货币供应量。这一点在方差分解分析中可以看出,货币供应量占近24%,而外商直接投资占约14%。这可能是因为,货币供应量能直接促进居民消费价格指数的上涨;而外商直接投资是间接起作用的,它可以促进外汇储备的增长,而外汇储备的增加,使我国的货币投放总量增加,从而来影响通货膨胀的水平。

通过Granger因果检验发现,货币供应量和外商直接投资是双向Granger因果关系。从前面分析可知,外商直接投资可以通过外汇储备的增加来增加货币供应量,所以是货币供应量的原因;另一方面,货币供应量的增加,使人民币贬值,从而外国投资商在中国投资的成本就会降低,进而促进外商直接投资,这就是货币供应量增加对外商直接投资的正效应。这解释了为什么两者之间是互为Granger因果关系。

通过本文的实证分析发现:货币供应量和外商直接投资均会对居民消费价格指数产生影响。所以,不正确的货币政策和外商直接投资制度都会对人民日常生活产生干扰。因此,为了保证物价的稳定。一方面,需要坚持把货币供应量作为一个中介,通过一系列货币政策的实施来控制市场上流通的货币量,使货币供应量的增速与我国经济发展要求相符合,从而在发展经济的同时也控制了物价。另一方面,国内企业应响应党的十七大报告中提出的“走出去”战略,鼓励企业在国外投资,也就是FDI逆向流动。从而来缓解国内外汇储备过多所导致的货币供应量不断增加的一个现状,这也在一定程度上可以稳定国内的物价水平,减轻受美国量化宽松政策的影响。

1.黄新飞,舒元.基于VAR 模型的FDI与中国通货膨胀的经验分析[J].世界经济,2007(10)

2.王凯,庞震.贸易开放度、货币供应量与中国通货膨胀关系的实证检验[J].西北农林科技大学学报(社会科学版),2009(9)

3.谢太锋,路伟.我国货币供应量与物价关系的实证分析[J].理论探索,2013(6)

4.申菊梅,高岳林.我国货币供应量对居民消费价格指数影响的时滞关系检验[J].经济纵横,2010(8)

5.宋建江,胡国.我国货币供应量与通货膨胀关系的实证分析[J].上海金融,2010(8)