基于经济学探讨私募股权投资基金的存在性

2014-11-03章文刚

章文刚

私募股权投资是一种独特的投资机制,能够为企业以及个人带来很多的专业技能以及经验,自21世纪开始得到迅猛发展,我国经济现阶段的发展与私募股权投资基金已紧紧相连,但是与其他国家相比,我国的私募股权投资基金各方面发展还不够完善,该文基于经济学论述私募股权投资基金的存在性。

私募股权投资(private equity)最早产生美国,作为一个新兴的投融资体系,在20世纪80年代进入到快速发展阶段,近些年更是发展迅猛。目前我国是私募股权投资资金发展的重要市场,但是我国现阶段的私募股权投资发展相对比较落后,无论在私募股权投资组织形式还是在合法性方面都存在着很大的约束,本文主要基于经济学研究私募股权投资基金的存在性,希望能为相关人员带来一些帮助。

1.私募股权投资基金组织形式

私募股权投资从投资方式角度进行分析是指非上市公司进行的权益性投资,在交易过程中需要考虑退出机制。私募股权投资的投资方式包括对处于种子期、成熟期等各个时期的投资,狭义上的私募股权投资基金目前已经发展到了一定规模,主要代表创业投资后的私募股权投资的部分。

私募股权投资基金的组织形式主要包括有限合伙制和公司制两种,有限合伙制这种组织形式在国外的私募股权投资基金中占据了绝大部分。有限合伙制包括了普通合伙人和有限合伙人两种类型,通常情况下,普通合伙人和有限合伙人签订完备的合伙协议,确保利益一致。普通合伙人是基金的经营管理者,对外承担无限连带责任。绝大多数的有限合伙制的私募股权投资基金有几个甚至几十个有限合伙人,在签订的合伙协议中还需要明确地规定出基金的存续期,并标明资金不得随意撤出。目前有限合伙制的私募股权投资基金的筹集分为承诺制和普通基金制,承诺制仅需要提供基金结构的运营费用,再由有限合伙人提供所需要承诺的全部资金。普通基金制是由单个出租者集中资金形成基金,再由基金管理者来进行相应的投资活动。

公司制私募股权也是募股权投资基金的主要组织形式,是指私募股权投资基金的发起人将筹集来的原始股份组成自身资产作为经营的有限责任公司,主要特点是法律组织形式为有限责任公司。在公司制私募股权投资基金的管理中分为自我管理型和委托管理型。

2.私募股权投资基金主要特点

与其他投资形式相比,私募股权投资基金主要有以下几点特征。私募股权投资基金具有高收益的機动性,与其他形式相比,如股票等,私募股权投资基金更加重视于在几年内存在增值幅度大的投资机会,在股权投资中,存在很大的风险,私募股权投资基金有相对的风险溢价,但是与债权的证券相比风险性以及优先权都要小得多,每年能够得到超过25%以上的投资回报。

私募股权投资基金具有非流动性特点,目前我国还没有形成比较有效的市场,可以说想要直接达成非上市公司的股权出让和购买是不可能发生的,理论上采用私募股权投资公司来投资一些上市公司,只能获得具有局限性的股份,不能进行自由交易,所以私募股权投资公司所拥有的股份是非流动性的,因此私募股权投资基金在使用中需要着重考虑到退出策略。

从投资期限上进行分析,由于私募股权投资基金来源广泛,因此具有非常大的局限性,私募股权投资基金针对一些比较长期的投资公司是没有什么兴趣的,考虑利益主要是一些短期利益,私募股权投资基金的时限在13年以内,一般情况下为3~5年,在投资中没有比较满意的退出策略往往并不会进行投资。

从监督角度分析,私募股权投资基金能够有效监管投资对象。私募股权投资基金通常会取得受资公司的控制权,能够极大地减小集体行动问题,帮助受资公司在短时间内得到更高的回报。私募股权投资基金能够有效激励受资公司管理层,在进行投资时非常重视管理层的发展,一般若是没有选好合适的管理团队,是不会随意对公司进行投资等。

3.私募股权投资基金存在性的经济学分析

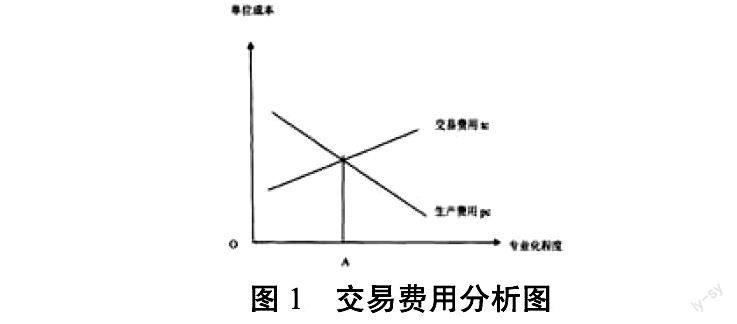

在新古典经济学中,并不缺乏经济活动前的交易活动,在各种经济学论著中都表明了交易费用等。下文从经济学角度来分析私募股权投资基金存在性,交易费用分析图见图1所示,图中pc代表生产费用(简称pc),tc代表交易费用(简称tc),纵横轴分别代表单位成本和专业化程度。从图中可以看出,交易费用曲线的弹性与生产费用的弹性变化并不一致,也提高一个队伍的专业化水平意味着增加的交易费用要高于多引起的生产费用。

从新古典经济学角度出发,私募股权投资基金与单个投资者直接投资相比,投资运作的过程中存在委托代理的环节,从理论上来说必然会增加交易成本,人们采用私募股权投资基金进行投资显然不符合新古典经济理论,从事经济活动的当事人是非常了解投资活动所带来的影响的,任何代理环节的制度都会增加成本。因此采用新制度经济学角度来进行分析,市场存在不完全竞争,简单的价格机制无法解决资源配置问题。

在现实的社会中,若是个人投资者想要自己从事投资,就必须来使用资金获取信息,由此产生的成本是交易费用中的重要可变部分,与其他成本费用相比,信息的成本与投资规模没有关系,不同领域的信息成本也是不相同的。对于一家非上市企业采取权益性投资时,个人为投资而花费的信息成本是非常高的,而且通常情况下,个人所花费的获取信息的资金要高于投资所带来的收益,个人不具备信息方面的优势。这种情况就导致了很多单个人往往选取信息成本低的投资方式,如证券市场等,很多情况下,就导致错过了投资机会。从监督方面进行分析,个人监督企业需要付出过高的成本,而且监督效果也是非常有限的,无论是在理论上还是在实际中,个人对企业的监督可以说是非常困难的。

通常情况下,交易费用与新的经济制度是相互影响的,新制度的产生会影响交易费用,同样交易费用的改变也会导致制度的变化,私募股权投资基金虽然从表面上来看增加了交易费用,但是这种投资方式结合了单个投资的规模优势,具备了知识、经验以及技能优势,在投资成本方面来说要低得多,私募股权投资基金能最大限度的减小监督费用,从而提高投资收益。私募股权投资基金有着自身发展的优势,极大的减少了融资者与投资者之间的信息不对称的问题,提高了市场的效率。在前文已经讲解到私募股权投资基金能够降低信息成本,使得投资者获得更高投资利润。与直接投资相比,私募股权投资基金利用金融中介来分担交易成本、提高投资效率,这是私募股权投资基金存在的根本原因之一。

从信息的不对称角度进行分析,在很多的研究中都研究了信息不对称与金融中介机构存在性之间的关系,Leland and Pyle是最早将信息引入到金融中介的研究,在此研究中认为教程成本并不是投资需要考虑的唯一原因,在金融市场中可能会因为信息的不对称导致失灵,因此信息不对称性是金融中介存在的原因之一。也有研究认为金融中介克服信息不对称问题通过充当被委托的监督者来解决,私募股权投资基金就是一个专业化的投资中介,能够非常有效的解决信息不对称的问题。在减小信息不对称引起的问题时需要采取投资前的调查和投资后的监督,这些内容若是通过多个投资者分别进行,就会导致信息成本浪费的现象。从另一方面进行分析,由于存在免费搭车现象就会导致监督等效率下降。在私募股权投资基金的使用中就不会存在这种问题,管理人员是一些有专业知识和经验的人才,因此在选择、监督以及管理中都非常具有优势,是成功的管理人员,能够有效的缩小信息差距,降低监督成本。

在委托一代理问题中,采用私募股权投资基金能够极大地避免这个问题,投资者作出选择可能是因为监督成本小于自己监督的成本,一方面由于单独投资者不具备专业化的投资技能,另一方面投资者与基金管理人员之间形成的组织机构存在多方面的不确定因素。私募股权投资基金在委托-代理方面更加具有优势,管理人员更加具有专业化的优势,能够制定非常复杂的合同条款,减小二者之间的委托一代理的问题。最后,私募股权投资基金能够分散投资风险,且不必为投资者带来额外的成本,私募股权投资基金采取集合投资方式,通过不同产业以及项目的投资,来减小风险,使投资者得到分散投资风险的好处。

(作者单位:对外经济贸易大学)